Аннуитет что это

Аннуитет что это

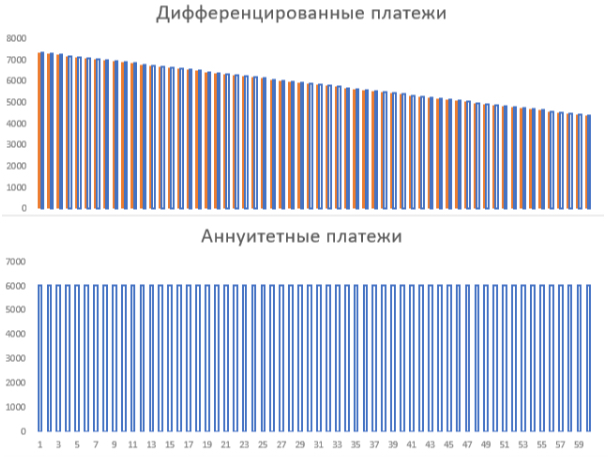

Аннуитетный и дифференцированный платежи: что это такое и в чем разница

Самые актуальные вопрос для заемщика связаны с погашением кредита: сумма и дата платежа, способы оплаты и многое другое.

Платеж по кредиту состоит из основного долга и процентов. Основной долг — это размер кредита. А проценты — это сумма, которую берет банк за пользование кредитом.

Есть два вида платежей — аннуитетный и дифференцированный. Выясняем, что это такое, и чем они отличаются друг от друга.

Аннуитетный платеж

Аннуитетные платежи одинаковы, но соотношение в них основного долга и процентов — разное. Здесь проценты за пользование начисляются на остаток долга, поэтому в начале кредита — процентов больше, основного долга — меньше. А к концу кредита — наоборот.

Однако есть случаи, когда платежи не будут одинаковыми. При выходе на пенсию в период кредита, график рассчитывается «ступенькой». До пенсии платежи считаются из текущего дохода клиента, а после — из минимального уровня пенсии.

Также аннуитетный платеж может измениться при досрочном погашении кредита.

Размер платежа клиент всегда может посмотреть в графике, который менеджер по ипотеке предоставляет на сделке.

Как погасить аннуитетный платеж

Оплата аннуитетного платежа может только безналичная. Клиент пополняет свой обычный счет, затем деньги, согласно платежному поручению, автоматически поступают на кредитный счет, который называют ссудным.

Клиент может оплатить кредит несколькими способами: через «Сбербанк Онлайн» на сайте или в приложении, через банкоматы, терминалы и в офисах Сбербанка в регионе обслуживания кредита. При себе необходимо иметь документ, удостоверяющий личность.

Дата оплаты кредита может совпадать с датой выдачи, а может и отличаться — на усмотрение заемщика. В платежную дату до 21:00 средства должны быть на счету клиента, указанном в поручении. Лучше перевести деньги накануне.

Важно! Если дата платежа выпадает на выходной или праздничный день, то списание произойдет в этот день, если на счету есть деньги. А если их нет, то пополнить счет можно в первый рабочий день после выходных. И это не будет считаться просрочкой.

Дату платежа можно менять, но не чаще 1 раза в год. Для этого надо написать заявление в отделении банка в городе выдачи кредита. При этом дата последнего кредитного платежа не меняется — она всегда будет соответствовать дню предоставления кредита.

Таким же образом можно поменять и счет списания. В новом поручении вам надо указать несколько счетов и очередность списания. Если сумма платежа больше, чем денег на первом счете, остаток спишется со второго, если и на нем не хватит средств — то с третьего и так далее.

Если по каким-то причинам заемщик не может пополнить счет, то можно погасить кредит со счета другого человека. Такой платеж делается разово, поручение на автосписание оформить нельзя. Если кредит в рублях, то счет может быть любого человека, если в валюте — только поручителя.

Дифференцированный платеж

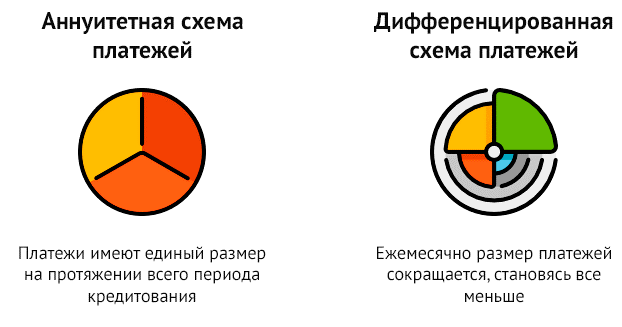

Дифференцированный платеж — это система погашения кредита, при которой заемщик ежемесячно вносит разные суммы, размер которых с каждым разом уменьшается.

При таком платеже ежемесячные платежи становятся меньше, сумма основного долга в платеже всегда будет одной и той же. А вот проценты, начисляемые на остаток основного долга, будут уменьшаться по мере выплаты кредита. Ежемесячная сумма основного долга считается просто — сумма кредита делится на количество платежей.

Здесь нет графика платежей, а есть срочное обязательство, по которому клиент обязуется оплачивать кредит.

Кредиты с дифференцированными платежами выдавались в Сбербанке до 2011 года, а сейчас выдаются только с аннуитетными.

Как погасить дифференцированный платеж

Оплата возможна и наличным, и безналичным способом сразуна ссудный счет. Варианты оплаты такие же, как при аннуитете: через «Сбербанк Онлайн», банкоматы или в офисе банка.

Важно! Погашение кредита не привязано к определенной дате. Клиент должен оплатить кредит не позднее 10 числа месяца, следующего за платежным.

Например, кредит выдан 13 июня 2010 года, соответственно первый платежный месяц — июль, поэтому первый платеж клиент должен осуществить не позднее 10 августа 2010 года.

Сумма платежа здесь меняется ежедневно, т.к. проценты начисляются на остаток по кредиту каждый день. Узнать актуальную сумму можно в дату погашения в офисе банка, в «Сбербанк Онлайн», банкомате и контактном центре.

Аннуитетные платежи при погашении кредита — что это, примеры расчета

Помимо размера ссуды и процентной ставки заемщику важна прозрачность выплат. Так он понимает, по каким статьям переплачивает и как эффективнее погасить потребительский кредит в минимальный срок. Этим требованиям вполне соответствует аннуитетный платеж — одинаковый на всех этапах выплаты. Однако так ли он выгоден кредитополучателю? Попробуем тщательнее разобраться в тонкостях подсчета.

Что значит аннуитетный способ погашения кредита

Кредит дает клиенту уникальную возможность — быстро получить на руки капитал, которым можно немедленно распоряжаться. Однако банки не работают с клиентами «просто так»: за предоставление заемных средств они берут плату, которую включают в размер ссуды. В итоге каждый платеж по кредиту можно разделить на две составляющие:

Кроме того, в транши могут входить комиссионные выплаты, страховка и штрафы. Но от общей суммы платежа они составляют минимум и взимаются, как правило, единовременно. Опытные заемщики знают, что в кредитной программе важна не только ставка; на переплату влияет и то, по какой схеме банк будет начислять проценты. Так, более выгодным слывет дифференцированный платеж. Он предполагает, что с начала выплат клиент перечисляет равные доли в пользу «тела» кредита, а ставка рассчитывается на остаток долга. Соответственно, каждый месяц основная задолженность тает вместе с процентом и размером платежа. Итоговая переплата по ссуде при таком расчете — минимальна.

Однако более вероятно, что в банке вам предложат погашение кредита аннуитетными платежами.

Загвоздка состоит в структуре платежа. При аннуитете первая половина кредита будет погашать преимущественно проценты банку, а на основной долг придется минимум средств. К концу кредита баланс изменится, и почти весь транш будет уходить на задолженность. Такая схема наиболее выгодна кредитной организации, но для клиента она означает ровно одно — весомую переплату по ссуде.

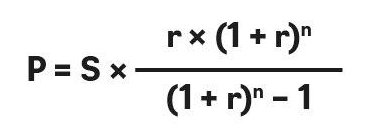

Как рассчитать аннуитетный платеж по кредиту

Обычно аннуитетный график погашения кредита составляет банк, обработав заявку от клиента. Еще раньше «прикинуть» размер платежа помогают онлайн-калькуляторы. Вбив в них основные параметры — величину займа, ставку, срок и дополнительный функционал — заемщик видит развернутую схему оплаты.

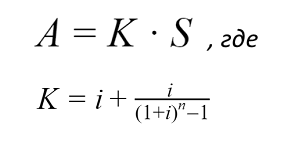

Иногда клиенты предпочитают составить график вручную. Так они лучше уясняют порядок погашения и не рискуют переплатить банку за ненужные услуги. Формула расчета аннуитетного платежа дана ниже:

Размер ежемесячного погашения

Изначальный размер кредита

Месячная процентная ставка

Число платежных периодов

В целом, схема подсчета состоит из двух частей:

Более детально объяснять расчет аннуитетного платежа лучше на примере. Представим, что некий заемщик берет в кредит 850 000 рублей по ставке 16%. Продолжительность выплат — два года. Какой минимальный платеж и итоговая переплата ожидают этого клиента?

Далее простая арифметика показывает: за два года заемщик переплатит 170 000 рублей — а это немало, учитывая изначальный размер ссуды. Существенно облегчить нагрузку может досрочное погашение кредита. В случае аннуитета оно выгодно, если вносить переплату с первого месяца или не позднее первой половины срока. Платить больше на финальном этапе кредитования лишено смысла: при аннуитете большая часть процентов банку уплачена на старте кредита.

Достоинства и недостатки аннуитетной схемы погашения кредита

Аннуитетный кредит наиболее приемлем для банков. С этой схемой расчета они в первую очередь получают «навар» — начисляемые на задолженность проценты. Дифференцированный платеж, в противовес аннуитету, несет много рисков. Учитывая его размер и структуру, банки не всегда могут правильно определить достаточный для такого кредита доход. В итоге на аннуитет приходится 90% предложений на рынке банковских услуг. В чем плюсы данной схемы?

В остальном формула невыгодна потребителю. Ее главный минус — стабильная переплата. Для краткосрочных и среднесрочных займов это не столь критично: в масштабе нескольких месяцев или пары лет издержки аннуитета будут компенсироваться его преимуществами. Однако для крупной ссуды (например, ипотеки) постоянная переплата выльется в грандиозную растрату. Поэтому общая рекомендация для всех заемщиков — предварительно рассчитывать кредит. Выгодность той или иной схемы будет зависеть от совокупности условий — размера, срока и ставки по займу. Универсальной рекомендации здесь не существует.

Аннуитетный платеж по ипотеке: особенности и подводные камни

Для многих людей ипотека — единственный способ обзавестись собственным жильем. Благодаря ей можно не тратить годы на то, чтобы накопить денег, и не переплачивать за аренду. Тем более что сегодня банки предлагают множество ипотечных программ на выгодных условиях, а государство регулярно выделяет средства на поддержку заемщиков и субсидирует льготные ставки. В 2020 году россияне оформили 1,7 млн жилищных кредитов на общую сумму 4,3 трлн руб. Это абсолютный рекорд за всю историю ипотечного рынка России, что говорит о востребованности ипотеки для решения квартирного вопроса.

При заключении ипотечного договора люди, как правило, всего смотрят на процентную ставку, сроки кредитования и размер первоначального взноса. Лишь немногие обращают внимание на способ погашения кредита. Между тем именно он определяет методику расчета ежемесячных платежей, а значит, и величину переплаты. Некоторые банки разрешают клиентам самим выбирать схему выплат — дифференцированную или аннуитетную. Они отличаются способом начисления и взимания процентов, а главное — итоговой суммой кредита. Мы выяснили, в чем заключаются плюсы и минусы аннуитета.

Что такое аннуитетный платеж

Это наиболее распространенная схема. При аннуитете ипотека выплачивается равными частями — размер взноса остается неизменным на протяжении всего периода кредитования. Сам платеж складывается из двух частей — основного долга (или тела кредита) и процентов, которые начисляются банком. Главная особенность в том, что в начале ежемесячный взнос практически полностью уходит на уплату процентов, тогда как основной долг заемщика не уменьшается. Постепенно это соотношение выравнивается: если первое время вы гасите в основном проценты, то потом средства идут в счет задолженности.

Так банк себя подстраховывает: он получает проценты авансом и почти ничего не теряет, даже если ипотека выплачивается раньше срока. При дифференцированной системе в начале заемщик делает крупные ежемесячные взносы, но с каждым месяцем их размер уменьшается. Это происходит за счет того, что тело кредита гасится равными частями на протяжении всего периода кредитования, а уже поверх фиксированной суммы начисляются проценты. При досрочном погашении ипотеки переплата будет меньше: разница особенно ощутима при больших суммах и сроках кредитования.

Как рассчитать ежемесячный взнос

Оформляя ипотеку, важно реально оценивать свои финансовые возможности и просчитывать бюджет на годы вперед. Специалисты говорят, что ежемесячные выплаты не должны превышать 40% от совокупного дохода семьи. В противном случае придется экономить на повседневных нуждах. График платежей обычно составляется вместе с банком при заключении договора. И все же при желании вы можете предварительно рассчитать сумму ежемесячного взноса с помощью ипотечных калькуляторов и онлайн-сервисов, размещенных на сайтах банков.

Расчетная формула выглядит так:

Рассмотрим простой пример. Итоговые цифры будут приблизительными, поскольку в каждом банке свои условия по графику и выплате взносов, но расчет в большинстве случаев одинаковый. Допустим, вы решили взять ипотеку на 3 млн руб. на пять лет под 10% годовых. При аннуитете вы будете платить по 63,74 тыс. руб. каждый месяц, а общая сумма процентов составит 824,47 тыс. руб.

Если же вы выбрали дифференцированную схему погашения, ежемесячный платеж на протяжении кредитного периода будет опускаться от 75 тыс. до 50,412 тыс. руб. А итоговая переплата окажется существенно меньше — 762,5 тыс. руб.

Плюсы и минусы аннуитетного платежа

У аннуитетных платежей есть преимущества. Прежде всего, это простота. Аннуитет более удобен в бытовом смысле — заемщик точно знает, какую сумму нужно вносить каждый месяц, и может заранее планировать бюджет. Намного легче запомнить одну цифру, чем постоянно сверяться с графиком платежей. Аннуитет также подходит тем, кто хочет уменьшить размер ежемесячного взноса, растянув платежи по кредиту на более продолжительный период. Но помните, что при увеличении срока кредита растет и сумма переплаты.

Важное преимущество аннуитета — его доступность. Ипотеку с такой схемой погашения можно оформить в любом банке. А требования к заемщику будут мягче, чем при выборе дифференцированного платежа. Поскольку ежемесячный взнос по аннуитету всегда меньше первого взноса по дифференцированной системе, вы можете брать более крупные суммы. Дело в том, что в первую очередь банки обращают внимание на соотношение платежа с доходами потенциального заемщика. Аннуитет повышает доступность кредитных продуктов, особенно если речь о крупном долгосрочном займе.

Но из-за переплаты по процентам кредит с аннуитетной схемой всегда дороже, и с этой точки зрения заемщику выгоднее дифференцированные платежи. Основной недостаток дифференцированной схемы — высокие стартовые взносы. Чем больше сумма и меньше срок кредита, тем ощутимее разница. Если доходы позволяют платить ежемесячные взносы большими суммами, лучше выбирать дифференцированную систему. Если же вы не готовы платить больше на начальном этапе, вам подойдет аннуитет.

Как погасить кредит досрочно

Зная о переплатах при аннуитете, многие ипотечные заемщики задумываются о том, чтобы погасить кредит досрочно — если не полностью, то хотя бы частично. Такую возможность дают все российские банки. Клиент может выбрать — сократить либо сумму ежемесячного платежа, либо срок кредита. Чтобы не ошибиться, заранее продумайте, что для вас важнее — заплатить банку меньше денег или снизить свои текущие расходы. Например, уменьшая срок погашения, вы минимизируете общую переплату. Это логично: чем меньше заемщик пользуется кредитом, тем меньше процентов он платит.

Если уменьшить ежемесячный взнос, вы сразу получите свободные средства. Существует и третий вариант — самый оптимальный. Специалисты рекомендуют уменьшать обязательный платеж, но при этом продолжать выплачивать полную сумму, установленную первоначально. Во-первых, так вы сократите срок погашения. Во-вторых, при появлении материальных трудностей вы сможете снизить финансовую нагрузку и платить только минимальный обязательный платеж. Такая схема позволяет уменьшать срок ипотеки и переплату тогда, когда это комфортно для бюджета.

Минус такой комбинированной схемы в том, что переплата по процентам будет больше, чем при сокращении срока. Какой бы варианты вы ни выбрали, имейте в виду: при аннуитетных платежах выгода от досрочного погашения всегда будет напрямую зависеть от оставшегося срока кредита. То есть чем ближе его конец, тем менее выгодно погашать ипотеку досрочно.

Аннуитет по кредиту — что это?

Тенденции развития современного общества привели к тому, что те понятия, которые не так давно использовались главным образом в учебниках по экономической теории, стали все чаще встречаться в повседневной жизни. Одним из таких терминов является аннуитет, который все более активно стали использовать в сфере кредитования. Данный инструмент является достаточно выгодным, поэтому есть смысл познакомиться с его отличительными особенностями и способами расчета более подробно. Об этом и пойдет речь в данной статье.

Что такое аннуитет?

По аннуитетному виду платежа предполагается что выплаты осуществляются равными суммами через равные промежутки времени. Сумма аннуитетного платежа состоит из двух частей:

Аннуитет позволяет сделать величину платежа, который включает в себя не только проценты за период, но и часть основного долга, постоянной. Это дает возможность плательщику заранее оценить свои силы и запланировать выплаты определенной суммы денежных средств в течение оговоренного срока.

Основным отличием от так называемого дифференцированного платежа является то, что при использовании последнего в первую очередь выплачивается полная сумма начисленных за использование кредитных средств процентов, а потом уже основной долг.

Отметим, что принцип аннуитета используется не только в кредитовании, но и для лизинговых платежей.

Какие выделяют виды аннуитета?

Для лучшего понимания использования аннуитета следует рассмотреть, какие его виды существуют. Так, можно отметить наличие следующей классификации:

Если говорить об аннуитете, используемом в сфере кредитования, то здесь имеет место отложенный аннуитет.

Кроме этого, распространенно выделение различных видов стоимости аннуитета, а именно:

Такое деление обусловлено стремлением определить максимально объективную ценность денежных средств, которые направлены на кредитование. Как будущая, так и текущая стоимость аннуитета рассчитывается определенным образом с использованием конкретных формул. Проводимый расчет текущей стоимости аннуитета зависит от ряда факторов.

Стоит отметить, что в силу теории о том, что с течением времени денежные средства могут обесцениваться в силу инфляции, имеет место такое понятие, как настоящая стоимость аннуитета. Также здесь играет роль упущенная выгода, ведь если бы кредитор оставил выданные денежные средства у себя, то он имел бы возможность получать доход в виде процентов по вкладу.

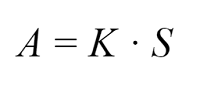

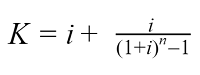

Формула расчета аннуитетного платежа

Формула аннуитетного платежа:

Расчет коэффициента аннуитета:

Знание рассмотренной формулы позволяет провести требуемые расчеты, которые при наличии полных исходных данных не представляют собой особых сложностей. Очевидно, что для применения ее на практике необходимо учитывать некоторые принципиальные моменты. В их числе можно отметить, в первую очередь, принцип, по которому определяются доли основного долга и начисленных процентов в итоговом размере платежа. Для этого применяется определенная методика, которая предполагает прохождение несколько этапов расчета. Мы не будем на ней подробно останавливаться, отметим лишь общий принцип, в соответствии с которым производится расчет размера процентов и аннуитетного платежа, так же как и основного долга в виде разницы между этими двумя величинами для каждого месяца периода. При этом учитывается, что размер основного долга от месяца к месяцу снижается. Последний платеж требует отдельной корректировки в силу применения в процессе расчетов округлений.

Несмотря на равную величину платежей, соотношение суммы основного долга и начисленных процентов в их составе меняется. Если в начале основная доля приходится на проценты, то ближе к концу выплат остается погасить главным образом основную сумму долга.

Пример расчета аннуитетного платежа

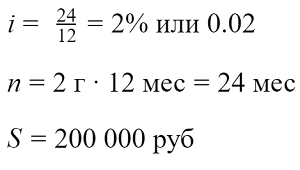

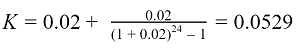

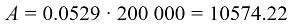

Рассчитаем ежемесячный платеж по кредиту с аннуитетным графиком погашения под процентную ставку 24% годовых сроком на 2 года и на сумму 200 000 рублей.

Воспользуемся приведенными выше формулами:

Рассчитаем коэффициент аннуитета:

Теперь мы можем приступить к расчеты самого ежемесячного платежа. Подставим полученное значение коэффициента аннуитета:

Сумма ежемесячного платежа составила 10574.22 рублей.

Переплата по кредиту

Всего за 2 года банку будет выплачено 253 781.3 руб (10574.22 руб умноженные на 24 мес), а переплата составит 53781.3 руб.

Рассчитать кредит можно с помощью калькулятора кредита на нашем сайте.

Аннуитетные платежи по кредиту

Аннуитетные платежи – один из видов погашения банковского кредита. Суть метода заключается в погашении задолженности равнозначными суммами на протяжении всего срока действия договора кредитования. При этом сумма оставшейся задолженности не имеет никакого значения.

В состав ежемесячного платежа, как правило, включают начисленные проценты, а также тело кредита (сумму основного долга). Если вам предлагают схему расчетов аннуитетными платежами, знайте, что в общей сложности придется заплатить несколько больше. Но у такой системы есть одно неоспоримое преимущество – она более доступна для среднестатистического заемщика, чем дифференцированные платежи.

График аннуитетных платежей по кредиту

Аннуитетные выплаты производятся раз в месяц. Регулярная сумма платежа не изменяется на протяжении всего срока кредитования. Если вы не относитесь к особенно щепетильным заёмщикам, которые перепроверяют правильность арифметического начисления процентов и списания задолженности, обыкновенного аннуитетного калькулятора на сайте кредитора будет вполне достаточно, чтобы представить будущую схему погашения. Для проверки процентной ставки по аннуитетным платежам некоторые организации предлагают воспользоваться так называемым обратным кредитным калькулятором.

Как рассчитать аннуитетный платеж по кредиту

Для расчёта используется следующая формула:

Значения расшифровываются следующим образом:

х – ежемесячная выплата по кредиту;

S – общая сумма кредита;

P – двенадцатая часть процентной ставки:

N – количество месяцев.

Существует также формула, по которой рассчитываются две части кредита – на погашение начисленных процентов и на погашение самого займа. Но для использования этого инструмента требуются специальные математические знания. Для перепроверки собственного кредита приведённого примера вполне достаточно.

Погашение кредита аннуитетными платежами

Аннуитетные платежи представляются выгодными заёмщику, если речь идет о краткосрочных займах, сроком не более 3-5 лет, а также в тех случаях, когда досрочное погашение запланировано в предварительном порядке.

Если оформить кредит с аннуитетными платежами на более длительный срок — высокая переплата по процентам неизбежна.

Недостатком дифференцированной системы платежей считаются более высокие суммы первых взносов.

Что такое аннуитетный платёж по кредиту

Несмотря на определённые преимущества для заёмщика схема аннуитетного погашения выгодна в первую очередь кредитной организации. При выплатах равными частями проценты каждый раз начисляются на стартовую сумму кредита. Если банк предлагает дифференцированную ставку, заплатить процент от общей суммы придётся только в первом месяце, все последующие платежи будут постепенно уменьшаться, поскольку процент, подлежащий уплате, пересчитывается каждый месяц от суммы непогашенного тела кредита. Банки и кредитные организации нередко предлагают аннуитетные кредиты в рамках определенных акций или специальных предложений.

Совет от Сравни.ру: В отношениях с банком вас должна заботить в первую очередь собственная выгода. Поэтому постарайтесь использовать все возможности для оформления кредита с системой погашения в виде дифференцированных платежей. Соглашайтесь на аннуитетный кредит, только если отсутствует альтернатива. И не забывайте соизмерять свои финансовые возможности до оформления любого займа.

Аннуитетный платёж по кредиту

При формировании графика платежей по кредиту банки применяют аннуитетную или дифференцированную схему. Чаще всего актуален именно аннуитетный платеж, так как он более выгоден банку и удобен заемщику. При нем клиент выплачивает первым делом банку проценты, сам же основной долг закрывается медленно и в основном к концу графика.

Рассмотрим, что собой представляет аннуитетный платеж, как выглядит график гашения при такой схеме. Изучим и дифференцированную схему, к каким кредитным продуктам она применяется. Какую схему лучше выбрать заемщику, и возможен ли вообще этот выбор. Об этом — на Бробанк.ру.

Что такое аннуитетный платеж

Это схема составления графика платежа по кредиту, при которой заемщик каждый месяц вносит на счет идентичную сумму. Это удобно клиенту, не нужно постоянно держать руку на пульсе. Есть точная сумма и дата внесения оплаты, которая также каждый месяц остается неизменной.

Банк тоже получает от этого выгоды:

Аннуитетными платежами погашаются большинство выдаваемых российскими банками кредитов. Это наличные ссуды любых видов, автокредиты, товарные кредиты, программы банков для бизнеса, залоговые и ипотечные ссуды.

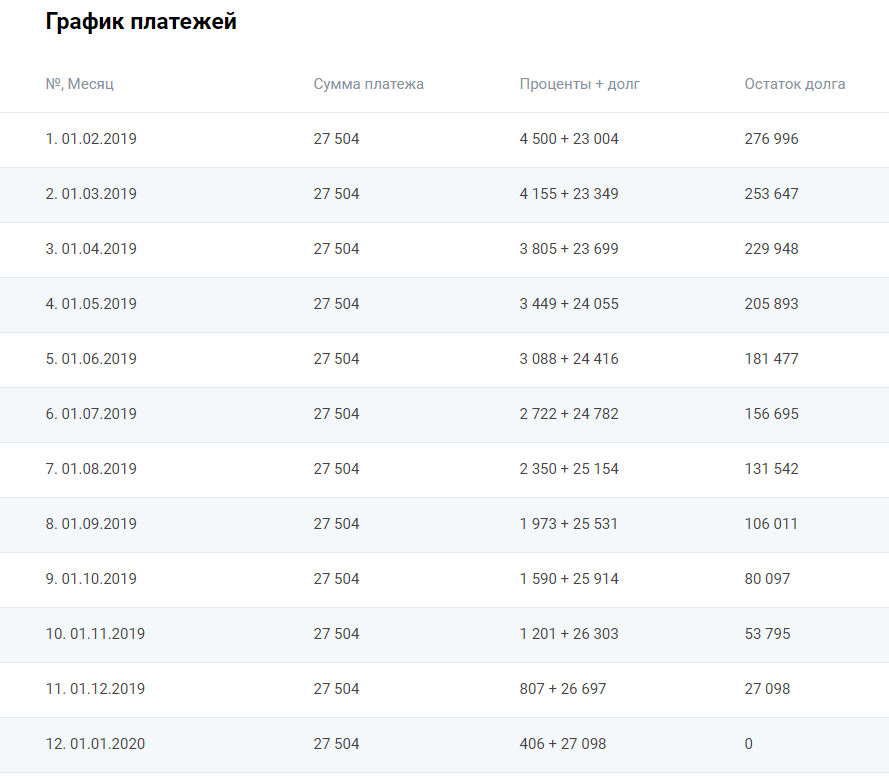

Пример графика

Для примера рассмотрим вот такую схему аннуитетных платежей, при которой заемщик берет в долг 300000 рублей на 12 месяцев под 18,5% годовых. Расчет проведен на универсальном кредитном калькуляторе с Бробанк.ру:

При таком раскладе переплата составит 30048 рублей, ежемесячный платеж — 27504 рубля.

Мы видим, что гашение проводится ежемесячно аннуитетными платежами. Что это значит? Заемщик каждый месяц к определенному числу должен положить деньги на счет в необходимой сумме. В эту дату, которая каждый месяц остается одинаковой, система спишет деньги.

Сумма платежа тоже каждый месяц одинаковая. Но вот в следующем столбце каждый месяц фигурирует разная сумма. Дело в том, что при аннуитетном методе погашения кредита платеж каждый раз состоит из разных составляющих: часть — это начисленные проценты, вторая часть — основной долг, то есть сумма, которая уходит на закрытие тела кредита.

Формула такая:

х — размер ежемесячного платежа;

S — сумма выданного кредита;

P — 1/12 части процентной ставки. Ставка годовая, а платеж ежемесячный, поэтому нужно вычислить, какая ставка применяется в месячном выражении;

N — срок кредитования.

График оплаты формируется автоматически с помощью формулы, введенной в систему. Самостоятельно делать расчеты заемщикам не нужно.

Состав аннуитетного платежа

Каждый месяц состав платежа будет меняться. Если вы обратите внимание, то большую часть первой платежки составляют именно проценты за пользование кредитными средствами. Основной же долг погашается медленно.

Но с каждым месяцем доля основного долга становится больше и достигает максимума к концу срока кредитования. В итоге большая часть процентов выплачивается примерно в первой трети всего срока, дальше пойдет более активное закрытие основного долга.

Аннуитетный метод предполагает, что проценты начисляются на текущую остаточную задолженность. Но заемщик каждый месяц вносит платеж, и эта остаточная сумма уменьшается. В итоге в следующем периоде ставкой будет облагаться меньшая сумма и так далее.

Вот и получается, что каждый последующий платеж меняет состав, сумма начисленных процентов сокращается.

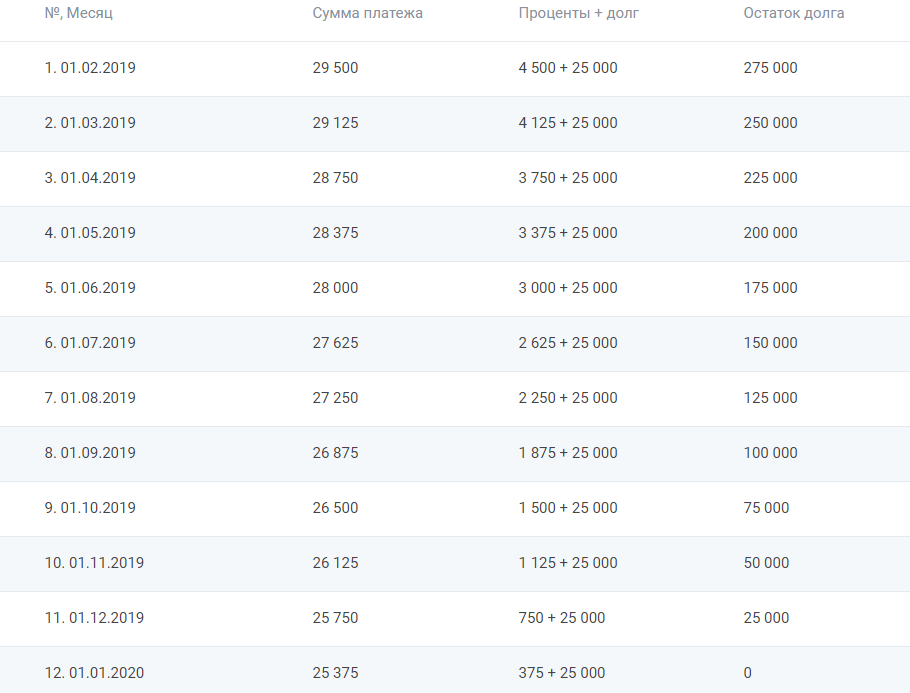

Что собой представляет дифференцированная схема

Для примера рассмотрим и ее. Снова делаем расчет того же кредита, что указан выше, на кредитном калькуляторе Бробанк.ру, но с условием расчета по дифференцированной схеме. Вот что получаем:

При таком раскладе переплата составит 29250 рублей, ежемесячный платеж — 29500 с постепенным уменьшением до 25375 руб/мес.

В этом случае состав регулярного платежа уже совершенно иной. Сумма основного долга остается неизменной для каждого месяца. Просто выданный лимит делится на число месяцев заключения договора. А дальше все также на конкретный для каждого месяца остаточный долг начисляются проценты.

При дифференцированной схеме сумма первого платежа — большая, постепенно она становится все меньше. К концу срока выплаты заемщик отдает банку меньше всего.

Плюсы и минусы для заемщика

Для начала рассмотрим преимущества кредита с аннуитетными платежами:

Главный минус — более высокая общая переплата. Но если сделать расчеты, то становится видно, что при небольшой сумме и коротком сроке это не так очевидно. Например, в нашем случае это переплата в 30048 рублей при аннуитетном способе оплаты и 29250 при дифференцированном. Всего 800 рублей за год.

Также минус ждет тех, кто планирует досрочное погашение кредита. При аннуитете заемщик первым делом погашает проценты. И часто заемщики, которые, например, брали кредит на 5 лет, а пошли через 1 год его выплачивать, удивляются, что остаточный долг мало изменился. То есть приходит понимание, что платежи шли “впустую”.

При дифференцированной оплате закрытие основного долга проходит более равномерно, поэтому и сумма для досрочного гашения будет меньше. Например, в приведенном же выше примере: 150 000 по итогу 6-го месяца и 156 700 при аннуитете. И чем больше и длительнее ссуда, тем более ощутима разница.

Наглядное сравнение схем по переплате

Аннуитетное погашение приоритетно для банка, оно практически всегда идет по умолчанию. Если вы берете простой кредит наличными, тот же автокредит или товарную ссуду, она будет погашаться именно так.

Дифференцированные схемы предлагаются банками крайне редко. Часто, даже если банк предоставляет возможность выбора метода формирования графика, он это особо не афиширует.

Дифференцированные схемы если и применяются, то только к самым крупным ссудам. Это ипотеки, кредиты под залог недвижимости, весомые бизнес-кредиты.

Для примера сделаем расчет крупного кредита суммой в 300000 рублей, который заемщик взял под 12% годовых на длительный срок. Сравним аннуитетную схему погашения этого кредита и дифференцированную для разных сроков заключения договора.

Наглядный пример разницы переплаты:

| Схема/срок | 5 лет | 7 лет | 9 лет | 11 лет | 13 лет | 15 лет |

| Аннуит | 1,004 млн | 1,448 млн | 1,919 млн | 2,416 млн | 2,937 млн | 3,480 млн |

| Диффер | 915 тыс | 1,275 млн | 1,635 млн | 1,995 млн | 2,355 млн | 2,715 млн |

Так что, погашение кредита аннуитетными платежами становится гораздо менее выгодное, если речь о приличной сумме и длительном сроке. Поэтому, если вы планируете получить большую ссуду, поинтересуйтесь в банке о возможности выбора схемы оплаты. Но выбирайте с учетом удобства оплаты. Помните, что при дифференцированной схеме первые месяцы придется выкладывать приличные суммы.

Что такое аннуитет. Объясняем простыми словами

Аннуитет — это схема выплат по финансовому инструменту (облигации, кредиту и пр.), при которой долг гасят равными суммами и через равные промежутки времени. В саму выплату входит не только задолженность, но и набежавший процент.

Проще говоря, при аннуитете (аннуитетном платеже) заёмщик или кредитор заранее знают срок и размер выплаты. Это позволяет равномерно распределить долговую нагрузку по равным периодам времени. Аннуитетные платежи — самый простой и самый распространённый вариант выплат при кредитовании.

Пример употребления на «Секрете»

_«У многих МФО переориентация с краткосрочных микрозаймов произошла не на долгосрочные продукты с аннуитетными платежами (180–360 дней под 150–200%), а на промежуточный продукт (31–60 дней под 365%) с одновременным ростом суммы до 100 000 рублей, что при той же ставке позволяет кредитору заработать больше, при этом не отражая такой микрозаём в отчётности как PDL». _

(Директор отдела рейтингов кредитных институтов «Эксперт РА» Иван Уклеин — об уходе МФО от «займов до зарплаты».)

Нюансы

Альтернатива аннуитету — дифференцированный платеж. Это когда долг делится на срок кредита, а проценты накидываются каждый месяц из расчёта, сколько вы ещё должны банку. При такой схеме в первые месяцы кредита заёмщик платит больше, в последние — меньше.

Происхождение

Слово пришло через французский из латыни и происходит от annuus — «ежегодный» или «годовой». Так что его родственником вполне можно назвать также вошедшее в русский язык слово «анналы».

Мнения

У аннуитетных платежей есть свои плюсы и минусы — особенно при расчёте выплат по ипотеке.

«Подвох аннуитета в том, что на старте вы выплачиваете больше процентов и меньше тела кредита. А к концу кредита эта пропорция меняется. Этот вид кредита подойдёт тем, кто не хочет ежемесячно проверять банк в правильности начисления платежей и кто не может потянуть большие платежи в начале кредита и готов из-за этого на дополнительные расходы. Также подойдёт тем, кто не готов к досрочному закрытию кредита, ведь основные проценты будут выплачены на старте», — считает независимый финансовый эксперт Александр Шкут.

Аннуитетный платёж

Аннуитетный платёж – это платёж, который устанавливается в равной сумме через равные промежутки времени. Так, при аннуитетном графике погашения кредита вы ежемесячно платите одну и ту же сумму, независимо от остатка задолженности. Другим способом внесения ежемесячных платежей является дифференцированный способ погашения.

Для сравнения, при дифференцированной схеме погашения кредита сумма основного долга выплачивается ежемесячно равными долями, а проценты рассчитываются от остатка задолженности. В таком случае сумма ежемесячного платежа уменьшается в процессе погашения кредита.

Например, сумма процентов за первый месяц пользования кредитом равна:

S%1 = S * i,

где S%1 – сумма процентов за первый месяц,

За второй и следующие месяцы:

где ∆S – сумма погашенного основного долга.

Как рассчитать ежемесячный платёж?

Формула расчёта суммы ежемесячного платежа при аннуитетной схеме погашения следующая:

A = K * S

где А – сумма ежемесячного аннуитетного платежа,

Сумма кредита известна. А для расчёта К – коэффициента аннуитета, используется следующая формула:

Применив вышеописанную схему расчёта, вы сможете узнать сумму, которую необходимо будет погашать ежемесячно.

Пример расчёта аннуитетного платежа

Предположим, что нужно провести расчёт ежемесячного платежа по кредиту с аннуитетным графиком погашения под процентную ставку 48% годовых сроком на 4 года на сумму 2 000 рублей. Используя приведённую выше формулу расчёта ежемесячного платежа (A = K • S) и коэффициента К, рассчитаем аннуитетный платёж.

Имеем:

i= 48%/12 месяцев = 4% или 0,04

n = 4 года* 12 месяцев = 48 (месяцев)

Рассчитываем К:

А теперь подставим полученное значение в формулу ежемесячного платежа:

А = 0,0472 * 2 000 = 94,4 рублей.

Таким образом, в течение 4 лет (или 48 месяцев) необходимо будет вносить в банк платёж в сумме 94,4 рублей. Переплата по кредиту за 4 года составит 2 531,2 ( = 94,4 * 48 – 2 000).

Кому выгоден аннуитет?

В первую очередь аннуитетный способ погашения выгоден банку. Объясняется это тем, что в течение всего срока погашения кредита проценты начисляются на первоначальную сумму кредита. При дифференцированной графике уплата процентов за 100% суммы кредита происходит только в первом месяце (в случае отсутствия отсрочки уплаты основного долга), далее проценты начисляются на остаток, из-за чего итоговая переплата по кредиту окажется меньше. Иными словами, среди двух кредитов с одинаковыми процентными ставками, сроком погашения и дополнительными комиссиями, кредит с аннуитетной схемой погашения всегда будет дороже.

Для примера, рассчитаем переплату по кредиту, рассмотренному выше, но теперь с дифференцированным графиком погашения. Она составит 1 960 рублей. Это на 571,2 рубля меньше, чем при аннуитетной схеме.

С другой стороны, погашение задолженности и процентов равными долями удобно кредитополучателю, так как ежемесячный платёж является постоянным и не требует уточнения в банке необходимой суммы взноса, в то время как при дифференцированном графике каждый месяц сумма платежа окажется разной.

Применение аннуитетного способа погашения, таким образом, обойдётся дороже, но при этом гораздо удобнее.

Аннуитет

Аннуите́т (фр. annuité от лат. annuus — годовой, ежегодный) или финансовая рента — общий термин, описывающий график погашения финансового инструмента (выплаты вознаграждения или уплаты части основного долга и процентов по нему), когда выплаты устанавливаются периодически равными суммами через равные промежутки времени. Аннуитетный график отличается от такого графика погашения, при котором выплата всей причитающейся суммы происходит в конце срока действия инструмента, или графика, при котором на периодической основе выплачиваются только проценты, а вся сумма основного долга подлежит к оплате в конце.

Сумма аннуитетного платежа включает в себя основной долг и вознаграждение.

В широком смысле, аннуитетом может называться как сам финансовый инструмент, так и сумма периодического платежа, вид графика погашения финансового инструмента или другие производные понятия, оттенки значения. Аннуитетом, например, является:

Аннуитетный график также может использоваться для того, чтобы накопить определённую сумму к заданному моменту времени, внося равновеликие вклады на счёт или депозит, по которому начисляется вознаграждение.

Содержание

Виды аннуитетов

По времени выплаты первого аннуитетного платежа различают:

Коэффициент аннуитета

Коэффициент аннуитета превращает разовый платёж сегодня в платёжный ряд. С помощью данного коэффициента определяется величина периодических равных выплат по кредиту:

где

(следует учитывать, что данная формула является чисто математической, то есть на практике возможны некоторые девиации, вызванные округлением, а также неодинаковой продолжительностью месяца и года; особенно это касается последнего по сроку платежа).

Предполагается, что выплаты производятся постнумерандо, то есть в конце каждого периода. И тогда величина периодической выплаты A = K·S, где S — величина кредита.

Обычно погашение долга предусматривает ежемесячные или ежеквартальные выплаты, и задаётся годовая процентная ставка

или по упрощенной формуле:

где

Будущая стоимость аннуитетных платежей

Будущая стоимость аннуитетных платежей предполагает, что платежи осуществляются на приносящий проценты вклад. Поэтому будущая стоимость аннуитетных платежей является функцией как величины аннуитетных платежей, так и ставки процента по вкладу.

Будущая стоимость серии аннуитетных платежей (FV) вычисляется по формуле (предполагается сложный процент)

где r — ставка процента, n — количество периодов, в которые осуществляются аннуитетные платежи, X — величина аннуитетного платежа.

Аннуитет пренумерандо в рассматриваемом случае начисления процентов по аннуитетным платежам, имеет на один год начисления процентов больше. Поэтому формула для вычисления будущей стоимости аннуитета пренумерандо приобретает следующий вид

График выплат по кредиту может рассчитываться по-разному. Есть аннуитетное погашение кредита, а есть дифференцированное. От выбора схемы расчета зависит размер переплаты и объем кредитной нагрузки. Мы сосредоточимся на первом способе и расскажем об особенностях аннуитетной схемы и отличиях от дифференцированной.

Аннуитетный платеж по кредиту – что это?

При таких платежах клиент вносит для погашения долга одинаковые суммы ежемесячно. В первую очередь выплачиваются проценты, а лишь потом – тело кредита. Такая схема удобна с точки зрения стабильности. Никаких изменений: с момента подписания соглашения с банком клиент знает, сколько денег ему нужно регулярно вносить на счет и до какого числа нужно провести платеж.

Аннуитетный платеж – самый распространенный вариант при расчете кредитов. Чаще всего клиент не имеет право выбора: отдать предпочтение аннуитетному способу погашения или дифференцированному. Дело в том, что первый вариант выгодней для банка, – сумма переплаты больше. Но для кредитополучателя тоже есть плюс – кредитная нагрузка распределена равномерно.

Аннуитетной схемой расчета пользуются большинство российских кредитно-финансовых организаций. Так считают потребительские кредиты, автомобильные или бизнес-кредиты и т.д.

Как рассчитать аннуитетный платеж по кредиту?

Расчет аннуитетного платежа можно сделать:

Самый удобный способ – использование онлайн-калькулятора. Погрешности при расчете минимальны. Плюс так можно быстро и просто понять, какая переплата будет при аннуитетном способе, а какая – при дифференцированном.

Для самостоятельного расчета можно использовать такую формулу:

Ежемесячный платеж = размер кредита*(П+П/(1+П)срок кредитования-1)

П — это 1/12 часть от установленной в договоре ставки. Процентная ставка берется годовая. Но так как рассчитывается ежемесячный платеж, то нужно посчитать, какая ставка будет для месячного отрезка.

Пример графика платежей

Допустим, мы оформили кредит в банке на 500 000 рублей. Период выплат – 1 год, процентная ставка – 9,1%. При аннуитетной схеме расчета ежемесячно нужно будет выплачивать 43 749 рублей. Переплата – 24 987 рублей.

Аннуитетный и дифференцированный платеж — в чем разница

Аннуитетный и дифференцированный платеж — в чем разница

Читаете условия кредитного договора, обращая внимание на сумму, срок действия и процентную ставку, а прочие непонятные финансовые термины пропускаете, не вникая? Вас может ждать не очень приятный сюрприз – за незнакомыми словами «аннуитетный» и «дифференцированный» скрывается система погашения долга. И лучше подписываться под условиями, хорошо понимая, как будете выплачивать долг. Рассказали подробности в статье.

Виды платежей по кредиту

Человек, оформивший кредитный договор, обязан вернуть банку не только полученную сумму займа (кредита) в срок и в порядке, которые предусмотрены договором, но и выплатить проценты за пользование деньгами. При этом погашать кредит и выплачивать проценты заемщик должен определенными суммами в соответствии с графиком платежей.

Есть два варианта таких платежей – аннуитетные и дифференцированные. Раньше в России использовали только дифференцированные платежи, а на Западе, напротив, большинство кредитов возвращались аннуитетными платежами. Однако через какое-то время мода на аннуитетные платежи добралась и до нашей страны, в результате теперь практически не встретишь кредитов, которые можно погашать дифференцированными платежами. При этом оба вида служат одному и тому же делу – помогают гражданам выплачивать долги по кредитным договорам.

Банки в описании любого кредитного продукта указывают, что кредит погашается ежемесячно аннуитетными или дифференцированными платежами. Некоторые банки предлагают клиенту самостоятельно сделать выбор, но таких банков крайне мало. Чаще всего банк сам указывает конкретный способ погашения.

Оба вида платежей – и аннуитетные и дифференцированные – состоят из двух частей: процентов и суммы, направляемой в погашение самого кредита (основного долга), его еще называют телом кредита.

Тело кредита – это общая сумма денежных средств, которая была выдана банком заемщику, без учета комиссий. Размер тела кредита прописывается в кредитном договоре, на основании него рассчитывается график погашения займа.

В свою очередь проценты по кредиту – это величина оплаты за использование денежных средств банка, которая выражена в процентах от величины тела кредита.

И заемщик ежемесячно должен вносить часть денег на уменьшение тела кредита и часть – на оплату процентов за пользование заемными средствами.

Большинство людей, собираясь взять в банке кредит, первым делом смотрят на процентную ставку, первоначальный взнос и срок пользования денежными средствами, а на способ погашения не обращают внимания. И это совершенно неверный подход, ведь способ погашения напрямую влияет на методику расчета платежей, а значит в конечном итоге на величину переплаты по займу.

Дифференцированный платеж – что это значит

Дифференцированная система возврата означает, что на это первом этапе кредит оплачивается большими суммами, но ежемесячные взносы постепенно уменьшаются. Проценты начисляются на остаток долга, поэтому заемщик заинтересован в том, чтобы внести первые платежи крупными суммами. В результате остаток долга будет уменьшаться вместе с дифференцированными платежами.

По сути заемщик вначале равными долями выплачивает тело кредита и проценты на остаток. В результате выплаты по процентам на этом этапе довольно существенны. В дальнейшем они сокращаются вместе с телом кредита, поэтому к концу кредитного договора объемы выплат становятся меньше.

При этом если заемщик хочет сделать частичное досрочное гашение, сокращаться будет только ежемесячный платеж. При этой системе оплаты уменьшение срока кредита не предусмотрено.

Кроме того, за счет постоянного изменения суммы платежа заемщику трудно планировать свои расходы. В результате нередки случаи, когда заемщик не рассчитывает свои силы, упускает из виду какие-то обязательные, но неучтенные при оформлении кредита траты, и начинается просрочка по выплатам.

Времена, когда такой платеж пользовался у банков популярностью, давно прошли. Теперь большинство банков используют только аннуитетную платежную систему, как более выгодную для себя и для клиента. Поэтому большинство банков вообще не рассматривает возможность предоставлять кредиты на условиях дифференцированной платежной системы. При этом в тех банках, что все-таки включают в условия кредитного договора дифференцированные платежи – около 10 по всей России – нет очереди из желающих воспользоваться этой возможностью.

Аннуитетный платеж – что это значит

Если в условиях кредитного договора указан аннуитетный порядок возврата кредита, значит кредит будет возвращаться заемщиком в виде фиксированных ежемесячных выплат в течение определенного периода. В эту сумму в первую очередь будет входить полный платеж по процентам, начисляемым на остаток основного долга, а оставшаяся часть будет приходиться на тело кредита. Сумма ежемесячных выплат рассчитывается таким образом, чтобы все ежемесячные платежи были равными.

Аннуитетный платеж – самый распространенный вид платежной системы, при которой размер ежемесячного платежа остается неизменным на протяжении всего срока кредитования. Такая простота системы близка и понятна заемщику – он видит определенную сумму, знает, что все годы, пока будет действовать кредитный договор, сумма останется той же, и ему эта система удобна. Можно легко планировать личный бюджет и не перепроверять банк каждый месяц, пытаясь понять, правильно ли насчитали платеж.

Чтобы лучше понять, что такое аннуитетный платеж по кредиту, нужно запомнить, что в переводе с латыни этот термин значит «годовой, ежегодный» — это общий термин, который описывает график погашения кредитного договора, когда выплаты устанавливаются периодически равными суммами через равные промежутки времени. Последний платеж, кстати, может незначительно отличаться от остальных по размеру.

Существует три формулы аннуитетных платежей.

Второй и третий варианты предполагают удорожание кредита за весь срок. В зависимости от суммы, срока, использования или неиспользования платежных каникул сумма удорожания может составить от 2,5 тысяч до 15-20 тысяч рублей. Однако в некоторых случаях такая переплата оправдана удобством – например, получив возможность снизить платежи в какой-то период, заемщик может позволить себе потратить высвободившуюся сумму на ремонт, покупку мебели или другие необходимые вещи.

На что еще обращать внимание

Вы можете выбрать не только формулу, но и вид ставки, вариант комиссии за обслуживание счета, платежные периоды и другие детали.

Вид ставки

Ежемесячная комиссия за обслуживание счета

Платежные периоды

Возможность платежных каникул

Разный уровень платежей

Дифференцированный платеж и аннуитетный – в чем разница

Дифференцированный платеж был удобен в прежние времена, когда по аннуитетным платежам не допускалось досрочное гашение сразу. Только после определенного периода выплат можно было вносить суммы на досрочное гашение, однако следует учесть, что это были довольно-таки крупные платежи. Например, Сбербанк разрешал сделать дополнительный взнос на частичное досрочное гашение не меньше чем на 15 тысяч рублей. Были и такие банки, которые допускали внесение дополнительных сумм в размере 30 и даже 100 тысяч рублей.

Причем необходимо было лично явиться в отделение банка и написать заявление на досрочное гашение на эти деньги. По дифференцированным платежам можно было добавлять к ежемесячным взносам любую сумму – хоть 100, хоть 1 000 рублей, и она автоматически зачислялась в счет погашения. Никаких заявлений для этого писать было не нужно.

Теперь запрещено устанавливать моратории по суммам и срокам, разрешено погашать кредит досрочно без каких-либо штрафных санкций. Заявление на досрочное гашение теперь нужно подавать для обоих видов, но сейчас для этого не нужно лично приходить в банк – достаточно сделать распоряжение через личный кабинет.

Что лучше: аннуитетные или дифференцированные платежи по кредиту

Даже если обратиться в банк, который согласен предоставлять кредит по дифференцированной схеме, не факт, что нужный кредит – например, ипотека – будет представлен в обоих вариантах. Обычно банк, предлагая кредитный продукт, включает выгодные для себя условия, а не смотрит, что выгоднее заемщику.

Сравнивая и выбирая, какой кредит лучше, следует иметь в виду, что дифференцированный платеж не пользуется спросом и остался в очень ограниченном числе банков только для поддержания большого количества кредитных продуктов. Поэтому на самом деле заемщик в подавляющем числе случаев выбирает не между дифференцированными и аннуитетными платежами, а между разными вариантами аннуитетной оплаты.

Если все-таки представить, что кто-то решит выбрать между аннуитетным и дифференцированным платежом, получится такая картина:

Аннуитетный и дифференцированный платеж: в чем отличия?

Планируете оформить ипотеку, но сомневаетесь, какой способ погашения кредита вам подходит? Сегодня существует два наиболее распространенных вида платежей – аннуитетный и дифференцированный. Эта инструкция поможет вам выбрать наиболее выгодный формат взаимоотношений с банком.

Из чего состоит ипотечный кредит?

Любой ипотечный кредит состоит из суммы основного долга, который равен стоимости приобретаемой недвижимости, и начисляемых процентов. Переплата по процентам и ежемесячные платежи будут отличаться в зависимости от выбранного способа погашения ипотеки.

Аннуитетный платеж – что это?

Например, вы приобретаете квартиру за 3,5 млн рублей по ставке 6,5% сроком на 20 лет. В качестве первоначального взноса вы вложили 500 тыс. рублей. Если вы выберете аннуитетную схему, общая сумма кредита составит 5,36 млн рублей. Из них 3 млн рублей – это основной долг, а 2,36 млн рублей – проценты, начисляемые банком. Платежи в нашем примере остаются все время неизменными и составляют 22,3 тыс. рублей в месяц.

Из этой суммы по итогам первого месяца на выплату основного долга пойдет только 7,4 тыс. рублей, а на погашение процентов – 14,9 тыс. рублей. Через 10 лет пользования кредитом соотношение станет равным (50 на 50), а в последний месяц в счет оплаты основного долга уйдет почти вся сумма – 19,8 тыс. рублей.

Дифференцированный платеж – что это?

Такой способ внесения ежемесячных платежей встречается гораздо реже, потому что предполагает внесение значительно больших сумм в первые годы ипотеки. Дифференцированный график платежей предполагает, что с первого месяца и до конца срока кредита суммы выплат уменьшается. За счет чего это происходит?

Часть платежа, которая идет на погашение основного долга по кредиту остается неизменной, а вот денежные средства, направляемые на выплату процентов банку становятся меньше. Рассмотрим особенности дифференцированной схемы на предыдущем примере с квартирой за 3,5 млн рублей, приобретенной в ипотеку по ставке 6,5%.

В этом случае получается, что общая сумма кредита будет– 4,97 млн рублей, что на 300 тыс. меньше, чем в примере с аннуитетными платежами. В свою очередь ежемесячные платежи будут снижаться с 28,7 тыс. рублей до 12,5 тыс. рублей в месяц.

Чем отличается аннуитетный платеж от дифференцированного?

Главное отличие заключается в графике погашения кредита и соотношении сумм, которые ежемесячно уходят на погашение банковских процентов и основного долга по ипотеке.

При использовании дифференцированной схемы вся величина основного долга или, как его иногда еще называют банковские работники тело кредита, равномерно распределяется на весь срок кредита. Если говорить простым языком, это значит, что из стоимости недвижимости вычитается первоначальный взнос, а все остальное делится на срок ипотеки, то есть на количество месяцев.

Кроме того, на первые годы ипотеки приходятся наибольшие выплаты, дальше они уменьшаются.

В случае с аннуитетом сумма основного долга распределяется неравномерно, но при этом ежемесячные платежи остаются одинаковыми.

Досрочное погашение кредита при разных платежах

В обоих случаях досрочное погашение кредита позволяет сэкономить. Погашение кредита с уменьшением срока выгоднее при аннуитетных платежах. Если вы гасите кредит с уменьшением платежа, большой разницы в выгоде между разными схемами платежей нет.

Рассмотрим на уже знакомом примере с ипотечной квартирой за 3,5 млн рублей. Ставка кредита остается прежней – 6,5%, как и величина первоначального взноса (500 тыс. рублей).

Допустим, вами выбрана аннуитетная схема платежей. Напомним, переплата за проценты равна 2,36 млн рублей, а ежемесячный платеж в этом случае равен 22,3 тыс. рублей в месяц. Досрочное погашение кредита на 450 тыс. рублей с уменьшением срока примерно год после оформления кредита (кстати, именно такую сумму могут получить многодетные семьи с ипотекой), позволит снизить переплату по банковским процентам до 1,5 млн рублей. Экономия почти 800 тыс. рублей!

При погашении с уменьшением ежемесячного платежа результат будет скромнее. В этом случае сумма начисленных процентов уменьшится только до 2 млн рублей (на 300 тысяч рублей), зато ежемесячный платеж составит уже не 22,3 тыс. рублей, а 18,9 тыс. рублей. Кстати, сэкономленную разницу вполне можно направлять на выплату кредита.

Теперь посмотрим, как обстоит ситуация с диффернцированными платежами. Здесь сумма переплаты по процентам изначально меньше (1,9 млн рублей). И если мы вносим 450 тыс. рублей с уменьшением срока кредитования, экономия составит примерно 550 тыс. рублей. А если погасить такой кредит с уменьшением платежа – около 300 тысяч рублей.

Какой вид платежа выбрать?

Сегодня большинство банков отказались от дифференцированных платежей. Это связано с тем, что в этом случае общий заработок на процентах оказывается меньше.

В то же время при том, что дифференцированная схема позволяет сэкономить в долгосрочной перспективе, в первые годы ипотеки некоторым людям она может показаться невыгодной, потому что ежемесячные выплаты оказываются гораздо выше, чем при аннуитете. При условии, что у вас стабильный доход и вы можете позволить себе такие платежи, возможно более целесообразно взять аннуитетный кредит и приобрести квартиру большей площади.

В любом случае выбор должен быть основан на трезвом анализе своих возможностей и ситуации.

Достоинства и недостатки схем ипотечных платежей

Если резюмировать, к основным достоинствам аннуитета относятся стабильность, что позволяет настроить автоплатеж и не задумываться о том, какую сумму нужно внести в каждый следующий месяц. Кроме того, очевидным преимуществом является существенная экономия при досрочном погашении с уменьшением срока кредита. Недостатком аннуитетных платежей является тот факт, что в конечном счете общая переплата по банковским процентам оказывается существеннее.

В случае с дифференцированными платежами переплата будет меньше, кроме того, ежемесячные выплаты будут медленно, но верно уменьшаться. В какой-то момент они снизятся до минимальных значений. В то же время, это преимущество оборачивается и недостатком, потому что первые годы ипотеки выплаты существенно выше, чем при аннуитетных платежах, что многим заемщикам может показаться некомфортным.

Что такое аннуитетный и дифференцированный платеж по кредиту?

Блог о Кредитовании Альфа-Банка

В этой статье:

Виды платежей по кредиту

Когда вы берёте в банке кредит, ваша ежемесячная выплата будет состоять из двух частей:

тела кредита — суммы долга;

процентов — того, что банк начисляет сверху согласно кредитной ставке.

Соотношение этих частей может быть разным.

Кредит наличными не выходя из дома

Онлайн-решение за 2 минуты

Доставка кредита на бесплатную дебетовую карту

Аннуитетный и дифференцированный платёж — в чём разница

Аннуитетный платёж — это тип выплат, при котором вы каждый месяц перечисляете банку одну и ту же сумму. При этом первые выплаты идут на погашение процентов, тогда как тело (изначальная сумма долга) почти не уменьшается.

Поскольку проценты начисляют на остаток задолженности, чем больше вы платите, тем меньше приходится на проценты и тем больше снижается основной долг. Подходит тем, кто хочет платить одну и ту же сумму каждый месяц.

Дифференцированный — это платёж, размер которого уменьшается с каждым месяцем. При этом доля процентов и тела займа остаётся неизменной. Этот вид подойдёт тем, кому размер выплат не критичен. Важна уверенность, что вы осилите крупные выплаты в самом начале даже с учётом непредвиденных расходов. Такая схема встречается редко, особенно в потребительских займах.

Как рассчитать платежи

Аннуитетный платёж

Рассчитывается по формуле:

Сумма кредита × Коэффициент аннуитета

Коэффициент рассчитывается следующим образом:

где m — процентная ставка в месяц, равная годовой ставке, поделённой на 12, а n — количество платежей.

К примеру, вы взяли заём в 100 000 рублей на 2 года под 20% годовых.

В этом случае m будет равно:

20% : 12 = 1,66% или 0,0166, а n = 24.

Посчитаем коэффициент: 0,0166 × (1 + 0,0166)²⁴ : ((1 + 0,0166)²⁴ — 1) = 0,050

Теперь посчитаем аннуитетные выплаты:

100 000 × 0,050 = 5 000 рублей в месяц или 120 000 рублей за 2 года. Переплата составит 20 000 рублей.

Теперь посчитаем, сколько придётся заплатить, если брать ту же сумму под тот же процент, но на 5 лет, то есть n = 60 месяцев.

0,0166 × (1 + 0,0166)⁶⁰ : ((1 + 0,0166)⁶⁰ — 1) = 0,026

100 000 × 0,026 = 2 600 рублей в месяц или 156 000 рублей за 5 лет. Переплата составит 56 000 рублей.

Дифференцированный платёж

Здесь формула проще.

Для займа в 100 000 рублей на 2 года ежемесячные выплаты по основному долгу составят 4166,66 рубля. К ним добавляются проценты на остаток тела займа — 20% годовых. Тогда для каждого месяца размер выплаты можно посчитать так:

**4166,66 + (Q × 20% × S : Y), **

где Q — остаток тела займа, S — число дней в месяце, Y — число дней в году.

Посчитаем, сколько нужно заплатить в феврале обычного, не високосного года, если мы уже вносили деньги 6 раз подряд:

Q = 100 000 — (4166, 66 × 6) = 75 000 рублей 4166,66 + ((75 000 × 20% × 28) : 365) = 5317,34 рубля

Чтобы посчитать общую переплату, нужно рассчитать платёж каждого месяца, а потом сложить. Это можно сделать при помощи формул в Excel-таблице или кредитного калькулятора. Как правило, для дифференцированных выплат переплата будет меньше: каждый раз тело кредита уменьшается, а проценты начисляются на его остаток. Например, для займа на 3 млн рублей на 5 лет по ставке 10% с аннуитетными выплатами вы будете вносить 63 740 рублей в месяц. При этом заплатите 834 470 рублей в виде процентов за весь срок. Дифференцированные выплаты будут уменьшаться с 75 000 до 50 412 рублей в месяц, а общая переплата составит 762 500 рублей.

Досрочное погашение кредита: когда выгоднее

Если вы хотите досрочно погасить задолженность, нужно:

узнать условия погашения в договоре — некоторые займы можно закрыть только после нескольких платежей или спустя определённое время, а некоторые — только со штрафом;

уточнить тип платежа. Если аннуитетный, то рассчитать нужно также долю процентов и тела кредита в каждой выплате — иначе вы не сможете точно посчитать, сколько осталось. Можно сделать это с помощью специального калькулятора или свериться с договором: часто там прилагают график платежей с детальной расшифровкой. К примеру, если вы уже платите полгода и осталось ещё столько же, это не значит, что осталось перечислить банку половину займа: возможно, вы выплачивали только проценты, а изначальная сумма долга почти не уменьшилась.

Аннуитет

16 февраля 2018

Финансовый эксперт с высшим экономическим образованием по специальности «Экономист-менеджер». Имею опыт работы в Сбербанке России. Более 7 лет консультирую читателей по финансовым вопросам.

Аннуитетные выплаты структурируются одинаковыми суммами через одинаковое количество времени. График погашения, предоставленный данным способом, имеет определенные отличия от обычного графика погашения, где вся сумма должника направлена на конец срока финансового механизма. При обычном графике построения выплат сначала происходит оплата процентов, а только потом списывается основная сумма долга.

Иными словами, аннуитет представляет собой определенную систему выплаты задолженности, где сумма долга и процентов выплачиваются равномерно в течение всего срока кредитования. Еще аннуитет называют финансовой рентой, что по своей составляющей одно и то же.

Например, если заработная плата работнику начисляется каждый месяц в равном количестве, то данный доход является аннуитетным. При оформлении рассрочки в магазине на какой-либо товар, ежемесячный платеж в банк тоже будет иметь статус аннуитета.

Виды аннуитета

Сумма аннуитетного платежа всегда складывается из основного долга и процентных соотношений. В своем понятии данный термин имеет широкий охват: аннуитетом могут считаться:

Аннуитет всегда устанавливается банковскими организациями индивидуально для каждого клиента. Он бывает двух видов:

Также аннуитет делится на:

При срочном аннуитете средства зачисляются в определенный период, который имеет ограниченное количество времени. Поступление денег характеризуется равными частями и через одинаковый промежуток времени. Расчет данного вида аннуитета происходит по системе наращения или по системе дисконтирования. Дисконтирование – это выявление стоимости выплат при помощи изучения денежных поступлений к определенной временной точке. Проще говоря, это анализ соотношения будущих доходов к их сегодняшней стоимости. Примерами срочных аннуитетов могут быть разного рода платежи за аренду жилья, земли и др.

Бессрочным аннуитетом принято считать равные выплаты через равный промежуток времени в течение долгого срока. Консоль является отличным примером для понимания специфики бессрочного аннуитета. Данные облигации, поддерживаемые государством, имеют срок действия более 30 лет.

Аннуитетные выплаты имеют различие по количеству выплат. Они могут выплачиваться как один раз в год, так и несколько раз в течение года (при срочном аннуитете).

Начисление процентов может происходить один раз в год, несколько раз в год или непрерывно. Этот вопрос всегда решается в индивидуальном порядке между банковской организацией и клиентом.

В зависимости от финансовой ситуации в стране или политики банка, могут устанавливаться:

Для того, чтобы определить сумму равных выплат по кредитованию в течение определенного времени, необходимо рассчитать коэффициент аннуитета, который способен преобразовать единовременную выплату в платежный график.

Расчет аннуитета (формулы)

Для расчета данного коэффициента используется специальная общепринятая формула:

С практической точки зрения могут возникать некоторые расхождения от математического расчета при помощи формулы: для удобства совершения платежа может быть применена система округления суммы выплат или же округление суммы проводится из-за разного числа дней в том или другом месяце. В особенности это касается последнего месяца в графике платежей. По факту, замыкающая список сумма всегда отличается в меньшую сторону на некоторое значение.

Практически всегда при аннуитете платежи производятся в конце отчетного периода – постнумерандо. В данном случае, сумма выплаты за период должна рассчитываться по другой формуле:

Для того, чтобы более детально рассмотреть структуру аннуитетных платежей, стоит решить простую задачку. Например, нужно рассчитать ежемесячную выплату по кредиту сроком на пять лет и с суммой в 30 тысяч рублей под 8% годовых. Выплаты будут осуществляться ежемесячно, то необходимо перевести годовую процентную ставку в месячную. Делается это по довольно простой формуле:

Далее нужно подставить в формулу значения i = 0.00643 и n = 60 (5 лет – это 60 месяцев). Полученный коэффициент нужно умножить на величину кредита – 30000. В итоге получаем, что сумма ежемесячного платежа равна примерно 603 рубля.

Выплата кредитного займа происходит обычно каждый месяц или каждый квартал. При таких выплатах задается годовая процентная ставка i. При условии, что выплаты назначаются постнумерандо m раз в год за n лет, то существует формула, которая отличается от предыдущей формулы повышенной точностью расчета аннуитетного коэффициента:

Указанная формула для расчета коэффициента аннуитетных платежей основывается на наращении величины долговой суммы при помощи сложной процентной формулы. В банковских расчетах имеется еще одна формула для определения коэффициента, которая основывается на наращении величины долговой суммы при помощи простой процентной формулы. Отличительная черта простых и сложных процентов – это отсутствие промежутка в капитализации процентных соотношений. В данном раскладе будет в первую очередь производиться погашение основного долга, а уже после его оплаты пойдет оплата процентов.

Стоит отметить, что выполнять все вышеперечисленные действия собственноручно – это очень долго и трудоемко. Уйдет большое количество времени, чтобы разобраться в одним человеком, а если нужно рассчитать несколько сотен аннуитетов, то ситуация для простого сотрудника банка окажется совершенно невыполнимой. Поэтому при оформлении кредита работники банковских организаций имеют в своем арсенале специальные калькуляторы и программы, где нужно только правильно вписать числовые значения, и они самостоятельно рассчитают график аннуитетных платежей для каждого клиента.

Сами клиенты могут рассчитать свой график погашения аннуитета при помощи онлайн программ, которых очень много в сети интернет. Необходимо лишь ввести величину кредита, срок и процентную ставку.

Достоинства аннуитетных платежей

Аннуитетные платежи являются одним из современных способов погашения кредитного долга перед банком. Данный вариант оплаты долгового обязательства не всегда является выгодным для клиента, но отличается повышенным удобством – отсутствует неразбериха «когда платить и в каком количестве». Платеж по кредиту поступает ежемесячно в одно и то же время и в одинаковом денежном эквиваленте. Это огромный плюс для клиента и для банковской организации: нет нужды идти в банк и брать расчетный лист для выявления суммы долга на последующий месяц.

Помимо этого данный способ оплаты кредита предпочтителен для тех лиц, которые имеют невысокий заработок.

Вместе с аннуитетными платежами существует оплата кредитного долга по дифференцированной системе, где выплаты ежемесячно подвергаются перерасчету, потому что происходит оплата части процентов от конечной величины долга клиента. С каждым месяцем после оплаты кредита сумма долга уменьшается и, соответственно, процентная величина также изменяется. Выходит, что каждый месяц необходимо вносить все меньшее количество денег, но первоначальные суммы платежа достаточно высокие и не каждое лицо имеет возможность их вносить.

Недостатки

У данного вида платежей имеется один большой минус: первоначально выплаты строятся с преобладанием процентного эквивалента, т.е. сумма долга строится на 2/3 из процентов, а 1/3 – это сумма долга.

Аннуитет является выгодным банковской организации: сначала банк обезопасит себя, забрав проценты, а потом уже «примет» кредитные деньги.

Если клиент намерен досрочно погасить свой долг, то эту операцию следует произвести до того момента, как будут выплачены проценты. Данная операция практически не будет иметь смысла при погашении «после» — сумму, отданную за проценты, никто не вернет. В таком случае досрочное погашение просто избавит от кредитного обязательства.

Подведя итог, можно сказать, что аннуитет – это хороший выход для заемщиков, которые имеют долговое обязательство и не обладают высоким уровнем дохода. Ведь всегда легче и проще платить раз в месяц одинаковую сумму в один и тот же день.

Как рассчитать аннуитетный платеж по кредиту

Аннуитет — график погашения кредита, предполагающий выплату основного долга и процентов по кредиту равными суммами через равные промежутки времени. Это один из самых простых способов для расчета графика платежей, позволяющий точно определить сумму ежемесячных выплат и спланировать бюджет.

Для заемщика он удобен:

Как рассчитать аннуитетный платеж

Есть несколько способов самостоятельно выполнить расчет аннуитетного платежа: вручную или в с помощью кредитного калькулятора. Для расчета надо знать всего три параметра: сумму, процентную ставку и срок займа.

При ручном подсчете с помощью обычного калькулятора или программы MS Excel вам придется самостоятельно выводить формулы и подставлять в них значения. на сайтах банков — простой и наглядный инструмент, который мгновенно пересчитывает сумму ежемесячного платежа при изменении суммы, ставки или срока кредита. Он позволяет быстро сравнить условия разных банков и продуктов и выбрать наиболее выгодное предложение.

Формула расчета аннуитета вручную

Формула выглядит так:

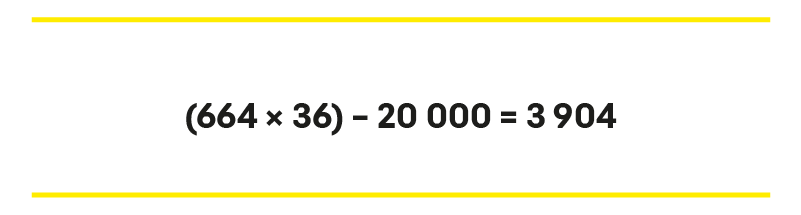

Для расчета возьмем кредит на сумму 20000 рублей под 12% годовых, оформленный на 36 месяцев.

Рассчитаем процентную ставку в месяц (ПС) = 12/(100*12) = 0,01

После выполнения расчетов получим:

Теперь можно определить переплату за весь период займа. Для этого размер ежемесячного взноса умножается на количество месяцев, а затем из полученного значения вычитают тело кредита — сумму основного долга, который вы получаете наличными.

Получается 3 904 руб.

Расчет графика платежей на компьютере

В Excel также можно выполнить расчет аннуитетного графика через финансовую функцию ПЛТ. Для этого нужно заполнить необходимые значения в мастере аргументов функции — окно появляется при нажатии кнопки fx.

Кпер — это срок кредита в месяцах, Пс — тело кредита.

Итоговым значением будет 664 руб., что аналогично результату ручного подсчета.

Как выглядит кредитный калькулятор

Выполнить действия гораздо быстрее и получить итоги в развернутом виде позволяют кредитные калькуляторы на банковских сайтах и финансовых ресурсах.

Стандартный калькулятор состоит из 4 ячеек, у каждой могут быть выпадающие списки:

Многие калькуляторы могут учитывать дату выдачи средств, досрочное погашение и другие дополнительные параметры.

Алгоритм действий простой:

Сервис рассчитает сумму ежемесячного взноса с разбивкой по основному долгу и процентами переплату. Итоги будут предложены в виде таблицы с графиком платежей.

Для наглядности вставим в ячейки калькулятора те же данные из предыдущего примера.

Калькулятор выдал сумму аннуитетного взноса в размере 664,29 руб. (второй столбец «Всего»).

Аннуитет и аннуитетные платежи

Одним из способов обеспечить себе финансовое благополучие в старости считается приобретение аннуитетов. Сайты страховых компаний могут обещать своим потенциальным клиентам высокие регулярные выплаты. Но так ли это на самом деле? Сегодня мы разберем плюсы и минусы подобных программ.

Что такое аннуитет?

Многим это слово покажется незнакомым, но большинство из нас на протяжении жизни неоднократно сталкиваются с аннуитетами. Под этим термином понимается последовательность регулярных и как правило равных платежей, например при погашении ипотеки.

Количество выплат может оговариваться заранее либо зависеть от наступления какого-либо события. В этой статье речь преимущественно пойдет об аннуитете как альтернативе или добавке к пенсии. Т.е. платить будут нам, а не мы.

Классификация аннуитетных платежей

Понятие аннуитет довольно обширное и включает в себя множество видов платежей. Сюда входят и выплаты пенсий, и погашение кредитов, и получение средств от страховщиков и т. д. Приведем несколько классификаций данных платежей.

① В зависимости от плательщика. Ими могут выступать:

② По срочности платежей:

③ По виду платежей:

Кроме того, выделяют ежегодные, ежеквартальные и ежемесячные аннуитеты.

Аннуитет как дополнительная пенсия

Среди наших граждан аннуитетные платежи еще не приобрели популярности, в том числе в силу труднодоступности продукта. Но в западных странах такой вид финансового обеспечения является важнейшим звеном пенсионной системы. Впрочем, недоверие россиян к долгосрочным выплатам легко объяснимо – за последние 30 лет нас слишком часто обманывали. Обесценившиеся сбережения советских времен, ваучеры, финансовые пирамиды – все это надолго отбило охоту инвестировать в свое будущее. Но ситуация постепенно меняется. Давайте разберемся, насколько выгоден аннуитет.

Как это работает

Теоретически создать аннуитет может кто угодно, однако только у страховых компаний есть необходимый инструментарий для определения показателей смертности и выживаемости. Это позволяет им гарантировать выплату пожизненного дохода, оставаясь при этом в плюсе.

Все происходит следующим образом. Клиент заключает договор со страховщиком. В нем прописаны два периода:

На размер будущих выплат влияют следующие параметры:

После накопления средств по договору со страховой компанией они могут использоваться для аннуитетных платежей, т.е. для регулярной ренты. При этом страховой полис переводится в аннуитет в течение года и со второго года можно получать соответствующие выплаты. Хотя не факт, что пожизненно.

Если солидная сумма уже имеется и хочется просто получать доход до конца жизни, то тут тоже есть варианты. Например, в компании Medlife есть программа с единовременным взносом и пожизненными аннуитетными выплатами. Но нужно учесть, что сумма в любой валюте будет таять от инфляции: скажем, 100 долларов сегодня и через десять лет будут иметь разную покупательную способность.

Формула расчета аннуитета

Если речь идет о погашении кредита, то аннуитетные платежи можно рассчитать по следующим формулам:

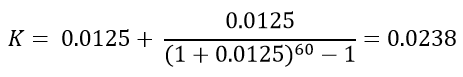

Предположим, мы взяли ипотечный кредит размером 2 млн. рублей под ставку 15% годовых на пять лет (60 месяцев). В этом случае ежемесячный платеж будет рассчитываться следующим образом:

i = 15 / 12 = 1.25% или 0.0125

A = 0.0238 × 2 000 000 р. ≈ 47 580 р.

Умножив это число на 60 месяцев получаем 2 854 800 р. Следовательно, переплата составит 854 800 р. или примерно 43% от суммы выданного кредита.

Аннуитетный платеж от страховщика

Теперь рассмотрим случай, когда платят нам. Дано: 30-летний мужчина решил приобрести аннуитет с пожизненной выплатой. Планируемая дата выхода на пенсию – 60 лет. Это означает, что период аккумуляции средств составит 30 лет. В течение этого срока страховщик будет инвестировать деньги клиента и начислять на его счет проценты.

Исходя из приведенного примера, можно сделать вывод, что программы аннуитетного страхования будут выгодны тем, кто следит за своим здоровьем и ведет активный образ жизни. Клиент-долгожитель способен взять у страховой компании больше рассчитанной ими суммы.

Главным отличием аннуитета от стандартной пенсии является то, что пенсионные выплаты в России фактически формируется по принципу пирамиды, т.е. пенсия нынешним пенсионерам оплачивается из взносов работающего сейчас населения. При тенденции к повышению среднего возраста и сокращению населения это ведет к ухудшению уровня жизни, работающих сегодня. Аннуитетные выплаты формируются из накоплений или взносов на собственном счету граждан и от демографии или пенсионных решений правительства не зависят.

Где приобрести аннуитет?

Российские компании не предоставляют услуги аннуитетного страхования, однако подобные программы есть у зарубежных страховщиков: AIG, New York Life, Fidelity и др. Некоторые из них доступны и россиянам, хотя при этом стоит учитывать, что данные компании расположены за пределами РФ и не подчиняются российскому законодательству.

В Республике Казахстан граждане могут выйти на пенсию раньше положенного срока благодаря пенсионному аннуитету. Для этого необходимо заключить договор страхования, а в счет оплаты перевести страховщику часть пенсионных накоплений. Сразу после этого, страховая фирма начинает производить пожизненные ежемесячные выплаты. Однако в РФ такого механизма выхода на пенсию законодательство не предусматривает.

Плюсы аннуитетного страхования ✅

Несомненно, у аннуитетных платежей есть ряд достоинств: они могут превратить накопления получателя в постоянный доход. К плюсам аннуитетов можно отнести:

Минусы аннуитетного страхования ⛔

Большинство статей про аннуитеты как альтернативы пенсии хвалебные, что неудивительно — их пишут финансовые посредники. Но реальность для инвестора не так привлекательна, как кажется на первый взгляд. Минусы программы:

Основной риск для самой страховой компании это продолжительность жизни получателя платежей, если в договоре не прописан срок окончания выплат. Это означает, что страховщик обязан производить выплаты на протяжении всей жизни клиента. Однако доходность по гарантированным продуктам просчитывается так, что компания перекроет фиксированный процент с очень большой вероятностью, самостоятельно инвестируя деньги клиента. Длительные сроки увеличивают доходность — в том числе поэтому условия договора очень строго регламентируют досрочный разрыв.

Страхование жизни или аннуитет: что выбрать

Страхование жизни предусматривает защиту имущественных интересов клиента, связанных с его жизнью и смертью. В зависимости от рисков, можно выделить два варианта страхования:

По сравнению с аннуитетным страхованием, здесь не предусмотрено дробление суммы выплат на длительный период. Поэтому выбор программы зависит от цели клиента.

Заключение

Приобретение аннуитетов – это один из способов получить источник дохода в старости. На мой взгляд, высокие комиссии страховых компаний являются главным недостатком этого способа, хотя заметным плюсом служит защита средств от посягательств третьих лиц. С точки зрения комиссий накапливать средства выгоднее на брокерском счете, сформировав собственный инвестиционный портфель.

Значение слова «аннуитет»

Сумма аннуитетного платежа включает в себя основной долг и вознаграждение.

В широком смысле, аннуитетом может называться как сам финансовый инструмент, так и сумма периодического платежа, вид графика погашения финансового инструмента или другие производные понятия, оттенки значения. Аннуитетом, например, является:

Один из видов срочного государственного займа, по которому ежегодно выплачиваются проценты, и погашается часть суммы.

Равные друг другу денежные платежи, выплачиваемые через определённые промежутки времени в счёт погашения полученного кредита, займа и процентов по нему.

В страховании жизни — договор со страховой компанией, по которому физическое лицо приобретает право на регулярное получение согласованных сумм, начиная с определённого времени, например, выхода на пенсию.