Дисконт что это такое простыми словами

Дисконт что это такое простыми словами

Значение слова «дисконт»

2. Процент, удерживаемый при учете векселя.

Источник (печатная версия): Словарь русского языка: В 4-х т. / РАН, Ин-т лингвистич. исследований; Под ред. А. П. Евгеньевой. — 4-е изд., стер. — М.: Рус. яз.; Полиграфресурсы, 1999; (электронная версия): Фундаментальная электронная библиотека

Скидка с объявленной прейскурантной цены товара или услуги, предоставляемая продавцом потребителю. Скидка может быть предложена при незамедлительной оплате наличными (наличная скидка) либо при оптовой закупке (торговая скидка). Торговые скидки предоставляются для того, чтобы позволить продавцу увеличить объём продаж и, следовательно, достичь экономии от масштаба, или используются, как уловка, чтобы заручиться «верностью» клиента, или предоставляются по требованию крупного и влиятельного покупателя.

Покупка переводных векселей, казначейских векселей или облигаций по цене ниже номинальной. Векселя и облигации погашаются в определённый момент в будущем по своей номинальной стоимости. Покупатель, который приобретает вексель или облигацию в момент выпуска, платит за них меньше номинальной, или лицевой, стоимости (с дисконтом). Разница (дисконт) между ценой, по которой он покупает вексель или облигацию, и их номинальной стоимостью представляет собой процент по займу, предоставленному под обеспечение векселем или облигацией. Если владелец векселя или облигации захочет затем продать их до истечения срока их действия (редисконтировать, переучесть их), он сможет получить за них сумму, меньшую, чем номинальная стоимость, хотя и бо́льшую, чем та, что была за них заплачена. Разница между исходной ценой, заплаченной им, и полученной суммой зависит главным образом от того, сколько времени осталось до истечения срока действия данной ценной бумаги. Например, если облигация с номинальной стоимостью 1000 и сроком действия один год была приобретена за 900, то дисконт по стоимости погашения соответствует процентной ставке:

Что такое дисконт в торговле, банковской сфере и на рынках ценных бумаг

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. Слово дисконт знакомо многим, особенно тем, кто часто совершает покупки в крупных магазинах.

Однако сегодня мы поговорим о том, что это такое не только в сфере торговли, но и в банковской сфере, и на фондовых рынках.

Не переключайтесь, будет интересно и полезно.

Дисконт — это.

Термин discount пришёл к нам из английского языка, он переводится как «скидка», и может относиться к любым финансовым сферам деятельности.

Чтобы понять, что такое дисконт, нужно учитывать контекст, в котором употребляется этот термин.

Например, торговый дисконт — это скидка на покупку товара или услуги.

Скидка образуется при:

В банковской сфере дисконт — это снижение цены залогового имущества при оформлении залогового кредита.

На фондовых рынках дисконт — это разница в стоимости облигаций.

В любой другой сфере деятельности под дисконтом принято понимать совершение коммерчески выгодных сделок. Скидка может быть выражена разными форматами, например, зависеть от объёма товара, или быть полностью фиксированной.

Дисконт в банковской сфере

Часто банковские кредиты выдаются под залог имущества. Если заёмщик не сумеет выплатить задолженность в установленный срок, залоговое имущество отойдёт банку.

Тогда дисконт — это разница в цене между реальной стоимостью залога, и суммой в которую он оценивается банком.

Такой дисконт называется залоговым коэффициентом, и его наличие вызывает серьёзное недовольство заёмщиков, так как оценка стоимости имущества самим собственником и банком имеет значительные различия.

Дисконт выполняет функции страховки для банка, и снижает вероятность того, что стоимости залогового имущества может не хватить для компенсации задолженности.

Банковский дисконт — широко распространённое явление, связанное с тем, что количество долгов по кредитам и просрочкам действительно велико.

Если независимый эксперт оценил залоговое имущество по адекватной цене, и она довольно высока, совсем не обязательно что банк согласится выдать кредит на такую сумму. Размер дисконта всё равно устанавливает банк, и он может быть достаточно большим.

Это понятно, так как реализация имущества, находящегося в залоге, должна покрыть не только сумму самого долга, но ещё и проценты, судебные издержки, и прочие подобные расходы.

Банковские дисконты удобны банкам, а вот заёмщики ими обычно недовольны.

Дисконт на биржах

На фондовой бирже можно приобрести ценные бумаги по низкой цене. Например, облигации (что это такое?) или переводные вексели продаются с условием реализовать их после определённого периода.

Обычно продажи с дисконтом распространяются только на период выпуска бумаг, позже число таких предложений значительно снижается.

Прибыль при покупке зависит от срока действия данной бумаги, и от разницы в цене: той, которая напечатана на векселе, и номинальной.

Продать бумагу по реальной стоимости, напечатанной на векселе, сложно. Намного чаще встречается заниженная цена. Но даже и она оказывается больше, чем начальные расходы на покупку. Следовательно, даже продажи с дисконтом приносят прибыль.

По отношению к валютным курсам дисконт — это разницу между форвардным курсом валюты, зафиксированным на день сделки, но предполагающий оплату в будущем, и курсом при мгновенной оплате.

Дисконт в торговле

Торговый дисконт используется, когда нужно реализовать сезонный товар, или тот товар, который не пользуется спросом. Иногда цели предоставления дисконта маркетинговые, но в любом случае продавец, реализующий товар со скидками, рассчитывает на получение прибыли.

Например, продажа со скидками привлекает новых покупателей, или повышает интерес к товару, невостребованному ранее. Сезонная распродажа одежды повышает выручку (что это?), благодаря интересу покупателей, а заодно освобождает площади для товара к следующему сезону.

Часто магазины сначала делают хорошую скидку на товар, а затем снова постепенно подтягивают цены до рыночных. Покупатель, привыкший приобретать товар у этого продавца, продолжит покупки даже после того, как цена поднимется до рыночной.

Дисконт может предоставляться по накопительной системе, например, на оптовые покупки.

Под такой дисконт чаще всего попадает одежда, обувь, электроника. Такая система привлекает и удерживает распространителей товара.

Многие сетевые магазины имеют свои магазины — дискаунтеры или дисконт-центры, в которых товары продаются по сниженным ценам. При этом это не подержанные товары, как в магазинах секонд-хенда, а обычные товары нормального качества, но из старых коллекций.

Есть и сток-центры — мультибрендовые магазины большой площади, в них для продажи с дисконтом поступает одежда и обувь не из одной сети, а из разных источников; обычно со складов дилеров (кто это такие?).

Заключение

Любой дисконт имеет широкое распространение во всех сферах экономики, он привлекает интерес покупателей и увеличивает число продаж в определённый период.

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

Эта статья относится к рубрикам:

Комментарии и отзывы (1)

Эти торгаши разве что-то будут хорошее делать для людей, это же их бизнес и правила игры они устанавливают сами. На ходовой товар никто никаких дисконтов не даст, ну или только, чтобы приманить покупателей, прощупать рациональную стоимость, чтоб эта цена обеспечила максимальный спрос.

Ещё скидки дают на определенный срок, тем самым создавая ажиотаж, все эти баллы, которые копятся и сгорают, они ведь тоже из этой оперы, всё рассчитано на нашу жадность.

Дисконт: что это такое простыми словами

Что представляет собой дисконт?

Английское слово discount переводится как «скидка» и ничего более. В русский язык слово «дисконт» ввели по экономическим соображениям. Оно отображает разницу в цене в банковской и биржевой терминологии. Изначальное слово «Дискаунт» произносится именно так на иностранном языке, отсюда и пошло русское « дискаунтер» — тот, кто даёт эти самые скидки.

Термин «дисконт» применяется в разных сферах деятельности, но все они относятся к финансам, передающимся из одних рук в другие.

Торговый дисконт

В торговле скидка может быть предоставлена двумя путями.

Наличная скидка. Обычно скидки пишутся на ценниках в любом магазине и люди охотно покупают такой товар. Простая психология – если на ценнике есть дисконт, продукт забирают с полок быстрее, чем раньше. Это основывается на желании предпринимателя увеличить собственные продажи. Пусть скидка будет небольшая, но со склада товар уйдёт быстрее и не будет пылиться ненужным хламом годами. Разница в цене может быть связана с временным повышением, а затем скидка вернёт всё на прежнее место, и люди охотнее будут на это клевать. Такие действия приносят реальную прибыль, а не тоскливое ожидание продаж.

Торговая скидка. Действует при закупках оптом. Обычно назначается для быстрейшего вывоза со складов товара и быстрого от него избавления. Действует на предпринимателей, привыкающих к скидке и они быстро привыкают к торговой базе. Чтобы уйти к конкуренту, требуются долгие раздумья и выяснение его финансовой истории и чистоплотности в отношениях.

Кредитный Дисконт

С предоставлением крупных кредитов обычно связываются банки. В данном случае имеется необходимость предоставить достойный залог, пользующийся высокой стоимостью.

Процентное соотношение дисконта, предоставляемого банком, может доходить до 50%. Довольно часто это возмущает большинство клиентов. Мало того, что стоимость квартиры, машины или дачи искусственно занижается банковскими служащими, что может категорически не совпадать с оценкой клиента. Так ещё постоянно начисляются грабительские проценты за использование выдаваемой суммы.

Служащих можно понять, ведь их логика проста. Клиент может не платить вовремя, у него могут возникнуть форс-мажорные обстоятельства или просто побег от исполнения договора по ссуде. Заложенное имущество должно обязательно иметь ликвидный вид и высокую стоимость. (Ликвидность – быстрая продажа залога и его хороший внешний вид). Также учитываются стоимость заложенного имущества, ведь оно может или вырасти в цене или наоборот сильно потерять. Возможные судебные издержки и другие встречающиеся расходы. Иными словами – залог должен перекрывать все финансовые потери.

Биржевой дисконт

Примерно покупка переводных или дисконтных векселей, а также облигаций. Разница выражается в приобретении ценных бумаг на биржевом рынке по заниженной стоимости. Это как раз почти вплотную приближается к банковской сфере. Там знают многие финансовые вопросы, способы их решения и предотвращения провала. Они сталкиваются с различными банковскими ставками, которые могут постоянно изменяться в зависимости от рода деятельности компании и её успехами в освоении новых технологий.

Номинальная стоимость облигаций различного вида чаще всего оказывается немного ниже напечатанной цены на драгбумаге. Именно она оказывается скидкой при продаже.

Стоимость облигаций всё время изменяется и тут уже приходит зависимость от напечатавшего ценные бумаги. Как он ведёт себя в средствах СМИ, как его компания делает шаги к процветанию; в общем, играет важную роль уровень доверия к руководителю.

Время владения ценной облигацией, если в договоре купли-продажи не стоит обратное, может длиться сколько угодно времени. Владельцу останется только ждать, пока акции поднимутся в цене и продать их; либо при достаточном количестве ценных бумаг войти в правление развивающейся фирмы.

Дисконтирование в этой сфере предполагает опять различные виды займов, но с непременным условием, что облигации будут расти в цене, предполагая высокую прибыль. И обязательно учитывается время, предполагаемое на проведение финансовой операции.

Значение слова дисконт

Словарь Ушакова

диск о нт, дисконта, муж. (англ. discount) (торг. фин.). Учет векселей.

Современный экономический словарь. 1999

4) снижение (скидка) цены на товар вследствие несоответствия его качества условиям стандарта либо договора;

5) учет векселей банком или частным лицом с вычетом процентов за неистекшее до срока платежа время;

6) скидка с цены с учетом состояния рынка;

7) специальная банковская кредитная операция на основании учета банком ценной бумаги с расчетом процентов и расходов.

Терминологический словарь банковских и финансовых терминов

1. Учетный процент, сумма, которую удерживает кредитное учреждение при покупке векселей и прочих долговых обязательств до истечения срока их оплаты.

2. Скидка с цены товара за его несоответствие качеству, оговоренному в контракте.

3. Сумма, на которую рыночная цена ценной бумаги оказывается ниже ее номинальной стоимости.

4. Скидка с указанной в прайс-листе цены товара, предоставляемая покупателям, расплачивающимся наличными, розничным торговцам или постоянным клиентам, мелкооптовым покупателям и т.д.

Словарь финансовых терминов

скидка. Разница между ценами на один и тот же товар с различными сроками поставки. Понижение цены товара в результате несоответствия его качества качеству, оговоренному в контракте.

Справочный Коммерческий Словарь (1926)

1) учет кредитных документов (см. учет);

2) (или дисконто) — скидка с цены товара или суммы вексельного обязательства, предоставляемая за платеж ранее срока;

3) досрочная оплата купонов ценных бумаг и т. п.

Словарь экономических терминов

Словарь терминов рынка недвижимости

скидка Снижение номинальной стоимости привилегированной акции или облигации при ее продаже.

Терминологический словарь библиотекаря по социально-экономической тематике

разница между ценой в настоящий момент и ценой на момент погашения или ценой номинала ценной бумаги.

Дисконт — что это такое?

Дисконт: понятие и виды

Слово «дисконт» (от англ. discount – скидка) в России имеет несколько значений:

Чтобы понять разницу и не путать все эти понятия, нужно рассмотреть их подробнее.

Торговый дисконт

Дисконт в своем обыкновенном для понимания значении — скидка. Это слово было заимствовано из английского языка. Есть два вида скидок.

Первый вид – это обыкновенная скидка в магазине, где продаются товары или предоставляются некоторые услуги. С помощью скидки продавец привлекает покупателей в магазин и реализует им свои товары намного быстрее, пока есть спрос. Покупатели охотно идут в магазин за покупками, потому что скидка очень хорошо психологически воздействует на людей. Некоторые магазины используют этот прием, сначала завышая стоимость товаров на некоторое время. А потом завышенную цену возвращают к первоначальной, но уже акцентируют на этом внимание с помощью скидки. Это бывает довольно часто в периоды распродаж, даже серьезные брендовые магазины грешат такими нечистыми приемами.

Второй вид – торговая скидка. Она предоставляется оптовым покупателям, тем кто купит у поставщика много его товаров и затем будет предлагать эти товары в своих магазинах. Чем больше товаров куплено, тем больше может быть скидка. Это позволяет крупному поставщику удерживать своих клиентов. Отказываться от выгодных предложений не хочется, поэтому клиент не разрывает договор с поставщиком и продолжает покупать у него.

Кредитный дисконт

Дисконт в сфере банковских услуг – это снижение процентов или задолженности по кредиту. Банки предлагают хорошие условия для получения и пользования кредитами, таким образом, привлекая к себе больше клиентов. Но при этом банки никогда не будут действовать себе в убыток. Чтобы получить скидку, клиент тоже должен выполнить определенные действия.

Например, можно получить выгодную ипотеку под более низкий процент при условии страхования жизни клиента. Еще банк может снизить процент по ипотеке при условии страхования залогового имущества. То есть банк в этом случае получает гарантию получения прибыли, даже если клиент не сможет больше выплачивать кредит по каким-то причинам. Банк сможет выставить на продажу залоговое имущество и все равно будет в выигрыше.

Сумма дисконта зависит от стоимости заложенного имущества и не может быть больше 50%. Оценщики специально могут занижать стоимость имущества, спрогнозировав за сколько можно будет продать это имущество после окончания выплат по кредиту. Имущество всегда оценивают ниже рыночной стоимости.

Залог нужен для того, чтобы гарантировать банку получение прибыли, вне зависимости от любых обстоятельств. При невозможности выплачивать кредит заемщик лишится своего имущества, находящегося в залоге.

Клиенту безопаснее согласиться на дисконты по кредитам, которые не могут повлечь впоследствии потерю имущества. Например, скидка за страхование жизни.

Биржевой дисконт

На бирже можно купить ценные бумаги по более низкой цене при условии, что после определенного срока их нужно будет продать. Чаще можно купить ценную бумагу по более низкой цене на момент ее выпуска.

Например, реальная цена, напечатанная на облигации – 2000 у.е. Покупатель приобретает облигацию за 1500 у.е. После истечения ее срока действия владелец может продать бумагу за 2000 у.е. При этом он получит свою прибыль.

К сожалению, бывает почти невозможно продать ценную бумагу по реальной стоимости. Но все же цена продажи будет в любом случае больше затрат на приобретение облигации и владелец останется в выигрыше. Доход сильно зависит от срока действия облигации и разницы между номинальной и напечатанной на ценной бумаге ценой.

Дисконт – что это такое простыми словами

Что такое дисконт?

Дисконт или дискаунт – это англоязычное слово, которое в России используется для обозначения сразу нескольких предметов.

Первый – это скидка товарная, то есть на покупку некоего товара или услуги в магазине или у оптового поставщика. Разницы между «дисконтом» и «скидкой» в данном случае нет.

Что касается других терминов, дискаунт также означает приобретение облигаций на бирже по заниженной цене.

Третье значение слова – кредитный дисконт, то есть предоставление льгот по кредиту, уменьшение общего размера задолженности. Необходимо подробнее рассмотреть каждый из терминов, чтобы при столкновении с ними в реальной жизни или биржевой торговле не путаться.

Торговый дисконт

Под данным словосочетанием понимается скидка в ее стандартном понимании. Термин с англоязычным звучанием просто был перенят с Запада, хотя и в России уже было необходимо обозначение. Существуют две разновидности торгового уменьшения цены.

Первый вариант – это стандартная скидка в торговой точке, где предлагают услуги или продают товары. Скидка позволяет быстрее распродать товар, пока он еще остается в трендах и пользуется достаточно высоким спросом.

Чтобы привлечь больше покупателей, владелец точки немного занижает розничную цену, что автоматически привлекает клиентов.

Они чисто на психологическом уровне ведутся на такую простую уловку. Иногда магазины даже не предлагают реальную скидку, вместо этого сначала просто завышают стоимость товара, а затем возвращают ее к стандартной, но уже якобы с дисконтом.

Даже крупные бренды постоянно прибегают к такому приему, и прекратить это каким-либо образом нельзя.

Торговая скидка – второй вариант значения. Под ней понимается предоставление льгот оптовым покупателям. Таким образом поставщик привлекает клиентов, которые будут распродавать его товар в своих собственных магазинах.

Системы снижения стоимости, при которой размер уценки зависит от объема купленной продукции, позволяет удерживать распространителей товара. Найти поставщика с такими же выгодными условиями сотрудничества клиенту оказывается сложно, поэтому в случае каких-то сомнений он все равно не разрывает соглашение.

Кредитный дисконт

Дисконт в банковской сфере обычно означает снижение процентов по кредиту, которое выгодно клиенту. Банк стремится привлечь новых заемщиков и предлагает им более выгодные условия кредитования. При этом он не действует себе в ущерб: обычно, чтобы получить скидку, заемщик также должен провести какую-либо операцию.

Наиболее распространены дисконты при страховании жизни (1%) или при предоставлении залога в виде автомобиля или машины. В данных случаях банк получает гарантию, что, если клиент вдруг окажется неплатежеспособен или погибнет, прибыль все равно будет получено. Банковская организация даже при предоставлении уменьшенной процентной ставки остается в выигрыше.

Максимальная сумма дисконта – 50%. Он зависит от стоимости заложенного имущества. Его часто оценивают ниже рыночной стоимости, а также специально занижают цену из прогноза, за сколько предлагаемый залог продаваться на момент окончания кредита.

Цель залога при кредитовании – в случае форс-мажорных обстоятельств покрыть издержки банка. Важно понимать, что при несоблюдении кредитных условий заемщик потеряет заложенное имущество, даже если это был важный для него и дорогостоящий объект недвижимости.

Специалисты рекомендуют соглашаться только на дисконты такого типа, как скидка за страхование жизни. Они также требуют дополнительных затрат, однако рисков потери собственности при этом не возникает.

Биржевой дисконт

На бирже можно приобрести ценные бумаги разного вида по заниженной цене. Продавцы предлагают такие облигации покупателям со следующим условием: бумагу необходимо будет продать по истечении определенного срока.

Получить ценную бумагу по низкой цене удается только при ее выпуске, лишь изредка встречаются предложения после этого момента.

Покупатель получает бумагу стоимостью, например, 900 у.е., в то время как реальная цена, указанная на облигации – 1000 у.е. Владелец имеет право перепродать ее в течение срока действия. При этом он получает дополнительный доход, ведь он получил облигацию за 900, а продает за 1000.

Доход зависит от того, насколько длителен срок действия бумаги, и от разницы между номинальной и напечатанной на векселе ценой. Например, если срок действия – один год, то доход за год для уже приведенной ранее в пример бумаги составит чуть более 11%.

Важно понимать, что продать бумагу по реальной стоимости, которая указана на векселе, будет очень сложно. Гораздо чаще они перепродаются по заниженной цене, которая оказывается все же больше объема средств, затраченного при покупке. Таким образом, владелец все равно получает прибыль.

Что такое ставка дисконтирования?

Дисконтирование и дисконтированная стоимость

Для людей, не имеющих экономического образования, термин «дисконтирование» скорее всего даже не знаком. Более того – при расчете ставки дисконтирования в оценке денежных потоков требуется использование специальных формул, так что на первый взгляд понятие выглядит довольно сложным. Однако у ставки дисконтирования есть определенная экономическая суть и для ее понимания специальных формул не требуется. Попробуем поговорить о дисконтировании и ставке дисконтирования простыми словами.

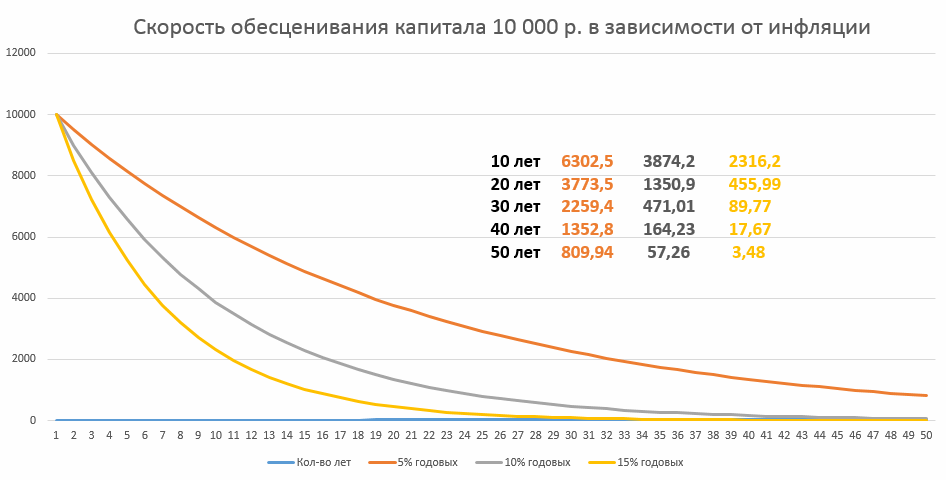

Законы экономики гласят: деньгам свойственно обесцениваться. Так было не всегда – но с 1930-х деньги стали терять статус постоянной ценности, подвергаясь постоянной инфляции. Именно поэтому инвестору важно понимать, что его ждет в будущем, есть ли смысл вкладывать свой капитал в определенный актив – насколько это выгодно или, напротив, рискованно. Для оценки вклада и прибегают к вычислению ставки дисконтирования, которая нужна для переоценки стоимости будущего капитала на текущий момент.

Звучит не очень просто, но можно привести такую аналогию: 1000 рублей сегодня это не те же 1000 рублей через пять лет, поскольку на них в результате инфляции можно будет купить меньшее количество товара. Т.е. стоимость денег будет падать на определенную величину, причем скорее всего разную, если разделить пять лет на годовые промежутки.

Что это такое — ставка дисконтирования и денежный поток?

В инвестиционном контексте ставка дисконтирования показывает уровень ожидаемой доходности от произведенных инвестиций. Производя расчет ставки, инвестор сопоставит будущую стоимость объекта, оценивая ее относительно настоящего времени. Из этого следует, что ставка дисконтирования становится отправной точкой для расчета эффективности капиталовложения.

Некоторые экономисты отзываются о методе дисконтирования, как о процессе, в ходе которого сопоставляются денежные потоки — т.е. средства, оставшиеся в распоряжении компании после того, как были оплачены все текущие расходы и сделаны необходимые вложения.

Суть методики дисконтирования на бумаге достаточно проста. Во-первых, следует спрогнозировать денежные потоки компании в диапазоне 5-10 лет. Данный период будет называться прогнозным. Далее, с использованием специальной формулы, нужно рассчитать ставку дисконтирования для каждого периода. Итоговые результаты нужно суммировать и получить значение, которое будет обозначать вероятный уровень доходности компании в ближайшие годы.

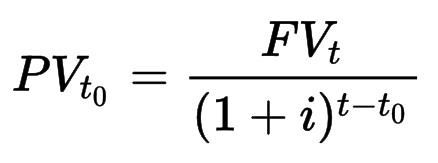

Проще всего подобный расчет сделать там, где доходность известна заранее — т.е. на примере банковского депозита или выплат по облигациям. Для начала приведем расчетную формулу, которая соответствует формуле сложного процента:

Если взять банковский депозит с доходностью в 5% годовых (соответствующей ставке дисконтирования) с конечной суммой в 1000 рублей, то дисконтированная стоимость будет равна 1000 / (1 + 0.05)¹ ≈ 952.4 рубля. Если же сумма в 1000 рублей при той же ставке появляется через два года, то дисконтированная стоимость вычисляется как 1000 / (1 + 0.05)² ≈ 907 рублей.

Однако покупательная способность денег за год уменьшится. Если инфляция составила 4%, то в случае годового вклада имеем: 1000 / 1.04 ≈ 961.5 рубля. Т.е. в реальности покупательная способность наших денег по окончании срока вклада увеличилась только на 961.5 – 952.4 ≈ 9 рублей (а могла и уменьшится, если бы инфляция превысила бы 5%).

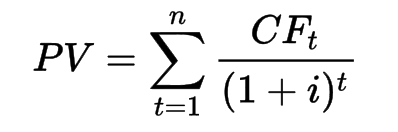

В случае облигации в течение года нередко производится несколько выплат (каждый квартал) — следовательно, в этом случае уместнее говорить о дисконтированной стоимости потока платежей. Формула для расчета при этом очень похожа на написанную выше:

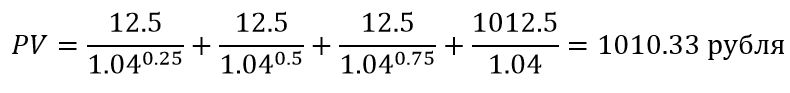

где CF(t) — это платеж в момент времени t, что для облигации может быть квартальным купонным доходом. Возьмем доходность облигации 5% годовых, как в прошлом случае у депозита. Тогда для годовой облигации стоимостью 1000 рублей выплаты равны 12.5, 12.5, 12.5 и 1012.5 рублей с общей суммой 1050 рублей. Теперь примем ставку дисконтирования 4% в виде ожидаемой инфляции и проведем дисконтирование денежного потока:

Итого, реальная ценность нашей инвестиции по окончании срока действия облигации соответствует 1010.33 рубля в сегодняшних ценах (если инфляция действительно составила 4% годовых). Как мы видим из написанного, ставка дисконтирования и денежный поток являются важными показателями методики дисконтирования и их вычисление является обязательным во время проведения экономических расчетов. Отдельная статья про расчет рыночной доходности здесь.

Наконец, рассмотрим простой пример с акциями компаний. Предположим, дивидендная выплата некоторой акции при текущей стоимости 1000 рублей составила 15% годовых, т.е. 150 рублей. Инвестор считает такую прибыль очень привлекательной и согласен даже на меньшую величину вплоть до 9% годовых.

! Этот минимальный, устраивающий его уровень дохода также можно назвать ставкой дисконтирования. Произведя расчет: 150 рублей / 0.09 = 1666.66 рублей получаем верхнюю границу цены, при которой инвестору будет выгодно приобрести акцию, чтобы обеспечить доходность не ниже желаемой.

Если же цена акции уменьшится, то действующий процент выплат даст меньшее абсолютное значение прибыли — так, при цене акции в 900 рублей 15% годовых дадут 135 рублей прибыли. Но ведь инвестор купил акцию на 100 рублей дешевле. При этом очевидная сложность в том, что дивидендная выплата не является постоянной величиной — в следующий период она может быть гораздо ниже или отсутствовать вовсе.

Экскурс в историю

В экономической теории такие термины, как «дисконтирование», «дисконт» и «ставка дисконтирования» используются достаточно широко и могут иметь несколько смыслов. С одной стороны, слово discount (англ.) дословно переводится как результат подсчета и, соответственно, понятие трактуется итоги проведенных расчетов или итоговый результат. В тоже время, слово «дисконт» может обозначать скидку или сумму, на которую уменьшится стоимость товара для конкретного покупателя. Нас интересует первое значение.

Впервые термин «ставка дисконтирования» был озвучен в 70-х годах, во время появления новой модели оценки капитальных активов САРМ (Capital Asset Pricing Model). Автором данной модели стал экономист У. Шарм. Методика использовалась для определения будущей доходности акций методом капитализации.

Постепенно показатель стал использоваться для оценки выгодности вложений в определенный период времени. Сегодня для бездолгового денежного потока ставка дисконтирования рассчитывается по средневзвешенной стоимости собственного и заемного капитала, без учета изменений размеров заемных средств в заданном периоде.

Значение и использование ставки дисконтирования

К сожалению в том случае, когда мы имеем дело с реальным рынком и акциями, точный расчет доходности компании в будущем становится невозможным, так как мы вынуждены использовать те или иные допущения для прогноза денежных потоков компании. Всего есть три варианта: денежный поток может уменьшиться, сохраниться или увеличиться.

К примеру, мы можем предположить рост на 5% в год. Причем помимо предположения о величине денежного потока для расчета реальной стоимости акции нужно также знать (предположить) показатель P/FCF — он показывает, сколько свободных денежных потоков будет (должна) стоить анализируемая компания. Например, коэффициент равный 15, говорит о стоимости компании в 15 денежных потоков. О свободном денежном потоке смотрите эту статью.

Наконец, стоимость акции зависит от их будущего числа. Скажем, есть 500 000 акций по цене 15 долларов каждая, прогноз дает 20 долларов через пять лет. Допустим, он сбывается и компания должна стоить 500 000 × 20 = 10 млн. долларов.

Однако компания выпустила дополнительные акции — если их число равняется 166 666 штук, то цена каждой должна остаться около отметки в прежние 15 долларов. Поэтому не стоит забывать о том, что в точные цифры расчета «зашиты» наши предположения — так что расчет остается в области вероятности и не является гарантией будущей прибыли или убытка.

Методика прогноза ставки применяется в следующих случаях:

когда имеется достаточный объем информации, который дает возможность вычислить размеры будущей прибыли

если есть предположение, что финансовые потоки в будущем будут иметь другое значение

Различия в дисконтировании в России и на Западе

При достаточном уровне развития фондового рынка в стране ставка дисконтирования используется как показатель средневзвешенной цены капитала – WACC. В России данный показатель можно применять только в отношении задолженностей небольшого числа компаний – общественных эмитентов ценных бумаг. Для оценки рисков применяется базисная безрисковая ставка дисконтирования.

В российской практике аналитики дисконтируют не денежные потоки, как указано в теории дисконтирования, а доходы. В качестве доходных статей выступают:

Для расчета показателя преимущественно используется затратный подход, поскольку он наиболее прост и понятен.

На Западе ставка дисконтирования, помимо модели CAPM, обычно определяется одним из следующих способов (однако всего можно насчитать не менее десятка):

Методика кумулятивного построения, при котором ставка выступает одной из функций риска и рассчитывается как общая сумма риска для конкретного объекта

Метод мониторинга. Заключается в постоянном отслеживании конъюнктуры рынка и формированием его основных показателей

Заключение

Как было показано выше, в зависимости от задачи ставка дисконтирования может означать и величину ставки банковского депозита, и величину инфляции, и величину ожидаемого дохода от инвестиций. В последнем случае значение ставки можно брать произвольно, рассчитывая реальную стоимость акций при прогнозируемом денежном потоке в следующие 5, 10 или 15 лет — однако чем выше будет ставка (т.е. чем выше ожидания), тем меньше будет реальная цена акции относительно ее текущей цены.

В случае точных данных по ставке (банковских депозитов или купонов по облигациям, а также ретроспективной инфляции) есть возможность точной оценки дисконтированной стоимости. Расчет самой ставки дисконтирования для конкретной компании хотя и может быть выполнен несколькими способами, однако каждый их них несет в себе определенные допущения — так что полученный результат должен рассматриваться только как прогноз, который может и не сбыться.

Дисконт

Несколько значений экономического понятия дисконт, процесс определения ставки дисконтирования из расчета норм дисконта

Содержание

Дисконт – это разница между ценой в настоящий момент и на момент погашения или номиналом ценной бумаги.

Понятие дисконта

Другое же определение скидки – это процент, берущийся банковскими организациями при учете векселей. Ставка скидки определяется как процентная ставка, при помощи которой стоимость будущих поступлений приводится к настоящему времени. По-другому ее называют ставкой дисконтирования.

Дисконт (английского «discount» переводится как скидка) – разница в цене по которой продается продукт или материальная ценность в настоящее время и ценой ее номинала при погашении или при продаже.

На рынку акций дисконт определяет разницу в цене купленной на данный момент времени ценной бумаги и ее настоящей стоимости по номиналу.

То есть, например, можно приобрести акцию на биржевых торгах номиналом в 800 долларов за 700 у.е., в этом случае дисконт составит разницу 800-700 = 100 у.е.

Разница в цене на продукт, дисконт, обуславливается в разнице времени поставки данного продукта. Сегодня продукт поставляется дешевле, а следующая поставка будет стоить дороже.

По отношению к валютному курсу дисконт представляет разницу между форвардным валютным курсом, то есть зафиксированным курсом на момент сделки с оплатой на будущий период и курсом при немедленной уплате.

Дисконт имеет достаточно широкое распространение в современной экономике для привлечения интересов и увеличения количества продаж в желаемый срок.

Для привлечения клиентов устраиваются распродажи товаров и вещей, назначаются дисконтные скидки. Например, фирменный бренд торгующий обувью, имеет сеть магазинов по городу, где распродаются свежие модели обуви. Дисконт центр или стоковый магазин под знаменами этого бренда будет распродавать обувь с большими дисконтами в определенный сезон.

Обычно в дисконт центрах распродают прошлогодние модели одежды и обуви.

Ставка дисконтирования и ее расчет

Помимо изменений денег, необходимо точно знать время реализации проекта. Это необходимо для того, чтобы как можно точнее выбрать ставку дисконтирования и рассчитать с помощью ее возможный доход от данных инвестиций.

Именно поэтому, на ставку скидки обращается столь огромное внимание. От нее зависит будущее многих инвестиционных проектов, а может быть и компании. Процент, в общем понятии, это стоимость капитала для инвестора. Если соблюсти условие, что ценность денег может вдруг уменьшиться в реальном времени из-за инфляции, в бизнес-плане можно использовать две процентные ставки.

Обоснование ставки дисконтирования

Для выполнения финансово-экономических расчетов при оценке того или иного проекта необходимо определить ставку дисконтирования. Определение ставки дисконтирования – один из наиболее спорных моментов среди инвесторов. Существует несколько точек зрения на процесс определения ставки дисконтирования.

Одни эксперты, «определяя ставку дисконтирования, обычно исходят из так называемого безопасного или гарантированного уровня доходности финансовых инвестиций, который обеспечивается государственным банком по вкладам или при операциях с ценными бумагами. При этом может даваться добавка за риск, причем, чем более рисковым считается рассматриваемый проект или финансовый контракт, тем больше размер премии за риск«.

Другие (например, Р. Брэйли, С. Майерс) считают, что ставка дисконтирования представляет собой альтернативные затраты инвестирования в проект, а не на рынке капитала, т.е. вместо осуществления проекта X деньги можно отдать акционерам, которые вложат их в финансовые активы.

Из рисунка видно, что альтернативные расхода осуществления проекта представляют собой доходность, которые могли бы получить акционеры, если бы инвестировали свои деньги по собственному усмотрению. Таким образом, при дисконтировании финансовых потоков проекта по ожидаемой доходности сопоставимых финансовых активов, определяется, сколько инвесторы готовы заплатить за проект.

Будем исходить из первой точки зрения. Максимальный процент по вкладам для частных лиц в Сбербанке (от 10000 руб., на 2–3 года) – 14,5%. Полагаем, что процентная ставка банка учитывает инфляцию. Предположим, что инвестор считает данный проект низко рисковым. Премия за риск составит 4,5%. Таким образом, ставка дисконтирования составит 14,5%+4,5%=19%.

Вычисление ставки дисконтирования

В основе прогнозирования ставки дисконтирования лежит теоретическая предпосылка о тесной связи между доходностью долговых инструментов (облигаций) и долевых инструментов (акций). В общем случае инвестор готов брать на себя больший риск (покупать акции) только в том случае, если прогнозируемая доходность по ним превысит доходность по облигации плюс определенные премии за риск. Согласно рассматриваемой здесь модели, будущая требуемая инвестором ставка доходности представляет собой сумму:

— базовая ставка по эмитенту — ставка прогнозируемой доходности по валютным (долларовым) корпоративным облигациям данного эмитента (учитывает в себе премию за кредитный риск);

— Премии за страновой риск для владельцев долевых инструментов (учитывает риск вложения средств в долевые инструменты, характерный для российского фондового рынка по сравнению с облигационным рынком);

— Премии за отраслевые риски (учитывает в себе волатильность финансовых потоков, обусловленную отраслевой спецификой);

— Премии, связанной с риском некачественного корпоративного управления;

— Премии за риск неликвидности акций эмитента.

В общем случае формулу для расчёта будущей ставки дисконтирования можно записать следующим образом:

Вычисление базовой ставки по эмитенту

Базовая ставка является составной частью ставки дисконтирования. По своему смыслу базовая ставка показывает, под какую минимальную доходность участники рынка готовы инвестировать средства в бизнес. В отличие от распространенного мнения, которое считает значение базовой ставки единым для всех рассматриваемых компаний, рассматриваемый подход учитывает различия в бизнесе даже на этом первоначальном этапе. Базовая ставка для каждой компании индивидуальна. Эта ставка зависит от финансовой устойчивости конкретного предприятия.

Финансовая устойчивость компании определяется либо на основе кредитного рейтинга, присвоенного эмитенту независимыми рейтинговыми агентствами (S&P, Moody’s, Fitch), либо путем анализа его финансового состояния. В идеале для каждой компании рассчитывается своя базовая ставка.

Таким образом, поскольку базовая ставка учитывает уровень финансовой устойчивости компании, то она действительно отражает степень риска (и, как следствие, минимальную требуемую доходность), которая соответствует инвестициям в конкретную компанию.

Вычисление премии за страновой риск

Страновой риск представляет собой риск неадекватного поведения официальных властей по отношению к бизнесу, работающему в рассматриваемой стране. Чем более предсказуемо отношение государства к бизнесу, чем больше проводимая государством политика способствует развитию предприятий, тем меньше риски ведения бизнеса в такой стране и, как следствие, меньше требуемая доходность.

Страновой риск можно измерить и выразить в дополнительной доходности, которую будут требовать инвесторы при осуществлении инвестиций в акции или облигации предприятий, работающих в рассматриваемой стране.

Для того, чтобы понять, какова та дополнительная доходность, которую сейчас требуют инвесторы, чтобы компенсировать страновой риск, достаточно сравнить доходности государственных и корпоративных облигаций. При этом для увеличения точности вычислений, сравниваемые облигации должны обладать примерно одинаковым уровнем ликвидности, кредитного качества и дюрацией. Таким образом, разница в доходности корзины корпоративных и гос. облигаций будет обусловлена только наличием странового риска для инвесторов, вкладывающих средства в корпоративные облигации (для облигаций займа понятие странового риска не применимо).

Полученная разница в доходностях показывает величину странового риска для владельцев долговых инструментов. Для преобразования данного показателя при работе с акциями вычисленная величина странового риска умножается на поправочный коэффициент, определяемый экспертным образом.

Премия за отраслевой риск

Эта составляющая ставки дисконтировании носит наднациональный характер (то есть не зависит от страны, в которой ведется бизнес) и определяется исключительно внутренней особенностью отраслей — волатильностью их финансовых потоков. Например, волатильность потоков в розничной торговле и добыче нефти будет совершенно неодинакова.

Наиболее полно отношение инвесторов к сравнительной мере риска отраслей выражено на развитых рынках акций. Именно они и являются источником вычисления отраслевых премий. По каждой интересующей отрасли определяется совокупность исследуемых компаний, по которым вычисляется среднеотраслевая ставка дисконтирования.

Объективные основания для появления дополнительной премии за отраслевой риск возникают тогда, когда среднеотраслевая ставка дисконтирования (требование инвестора к минимальной доходности) превышает сложившуюся доходность по гос. облигациям США — наиболее надежному активу для инвестора. Отрасли со средними ставками дисконтирования меньшими, чем доходность гособлигаций США считаются относительно безрисковыми, то есть инвесторы не закладывают дополнительные специфические требования, повышающие СД эмитентов данных отраслей. Для всех остальных отраслей премия за отраслевой риск считается как разница между средней СД отрасли и доходностью гособлигаций США. Соответственно, вычисленная премия по отрасли распространяется на всех её эмитентов.

Премия за риск некачественного корпоративного управления

Данная премия отражает риски владельца акций эмитента, связанные, прежде всего, с выводом чистой прибыли и активов из компании.

Премия за неликвидность акций

Данная премия возникает из-за возможных затруднений инвестора в приобретении или продаже пакета акций без особых потерь в цене и во времени. При прочих равных условиях инвестор купит более ликвидный актив.

Методы расчета ставки дисконта

При расчете ставки скидки для собственного капитала используются два основных метода:

— модель оценки капитальных активов (CAPM);

— метод кумулятивного построения;

— укрупненный метод расчета ставки дисконтирования;

— метод среднеотраслевой рентабельности активов и капитала;

— метод рыночных мультипликаторов;

— определение ставки дисконтирования экспертным путем;

— метод реальных опционов.

Перед тем, как перейти к рассмотрению методов расчета ставки скидки для собственного капитала, отметим важность учета фактора риска в оценке бизнеса.

При определении доходности будущих инвестиций необходимо не только рассчитать величину доходов, но и определить тот потенциальный риск, который связан с владением тем или иным активом.

В оценке бизнеса риск означает оцененную степень неопределенности (определенности) получения ожидаемых в будущем доходов.

При заданном уровне ожидаемых в будущем доходов рынок заплатит больше в том случае, если вероятность получения этих доходов будет выше, и наоборот.

В оценке бизнеса выделяют два типа риска:

Систематический риск характеризует внешние по отношению к предприятию риски, на которые оно не в состоянии оказывать влияние или предотвращать. Систематические риски появляются под воздействием событий общего характера – таких, как инфляция, экономический спад или подъем, увеличение процентных ставок. Эти события влияют на состояние дел любой фирмы и, следовательно, не могут быть устранены через диверсификацию портфеля инвестиций (набора финансовых активов различных эмитентов). В связи с этим систематический риск также называется «рыночный» или «недиверсифицируемый» риск.

Несистематический риск связан с финансовым положением, деятельностью конкретной фирмы, с присущими именно ей коммерческими и финансовыми рисками.

На основе представленной краткой характеристики типов рисков начнем рассмотрение методов определения ставки скидки для собственного капитала.

Модель оценки капитальных активов (СAPM)

Эта модель позволяет достаточно удовлетворительно описать взаимосвязь между риском и ожидаемой доходностью активов (или стоимостью капитала).

Существуют некоторые допущения, которые имеют место в процессе применения модели САРМ:

— модель исходит из положения о том, что инвесторы избегают риска, а если они его принимают, то требуют компенсации; «неприятие риска» как правило трактуется как требование компенсации за риск;

— речь идет о рациональных инвесторах, действующих на основании принципа разумности. Рациональные инвесторы стремятся к диверсификации своих инвестиционных портфелей, то есть рациональный инвестор никогда не вложит свои средства в одно предприятие

— все инвесторы располагают одинаковой информацией о том или ином бизнесе и, соответственно, о присущих ему рисках, и, соответственно, одинаково оценивают ожидаемые ставки дохода

— эта модель не учитывает затрат по совершению сделок купли-продажи активов, а также не учитывает фактора налогообложения – то есть ставка дохода при предоставлении кредита и стоимость привлекаемых заемных средств одинаковы.

Модель оценки капитальных активов (САРМ) исходит из принципа о том, что бизнес – это вечная категория, то есть с помощью этой модели определяется ставка дохода на рисковый актив. Этот доход является функцией некоторого безрискового дохода и премии, выплачиваемой за риск владения данным активом.

Премия за риск рассчитывается как функция изменения цены данного актива за определенный период времени в сопоставлении с изменениями рынка в целом за тот же период.

Базовая модель САРМ выглядит следующим образом:

Где Rе – требуемая (ожидаемая) ставка дохода на собственный капитал;

Rf – тбезрисковая ставка дохода;

Rm – среднерыночная ставка дохода по какой-либо совокупности ценных бумаг;

b – количественная мера систематического риска, которая оценивает изменения в доходности акций отдельных компаний в сопоставлении с динамикой рыночного дохода;

По приведенной формуле может быть оценена ожидаемая доходность открытых компаний.

Безрисковая ставка Rf определяется в размере ставки доходности по вложениям, обеспечивающим минимальную доходность с наибольшей степенью вероятности (близкой к 100%).

В отечественной практике в настоящее время вопрос о безрисковой ставке рассматривается неоднозначно – в качестве таковой могут приниматься:

— ставки доходности по денежным вкладам банков высшей категории надежности;

— учетная ставка Банка России (с ноября 2000г. по декабрь 2001г. 25%);

— при оценке в долларовом исчислении – ставка доходности облигационного внутреннего валютного кредита (облигации ВЭБ 4 транша).

Среднерыночная ставка дохода Rm определяется исходя из величины доходов на рынке ценных бумаг по отрасли, к которой принадлежит оцениваемая компания, за достаточно долгий период времени в ретроспективе. На отечественном рынке для определения ставки Rm могут быть использованы индикаторы РТС («Российской Торговой Системы (РТС)») или информационных агентств – таких, как АК&М, Росбизнесконслатинг и т.д.

Величина b как количественная мера систематического риска, может быть определена исходя из следующего соотношения:

b = процент изменения доходов на акции оцениваемой компании

Процент изменения среднерыночной котировки акций, обращающихся на данном рынке

Величина b говорит о том, на сколько риск владения конкретными активами больше или меньше риска рыночного портфеля. В случае, если b> 1, то активы считаются более рисковыми и относятся к агрессивным активам. Если же b

Чаще всего учитываются следующие надбавки за риски:

— зависимость компании от ключевой фигуры и наличия управленческого резерва – устанавливаются надбавки от 0% до 5%.

— размер компании. (0-5%). Если компания крупная, занимает монопольное положение, то специфический риск будет минимальным (равным нулю).

— финансовая структура компании. – структура капитала. (0-5%). Высокий риск характеризуется значительным удельным весом заемных средств.

Оценщик решает сам, в какой степени включать вышеперечисленные риски в расчет ставки дохода.

Укрупненный метод расчета ставки дисконтирования

Понятно, что доходность нового инвестиционного проекта должна быть выше, чем величина WACС, иначе его нет смысла реализовывать, поскольку он понизит общую стоимость компании. Поэтому логично выглядит использование WACC в качестве ставки скидки.

Две основные проблемы, возникающие при использовании WACC в качестве ставки скидки, связаны с тем, что:

— WACC отражает текущую стоимость совокупности источников, используемых для финансирования обычных для данной компании капиталовложений и при выходе за рамки обычной для организации деятельности инвестиции подвергаются совершенно иным рискам, чем «нормальные», в связи с чем WACC не может использоваться в качестве требуемой нормы доходности, так как не учитывает различие в рисках разных инвестиций;

— если масштаб инвестиций настолько велик, что существенно меняет структуру финансовых источников компании, то WACC также не может использоваться в качестве ставки скидки.

Но даже если речь идет об «обычных» капиталовложениях, то и в этом случае инвестиции могут предполагать различную степень риска. Так, например, капиталовложения, связанные с заменой оборудования, как правило, менее рискованны, чем инвестиции, сделанные с целью освоения новых видов продукции. При оценке экономической эффективности в этом случае можно рассматривать средневзвешенную стоимость капитала компании как минимально допустимое значение величины альтернативных расходов, увеличивая требуемую норму доходности в зависимости от характера капиталовложений. Таким образом, и в данном случае при определении ставки скидки используются экспертные оценки, что также вносит в этот процесс элемент субъективизма.

Метод среднеотраслевой рентабельности активов и капитала

Модель Дюпона или метод среднеотраслевой рентабельности активов и капитала отражает среднюю доходность отрасли на активы или вложенный капитал. Для оценки этим методом используют показатели ROA (Return of Equity) и ROE (Return of assets), которые содержат в себе все риски, присущие отрасли оцениваемой компании. Поэтому главным условием применения модели Дюпона является достаточная информация о состоянии отрасли. Модель Дюпона имеет следующий вид:

Для расчета ставки дисконтирования метод среднеотраслевой рентабельности активов и капитала выгодно применять, когда акции не котируются на бирже, т.е. являются наименее рыночными. Они не отражают настоящую, рыночную стоимость компании.

При использовании модели Дюпона обычно компании в отрасли разбивают на определенные группы, например, на мелкие, средние и крупные по размеру собственного капитала компании.

Рассчитанные для конкретной компании показатели сравнивают со среднеотраслевыми показателями. Информацию о показателях ROE и RОА по отрасли можно получить из среднеотраслевых обзоров аналитических агентств, из различных отраслевых рейтингов.

Метод рыночных мультипликаторов

Этот метод применяется, когда есть достаточная информация об аналогах. Он заключается в расчете различного уровня профита на 1 акцию. Например, выделяют:

EBT/P- Earnings before Taxes (прибыль до вычета налогов в расчете на 1 акцию);

Достоинством использования рыночных мультипликаторов в качестве ставки дисконтирования является то, что рыночные мультипликаторы отражают в полной мере отраслевые риски. Недостаток заключается в том, что мультипликаторы не отражают риски, присущие исключительно оцениваемой компании.

Определение ставки дисконтирования экспертным путем

Метод реальных опционов

Выбор корректного значения ставки дисконтирования должен, безусловно, основываться на основных теоретических подходах к его определению. Однако искусство финансового аналитика, занимающегося оценкой стоимости бизнеса, заключается в его умении учесть как характерные особенности конкретного проекта, так и реальные условия проведения сделки (характер и форма «оплаты» будущих экономических выгод, приобретаемых инвестором или кредитором, его альтернативные затраты и т.д.). В результате дополнительные усилия, затраченные на проработку указанных нюансов, обеспечат выполнившему их аналитику более сильные позиции при проведении переговоров о цене сделки с будущим инвестором.

Модель кумулятивного построения подходит для расчета ставки дисконтирования тогда, когда цель оценки предполагает более значимую роль внутренних факторов, чем внешних. Модель кумулятивного построения наиболее успешно можно применить в любом случае при оценке собственного капитала. Выбор расчета не зависит от рыночной активности компании.

Модель САРМ предполагает сильное влияние рыночных факторов, поэтому ее эффективно использовать при высокой рыночной активности компании, а также при выходе компании на рынок. Модель САРМ является самой ограниченной для расчета, т.к. на нее влияет максимальное количество факторов. Она может применяться только для оценки собственного капитала, для оценки компании, акции которой котируются на фондовому рынку, а также если показатели компании характерны для рынка в целом.

Определяющим фактором выбора модели WАСС является оценка инвестиционной и страховой стоимости компании или проекта. Модель WАСС является универсальной моделью для оценки инвестированного капитала. На расчет ставки дисконтирования этим методом также влияет поведение компании на рынке.

Метод рыночных мультипликаторов применяется при открытости компании рынку, т.к. мультипликаторы отражают в полной мере отраслевые риски. Его выгодно применять, когда есть достаточная информация об аналогах. Он заключается в расчете различного вида профита на 1 акцию. Метод рыночных мультипликаторов наиболее успешно применим при высокой рыночной активности компании и при типичном поведении на рынке.

Метод среднеотраслевой рентабельности активов и капитала (RОА, RОЕ) выгодно применять, когда акции не котируются на бирже, т.е. являются наименее рыночными. Рассчитанные для конкретной компании показатели сравнивают со среднеотраслевыми показателями. Метод среднеотраслевой рентабельности активов и капитала (RОА, RОЕ) не зависит от рыночной активности, но может применяться только для оценки собственного капитала и если показатели компании характерны для рынка в целом.

Метод % ставок эффективно применять при оценке всего инвестированного капитала, когда деятельность компании типична для отрасли. Достоинством этого метода является то, что доходность на вложенный капитал определяет сам рынок. Т.к. целей оценки может быть несколько, то дальнейший выбор расчета может быть определен в зависимости от характеристики компании и доступности информации. Метод % ставок эффективно применять при расчете ставки дисконтирования для оценки инвестированного капитала, т.к. % ставки устанавливаются банками исходя из потребности рынка в свободных денежных средствах на текущий момент, и они учитывают только рыночные риски и не учитывают риски, характерные только для оцениваемой компании. Анализ существующих методик расчета ставки дисконтирования как в Российской Федерации, так и за рубежом, позволяет сделать вывод, что нельзя выбрать какую-то одну модель как наиболее эффективную и подходящую для всех рыночных ситуаций. Эффективная модель выбирается в зависимости от конкретной цели оценки и от особенностей, присущих конкретной компании, а также в зависимости от доступности информации.

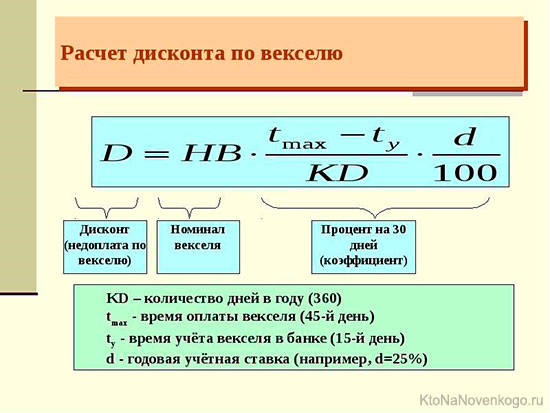

Расчет дисконта при выпуске векселя

При расчете скидки векселедатель, выпускающий собственный вексель, учитывает:

— срок, до которого вексель не может быть предъявлен к оплате (т.е, в течение какого срока векселедатель может пользоваться средствами, привлеченными от денежной эмиссии векселя);

— Стоимость ресурсов (% ставка), по которой векселедатель привлекает (смог бы привлечь) аналогичную сумму денежных средств на аналогичный срок.

Если договором между векселедателем, выпускающим собственный вексель, и будущим векселедержателем установлена цена реализации векселя, то для расчета скидки необходимо определить номинальную (вексельную) стоимость векселя. Это можно сделать по формуле:

Срок векселя – количество календарных дней с даты, следующей за датой выписки векселя по дату погашения векселя, обозначенную в тексте векселя.

Следует учесть, что, как правило, векселя сроком «по предъявлении» с скидкой выпускать не целесообразно. Ведь такой вексель может быть предъявлен к платежу в течение года с даты выписки в любой день и определить его срок для расчета разумной суммы скидки и, соответственно, доходности такого векселя, не представляется возможным.

Ситуация по векселям сроком «по предъявлению, но не ранее определенной даты» примерно аналогичная, но расчет скидки по такому векселю все же возможно произвести исходя из срока с даты следующей за датой выписки векселя по эту определенную дату. Порядок эмиссии ценных бумаг таких векселей и расчета скидки по ним лучше определить учетной политикой.

% ставка – ставка привлечения ресурсов на срок, аналогичный сроку векселя. Для расчета обычно используется процентная ставка, по которой векселедатель смог бы привлечь денежные ресурсы на указанный срок. Ориентиром могут являться ставки по межбанковским займам, средние ставки по ссудам или депозитам, ставка вложения инвистиций и т.п. Порядок установления таких ставок определяется векселедателем в учетной политике. Банки порядок установления процентных ставок по привлеченным и размещенным ресурсам в соответствии со сроками, прописывают, как правило, в Депозитной политике.

Дисконтная политика

Данный вид операций относится к давно используемым методам регулирования. Центральный банк выступает в роли заемщика по отношению к деловым банкам. Средства предоставляются при условии переучета векселей банков и под обеспечение долга их ценных бумаг. Такие полученные в центральном кредитном звене средства называются редисконтными или ломбардными кредитами. Центральный банк имеет право манипулировать ставкой процента, по которой он выдает банкам займы. Возможность установления «цены» займа выступает как метод влияния на кредитную систему.

Определяемый центробанком уровень «цены ссуды» получил в экономической науке и практике обозначение официальной «учетной ставки»8 (которую иначе также называют дисконтной или ломбардной).

Рост процентной ставки, т.е. «удорожание» займа, ограничивает размер спроса на заемные ресурсы и сокращает намерения фирм к увеличению инвестиций. Снижение же ставки «удешевляет» займ, в результате чего у частного сектора (домашних хозяйств, фирм) возрастает стремление к инвестициям. Этот стимул реализуется в форме покупки акций, производственного оборудования или строительства новых производственных корпусов. Такова схема данного механизма. В реальной жизни взаимодействие параметров является, естественно, не всегда столь простым.

Важное значение имеет функция учетной политики, как манипулирование ставкой процента, которое усиливает эффект от применения других регулирующих мер центрбанк, а именно операций на открытом рынке и установления норм обязательных резервов. Если действие одного влияющего рычага на поведение самостоятельного коммерческого банка оказывается недостаточным, то совокупность мер, предпринимаемых центробанком, дает ему возможность добиться своего замысла.

Применительно к Российской Федерации следует отметить, что в рамках учетной политики ЦБ стал практиковать в 1995 г. также и ломбардный займ, осуществляемый под обеспечение долга ценных бумаг (в основном государственных казначейских облигаций).

Источники и ссылки

malb.ru – сайт о мелком бизнесе

ekoslovar.ru – экономический словарь

coolreferat.com – сборник рефератов

xreferat.ru – сборник рефератов

ru.wikipedia.org- свободная энциклопедия Википедия

operbank.ru – сайт о банковских операциях

allbest.ru – сборник рефератов

ДИСКОНТ

Смотреть что такое «ДИСКОНТ» в других словарях:

дисконтёр — дисконтёр … Русское словесное ударение

дисконтёр — дисконтёр, а … Русский орфографический словарь

дисконтёр — дисконтёр … Словарь употребления буквы Ё

дисконтёр — дисконт/ёр/ … Морфемно-орфографический словарь

дисконтёр — дисконтёр, дисконтёры, дисконтёра, дисконтёров, дисконтёру, дисконтёрам, дисконтёра, дисконтёров, дисконтёром, дисконтёрами, дисконтёре, дисконтёрах (Источник: «Полная акцентуированная парадигма по А. А. Зализняку») … Формы слов

ДИСКОНТ — скидка. Разница между ценами на один и тот же товар с раз личными сроками поставки. Понижение цены товара в результате несоответ ствия его качества качеству, оговоренному в контракте. Словарь финансовых терминов. Дисконт Дисконт в биржевых… … Финансовый словарь

ДИСКОНТ — (СКИДКА) разница между реальной стоимостью валюты и ее пари тетом (в случае, когда стоимость ниже паритета, т.е. гарантированного государством обеспечения золотым запасом). Словарь финансовых терминов. Дисконт Дисконт в биржевых операциях разница … Финансовый словарь

ДИСКОНТ — (итал. disconto). Условная процентная сумма, которая вычитывается при платеже по векселю до срока. Словарь иностранных слов, вошедших в состав русского языка. Чудинов А.Н., 1910. ДИСКОНТ [англ. discount] 1) фин. учет векселей (ВЕКСЕЛЬ) банками… … Словарь иностранных слов русского языка

ДИСКОНТ — (discount) Различие в ценах. Скидка при оплате наличными, или скидка за немедленный платеж, означает снижение цены для покупателей, которые платят наличными, т. е. производят немедленную оплату. Ценная бумага продается с дисконтом, если ее… … Экономический словарь

ДИСКОНТЁР — ДИСКОНТЁР, дисконтёра, муж. (торг. фин.). Лицо или учреждение, учитывающее вексель, совершающее дисконтную операцию. Толковый словарь Ушакова. Д.Н. Ушаков. 1935 1940 … Толковый словарь Ушакова

Дисконт — (discount) 1. Вычет из номинала переводного векселя (bill of exchange) при его досрочном учете. Сторона, покупающая вексель (учитывающая его), платит меньше указанной на нем стоимости и, следовательно, получает прибыль, дождавшись срока его… … Словарь бизнес-терминов

ДИСКОНТ

Полезное

Смотреть что такое «ДИСКОНТ» в других словарях:

дисконтёр — дисконтёр … Русское словесное ударение

дисконтёр — дисконтёр, а … Русский орфографический словарь

дисконтёр — дисконтёр … Словарь употребления буквы Ё

дисконтёр — дисконт/ёр/ … Морфемно-орфографический словарь

дисконтёр — дисконтёр, дисконтёры, дисконтёра, дисконтёров, дисконтёру, дисконтёрам, дисконтёра, дисконтёров, дисконтёром, дисконтёрами, дисконтёре, дисконтёрах (Источник: «Полная акцентуированная парадигма по А. А. Зализняку») … Формы слов

ДИСКОНТ — (СКИДКА) разница между реальной стоимостью валюты и ее пари тетом (в случае, когда стоимость ниже паритета, т.е. гарантированного государством обеспечения золотым запасом). Словарь финансовых терминов. Дисконт Дисконт в биржевых операциях разница … Финансовый словарь

ДИСКОНТ — (итал. disconto). Условная процентная сумма, которая вычитывается при платеже по векселю до срока. Словарь иностранных слов, вошедших в состав русского языка. Чудинов А.Н., 1910. ДИСКОНТ [англ. discount] 1) фин. учет векселей (ВЕКСЕЛЬ) банками… … Словарь иностранных слов русского языка

ДИСКОНТ — (discount) Различие в ценах. Скидка при оплате наличными, или скидка за немедленный платеж, означает снижение цены для покупателей, которые платят наличными, т. е. производят немедленную оплату. Ценная бумага продается с дисконтом, если ее… … Экономический словарь

ДИСКОНТЁР — ДИСКОНТЁР, дисконтёра, муж. (торг. фин.). Лицо или учреждение, учитывающее вексель, совершающее дисконтную операцию. Толковый словарь Ушакова. Д.Н. Ушаков. 1935 1940 … Толковый словарь Ушакова

Дисконт — (discount) 1. Вычет из номинала переводного векселя (bill of exchange) при его досрочном учете. Сторона, покупающая вексель (учитывающая его), платит меньше указанной на нем стоимости и, следовательно, получает прибыль, дождавшись срока его… … Словарь бизнес-терминов

ДИСКОНТ

Полезное

Смотреть что такое «ДИСКОНТ» в других словарях:

дисконтёр — дисконтёр … Русское словесное ударение

дисконтёр — дисконтёр, а … Русский орфографический словарь

дисконтёр — дисконтёр … Словарь употребления буквы Ё

дисконтёр — дисконт/ёр/ … Морфемно-орфографический словарь

дисконтёр — дисконтёр, дисконтёры, дисконтёра, дисконтёров, дисконтёру, дисконтёрам, дисконтёра, дисконтёров, дисконтёром, дисконтёрами, дисконтёре, дисконтёрах (Источник: «Полная акцентуированная парадигма по А. А. Зализняку») … Формы слов

ДИСКОНТ — скидка. Разница между ценами на один и тот же товар с раз личными сроками поставки. Понижение цены товара в результате несоответ ствия его качества качеству, оговоренному в контракте. Словарь финансовых терминов. Дисконт Дисконт в биржевых… … Финансовый словарь

ДИСКОНТ — (СКИДКА) разница между реальной стоимостью валюты и ее пари тетом (в случае, когда стоимость ниже паритета, т.е. гарантированного государством обеспечения золотым запасом). Словарь финансовых терминов. Дисконт Дисконт в биржевых операциях разница … Финансовый словарь

ДИСКОНТ — (discount) Различие в ценах. Скидка при оплате наличными, или скидка за немедленный платеж, означает снижение цены для покупателей, которые платят наличными, т. е. производят немедленную оплату. Ценная бумага продается с дисконтом, если ее… … Экономический словарь

ДИСКОНТЁР — ДИСКОНТЁР, дисконтёра, муж. (торг. фин.). Лицо или учреждение, учитывающее вексель, совершающее дисконтную операцию. Толковый словарь Ушакова. Д.Н. Ушаков. 1935 1940 … Толковый словарь Ушакова

Дисконт — (discount) 1. Вычет из номинала переводного векселя (bill of exchange) при его досрочном учете. Сторона, покупающая вексель (учитывающая его), платит меньше указанной на нем стоимости и, следовательно, получает прибыль, дождавшись срока его… … Словарь бизнес-терминов

ДИСКОНТ

Полезное

Смотреть что такое «ДИСКОНТ» в других словарях:

дисконтёр — дисконтёр … Русское словесное ударение

дисконтёр — дисконтёр, а … Русский орфографический словарь

дисконтёр — дисконтёр … Словарь употребления буквы Ё

дисконтёр — дисконт/ёр/ … Морфемно-орфографический словарь

дисконтёр — дисконтёр, дисконтёры, дисконтёра, дисконтёров, дисконтёру, дисконтёрам, дисконтёра, дисконтёров, дисконтёром, дисконтёрами, дисконтёре, дисконтёрах (Источник: «Полная акцентуированная парадигма по А. А. Зализняку») … Формы слов

ДИСКОНТ — скидка. Разница между ценами на один и тот же товар с раз личными сроками поставки. Понижение цены товара в результате несоответ ствия его качества качеству, оговоренному в контракте. Словарь финансовых терминов. Дисконт Дисконт в биржевых… … Финансовый словарь

ДИСКОНТ — (итал. disconto). Условная процентная сумма, которая вычитывается при платеже по векселю до срока. Словарь иностранных слов, вошедших в состав русского языка. Чудинов А.Н., 1910. ДИСКОНТ [англ. discount] 1) фин. учет векселей (ВЕКСЕЛЬ) банками… … Словарь иностранных слов русского языка

ДИСКОНТ — (discount) Различие в ценах. Скидка при оплате наличными, или скидка за немедленный платеж, означает снижение цены для покупателей, которые платят наличными, т. е. производят немедленную оплату. Ценная бумага продается с дисконтом, если ее… … Экономический словарь

ДИСКОНТЁР — ДИСКОНТЁР, дисконтёра, муж. (торг. фин.). Лицо или учреждение, учитывающее вексель, совершающее дисконтную операцию. Толковый словарь Ушакова. Д.Н. Ушаков. 1935 1940 … Толковый словарь Ушакова

Дисконт — (discount) 1. Вычет из номинала переводного векселя (bill of exchange) при его досрочном учете. Сторона, покупающая вексель (учитывающая его), платит меньше указанной на нем стоимости и, следовательно, получает прибыль, дождавшись срока его… … Словарь бизнес-терминов

ДИСКОНТ

Полезное

Смотреть что такое «ДИСКОНТ» в других словарях:

дисконтёр — дисконтёр … Русское словесное ударение

дисконтёр — дисконтёр, а … Русский орфографический словарь

дисконтёр — дисконтёр … Словарь употребления буквы Ё

дисконтёр — дисконт/ёр/ … Морфемно-орфографический словарь

дисконтёр — дисконтёр, дисконтёры, дисконтёра, дисконтёров, дисконтёру, дисконтёрам, дисконтёра, дисконтёров, дисконтёром, дисконтёрами, дисконтёре, дисконтёрах (Источник: «Полная акцентуированная парадигма по А. А. Зализняку») … Формы слов

ДИСКОНТ — скидка. Разница между ценами на один и тот же товар с раз личными сроками поставки. Понижение цены товара в результате несоответ ствия его качества качеству, оговоренному в контракте. Словарь финансовых терминов. Дисконт Дисконт в биржевых… … Финансовый словарь

ДИСКОНТ — (СКИДКА) разница между реальной стоимостью валюты и ее пари тетом (в случае, когда стоимость ниже паритета, т.е. гарантированного государством обеспечения золотым запасом). Словарь финансовых терминов. Дисконт Дисконт в биржевых операциях разница … Финансовый словарь

ДИСКОНТ — (итал. disconto). Условная процентная сумма, которая вычитывается при платеже по векселю до срока. Словарь иностранных слов, вошедших в состав русского языка. Чудинов А.Н., 1910. ДИСКОНТ [англ. discount] 1) фин. учет векселей (ВЕКСЕЛЬ) банками… … Словарь иностранных слов русского языка

ДИСКОНТЁР — ДИСКОНТЁР, дисконтёра, муж. (торг. фин.). Лицо или учреждение, учитывающее вексель, совершающее дисконтную операцию. Толковый словарь Ушакова. Д.Н. Ушаков. 1935 1940 … Толковый словарь Ушакова

Дисконт — (discount) 1. Вычет из номинала переводного векселя (bill of exchange) при его досрочном учете. Сторона, покупающая вексель (учитывающая его), платит меньше указанной на нем стоимости и, следовательно, получает прибыль, дождавшись срока его… … Словарь бизнес-терминов

Дисконт

Литература

Полезное

Смотреть что такое «Дисконт» в других словарях:

дисконтёр — дисконтёр … Русское словесное ударение

дисконтёр — дисконтёр, а … Русский орфографический словарь

дисконтёр — дисконтёр … Словарь употребления буквы Ё

дисконтёр — дисконт/ёр/ … Морфемно-орфографический словарь

дисконтёр — дисконтёр, дисконтёры, дисконтёра, дисконтёров, дисконтёру, дисконтёрам, дисконтёра, дисконтёров, дисконтёром, дисконтёрами, дисконтёре, дисконтёрах (Источник: «Полная акцентуированная парадигма по А. А. Зализняку») … Формы слов

ДИСКОНТ — скидка. Разница между ценами на один и тот же товар с раз личными сроками поставки. Понижение цены товара в результате несоответ ствия его качества качеству, оговоренному в контракте. Словарь финансовых терминов. Дисконт Дисконт в биржевых… … Финансовый словарь

ДИСКОНТ — (СКИДКА) разница между реальной стоимостью валюты и ее пари тетом (в случае, когда стоимость ниже паритета, т.е. гарантированного государством обеспечения золотым запасом). Словарь финансовых терминов. Дисконт Дисконт в биржевых операциях разница … Финансовый словарь

ДИСКОНТ — (итал. disconto). Условная процентная сумма, которая вычитывается при платеже по векселю до срока. Словарь иностранных слов, вошедших в состав русского языка. Чудинов А.Н., 1910. ДИСКОНТ [англ. discount] 1) фин. учет векселей (ВЕКСЕЛЬ) банками… … Словарь иностранных слов русского языка

ДИСКОНТ — (discount) Различие в ценах. Скидка при оплате наличными, или скидка за немедленный платеж, означает снижение цены для покупателей, которые платят наличными, т. е. производят немедленную оплату. Ценная бумага продается с дисконтом, если ее… … Экономический словарь

ДИСКОНТЁР — ДИСКОНТЁР, дисконтёра, муж. (торг. фин.). Лицо или учреждение, учитывающее вексель, совершающее дисконтную операцию. Толковый словарь Ушакова. Д.Н. Ушаков. 1935 1940 … Толковый словарь Ушакова

Дисконт — (discount) 1. Вычет из номинала переводного векселя (bill of exchange) при его досрочном учете. Сторона, покупающая вексель (учитывающая его), платит меньше указанной на нем стоимости и, следовательно, получает прибыль, дождавшись срока его… … Словарь бизнес-терминов

ДИСКОНТ

ДИСКОНТ (англ. discount, итал. sconto, франц. escompte), 1) учёт векселя; 2) процент, взимаемый банками капита-листич. стран при учёте векселей.

Смотреть что такое ДИСКОНТ в других словарях:

ДИСКОНТ

ДИСКОНТ

(англ. discount, итал. sconto, франц. escompte) 1) учёт векселя; 2) процент, взимаемый банками капиталистических стран при учёте векселей (См. У. смотреть

ДИСКОНТ

дисконт м. 1) Учет векселей (в банковской практике). 2) Процент, взимаемый банком при учете векселей (в банковской практике). 3) Скидка с цены товара или курса валюты (в биржевых и валютных сделках).

ДИСКОНТ

дисконт м. фин.discount

ДИСКОНТ

ДИСКОНТ

Дисконт — см. Учет.

ДИСКОНТ

ДИСКОНТ(итал. disconto). Условная процентная сумма, которая вычитывается при платеже по векселю до срока.Словарь иностранных слов, вошедших в состав ру. смотреть

ДИСКОНТ

ДИСКОНТ

DISCOUNT Термин имеет следующие значения1. СКИДКА С ЦЕНЫ ПРИ ОПЛАТЕ НАЛИЧНЫМИ.2. Банковская учетная ставка. Выплачиваемый заранее, точнее при получении ссуды, процент от суммы, к-рая должна быть уплачена по наступлении срока ее погашения. Учетная ставка, взимаемая банком, отличается от ссудного процента, выплачиваемого ссудозаемщиком. Банк взимает процент в свою пользу в момент учета (покупки) обычного векселя, акцепта, переводного векселя, а не при наступлении срока их оплаты; сумма, выплачиваемая при их учете, поступает заемщику. Подобный процент называется банковской учетной ставкой. В качестве примера предположим, что вексель в 10 тыс. дол. со сроком погашения 6 мес. учитывается из 6% годовых. Учетная ставка за 6 мес. составит 3% от 10 тыс., или 300 дол., а выплачиваемая при учете оставшаяся сумма 9700 дол. Этот коммерческий, применяемый банком метод учетной операции математически не вполне корректен, поскольку заемщик платит заранее процент, т. е. до использования средств и, следовательно, платит процент на процент. Реальная учетная ставка, о к-рой сказано ниже, является более точным методом расчета процента, выплачиваемого авансом.См. ТАБЛИЦЫ ПРОЦЕНТОВ.3. Реальная учетная ставка. Отличается от банковской учетной ставки тем, что рассчитывается по сумме, выплачиваемой при учете, или по сумме займа и не предполагает выплату процента на процент. В принципе это то же самое, что и определение реальной суммы денег, срок выплаты к-рой наступает в будущем. В использованном выше примере банковской учетной ставки реальная учетная ставка будет определяться прежде всего путем расчета суммы, вы-плачиваемой при учете. Для этого 10 тыс. делят на 1,03 (из к-рых 1 представляет сумму основного долга, 0,03 процент на 1 дол. со сроком погашения 6 мес. из 6% годовых, что составляет 9700,87 дол.). Реальная учетная ставка представляет собой разность, т. е. 299,13 дол. Из данного примера видно, что реальная учетная ставка несколько более выгодна заемщику, нежели банковская учетная ставка.4. Д. на ценные бумаги. Показывает в процентах сумму ниже номинальной стоимости, по к-рой продается ценная бумага; понятие, противоположное понятию `премия`. Облигация с номиналом 1000 дол. продается по 900, т. е. с Д. в 10%, или 100 дол. Привилегированная акция с номиналом в 25 дол., продаваемая по 24 дол., имеет Д. 4%, или 1 дол.Для эмитента Д. является отсроченным процентом, поскольку эмитирующая организация должна погасить облигации по номиналу, увеличив, таким образом, эффективную (реальную) процентную ставку. По логике, Д. на выпущенные ценные бумаги должен аккумулироваться на протяжении срока облигации как дополнительные затраты. Данный процесс называется аккумуляцией.Когда ценные бумаги продаются эмитирующей их корпорацией с Д., то сумма Д. фактически означает нехваткзначает нехватку капитала. Он капитализируется как амортизируемые активы по дисконтируемым ценным бумагам.См. АМОРТИЗАЦИЯ.5. Бумажные деньги ` дешевеют`, если они обращаются не наравне с монетами из золота или серебра установленной пробы или с любыми иными металлическими деньгами. Когда для покупки одного золотого или серебряного доллара установленной пробы требуется более одного доллара бумажными деньгами, то говорят о Д. (обесценении) бумажных денег.См. ДЕНЕЖНЫЕ ЗНАКИ ОБЕСЦЕНЕННЫЕ.6. Д. по котировке валют по срочным валютным операциям.См. ВАЛЮТА ИНОСТРАННАЯ; ВНУТРЕННИЕ СРЕДСТВА РАСЧЕТА. смотреть

ДИСКОНТ

ДИСКОНТ

ДИСКОНТ

Смотреть что такое «ДИСКОНТ» в других словарях:

дисконтёр — дисконтёр … Русское словесное ударение

дисконтёр — дисконтёр, а … Русский орфографический словарь

дисконтёр — дисконтёр … Словарь употребления буквы Ё

дисконтёр — дисконт/ёр/ … Морфемно-орфографический словарь

дисконтёр — дисконтёр, дисконтёры, дисконтёра, дисконтёров, дисконтёру, дисконтёрам, дисконтёра, дисконтёров, дисконтёром, дисконтёрами, дисконтёре, дисконтёрах (Источник: «Полная акцентуированная парадигма по А. А. Зализняку») … Формы слов

ДИСКОНТ — скидка. Разница между ценами на один и тот же товар с раз личными сроками поставки. Понижение цены товара в результате несоответ ствия его качества качеству, оговоренному в контракте. Словарь финансовых терминов. Дисконт Дисконт в биржевых… … Финансовый словарь

ДИСКОНТ — (СКИДКА) разница между реальной стоимостью валюты и ее пари тетом (в случае, когда стоимость ниже паритета, т.е. гарантированного государством обеспечения золотым запасом). Словарь финансовых терминов. Дисконт Дисконт в биржевых операциях разница … Финансовый словарь

ДИСКОНТ — (итал. disconto). Условная процентная сумма, которая вычитывается при платеже по векселю до срока. Словарь иностранных слов, вошедших в состав русского языка. Чудинов А.Н., 1910. ДИСКОНТ [англ. discount] 1) фин. учет векселей (ВЕКСЕЛЬ) банками… … Словарь иностранных слов русского языка

ДИСКОНТ — (discount) Различие в ценах. Скидка при оплате наличными, или скидка за немедленный платеж, означает снижение цены для покупателей, которые платят наличными, т. е. производят немедленную оплату. Ценная бумага продается с дисконтом, если ее… … Экономический словарь

ДИСКОНТЁР — ДИСКОНТЁР, дисконтёра, муж. (торг. фин.). Лицо или учреждение, учитывающее вексель, совершающее дисконтную операцию. Толковый словарь Ушакова. Д.Н. Ушаков. 1935 1940 … Толковый словарь Ушакова