иис налоговый вычет какие документы прикреплять

Как получить налоговый вычет по ИИС

Итак, вы заключили договор с брокером, открыли индивидуальный инвестиционный счет и положили на него деньги. Пора получить доход.

Нам нужно будет пройти три этапа: установить контакт с налоговой, подать документы и получить решение о вычете.

Что такое налоговый вычет по ИИС

Речь о налоговых вычетах и льготах, которые даются по программе индивидуальных инвестиционных счетов. Государство хочет, чтобы вы много и хорошо вкладывали, поэтому делает для вас более выгодные инвестиционные условия, чем по обычным брокерским счетам.

ИИС — это вид брокерского счета, только со специальными налоговыми льготами.

Налоговая дает два типа вычетов по ИИС: либо вычитает ваши инвестиции из налогооблагаемого дохода, либо не облагает налогом ваш инвестиционный доход. Первый вариант самый популярный, потому что прибавляет к вашей доходности 13%.

Чтобы воспользоваться государственными бонусами, нужно учесть некоторые нюансы — об этом мы писали в статье об ИИС. Прочитайте ее сначала, если вы не понимаете, о чем речь.

Кто может получить налоговый вычет по ИИС

Вычеты положены налоговым резидентам России. Резидент — это тот, кто живет в стране от полугода. При этом надо соответствовать требованиям: не закрывать ИИС хотя бы три года с даты открытия и не иметь других ИИС одновременно с тем, по которому хотите вычет.

ИИС обычно открывают с 18 лет, как и обычные брокерские счета и счета доверительного управления. Некоторые брокеры и УК могут открывать счета с более раннего возраста, например с 16 или даже 14 лет, но для сделок потребуется письменное согласие законных представителей ребенка.

Как получить налоговый вычет по ИИС: пошаговая инструкция

С 2022 года вычет можно получить и в упрощенном порядке. Брокер или УК сообщит в налоговую, что инвестор пополнил ИИС, и налоговая подготовит заявление о вычете. Его надо будет подписать в личном кабинете на сайте налоговой.

Так как вычет налоговый, вам придется общаться с налоговой службой. Вот как это происходило у меня.

На сайте ФНС я нашел свое отделение налоговой и ее телефон.

Дома я зашел в личный кабинет по логину и временному паролю. Пришлось примерно три дня ждать, пока в личном кабинете появилась вся информация: объекты налогообложения, справки 2-НДФЛ и так далее.

Если у вас есть аккаунт на портале госуслуг и ваша учетная запись подтверждена, можно войти в личный кабинет на сайте налоговой через него. Если аккаунта на портале госуслуг нет, его тоже придется подтверждать лично

После этого можно считать, что контакт с налоговой установлен.

Что можно делать через личный кабинет на сайте налоговой

Налоговая декларация — официальный документ, на котором должна стоять ваша подпись. Если вы подаете декларацию через интернет, на ней должна стоять электронная подпись.

Получить сертификат электронной подписи тоже можно в личном кабинете на сайте налоговой, для этого надо зайти в свой профиль и выбрать вкладку «Получить ЭП».

Вас попросят придумать и ввести пароль для доступа к сертификату электронной подписи. Этот пароль — главное, что нужно запомнить.

После этого можно заполнять документы на вычет по ИИС.

Эта подпись — неквалифицированная

Важно: электронная подпись, которую можно получить на сайте налоговой, — неквалифицированная. Это самая простая электронная подпись. Ей нельзя подписывать никакие другие документы, кроме документов на сайте налоговой.

Про квалифицированную электронную подпись мы напишем отдельную статью.

Чтобы получить вычет по ИИС, нужно подать декларацию 3-НДФЛ в налоговую вместе с пакетом документов. Вот что нужно собрать.

Справку о доходах по форме 2-НДФЛ за тот год, в котором вы вносили деньги на ИИС. Она подтверждает, что вы получали доход и платили налог по ставке 13% в этом налоговом периоде. Справку можно получить в бухгалтерии по месту работы.

С 01.01.2019 справка 2-НДФЛ называется «Справка о доходах и суммах налога физического лица»

Скан договора об открытии брокерского счета. Это может быть договор на ведение ИИС, договор о брокерском обслуживании с использованием ИИС, заявление, уведомление или извещение о присоединении к регламенту или договору брокерского обслуживания с использованием ИИС или генеральное соглашение. У каждого брокера этот документ называется по-своему.

Начать инвестировать никогда не поздно

Подтверждение зачисления средств на ИИС. Если деньги вносились наличными в кассу — это приходный кассовый ордер. Если деньги переводились с банковского счета — это платежное поручение. Если деньги переводились с другого брокерского счета — это поручение на перечисление денежных средств и отчет брокера.

Например, Роман внес денежные средства в кассу банка, а банк по его поручению перечислил деньги брокеру для зачисления на ИИС. В кассе банка ему выдали приходный кассовый ордер и квитанцию, их он и приложил к декларации.

Декларацию можно заполнить в интернете, а можно загрузить файл, созданный в программе «Декларация». Для примера мы будем заполнять онлайн в личном кабинете налогоплательщика.

В разделе «Жизненные ситуации» выберите пункт «Подать декларацию 3-НДФЛ» :

Заполнять декларацию в интернете просто: все интуитивно понятно. Большая часть информации там будет уже заполнена автоматически.

Сначала выберите год, за который подаете декларацию. Нужно выбирать тот год, в котором вы вносили деньги на ИИС:

На втором этапе нужно указать доходы и их источники. Если ваш налоговый агент — обычно это работодатель — уже сдал годовую отчетность, данные о доходах можно загрузить из справки, которую он передал в налоговую. Для этого надо отметить галочкой работодателя и нажать кнопку «Заполнить из справки».

Если ваш работодатель еще не сдал отчетность, заполнять раздел придется вручную на основании вашей справки 2-НДФЛ.

На третьем этапе нужно выбрать вычеты, которые будут заявлены в декларации. Вычет по ИИС относится к инвестиционным вычетам, их нужно отметить галочкой.

После этого надо указать сумму инвестиционного вычета — то есть ту сумму, которую вы за год внесли на ИИС.

Р » loading=»lazy» data-bordered=»true»>

Если у вас нет долгов по налогам, вы можете получить сумму возврата на свой банковский счет, реквизиты которого указываются в этом же разделе.

Останется только ввести пароль от своей электронной цифровой подписи и нажать кнопку «Подтвердить и отправить». Поздравляем, декларацию вы отправили.

Ждать денег приходится в среднем четыре месяца. Три месяца — это официальный срок рассмотрения декларации со дня ее представления.

Сам возврат должен быть осуществлен в течение одного месяца со дня подачи заявления на возврат, но не ранее завершения рассмотрения декларации.

В случае с упрощенным порядком камеральная проверка должна занимать не более месяца, а на перевод денег дается 15 дней.

Итоги

Получать вычет через сайт налоговой намного проще и понятнее, чем может показаться. А мой единственный поход в ФНС был очень полезным, потому что доступ в личный кабинет пригодится еще много раз.

Какие документы нужны для вычета на ИИС

Индивидуальный инвестиционный счет (ИИС) — хороший способ инвестировать в ценные бумаги. От обычного брокерского счета ИИС отличается особыми налоговыми условиями: можно вернуть ранее уплаченный НДФЛ или не платить налог с дохода по сделкам на ИИС.

Объясняем, как это работает. Учтите, что правом на вычет обладают только налоговые резиденты России.

Документы для налогового вычета на взнос (тип А)

Этот вычет позволяет каждый год возвращать НДФЛ. Сумма к возврату составляет 13% от суммы, внесенной на ИИС за календарный год. Возврат не может превышать 52 000 Р в год и сумму удержанного с вас НДФЛ за этот расчетный период.

К декларации нужно приложить несколько документов:

У налоговой есть 3 месяца на камеральную проверку вашей декларации и еще месяц на перечисление средств. Если прошло 4 месяца, а деньги не поступили на ваш счет, пора звонить в свою налоговую инспекцию и выяснять, в чем проблема.

Если вы вернули НДФЛ, но закрыли ИИС раньше чем через 3 года после открытия, придется вернуть средства и уплатить пени за их использование.

Документы для налогового вычета на доход (тип Б)

Этот вычет позволяет не выплачивать НДФЛ с доходов, полученных на ИИС. Имейте в виду, что налог с дивидендов все равно будет удержан — и его не вернуть, так как он не считается НДФЛ.

Получить такой вычет можно только при закрытии счета. Чтобы вы могли воспользоваться вычетом на доход, ИИС должен существовать не менее 3 лет и по нему не должно быть оформлено ни одного вычета на взнос.

Вычеты на доход можно получить через брокера или управляющую компанию, а также обратившись в налоговую службу. Документов надо меньше, чем в случае с вычетом на взнос.

Через брокера или управляющую компанию

Возьмите в налоговой справку о том, что вы ни разу не пользовались вычетами по ИИС. Для этого нужно подать в налоговую заявление примерно такого содержания:

В ИФНС № 10 по г. Москве

oт Фамилия Имя Отчество,

проживающего по адресу:

ул. Ленина, д. 44, кв. 5

Прошу выдать мне справку, подтверждающую неполучение мной инвестиционного налогового вычета, предусмотренного пп. 2 п. 1 ст. 219.1 НК РФ, по индивидуальному инвестиционному счету № 55555, открытому в ООО «Мой Брокер» согласно договору от 19.06.2018, и отсутствие у меня в течение срока действия договора на ведение этого индивидуального инвестиционного счета других договоров на ведение ИИС.

Справка необходима для предъявления ООО «Мой Брокер» для предоставления мне инвестиционного налогового вычета в сумме положительного финансового результата, полученного по операциям, учитываемым на упомянутом инвестиционном счете.

К заявлению желательно приложить договор на ведение ИИС или договор присоединения к регламенту.

Если вы не получали вычет на взнос по этому ИИС, налоговая выдаст документ в течение 30 дней с даты регистрации вашего заявления.

Перед закрытием ИИС отдайте справку своему брокеру или управляющей компании. Тогда при закрытии инвестиционного счета НДФЛ не будет удержан.

Через налоговую

Если вы не предоставили справку, брокер или управляющая компания удержат НДФЛ при закрытии ИИС.

Чтобы вернуть деньги, подайте в налоговую следующие документы:

Обратиться в налоговую за возвратом излишне удержанного НДФЛ можно по окончании расчетного периода, в котором был закрыт инвестиционный счет.

Правом на возврат переплаты можно воспользоваться в течение 3 лет. Например, если ИИС был закрыт в 2020 году, обратиться за возвратом НДФЛ можно в 2021, 2022 или 2023 году. В 2024 году будет поздно.

Вычет на взносы по ИИС: необходимые документы для получения

Вычет на взносы можно получать ежегодно. Для этого необходимо выполнить два условия:

Максимальная сумма возврата по индивидуальному инвестиционному счёту — 52 000 руб. в год. Расчёт производят исходя из внесённых денежных средств на ИИС (причём из суммы до 400 000 руб.) и при этом не более уплаченного за этот год налога. Подробнее читайте в статье «Ограничения для получения вычета на взносы по ИИС».

Данный вычет можно получить только через налоговую инспекцию при представлении декларации по форме 3-НДФЛ. Сдать декларацию на вычет можно в течение трёх лет, следующих за отчётным календарным годом.

В этой статье мы поговорим о документах, которые подтверждают право на получение вычета со взносов на ИИС.

В стандартной ситуации к декларации следует приложить следующие документы:

Налоговый кодекс не устанавливает конкретный перечень документов для подтверждения права на вычет на взносы. В связи с этим инспекторы могут потребовать тот комплект документов, который считают актуальным. Например, могут запросить банковскую выписку, чтобы подтвердить, что деньги были списаны с вашего счёта, или помимо заявления о присоединении к регламенту затребовать извещение об открытии счёта. Последний документ присылают вам на электронную почту, когда открывают ИИС.

Однако обратим ваше внимание, что вы не обязаны представлять в инспекцию документы, которые не связаны с заявленными налоговыми вычетами.

За каждый год представляется своя декларация со своим комплектом документов. То есть предоставить одну декларацию, где заявлен вычет сразу за три года, не получится. Более того, для каждого года предусмотрена своя форма декларации. Если предоставить 3-НДФЛ по форме, которая действовала для другого года, то в приёме откажут (п. 28 Регламента, утв. приказом Минфина России от 02.07.2012 № 99н).

Пример

Лукочев Геннадий Петрович, сервис-менеджер, 24 года, г. Саратов.

В течение 2015, 2016 и 2017 годов Геннадий вносил на свой ИИС по 400 000 руб. По окончании трёх лет он решил, что вычет на взносы ему более выгоден, чем вычет на доход. В связи с этим в 2018 году он предоставил сразу три декларации по формам, которые действовали для каждого года. Декларации он подавал через «Личный кабинет налогоплательщика» на сайте ФНС России, и программа при указании налогового периода самостоятельно подобрала актуальную форму декларации для каждого года.

Также следует учитывать, что налогоплательщик вправе не представлять документы, которые ранее уже были предоставлены в инспекцию. То есть если вы к первой декларации на вычет прикрепляли заявление о присоединении к регламенту, договор на брокерское обслуживание, договор на ведение ИИС, то повторно сдавать их с последующими декларациями не обязаны. Документы, которые не повторяются, такие как 2-НДФЛ, брокерский отчёт, платёжные поручения, заявление на возврат, следует прикрепить к каждой декларации, поскольку они выписываются за конкретный период.

Если вы будете представлять декларацию на бумаге, то к ней следует приложить копии оригиналов подтверждающих документов. Заверять копии дополнительно собственной подписью или нотариально не требуется. Главное, при сдаче возьмите с собой оригиналы прилагаемых документов — инспектор может потребовать их, чтобы сличить. В этом случае заявление о возврате должно быть в оригинале, то есть с вашей «живой» подписью.

Если вы представляете декларацию в электронном виде, то к ней следует прикрепить фото или скан оригиналов документов. В данной ситуации программа автоматически предложит сформировать заявление на возврат, которое будет подписано электронной подписью.

Какие нужны документы для вычета по ИИС

Какие есть виды вычета по ИИС

Для владельцев индивидуального инвестиционного счета (ИИС) предусмотрено две формы возврата налога: налоговые вычеты по типу А и по типу Б. Воспользоваться можно только одним.

Тип А. Вычет на взносы. Можно получать ежегодно, но счет должен работать не менее трех лет. Если закрыть ИИС раньше, то уже полученный вычет придется вернуть. Предельная сумма вычета — 400 000 рублей в год.

Тип Б. Вычет на доход. Можно получить только при закрытии счета, открытого не менее трех лет назад. Возвращают весь налог с инвестиционного дохода от операций по счету.

Так как механизм использования вычетов А и Б разный, то и пакет документов, необходимых для получения, будет отличаться.

Как получить вычет по типу А

Взносы на ИИС можно заявлять к вычету. В год налогоплательщик может вернуть до 52 000 рублей уплаченных налогов (13 % от предельной суммы вычета 400 000 рублей). Учитывайте, что сумма к возврату не может превышать НДФЛ, который вы заплатили в течение того же года.

НДФЛ можно возвращать уже на следующий год после открытия ИИС. Для сохранения права на вычет счет должен работать не менее трех лет. Если закрыть раньше, то полученный вычет надо вернуть в бюджет вместе с пени, которую начислят за время использования денег.

Право на вычет получают резиденты РФ с доходом, который относится к основной налоговой базе и облагается по ставке НДФЛ. К таким доходам относится зарплата, проценты по вкладам, доход от сдачи жилья в аренду и так далее.

Пример:

В 2020 году пополнили ИИС на 400 000 рублей, ваш задекларированный доход был 350 000 рублей, НДФЛ составил 45 500 рублей. С взноса можно получить максимальный вычет, но НДФЛ, который вы заплатили в этом году, ниже, поэтому получится вернуть только 45 500 рублей.

В 2021 году внесли на счет 400 000 рублей, доход — 500 000 рублей, НДФЛ — 65 000 рублей. Но так как предельная сумма вычета 400 000 рублей, удастся вернуть 52 000 рублей из уплаченного налога.

Какие нужны документы для вычета по типу А

Вычет по типу А получают через ФНС. Документы подаются по окончании года пополнения счета. Обратиться с вопросом о возврате НДФЛ можно в течение трех лет.

Нужно подготовить пакет документов:

Как получить вычет по типу Б

Вычет по типу Б применятся только к прибыли от инвестиционной деятельности и никак не связан с другими доходами. Поэтому он подойдет для любого физического лица резидента России.

Важное условие для вычета на доход в том, что им можно воспользоваться только при закрытии ИИС, и если до этого никогда не применяли вычет на взнос. Счет должен работать не менее трех лет.

Пока ИИС работает, налог не платится. При закрытии счета можно забрать весь инвестиционный доход без уплаты налога.

Какие нужны документы для вычета по типу Б

Вычет можно получить через брокера или федеральную налоговую службу в течение трех лет после закрытия счета.

Через брокера. В налоговой надо взять справку о том, что не получали ранее вычет по типу А. Для этого в ФНС подается заявление и прикладывается договор на ведение ИИС или его аналог. Справку выдают в течение 30 дней.

Отдаете справку брокеру или УК. Теперь можно закрывать счет, НДФЛ не будет удержан.

Через налоговую. Если справку брокеру не предоставлять, то при закрытии счета он удержит налог. В этом случае вернуть налог можно через ФНС по окончании расчетного периода. Потребуются два документа:

Через онлайн-сервис НДФЛка.ру. Сделайте заказ, и налоговый эксперт проверит ваши документы на вычет, заполнит декларацию 3-НДФЛ и отправит ее в налоговую инспекцию. С помощью услуги «Быстровычет» можно вернуть налог через 7 дней вместо 4 месяцев.

Где взять документы для вычета на взносы по ИИС?

Вычет на взносы можно получать ежегодно. Для этого необходимо предоставлять декларацию 3-НДФЛ вместе с подтверждающими документами. Какие именно это документы и где их взять в «Открытие Брокер», расскажем в этой статье.

Чтобы каждый год получать вычет на взносы (не более 400 000 руб.) необходимо вносить на ИИС денежные средства и за этот же год иметь доход, который облагается НДФЛ по ставке 13%. Но при этом вы не обязаны пополнять ИИС ежегодно — это ваше право.

Для получения вычета необходимо представить декларацию 3-НДФЛ за данный год и к ней приложить комплект подтверждающих документов. Подробнее об этом — в статье «Вычет на взносы по ИИС: необходимые документы для получения».

Справку 2-НДФЛ следует запросить у брокера, если вы применяете вычет на взносы к доходам от обычного брокерского счёта. Следует учитывать, что к доходам в виде дивидендов вычет не может быть применен (п. 3 ст. 210 НК РФ). Если же вы уменьшаете на вычет свою зарплату, то справку 2-НДФЛ следует запросить непосредственно у работодателя.

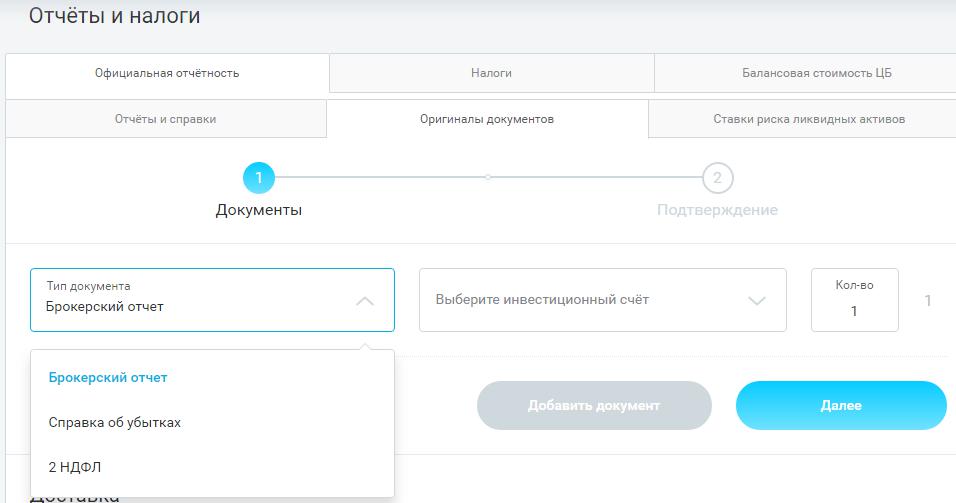

Брокерский отчёт по ИИС подтвердит дату поступления денежных средств на ИИС. Оригинал данного документа, как и справку 2-НДФЛ, можно запросить через личный кабинет в разделе «Отчёты и налоги» во вкладке «Оригиналы документов».

В среднем срок подготовки документов составляет 3 — 7 рабочих дней. С учётом доставки в офис брокера — до 10 рабочих дней. По факту обработки заявки вам поступит SMS-сообщение.

В зависимости от выбранного способа доставки получить оригиналы документов можно в ближайшем офисе брокера или по почте. Стоимость отправки документов на почтовый адрес — 50 руб.

За заказ одного экземпляра документа по стандартному периоду плата не взимается. Если требуется несколько экземпляров одного и того же документа или документ нужен за нестандартный период, то стоимость заказа составит 50 руб.

Также для получения вычета на взносы вам понадобится заявление о присоединении к регламенту. Клиентам АО «Открытие Брокер» при заключении договора ИИС передаётся экземпляр данного документа. Зачастую вместе заявлением о присоединении к регламенту инспекторы требуют сам договор на ведение ИИС. Его вы можете скачать непосредственно с нашего сайта из раздела «Документы и раскрытие информации». В выгруженном договоре будут стоять отметки брокера: подпись и печать компании.

Помимо этого к декларации советуем приложить платёжные поручения, их следует запросить у банка, из которого вы делали перечисление денежных средств на ИИС.

Понравилась статья? Помогите сделать следующую ещё лучше – присылайте в редакцию свои впечатления, пожелания и предложения по улучшению нашей работы! Сделать это можно через форму обратной связи. Там же клиенты «Открытие Брокер» могут задать свои вопросы о налоговых правах и обязанностях инвесторов – наши специалисты проконсультируют вас абсолютно бесплатно.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.