имеет ли право налоговая запрашивать трудовые договора сотрудников

Судебный вердикт: могут ли налоговики истребовать кадровые документы и личные сведения работников

Предмет спора : в рамках налоговой проверки ИФНС потребовала от организации предоставить кадровые документы в отношении ее сотрудников. В частности, были затребованы приказы (распоряжения) о приеме на работу и об увольнении сотрудников и их должностные инструкции. Кроме того, налоговики потребовали предоставить контактные телефоны, адреса фактического проживания сотрудников, а также их личные характеристики. Организация отказалась представлять запрошенные документы и обратилась в суд, потребовав признать требование о предоставлении этих документов незаконным.

За что спорили : возможность истребования налоговиками кадровых документов.

Кто выиграл : налоговая инспекция.

Обжалуя в суде действия налоговой инспекции, организация отмечала, что налоговые органы не вправе требовать от налогоплательщика документы, не являющиеся первичными и не служащие основанием для исчисления и уплаты налогов. В том числе налоговики не вправе истребовать и кадровые документы в отношении сотрудников налогоплательщика. Со своей стороны налогоплательщик имеет право не выполнять незаконные акты и требования налоговых органов (п. 11 ст. 21 НК РФ).

Суд кассационной инстанции признал доводы организации несостоятельными и отказал в удовлетворении заявленных ею требований. Судьи указали, что должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица все необходимые для проверки документы (п. 1 ст. 93 НК РФ). Истребованные документы представляются плательщиками в течение 10 дней со дня получения ими соответствующего требования.

Если проверяемый плательщик не может представить истребуемые документы в течение 10-дневного срока, он в течение дня, следующего за днем получения требования, письменно уведомляет об этом ИФНС.

В уведомлении указываются конкретные причины, по которым истребуемые документы не могут быть представлены в установленные сроки. Также в уведомлении указываются сроки, в течение которых плательщик сможет представить документы. В течение 2 дней со дня получения такого уведомления ИФНС вправе продлить сроки представления документов или отказать в их продлении (п. 3 ст. 93 НК РФ).

При этом к документам, которые вправе истребовать налоговый орган, относятся любые документы, содержащие информацию для целей налогового контроля, касающуюся деятельности проверяемого налогоплательщика. В НК РФ не конкретизирован перечень документов, которые вправе истребовать налоговые органы.

Поэтому ИФНС с целью проверки правильности исчисления и уплаты налогов может истребовать у плательщиков любые документы, в том числе не предусмотренные налоговым и бухгалтерским законодательством. В свою очередь обязанность налогоплательщиков представлять ИФНС необходимые для проведения проверок документы не может рассматриваться как необоснованная либо ухудшающая положение налогоплательщиков.

В связи с этим суд пришел к выводу, что оснований для признания незаконным требования ИФНС о предоставлении спорных документов не имеется.

«Ночной бухгалтер». Налоговики начали рейды по проверке трудовых договоров

Налоговики собрались проводить рейдовые проверки заключения трудовых договоров с наемными рабочими. Мало того, что непонятно, с чего вдруг за такие вопросы взялась ФНС, а не Роструд, так еще и проверки — не просто проверки, а «рейды». Что дальше — набег, атака, вылазка?

Сборная, но не олимпийская

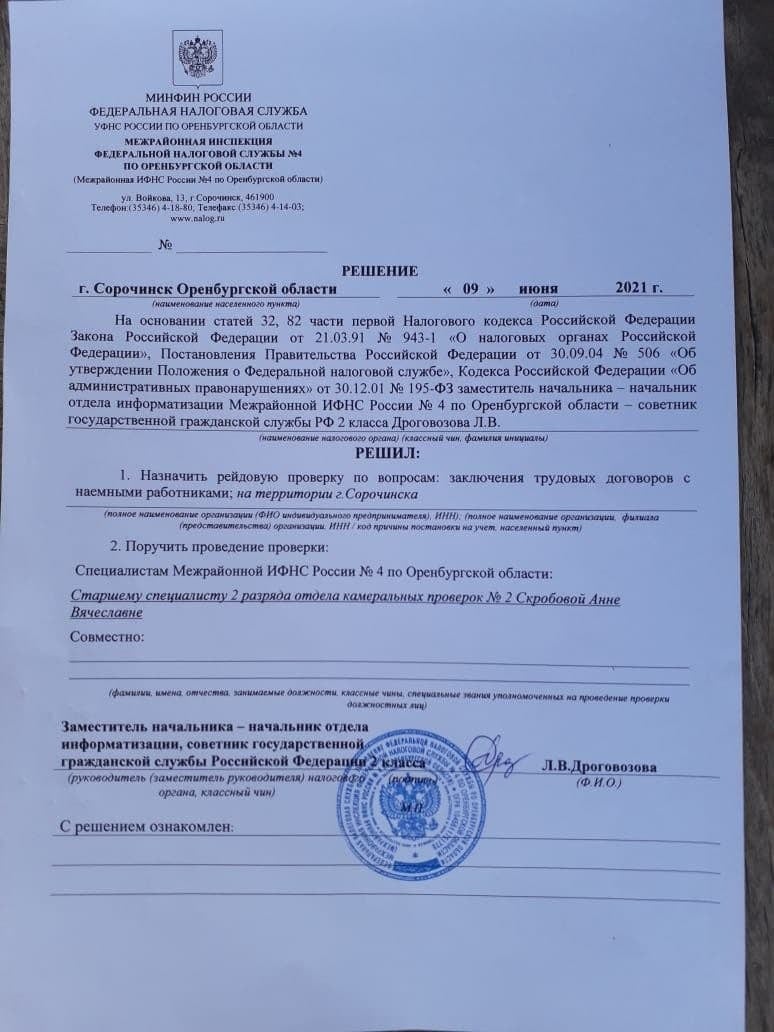

Вот, собственно, сам документ с опусом:

Представляете, такая вот сборная к вам заявилась? Похоже, налоговики исчерпали привычные инструменты пополнения бюджета и решили проверять теперь соблюдение трудового законодательства.

Ну какие молодцы, и Роструду теперь помогают. Аж душа радуется.

Календарное

Не забудьте уйти с работы пораньше — сегодня сокращенный рабочий день. И приказ, кстати, для этого составлять специально не надо, напомнил Роструд.

О полезных инструментах для бухгалтера: опубликовали производственный календарь на 2022 год, скорее забирайте себе.

Про чеки и кассы

Про любимых

. то есть опять про налоговиков. Свежее из судебной практики: компанию можно штрафовать за непредставление документов при налоговой проверке, даже если непредставление произошло из-за сломанного компьютера.

Важный совет от адвоката: если инспекторы вам предлагают уточниться, но делают это через «уведомления» или «информационные письма» — не стоит спешить с выполнением. А что в таком случае делать, рассказываем тут.

Образовательное

Свежие обучающие плюшки от нашего Центра обучения.

Во-первых, классный курс по упрощенной системе налогообложения: все в подробностях про налоговый учет, отчетность, последние нюансы в законах.

Что нужно знать про результат интеллектуальной деятельности как стратегический ресурс организации?

Почему это важно и как эффективно использовать его экономический аспект? Расскажем на обучении «РИД в составе НМА как стратегический ресурс организации» от «Мир компетенций» 17-18 июня.

При наличии достаточных оснований налоговики могут признать гражданско-правовые договоры трудовыми и доначислить НДФЛ

| AndreyPopov / Depositphotos.com |

Верховный Суд Российской Федерации согласился с судами нижестоящих инстанций в том, что юрлицо, в отношении которого инспекция провела выездную налоговую проверку, создало «схемы» минимизации налогообложения для занижения налоговой базы по НДФЛ вследствие заключения гражданско-правовых договоров с 12 ИП, которые являлись работниками общества (Определение ВС РФ от 14 февраля 2019 г. № 304-КГ18-25124 1 ). Кроме того, организация необоснованно включила в состав налоговых вычетов суммы НДС, уплаченного по заключенным сделкам с ИП-работниками.

В ходе судебного разбирательства установлено, что ИП являются сотрудниками юрлица, работают по трудовым договорам, получают зарплату и оказывают консультационные услуги обществу по гражданско-правовым договорам в областях, по которым они специализируются как работники общества. Таким образом, договоры об оказании услуг обладают признаками трудовых договоров и фактически регулируют трудовые отношения. Суды указали, что наименование договора не может быть достаточным основанием для признания договора трудовым или гражданско-правовым.

Обязана ли налоговая инспекция сообщать третьим лицам сведения о принятом решении о проведении выездной налоговой проверки? Узнайте из материала «Выездная налоговая проверка» в «Энциклопедии решений. Налоги и взносы» интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

О наличии трудовых отношений свидетельствовали такие обстоятельства, например, как:

По результатам рассмотрения дела ВС РФ отказал ИП в передаче заявления для рассмотрения в судебном заседании Судебной коллегии по экономическим спорам ВС РФ.

И вновь странное требование от налоговиков. Говорят, по конкретной сделке. Но данные хотят по сотруднику

Странное требование пришло в отношении сотрудника. От налоговиков. Причем, поясняют, что требование по конкретной сделке, и, само собой, указания на конкретную сделку нет. Вот что с этим делать?

Требованием поделились в «Красном уголке бухгалтера». Внимание, впереди длиннопост.

«Кто-нибудь видел подобные требования? Я за свою двадцатилетнюю практику сталкиваюсь с таким запросом впервые. При этом организация, получившая требование, и сотрудник, по которому запрашиваются сведения, никаких отношений с проверяемым лицом не имели. Поделитесь своими мнениями, пожалуйста».

Вот текст требования:

На основании пункта 2 статьи 93.1 Налогового кодекса Российской Федерации Вне рамок налоговых проверок поручается истребовать документы :

1.1. Трудовые, гражданско-правовые договоры (контракты, соглашения,) со всеми приложениями, изменениями, дополнениями и иными неотъемлемыми частями договора, и (или) иные документы, заключенные с ХХХХХХХХ (ФИО сотрудника), а также действовавшие в период 01.01.2016-15.08.2019, в том числе на основании которых в отношении ХХХХХХХХ представлена Справка о доходах физического лица за 2017 год

1.2. Письменные пояснения о рабочих местах сотрудника, с указанием адреса рабочего места, ФИО и контактные данные лиц, работающих вместе с указанным сотрудником по указанному адресу;

1.3. Письменные пояснения о занимаемой должности, должностных обязанностях лица, указанного в пункте 1.1 настоящего поручения (требования) за период 01.01.2016-15.08.2019;

1.4. Письменные пояснения о выполнении сотрудником, трудовых обязанностей за период с 01.01.2016 по 15.08.2019, с указанием адреса объекта на которых выполнялись работы; лиц, осуществлявших совместно с сотрудником, трудовую деятельность (Ф.И.О., контактные данные, наименование организации), ФИО и контактные данные лиц, непосредственно осуществлявших контроль за выполнением сотрудником своих должностных обязанностей;

1.5. Письменные пояснения, о документах которыми оформлялись результаты деятельности сотрудника, в период 01.01.2016-15.08.2019, с указанием наименования документа (акт, табель, реестр, список), лиц, оформлявших, составлявших, подписывавших данные документы, лиц, ведущих учет рабочего времени;

1.6. Письменные пояснения в отношении лиц, являющихся (являвшихся) непосредственными руководителями сотрудника, а также координатором, менеджером, куратором в период с 01.01.2016 по 15.08.2019, с указанием Ф.И.О., контактной информации (адрес электронной почты, наименование организации, телефон, адрес местонахождения рабочего места); адреса объекта выполненных работ;

1.7. Резюме, анкета и (или) иной документ, представленный сотрудником,при трудоустройстве;

1.8. Письменные пояснения о сотрудниках (ФИО, контактные данные, паспортные данные, занимаемая должность, адрес местонахождения рабочего места), действующих от лица, по поручению и в интересах Вашей организации при проведении собеседования с физическим лицом, указанным в пункте 1.1 настоящего поручения (требования), с указанием информации о проводимых мероприятиях по оценке соответствия указанного сотрудника на занимаемую должность;

1.9. Письменные пояснения об образовании сотрудника, в том числе с указанием университета (института), колледжа, номера школы, года окончания;

1.10. Письменные пояснения о представленных сотрудником, заявлений на отпуск, больничных листов, военного билета, приписного удостоверения, с указанием адресов места представления поименованных документов; лиц (сотрудников отдела кадров), принимавших документы (Ф.И.О., контактные данные, наименование организации, адрес местонахождения рабочего места);

1.11. Табель учета рабочего времени сотрудника, с указанием информации о рабочем графике, количестве прогулов, больничных и иных обстоятельствах отсутствия сотрудника на своем рабочем месте, с приложением подтверждающих документов (больничные листы, заявления на отпуск, заявления на отгул, письменные объяснения сотрудника о причинах отсутствия на рабочем месте, плановое повышение квалификации, приказ о рабочей командировке, тест на профпригодность) и (или) иные документы оформленные, подписанные, переданные исполненные за период 01.01.2016-15.08.2019 в рамках договоров, указанных впункте 1.1 настоящего поручения (требования);

1.12. Письменные пояснения с приложениями рабочего графика смен сотрудника, за период 01.01.2016-15.08.2019 с отражением смен сотрудника (ежегодно, поквартально, ежемесячно, еженедельно);

1.13. Письменные пояснения о сотрудниках Вашей организации, с указанием ФИО, контактных данных, занимаемой должности, кто осуществлял, проводил проверку наличия у сотрудника,задолженности по долговым и (или) краткосрочным обязательствам, а также участия сотрудника в деятельности иных организаций, в том числе в качестве генерального директора и(или) учредителя;

1.14. Письменные пояснения о сотрудниках Вашей организации, с указанием ФИО, контактных данных, занимаемой должности, кто осуществлял, проводил проверку сведений о предыдущем месте работы сотрудника, указанного впункте 1.1 настоящего поручения (требования).

Требование внушительное. Ниже в комментариях автор поста указывает, что прислали его из территориальной ИФНС.

А также, после звонка, выяснила, по какому поводу:

«Звонила, инспектор говорит, в рамках запроса по сделке, а с проверяемым лицом никаких сделок не было. Дело точно не в зарплате, у нас она белая».

В требовании нет указания на конкретную сделку. О чем и указывают в одном из комментариев:

«В требовании должна быть указана сделка. Потому что п.2. ст.93.1 НК это запрос по конкретной сделке. Эта информация в требовании есть?».

Автор поста пишет, что указания на сделку нет. Будет запрашивать пояснения.

Вот что еще пишут в комменатриях:

«У меня так было на совместителя. ОБЭП искал в 2014 году».

При этом пишут, что запрос из налоговой был, а не из полиции.

«Какой-нибудь вычет налоговый запросил сотрудник, предоставил справку, вот они и проверяют».

«Было что-то подобное, в итоге сотрудник оказался номиналом. А у нас он работал дворником».

«Может этот товарищ кредит взял огромный, справки дал что у вас работал».

Хотя, тогда неясно, почему запрос из ИФНС.

«На него могли открыть фирму, о чем он и не подозревал. Есть умельцы».

Это можно по ИНН проверить, даже просто в интернете. Ресурсов масса.

В общем, видимо, придется людям выяснять, что за интерес у налоговиков к конкретному лицу.

Работодатель и самозанятые: как избежать штрафов и допросов от ФНС

Предприниматели при заключении договоров ГПХ с самозанятыми, все чаще попадают в зону повышенного внимания со стороны ФНС: налоговики подозревают бизнесменов в подмене трудовых отношений и принудительном переводе сотрудников на НПД. Если правонарушение докажут, компании доначислят налоги, штрафы и пени. Расскажем, как избежать неприятного сценария.

Кто под подозрением у ФНС?

В недавнем письме налоговая рассказала об основных признаках незаконных схем с участием самозанятых. Теперь каждый налогоплательщик может оценить как свою деятельность, так и выбор контрагентов по предлагаемым критериям.

Под подозрение попадают следующие случаи:

наличие статуса самозанятого — обязательное условие для заключения ГПД: если гражданин готов выполнить работу, будучи в другом статусе, заказчик отказывается заключать договор;

заказчик в договоре определяет режим работы самозанятого: прописывает длительность рабочей смены, «назначает» выходные дни;

заказчик выделил куратора, который должен контролировать и направлять деятельность самозанятого;

самозанятый трудится в офисе или на объекте заказчика, при выполнении своей работы использует материалы, инструменты и оборудование заказчика;

выплаты вознаграждения самозанятому совпадают с выплатами зарплаты на предприятии заказчика;

суммы вознаграждений зафиксированы в договоре, равно как и даты выплат.

Количество самозанятых, работающих с компанией, не играет роли – ФНС может пригласить для дачи пояснений предпринимателя, у которого заключен договор с единственным самозанятым, так и другого бизнесмена, который привлекает к работе десятки плательщиков НПД. Жалобы на подобные действия поступали и в 2020 году, и в 2021.

Особое внимание уделяют самозанятым, которые сотрудничают только с одной компанией. Их стали активнее вызывать на допрос в налоговую. Инспекторов интересует:

как самозанятый узнал о вакансии и компании, с которой сотрудничает;

какие услуги и в каком объеме оказывает;

кто контролирует качество работы;

когда налогоплательщик получил статус самозанятого и когда подписал ГПД с данной организацией;

содержание договора ГПХ: на какой срок заключен, какие обязанности, как осуществляется выплата вознаграждения;

бывал ли самозанятый в офисе компании, пользовался ли предоставленными ими материалами, расходниками, инструментами, оборудованиями;

кто оплачивает расходы на интернет, мобильную связь, электричество;

с кем еще работает самозанятый, помимо данной компании;

прописана ли в договоре ответственность за невыполнение работы, предусмотрены ли дисциплинарные взыскания.

Чек-лист для оценки рисков при работе с плательщиками НПД

Если вы уже сотрудничаете с самозанятыми или только планируете заключить ГПД с одним из них, проверьте возможные риски по предложенному чек-листу.

Действительно ли подрядчик является самозанятым? Статус можно проверить на сайте ФНС. Если исполнитель окажется физическим лицом без статуса самозанятого, заказчику придется заплатить за него зарплатные налоги, штрафы и пени.

Может ли самозанятый выполнять ту работу, которую ему планирует поручить заказчик в рамках договора? Перечень запрещенных видов деятельности на спецрежиме опубликован в ст. 4 Федерального закона № 422 от 27.11.2018 г.

Где работал подрядчик в течение последних 2 лет: если он состоял в трудовых отношениях с заказчиком, то вознаграждение по ГПД не попадает под НПД.

Куда устроился сотрудник после того, как отказался от статуса плательщика НПД: если он сначала выполнял работу для компании в качестве самозанятого, а затем устроился туда работать, то этот факт налоговые инспекторы могут рассматривать как испытательный срок, оформленный в виде работы по ГПД.

Есть ли в штатном расписании заказчика должность, предполагающая выполнение тех же обязанностей, что возложены на самозанятого? Если да, то у налоговой есть повод заподозрить предприятие в уходе от налогов и применении мошеннических схем.

Содержит ли ГПД положения, указывающие на наличие трудовых взаимоотношений: например, в документе указана должность или профессия самозанятого, прописан график работы и отдыха, не указан срок выполнения работ, назначен руководитель из числа должностных лиц предприятия. О различиях между трудовыми отношениями и услугами самозанятого вы можете узнать из памятки ФНС.

Кто обеспечивает самозанятого ресурсами и инструментами для выполнения работы по ГПД? Если это делает заказчик, то налоговая может заподозрить намеренную замену трудовых отношений договорами ГПХ.

Как правильно оформить договор с самозанятым

Для работы с самозанятым нужно оформить договор гражданско-правового характера: подряда, возмездного оказания услуг, перевозки или авторского заказа. Нанимать плательщика НПД как посредника или агента нельзя, равно как и заключать с ним договор комиссии или поручения.

В самом документе указывают:

дату заключения договора и срок его действия;

права и обязанности сторон;

описание процедуры сдачи и приемки работы, правила подписания передаточного акта;

последствия оказания услуг ненадлежащего качества;

стоимость услуг и способ их оплаты;

порядок изменения отдельных положений договора;

порядок разрешения споров;

реквизиты подрядчика и заказчика.

При желании в тексте можно уточнить, что исполнитель работает в статусе самозанятого, вследствие чего заказчик освобождается от обязательств по уплате налогов и взносов. Полезно будет указать, что в случае прекращения деятельности в качестве самозанятого, исполнитель обязан будет предупредить об этом заказчика заранее.

Если сумма сделки менее 10 тыс. руб., либо работа выполняется тут же, в момент заключения сделки, можно обойтись устной договоренностью. Яркий пример: вы пригласили сантехника для устранения протечки крана в офисном санузле.

Частые ошибки при работе с самозанятыми

Некоторые формулировки ГПД налоговая однозначно рассматривает как признак нечестных схем ухода от налогов. Рассмотрим их подробнее:

В договоре указывается, что работу исполнитель должен выполнить лично. Такая формулировка – признак трудового договора. На самом деле, самозанятый имеет право привлекать помощников по договору ГПХ. Если заказчика такой вариант не устраивает, можно добавить в соглашение пункт о том, что исполнителю на подобные действия нужно письменное согласие заказчика.

Не указан срок действия договора – а это одно из основных условий для договора подряда. Кстати, и перезаключение договора с одним и тем же исполнителем – это тоже большой риск. В качестве альтернативы можно предусмотреть автоматическую пролонгацию документа, если исполнитель не отправит соответствующее письмо заказчику за 2 недели до окончания срока действия договора.

Указана ежемесячная оплата в фиксированной сумме. В марте 2021 года ФНС заявила о запуске скоринговой системы, которая будет анализировать периодичность и источники выплат вознаграждений самозанятым. Любые регулярные выплаты – это автоматическое попадание в зону риска. Чтобы исключить подобный сценарий, в договоре нужно сделать акцент на процедуре сдачи готовой работы, после которой исполнитель может получить денежное вознаграждение.

В договоре прописаны признаки трудовых отношений. То есть, заказчик установил для самозанятого график или место работы, либо использовал формулировки, характерные для трудового договора.

Таким образом, чтобы избежать внимания со стороны ФНС и приглашения на «беседу», нужно перед заключением ГПД проверить статус самозанятого, а в тексте самого договора не использовать формулировки, указывающие на трудовые отношения. После оплаты не забудьте взять у самозанятого чек, но при этом сами не выписывайте ему каких-либо расчетных листков или иных документов, которые обычно выдаете штатным сотрудникам.