импорт товара проводки в бухгалтерском и налоговом учете

Учет импорта

Особенности учета импортных операций

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Во-первых, импортные операции совершаются в иностранной валюте. Для бухучета важно правильно конвертировать ее в рубли. Конвертация происходит по курсу ЦБ РФ, который ежедневно меняется, поэтому возникают курсовые разницы.

Разница может быть положительная или отрицательная. Положительная формируется, если от изменения курса вы получили доход, отрицательная — наоборот.

Во-вторых, налогообложение и таможенные пошлины. Помимо налогов в бухучете проводите операции по оплате таможенных пошлин и сборов, которые включайте в стоимость приобретаемого товара (п.6 ПБУ 5/01).

В-третьих, формирование стоимости товара. В соответствии с п.6 ПБУ 5/01, помимо таможенных пошлин, сборов и налогов в стоимость импортного товара включайте:

С остальными операциями вы сталкиваетесь и на внутреннем рынке — провести расчет с контрагентом, уплатить налог на добавленную стоимость, оприходовать товар, возместить НДС.

Бухгалтерские проводки по импортным операциям

Встает вопрос — как узнать ставку таможенной пошлины? Для этого находим код товарной номенклатуры внешнеэкономической деятельности (код ТН ВЭД), который подходит под наш груз. Это код — 8418102001. Для товаров, подпадающих под эту кодировку, импортная пошлина равна 12%. Про то, как определить код ТН ВЭД читайте в статьях «Справочник ТН ВЭД» и «Код ТН ВЭД».

Для усложнения добавим, что таможенным оформлением занимался таможенный брокер. Его услуги стоили 35 000 рублей.

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

В результате формируем следующие проводки. Все операции подтверждайте документально.

| Дт | Кт | Сумма | Описание |

|---|---|---|---|

| 08 | 60 | 5000*65,54 = 327 700 руб. | Оприходованы импортные холодильники |

| 19 | 68 | 5000*65,54*1,12*0,20 = 73 404,8 руб. (таможенная пошлина включается в стоимость при расчете НДС!) | Начислен импортный НДС по ставке 20% |

| 08 | 76 | 327 700*0,12 = 39 324 руб. | Начислена таможенная пошлина |

| 08 | 76 | 10 000 руб. | Начислен таможенный сбор |

| 08 | 60 | 35 000 руб. | Начислены затраты на оплату услуг таможенного брокера |

| 60 | 52 | 5 000*64,50 = 322 500 руб. | Перечислена оплата иностранному контрагенту за холодильники 07.03.2019 г. |

| 60 | 91 | 5 000*(65,54-64,50) = 5 200 руб. | Отражена положительная курсовая разница, т.к. в рублях оплатили сумму меньше, чем она была на момент заключения контракта |

| 76 | 51 | 10 000+39 324 = 49 324 руб. | Произведена оплата таможенной пошлины и сбора |

| 60 | 51 | 35 000 руб. | Оплачены услуги брокера |

| 68 | 51 | 73 404,8 руб. | Оплачен импортный НДС |

| 01 | 08 | 327 700+10 000 + 39 324 + 35 000 = 412 024 руб. | Холодильники приняты к учету в качестве основных средств |

| 68 | 19 | 73 404,8 руб. | Принят к вычету импортный НДС |

Подробно про возмещение НДС по импортным операциям читайте в нашей статье.

Распространенные ошибки

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Контроль за ВЭД со стороны государства сильнее, чем за внутренней деятельностью. Поэтому избегайте ошибок при ведении бухгалтерского учета импортных операций. Проконтролируйте следующие моменты:

Документальное оформление импорта

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Для формирования бухгалтерских проводок, успешного прохождения таможенных органов и получения возврата НДС подготовьте следующие документы:

С документами по внешнеэкономической деятельности можете ознакомиться в статье «Документы для ВЭД».

Налоговый учет

Затраты на оплату таможенных пошлин, сборов и услуг представителей можно включать в себестоимость импортируемых товаров или в состав прочих расходов. Упрощенцы включают расходы в себестоимость. Затраты на покупку товаров, их хранение, обслуживание и транспортировку учитывайте для снижения налогооблагаемой базы. Укажите их в составе прочих расходов при подаче декларации на товары.

При покупке импортного оборудования, основных средств или сырья сумма затрат всегда будет включаться в их себестоимость.

Подробно ознакомиться с бухгалтерским и налоговым учетом вы можете в статье «Бухгалтерский и налоговый учет ВЭД».

Автор статьи: Михаил Кобрин

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Бухгалтерский и налоговый учет импорта товаров

Приобретение предприятием товара заграницей и постановка его на баланс является для бухгалтера задачей нелегкой. Нужно учесть курсы валют, транспортные условия поставки, варианты оплаты, ставки налоговых платежей и схемы их перечисления. Чтобы налоговый и бухгалтерский учет импорта товаров был выполнен без ошибок, нужно сначала ознакомиться с его правилами и только потом инициировать фактическую поставку продукции.

Необходимые для оформления импорта документы

Чтобы правильно отразить по бухгалтерии импортную поставку, нужно подготовить по товару пакет документов. Отсутствие хотя бы одного из них может впоследствии привести к серьезным штрафам со стороны налоговых органов.

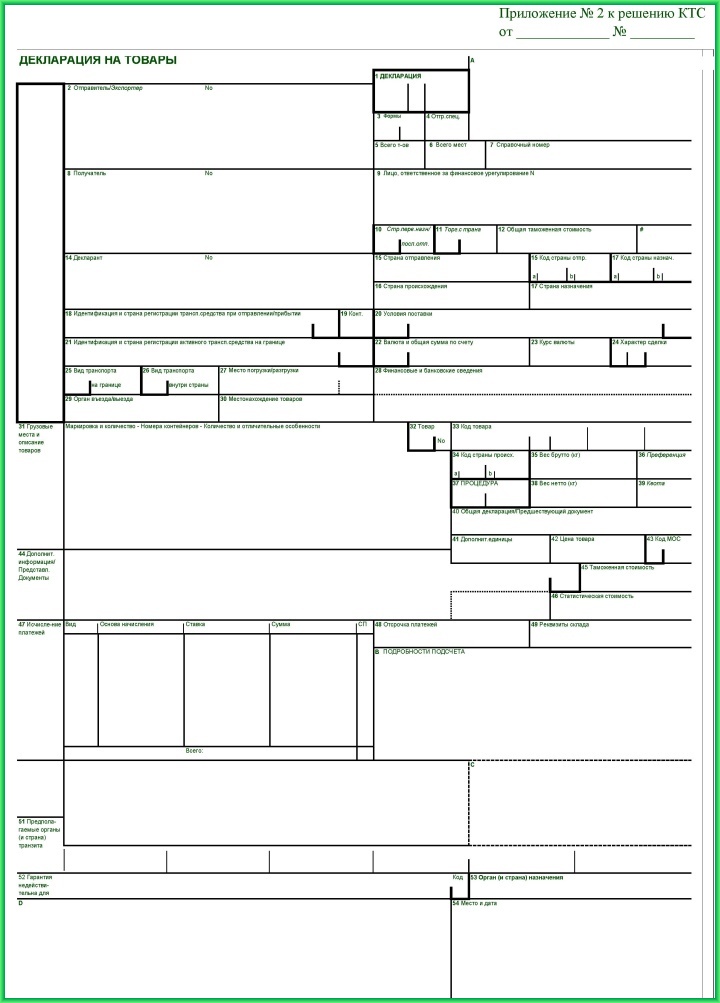

Бланк таможенной декларации, заполняемый предприятием при импорте товаров

К необходимым при учете импортного товара документам относят:

Чем больше у предприятий будет второстепенных документов, содержащих сведения о количестве и качестве импортируемых товаров, тем проще будет общаться впоследствии с налоговыми органами. Но следует помнить, что возможные нестыковки в бумагах будут лишним основанием для подозрений и выписывания штрафов.

Перечень обязательных платежей

При импорте товара предприятие несет расходы по самым различным статьям.

До уплаты платежей товар находится под таможенным контролем

Обязательными платежами, перечисляемыми в бюджет, при этом являются:

При учете импорта товаров оплачивать все перечисленные налоги не обязательно, потому что оплата некоторых из них регулируется отдельными законами и нормами. В результате по каждому коду ТНВЭД формируется свой список необходимых платежей. Оплатит взносы нужно до или в момент оформления декларации, но не позже 15 дней после пересечения товаром границы.

Порядок оплаты НДС

Начисленный НДС оплачивать на таможне предприятие может по трём ставкам:

В подавляющем большинстве случае импортеры оплачивают НДС по максимальной ставке. Перечислять платеж на таможню не обязательно в день подачи декларации. Можно заранее перекинуть деньги на личный счет с небольшим излишком. Затем, в момент оформления товара, сотрудники таможни сами спишут необходимую сумму. Расчет НДС осуществляется по курсу рубля на дату подачи ТД.

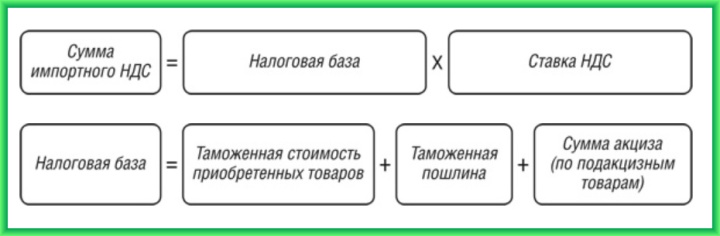

Формула для расчета уплачиваемого НДС при импорте товаров

При стандартном импорте без льгот база налогообложения НДС считается как сумма контрактной стоимости товара, пошлин таможни и акцизов. Затем полученное значение умножается на применяемую ставку.

Формирование себестоимости импортных товаров

Алгоритм расчёта себестоимости импортных товаров формально не имеет отличий от обычной сделки внутри страны. Оба случая регламентируются ПБУ 5/01 «Учет материально-производственных запасов». Согласно документу, себестоимостью импортной продукции можно считать сумму затрат торговой организации на приобретение товара, за исключение НДС и предусмотренных законом возмещаемых налогов.

Транспортные услуги могут составлять значительную часть себестоимости импортных товаров

Таким образом, себестоимость включает:

Расходы на общехозяйственные операции, которые несет предприятие, не включаются в себестоимость. Если у бухгалтера имеются сомнения насчет правильности внесения в цену каких-либо незначительных затрат, то лучше от этого воздержаться. В противном случае проверяющий инспектор ФНС может доначислить предприятию налог на прибыль и ещё выписать штраф.

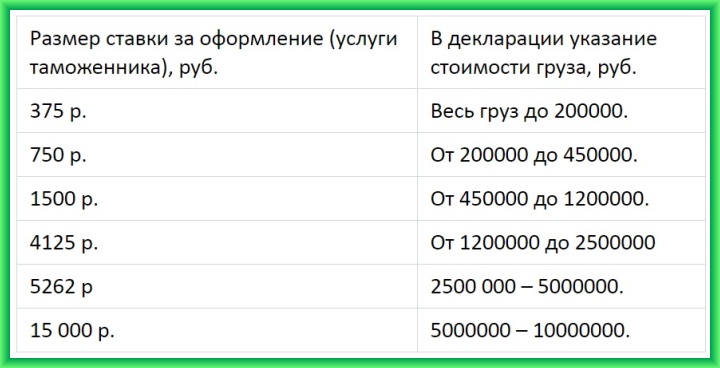

Базовые ставки таможенного сбора при оформлении ТД в 2018 году

При учете импортных товаров в бухгалтерском учете есть ещё одна особенность. Все таможенные и прочие платежи могут отражаться на балансе либо в составе себестоимости, либо в виде прочих расходов, связанных с подачей декларации.

Определение валютного курса при постановке на баланс

Довольно часто оплата за импортный товар происходит частями: сначала предоплата, а после получения товара заказчиком – оставшаяся часть. В результате возникает путаница с определением курса, по которому нужно определять рублевую себестоимость продукции. К счастью бухгалтеров, в НК сформулированы единые принципы её расчета в бухгалтерском и налоговом учете импортных товаров.

Курс рубля для расчета импорта в бухгалтерском учете нужно смотреть на сайте ЦБ

Часть стоимость продукции, уплаченная по предоплате, рассчитывается по официальному курсу рубля на дату фактического перечисления средств. Вторая часть стоимости определяется, исходя из официального курса рубля на дату постановки товара на баланс предприятия.

Если валюта была куплена заранее, и её стоимость уже отражена на балансе, то впоследствии необходимо провести перерасчет по вышеописанному принципу. В результате возникает положительная или негативная курсовая разница, которая должна быть отражена в себестоимости товара.

Необходимо помнить, что согласно п. 14 ст. 270 НК, при 100% предоплате за импортный товар предприятие не может отразить эти расходы при расчете налога на прибыль. Отнести их в затраты можно будет только по факту оприходования продукции на баланс.

Когда ставить товар на баланс?

Постановка импортной продукции на баланс предприятия происходит в дату перехода полного права собственности на него. Такой момент может быть определен в контракте или указан в сопроводительных документах в виде условий поставки Инкотермс. Например, при условиях EXW оприходовать товар можно уже в момент его передачи перевозчику на складе поставщика. Поэтому бухгалтер должен обязательно вычитывать текст договора после его заключения.

Местом приобретения права собственности на импортируемый товар может быть таможенный склад

Если время перехода собственности не определено, тогда датой импорта товаров в бухгалтерском и налоговом учете можно считать момент передачи рисков за продукцию от поставщика к покупателю. При оформлении груза на таможне посредником, датой оприходования можно считать время оформления таможенной декларации.

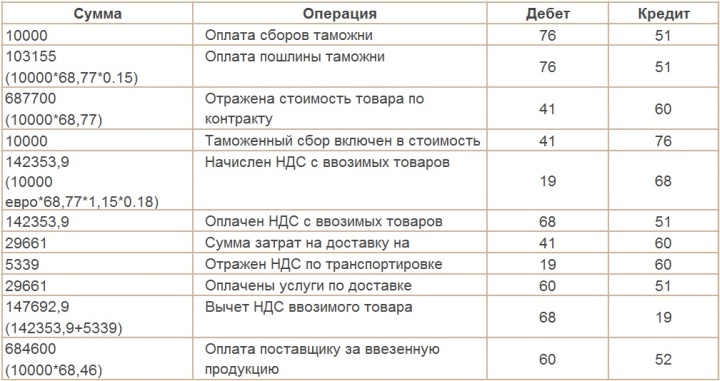

Проводки по бухучету при импорте

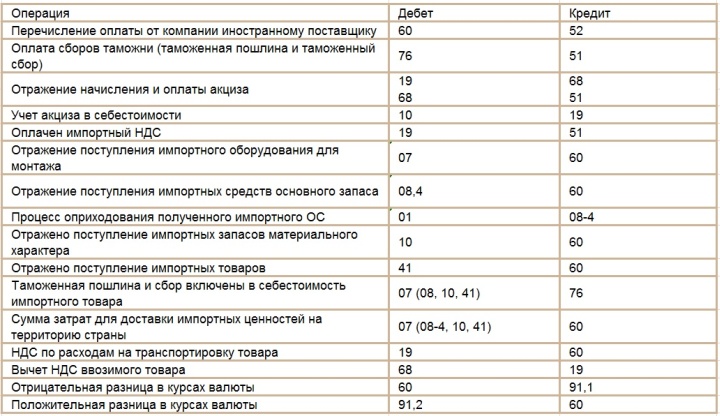

При учете импорта товаров проводки должны быть сделаны верно. Важно учесть на правильных счетах все налоговые платежи, а также суммы для расчета конечной себестоимости продукции. Ниже в таблице предоставлены базовые проводки, которые нужно сделать при импорте товаров в бухгалтерском и налоговом учете в 2018 году.

Проводки в бухгалтерском и налоговом учете при импорте товаров

Если пошлины учитываются не в себестоимости, а в текущих расходах, то вместо 41 счета нужно использовать 44. При наличии в схеме поставки дополнительных посредников могут понадобиться и другие проводки, кроме указанных выше.

Пример расчета

Выше был подробно описан бух учет импортного товара. Далее приведен расчет необходимых при импорте платежей. За основу взяты следующие условия:

В итоге получаются расчеты, указанные в таблице.

Пример проводок в бухгалтерском и налоговом учете при импорте товаров

В примере не приведены акцизы, поэтому при необходимости эти платежи должны быть учтены дополнительно. Продукцию в итоге можно оприходовать на склад в программе для складского учета.

Налоговый и бухгалтерский учет импорта товаров не так сложен, если в нем один раз подробно разобраться. Последующие поставки из-за границы будут оформляться по знакомой схеме намного проще. Желательно при учете использовать средства автоматизации торговли в виде бухгалтерских и складских программ. Они сократят время на оформление проводок и минимизируют возможные ошибки.

У нас есть готовое решение и оборудование для онлайн-кассы

Испытайте все возможности платформы ЕКАМ бесплатно

Читайте также

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222