имущественный и инвестиционный вычет одновременно

Как заполнить 3-НДФЛ и получить несколько налоговых вычетов

Виды вычетов по НДФЛ

Вычет — это сумма, на которую разрешено уменьшить налоговую базу в целях исчисления налога. Налоговым кодексом предусмотрено несколько видов вычетов по НДФЛ:

С одним вычетом вроде как всё понятно: если у человека есть ребенок, он может написать заявление работодателю. Если была куплена квартира, можно дождаться конца года и вернуть НДФЛ с покупки (или с ее части) через ФНС либо в течение года получить вычет по месту работы.

А что делать, если человек в течение года и приобрел квартиру, и оплатил обучение ребенка в институте. Можно ли получить два налоговых вычета одновременно? Да, можно. Самое главное — чтобы у человека было основание для получения вычетов.

Однако при предоставлении вычетов существует несколько нюансов:

Как с учетом всех перечисленных нюансов заявить несколько налоговых вычетов одновременно? Выясняем далее.

Имущественный вычет

Имущественный вычет может быть связан с покупкой имущества и с его продажей. Во втором случае в роли вычета выступает либо покупная стоимость имущества, либо фиксированная сумма (в 1 млн руб. на жилье, в 250 тыс. руб. — на прочее имущество). Данный вычет не может превышать продажную стоимость активов. Поэтому вычет предоставляется в пределах того года, в котором была совершена сделка.

Как составить 3-НДФЛ при продаже квартиры? Какие листы нужно оформить? Откуда взять цифры для заполнения? На все эти вопросы дали ответ эксперты справочно-правовой системы «КонсультантПлюс» в ситуации «Как заполнить декларацию 3-НДФЛ при продаже недвижимости (квартиры)». Воспользуйтесь пробным доступом для просмотра материала. Это бесплатно.

Иное дело — вычет на покупку жилья с лимитом в 2 млн руб. Физлицо может вернуть до 260 тыс. руб. Выбирать вычет можно до полного использования — и год, и два, и десять лет, если понадобится. Это тот вид вычетов, который разрешено переносить на следующие периоды.

Имущественный вычет можно оформить по месту работы. Тогда работодатель просто перестанет удерживать налог. А можно за ним обратиться в налоговую инспекцию. Тогда денежные средства в размере НДФЛ с покупной стоимости, но в пределах уплаченной за год суммы будут возвращены налогоплательщику после проверки декларации и подтверждающих документов. Если уплаченный за год НДФЛ не покроет сумму, израсходованную на покупку жилья, то повторить процедуру возврата можно будет в последующие годы.

В основном все варианты выбора вычетов при составлении 3-НДФЛ или оформлении по месту работы отталкиваются от наличия права на имущественный вычет, связанный с приобретением жилья. Ведь остальные виды могут быть использованы только в том году, в котором они положены, как, например, стандартные, либо в том, когда были понесены определенные расходы, как социальные.

Социальный вычет

Социальный вычет представляет собой уменьшение налоговой базы по НДФЛ на сумму расходов:

Социальные вычеты ограничены величиной в 120 тыс. руб. Причем учитываются они в общей сумме, а не каждый по отдельности.

Особняком стоят вычеты:

Инвестиционный вычет

Инвестиционный вычет пока еще не столь популярен среди наших сограждан. Заключается он в возврате суммы денежных средств, внесенных на индивидуальный инвестиционный счет. По нему установлено ограничение в размере 400 тыс. руб. Оформить инвествычет можно только через налоговую, по месту работы он не предоставляется.

Далее рассмотрим самые распространенные варианты, как получить 2 налоговых вычета одновременно.

Получение имущественного и социального вычетов одновременно

Пример 1

Петров А. Б., трудоустроен в ООО «ПромИнформ», где за 2020 год заработал 650 тыс. руб. НДФЛ с его доходов был удержан в размере 84 500 руб. и перечислен в бюджет. В начале 2020 года он проходил лечение в стационаре на платной основе. Его расходы составили 130 тыс. руб. Также, несмотря на сложный год, им была приобретена квартира за 5 млн руб. В начале 2021 года он решил оформить налоговый вычет за лечение и квартиру одновременно. Поможем сделать это с наибольшей для него выгодой. При этом учтем, что:

Заполнение декларации 3-НДФЛ

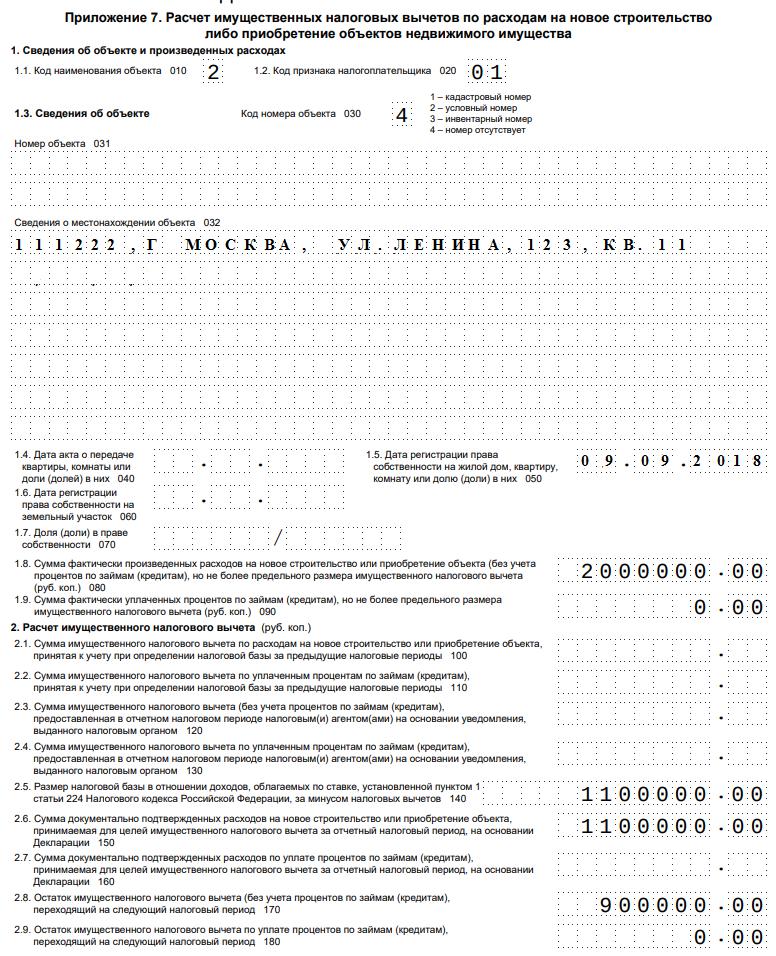

В декларации 3-НДФЛ для оформления социальных вычетов Петрову А. Б. необходимо заполнить приложение 5, а для имущественного вычета — приложение 7.

В строке 140 приложения 5 появится сумма 120 000,00 руб., которая затем будет перенесена в итоговые строки 190 и 200.

В строке 080 приложения 7 нужно показать сумму в 2 млн руб., в строке 150 — 530 000 руб. На следующие периоды перейдет сумма 1 470 000 руб. — строка 170.

Конечно, Петров А. Б. мог бы не делить свой вычет, чтобы не заполнять множество разделов, а полностью отнести 650 тыс. в приложение 7. Но тогда 13% со 120 тыс. руб., а это 15 600 руб., он бы потерял.

Вычеты, связанные с лечением, могут попасть и в строку 110 (если лечение отнесено к категории дорогостоящего), и в строку 141 (если были приобретены лекарственные препараты по рецепту установленной формы).

Аналогично заявляется налоговый вычет за квартиру и обучение одновременно. Только расходы на обучение могут попасть:

Оформление имущественного и инвестиционного вычетов одновременно

Пример 2

Примем доход Петрова А. Б. в качестве условия для примера 2. Но пусть в 2020 году он:

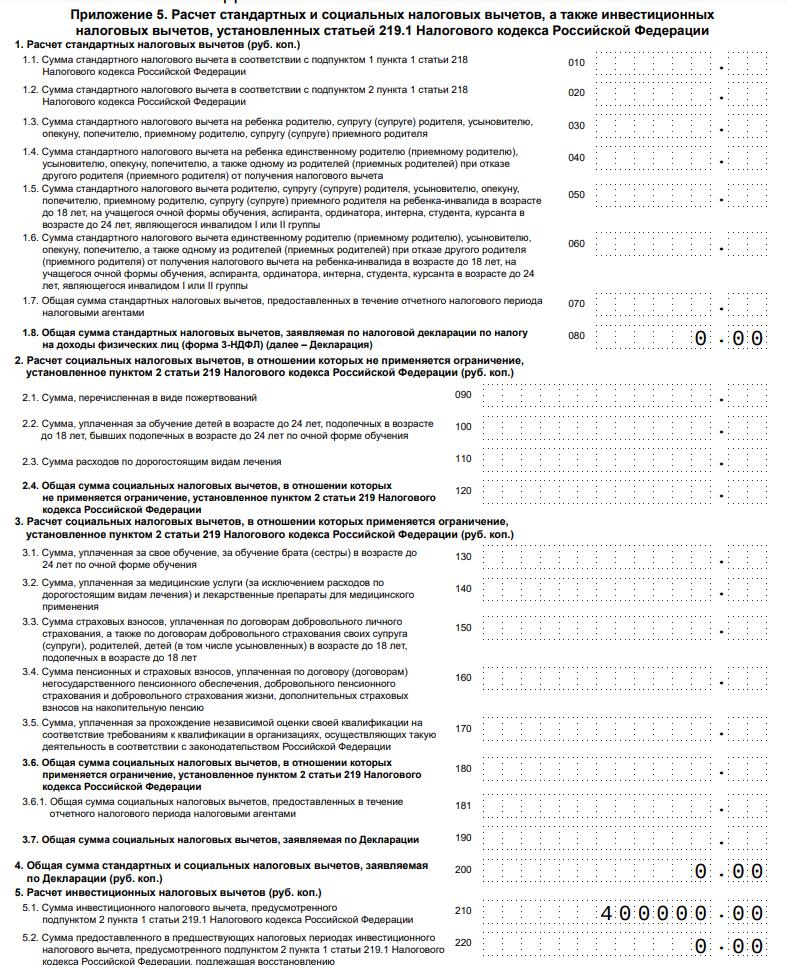

Сумма его доходов снова не покрывает все годовые расходы, а мы помним, что имущественные вычеты можно переносить, а инвестиционные — нельзя. В данном случае Петров А. Б. в декларации за 2020 год полностью покажет инвестиционный вычет в строке 210 приложения 5.

И частично заявит имущественный вычет, но уже в размере 350 тыс. руб. (650 тыс. – 300 тыс.).

Таким образом, после получения и проверки декларации за 2020 год с оформленным одновременно вычетом по ИИС и имущественным вычетом налоговая вернет Петрову А. Б. 84 500 руб. В следующие годы ему нужно будет подавать декларацию для продолжения возврата вычета за квартиру, пока не будет выбрана вся сумма в 260 тыс. руб. Общая сумма возвращенного налога по этим двум основаниям должна составить 299 тыс. руб.

Если полениться и не заполнить приложение 5 за 2020 год, то возврат за год все равно составит 84 500 руб., но в целом физлицо потеряет 13% с 300 тыс. руб., т. е. 39 тыс. руб.

Социальный и инвестиционный вычет одновременно — как заполнить декларацию

Поскольку и социальный, и инвестиционный вычет можно заявить только в том году, когда были понесены расходы, то при заполнении декларации нужно помнить об ограничениях:

При оформлении указанных вычетов заполняется приложение 5.

Получение двух социальных налоговых вычетов за обучение и лечение одновременно

Пример 3

Львова Н. Т. в 2020 году получила доход 350 000 руб. в ООО «СтройКомплект», с которых был удержан и уплачен в бюджет НДФЛ в размере 43 316 руб. с учетом стандартных вычетов. В прошлом году она оплатила учебу дочери в размере 80 тыс. руб. и дорогостоящее лечение супруга 540 тыс. руб., входящее в перечень, утвержденный постановлением Правительства России от 19.03.2001 № 201.

ОБРАТИТЕ ВНИМАНИЕ! С 2021 ГОДА действует новый перечень, введенный в действие постановлением от 08.04.2020 № 458. При подаче декларации 3-НДФЛ за 2021 год нужно ориентироваться уже на него.

Вариантов заполнения декларации в этом случае несколько, и все они приведут к одному и тому же результату.

В 3-НДФЛ гражданка Львова вправе отразить вычет за лечение и обучение одновременно — он ей положен законодательством. То есть она вносит:

Поскольку величина доходов физлица меньше суммы дорогостоящего лечения, в 3-НДФЛ расходы на обучение можно не показывать. В строке 110 будет отражена максимальная сумма вычета, равная доходу за минусом предоставленных уже стандартных вычетов, — 333 200 руб.

То есть какой бы вариант ни выбрала Львова Н. Т. для оформления декларации, налоговая вернет ей только то, что было перечислено с ее доходов в течение года, — 43 316 руб.

Пример 4

Изменим условие следующим образом: Львова Н. Т. оплатила в 2020 году свое обучение в размере 80 тыс. руб. и лечение мужа, не относящееся к дорогостоящему, в сумме 540 тыс. руб. При таких вводных данных размер вычетов на обучение и лечение одновременно составит 120 тыс. руб. 3-НДФЛ также можно заполнить двумя разными способами:

Инспекция вернет Львовой Н. Т. 15 600 руб. за 2020 год.

Пример 5

В примере 3 мы уточнили, что с зарплаты Львовой был удержан НДФЛ с учетом предоставленных стандартных вычетов. А как быть в ситуации, если бы ей не предоставляли их по месту работы, т. е. удержали бы в течение года 45 500 руб.? Можно ли ей получить несколько налоговых вычетов одновременно, подав декларацию 3-НДФЛ по окончании 2020 года?

Да, физлицо может воспользоваться таким правом и заявить социальный и стандартный налоговые вычеты одновременно. Только нужно правильно заполнить декларацию. Заполнение данных по стандартным вычетам происходит в разделе 1 того же приложения 5.

В течение года доход Львовой не превысил 350 тыс. руб. Значит, ей все 12 месяцев положен стандартный вычет на дочку в размере 1400 руб. Итого: 16 800 руб. Если работодатель не предоставил ей данные вычеты, то строка 070 останется пустой, а Львова заявит по декларации всю сумму в строке 080.

Львовой налоговики вернут 45 500 руб.

Кстати, данный раздел заполняется и в случае получения стандартных вычетов у работодателя, но тогда в строке 070 стоял бы показатель 16800.

Сколько заявлений оформлять на два вычета

При подаче декларации 3-НДФЛ в налоговую инспекцию по окончании отчетного года физлицу понадобится заполнить только одно заявление на возврат налога. С нынешнего года оно включено в состав самой декларации, утвержденной приказом ФНС от 28.08.2020 № ЕД-7-11/615@, в качестве приложения 1 к разделу 1. Сколько бы вычетов ни заявил человек, в заявлении он укажет общую сумму налога, исчисленную к возврату.

ОБРАТИТЕ ВНИМАНИЕ! На одной странице приложения расположены сразу два заявление: одно — на зачет налога, другое — на его возврат.

Если человек решит получать вычеты у работодателя, то заявлений может быть несколько. На предоставление стандартных вычетов человек пишет заявление или при приеме на работу, или при получении такого права, например при рождении ребенка в середине года. На предоставление социальных и имущественных вычетов — при получении уведомления из налоговой инспекции. То есть эти заявления могут быть написаны в разное время. Если же право на несколько вычетов возникло одновременно, то достаточно будет одного заявления, в котором прописан порядок их предоставления.

О том, как работодатель предоставляет социальный вычет на лечение, рассказано готовое решение от К+. Оформите бесплатный демодоступ к системе и читайте всю самую необходимую и актуальную информацию об НДФЛ.

Итоги

Итак, в статье мы рассказали о том, можно ли получить несколько вычетов одновременно. Да, сделать это возможно, но необходимо правильно заполнить декларацию 3-НДФЛ и представить в инспекцию подтверждающие документы. Также одновременно можно получать вычеты и у работодателя. Предварительно физлицо в инспекции должно получить для имущественного и социального вычетов специальное налоговое уведомление и передать его по месту работы. Работодатель на этом основании перестанет удерживать налог из зарплаты, т. е. работник будет получать больше денег на руки. Как лучше поступить — одномоментно вернуть НДФЛ за год или получать его в составе заработной платы — каждый человек решает самостоятельно. Конечно, во втором случае не нужно мучиться с заполнением декларации, но мы учли такой момент и привели примеры оформления вычетов в ней для различных жизненных ситуаций.

Налоговые вычеты: инвестиционный VS имущественный

Мы продолжаем изучать все подробности и подводные камни инвестиционного налогового вычета.

Напомню, в рамках индивидуального инвестиционного счета вы можете забрать из налоговой 13% от внесенных средств на ИИС, но не более 52 тыс. рублей и не более той суммы, которую заплатил ваш налоговый агент в бюджет. В этом заключается смысл использования инвестсчета по типу А.

При расчете налоговой базы для НДФЛ учитываются все доходы, полученные как в денежной, так и в натуральной формах.

Короче говоря, сюда можно посчитать все доходы, с которых уплачивается НДФЛ по ставке 13%, кроме налогов на дивиденды, потому что в соответствии со ст.210 НК РФ, в отношении доходов от долевого участия в организации (дивидендов) налоговые вычеты не применяются.

Важно: на налоговый вычет могут претендовать физические лица, которые получают доходы, облагаемые по ставке 13%, а так же Индивидуальные предприниматели при условии применения общей системы налогообложения т.е. если ИП не находится на спец режиме 6% или 15% и уплачивает налоги по ставке 13%.

Инвестиционный вычет не мешает применению других налоговых вычетов. Если у вас достаточно доходов, то можно использовать несколько вычетов за налоговый период, подав все сведения в одной декларации.

Важно: инвестиционный вычет по ИИС типа А можно применить только по отношению к тому календарному году, в котором зафиксирован взнос денег на ИИС.

Разберем пример

Доход Иванова И.И. за 2019 год составил 600 000 рублей, с него был уплачен НДФЛ по ставке 13% в размере 78 000 рублей. Иван Иванович очень хочет получить инвестиционный вычет на сумму взноса на ИИС (так называемый «тип А») в размере 400 000 рублей, а еще желает получить имущественный вычет за покупку квартиры стоимостью 1 800 000 рублей.

Тут я бы рекомендовала Иванову по итогам 2019 года воспользоваться инвестиционным вычетом (400 000 рублей), поскольку этот вычет можно применить только к доходам, полученным в течение налогового периода, в котором было зафиксировано внесение денег на ИИС, а имущественный вычет использовать частично (200 000 рублей), поскольку данный вычет можно перенести на будущие налоговые периоды. В данном примере Иванов И.И. вернет НДФЛ в размере 78 000 рублей.

Срок инвестирования

Хочу напомнить, что возможность открывать ИИС появилась 1 января 2015 года в связи с вступлением в силу поправок в 39-ФЗ.

Максимальный срок действия этого счета не ограничен.

Срок действия договора начинает отсчитываться с момента заключения этого договора с брокерской компанией. Именно поэтому я рекомендую всем своим клиентам открывать счета ИИС заранее, на всякий случай, даже если сейчас не планируется инвестирование денег.

Минимальный срок действия договора ИИС, позволяющий воспользоваться инвестиционным налоговым вычетом любого вида, должен составлять не менее трех лет с момента заключения Договора с Брокером, т.е. открыв ИИС 10 февраля 2015 года, вы можете закрыть его без потери возможности воспользоваться вычетом в любой день, начиная с 11 февраля 2018 года (при этом дата ввода ДС на ИИС не имеет значения). Таким образом, вы можете пополнить ИИС 10.02.2018, расторгнуть его на следующий день, забрав деньги со счета и в 2019 получить налоговый вычет за весь 2018.

Досрочное расторжение ИИС

При расторжении ИИС ранее трехлетнего срока физическое лицо теряет право на использование инвестиционного вычета.

Если вы воспользовались инвестиционным вычетом типа А, но по каким-то причинам расторгли договор ИИС ранее 3-х лет с момента открытия у Брокера и забрали свои деньги, то придется вернуть в бюджет все деньги, полученные в связи с применением налогового вычета типа А. Еще и пени заплатите!

Для возврата в налоговую ранее полученной суммы в связи с применением инвестиционного вычета типа А необходимо подать уточненную декларацию за тот налоговый период, за который вычет был получен. Пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате НДФЛ, начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога. Для НДФЛ — это 15 июля года, следующего за отчетным. Пеня за каждый день просрочки определяется в процентах от неуплаченной суммы налога и принимается равной одной трехсотой действующей в это время ставки рефинансирования Центрального банка РФ.

Например, Петров П.П. открыл ИИС в мае 2015 года и зачислил на счет 400 000 рублей. В 2016 году он подал в налоговую декларацию на получение вычета типа А за 2015 год, через 3 месяца получил на свой банковский счет излишне уплаченный НДФЛ в размере 52 000 рублей.

В 2017 году Петр Петрович забрал свои деньги со счета ИИ: срочно нужно сделать ремонт дома. В данном случае Петров должен подать уточненку за 2015 год и уплатить налог в размере 52 000 рублей. Также он должен заплатить пени, которые будут начисляться, начиная с 16.07.2016 года до дня уплаты НДФЛ.

Состав активов

Физические лица в рамках ИИС могут инвестировать во все инструменты, обращаемые на организованных торгах российского организатора торгов.

Клиентам старых классических брокеров доступны инструменты:

Можно ли одновременно получить вычет по ИИС и вычет на квартиру

Да! Если вы за один календарный год хотите получить имущественный вычет, а также вычет на взносы по ИИС, то укажите их при заполнении декларации 3-НДФЛ. Какие нюансы при этом следует учитывать — поговорим в статье.

Если вы приобрели жильё, то вправе рассчитывать на имущественный вычет. Максимальная сумма расходов, которая принимается к вычету, равна 2 млн руб. (п. 3 ст. 220 НК РФ). Таким образом, вернуть вы можете не более 260 тыс. руб. Подробнее о данном вычете читайте в статье «Возврат налога за покупку квартиры».

Если являетесь владельцем индивидуального инвестиционного счёта и выбрали вычет на взносы, то при пополнении ИИС вы также вправе рассчитывать на налоговый вычет. За год ИИС можно пополнить на сумму до 1 млн руб., но максимальная сумма, которая принимается к вычету, равна 400 тыс. руб. (п. 3 ст. 219.1 НК РФ). То есть вернуть вы сможете не более 52 тыс. руб. О нюансах данного вычета читайте в статье «Ограничения для вычета на взносы по ИИС».

Для применения данных налоговых льгот необходимо иметь доход, который облагается НДФЛ по ставке 13% (кроме дивидендов), поскольку возврат производят из данного уплаченного налога. Если за этот календарный год вы имеете право на возврат имущественного вычета в размере 260 тыс. руб., а также на возврат в рамках вычета на взносы по ИИС — 52 тыс. руб., то, чтобы получить эти вычеты полностью, доход за год должен быть от 2,4 млн руб. Многие думают, что если дохода за один календарный год не хватает, чтобы полностью получить вычеты, то право на них сгорит. Однако это не так. Имущественный вычет и вычет по процентам по ипотеке не пропадут, их можно заявлять в течение нескольких лет, до тех пор, пока полностью не выберете причитающуюся вам сумму. То есть эти вычеты подлежат переносу на будущие налоговые периоды, в отличие от вычетов на лечение, обучение и на взносы по ИИС. Если уплаченного за год НДФЛ не хватает, чтобы получить их полностью, то остаток действительно нельзя перенести. Если вы заполняете декларацию через личный кабинет налогоплательщика или через программу «Декларация», эти ресурсы автоматически в приоритет ставят сгораемые вычеты, а на остаток проставляют имущественные. Если же вы заполняете бланк декларации от руки, то вам придётся самостоятельно рассчитать остаток и правильно заполнить поля.

Пример

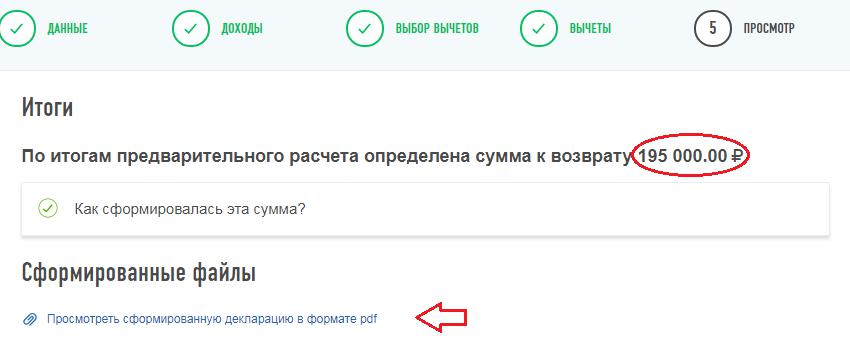

Доход Иванова за 2018 год составил 1,5 млн руб., с которого работодатель удержал НДФЛ в размере 195 тыс. руб. В 2018 году Иванов приобрёл квартиру стоимость 4 млн руб. и внёс на ИИС 400 тыс. руб. Для получения вычетов он подаёт декларацию 3-НДФЛ за 2018 год.

Его дохода не хватает, чтобы полностью получить причитающейся возврат в размере 312 тыс. руб., в этом году Иванов сможет вернуть только 195 тыс. руб.

Заполнение через ЛК

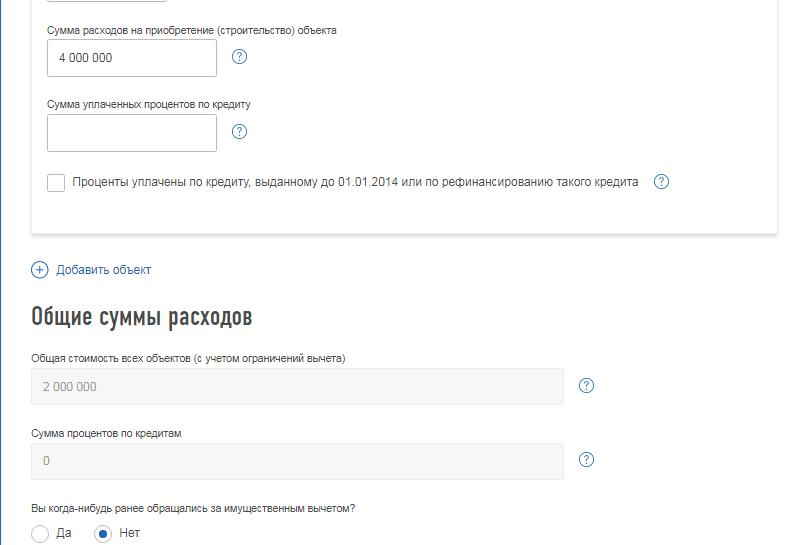

Когда вы внесёте общую информацию о себе и сведения о доходах из справки 2-НДФЛ, необходимо указать информацию по имущественному вычету.

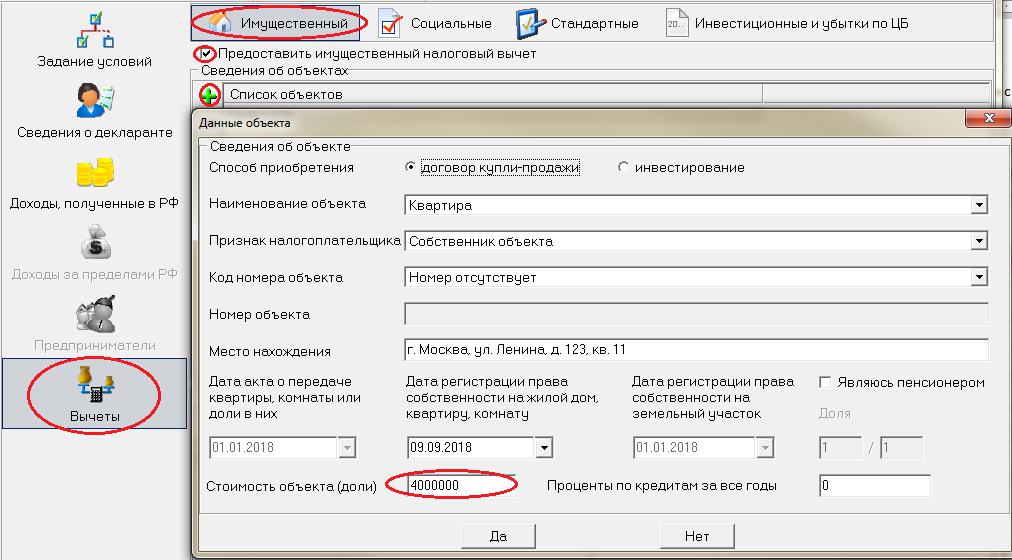

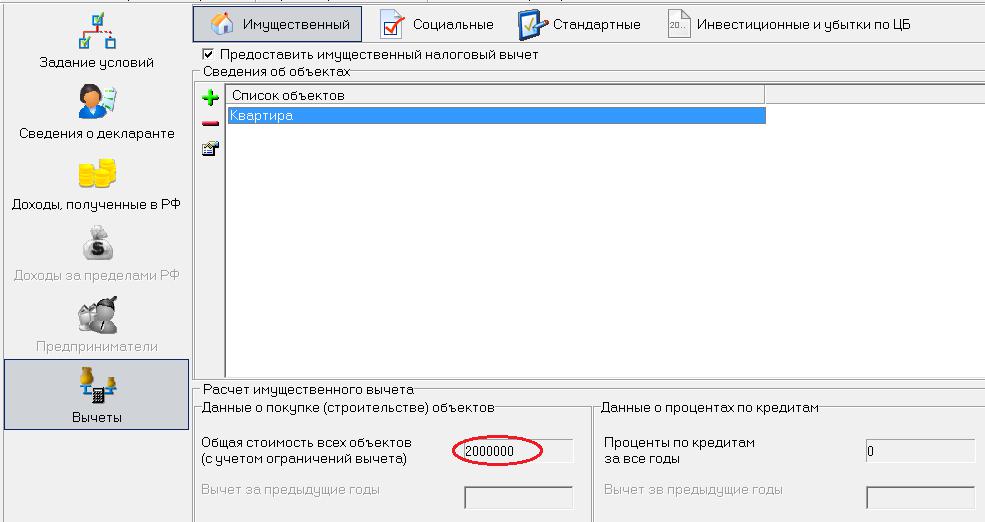

Хотя в графе «Сумма расходов на приобретение (строительство) объекта» проставлено 4 млн руб., программа в графе «Общая стоимость всех объектов (с учетом ограничений вычета)» автоматически проставит максимально возможную сумму для вычета в размере 2 млн руб.

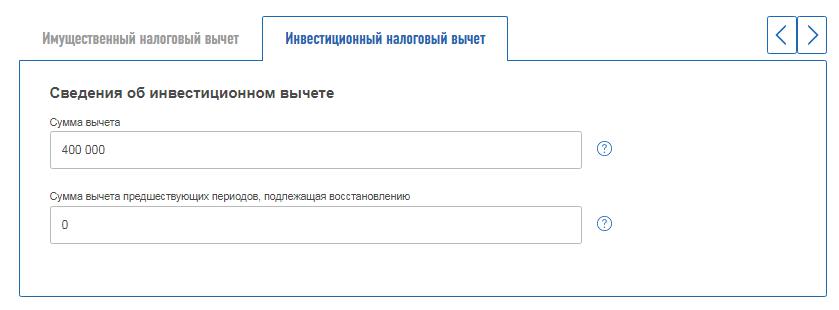

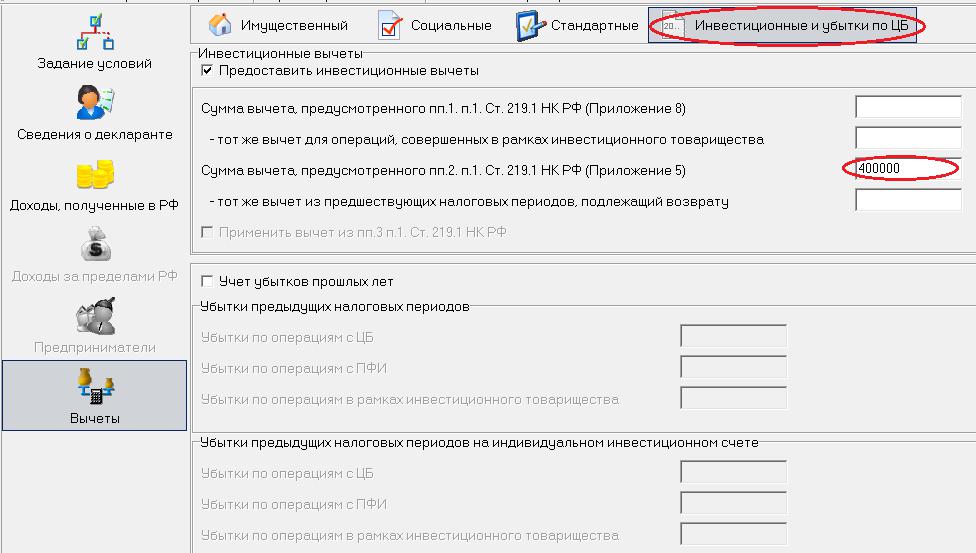

Далее во вкладке «Инвестиционный налоговый вычет» указываем сумму внесённых денежных средств на ИИС.

На итоговой вкладке вы увидите, что возвратят лишь тот налог, который есть в бюджете, в случае Иванова это 195 тыс. руб.

Если выгрузить декларацию, будет видно, что программа сначала предоставила инвестиционный вычет (Приложение 5) на всю сумму, а только потом — имущественный (Приложение 7).

Заполнение через программу «Декларация»

Когда вы внесли общие сведение о декларанте и сведения о доходах на основании справки 2-НДФЛ, во вкладке «Вычеты» необходимо отразить сведения об имущественном вычете.

Хотя в графе «Стоимость объекта» проставлено 4 млн руб., после сохранения данного окна в графе «Общая стоимость всех объектов (с учётом ограничений вычета)» программа автоматически проставит максимально возможную сумму для вычета в размере 2 млн руб.

Далее переходим к заполнению вкладки «Инвестиционные и убытки по ЦБ», где укажем сумму денежных средств, внесённых на ИИС для применения вычета на взносы.

Декларация готова. Как и в Личном кабинете налогоплательщика, программа сначала предоставила полностью сгораемый вычет, а на остаток — имущественный вычет.

Таким образом, вы можете оптимизировать своё налогообложение путём совмещения сразу нескольких налоговых вычетов.

Можно ли с ИИС совместить вычет по долгосрочному владению бумагами?

Нет, согласно подп. 6 п. 2 ст. 219.1 НК РФ, вычет по долгосрочному владению нельзя применять при реализации ценных бумаг на ИИС. Однако возможно купить ценные бумаги на ИИС, которые подпадают под вычет по долгосрочному владению, но не продавать их на ИИС. А когда вы будете закрывать ИИС, эти ценные бумаги можно будет перевести на обычный брокерский счёт. И если они пробыли в вашей собственности минимум три года, то можно их продавать и применять вычет по долгосрочному владению ценными бумагами. Причём общий срок собственности включает в себя время, в течение которого ценные бумаги находились на ИИС.

Данную налоговую оптимизацию подтверждает и Минфин России, указывая, что к ценным бумагам, которые ранее учитывались на ИИС, а на момент реализации учитывались на другом счёте, может быть применен инвестиционный вычет по долгосрочному владению (письмо Минфина России от 26.10.2016 № 03-04-07/62308). Дело в том, что законодательство запрещает применять вычет по долгосрочному владению в случаях, когда ценные бумаги были проданы или погашены на ИИС. Но в нашем примере мы их только покупаем, не продаем. Такая оптимизация позволяет нам получать не только вычеты в рамках ИИС, но и освободить минимум 9 млн прибыли от реализации (погашения) ценных бумаг от налога.

Полотенов Олег Артемович, корпоративный тренер, г. Москва, 37 лет.

Открыл ИИС 15.05.2015 и совершил следующие действия:

Он выбрал вычет со взносов, и за 3 года сумма возврата составила 156 000 руб. (Как получить вычет со взносов, вы можете узнать из статьи). Олег принял решение закрыть ИИС 16.05.2018 и перевести ценные бумаги на брокерский счёт.

После перевода активов он продает 30.05.2018 акции Газпрома за 850 000 руб. (прибыль — 450 000 руб., 850 000 минус 400 000). Поскольку он продержал акции более трех лет в собственности, он подает заявление брокеру для получения вычета по долгосрочному владению ценными бумагами. На основании данного заявления брокер не будет удерживать НДФЛ с 450 000 руб. То есть Олег сэкономит 58 500 руб. налога (450 000 * 13%).

Таким образом, его выгода составит 214 500 руб. (156 000 + 58 500).

Обратим внимание, что данная оптимизация становится актуальной, если вы выбираете по ИИС вычет на взносы. Поскольку вычет на доход по ИИС уже подразумевает, что доходы от реализации ценных бумаг будут освобождены от НДФЛ, а значит, вычет по долгосрочному владению не так выгоден, но также возможен. Например, это будет интересно в том случае, если вы хотите закрыть ИИС с вычетом на доход, но ещё не продали свои ценные бумаги, поскольку на данный момент они просели в цене и продажа вам будет не выгодна. В этом случае вы также вправе не продавать их на момент закрытия ИИС, а перевести на обычный брокерский счёт и дождаться более благоприятного периода для продажи. Когда продадите с прибылью, сможете применить вычет по долгосрочному владению.