индивидуальный инвестиционный счет в банке открытие плюсы и минусы

Индивидуальный инвестиционный счет: плюсы и минусы

Для чего нужен индивидуальный инвестиционный счёт, какие у него преимущества и кто может его открыть? В этой статье мы ответим на все вышеперечисленные вопросы и расскажем, куда можно вложить деньги с помощью такого счёта.

Инвестиции — лучший способ использовать свободные средства. У инвестора есть множество вариантов, куда вложить деньги с целью, чтобы сохранить и приумножить капитал. Один из них — ценные бумаги.

Физические лица могут приобрести акции, ОФЗ, облигации компаний и другие инструменты только через посредника — брокера. Для торговли на бирже нужен брокерский счёт (БС) либо индивидуальный инвестиционный счёт. Последний имеет ряд особенностей, которые делают его более привлекательным для многих инвесторов.

Ключевые особенности счёта

Индивидуальный инвестиционный счёт (ИИС) позволяет вкладывать деньги в инструменты фондового рынка. Он отличается от стандартного БС следующим:

Вышеупомянутые особенности ИИС имеют как плюсы, так и минусы. Главное преимущество для инвестора — возможность получить возврат налога даже при отсутствии инвестиционной прибыли. Недостатки такого счёта — ограничение по сумме вложений и необходимость ждать 3 года, чтобы вывести деньги без потерь.

Какие налоговые вычеты может получить инвестор?

Основная цель налоговых вычетов — стимулировать инвестиции в фондовый рынок. Они делают такие вложения более привлекательными для широкого круга инвесторов. Есть два типа налоговых вычетов:

Первый тип вычета наиболее популярен среди инвесторов. Он гарантирует возврат НДФЛ до 52 тыс. рублей в год. Чтобы получить от государства максимальную сумму, нужно пополнять счёт на 400 тыс. рублей в год. Следует учитывать, что такой вычет напрямую связан с уплаченным в этот же период НДФЛ, и он не может превышать сумму налога.

Налоговый вычет на прибыль подразумевает совсем другой подход к стимулированию инвестиций в фондовый рынок. Он позволяет инвестору не платить 13% НДФЛ с дохода от инвестиционной деятельности. Инвестор получает такой вычет лишь через 3 года после открытия ИИС.

Какой налоговый вычет лучше?

Как вычет по взносам, так и вычет на полученную прибыль имеют преимущества и недостатки. Каждый инвестор должен сам определить, что для него в приоритете.

Преимущества вычета по взносам:

Недостаток вычета по взносам:

Инвестору также следует учитывать, что для получения такого вычета необходимо подать соответствующее заявление в налоговую и подготовить следующий пакет документов:

Налоговый вычет на прибыль от инвестиций подходит инвесторам, которые готовы активно торговать на бирже и рассчитывают на высокую доходность своих вложений. Среди его основных преимуществ:

Недостатки вычета на доход от инвестиций:

В большинстве случаев инвесторы выбирают первый тип налогового вычета. Это связано с возможностью получить деньги от государства даже без инвестиций. Тем не менее вычет на доход от вложений также используется инвесторами. Он выгоден, когда налог на прибыль от инвестиций превышает 52 тыс. руб. в год.

Где открыть счёт?

Инвестор покупает ценные бумаги с помощью посредника — лицензированного участника фондового рынка. Открыть ИИС можно у брокера. При этом инвестор может инвестировать деньги как самостоятельно, так и передать их в доверительное управление. В первом случае он будет самостоятельно вкладывать деньги, а брокер будет лишь посредником при совершении сделок. Следует учитывать, что для успешных инвестиций на фондовом рынке нужны знания и опыт. Поэтому открывать ИИС у брокера и вкладывать деньги самостоятельно следует лишь тем инвесторам, которые уверены в своей стратегии и чётко понимают цель инвестиций.

Если опыта в торговле на фондовой бирже нет или на это нет времени, лучше использовать доверительное управление. Инвестор изначально выбирает стратегию, которой нужно придерживаться, допустимые риски и типы активов для инвестиций. В свою очередь, профессиональные управляющие инвестируют деньги в рамках составленного договора и выбранной стратегии. За эти услуги компании получают дополнительную комиссию. Это следует учитывать при выборе управляющего.

Открыть счёт для инвестиций в фондовый рынок достаточно просто. Нужно лишь подписать договор и внести деньги на ИИС.

Кому нужен индивидуальный инвестиционный счёт?

ИИС подойдёт не всем инвесторам. Он будет хорошим выбором, если:

При необходимости инвестор может открыть ИИС и дополнительно — счёт у брокера.

Куда вложить деньги?

Частному инвестору доступны различные инструменты фондового рынка. Он может вложить деньги в:

Следует отметить, что деньги на счету можно также использовать для инвестиций в депозиты, но не более 15% от общей суммы. Это возможно сделать только через управляющего и такой вклад не будет защищен АСВ (Агентство по страхованию вкладов).

Краткое заключение

Индивидуальный инвестиционный счёт — особый тип брокерского счёта с финансовыми привилегиями от государства. Он позволяет получить гарантированный возврат налога до 52 тыс. руб. в год или не платить налог с инвестиционного дохода.

Недостатком ИИС является необходимость держать средства на счету 3 года и ограничение по сумме инвестиций в 1 млн руб. в год.

Инвестор может торговать на фондовой бирже самостоятельно или передать средства в доверительное управление. ИИС позволяет покупать ОФЗ, облигации компаний, акции, паи ПИФов и другие инструменты фондового рынка.

Если вы давно присматриваетесь к инвестициям, мы поможем сделать первый шаг максимально комфортным. Откройте брокерский счет за 5 минут в приложении БКС Мир инвестиций и выберите режим «Легкие инвестиции». Проходите обучение, применяйте новые знания на практике и получайте медали за достижение целей!

Зачем открывать ИИС

Чтобы начать торговать на бирже, трейдеру нужно решить три основных вопроса: обзавестись свободными средствами, найти надёжного посредника и открыть брокерский счёт. И если в первых двух случаях всё индивидуально, то в третьем выбор ограничен всего несколькими вариантами. Для торговли на бирже используются два основных вида счетов — стандартный брокерский и ИИС (индивидуальный инвестиционный счёт). Чем они отличаются друг от друга? Какой вид счёта предпочтительнее для новичка? Кому точно стоит открывать ИИС? Разберём в нашей статье.

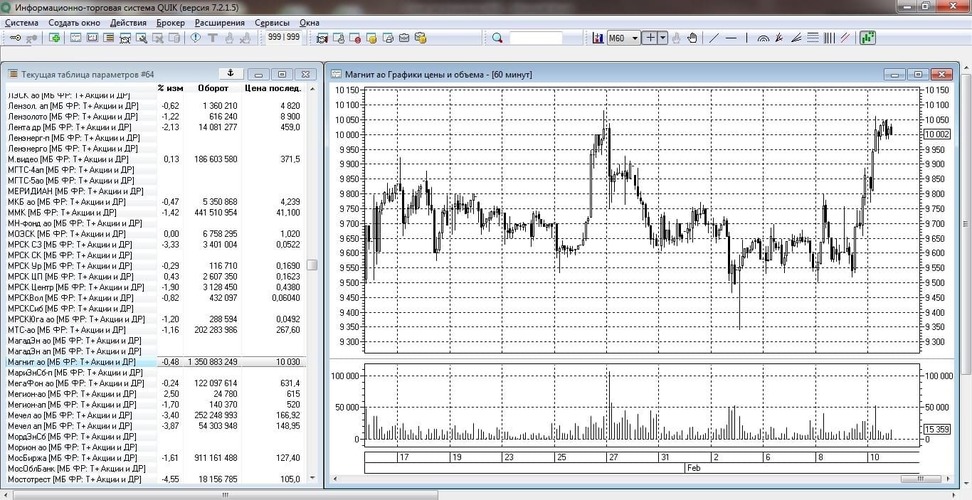

Основная возможность, которую предоставляет трейдеру стандартный брокерский счёт, — заключение сделок на бирже и, как следствие, получение от этого прибыли. При этом инвестор может выбирать для своих торговых целей любые активы: ценные бумаги (акции и облигации), валюту, паи фондов, производные финансовые инструменты (фьючерсы и опционы). Каждому, кто заключает договор с брокерской компанией, предоставляется специальное ПО, с помощью которого трейдер может наблюдать динамику цен на интересующие активы и проводить нужные операции.

Вся прибыль, которую получает инвестор от заключённых через брокерский счёт сделок, облагается подоходным налогом 13%. Налоговым агентом при этом является посредник — брокерская компания совершает платежи в бюджет. Инвестор сам решает, какое количество денег и когда вносить на брокерский счёт. Также он вправе выбирать принцип взаимодействия: торговать самостоятельно или пользоваться подсказками брокера. В последнем случае возможны вариации: совершать сделки самому, опираясь на советы профессионалов, или подключить услугу доверительного управления, когда сотрудники брокерской компании проводят операции на счёте клиента, ориентируясь на выбранную инвестиционную стратегию.

Чтобы популяризировать биржевую торговлю и обеспечить приток инвестиционного капитала в российскую экономику, с января 2015 года правительство ввело в обращение индивидуальные инвестиционные счета — ИИС. От обычных они отличаются тем, что позволяют оформлять налоговые вычеты, тем самым увеличивая прибыль от инвестиций. Преимущества таких счетов уже оценили сотни тысяч человек. Давайте разберёмся, в чём они заключаются и стоит ли открывать ИИС новичку.

Как и в случае со стандартным брокерским счётом, владелец ИИС может совершать сделки на бирже с любым из имеющихся активов. Но при этом — ещё и получать дополнительный доход, возвращая часть потраченных средств с помощью налоговых льгот. Причём тип вычета тоже можно выбрать индивидуально. Всего их существует два.

Есть у индивидуальных инвестиционных счетов и некоторые ограничения.

В остальном работа с ИИС не отличается от ведения обычного счёта: можно торговать самостоятельно, опираться при заключении сделок на консультации брокера или полностью доверить управление профессионалам.

Чтобы ответить на вопрос, нужно ли открывать ИИС, в первую очередь оцените свои возможности. Этот вид счёта подойдёт тем, кто рассчитывает на долгосрочное сотрудничество, поскольку расторгнуть договор, не потеряв право на вычеты, можно только по истечении трёх лет. Поэтому если планируете закрыть счёт раньше, то целесообразнее выбирать обычный брокерский. Многие инвесторы и вовсе предпочитают альтернативный вариант — совершать торговые операции через обычный счёт, а прибыль инвестировать в ИИС.

Вне зависимости от выбора вам потребуется надёжный посредник на фондовом рынке. Открыть индивидуальный инвестиционный счёт не выходя из дома можно в «Открытие Брокер» — достаточно просто оставить заявку, и мы проконсультируем вас по всем вопросам!

Что такое ИИС и как на нем зарабатывать

Россия заплатит за ваши инвестиции

Родина хочет, чтобы мы больше инвестировали. Поэтому у нее для нас подарок.

Если вы хотели начать инвестировать, но не знали с чего начать, Россия приготовила для вас специальную программу — индивидуальный инвестиционный счет. Это особый вид брокерского счета, только с налоговыми льготами. Его открывают не все брокеры.

ИИС предусмотрен для физических лиц, налоговых резидентов РФ (вы проживаете на территории РФ более чем полгода в году). Если вы подходите, знайте: вам дана возможность получить налоговый вычет, который либо повысит существующую доходность инвестиций, либо даст дополнительную фиксированную доходность. Это хорошо.

Что потребуется

От вас — два действия и одно бездействие:

Если вы выполните эти три условия, то налоговая будет готова дать вам один из двух налоговых вычетов на выбор.

Только один ИИС

Что за льготы

Родина предусмотрела для вас два варианта вычетов.

Вычет типа Б — ваш доход по ценным бумагам не облагается подоходным налогом 13%. Это выгодно тем, кто планирует вкладывать долго или получать сумасшедший доход. Еще это выгодно, если вы планируете пополнять ИИС на сумму больше 400 000 рублей в год.

Самый популярный — вычет типа А. Если вы положите деньги на ИИС в этом году, уже в следующем вы сможете подать заявление и получить свои законные 13% от вложенных средств в пределах 400 000 рублей. Можно сказать, что вы получите дополнительную гарантированную доходность.

Куда идти

Индивидуальные инвестиционные счета открывают биржевые брокеры. Обращаться можно к любому, у которого вас устраивают условия. Вот на что обратить внимание.

В договоре не должно стоять каких-нибудь «консультационных», «информационных» или «услуг по обучению».

Брокер откроет вам счет, отгрузит специальных программ для торгов на бирже, вы пополните этот счет, купите каких-нибудь бумаг и будете сидеть. Так начнется ваше путешествие в мир безудержного инвестирования.

Вычет типа А — чтобы вам вернули НДФЛ

При вычете типа А налоговая будет возвращать вам деньги из тех, что вы заплатили государству в качестве подоходного налога. Это подходит тем, кто официально трудоустроен и платит подоходный налог с зарплаты. Этот вычет можно получать каждый год, не дожидаясь трехлетнего срока.

Что вам понадобится для такого вычета:

Как всё это хозяйство подать в налоговую:

В сроках подачи вы не ограничены. Вообще, есть срок для подачи декларации — 30 апреля следующего года. Но если вы хотите подать декларацию только для получения такого вычета, вас этот срок не касается. Такие декларации можно представить в любое время в течение всего следующего за отчетным года без каких-либо санкций, главное — уложиться в 3 года. То есть крайний срок для получения налогового вычета за 2017 год — это 2020 год.

В соответствии с ч. 7 ст. 78 НК РФ подать декларацию на возврат подоходного налога можно в течение трех лет со дня его уплаты. По средствам, зачисленным на ИИС в 2015 году, это можно сделать до 31 декабря 2018 года, подав декларацию на получение инвестиционных вычетов и заявление на возврат налога за 2015, 2016 и 2017 годы.

Если вы открыли счет в 2017, то декларацию можно подавать вплоть до 2020 либо можно подать в 2018 за 2017, в 2019 за 2018 и так далее. За получение вычета по каждому году вы подаете отдельную декларацию.

ИИС в вопросах и ответах

Подробная инструкция по ИИС для тех, кто хочет быстро все понять

По итогам августа 2021 года число индивидуальных инвестиционных счетов на Московской бирже превысило 4,3 миллиона.

Хороший повод разложить все по полочкам для тех, у кого еще нет ИИС — или уже есть, но остались вопросы.

Я собрал в этой статье вопросы про ИИС, которые нам в Т—Ж чаще всего задают. Если у вас есть дополнения, пишите в комментариях.

Главное про ИИС: что, зачем и как открыть

Что такое ИИС? Индивидуальный инвестиционный счет — способ инвестирования, который появился в России в начале 2015 года. Через такой счет можно инвестировать в акции, облигации и другие активы.

ИИС и брокерский счет: в чем разница? Если рассматривать ИИС с самостоятельным управлением, то это, по сути, брокерский счет с налоговыми вычетами и некоторыми ограничениями: ИИС может быть только один, внести на него можно не более 1 млн рублей за год. Также бывает ИИС с доверительным управлением, где все операции по счету совершает управляющая компания. Ограничения и налоговые вычеты — те же.

Какие плюсы у ИИС по сравнению с брокерским счетом? Прежде всего, налоговые вычеты для налоговых резидентов России. Можно вернуть НДФЛ в размере 13% от внесенной на ИИС суммы, но возврат не может быть более 52 000 Р в год: это вычет на взнос. Или можно не платить НДФЛ с дохода, полученного на ИИС: это вычет на доход.

Еще один плюс — отложенное налогообложение. В случае с вычетом на взнос налог с дохода от сделок на ИИС удерживается только при закрытии счета, а не каждый год, как на брокерском счете. Это хорошо: пока деньги не ушли в налоговую, можно вложить их во что-то и получить дополнительный доход.

Какие минусы есть у ИИС? Чтобы инвестор не потерял право на налоговый вычет, счет должен существовать минимум три года с даты открытия. При этом, чтобы вывести деньги со счета, надо закрыть ИИС:

Например, если ИИС открыт 1 июня 2020 года, то без потери права на вычеты его можно закрыть 2 июня 2023 года. Лучше на несколько дней позже, чтобы точно прошло три года с даты открытия: например, брокер или ФНС могли внести данные в базу не мгновенно, а 2 или 3 июня.

Если закрыть ИИС раньше трех лет с даты открытия, право на вычет пропадает, а уже возвращенный из бюджета налог придется вернуть государству. Также придется уплатить пени за использование возмещенного НДФЛ: 1/300 ставки ЦБ от возвращенного налога за каждый день пользования этими деньгами.

На одного человека может быть открыт только один ИИС одновременно. Будет два ИИС — не будет вычетов ни по одному. При этом в течение месяца допускается иметь два ИИС одновременно, если переносите счет от одного брокера или управляющей компании к другому брокеру или УК.

В течение календарного года на ИИС можно внести не более 1 млн рублей. Иностранную валюту и ценные бумаги вносить нельзя, но и то и другое можно приобрести на ИИС.

На мой взгляд, минусы не очень существенные, а вот плюсы делают ИИС очень интересным инструментом.

Как открыть ИИС? Чтобы оформить ИИС с самостоятельным управлением, нужно обратиться к брокеру, который предоставляет такую услугу. Это, например, Тинькофф-инвестиции, Сбер, ВТБ, «Открытие».

ИИС с доверительным управлением можно открыть в управляющей компании, например «Сбер управление активами», «Альфа-капитал». При открытии счета надо будет выбрать инвестиционную стратегию из предложенных.

Для открытия ИИС в офисе брокера или управляющей компании достаточно паспорта, желательно также знать свой ИНН. Некоторые брокеры и УК позволяют открыть счет удаленно через свой сайт, например с идентификацией через госуслуги.

Если открываете счет у брокера, обычно не требуется сразу пополнять ИИС: он может быть и пустым. В случае с управляющей компанией при оформлении счета обычно сразу нужно внести деньги. Конечно, возможны исключения: правила разных брокеров и УК могут различаться.

Где лучше открыть ИИС? У какого брокера или в какой УК открыть ИИС, зависит от того, что вам нужно: какие ценные бумаги интересуют, есть ли у вас счета в банках, связанных с брокерами или УК. В целом стоит выбрать крупную надежную компанию с низкими комиссиями и качественной поддержкой.

На сайте Московской биржи есть топ-25 брокеров и УК по числу клиентов и по числу ИИС. Я советую выбрать брокера или УК из этого списка: это крупные надежные компании со всеми нужными лицензиями.

Выбору брокера мы посвятили целую статью. Там подробно рассказано, зачем нужен брокер и на что обратить внимание. Изложенные там принципы в целом справедливы и для выбора УК.

С какого возраста можно открыть ИИС? Обычно такие счета открывают с 18 лет — как и обычные брокерские счета и счета доверительного управления. Некоторые брокеры и УК могут открывать счета с более раннего возраста, например с 16 или даже 14 лет, но для сделок потребуется письменное согласие законных представителей ребенка.

Что лучше: ИИС с самостоятельным управлением или с доверительным? В чем разница? Если у вас счет с самостоятельным управлением, все решения вы принимаете сами и все операции вы тоже проводите сами. При этом вы платите комиссию брокеру за сделки и, возможно, за хранение ценных бумаг.

У всех брокеров свои комиссии. Также есть комиссия биржи, но многие брокеры включают биржевую комиссию в свою, то есть не взимают ее отдельно.

Инвестировать через брокера выгоднее, но советуем сначала разобраться с основами инвестирования, иначе можно ошибиться и потерять деньги.

Если у вас ИИС с доверительным управлением, за вас все сделает управляющая компания согласно выбранной вами стратегии. Это проще, чем управлять самостоятельно, но УК каждый год будет брать несколько процентов от вашего капитала в качестве комиссии.

УК не гарантирует доходность. Более того, даже если на ИИС будет убыток, УК все равно возьмет комиссию за управление.

Дальше в статье я буду говорить в основном про ИИС с самостоятельным управлением, открытый через брокера.

Может ли госслужащий иметь ИИС? Может: в законах нет ограничений на открытие ИИС госслужащими или их родственниками.

При этом некоторым госслужащим нельзя инвестировать в иностранные финансовые инструменты, которые доступны в том числе через ИИС. При вложении в отдельные российские ценные бумаги у госслужащих возможен конфликт интересов. Например, если вы владеете акциями компании, которую по долгу службы должны проверять на соблюдение законов. В такой ситуации понадобится оформлять доверительное управление или продавать бумаги.

Выясните, распространяются ли запреты на вас, чтобы вкладываться только в разрешенные активы, и включите ценные бумаги в отчет об имуществе и доходах.

Можно ли иметь одновременно и ИИС, и брокерский счет? Можно. Брокерских счетов, кстати, можно открыть сколько угодно, в отличие от ИИС, который может быть только один одновременно, кроме случаев переноса ИИС из одной брокерской компании или УК в другую.

Можно ли перевести брокерский счет в ИИС? Нет, так не получится. Надо открывать именно ИИС.

На какой срок открывается ИИС? Нужно ли его закрыть через три года? Срок действия ИИС не ограничен ни законами, ни договором с брокером. Три года с даты открытия — минимальный срок существования ИИС, который нужен для получения налоговых вычетов.

Пользоваться счетом можно и по истечении трех лет, он не закроется сам. Право на вычеты тоже останется.

Что будет при выводе денег с ИИС? Чтобы вывести деньги с ИИС, надо закрыть счет. Если это случится менее чем через три года с даты открытия, вы потеряете право на налоговые вычеты по этому ИИС. Придется вернуть государству возвращенный НДФЛ и уплатить пени.

При этом некоторые брокеры позволяют получать купоны и дивиденды на внешний счет вместо ИИС, и его закрывать не придется. К этому еще вернемся.

Можно ли закрыть ИИС, открыть новый и пользоваться вычетами на новом ИИС? Можно. В законодательстве нет ограничений на это.

Застрахованы ли вложения на ИИС? Нет, это не банковский вклад. АСВ не страхует ни ИИС, ни брокерские счета. Но если брокер перестанет работать, то активы можно перевести к другому брокеру. Если УК перестанет работать, активы тоже не потеряются.

Как закрыть ИИС? Зависит от брокера. Где-то достаточно подать заявку на закрытие счета в личном кабинете на сайте брокера или в приложении, а где-то понадобится прийти в офис.

При закрытии ИИС можно продать все активы и вывести деньги, а можно перенести активы на обычный брокерский счет. Второй вариант сложнее, но может быть выгоднее с точки зрения налогов. Об этом расскажу немного позже.

Подводные камни ИИС: с чем может столкнуться начинающий инвестор

На первый взгляд индивидуальный инвестиционный счет (ИИС) может показаться идеальным инструментом для работы на фондовой бирже. В отличие от обычного брокерского счета, ИИС обеспечивает освобождение от налогов или их возврат на сумму до 52 тысяч рублей ежегодно. Но взамен он потребует от своего владельца выполнения определенных условий. Изучить их необходимо заранее, чтобы потенциальная прибыль не обернулась реальными потерями.

Три года, и ни секундой меньше

Перед входом в любую сделку нужно точно знать, на каких условиях из нее можно выйти. И это в полной мере относится к ИИС, потому что в течение трех лет закрыть его без потерь будет невозможно. При досрочном расторжении отменяются все налоговые льготы. Придется заплатить НДФЛ на прибыль от совершенных сделок, а если налоговые вычеты уже получены, то вернуть их возможно даже со штрафными санкциями.

Внимание. Максимальный срок действия индивидуального инвестиционного счета не ограничен, и закрывать его по истечении трех лет необязательно.

Важно. Трехлетний отсчет наступает сразу после открытия индивидуального счета, а не после его пополнения. Минимальная сумма взноса не установлена.

ИИС. One love

Зато никто не запрещает переводить ИИС от брокера к брокеру. Процедура эта небыстрая и требует затрат, но если выгода превышает потери, то никаких ограничений и препятствий нет.

Как быть, если хочется больше ИИС? Привлечь близких родственников к открытию индивидуальных счетов, объяснив им, особенно тем, которые платят приличный НДФЛ, все выгоды такого счета.

Наличие нескольких ИИС в семье поможет преодолеть и ограничение инвестиционного максимума. Годовой лимит на пополнение счета в настоящее время составляет 1 млн рублей.

Внимание. Правом открыть индивидуальный инвестиционный счет обладают только налоговые резиденты РФ.

Без страховки

Денежные средства на любом брокерском счете, и ИИС тут не исключение, не застрахованы. В случае лишения лицензии или банкротства брокера, рассчитывать на компенсацию особенно не приходится. Конечно, по закону он обязан в течение трех дней уведомить клиентов о прекращении деятельности и вернуть деньги. Но будем реалистами.

Важно. Если пришло уведомление, что брокер обанкротился или лишился лицензии, достаточно оформить поручение на перевод бумаг другому брокеру. Но сделать это лучше в максимально короткие сроки.

Тип вычета на переправе не меняют

Вычет типа «А» дает право на возврат 13% от суммы внесенных на счет средств (но не более 52 тыс. руб. в год) Использовать его рекомендуется в том случае, если владелец счета получает официальную зарплату, облагаемую НДФЛ. Вычет типа «Б» освобождает от уплаты налогов на доходы, полученные при инвестировании. Он рекомендован тем, у кого облагаемых налогом доходов нет или они малы.

Справка. Максимальная сумма налогового вычета по типу «А«.

I год 400 × 13 % = 52 000 руб.

II год 400 × 13 % = 52 000 руб.

III год 400 × 13 % = 52 000 руб.

Пополнив счет в декабре текущего года, оформить вычет можно уже в январе будущего.

Суммировать эти два вычета нельзя, придется выбирать. Но не стоит с этим торопиться. Право выбора вычета дается только раз, и до закрытия счета он остается неизменным. Владельцу ИИС предоставляется возможность определиться с вариантом налоговых льгот в любое время и даже непосредственно перед закрытием счета.

Рубли и никакой валюты

Зачисления на ИИС возможны только в рублях, но на этом ограничения заканчиваются. Внутри счета можно покупать и продавать любые активы, в том числе и валюту. Как купить валюту на ИИС мы уже писали. Также доступны акции иностранных компаний, ETF, еврооблигации. Если ценные бумаги торгуются в валюте, то, используя ИИС, можно купить ее на бирже, что, кстати, обычно выгоднее всего, и использовать для приобретения этих активов.

Еще одно ограничение касается выхода на биржи. Некоторые брокеры предоставляют владельцам ИИС возможность совершать сделки только на одной из них. С этим ничего сделать нельзя, кроме как выбрать другого брокера.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.