информационное письмо о закрытии счета

Письмо о смене реквизитов

Письмо о смене реквизитов – документ, который составляется при смене наименования организации, почтового или юридического адреса, банковских реквизитов, замене директора и т.д. Такое письмо относится к официальной деловой корреспонденции и активно применяется в документообороте между компаниями.

Кому писать о смене реквизитов

Данное послание используется для информирования партнеров/клиентов/заказчиков/кредиторов, а также заинтересованных государственных структур и контролирующих органов о произошедших переменах.

Важное уточнение: на сегодня письменно сообщать о смене банковских реквизитов в территориальную налоговую службу не надо, т.к. эта функция перешла к банкам.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Что касается остальных контрагентов предприятия, то в отношении них письмо носит не добровольный, а обязательный характер, поскольку необходимость по уведомлению о смене реквизитов всегда отражена в письменных договорных отношениях между сторонами. Самое главное – делать это своевременно, даже лучше всего заранее, чтобы при практическом взаимодействии не возникало неприятных казусов, вроде отправки важных документов на прежний адрес или перечисления денежных средств на старые счета.

Кто составляет письмо о смене реквизитов организации

Обычно составлением таких писем занимается юрисконсульт или секретарь организации, а также руководители и сотрудники структурных подразделений, имеющие прямую связь с контрагентами. Но независимо от того, в чьи функции входит эта обязанность, важно, чтобы сотрудник имел представление об основных правилах составления деловых писем.

Правила составления

Письмо не имеет строгого, обязательного к применению, унифицированного образца, поэтому написано оно может быть в свободной форме, с учетом потребностей и задач отправителя. Правда, при этом все же следует придерживаться некоторых норм и стандартов.

Тон письма должен быть вежливым, не слишком сухим, но и ни в коем случае не развязным. Необходимо следовать деловому стилю и тщательно следить за соблюдением правил русского языка, особенно в части лексики, грамматики и пунктуации.

Письмо о смене реквизитов может быть написано как от руки, так напечатано на компьютере, но в любом случае, оно должно содержать «живую» подпись руководителя организации-отправителя или иного уполномоченного лица. Печать на документе ставить не обязательно, т.к. с 2016 года юридические лица имеют право не ставить оттиски на бумажной документации.

Письмо можно писать

Последний вариант предпочтительнее, т.к. он придает документу солидности и свидетельствует об официальном характере послания.

Письмо может иметь столько экземпляров, сколько требуется для уведомления всех заинтересованных сторон. Каждое отправленное послание нужно регистрировать в журнале исходящей регистрации, чтобы на случай возникновения разногласий с контрагентом у отправителя имелись сведения о дате отправке сообщения.

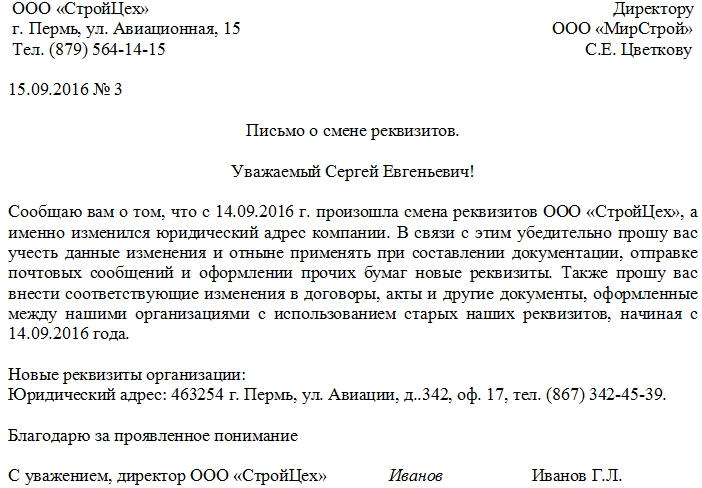

Пример составления письма о смене реквизитов организации

Заполнение шапки письма

Заполнение тела письма о смене реквизитов

Далее следует информационный раздел.

Как отправить письмо

Поскольку реквизиты – важнейшая часть официальной документации, то письма обо всех изменениях, с ними связанными, желательно отправлять в «натуральном» виде. Это дает возможность гарантированно доводить до сведения контрагентов информацию о новых реквизитах, тем более если отправлять эти сообщения заказными письмами с уведомлением о вручении.

В крайнем случае, можно совмещать разные варианты отправки: например, электронное или факсовое сообщение сочетать с отправлением через Почту России. С одной стороны это позволит максимально быстро уведомить партнеров о переменах, а с другой обеспечит отправителя доказательствами того, что соответствующее письмо было им своевременно отправлено и получено адресатом.

Вы ещё помните? Этот документ можно скачать в КонсультантПлюс.

Как закрыть расчётный счёт в банке

Разберёмся, в каких случаях компаниям и индивидуальным предпринимателям нужно закрыть расчётный счёт и как это сделать.

Причины закрытия расчётного счёта

Они могут зависеть от решения ИП и руководства компании или от других организаций. По инициативе руководства счёт в банке закрывают, если:

Суд может потребовать закрыть счёт, если он предписал остановить коммерческую деятельность компании. Или если юридическое лицо нарушило положения 115-ФЗ.

Документы для закрытия счёта

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Заявление о закрытии расчётного счёта

Заявление заполняется при посещении банка или заранее. Обычно образец заявления размещают на официальном сайте финансовой организации. В заявлении указывают:

Как закрыть счёт при ликвидации ООО

Руководитель организации во время ликвидации не может использовать расчётный счёт и закрыть его.

Если компания ликвидируется добровольно, то все полномочия переходят к ликвидационной комиссии или ликвидатору. При банкротстве компанию ликвидирует конкурсный управляющий, назначенный судом.

Чтобы закрыть счёт во время ликвидации, компании нужно добавить в пакет документов решение о назначении ликвидатора или судебное решение о назначении конкурсного управляющего.

Лучше закрывать счёт после того, как сдадите ликвидационный баланс, но перед внесением записи о ликвидации в госреестр. Законодательство не регулирует порядок закрытия счёта, поэтому компании, которые закрыли счёт раньше, потом решают проблему выплаты налогов.

Порядок закрытия расчётного счёта

Закрыть расчётный счёт можно только с нулевым балансом. Если на счёте есть деньги, выведите их на другие счета. На счёте, который будет закрыт, должна остаться только сумма для оплаты комиссии и задолженностей перед кредиторами.

Во многих банках закрыть счёт можно бесплатно. Но в некоторых организациях есть комиссия, которая обычно не превышает 500 рублей.

О закрытии счёта ООО и ИП не нужно уведомлять налоговую, пенсионный фонд и фонд социального страхования. Эту обязанность отменили после того, как приняли 52-ФЗ и 59-ФЗ.

Как закрыть расчётный счёт ООО и ИП:

Банк в течение семи рабочих дней закрывает счёт. Во внутренние банковские документы запись о ликвидации счёта вносят на следующий рабочий день после расторжения договора расчётно-кассового обслуживания.

Закрытие счёта по инициативе предпринимателя или руководства ООО проходит быстро. Сроки увеличиваются, если идёт ликвидация организации. Это связано с тем, что сначала нужно погасить долги перед кредиторами.

Может ли банк отказать в закрытии расчётного счёта?

Банк может приостановить закрытие счёта, если он арестован или заблокирован по требованию государственных органов.

Обычно это происходит из-за долгов организации. Как только они будут погашены, банк получает постановление, которое отменяет арест или останавливает операции, и закрывает счёт.

Более сложная ситуация возникает, если на ООО или индивидуального предпринимателя оформлен кредит в том же банке, где планируется закрыть счёт, и он ещё не погашен. Кредитный договор может быть оформлен отдельно от договора РКО, но банк будет требовать погашения кредита до закрытия счёта.

Это связано с тем, что после закрытия счёта банк не сможет взыскать долг за счёт оборотных средств, которые поступают на расчётный счёт.

Статья актуальна на 08.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Информационное письмо о закрытии счета

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Департамента налоговой и таможенной политики Минфина России от 12 апреля 2017 г. N 03-02-07/1/21741 Об обязанности банков сообщать в налоговые органы информацию об открытии (о закрытии, об изменении реквизитов) счета эскроу

Пунктом 1.1 статьи 86 Кодекса предусмотрена обязанность банка сообщать в налоговый орган по месту своего нахождения информацию об открытии (о закрытии, об изменении реквизитов) счета, вклада (депозита) организации, индивидуального предпринимателя, физического лица, не являющегося индивидуальным предпринимателем.

Счетами для целей Кодекса и иных актов законодательства о налогах и сборах признаются расчетные (текущие) и иные счета в банках, открытые на основании договора банковского счета (пункт 2 статьи 11 Кодекса).

Согласно пунктам 1 и 4 статьи 860.7 главы 45 «Банковский счет» Гражданского кодекса Российской Федерации по договору счета эскроу банк (эскроу-агент) открывает специальный счет эскроу для учета и блокирования денежных средств, полученных им от владельца счета (депонента) в целях их передачи другому лицу (бенефициару) при возникновении оснований, предусмотренных договором между банком, депонентом и бенефициаром. К отношениям сторон в связи с открытием, обслуживанием и закрытием счета эскроу применяются общие положения о банковском счете, если иное не предусмотрено названной статьей и статьями 860.8-860.10 Гражданского кодекса Российской Федерации или не вытекает из существа отношений сторон.

Таким образом, специальный счет эскроу соответствует счетам, определенным пунктом 2 статьи 11 Кодекса. Следовательно, банки обязаны сообщать в налоговые органы информацию об открытии (о закрытии, об изменении реквизитов) счета эскроу с указанием сведений о владельце счета (депоненте).

| Заместитель директора Департамента | В.В. Сашичев |

Обзор документа

НК РФ предусмотрена обязанность банка сообщать в налоговый орган по месту своего нахождения информацию об открытии (закрытии, изменении реквизитов) счета, вклада (депозита) организации, ИП, физлица.

Речь идет о расчетных (текущих) и иных счетах в банках, открытых на основании договора банковского счета. Это также относится к счетам эскроу.

Информационное письмо о закрытии счета

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Фонда социального страхования РФ от 8 февраля 2017 г. № 02-09-14/05-02-980 О порядке и форме сообщения юридическими лицами информации о закрытии счетов в банке (иной кредитной организации), открытых для осуществления деятельности их обособленным подразделением

Вопрос: Юридические лица должны сообщать в территориальные органы ФСС РФ о закрытии юридическим лицом счета в банке (иной кредитной организации), открытого для осуществления деятельности обособленным подразделением (согласно п.п. 13 п. 2 ст. 17 Федерального закона от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» в ред. Федерального закона от 29.12.2015).

Просим пояснить по какой форме необходимо представить соответствующее уведомление, в какой срок и какая ответственность предусмотрена за неисполнение данной обязанности.

Ответ: Правовой департамент Фонда социального страхования Российской Федерации в рамках своей компетенции рассмотрел обращение по вопросу представления уведомлений о закрытии юридическим лицом счета в банке, открытого для осуществления деятельности обособленным подразделениям, и сообщает следующее.

| ВРИО руководителя Правового департамента | О.В. Белай |

Обзор документа

В соответствии с Законом об ОСС от несчастных случаев на производстве и профзаболеваний с 1 января 2017 г. юрлица должны сообщать в территориальные органы ФСС РФ о закрытии счета, открытого для осуществления деятельности обособленным подразделением, либо о прекращении полномочий последнего по ведению отдельного баланса или по начислению выплат и иных вознаграждений в пользу физлиц.

Разъяснено, что указанная информация сообщается в произвольной форме в территориальный орган ФСС РФ по месту нахождения соответствующего обособленного подразделения.

Информационное письмо о закрытии счета

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Банка России от 8 сентября 2021 г. № 06-31-2/8791 “О взимании комиссии за перечисление денежных средств при закрытии счета”

Банк России рассмотрел письмо Ассоциации российских банков от 06.08.2021 N А-02/5-223 и сообщает следующее.

В связи с расторжением договора банковского счета на стороне банка возникает денежное обязательство перед клиентом в размере остатка денежных средств на банковском счете.

Как представляется, обязанность банка, предусмотренная приведенной нормой, является законодательно установленной и носит односторонний характер.

В этой связи отмечаем позицию Высшего Арбитражного Суда Российской Федерации, выраженную в информационном письме Президиума от 13.09.2011 N 147 1 (пункт 4), о том, что банк имеет право на взимание комиссионного вознаграждения с клиента только в случае оказания ему самостоятельной услуги, создающей для клиента банка отдельное имущественное благо, или иной полезный эффект (действия, являющиеся услугой по смыслу статьи 779 ГК РФ).

Вместе с тем возможно согласиться, что судебная практика по поставленному в обращении вопросу различна. При этом нельзя не отметить разницу правовых обстоятельств, устанавливаемых судами в рамках рассмотрения соответствующих дел.

Полагаем возможным обратить внимание на то, что, например, в приведенных в сноске судебных актах 2 предметом судебной оценки являлась возможность квалификации взимаемой банком комиссии в качестве неосновательного обогащения (статья 1102 ГК РФ) с учетом заявленных исковых требований.

| Первый заместитель Председателя Банка России | С.А. Швецов |

1 Обзор судебной практики разрешения споров, связанных с применением положений Гражданского кодекса Российской Федерации о кредитном договоре.

2 Так, например, в Определении Верховного Суда РФ от 15.02.2021 N 309-ЭС20-22963 по делу N А60-59887/2019, постановлениях Арбитражного суда Уральского округа от 27.10.2020 N Ф09-4692/20 по делу N А60-66144/2019, от 30.04.2020 N Ф09-2518/20 по делу N А60-55238/2019, от 07.06.2021 N Ф09-3072/21 по делу N А60-55504/2020, постановлении Арбитражного суда Западно-Сибирского округа от 05.04.2021 N Ф04-757/2021 по делу N А67-880/2020 взимаемая банком в таких случаях комиссия признавалась неосновательным обогащением.

При этом, в постановлении Арбитражного суда Поволжского округа от 20.12.2019 N Ф06-55372/2019 по делу N А65-39235/2018, постановлении Арбитражного суда Московского округа от 25.03.2021 N Ф05-4513/2021 по делу N А40-98000/2020, постановлении Арбитражного суда Московского округа от 07.12.2020 N Ф05-20431/2020 по делу N А40-5764/2020, постановлении Восьмого арбитражного апелляционного суда от 19.05.2021 N 08АП-4137/2021 по делу N А75-16857/2020, постановлении Девятого арбитражного апелляционного суда от 01.09.2020 N 09АП-33642/2020 по делу N А40-32934/2020 указанная комиссия неосновательным обогащением не признавалась.

3 Обзор судебной практики Верховного Суда Российской Федерации N 1 (2021), утвержден Президиумом Верховного Суда Российской Федерации 07.04.2021, определение Верховного Суда Российской Федерации от 09.06.2020 N 5-КГ20-8, 2-5744/2018, определение Верховного Суда Российской Федерации от 21.08.2021 N 309-ЭС21-13670.

Обзор документа

Обязанность банка перечислить деньги при закрытии счета установлена законодательно и носит односторонний характер.

Банк вправе взимать комиссию с клиента только в случае оказания ему самостоятельной услуги, создающей для клиента отдельное имущественное благо или иной полезный эффект.

Судебная практика по вопросу правомерности взимания комиссии за перечисление денег при закрытии счета различна. При этом различаются и правовые обстоятельства.

Например, в одних делах предметом судебной оценки являлась возможность квалификации взимаемой банком комиссии в качестве неосновательного обогащения.

ВС РФ рассматривал возможность взимания комиссии за перечисление остатка на счет в другом банке при расторжении договора банковского счета по основаниям, предусмотренными антиотмывочным законом.

(1).jpg)