инн таджикистана как выглядит

Как получить ИНН иностранному гражданину в 2021 году

Иностранцам, проживающим в России длительное время, потребуются документы, в число которых входит ИНН.

Что такое ИНН

Правовые взаимоотношения гражданина, в том числе иностранца, и налоговых органов сопровождаются регистрацией документов. Они сообщают всю необходимую информацию о личности человека, позволяют ему заявить о своих правах, а налоговой службе – реализовать их.

Каждый иностранный гражданин обязан иметь в России документы с индивидуальными номерами. Для налоговой службы такой документ – свидетельство ИНН.

ИНН – это индивидуальный налоговый номер или код. Его формирует налоговый орган. Он закрепляется за человеком на всю жизнь.

Смена паспортных данных при оформлении российского гражданства или фамилии при замужестве предусматривает замену бумажного бланка, в котором будут указаны новые текстовые данные. Эта процедура никак не влияет на сам числовой код свидетельства.

Код привязан к конкретному имени и отображается в базах налоговых органов совместно с ним. ИНН позволяет состоять россиянам и мигрантам на налоговом учёте. Номер предусмотрен только для физических лиц.

Регулируется назначение и использование ИНН статьей №19 Налогового Кодекса РФ

Налоговая служба разъясняет, что физическое лицо – это любой гражданин, с рождения проживающий в Российской федерации.

Физическим лицом считается и приезжий человек, иностранец, имеющий временную регистрацию или оформивший миграционную карту. Право получить свидетельство есть у лиц без гражданства (апатридов).

Нужен ли ИНН иностранцу и зачем

Приезжему, проживающему продолжительное время на российской территории, налоговая служба рекомендует оформить ИНН. В некоторых случаях его регистрация обязательна.

Документ необходим для реализации прав иностранца в России. Он позволяет свободно взаимодействовать с государственными органами на официальном уровне.

В туристическую поездку оформлять документ не обязательно. Но при длительном пребывании в РФ он обеспечит прозрачность и легальность деятельности иностранца.

Любой гражданин, проживающий в России, обязан платить налоги. Это касается и заграничных специалистов.

Согласно пункту 1 статьи Налогового Кодекса России № 83, каждый может встать на учёт в налоговой службе:

Оформление сделок по купле-продаже личного имущества также требует свидетельства.

Документ мигранту позволяет:

Личный налоговый номер важен при трудоустройстве в РФ.

Получение ИНН иностранцем оправдано, если он:

Порядок получения ИНН 2021 году

Любой желающий мигрант в 2021 году может зарегистрировать личный налоговый номер на основании заявления. Эта процедура осуществляется в России быстро.

Номер ИНН в базе Налоговой Службы России отображается в электронном виде. Свидетельство о его существовании передают заявителю в виде бумажного бланка.

Чтобы получить ИНН для физического лица, необходимо обратиться с заявлением в государственный налоговый орган. Обращение принимается только по адресу миграционного учёта или в территориальном органе, который относится к адресу регистрации.

Иностранные лица, в том числе из стран СНГ, вправе оформить ИНН на равных условиях с гражданами РФ и бесплатно.

Узнайте из видео: как получит ИНН и СНИЛС в России гражданам СНГ.

Оформление ИНН начинается со сбора личных документов. Иногда администрация города или района полностью берёт на себя обязательство по оформлению этого бланка для иностранца.Для оформления нужно собрать все необходимые документы и зарегистрировать их в ближайшем к месту жительства отделении Федеральной Налоговой Службы (ФНС) согласно статьям №11, №83 Налогового Кодекса (НК РФ).

Процесс получения ИНН для иностранных граждан упрощён. Это обеспечивает комфортные условия взаимодействия между российской налоговой службой и иностранными налогоплательщиками.

Кто должен заниматься оформлением ИНН

Оформить индивидуальный налоговый номер иностранец в России может лично или через третье лицо с помощью регистрации официальной доверенности на его имя у нотариуса.

Подача заявки

Документы от мигранта принимают 4 способами:

Направить пакет бумаг онлайн можно только если есть электронная подпись. Загрузить документы необходимо в разделе «Вид документа, удостоверяющего личность».

Смотрите в видео: способы получения ИНН.

Сбор необходимой документации

Перечень необходимых документов для иностранца при оформлении бланка указан на сайте налоговой службы России. Во всех документах для получения ИНН должна быть отметка об адресе места пребывания или регистрации.

Информация с сайта российской налоговой службы о документах для ИНН:

Тип документа

Требуется ли перевод

Заявление от иностранца принимается, если оно написано на русском языке. Необходимо перевести все страницы иностранного паспорта и РВП, используя услуги сертифицированного переводчика.

Со всех бумаг нужно снять ксерокопии. Документы должны быть заверены у нотариуса.

Как составить заявление

Заявление следует заполнять по установленной российским законом форме. Оно состоит из 3 страниц. На последнем листе можно указать сведения о работодателе.

Скачать бланк заявления можете на нашем сайте:

Как оформить ИНН гражданину Таджикистана в РФ в 2021 году

Согласно пункту 1 статьи 83 НК РФ (далее – Кодекс) физическое лицо (лица) подлежит постановке на учет в налоговой инспекции по месту регистрационного учета. Физическими лицами являются граждане России, иностранные граждане и апатриды (лица без гражданства).

Граждане иностранного государства и апатриды, так же как и российские граждане вправе обратиться в ФНС по месту проживания с заявлением по утвержденному приказом ФНС формуляру (Форма №2-2) для постановки на налоговый учет и получения свидетельства, где указан идентификационный налоговый номер налогоплательщика.

Процедура оформления и получения ИНН гражданином Таджикистана (категории лиц, для которых оформление ИНН является обязательным)

Согласно пункту 7 статьи 83 Кодекса, а также пункту 7 статьи 13 ФЗ-115 «О правовом положении иностранных граждан в России» граждане Таджикистана – физические лица обязаны в стать на учет в налоговом органе по месту регистрации если они:

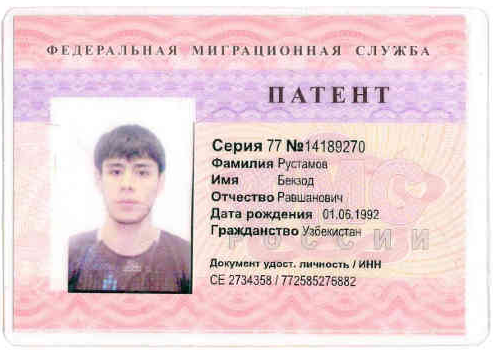

Начиная с марта 2016 года без идентификационного налогового номера, иностранные граждане не смогут внести авансовый платеж за продление патента, что ведет к его аннулированию.

Для получения свидетельства гражданину Таджикистана необходимо обратиться в налоговую инспекцию и предоставить следующий пакет документов:

В случае положительного результата проверки предоставленных документов, налоговый орган обязан в пятидневный срок поставить иностранного гражданина на учет и выдать свидетельство с присвоенным идентификационным налоговым номером.

Пять способов подать документы

Оформить и получить налоговый номер гражданину Таджикистана можно несколькими способами:

Первый вариант

Первый вариант подходит большинству иностранных граждан, не имеющих ЭЦП. После верификации на офсайте налоговой службы заявителю необходимо зайти в личный кабинет налогоплательщика и заполнить форму заявления. Все данные нужно вносить без опечаток и ошибок. Если информация в заявлении будет некорректна, налоговый орган в присвоении идентификационного налогового номера может отказать. Гражданину Таджикистана придется собирать все документы снова.

В данном случае получать свидетельство придется лично в указанное налоговым органом время. Отслеживать информацию о готовности документа и дате получения можно в личном кабинете налогоплательщика.

Второй вариант

Второй вариант подойдет только тем иностранным гражданам, у которых есть ЭЦП. Для этого необходимо соблюсти следующий порядок действий:

Если выбран метод получения в электронном варианте, то в программе необходимо заполнить дополнительную форму №3.

Третий вариант

Третий способ подойдет любому гражданину. Но этот вариант самый затратный. Так как перед отправкой документов посредством почты все документы необходимо заверять у нотариуса.

Четвертый вариант

При личном посещении гражданину Таджикистана нужно будет заполнить бланк заявления (выдается в налоговом органе) печатными буквами, синей или черной пастой. Заполнять надо без описок и помарок. В противном случае придется переписывать.

Пятый вариант

Пятый способ подойдет иностранным гражданам, по каким либо причинам, не имеющим возможность получить налоговый номер самостоятельно. Для этого нужно сделать следующее:

В заявлении указывается и информация о представителе, и серия и номер доверенности. Представитель подает все документы лично и в назначенное время получает готовое свидетельство.

Как правильно заполнить заявление

Заполнить заявление можно как вручную, так и при помощи компьютера. При заполнении формы заявления нужно придерживаться простых правил:

На первом листе заявления указывается следующая информация:

Далее, оставшиеся графы заполняет работник, принимающий заявление. На второй странице указывается информация об изменении личных данных – ФИО (если данный факт имеет место). И иная персональная информация (пол, дата рождения, место рождения, наличие гражданства, код региона проживания иностранного гражданина, все паспортные данные (код подразделения, выдавшего паспорт) и адрес регистрации).

На третьем листе также указываются данные о месте регистрации иностранного гражданина. На каждом листе проставляется дата заполнения и подпись заявителя.

Как узнать идентификационный налоговый номер

Для того чтобы узнать идентификационный номер плательщика достаточно зайти на офсайт налоговой службы или воспользоваться порталом «Госуслуг» заполнив соответствующие поля электронной формы. А также на сегодняшний момент узнать налоговый номер можно и по полученному патенту. Он указывается в нижнем правом углу документа:

Часто задаваемые вопросы

Вопрос №1: Может ли гражданин Таджикистана восстановить идентификационный налоговый орган, если он был утерян?

Да, конечно. Отсутствие бумажного варианта налогового номера (свидетельства) не означает, что этот номер аннулируется. Идентификационный налоговый номер, как и пенсионный страховой номер индивидуального счета, присваивается гражданину один раз и на всю жизнь. При утере документа гражданину выдается дубликат, где будет указан тот же самый налоговый номер.

Вопрос №2: Обязательно ли получать идентификационный налоговый номер несовершеннолетнему ребенку гражданину иностранного государства и как это лучше сделать?

Нет, не обязательно. Необходимость может возникнуть в таких случаях как:

Если ребенок достиг четырнадцатилетнего возраста, он может лично обратиться в налоговый орган, чтобы получить свидетельство. До достижения данного возраста, оформление налогового номера осуществляют законные представители ребенка.

Кому и зачем нужен ИНН иностранного гражданина в России

Среди перечня документов, которые должен оформить иностранец для жизни и трудоустройства в Российской Федерации, особое место занимает идентификационный номер налогоплательщика, или, проще говоря, ИНН. Где нужно его оформлять? А можно обойтись без него, если человек не работает? Дадут ли без него патент трудовым мигрантам из других государств? Обо всех вопросах, касающихся оформления ИНН иностранного гражданина в России, говорим в данном материале.

ИНН: расшифровка термина

Как уже отмечалось выше,идентификационный номер налогоплательщика (ИНН) – это индивидуальный определитель конкретного гражданина (физического лица) или организации (юридического лица) в налоговых органах Российской Федерации. Присваивается он единожды и навсегда остается в базах Федеральной налоговой службы (ФНС) как персональный идентификатор человека или организации.

Налоговое ведомство использует ИНН:

Постановка на учет в налоговой службе подтверждается выдачей специального свидетельства, в которое внесены:

Кстати, все цифры номера имеют свое значение: первые 4 – идентификатор региона и налогового органа, в котором свидетельство оформляется; следующие 6 (для организаций – 5) – порядковый номер записи о гражданине (организации) в ЕГРН (Единый государственный реестр налогоплательщиков). Остальные же 2 (для организаций – 1) определяются по специальному алгоритму, рассчитанному АО ГНИВЦ и присваиваются конкретному человеку (предприятию).

Обязательно ли оформлять ИНН иностранцу в РФ

Вопрос о необходимости получения идентификационного номера иностранными гражданами становиться спорным для многих желающих обосноваться в РФ. Разберемся в основных моментах.

Во-первых, для тех, кто еще в неведении, может ли иностранный гражданин получить ИНН в России, ответ однозначный – да. Представительства Федеральной налоговой службы присваивают номерной идентификатор всем гражданам, независимо от гражданства/подданства. Поэтому, если возникает необходимость, можно смело обращаться в отделение ФНС по месту жительства в РФ.

Второй спорный момент – всем ли иностранцам обязательно его получать. Ответ: нет, не всем. Если человек приехал в рабочую командировку или по туристической путевке, то понятно, что такое свидетельство ему не нужно. Ведь логично, что иностранный гражданин не получает в РФ дохода, следовательно, у налоговой к нему нет вопросов относительно уплаты пошлины.

Перечень ситуаций, когда присвоение идентификационного номера иностранцу является обязательным событием, прописан в законодательных актах, поэтому логично обратиться к ним.

Вопросы ИНН в законодательстве России

Обязательства граждан в вопросах оформления ИНН прописаны в таких нормативных актах:

В Налоговом кодексе обозначаются основные моменты присвоения идентификационного номера иностранным компаниям, частным предпринимателям и просто физическим лицам (которые не являются ЧП).

Так, уже пункт 1 статьи 83 предписывает гражданам других государств обязательно встать на учет в ФНС по месту жительства, месту нахождения недвижимости или транспорта, если на то имеются оговоренные в основания.

В законе № 115-ФЗ речь идет о постановке на налоговый учет трудовых мигрантов. Представитель государственного органа, который выдает будущему работнику патент, проверяют факт присвоения ИНН. Если свидетельства у гражданина нет, данные органы передают сведения в налоговую службу сами, используя единую систему электронного взаимодействия между ведомствами.

Основания для обязательного оформления ИНН иностранцам в РФ

Законодательно предусмотрены такие основные ситуации, когда иностранному гражданину становиться на учет в налоговых органах РФ обязательно:

Видим, что вопрос, нужен ли ИНН иностранному гражданину при приеме на работу, однозначно имеет утвердительный ответ. Ведь без идентификационного номера невозможно законно получать никакой доход на территории Российской Федерации, а значит, и трудиться гражданин тоже не может.

ИНН и патент: взаимосвязь и вопросы оформления

О вопросах взаимодействия ИНН и рабочего патента поговорим дополнительно, попробуем прояснить связь этого документа с налоговым номером.

Тем, кто не в курсе, как получить ИНН иностранцу, работающему по патенту в 2018 году, нужно знать, что с 2016 года идентификационный нужен не только при получении рабочего сертификата. Внесение 12 цифр налогового номера теперь необходимо для продления патента, а также при оплате аванса НДФЛ (налог на доход физических лиц). Все работающие мигранты знают, что без внесения этой суммы рабочий сертификат просто аннулируется.

Получается, что без заветного свидетельства из ФНС иностранец не сможет легально трудиться в России, ведь ни получить патент, ни продлить его он не сможет.

Кстати, на современных рабочих сертификатах 12-значный налоговый код уже прописан, что значительно упрощает жизнь иностранцам.

Разрешение на временное проживание и ИНН

Закон предписывает обязательное получение налогового номера после получения разрешения. Какие документы нужны для получения ИНН иностранному гражданину с РВП, мы рассмотрим в следующих разделах.

Процедура получения ИНН иностранцами в России

Процесс постановки на налоговый учет и получения персонального цифрового идентификатора начинается с самого момента въезда в страну и определяется правовым статусом иностранца на территории Российской Федерации.

Прежде чем решать, как мигранту сделать ИНН, нужно обязательно проверить сроки своей регистрации, разрешительные документы на пребывание в России, а также наличие нотариально заверенной копии национального паспорта (если удостоверение личности будет проходить по нему).

Оформлением ИНН могут заняться и миграционные органы, которые выдают патент на работу (ГУВМ МВД) или работодатель (если мигрант уже трудоустроен), во всех остальных случаях организационные моменты, включая и то, как оформить ИНН физическому лицу, решаются в налоговой службе самостоятельно.

Еще раз напоминаем, что если у гражданина имеются основания для обязательного получения идентификационного номера, нужно это сделать незамедлительно, ведь уплата пошлины в государственный бюджет – обязанность не только российских граждан. Все, кто трудится на территории Российской Федерации, должны это делать независимо от гражданской принадлежности.

Какие документы подавать

От правового статуса иностранца на территории РФ во многом зависит то, какие документы нужны для оформления ИНН.

Дело в том, что налоговикам нужно будет предоставить удостоверение личности, а также обосновать свое законное право на пребывание в Российской Федерации.

Сделать это можно с помощью одного из таких документов:

Пакет документов прилагается к заявлению иностранца о присвоении ему идентификационного номера налогоплательщика. Такая форма для получения ИНН иностранцу может быть выдана в отделении налоговой службы, бланк можно скачать и на сайте ФНС.

Подытоживая, можем изложить такой перечень документов для постановки на налоговый учет:

Повторимся: перечень зависит от статуса гражданина. Например, для лиц с видом на жительство нужно к заявлению приложить лишь этот документ: ведь он и личность удостоверяет, и пометка о регистрации там есть.

Подробнее о заявлении для получения ИНН

Подробнее следует рассказать о том, как заполнять анкету (ходатайство), которая нужна для оформления идентификационного номера налогоплательщика. От правильности и корректности внесения в нее данных (как и в любой другой документ в государственных органах) зависит скорость решения вопроса, в нашем случае – постановки на налоговый учет. В иных вариантах (если есть исправления или указана недостоверная информация), ходатайство могут отклонить и процесс затянется.

Бланк заявления для получения ИНН заполняется по форме № 2-2-Учет, утвержденной приказом ФНС РФ от 11 августа 2011 года № ЯК-7-6/488@. Его можно скачать на сайте Федеральной налоговой службы, а при личном посещении отделения – получить на месте.

Бланк заявления выглядит вот так:

Форма состоит из трех страниц, для каждого пункта отведено свое место. Следует обратить также внимание, что некоторые графы заполняются сотрудниками налоговой службы. Если бланк распечатывается самостоятельно, каждую страницу нужно печатать на отдельном листе.

При внесении своих персональных данных следует внимательно переписывать сведения из личных удостоверений.

Основные правила при заполнении заявления физического лица о постановке на учет в налоговых органах таковы:

Образец заполнения заявления на ИНН можно опять же попросить в отделении, где заполняете документ, или ознакомиться с подробной инструкцией на сайте Федеральной налоговой службы. По вопросам заполнения анкеты-заявления проконсультируют и должностные лица. На нашем сайте также представлен образец заполнения документа:

Как подать ходатайство

Подать заявление и пакет документов на получение ИНН можно несколькими способами:

Рассмотрим подробнее каждый из этих вариантов.

Онлайн-заявка

Каждый иностранный гражданин имеет возможность заказать ИНН в налоговой онлайн, нужно лишь отправить заявку на ресурсе ведомства.

Порядок действий включает:

Это удобный функционал, который позволяет внести не спеша свои данные (можно даже сохранить черновик и вернуться к заполнению позже) и тщательно их проверить. В отделение ФНС нужно будет прийти лишь за свидетельством.

Отправка с помощью программы «Налогоплательщик ЮЛ»

Данный вариант доступен иностранным гражданам, у которых есть электронная подпись. Она оформляется в организациях, которые прошли аккредитацию в Министерстве связи. Главные преимущества – заполнение из дома и доставка на дом. При этом можно заказать как в распечатанном (доставят заказным письмом), так и в электронном варианте.

Что надо сделать иностранному гражданину:

Старая добрая почта

Традиционно доступный для подачи пакета документов способ – отправка письмом по почте.

При использовании данного способа следует:

Посещение налоговой: лично или через представителя

Любой гражданин может подать заявление для постановки на учет в ФНС лично, посетив ближайшее отделение. К нотариусу перед этим идти не нужно, ведь все документы на основании подлинников проверят на месте.

Оказать помощь в получении ИНН для иностранных граждан могут и доверенные лица: как просто знакомые, так и опытные юристы. Главное тут – лично заполнить заявление, заверить все документы у нотариуса и у него же оформить доверенность. Доверитель передает бумаги гражданина в инспекцию ФНС и в указанный срок забирает свидетельство.

Куда подавать документы

Когда документы подготовлены и обозначен способ их подачи, возникает закономерный вопрос: куда нести бумаги, а потом, где получить ИНН иностранному гражданину в Москве или любом другом городе Российской Федерации?

Всеми вопросами учета доходов и контролем уплаты налоговых сборов и пошлин в государственный бюджет занимается Федеральная налоговая служба РФ, которая имеет широкую сеть представительств (инспекций) по всей стране. За каждым из них закреплена определенная территория, которую оно обслуживает.

Следовательно, если иностранному гражданину необходимо получить идентификационный номер налогоплательщика, нужно обратиться в инспекцию налогой службы по месту регистрации. Сюда подается заявление с пакетом документов, здесь же получается само свидетельство.

Как долго ждать

Все, что нужно для получения ИНН иностранному гражданину, когда заявление подано налоговую службы, – немного подождать. Присвоение налогового идентификатора – дело недолгое. Постановка на налоговый учет иностранного гражданина и выдача ему ИНН, согласно пункту 4 приказа Минфина РФ от 21 ноября 2010 № 129Н, происходит в течение 5 рабочих дней после получения вашего пакета документов.

Сколько нужно денег

Иностранцы уплачивают госпошлину за многие государственные услуги и свидетельства, которые получают в России. В связи с этим возникает вполне закономерное желание узнать, сколько стоит получение ИНН для иностранных граждан.

Приятно, что за первичное оформление данного свидетельства не взимаются никакие сборы и пошлины.

Финансовые затраты возможны в нескольких случаях:

При повторной выдаче (если документ утерян) взимается госпошлина в размере 300 рублей.

Когда могут отказать в выдаче ИНН

Основная и самая частая причина отказа в выдаче идентификационного номера налогоплательщика физическому лицу – указана недостоверная информация о себе, некорректно заполнено заявление или предоставлены подложные документы. В таком случае налоговые органы вправе не выдавать иностранному гражданину свидетельство ИНН. Та же участь ждет иностранцев без регистрации на территории Российской Федерации.

Если изменяются личные данные или ИНН утерян

Мы уже говорили о том, что ИНН присваивается человеку лишь единожды, поэтому при смене персональных данных (например, если женщина вышла замуж или иностранец получил российское гражданство) закрепленный за ним личный номер в налоговой остается неизменным.

Информация об изменениях личной информации передается в налоговую службу без участия гражданина, нужно лишь заново получить бумажное свидетельство с новой фамилией. Процедура выполняется по тому же алгоритму, что и при первичном получении ИНН.

Если документ был утерян или испорчен, процесс его восстановления проходит по той же схеме, что и в первый раз, однако необходимо заплатит госпошлину (300 рублей).

ИНН для несовершеннолетних

Хотя несовершеннолетние иностранцы редко устраиваются на работу в РФ, существуют случаи, когда и для них нужно оформлять свидетельство в налоговой службе.

Основания для выдачи ИНН несовершеннолетним:

Пакет документов и процедура оформления такая же, как в случае с совершеннолетними гражданами. Если ребенку уже есть 14 лет, он заполняет заявление самостоятельно, если меньше – вопросом занимаются родители (опекуны), прикладывая обязательно свидетельство о рождении и свое удостоверение личности.

Оформление ИНН гражданам из стран СНГ

Получение идентификационного номера налогоплательщика гражданами из стран СНГ происходит по правилам, описанным выше. Поэтому вопрос, как гражданину Казахстана получить ИНН в России, будет иметь тот же ответ, что и для приезжих, например, из Узбекистана, Киргизии или Молдовы.

Заявление, удостоверение личности, свидетельство регистрации на территории РФ – основные сведения, которые нужно предоставить, чтобы стать на учет в Федеральной налоговой службе независимо от гражданской принадлежности.

Немного отличаться может содержимое папки с документами иностранцев, прибывших с территорий, где ведутся, военные действия. Тем, кому интересно, как получить ИНН в России гражданину Украины, например, важно знать, что в инспекции налоговой службы, в зависимости от ситуации, могут попросить представить:

Еще один частый вопрос можно встретить на специализированных форумах: какого образца выдают ИНН гражданину Таджикистана, – ведь между этой страной и Россией подписан Договор о двойном гражданстве? Таджикам в данном случае следует знать: идентификационный номер налогоплательщика им выдается на общих основаниях, как остальным иностранцам.

Можно ли иностранцу отказаться от ИНН

Граждане России и иностранцы, проживающие на ее территории, могут отказаться от СНИЛС, универсальной электронной карты и даже паспорта (образцы соответствующих заявлений можно найти в сети). Тем не менее в законодательстве Российской Федерации никак не оговорена процедура отказа от ИНН, аннуляции или уничтожения свидетельства. Признать его недействительным также невозможно.

Лица, которые отрицательно относятся к данному документу по религиозным или иным убеждениям, в любом случае обязаны его получать, если на то имеются описанные в законодательстве основания. Его можно не указывать при заполнении квитанций и прочих документов, однако стать на налоговый учет трудовому мигранту необходимо.

В чем разница между СНИЛС и ИНН

Непонятным моментом для многих является отличие таких документов, как СНИЛС и ИНН, для иностранных граждан в том числе. Оба эти свидетельства включают набор цифр, который выдается конкретному человеку и индивидуализирует его в государственных органах.

Основное отличие состоит в предназначении этих номеров:

Разные организации, разные цели, разное назначение.

Интересно, что два эти показатели связаны между собой. Однако узнать номер страхового свидетельства по налоговому номеру через интернет не является возможным. По номеру пенсионной страховки можно узнать много индивидуальной информации, поэтому сотрудники ПФР не разглашают ее третьим лицам. Мы писали подробнее об этом в материале «Как узнать СНИЛС по ИНН».

Способы узнать налоговый номер иностранца

Часто возникают ситуации, когда необходимо указать ИНН, а его нет под рукой или у человека вовсе нет бумажного свидетельства. Узнать свой индивидуальный номер в налоговой службе порой нужно и фирмам.

Существует несколько способов узнать свой налоговый номер:

Когда по закону – лучше

Соблюдение иностранцем предписанных правил пребывания в чужой стране – дань уважения к ее законам и традициям. Постановка на учет в налоговой службе не требует особых усилий со стороны гражданина, а в некоторых случаях за него это делают миграционные органы или работодатель. А вот преимуществ от оформления ИНН намного больше, чем волокиты по его получению.