инн в других странах как называется

Идентификационный номер налогоплательщика (ИНН)

Что такое Идентификационный номер налогоплательщика (ИНН)?

Идентификационный номер налогоплательщика (ИНН) – это девятизначный номер, который используется в качестве номера для отслеживания Налоговой службой США (IRS) и является необходимой информацией для всех налоговых деклараций, поданных в IRS. Все идентификационные номера налогоплательщиков США (TIN) или идентификационные номера налогоплательщиков выдаются непосредственно IRS, за исключением номеров социального страхования (SSN), которые выдаются Администрацией социального обеспечения (SSA). Иностранные налоговые идентификационные номера (иностранный ИНН) также не выдаются IRS; они скорее выдаются страной, в которой налогоплательщик, не являющийся гражданином США, платит налоги.

Ключевые моменты

Что такое налоговый идентификационный номер (ИНН)?

Идентификационные номера налогоплательщика или идентификационные номера налогоплательщика бывают разных форм. Физическим лицам присваиваются ИНН в форме номеров социального страхования (SSN), а предприятиям (например, корпорациям и товариществам ) присваиваются идентификационные номера работодателя (EIN). SSN – это идентификационные номера налогоплательщиков для физических лиц, и Управление социального обеспечения (SSA) выдает их в формате XXX-XX-XXXX. Налоговые идентификационные номера работодателя также состоят из девяти цифр, но читаются они как XX-XXXXXXX. Трастам, фидуциарам и другим некоммерческим организациям присваиваются прямые налоговые идентификационные номера. Другие типы ИНН включают индивидуальный идентификационный номер налогоплательщика (ITIN), идентификационный номер налогоплательщика при усыновлении (ATIN) и идентификационный номер налогоплательщика (PTIN).

IRS использует идентификационные номера налогоплательщиков для отслеживания налогоплательщиков. Заявители должны указывать количество налоговых документов и при подаче заявления на получение льгот.

Типы налоговых идентификационных номеров (ИНН)

Номера социального страхования (SSN)

Номер социального страхования (SSN) – это самый распространенный идентификационный номер налогоплательщика.SSN выдаются гражданам США, постоянным жителям и некоторым временным жителям.SSN требуется для обеспечения легальной работы в США, а также для получения пособий по социальному обеспечению и других государственных услуг.1 У ребенка должен быть номер социального страхования, прежде чем родитель сможет заявить его как иждивенца для целей налогообложения дохода;Таким образом, большинство родителей добровольно запрашивают номер от имени своих детей.2 Ребенок с ИНН может считаться иждивенцем. SSA обрабатывает заявки бесплатно, но есть также платные услуги, которые предлагают заполнить заявки для молодых родителей.

Индивидуальный идентификационный номер налогоплательщика (ITIN)

IRS выдает индивидуальный идентификационный номер налогоплательщика (ITIN) некоторым иностранцам-нерезидентам и резидентам, их супругам и иждивенцам, если они не имеют права на получение SSN.Оформленный в том же формате, что и SSN (XXX-XX-XXXX), ITIN начинается с 9. Чтобы получить индивидуальный идентификационный номер налогоплательщика, заявитель должен заполнить форму W-7 и предоставить документы, подтверждающие его или ее статус резидента.3 Определенные агентства, включая колледжи, банки и бухгалтерские фирмы, часто помогают заявителям получить их ITIN.

Идентификационные номера работодателя (EIN)

IRS использует идентификационный номер сотрудника (EIN) для идентификации корпораций, трастов и поместий, которые должны платить налоги.Эти группы должны подать заявку на получение номера и использовать его для отчетности о своих доходах для целей налогообложения.Подача заявки на получение EIN бесплатна, и компании могут получить его немедленно.4

Идентификационные номера налога на усыновление

ATIN применяется к домашнему усыновлению только в том случае, если приемные родители не могут получить SSN ребенка для своевременного заполнения налоговых деклараций.Чтобы соответствовать требованиям, ребенок должен быть гражданином США или постоянным жителем, а усыновление должно быть отложено.5

Идентификационный номер налогоплательщика

С 1 января 2011 г. IRS требовало указывать PTIN в каждом поданном декларации.До этой даты использование PTIN было необязательным.6 Любой составитель налоговой декларации, взимающий плату за заполнение всей или части налоговой декларации для другого физического лица, должен иметь и использовать PTIN.7

Инн в других странах как называется

или, типа, как он у них там называется

«код налогоплательщика в стране регистрации или аналог»

плиз

Кстати, уважаемый almira, может скажете для чего вам, а мы подскажем?

Кстати, уважаемый almira, может скажете для чего вам, а мы подскажем?

для заполнения поля Д формы 2005ИМ(2000) (с учётом 117-Н) )))

при запросе свидетельства нереза на КИО

при открытии счёта в нашем банке

всеми нами уважаемой Коллеги

а ихний «ИНН» так никто и не знает

а я, как дурак, сомневаюсь

ИНН и другие юридические и финансовые сокращения на английском

Перевод на английский аббревиатур, касающихся юридической и финансовой деятельности, требует особой точности. В сфере профессиональной терминологии не допускается свободной трактовки понятий. Возьмем для иллюстрации такие термины, как ИНН на английском языке, ИП или ОАО. Не все они будут соответствовать прямому дословному переводу терминов с русского языка. Более того, для их обозначения нужно применять разные способы передачи понятий на английском языке.

Особенности передачи терминов

При работе с текстами юридической и финансовой тематики стилистика исходного материала должна соответствовать переводному. Профессиональные обороты не подменяются синонимическими лексическими единицами и словами нейтрального стиля.

Существуют аналоги многих понятий, которые необходимо знать и пользоваться ими при работе с документами. Однако есть и термины, которые свойственны исключительно российской действительности, поэтому важно знать, как будет верно звучать их перевод на английский.

Способы перевода

Финансовые аббревиатуры с переводом

Сокращенный вариант в переводе

Полное значение в переводе

Банковский Идентификационный Код

Bank Identification Code

Идентификационный Номер Налогоплательщика

Individual Taxpayer Number

Страховой Номер Индивидуального Лицевого Счёта

Insurance Number of Individual Ledger Account

Основной Государственный Регистрационный Номер Индивидуального Предпринимателя

Primary State Registration Number of the Sole Proprietor

Также рассмотрим названия основных классификаторов на двух языках.

Общероссийский Классификатор Предприятий и Организаций

All-Russian Classifier of Enterprises and Organizations

Общероссийский Классификатор Отраслей Народного Хозяйства

All-Russian Classifier of Economy Branches

Общероссийский Классификатор Видов Экономической Деятельности

All-Russian Classifier of Types of Economic Activity

Частные случаи перевода терминов

Передача форм собственности предприятий

Рекомендуется не переводить названия форм собственности предприятий, а транслитерировать их (например, ООО, АО, ПАО). Дело в том, что часто применяемый в этом случае аналоговый перевод Limited Liability Company не совсем верно отражает особенности форм собственности, типичные российским предприятиями. Американское LLC качественно отличается от русских ООО, АО, ПАО.

Обозначение лиц, самозанятых предпринимательской деятельностью

Тем не менее, для сохранения корреляции с русскоязычным термином часто используется прямой перевод Individual Entrepreneur. Такой вариант четко демонстрирует, что речь идет о предпринимателе, осуществляющем деятельность в России, а не в других странах.

ИНН, ОГРН, КПП можно транслитерировать?

Подобные термины часто передаются транслитерацией, сокращенно. Но поскольку они передают реалии чисто российской действительности, сокращения не всегда будет достаточно, чтобы иностранцам была понятна суть явления. Поэтому правильнее приводить полный перевод термина, а затем в скобках латиницей указывать сокращение.

Некоторые сокращения экономических терминов

Банковские данные

Перевод адреса

Для адекватной передачи адреса на английском, во избежание двусмысленности или неправильных трактовок, не нужно искать эквиваленты словам «улица», «переулок» и т.д. В этом случае правильно придерживаться рекомендаций международных почтовых служб. В соответствии с ними, мы передаем адрес латиницей «как есть». По международному стандарту сначала пишется дом и улица (или переулок, проспект, т.п.), номер квартиры (или помещение офиса), индекс, название страны.

Адрес в старом формате

230025, Россия, Ярославль, переулок Зеленый, 22, пом.5

Перевод в соответствии с правилами почтовых служб

22 pereulok Zeliony, pom.5, Yaroslavl, 230025, Russia

Другие общепринятые сокращения в деловой переписке

Приведенные ниже сокращения типичны не для официальных документов, а для сопровождающей их деловой переписки. Их необходимо знать для свободного понимания сопроводительной документации.

При самостоятельном переводе специфической документации и терминологии будьте особенно внимательны и для большей надежности пользуйтесь специализированными словарями. Если вы не уверены, как правильно написать, к примеру, КПП (и перевод на английский), используйте официальные документы и проверенные образцы переводов.

Автор статьи: Екатерина Семенова, методолог Lim English

Идентификационные номера налогоплательщика (TIN)

More In Подача налоговых деклараций

Идентификационный номер налогоплательщика ( TIN ) представляет собой идентификационный номер, используемый Налоговым управлением США при администрировании соблюдения налогового законодательства. Этот номер выдается Администрацией социального обеспечения ( SSA ) или Налоговым управление США ( IRS ). Номер социального обеспечения ( SSN ) выдается Администрацией социального обеспечения ( SSA ), а все другие идентификационные номер налогоплательщика ( TIN ) выдаются Налоговым управление США ( IRS ).

Идентификационные номера налогоплательщика

Нужен ли мне такой номер?

Идентификационный номер налогоплательщика ( TIN ) должен предоставляться в налоговых декларациях, заявлениях и других налоговых документах. Например, номер должен предоставляться в следующих случаях:

TIN должен указываться в сертификате об удержаниях налогов из заработной платы, если бенефициарный владелец заявляет что-либо из следующего:

Как получить идентификационный номер налогоплательщика ( TIN )?

Номер социального обеспечения ( SSN )

Форму SS- 5 также можно получить позвонив по телефону 800-772-1213 или посетив местное отделение социального обеспечения. Эти услуги являются бесплатными.

Идентификационный номер работодателя ( EIN )

Идентификационный номер работодателя ( EIN ) также называется федеральным налоговым идентификационным номером и он используется для идентификации коммерческого юридического лица. Этот номер также используется наследственными имуществами и трастами, получающими доход, который должен указываться в Форме 1041, «Подоходная налоговая декларация США для наследственного имущества и трастов» (Английский). Для получения дополнительной информации смотрите Идентификационные номера работодателя.

Индивидуальный идентификационный номер налогоплательщика ( ITIN )

ITIN или индивидуальный идентификационный номер налогоплательщика представляет собой номер для обработки налоговой документации доступный только для определенных постоянно проживающих в стране иностранцев, их супругов и иждивенцев, которые не могут получить номер социального обеспечения ( SSN ). Это 9-значный номер, начинающийся с цифры «9» и имеющий формат аналогичный номеру социального обеспечения ( SSN ) ( NNN-NN-NNNN ).

Вы можете использовать инструмент Интерактивный помощник по налоговым вопросам (Английский) Налогового управления США для помощи в определении того, нужно ли вам подавать заявление для получения индивидуального идентификационного номера налогоплательщика ( ITIN ).

Для получения ITIN вы должны заполнить документ Налогового управления США Форма W- 7, «Заявление на получение индивидуального идентификационного номера налогоплательщика в Налоговом управлении США». Для Формы W- 7 требуется документация, подтверждающая статус иностранца и подлинную личность каждого человека. Вы можете либо отправить по почте документацию вместе с Формой W- 7 по адресу, указанному в Инструкции к Форме W- 7, представить ее отделении Налогового управления США, не требующем предварительной записи на прием, либо обработать ваше заявление через Агента по приему заявлений, уполномоченного Налоговым управлением США. Форма W- 7( SP ), Solicitud de Número de Identificación Personal del Contribuyente del Servicio de Impuestos Internos PDF доступна для лиц, говорящих на испанском языке.

Агентами по приему заявлений являются юридические лица (колледжи, финансовые учреждения, бухгалтерские фирмы, и т.д.), уполномоченные Налоговым управлением США помогать заявителям при получении ITIN. Они рассматривают документацию заявителя и направляют заполненную Форму W- 7 для обработки в Налоговое управление США.

ПРИМЕЧАНИЕ. Вы не можете запрашивать налоговый зачет за заработанный доход, используя ITIN.

Иностранные физические лица должны подавать заявление на получение номера социального обеспечения ( SSN, если они имеют право на это) с помощью Формы SS- 5, направленной в Администрацию социального обеспечения или должны подать заявление на получение индивидуального идентификационного номера налогоплательщика ( ITIN ) с помощью Формы W- 7. С настоящего момента каждый заявитель на получение ITIN должен теперь:

Заявитель, соответствующий одному из исключений требования подавать налоговую декларацию, (смотрите Инструкции к Форме W- 7) должен представить документацию, подтверждающую право на это исключение.

Новые правила для W- 7/ ITIN были выпущены 17 декабря 2003 года. Краткая сводка этих правил приведена в новой Форме W- 7 и инструкциях к ней.

Для получения дополнительной информации о ITIN см.:

Индивидуальный номер налогоплательщика для приемного ребенка ( ATIN )

Индивидуальный номер налогоплательщика для приемного ребенка ( ATIN ) (Английский) является временным девятизначным номером, выдаваемым Налоговым управлением США физическим лицам, находящимся в законном процессе усыновления или удочерения ребенка, являющегося гражданином или постоянным жителем США, но которые не могут получить SSN для этого ребенка к моменту подачи налоговой декларации.

Форма W- 7 A, «Заявление на получение идентификационного номера налогоплательщика для детей, удочерение или усыновление которых оформляется в США (Английский)» используется для подачи заявления на получение ATIN. (ПРИМЕЧАНИЕ. Не используйте Форму W- 7 A, если ребенок не является гражданином или постоянным жителем США.)

Индивидуальный номер составителя налоговой декларации ( PTIN )

Начиная с 1 января 2011 года, если вы являетесь специалистом, предоставляющий платные услуги по подготовке налоговой декларации, вы должны использовать действительный индивидуальный номер составителя налоговой декларации ( PTIN ) на подготовленных вами налоговых декларациях. Использование PTIN больше не является необязательным. Если у вас нет PTIN, вы должны его получить используя новую систему регистрации Налогового управления США (Английский). Даже если у вас есть PTIN, но вы получили его до 28 сентября 2010 года, вы должны подать заявление на новый PTIN или продлить срок действия имеющегося PTIN, используя новую систему. Если вся ваша подтверждающая личность информация совпадает, вам может быть выдан тот же самый номер. Вы должны иметь PTIN, если вы за плату подготавливаете все или почти все федеральные налоговые декларации или заявления на получение возврата налогов.

Если вы не хотите подавать заявление на получение PTIN по Интернету, используйте Форму W- 12, «Заявление в Налоговое управление США для получения индивидуального номера платного составителя налоговой декларации ( PTIN )» (Английский). Обработка бумажного заявления займет 4-6 недель.

Если вы являетесь иностранным специалистом по оформлению налоговой документации и заполнению налоговых деклараций, который не может получить номер социального обеспечения США, пожалуйста, смотрите инструкции в Новые требования для специалистов по оформлению налоговой документации и заполнению налоговых деклараций: часто задаваемые вопросы (Английский).

Иностранные физические лица и идентификационный номер работодателя Налогового управления США

Иностранные организации, не являющиеся физическими лицами (например, иностранные корпорации и т. д.), которые должны иметь федеральный идентификационный номер работодателя ( EIN ), чтобы претендовать на освобождение от удержания налога в соответствии с договором об избежании двойного налогообложения (заявлено в Форме W- 8 BEN ) должны подать Форму SS- 4, «Заявление на получение идентификационного номера работодателя» (Английский) в Налоговое управление США для подачи заявления на получение такого EIN. Иностранные организации, подающие Форму SS- 4 с целью получения EIN для требования освобождения от уплаты налогов в соответствии с договором об избежании двойного налогообложения и которые в противном случае не должны подавать подоходную налоговую декларацию США, налоговую декларацию для налогов, удерживаемых работодателем из заработной платы лиц, работающих по найму или налоговую декларацию для акцизного налога, должны выполнить следующие специальные инструкции при заполнении Формы SS- 4. При заполнении строки 7 b Формы SS- 4 заявитель должен написать « N / A » (не относится) в блоке, запрашивающем SSN или ITIN, кроме случая, когда у заявителя уже есть SSN или ITIN. При ответе на вопрос 10 Формы SS- 4 заявитель должен написать « other » (другое) и написать или впечатать одну наиболее подходящую фразу из приведенных ниже:

« For W- 8 BEN Purposes Only » (Только в целях W- 8 BEN )

« For Tax Treaty Purposes Only » (Только в целях договора об избежании двойного налогообложения)

« Required under Reg. 1.1441-1( e )(4)( viii )» (Требуется в соответствии с Правилом 1.1441-1( e )(4)( viii ))

«897( i ) Election » (897( i ) выбор)

Если вопросы с 11 по 17 в Форме SS- 4 не относятся к заявителю, поскольку он не должен подавать налоговую декларацию в США, такие вопросы следует отметить как « N / A » (не применимо). Иностранная организация, заполнившая форму SS- 4 описанным выше способом, должна быть внесена в документацию Налогового управления США как не имеющая требования подачи каких-либо налоговых деклараций США. Однако, если иностранная организация получает письмо от налогового управления США с просьбой подать налоговую декларацию США, иностранная организация должна немедленно ответить на это письмо, заявив, что к ней не относятся требования подавать какие-либо налоговые декларации США. Отсутствие ответа на письмо Налогового управления США может привести к процессуальному определению размера налога Налоговым управлением США в отношении иностранной организации. Если иностранная организация позже становится обязанной подать налоговую декларацию США, иностранная организация не должна подавать заявку на получение нового EIN, а вместо этого должна использовать EIN, который был впервые выдан для всех налоговых декларациях США, поданных впоследствии.

Для ускорения выдачи EIN иностранному юридическому лицу, пожалуйста, звоните по телефону 267-941-1099. Это платный телефонный звонок.

Налоговый идентификатор в Германии — Получение, Формат и Использование

Получение индивидуального налогового номера в Германии. Формат ИНН, другие идентификаторы в сфере налогов.

Каждый житель Германии получает уникальный налоговый идентификатор — Steuer-ID. Это аналог ИНН — индивидуального налогового номера.

ID мужа и жены указываются вверху в ответе налоговой на подачу совместной декларации.

Как получить ИНН в Германии

Номер присваивается немецкой налоговой службой Finanzamt автоматически после регистрации в Германии по месту жительства или после рождения ребёнка у местных жителей. Запрашивать выдачу ИНН отдельно не требуется.

Срок, который проходит между пропиской и получением извещения о присвоении ID, зависит от конкретного города — 2-21 день.

Если ничего не предпринимать, самое позднее через 3 недели почтой придёт письмо с уведомлением от федерального ведомства Bundeszentralamt für Steuern.

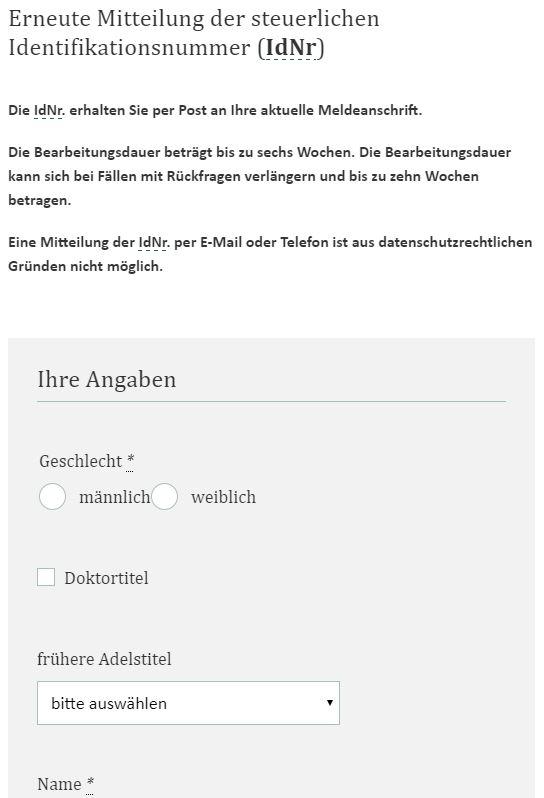

Официальный путь получить идентификатор — сделать онлайн запрос в центральное ведомство. Но срок ответа до 6 недель. По телефону или email не отвечают.

Сервис федерального налогового агенства позволяет получить ИНН по запросу в интернете. За 6 недель.

Когда требуется узнать налоговый номер быстрее, например, для оформления на работе или открытия банковского счёта в Германии, лучше сходить в финанцамт и попросить распечатку самостоятельно.

Формат

Формат ID — 11-значная уникальная комбинация цифр. Строится идентификатор с 2016 по правилам:

Срок действия

Идентификатор выдаётся навечно, не меняется при переезде внутри Германии или отъезде из страны на долгий срок.

Удаляется информация, только если ИНН не требуется налоговой, но не позже 20 лет после смерти налогоплательщика.

Как используется налоговый номер

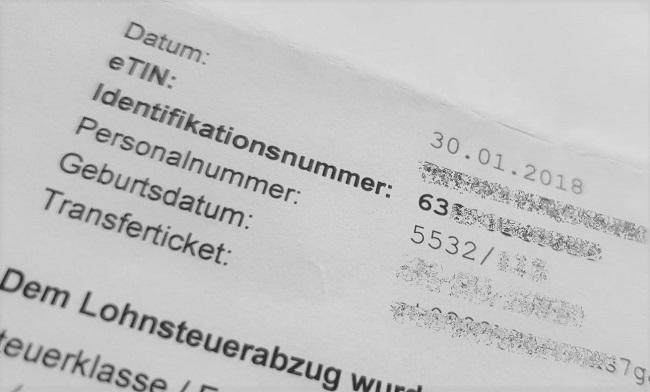

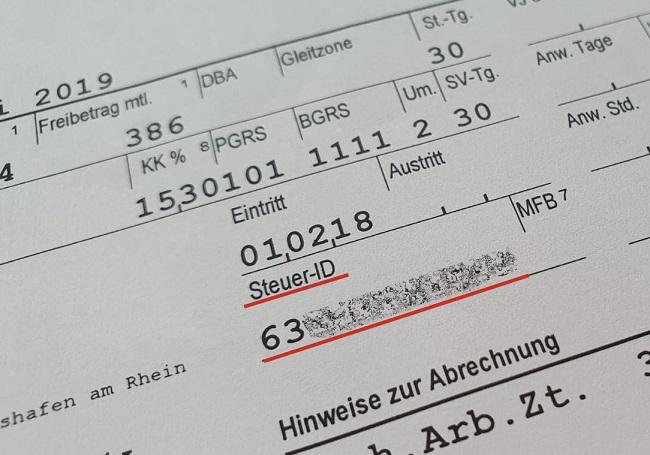

Относящиеся к налогам бумаги помечаются IDN вверху. Поэтому Steuer-ID обнаружится на каждом письме из Finanzamt, зарплатном листке, распечатке электронной записи налоговой карты.

С 2018 немецкие банки обязаны использовать IdNr при открытии расчётных счетов.

ИНН надо сообщить работодателю и использовать номер в общении с налоговой службой, например, при заполнении декларации в Германии.

Использовать данные разрешается только в целях, предусмотренных законом для налогообложения.

IdNr указывается в электронной Lohnsteuerkarte бюргера, распечатку которой работодатель выдаёт в конце года.

История введения налогового идентификатора в Германии

Впервые ID ввели в июле 2007 в тестовом режиме. Жители зарегистрированные на 30 июня в ФРГ получили номера, но без реального использования в делах связанных с налогами.

В октябре стартовала проверка выданных идентификаторов на предмет выявления дубликатов. Занимались выдачей чиновники ведомств отвечающих за регистрацию жителей. В итоге удаление дублей уникальных номеров заняло гораздо больше времени, чем планировалось изначально. До конца 2008 налогоплательщикам постепенно высылались проверенные ID.

Steuer-ID в немецком зарплатном листке.

Процесс шёл и дальше не без сложностей. Например, в 2013 федеральное налоговое ведомство Германии оповестило СМИ, что в 164 тысячах случаев бюргеру присваивалось более одного ID или одинаковый ИНН выдавался нескольким налогоплательщикам.

Министру финансов Пееру Штайнбрюку, усилиями которого ввели Steuer-ID, присудили шуточную награду BigBrotherAward в области политики. Премия BBA ежегодно присуждается за “выдающиеся достижения” в области надзора за персональными данными.

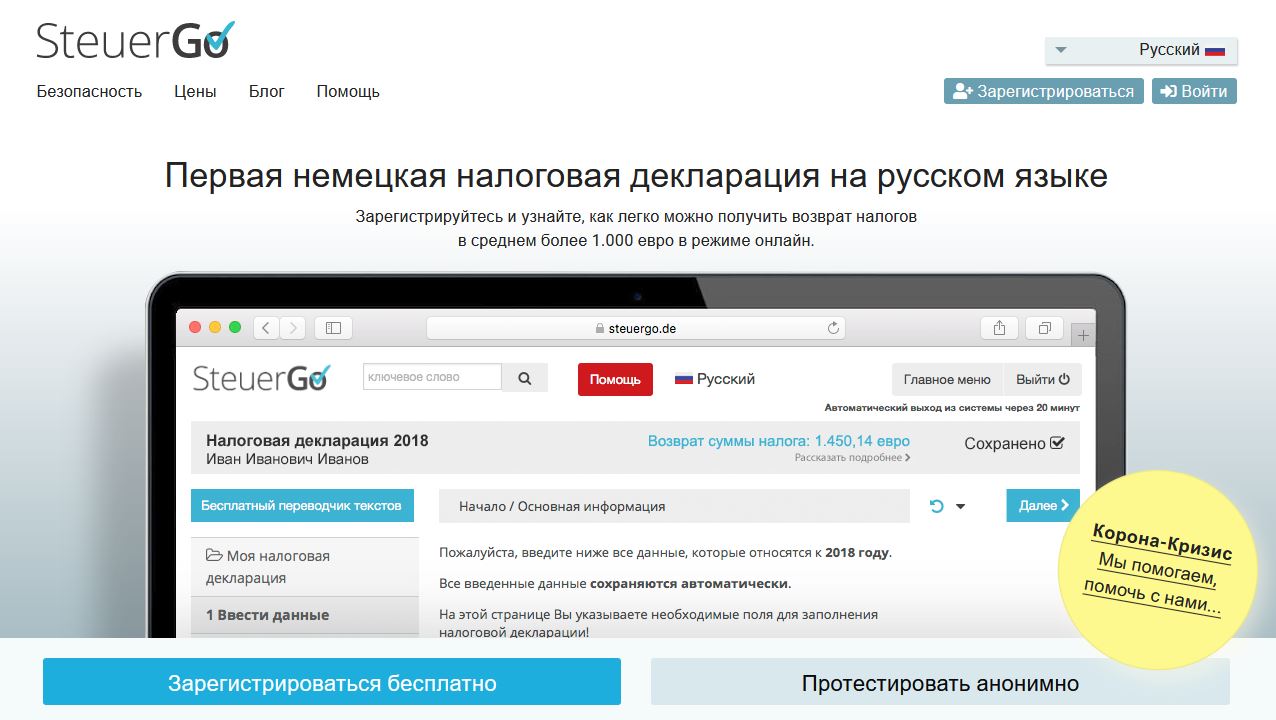

Заполните налоговую отчётность в Германии онлайн на русском языке с подсказками и советами

Иные номера связанные с налогами

Одновременно с налоговым идентификатором в Германии выдаётся ещё один налоговый номер — 13-разрядный Steuernummer. Это локальный номер с цифрами и знаками “/”. Используется Finanzamt, которому подотчётен бюргер. При переезде в другой город или регион этот номер меняется.

До введения Steuer-ID в качестве уникального кода налогоплательщика использовался 14-значный eTIN, в котором кодировалась дата рождения и имя. В отдельных землях до сих пор в ходу параллельно основному ID.

Для учёта НДС при осуществлении торговых операций в других странах ЕС предприниматели в Германии получают USt-IdNr.

При покупке недвижимости в Германии взимается сбор за владение участком — Grundsteuer — который привязан к отдельному номеру.

В 2021 планируется введение нового “экономического” ID — W-IdNr. — для немецких частных предпринимателей.

14-02-2020, Степан Бабкин

Читайте дальше:

Войдите или зарегистрируйтесь, чтобы подписаться на уведомления о комментариях к статье.

Комментарии и вопросы

Честно говоря, не понял. Пришло письмо от Bundeszentralamt für Steuern с Presönaliche Identifikationsnummer. 11 цифр. В первых 10 знаках нет трижды повторяемой цифры. Это «тот самый» номер ИНН или еще какой-то надо ждать/оформлять в Finanzamt?

Здравствуйте! Скажите пожалуйста, какие документы надо предоставить finanzamt, если решил спросить их напрямую? Если у меня на данный момент нет прописки, могу ли я получить ИНН?

Здравствуйте. Сегодня зарегистрировались («прописались»), получили бумажку подтверждение.

Теперь ждем Tax ID. Сейчас Finanzamt (Berlin, Mitte) закрыты и вообще не принимают граждан, насколько я понимаю.

Вопрос: как можно сменить налоговый класс с класса по-умолчанию на 3 (и 5 для жены)?

Здравствуйте. Можете подсказать Живём в Германии 2 года,получали пособие. Муж нашёл работу хотим сменить Steuerklass. Нам сказали что по умолчанию 4/4. Нам нужен 3/5. Нашли Antrag на смену класса,но тут стоит первый пункт Steuernummer. Где его взять? Мы имеем только Idnummer.

Добрый день! Сегодня позвонили из банка в Германии, попросили предоставить мой русский ИНН. Для чего это нужно?

Заранее спасибо огоромное за ответ и за существование сайта как такового!

Михаил Губич (04/10/2020)

Добрый день.

Неделю назад мы с женой как и положено зарегистрировались по месту жительства. Теперь ждём на почту письма от Finanzamt. Работать я начал с первого числа, и работодатель уже к середине месяца просит предоставить ИНН. В статье написано, что я могу узнать свой ИНН, обратившись в свой Finanzamt напрямую. Но как это сделать, есть ли в Германии привязка конкретной налоговой к месту жительства или можно идти на приём в любой городской Finanzamt не глядя? (живём в Дюссельдорфе)

Я что-то не понял. Без этого номера можно официально работать? Или нет?

Добрый день,хотел спросить,а если нет steuer номера может ли с меня фирма отсчитывать налоги,работаю официальнопо договору с весны а получил номер в июне.заранее спасибо

Теперь понятно почему с 2017 не прописанному иностранцу не открывают личный расчетный счет в банке