иностранный сотрудник на патенте ндфл

Расчёт НДФЛ и страховых взносов для иностранных работников на патенте

Как указал МИД РФ в письме от 27.04.2012 № 19261/кд, в зависимости от режима пребывания на территории РФ некоторые категории иностранных граждан обязаны получить патент:

Патент получать не нужно:

Иностранные работники на ПСН (патентной системе налогообложения) с разрешением на временное проживание

Если иностранец, временно пребывающий в РФ и работающий на патенте, получает РВП (разрешение на временное проживание), его статус автоматически меняется: он становится временно проживающим.

Датой смены статуса иностранного гражданина признаётся дата принятия решения о выдаче РВП. Разрешение выдаёт МВД РФ.

Рассмотрим, как рассчитываются страховые взносы и НДФЛ для иностранных граждан.

Порядок расчёта НДФЛ

Ситуация 1

Категория граждан: временно пребывающие иностранные граждане из стран с безвизовым режимом (кроме ЕАЭС).

Патент: обязаны получить.

По каким ставкам рассчитывать НДФЛ:

Ситуация 2

Категория граждан: иностранные граждане с РВП.

Патент: получать не нужно.

По каким ставкам рассчитывать НДФЛ: зависит от того, являются ли граждане налоговыми резидентами РФ:

Ст. 207 НК РФ устанавливает, что налоговыми резидентами признаются иностранные граждане, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев, которые могут приходиться на разные календарные годы. Минфин РФ в письме от 22.01.2020 № 03-04-05/3343 отмечает, что наличие статуса налоговых резидентов РФ определяется на каждую дату получения ими дохода.

Расчёт НДФЛ при получении РВП временно пребывающим иностранным гражданином на патенте

Иностранные граждане могут одновременно иметь и патент, и разрешение на временное пребывание. Основные моменты, которые нужно учитывать:

Поэтому на иностранных граждан, получивших РВП, распространяются положения абз. 3 п. 3 ст. 224 НК РФ. При уплате НДФЛ нужно учитывать:

Пример

В компании работает временно пребывающий иностранный гражданин на ПСН. Работник внёс фиксированные авансовые платежи НДФЛ за 6 месяцев на период с 19.04.21 по 18.10.21.

24.06.21 решено выдать работнику РВП – он приобрёл статус временно проживающего.

До завершения срока действия патента (18.10.21) НДФЛ рассчитывается в порядке, действующем для иностранных граждан на ПСН по ставке 13% или 15% с зачётом уплаченных платежей.

Если после 18.10.21 иностранный гражданин становится налоговым резидентом РФ (когда пребывал в России свыше 183 календарных дней в течение 12 месяцев), НДФЛ будет рассчитываться по налоговой ставке 13% или 15%, но зачёт ранее уплаченных авансовых платежей прекратится.

Порядок расчёта страховых взносов

Независимо от наличия у иностранных граждан патента на работу, начисление страховых взносов происходит в том же порядке.

Исключение составляют лишь граждане стран — участников ЕАЭС. Им страховые взносы начисляются по тарифам, установленным для граждан России. При этом статус иностранных граждан (временно пребывающих, временно или постоянно проживающих) значения не имеет.

Тарифы указаны в подп. 15 п. 1 ст. 422 и ст. 425 НК РФ, п. 1 и 4.1 ст. 2 ФЗ от 29.12.2006 № 255-ФЗ, ст. 10 ФЗ от 29.11.2010 № 326-ФЗ, а также в ФЗ от 15.12.2001 № 167-ФЗ.

Ставки страховых взносов для временно пребывающих иностранных граждан (не имеющих РВП):

Ставки страховых взносов для временно проживающих иностранных граждан (имеющих РВП) аналогичны ставкам, применяемым для российских граждан. По п. 2 ст. 425 НК РФ они составляют:

Страховые взносы в связи с профзаболеваниями и несчастными случаями на производстве

устанавливаются по тем же тарифам, что и для граждан России (п. 1 ст. 20.1 ФЗ от 24.07.1998 № 125-ФЗ).

Если иностранные граждане приобретают статус временно проживающих, тариф страховых взносов на ОПС не меняется. База для начисления взносов продолжает определяться в общем порядке.

После получения иностранными гражданами РВП страховые взносы в ФСС уплачиваются по тарифу 2,9%, а на доходы начисляются страховые взносы на ОМС по тарифу 5,1%.

Минфин РФ в письме от 06.08.2019 № СД-4-11/15529@ указал, что, если иностранные граждане получают РВП, сумму их доходов следует разделить на две части. Первая часть – с начала месяца по дату, предшествующую дате выдачи РВП. Вторая часть – с даты выдачи РВП до окончания месяца.

Пример

В компании работает временно пребывающий иностранный гражданин на ПСН. Его заработная плата составляет 30 000 рублей. 23.06.21 работник получил РВП.

При пятидневной рабочей неделе в июне 2021-го 21 рабочий день. Чтобы рассчитать страховые взносы за июнь 2021-го, нужно разделить доходы работника на два периода.

Первый период – с 01.06.21 по 22.06.21 (15 рабочих дней).

Второй период – с 23.06.21 по 30.06.21 (6 рабочих дней).

30 000: 21 день х 15 дней = 21 429 руб.

30 000: 21 день х 6 дней = 8 571 руб.

30 000 х 22% = 6 600 руб.

Страховые взносы до получения работником РВП:

Страховые взносы после получения работником РВП:

Таким образом, страховые взносы работника за июнь 2021-го составят:

Иностранный сотрудник на патенте ндфл

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Департамента налоговой и таможенной политики Минфина России от 13 апреля 2020 г. N 03-04-05/29047 Об особенностях исчисления и уплаты НДФЛ в отношении дохода иностранных граждан, осуществляющих трудовую деятельности по найму в РФ на основании патента

Департамент налоговой и таможенной политики рассмотрел обращение и сообщает, что в соответствии с регламентом Минфина России, утвержденным приказом Минфина России от 14.09.2018 N 194н, в Минфине России, если законодательством не установлено иное, не рассматриваются по существу обращения по разъяснению (толкованию норм, терминов и понятий) законодательства Российской Федерации и практики его применения, по проведению экспертизы договоров, учредительных и иных документов организаций, по оценке конкретных хозяйственных ситуаций.

Указанные письменные разъяснения предоставляются налогоплательщикам и налоговым агентам только в связи с выполнением ими своих обязанностей, предусмотренных Кодексом.

Вместе с тем сообщаем следующее.

Согласно пункту 6 статьи 227 1 Кодекса общая сумма налога с доходов иностранных граждан, осуществляющих трудовую деятельность по найму в организациях и (или) у индивидуальных предпринимателей, а также у занимающихся частной практикой нотариусов, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся в установленном законодательством Российской Федерации порядке частной практикой, исчисляется налоговыми агентами и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных такими налогоплательщиками за период действия патента применительно к соответствующему налоговому периоду, в порядке, предусмотренном пунктом 6 статьи 227 1 Кодекса.

Налоговый агент уменьшает исчисленную сумму налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей на основании письменного заявления налогоплательщика и документов, подтверждающих уплату фиксированных авансовых платежей, после получения от налогового органа Уведомления,

С учетом изложенного, при отсутствии у налогового агента Уведомления, выданного на соответствующий налоговый период (в рассматриваемом случае на 2019 год), налоговый агент не вправе осуществлять уменьшение суммы налога на доходы физических лиц с доходов данного налогоплательщика, уплаченного в 2019 году, на сумму уплаченных налогоплательщиком фиксированных авансовых платежей.

При этом иного порядка уменьшения суммы налога на доходы физических лиц с доходов налогоплательщика на сумму уплаченных им фиксированных авансовых платежей Кодексом не предусмотрено.

После получения от налогового органа Уведомления, выданного на 2020 год, налоговый агент вправе уменьшить исчисленную сумму налога на сумму уплаченных ранее налогоплательщиком фиксированных авансовых платежей, приходящихся на 2020 год.

В соответствии с положениями абзаца четвертого пункта 6 статьи 227 1 Кодекса налоговый орган направляет Уведомление, в частности, при условии, что ранее применительно к соответствующему налоговому периоду такое уведомление налоговыми органами в отношении указанного налогоплательщика налоговым агентам не направлялось.

Учитывая изложенное, в случае, если в соответствующем налоговом периоде налоговому агенту в отношении иностранного сотрудника Уведомление уже было выдано, по мнению Департамента, получение нового Уведомления в налоговом периоде не требуется.

При этом с учетом положений статьи 227 1 Кодекса налоговый агент вправе уменьшить исчисленную сумму налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей за период действия всех патентов в соответствующем налоговом периоде.

Настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | В.А. Прокаев |

Обзор документа

Общая сумма НДФЛ с доходов иностранцев, работающих по найму, исчисляется налоговыми агентами и уменьшается на сумму фиксированных авансов, уплаченных иностранцами за период действия патента. Уменьшение производится только у одного налогового агента при получении от налогового органа уведомления.

При отсутствии уведомления, выданного на соответствующий налоговый период (в рассматриваемом случае на 2019 г.), НДФЛ, уплаченный в 2019 г., не уменьшается на уплаченные налогоплательщиком фиксированные авансы.

После получения уведомления, выданного на 2020 г., налоговый агент вправе уменьшить исчисленный НДФЛ на уплаченные ранее налогоплательщиком фиксированные авансы, приходящиеся на 2020 г.

Если в соответствующем налоговом периоде налоговому агенту в отношении иностранца уведомление уже было выдано, получение нового уведомления в налоговом периоде не требуется.

При этом налоговый агент вправе уменьшить НДФЛ на уплаченные налогоплательщиком фиксированные авансы за период действия всех патентов в соответствующем налоговом периоде.

Иностранный сотрудник на патенте ндфл

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Федеральной налоговой службы от 1 ноября 2019 г. N БС-3-11/9501@ О физических лицах, нанимающих иностранных граждан, работающих по патенту, для ведения домашнего хозяйства, являющихся плательщиками страховых взносов

Федеральная налоговая служба, рассмотрев интернет-обращение по вопросам разъяснения законодательства Российской Федерации о налогах и сборах, в рамках компетенции налоговых органов сообщает следующее.

1. В отношении налогообложения дохода, полученного физическим лицом за работу по ведению домашнего хозяйства.

Перечень доходов, освобождаемых от обложения налогом на доходы физических лиц, содержится в статье 217 Кодекса.

На основании пункта 70 статьи 217 Кодекса освобождаются от обложения налогом на доходы физических лиц доходы в виде выплат (вознаграждений), полученных физическими лицами, не являющимися индивидуальными предпринимателями, от физических лиц за оказание им следующих услуг для личных, домашних и (или) иных подобных нужд: по присмотру и уходу за детьми, больными лицами, лицами, достигшими возраста 80 лет, а также иными лицами, нуждающимися в постоянном постороннем уходе по заключению медицинской организации, по репетиторству, по уборке жилых помещений, ведению домашнего хозяйства.

Положения пункта 70 статьи 217 Кодекса распространяются на физических лиц, уведомивших налоговый орган в соответствии с пунктом 7.3 статьи 83 Кодекса и не привлекающих наемных работников для оказания вышеуказанных услуг.

Учитывая изложенное, положения пункта 70 статьи 217 Кодекса не применяются к доходам физического лица, осуществляющего трудовую деятельность по найму в Российской Федерации на основании патента, выданного в соответствии с Федеральным законом от 25 июля 2002 года N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации».

Указанное лицо самостоятельно осуществляет уплату налога на доходы физических лиц в виде фиксированных авансовых платежей.

В соответствии с пунктом 1 статьи 419 Кодекса плательщиками страховых взносов признаются лица, являющиеся страхователями в соответствии с федеральными законами о конкретных видах обязательного социального страхования, в том числе физические лица, не являющиеся индивидуальными предпринимателями и производящие выплаты и иные вознаграждения физическим лицам.

Исходя из положений пункта 2 статьи 420 Кодекса объектом обложения страховыми взносами для физических лиц, не являющихся индивидуальными предпринимателями и осуществляющих выплаты и иные вознаграждения физическим лицам, признаются выплаты и иные вознаграждения по трудовым договорам (контрактам) и по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг в пользу физических лиц.

В соответствии с положениями пункта 2 статьи 421 Кодекса база для исчисления страховых взносов для физических лиц, не являющихся индивидуальными предпринимателями, определяется по истечении каждого календарного месяца как сумма выплат и иных вознаграждений, предусмотренных пунктом 2 статьи 420 Кодекса, начисленных отдельно в отношении каждого физического лица с начала расчетного периода нарастающим итогом, за исключением сумм, не подлежащих обложению страховыми взносами в соответствии со статьей 422 Кодекса.

Согласно положениям пункта 3 статьи 422 Кодекса в базу для исчисления страховых взносов не включаются выплаты (вознаграждения), указанные в пункте 70 статьи 217 Кодекса.

Следует учитывать, что положения пункта 70 статьи 217 и пункта 7.3 статьи 83 Кодекса не распространяются на иностранных граждан, работающих на основании патента.

В соответствии с Федеральным законом от 29.11.2010 N 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации», иностранные граждане, временно пребывающие на территории Российской Федерации, в т.ч. иностранные граждане, осуществляющие трудовую деятельность на основании патента, не подлежат обязательному медицинскому страхованию и, следовательно, с выплат, начисляемых плательщиком страховых взносов в их пользу, страховые взносы на обязательное медицинское страхование не уплачиваются.

| Действительный государственный советник Российской Федерации 2 класса | С.Л. Бондарчук |

Обзор документа

НДФЛ не облагаются выплаты, полученные гражданами, не являющимися ИП, от других граждан за оказание им определенных услуг, в т. ч. по ведению домашнего хозяйства.

Данные правила не применяются к доходам от трудовой деятельности по найму на основании патента, который выдается в соответствии с Законом о правовом положении иностранцев. Лицо самостоятельно уплачивает НДФЛ в виде фиксированных авансовых платежей.

Если по итогам налогового периода НДФЛ с дохода, полученного за оказанные услуги по ведению домашнего хозяйства, превысит сумму авансовых платежей, то лицо обязано не позднее 30 апреля года, следующего за истекшим налоговым периодом, подать декларацию по форме 3-НДФЛ и указать суммы дохода и налога, уменьшенной на авансовые платежи. НДФЛ нужно уплатить не позднее 15 июля.

Граждане, нанимающие иностранцев по патенту для ведения домашнего хозяйства, обязаны исчислять и уплачивать страховые взносы на ОПС по тарифу 22% и на ОСС по тарифу 1,8%.

Взносы на ОМС не уплачиваются, поскольку указанные иностранцы не подлежат страхованию данного вида.

Как в 1С вести учет авансовых платежей по НДФЛ иностранных работников

Если иностранные сотрудники работают по патенту, то при расчете НДФЛ с их доходов нужно учитывать авансовые платежи при оформлении и продлении документа.

Учет НДФЛ иностранцев на патенте

Иностранные граждане или лица без гражданства из «безвизовых» стран, временно пребывающие в России, для работы должны получить патенты, а не разрешения на работу. Если иностранцы временно или постоянно проживают в России, то им не нужно оформлять патент или разрешение на работу.

Этот же момент касается беженцев, журналистов, дипломатов, спортсменов и т.п. (п. 4 ст. 13 Закона от 25.07.2002 г. № 115-ФЗ). Кроме того, патент не должны оформлять граждане Беларуси, Казахстана, Армении и Киргизии (Договор о Евразийском экономическом союзе от 29.05.2014 г.).

В соответствии с п. 2 ст. 226 и ст. 227.1 НК РФ при исчислении НДФЛ необходимо учитывать авансовые платежи для сотрудников, являющихся иностранными гражданами или лицами без гражданства из «безвизовых» стран, временно пребывающих на территории России, осуществляющих работу по найму в России на основании патента:

Фиксированные авансы по НДФЛ платятся за период действия патента в размере 1 200 руб./мес., причем до дня начала срока, на который оформляется либо продлевается патент. Этот платеж нужно индексировать на коэффициент-дефлятор на определенный календарный год, а также на коэффициент, отражающий региональные особенности рынка труда (определяется на календарный год законодательством субъекта РФ).

Согласно Приказу Минэкономразвития от 30.10.2020 г. № 720 коэффициент-дефлятор на 2021 год — 1,864. В случае, когда региональный коэффициент субъектом РФ не определен, он равен 1.

Фиксированный аванс по НДФЛ платится налогоплательщиком по месту работы на основании оформленного патента до дня начала срока, на который выдан или продлен патент.

Иностранцы, работающие у физлиц, рассчитывают размер НДФЛ на конкретный календарный год на основании фактически полученного дохода. Тариф по НДФЛ равен 13% (15%) вне зависимости от резидентства (п. 3, 3.1 ст. 224 НК РФ). Исчисленный НДФЛ уменьшается на уплаченные в этом же календарном году фиксированные авансы по налогу за период действия патента (п. 5 ст. 227.1 НК РФ).

Для иностранцев, работающих в компаниях или у ИП, обязанность рассчитывать размер НДФЛ возлагается на налоговых агентов — на работодателей (п. 2 ст. 226, п. 6 ст. 227.1 НК РФ).

Общая величина НДФЛ с доходов иностранцев рассчитывается работодателями и уменьшается на размер фиксированных авансов, уплаченных иностранными сотрудниками за период действия патента применительно к соответствующему налоговому периоду.

Работодатель делает это после получения:

ИФНС передает уведомление, если есть:

Уменьшение размера НДФЛ осуществляется в течение налогового периода только у одного работодателя — его выбирает иностранный сотрудник. Данное правило используется, если иностранец работает по патенту у нескольких работодателей. Соответственно, если иностранец имеет несколько мест работы в соответствующем налоговом периоде, то он может использовать свое право на уменьшение размера НДФЛ на всю сумму уплаченных фиксированных платежей за период действия патента при обращении к одному из работодателей.

Но при этом должно выполняться условие — раньше в этом налоговом периоде другой работодатель иностранца не получал от ИФНС уведомление в отношении данного иностранного сотрудника (Письмо ФНС от 14.03.2016 г. № БС-4-11/4184@). Величина уплаченного НДФЛ в уведомлении не указывается — только дается пояснение, что необходимо учитывать авансы, оплаченные за период действия патента.

В случае, когда размер уплаченных фиксированных авансов за период действия патента больше размера НДФЛ, рассчитанного по итогам налогового периода на основании фактически полученного иностранцем дохода, сумма превышения не считается суммой излишне уплаченного НДФЛ. Соответственно, она не возвращается и не засчитывается иностранному сотруднику.

Настроим 1C под ваши нужды прямо сейчас!

Авансы по НДФЛ иностранных сотрудников в 1С:ЗУП 8 ред. 3

В компанию «Программа» в г. Москва 2 февраля 2021 года принят гражданин Молдавии — Р.Р. Иванко. Он иностранец — временно пребывающий на территории России, оформивший патент.

Оклад по должности — 46 000 руб./мес. При приеме на работу был представлен платежный документ, согласно которому аванс по НДФЛ за 11 мес. составил 58 751 руб.

Сотрудник подал заявление на уменьшение НДФЛ за налоговый период на размер уплаченного аванса. Компания получила уведомление из ИФНС о том, что вправе уменьшить рассчитанный НДФЛ на сумму уплаченного аванса по налогу.

В 1С:ЗУП 8 ред. 3 необходимо выполнить такие действия:

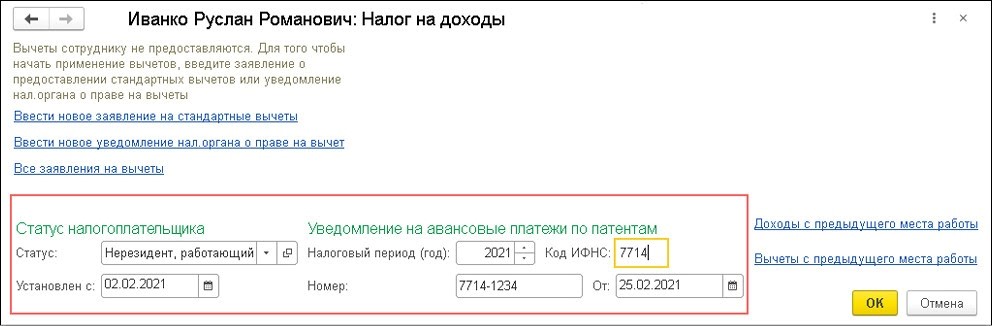

Как указать налоговый статус сотрудника

Для указания налогового статуса нужно зайти в меню «Кадры», выбрать справочник «Сотрудники» и пройти по гиперссылке «Налог на доходы». Статус указывается в специальном разделе «Статус налогоплательщика».

В графе «Статус» ставится «Нерезидент, работающий по найму на основании патента». В графе «Установлен с» ставится дата, на которую установлен этот статус. В примере — 02.02.2021 г.

Кроме того, здесь же указываются реквизиты уведомления от ИФНС на зачет аванса по НДФЛ. Для этого используется раздел «Уведомление на авансовые платежи по патентам». Также реквизиты можно заполнить в документе регистрации уплаченного фиксированного аванса — «Авансовый платеж по НДФЛ».

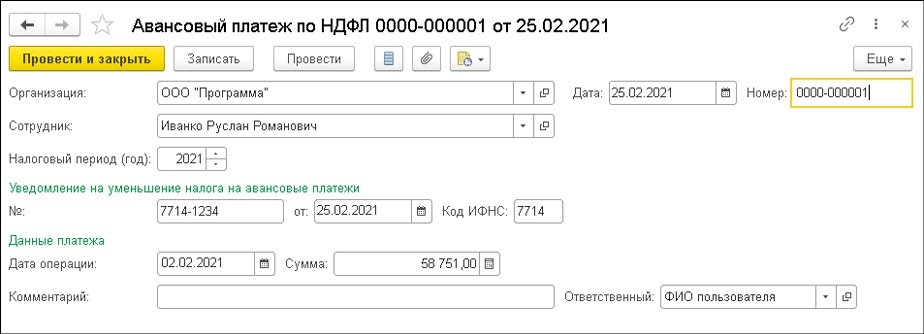

Как зарегистрировать уплаченный аванс по НДФЛ

Чтобы зарегистрировать уплаченный аванс, нужно зайти в меню «Налоги и взносы», выбрать «Все документы по НДФЛ» и создать новый документ «Авансовый платеж по НДФЛ» через соответствующую кнопку.

В графе «Организация» сведения устанавливаются автоматически. Если в информационной базе учет ведется по нескольким субъектам, пользователю нужно выбрать необходимого работодателя, у которого оформлен сотрудник.

Кроме того, нужно заполнить следующие графы:

Когда пользователь выбирает сотрудника, информация в разделе «Уведомление на уменьшение налога на авансовые платежи» формируется в автоматическом режиме, но при условии, что изначально реквизиты уведомления были указаны в специальной форме «Налог на доходы» в карточке работника. Если реквизиты уведомления указать в документе «Авансовый платеж по НДФЛ», то они автоматически попадут в форму «Налог на доходы» в карточке работника.

В разделе «Данные платежа» пользователь указывает такую информацию:

После этого документ проводится и закрывается.

Уведомление об уменьшении НДФЛ выдается налоговиками на конкретного сотрудника один раз в налоговый период.

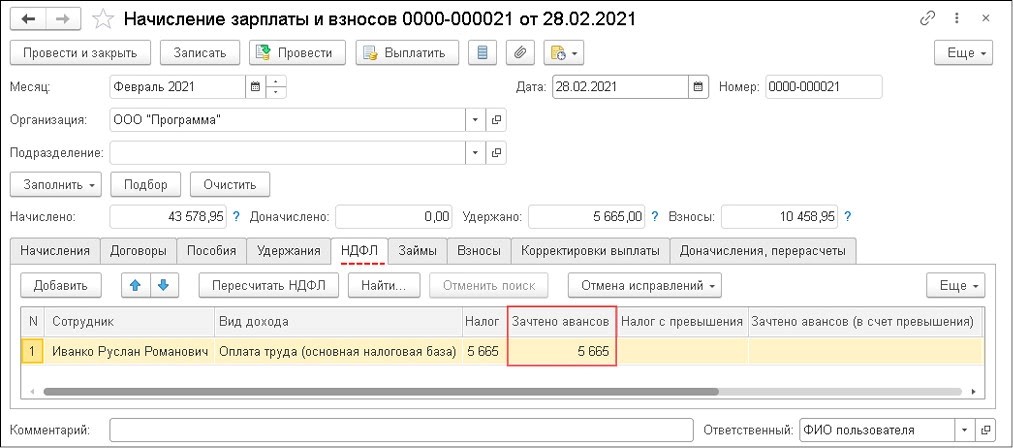

Как начислить зарплату и рассчитать НДФЛ с учетом уплаченного аванса

Для начисления зарплаты за месяц и исчисления НДФЛ с учетом аванса пользователь заходит в меню «Зарплата» и выбирает «Начисление зарплаты и взносов».

В примере иностранный работник не полностью отработал февраль, поскольку принят только 2-го числа. В феврале 2021 года — 19 рабочих дней, а сотрудник отработал 18 дней. Соответственно, его доход рассчитывается так:

46 000 / 19 * 18 = 43 578,95 руб.

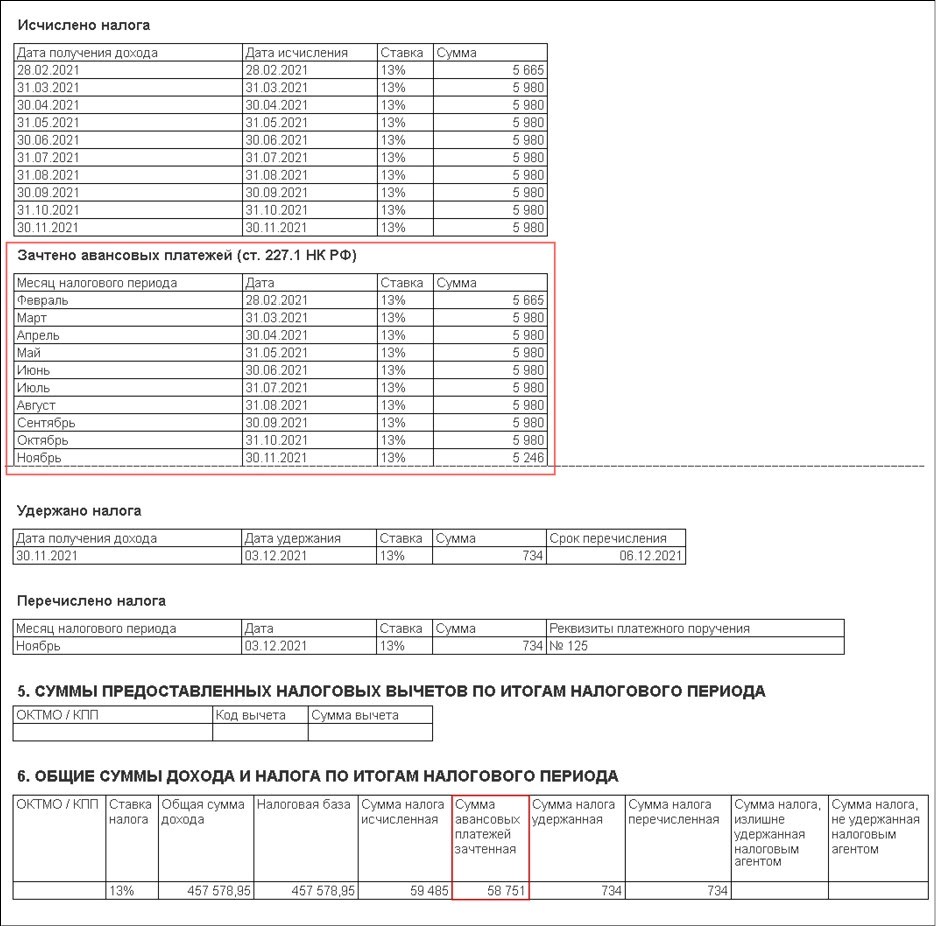

Во вкладке документа «НДФЛ» указывается рассчитанный НДФЛ на основании полученного дохода — 5 665 руб. Кроме того, здесь автоматически засчитывается аванс в этом же размере. А остаток незачтенного аванса по НДФЛ в размере 53 068 руб. (58 751 — 5 665) перейдет на следующий месяц налогового периода.

Таким образом, иностранный сотрудник получит зарплату за февраль в размере 43 578,95 руб.

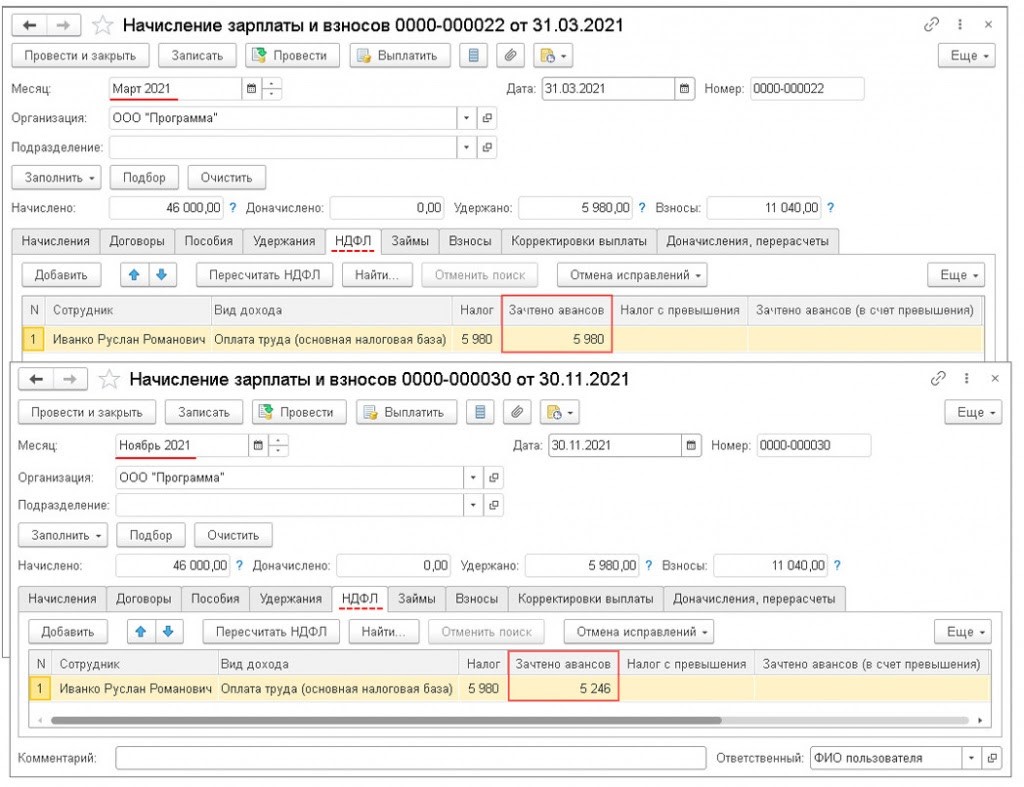

После этого при расчете мартовской зарплаты размер аванса по НДФЛ будет зачтен в сумме 5 980 руб. И данное действие будет производиться по октябрь включительно. В ноябре текущего года остаток аванса по НДФЛ будет рассчитан как 58 751 — (5 665 + 5 980 * 8 мес.) и составит 5 246 руб. Остаток также будет зачтен в ноябрьской зарплате.

Соответственно, за ноябрь зарплата к выплате составит 45 266 руб. (46 000 — (5 980 — 5 246)).

Зачтенный размер аванса по НДФЛ иностранного работника фиксируется в регистре налогового учета по НДФЛ. Для его формирования пользователь заходит в меню «Налоги и взносы», выбирает «Отчеты по налогам и взносам» и далее «Регистр налогового учета по НДФЛ».

Внимание! Если размер уплаченных авансов за период действия патента больше суммы НДФЛ по итогам соответствующего налогового периода согласно фактически полученному доходу, то превышение — не сумма излишне уплаченного НДФЛ. Она не возвращается и не засчитывается иностранцу (п. 7 ст. 227.1 НК РФ).

Для повышения эффективности работы пользователей к программе «1С:Зарплата и управление персоналом 8» можно подключать удобные сервисы:

(1).jpg)