интернет магазин нужно ли платить налоги

Как платят налоги интернет‑магазины

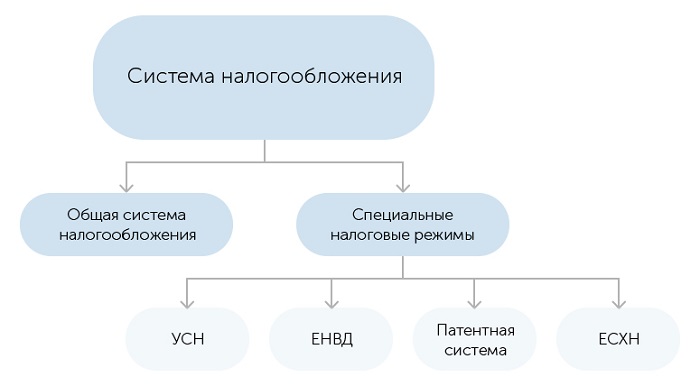

В России действуют такие системы налогообложения: общая, упрощённая, патентная и ЕСХН. Какой режим выбрать интернет-магазину? Давайте разбираться.

Упрощенная система налогообложения

Это самый распространённый режим среди небольшого бизнеса. Его смело выбирают интернет-магазины с годовым доходом до 150 млн и штатом до 100 человек. На УСН платят только один налог, которые заменяет все общие. При этом вы сами выбираете, с какой суммы он будет начисляться: с доходов или с разницы между доходами и расходами.

Сколько платят ООО и ИП на УСН

Если за год ваш интернет-магазин принёс 6 млн рублей, то именно с этой суммы нужно высчитывать налог. При максимальной ставке 6 % получится 360 тыс. рублей.

Допустим, за год интернет-магазин принёс всё те же 6 млн рублей. Из них нужно вычесть сумму, потраченную на закупку товаров у поставщика, аренду склада и обслуживание банковского счёта. В итоге у вас осталось 1,5 млн чистой прибыли, с которых и надо высчитывать налог. При ставке 7 % он составит 105 тыс. рублей.

Налог на системе «Доходы минус расходы» не может быть меньше 1 % от доходов. Заплатить этот минимум придётся даже в том случае, если год был убыточным.

Какую ставку УСН выбрать

Во-первых, узнайте, какая ставка действует в вашем регионе. Может оказаться, что на УСН «Доходы минус расходы» она будет меньше, чем на УСН «Доходы».

Во-вторых, оцените размер расходов. Обычно интернет-магазины выбирают УСН «Доходы минус расходы», потому что постоянно приходится закупать товары и вносить плату за аренду склада. Но если вы тратите на это всего 10-20 % от доходов, а в вашем регионе действует максимальная ставка 15 % — система станет невыгодной.

Выбирая режим «Доходы минус расходы», нужно помнить, что учитываются только полезные для бизнеса и разрешённые расходы. Их список найдёте в ст. 346.16 НК РФ. Также все расходы вы должны подтверждать документами: оплату — кассовым чеком или выпиской со счёта, а получение товара или услуги — накладной или актом. Налоговая может их проверить.

Сроки отчётности и уплаты налогов

УСН нужно платить каждый квартал до 25 числа, а итоговый годовой расчёт — до 30 апреля для ИП и до 31 марта для ООО. Декларацию сдают один раз в год в те же сроки, что и годовой расчёт. Кроме этого, следует вести книгу учёта доходов и расходов на случай, если налоговая её попросит.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Патентная система налогообложения

Интернет-магазины не могут перейти на патент. Дело в том, что по Налоговому кодексу продажи через компьютерные сети не считаются розничной торговлей — ст. 346.43 НК РФ. С другой стороны, есть письмо Минфина России от 03.06.2019 № 03-11-11/40049. Оно разрешает применять патент, если вы продаёте товары через обычный магазин и при этом размещаете информацию об ассортименте в интернете.

Получается, на вашем сайте не должно быть корзины, куда покупатели могут положить товары, а также кнопок «Купить», «Заказать», «Оплатить» и т.д. Принимать заказы по телефону и доставлять их — нельзя. Получать деньги и отдавать товары придётся только при личном контакте с покупателем и только в вашем офлайн-магазине. Это уже не очень похоже на интернет-торговлю.

Сколько платят на ПСН

Главное преимущество системы заключается в том, что вы приобретаете патент на каждое из направлений, по которому ведёте бизнес, и больше ничего не платите. Декларации на ПСН сдавать не надо.

Для расчёта налога берётся потенциальный доход — сумма, которую вы можете заработать за год. Её устанавливает региональный закон. Такой доход зависит от числа работников, транспортных средств, площади магазина.

Специальный калькулятор на сайте налоговой поможет рассчитать налог без ошибок.

Сроки отчётности и оплаты налогов

Если вы приобретаете патент на 6 месяцев — то заплатить нужно до окончания этого срока. Если от 6 до 12 месяцев — то ⅓ патента нужно заплатить не позже чем через 90 дней с начала применения. А оставшуюся часть — до окончания срока патента.

Единственный документ, который нужно оформлять на патенте, — книга учёта доходов. Если у вас несколько патентов, то можно вести одну общую. Сдавать книгу в налоговую не нужно, но запросить её могут.

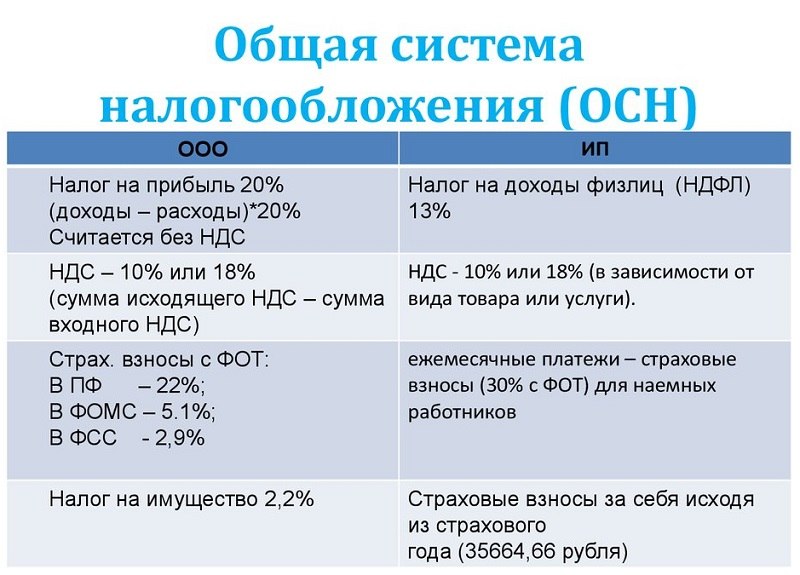

Общая система налогообложения

ОСНО подойдёт большому интернет-магазину. Например, с годовым оборотом свыше 150 млн рублей и штатом более 100 человек. Это самый сложный в плане отчётности налоговый режим, поэтому без бухгалтера, который будет вести полноценный учёт и вовремя сдавать налоговые декларации, не обойтись.

Также система подойдёт и магазину поменьше, но который занимается оптовой торговлей, работает с крупными контрагентами на ОСНО или возит товары из-за границы (при импорте товаров НДС можно заявить к вычету).

У общей системы нет ограничений по видам деятельности, количеству сотрудников и уровню дохода. Поэтому на неё автоматически попадают все организации и предприниматели, которые не выбрали другой режим. Перейти на системы попроще можно в течение 30 дней после регистрации бизнеса. Если вы опоздали — только со следующего года.

Сколько платят ООО на ОСНО

Сколько платят ИП на ОСНО

Помимо этого, организации должны вести бухгалтерский учёт и сдавать комплект отчётных форм (об изменениях капитала, о движении денежных средств). А предпринимателю необходимо формировать книгу учёта доходов и расходов.

Сроки отчётности и оплаты налогов

Каждая декларация сдаётся в разное время и с определённой периодичностью. Например, отчётность по НДС и налогу на прибыль — ежеквартально, а по НДФЛ — один раз в год.

НДС нужно платить каждый месяц до 25 числа, налог на прибыль — раз в каждый квартал, а НДФЛ — три раза в год.

Получается, что ОСНО не подойдёт тем, у кого небольшой интернет-магазин и нет возможности нанимать бухгалтера. Поэтому если ваш клиент — обычный розничный покупатель, а торговать оптом вы не планируете, лучше обратить внимание на системы попроще.

Единый сельскохозяйственный налог

Этот режим подходит для производителей, которые работают в растениеводстве, животноводстве, лесном и сельском хозяйствах. Он освобождает от уплаты налога на прибыль, НДФЛ и налога на имущество, если оно используется в бизнесе.

Интернет-магазинам эта система не подходит. Для работы на ЕСХН вы должны заниматься производством, переработкой и реализацией сельхозпродукции. Если вы перепродаёте фермерские товары, применять ЕСХН не получится.

Коротко

Статья актуальна на 02.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Режим налогообложения для интернет-магазина: подробная инструкция и рекомендации предпринимателям

Подготовили для вас полную инструкцию по системам налогообложения для интернет-магазинов. Сохраните, чтобы не забыть!

Перед написанием статьи мы прочитали:

С чего начать?

Системы налогообложения

Самая популярная в малом бизнесе. От вас требуется носить декларацию раз в год и платить ежеквартальные страховые взносы. При этом не нужно вести бухгалтерскую отчетность. Именно поэтому большинство предпринимателей выбирает “упрощенку”. Упрощенная система налогообложения имеет два варианта: 6% от доходов и 15% от разницы “доходы минус расходы”:

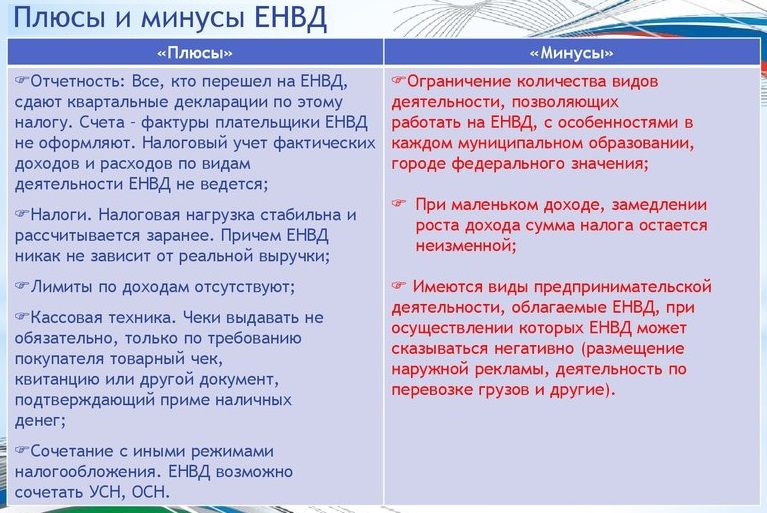

Единый налог на вмененный доход

Плюсы ЕНВД:

Минусы ЕНВД:

Ставки ЕНВД зависят не только от вида деятельности, но и от региона, города и даже улицы. Для расчета налога в сети есть калькуляторы ЕНВД, например вот этот.

Опять переносим все это на интернет-магазины. Имеем 3 случая:

При большом количестве наемных работников ЕНВД может стать выгодным из-за страховых выплат на работников. А можно встать на вмененку, получить выплату на онлайн-кассу, после чего перейти на другой налоговый режим. В любом случае все индивидуально. Нужно посчитать и сравнить все режимы налогообложения и выбрать наиболее выгодный.

Плательщики общего режима оплачивают:

Поэтому в течение месяца нужно выбрать налоговый режим. Если на ЕНВД можно встать в любое время, то перейти на упрощенку можно только в двух случаях: в течение месяца после регистрации или с начала календарного года. Для этого до 31 декабря подается уведомление в налоговую инспекцию по месту регистрации ИП или ООО.

Сроки подачи деклараций и уплаты налогов

Для каждого режима они свои:

Что ИП должен знать об интернет-торговле в 2021 году

Разберем, когда интернет-магазину нужна онлайн-касса, как избежать ее покупки, и как продавать маркированные товары.

Когда касса не нужна

Онлайн-касса для интернет-магазина не нужна, если:

1. ИП уплачивает налог на профессиональный доход (НПД) и продает продукцию собственного изготовления.

В этом случае он выдает покупателям чек, который формирует приложение «Мой налог». ИП на НПД не может принять работников по трудовому договору, но может привлекать исполнителей по договору гражданско-правового характера. Предельная сумма доходов за год ограничена суммой 2,4 млн. рублей.

Напоминаем, перепродавать любые товары на НПД запрещено.

2. ИП применяет иные системы налогообложения, работает без привлечения персонала по трудовым договорам и продает товары собственного производства.

Во всех остальных случаях розничная торговля через интернет должна сопровождаться выдачей кассового чека покупателю в электронном или бумажном виде.

Какие онлайн-кассы подойдут для интернет-магазина

Выбор кассы зависит от способа получения оплаты от покупателя. Перечислим основные способы и подходящие типы касс:

Покупатель оплачивает товар онлайн: банковской картой или через платежную систему

В таких случаях все чаще используют облачные кассы. По сути — это не отдельные устройства, а специальные программы, которые умеют работать с интернет-эквайрингом и различными платежными агрегаторами.

Облачная касса формирует электронные чеки и направляет их покупателям. Бумажные чеки такие кассы не печатают.

Покупатель оплачивает товар при получении

В этом случае покупатель может забрать товар самостоятельно в пункте выдачи, либо воспользоваться услугами доставки.

В пункте выдачи может стоять обычная онлайн-ККТ. Сейчас многие предприниматели выбирают универсальный вариант два в одном: классический аппарат, интегрированный с сайтом, плюс облачный модуль. Такая касса фактически стоит в пункте выдачи, но при этом может получать оплату через интернет-эквайринг или платежного агрегатора, и направлять покупателям электронные чеки.

Курьерам удобнее предоставлять доступ к облачной кассе через приложение смартфона. Покупателю в момент расчета предлагают считать QR-код своим мобильным устройством. Другой вариант: к смартфону курьера можно подключить фискальный регистратор для печати чека, а при необходимости и терминал для приема оплаты картой. Хотя, конечно, пользоваться обычной переносной онлайн-ККТ курьерам тоже не возбраняется.

Покупатель оплачивает товар по счету или квитанции через банк

Такой способ расчета применяют, когда продаж совсем мало, и подключать онлайн-платежи на сайт смысла нет. В этом случае продавец обязан направить чек покупателю, как только он обнаружит поступление средств на расчетный счет. Передать чек нужно электронным способом, или в бумажной форме в момент получения товара или при первом обращения покупателя.

Как правило, в таких случаях используют обычную недорогую онлайн-ККТ, которая умеет и печатать чеки на бумаге, и отправлять их электронно на e-mail покупателя.

Как делегировать полномочия по выдаче чека и не покупать онлайн-кассу

Такие способы тоже есть.

1. Заключить договор с платежным агентом.

Чаще всего в это роли выступают различные курьерские службы доставки, или компании, владеющие сетью пунктов выдачи.

Между сторонами может быть заключен договор комиссии, тогда комиссионер (посредник) передающий товар покупателю пробивает чек на своем кассовом аппарате, или агентский договор. Во втором случае важно, чтобы по условиям договора агент действовал за счет принципала (ИП — продавца товара), но от своего имени. Дальнейшие взаиморасчеты между сторонами договора происходят по безналу, поэтому касса ИП не потребуется.

2. Продавать товары через маркетплейс.

В этом случае задача ИП — разместить свои товары через личный кабинет на сайте маркетплейса и поставить их в нужном количестве в пункт приема. Дальше всю работу маркетплейс возьмет на себя: соберет заказ, доставит товары покупателю, примет оплату любым удобным способом, выдаст чек, а затем также переведет деньги сразу на расчетный счет ИП.

В обоих случаях за свои услуги посредники возьмут комиссионное вознаграждение.

Как продавать маркированный товар

Если ИП планирует продавать товары, которые попадают под обязательную маркировку (например: постельное белье), ему предстоит пройти ряд процедур:

Как правильно формировать чек с кодом маркировки при онлайн-продажах

Если покупатель оплачивает товар в момент получения — проблем не возникает. ИП просто пробивает чек с кодом маркировки в момент передачи товара покупателю.

Но часто покупатель вносит оплату на сайте и продавец обязан выдать ему чек, но фактического выбытия товара еще не происходит — покупатель получит его позже.

В этом случае ФНС рекомендует проводить продажу в два чека. После оплаты покупки на сайте продавец формирует чек по типу «предоплата». На этом этапе сканировать код маркировки не нужно.

Далее, уже на этапе передачи товара покупателю, оператор пункта выдачи или курьер должен отсканировать код маркировки и сформировать закрывающий чек («зачет предоплаты»). Именно в это момент в систему «Честный ЗНАК» поступит информация о выбытии маркированного товара.

А что делать, если товар доставляет посредник? Можно пробить чек при передаче товаров курьерской службе. Дальше посредник должен сам пробить второй чек при вручении товара покупателю. При этом первый чек пробивается с кодом маркировки по типу «постоплата» («кредит»). А второй чек выдает посредник с типом «зачет предоплаты».

Налогообложение интернет-магазина

Формально интернет-магазин — это обычный магазин, разница лишь в том, что взаимодействие с покупателем на всех этапах происходит дистанционно. Но поскольку онлайн-торговля приносит реальные деньги, эта сфера контролируется налоговыми органами также, как и офлайн-магазины. Однако разница всё же есть, и довольно существенная.

Какие налоговые режимы нельзя применять для интернет-магазина?

Из шести существующих в России налоговых режимов только на ЕНВД и ПСН налог зависит не от реально получаемого дохода, а от площади торговой точки. Логика законодателей такова: чем больше площадь магазина, тем больше продаж в нем происходит. А чем больше продаж, тем выше доходы продавца и налог на эти доходы.

Надо заметить, что эта логика часто противоречит практике: иной раз небольшой магазинчик может приносить больше прибыли, чем солидная торговая точка, которая, например, расположена в неудачном месте. И тем не менее, при расчете налоговой нагрузки на разных режимах продавцы часто выбирают ЕНВД и ПСН, потому что суммы налогов к уплате здесь в большинстве случаев значительно меньше, чем на УСН или ОСНО.

Может ли интернет-магазин работать на одном из этих налоговых режимов? Ответ на этот вопрос несколько противоречив. С одной стороны, есть несколько писем Минфина РФ со ссылками на статьи 346.27 и 346.43 Налогового кодекса, где отмечается, что дистанционная торговля не подпадает под патент или вменёнку. Действительно, как можно рассчитать налог для интернет-магазина в рамках ЕНВД или ПСН, если отсутствует торговая площадь как факт?

Однако есть и другие толкования со стороны Минфина, которые могут ввести предпринимателя в заблуждение: «Индивидуальный предприниматель, осуществляющий реализацию товаров через магазин или иной объект стационарной торговой сети с размещением информации об ассортименте товаров в системе Интернет, может применять патентную систему налогообложения» (цитата из Письма Минфина от 2017 года). Такое же мнение относительно возможности применять ЕНВД в интернет-торговле было озвучено в Письме Минфина от 2012 года.

Если обобщить все законодательные нюансы и заявления Минфина, получается, что патент и единый налог на вмененный доход возможны при соблюдении следующих условий:

Таким образом, сайт должен выполнять только функцию витрины или каталога, где покупатель может ознакомиться с характеристиками и ценой товара и принять решение, стоит ли приходить за покупкой в офлайн-магазин.

В этом случает теряется главный смысл интернет-магазина, поскольку как таковой дистанционной продажи не происходит. Однако же использование сайта-витрины при ЕНВД или ПСН позволяет продавцу продемонстрировать покупателю весь ассортимент товаров, в том числе и тех, которых в данный момент в магазине нет. Тем более что по сравнению с обычным печатным каталогом или прайсом интернет-витрина удобнее и дешевле.

Какую систему налогообложения выбрать для интернет-магазина?

Для этого надо учитывать несколько важных критериев:

Если исключить ЕНВД и ПСН, то вариантов остается всего два: основная или упрощенная системы налогообложения. Ключевым критерием выбора должен быть предполагаемый годовой оборот: если вы укладываетесь в 150 миллионов рублей, значит, стоит выбирать упрощенку.

Также необходимо рассчитать, какую долю в выручке составят расходы на закупку партий, обработку заказов, содержание сайта, зарплату работникам и т. д. Если эта доля составит выше 65% и у вас есть возможность документально подтвердить расходы, вам лучше выбрать УСН «Доходы-расходы».

Отметим, что независимо от выбранного режима все индивидуальные предприниматели должны также платить страховые взносы за себя. Причем те, кто выбрал УСН «Доходы», имеют право в счет уплаченных за себя взносов уменьшать налог, рассчитанный к уплате. Те, кто предпочел УСН «Доходы-расходы» и ОСНО, вправе только учесть уплаченные взносы в расходах, поэтому налоговая экономия у них меньше.

Пару слов о дропшиппинге

Да, дропшиппинг тоже облагается налогом. Этот способ реализации называют еще прямой продажей от производителя, потому что интернет-магазинв данном случае выступает не продавцом, а посредником. Как правило, никаких особенных расходов здесь не возникает, а чистая сумма агентского вознаграждения вряд ли превысит 150 миллионов рублей в год. Идеальный вариант для дропшиппинга — УСН «Доходы».

Оплата от покупателя может приходить разными способами:

И помните, что интернет-магазин так же, как и офлайн-торговая точка, находится под пристальным вниманием контролирующих органов. Заниматься интернет-торговлей и совсем не платить налоги — не вариант.

Открываем интернет-магазин: как не прогадать, выбирая систему налогообложения

Сегодня онлайн-торговля — один из наиболее привлекательных видов предпринимательской деятельности. Особенно для начинающих бизнесменов, поскольку интернет-магазин не требует расходов на аренду помещения и содержания большого штата сотрудников. Это, в свою очередь, позволяет применять льготную систему налогообложения, что делает продажи через интернет-магазин ещё более выгодными.

Рассказываем, на что следует обращать внимание владельцам интернет-магазинов при выборе системы налогообложения.

Что учесть перед выбором налогового режима

Сначала необходимо определиться с деятельностью интернет-магазина:

Уже исходя из этой информации будет проще решить, в каком статусе вести деятельность (ИП или юрлицо), и выбрать подходящую систему налогообложения. Рассмотрим возможные варианты более подробно.

Общая система налогообложения (ОСНО)

Если при регистрации бизнеса заранее не подать заявление на конкретный спецрежим, вы перейдёте на ОСНО автоматически. Льготные налоговые системы предполагают ограничения по количеству наёмных сотрудников и годовому доходу, поэтому в основном организации и ИП переходят на ОСНО вынуждено. Например, если численность сотрудников превысила все возможные лимиты. Как правило, ОСНО применяют большие интернет-магазины с выручкой от 150 млн рублей.

Какие налоги платить

Налогоплательщики на ОСНО платят следующие виды налогов:

Отчётность на ОСНО

Налогоплательщик, применяющий ОСНО, сдаёт налоговые декларации:

Упрощённая система налогообложения (УСН)

Если вы занимаетесь продажей товаров в розницу (за исключением подакцизной продукции), а вид вашей деятельности не входит в перечень из п. 3 ст. 346.12 НК РФ, этот спецрежим вам подойдёт. Если у вас менее 100 сотрудников в штате и не более 150 млн рублей ежегодного дохода, можно перейти на упрощёнку. Однако, если у вашей компании есть филиалы или уставный капитал содержит более 25% доли участия другой организации, вы не сможете применять УСН.

Чтобы перейти на упрощёнку сразу, подайте соответствующее уведомление в течение 30 дней после регистрации бизнеса. Если вы уже применяете конкретный спецрежим, уведомление о переходе на УСН необходимо подать до 31 декабря текущего года.

Какие налоги платить

Налогоплательщики, применяющие упрощённую систему налогообложения, платят только единый УСН-налог. Размер налога зависит от выбранного объекта налогообложения. Это могут быть только доходы либо доходы за вычетом расходов. При этом учитываются лишь те расходы, которые определены статьёй 346.16 НК РФ. Каждый такой расход предприниматель должен подтверждать чеками и первичными документами. Налоговая может запросить их.

Налоговая ставка при УСН «доходы» — от 1 до 6%, а при УСН «доходы минус расходы» — от 5 до 15 %. Величина ставки зависит от региона и вида деятельности.

Например, если интернет-магазин получил за год 5 млн рублей, размер налога по стандартной ставке 6% составит 300 тысяч рублей.

Если рассчитывать налог по стандартной ставке УСН «доходы минус расходы», то из дохода нужно будет вычесть расходы на закупку товаров, услуги курьерской службы и тому подобное. Допустим, чистая прибыль составила 2.5 млн рублей. В этом случае размер налога будет 375 тысяч рублей.

С 2021 года лимит штата сотрудников и годового дохода был увеличен до 130 работников и 200 млн рублей соответственно. Однако в случае роста числа сотрудников или годового дохода до указанного предела упрощенца ожидает переход на повышенную ставку: 8 % для УСН «доходы» и 20% для УСН «доходы минус расходы».

Если расходы превышают годовой доход, налогоплательщик на УСН «доходы минус расходы» платит налог в размере 1% от доходов.

Выбирать объект налогообложения на УСН необходимо исходя из налоговой ставки в вашем регионе и объёма расходов.

УСН-налог уплачивается ежеквартально не позднее 25 числа, следующего за отчётным кварталом. Срок уплаты налога по итогам года зависит от статуса налогоплательщика. Для организаций установлен срок до 31 марта следующего года, для ИП — до 30 апреля следующего года.

Отчётность на УСН

Декларацию необходимо сдать в те же сроки, что и налог по итогам года. Кроме того, необходимо вести Книгу Учёта Доходов и Расходов (КУДиР). Её сдавать не нужно, но налоговая может запросить для проверки.

Упрощенцам для сдачи отчётности подойдет веб-сервис Астрал Отчёт 5.0 Для его использования не нужно устанавливать никакие программы — сервис доступен из Единого личного кабинета в формате единого окна. Интерфейс на главной странице реализован таким образом, что налогоплательщик будет всегда в курсе, когда сдавать отчётные документы. Кроме того, система уведомлений позволит вовремя отвечать на запросы от ФНС.

Патентная система налогообложения (ПСН)

Для работы на ПСН необходимо, чтобы ваш бизнес был включён в перечень разрешённых для применения патента видов деятельности, установленный региональным законодательством. Кроме того, численность работников должна быть не более 15 человек, а ежегодный доход не должен превышать 60 млн рублей. Объектом налогообложения при ПСН является возможный к получению годовой доход предпринимателя.

В большинстве регионов ПСН разрешается применять только предпринимателям с небольшими магазинами, которые занимаются розничной продажей товаров. Поскольку продажа товаров в интернет-магазине не считается розничной (ст. 346.43 Налогового кодекса РФ), перейти на ПСН получится только в случае, если вы решили организовать сайт лишь в качестве интернет-витрины с возможностью покупки только в офлайн-магазине. Таким образом, применение патента будет возможным, если:

Какие налоги платить

Удобство патентного налогообложения в том, что бизнесмену достаточно лишь приобрести патент на срок от 1 до 12 месяцев. Уплаченная стоимость патента и есть налог.

Отчётность на ПСН

Поскольку ФНС может самостоятельно рассчитать стоимость патента, ИП на ПСН не обязан отчитываться в налоговую. Однако ему необходимо вести КУДиР.

Налог на профессиональный доход (НПД)

Налог на профессиональный доход (или налог для самозанятых) появился относительно недавно и сейчас доступен во всех регионах. Чтобы стать самозанятым достаточно зарегистрироваться в приложении «Мой налог». Регистрация доступна только физлицам и ИП.

НПД отлично подходит тем, кто хочет заниматься оказанием услуг или продажей товаров собственного производства, которую можно удобно организовать через интернет-магазин. Для применения режима есть ограничение — сумма дохода нарастающим итогом в течение года не должна превышать 2,4 млн рублей. Кроме того, в статусе самозанятого нельзя заниматься продажей товаров, подлежащих обязательной маркировке.

В остальном ограничений нет, самозанятый может, например, участвовать в торгах.

При этом на всех этапах тендера потребуется квалифицированная электронная подпись : для регистрации на электронной площадке, подачи заявки, оформления закупочных документов и заключении контракта. Ещё такая подпись пригодится при работе на госпорталах.

Какие налоги платить

У НПД низкие налоговые ставки — 4% при работе с физлицами и 6% при работе с юрлицами. Платить страховые взносы не нужно. Кроме того, предоставляется налоговый вычет на сумму 10 тысяч рублей. Срок уплаты налога — до 25 числа каждого месяца.

Отчётность на НПД

Отчитываться в налоговую не нужно, поскольку налоговая рассчитывает налог самостоятельно. Все сведения о расчётах передаются автоматически через приложение «Мой налог».

Заключение

Начинающим бизнесменам с небольшим штатом сотрудников подойдёт УСН. Если вы решили заняться продажей товаров собственного производства — лучше выбрать в качестве спецрежима налог для самозанятых. Для тех, кто арендует небольшое помещение для розничной торговли и использует сайт только в качестве интернет-витрины, подойдёт патентное налогообложение. ОСНО могут использовать большие интернет-магазины.