инвентаризация 09 и 77 счетов как сделать пример

Минакова Юлия

бухгалтер

Инвентаризация 09 счета

Аудит отложенных налоговых активов

— Первичные учетные документы по учету отложенных налоговых активов(Документ № );

— Регистры бухгалтерского учета по учету отложенных налоговых активов(Документ № ).

1.1160.01 проверка и подтверждение правильности отражения величины отложенных налоговых активов в финансовой (бухгалтерской) отчетности

Данные по строке 1160 «Отложенные налоговые активы» бухгалтерского баланса(Документ № ) отражены в размере 10 тысяч рублей, что соответствует данным Оборотно-сальдовой ведомости (Документ №____) по следующему счету:

| № п/п | Наименование счетов | Сальдо на конец отчетного периода (руб.) |

| Дебет | Кредит | |

| 09 «Отложенные налоговые активы» | 10 000 | — |

| Итого: | 10 000 | — |

Данные строки 1160 «Отложенные налоговые активы» бухгалтерского баланса подтверждены данными инвентаризации, проведенной по состоянию на __.__.201_ года (Документ №____), что соответствует требованиям ст. 11 Закона о бухгалтерском учете и Учетной политики организации.

Данные строки 1160 «Отложенные налоговые активы» бухгалтерского баланса не подтверждены данными инвентаризации, что противоречит требованиям ст. 11 Закона о бухгалтерском учете и Учетной политики организации.

В проверяемом периоде инвентаризация отложенных налоговых активов не проводилась, что не противоречит ст. 11 Закона о бухгалтерском учете и Учетной политике организации.

Если была проведена инвентаризация, то должны быть указаны следующие данные:

В ходе инвентаризации излишки и недостачи не выявлены. Инвентаризационные описи (ведомости) составлены в соответствии с требованиями (с нарушением требований) Методических указаний по инвентаризации имущества и обязательств.

1.1160.02 проверка правильности аналитического и синтетического учета отложенных налоговых активов

Учет отложенных налоговых активов ведется на счете 09 «Отложенные налоговые активы», что соответствует порядку, установленному Планом счетов и Инструкцией по его применению.

Аналитический учет по счету 09 «Отложенные налоговые активы» ведется по видам активов или обязательств, в оценке которых возникла временная разница, что соответствуетпорядку, установленному Планом счетов и Инструкцией по его применению (Документ № ).

1.1160.03 процедуры выборочной проверки хозяйственных операций. Анализ норм Учетной политики организации

Хозяйственные операции (какие?) по отложенным налоговым активам отражаются на основании первичных учетных документов (каких?) (Документ № ).

Первичные учетные документы по отложенным налоговым активам (какие?) оформляются в соответствии с требованиями _____(указать нормативный акт).

Согласно п. _____ Учетной политики организации (Документ № ___):

>Инвентаризация: пошаговая инструкция

Порядок проведения инвентаризации

Инвентаризация проводится в несколько этапов.

Шаг 1. Создание инвентаризационной комиссии

Создание инвентаризационной комиссии оформляется приказом (постановлением, распоряжением) руководителя организации (п. 2.3 Методических указаний по инвентаризации).

Унифицированная форма данного приказа (форма N ИНВ-22) утверждена Постановлением Госкомстата России от 18.08.1998 N 88.

В состав инвентаризационной комиссии могут быть включены любые работники организации. Членами комиссии, как правило, являются:

представители администрации организации;

работники бухгалтерской службы (например, главный бухгалтер, заместитель главного бухгалтера, бухгалтер по отдельному участнику);

другие специалисты (работники технических (например, инженер), финансовых (например, руководитель финансового отдела), юридических (например, юрист) и других служб).

Материально ответственные лица не могут входить в состав инвентаризационной комиссии, однако их присутствие при проверке фактического наличия имущества является обязательным.

В комиссию должны входить как минимум два человека.

Помимо состава инвентаризационной комиссии, в этом приказе указываются также сроки и причины проведения инвентаризации, проверяемое имущество и обязательства.

После утверждения приказа генеральным директором этот документ должны подписать председатель и члены инвентаризационной комиссии.

Приказ о проведении инвентаризации регистрируется в журнале учета контроля за выполнением приказов (постановлений, распоряжений) о проведении инвентаризации, который может составляться по форме N ИНВ-23 (п. 2.3 Методических указаний по инвентаризации).

Шаг 2. Получение последних приходных и расходных документов

До начала проверки фактического наличия имущества инвентаризационной комиссии надо получить последние на момент проведения инвентаризации приходные и расходные документы.

Полученные документы заверяются председателем инвентаризационной комиссии с указанием «до инвентаризации на «__» __________ 201_ г.», что является основанием для определения бухгалтерией остатков имущества к началу инвентаризации по учетным данным (п. 2.4 Методических указаний по инвентаризации).

Шаг 3. Получение расписки от материально ответственных лиц

Расписка, оформляемая материально ответственным лицом перед началом инвентаризации, предоставляется инвентаризационной комиссии в день проверки и подтверждает факт того, что к началу инвентаризации все расходные и приходные документы на имущество сданы материально ответственным лицом в бухгалтерию или переданы комиссии, все ценности, поступившие на их ответственность, оприходованы, а выбывшие — списаны.

Шаг 4. Проверка и документальное подтверждение наличия, состояния и оценки активов и обязательств

Инвентаризационная комиссия определяет:

наименования и количество имущества (ОС, МПЗ, денежные средства в кассе, документарные ценные бумаги), имеющегося в организации, в том числе арендованного имущества, – путем натурального подсчета (п. 2.7 Методических указаний по инвентаризации). Одновременно с этим проверяется состояние этих объектов (могут ли они использоваться по назначению);

виды активов, не имеющих материально-вещественной формы (например, НМА, финансовые вложения), – путем сверки документов, подтверждающих права организации на эти активы (п. п. 3.8, 3.14, 3.43 Методических указаний по инвентаризации);

состав дебиторской и кредиторской задолженности – путем проведения сверки с контрагентами и проверки документов, подтверждающих существование обязательства или требования (п. 3.44 Методических указаний по инвентаризации).

Полученные данные инвентаризационные комиссия заносит в инвентаризационные описи (акты). После этого материально ответственные лица в инвентаризационных описях (актах) должны расписаться в том, что они присутствовали при проведении инвентаризации (п. п. 2.4, 2.5, 2.9 — 2.11 Методических указаний по инвентаризации).

Шаг 5. Сверка данных в инвентаризационных описях (актах) с данными бухгалтерского учета

После этого полученные данные в инвентаризационных описях (актах) сверяются с данными бухгалтерского учета.

Если в ходе инвентаризации выявлены излишки или недостача, тогда оформляется сличительная ведомость, в которой указывают расхождения (излишек, недостача), выявленные при инвентаризации. Ее составляют только по тому имуществу, по которому есть отклонения от учетных данных.

Для оформления проведения и результатов инвентаризации можно использовать следующие формы документов:

по ОС – Инвентаризационная опись ОС (форма N ИНВ-1) и Сличительная ведомость инвентаризации ОС (форма N ИНВ-18);

по МПЗ – Инвентаризационная опись товарно-материальных ценностей (форма N ИНВ-3); Акт инвентаризации товарно-материальных ценностей отгруженных (форма N ИНВ-4) и Сличительная ведомость результатов инвентаризации ТМЦ (форма N ИНВ-19);

по расходам будущих периодов – Акт инвентаризации расходов будущих периодов (форма N ИНВ-11);

по кассе – Акт инвентаризации наличных денег (форма N ИНВ-15);

по ценным бумагам и БСО – Инвентаризационная опись ценных бумаг и бланков документов строгой отчетности (форма N ИНВ-16);

по расчетам с покупателями, поставщиками и прочими дебиторами и кредиторами – Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (форма N ИНВ-17).

Шаг 6. Обобщение результатов, выявленных инвентаризацией

Инвентаризационная комиссия на заседании по итогам инвентаризации анализирует выявленные расхождения, а также предлагает способы урегулирования обнаруженных расхождений фактического наличия ценностей и данных бухгалтерского учета (п. 5.4 Методических указаний по инвентаризации).

Заседание инвентаризационной комиссии оформляется протоколом.

Если по итогам инвентаризации расхождений не выявлено, этот факт также следует отразить в протоколе заседания инвентаризационной комиссии.

Инвентаризационная комиссия по итогам заседания обобщает результаты проведенной инвентаризации.

С этой целью может применяться унифицированная форма N ИНВ-26 «Ведомость учета результатов, выявленных инвентаризацией», утвержденная Постановлением Госкомстата России от 27.03.2000 N 26, в которой отражаются все выявленные излишки и недостачи, а также указывается способ отражения их в учете (п. 5.6 Методических указаний по инвентаризации).

Протокол заседания инвентаризационной комиссии вместе с ведомостью учета результатов представляются на рассмотрение руководителю организации, который принимает окончательное решение.

Шаг 7. Утверждение результатов инвентаризации

Инвентаризационная комиссия представляет руководителю организации протокол заседания инвентаризационной комиссии и ведомость учета результатов, выявленных инвентаризацией.

К указанным документам могут прилагаться сличительные ведомости и инвентаризационные описи (акты).

После рассмотрения документов руководитель организации принимает окончательное решение, которое оформляется приказом об утверждении результатов инвентаризации (п. 5.4 Методических указаний по инвентаризации).

Обязательной частью приказа является предписание о порядке устранения расхождений, выявленных инвентаризацией.

После этого документация по результатам инвентаризации передается инвентаризационной комиссией в бухгалтерскую службу.

Шаг 8. Отражение в учете результатов инвентаризации

Выявленные при инвентаризации расхождения между фактическим наличием объектов и данными регистров бухгалтерского учета следует отразить в бухгалтерском учете в том отчетном периоде, к которому относится дата, по состоянию на которую проводилась инвентаризация (ч. 4 ст. 11 Федерального закона от 06.12.2011 N 402-ФЗ).

В случае годовой инвентаризации указанные результаты должны быть отражены в годовой бухгалтерской отчетности (п. 5.5 Методических указаний по инвентаризации).

При выявлении в результате инвентаризации имущества, которое не подлежит дальнейшему использованию в связи с моральным устареванием и (или) порчей, такое имущество подлежит списанию с учета.

Также с балансового учета списывается задолженность с истекшим сроком исковой давности.

Выявлена недостача

В бухгалтерском учете недостачи отражаются на дату, по состоянию на которую проводилась инвентаризация (п. 4 ст. 11 Закона о бухучете).

Стоимость приобретения недостающих МПЗ относят на затраты, связанные с производством или продажей, в пределах норм естественной убыли (пп. «б» п. 28 Положения по бухучету N 34н).

Проводки будут такие.

Списана стоимость утраченного имущества

Д 20 (25, 26, 44) — К 94

Списана недостача в пределах норм естественной убыли

Стоимость недостач МПЗ сверх норм естественной убыли и недостач МПЗ, для которых такие нормы не утверждены, а также недостач ОС, инструментов, денег и денежных документов (БСО и т.п.) (пп. «б» п. 28 Положения по бухучету N 34н):

если лицо, виновное в возникновении недостачи, установлено, – взыскивается с этого лица;

Д 94 — К 01 (10, 41, 43, 50)

Списана стоимость утраченного имущества

Стоимость недостач отнесена на виновных лиц

Дт 50 (51, 70) — К 73 (76)

Стоимость недостач взыскана с виновного лица

Сверхнормативная недостача списана в расходы

Для целей налога на прибыль стоимость приобретения недостающих МПЗ учитывается в материальных расходах в периоде выявления недостачи в пределах утвержденных норм естественной убыли (пп. 2 п. 7 ст. 254 НК РФ).

Порядок учета недостач МПЗ сверх норм естественной убыли и недостач МПЗ, для которых такие нормы не утверждены, а также недостач ОС, инструментов, денег и денежных документов (БСО и т.п.) зависит от ситуации.

Ситуация 1. Лицо, виновное в возникновении недостачи, установлено. В этом случае стоимость недостач учитывается в расходах на одну из следующих дат (пп. 8 п. 7 ст. 272 НК РФ):

или признания виновным суммы ущерба (например, на дату заключения с работником соглашения о добровольном возмещении ущерба);

или вступления в силу решения суда о взыскании с виновного суммы ущерба.

Одновременно в доходах надо учесть сумму ущерба, признанную виновным или присужденную судом (п. 3 ст. 250, пп. 4 п. 4 ст. 271 НК РФ).

Ситуация 2. Лицо, виновное в возникновении недостачи, не установлено. Тогда стоимость недостач учитывается в расходах на дату составления одного из следующих документов (пп. 5, 6 п. 2 ст. 265 НК РФ):

или постановления о приостановлении предварительного следствия по уголовному делу в связи с тем, что лицо, подлежащее привлечению в качестве обвиняемого, не установлено;

или документа компетентного органа, подтверждающего, что недостача вызвана чрезвычайным происшествием.

Например, при пожаре такими документами будут справка из органов противопожарной службы (МЧС), акт о пожаре и протокол осмотра места происшествия.

Инвентаризация остатков на расчетных счетах

Для проведения инвентаризации необходимо проверить данные о наличии всех счетов, сверив с договорами банковского обслуживания. Сопоставляется сальдо по бухгалтерским счетам:

Инвентаризационная комиссия сверяет данные учета с выписками банка, проверяет наличие подтверждающих документов и правильность отнесения. Также проверяются подтверждающие документы и правильность корреспонденции счетов при инвентаризации.

В отношении счета 52 «Валютные счета» проводится анализ всех счетов как в уполномоченных российских банках, так и на зарубежных счетах. Рекомендуется также проверить наличие уведомлений, направленных в налоговый орган об открытии и закрытии счетов (вкладов) за рубежом, а также об изменении реквизитов зарубежного счета.

Аналитический учет в иностранной валюте ведётся в разрезе каждого банковского счета. При наличии счетов в нескольких иностранных валютах могут открываться дополнительные субсчета. При инвентаризации счетов в иностранной валюте проверяется согласно ПБУ 3/2000 правильность пересчета сальдо в валюте в рубли на основании официального курса, установленного Центральным Банком.

В случае обнаружения ошибочных записей инвентаризационная комиссия вносит данные в инвентаризационную опись, и по результатам инвентаризации такие суммы отражают на счете 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по претензиям».

К операциям по счету 55 «Специальные счета в банках» инвентаризационная комиссия должна отнестись особенно внимательно, провести тщательную проверку по всем субсчетам, открытым к счету 55. Денежные средства в российской и иностранной валютах в аккредитивах, чековых книжках, на особых, специальных, депозитных счетах, а также целевое финансирование – вся эта информация аккумулируется на счете 55.

В частности, при анализе субсчета «Депозитные счета» необходимо проверить каждый договор, а в случае если вклад в иностранной валюте, то проверить пересчет валюты в рубли и учитывать при инвентаризации средств на счетах в банке, что аналитический учет по этому субсчету ведется по каждому вкладу. Средства целевого финансирования также учитываются на отдельных субсчетах по счету 55.

Если на протяжении нескольких периодов отчета на 77 счету бухучета без движения будут значиться суммы, происхождение которых не определено, возникнет потребность в проведении инвентаризации. О том, как оформить инвентаризацию сч. 77 вы можете узнать из следующей статьи.

Проведение инвентаризации

Отсроченные обязательства по налоговым платежам могли образоваться на счете 77 по следующим причинам:

Также они могли образоваться из-за ошибок в прошлых периодах отчета, таких, как:

Дальнейшая судьба отложенных обязательств по налогам будет находиться в прямой зависимости от итогов инвентаризации.

Если по итогам описи была обнаружена искомая временная разность, которая стала причиной появления отложенных обязательств по налогам, и она до сих пор существует на момент проведения описи, то ее можно отразить в бухгалтерской отчетности.

Если же временная разность была найдена, но ее аннулирование уже произошло в прошлых периодах, либо временной разности нет вообще, бухгалтер должен руководствоваться положениями Закона №402. Согласно ему, обнаруженные в ходе описи несоответствия обязательно следует зарегистрировать в бухучете в том периоде отчета, к которому относится дата, когда осуществлялась инвентаризация.

Инвентаризация счета 77: как оформить

Безопасная доля вычетов по НДС Высокая доля НДС-вычетов может привести к пристальному вниманию проверяющих.

Как рассчитывается безопасная доля вычетов по НДС, где найти ее значение и как она применяется? Счет 09 в бухгалтерском учете: отложенные налоговые активы. пример и проводки

В последний день каждого периода была выполнена двойная запись по погашению отложенного актива:

Проводки для этого примера: Дата Операция Сумма Дебет Кредит 31.12.15 Учтен отложенный актив в виде неучтенного при налогообложении расхода 160000 09 68 31.03.16 Отложенный актив частично погашен 100000 68 09 30.06.16 Актив погашен полностью 60000 68 09 Формирование отложенных налоговых активов при продаже ОС Продажа объекта (если это не выступает основной деятельности) проводится через 91 счет, по дебету которого фиксируются расходы в виде остаточной стоимость объекта (изначальная стоимость, сокращенная на величину выполненных амортизационных отчислений), по кредиту – доход в виде поступлений от покупателя.

На данный момент в качестве нормативных актов по бухгалтерскому учету выступают соответствующие ПБУ, утвержденные Минфином, в частности ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»

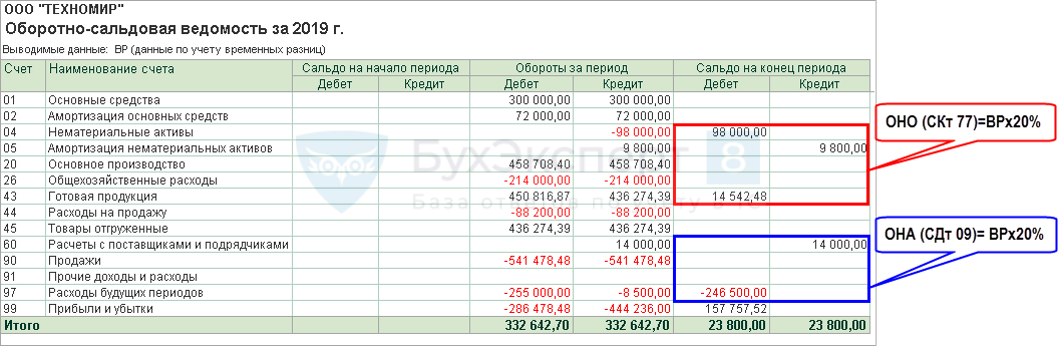

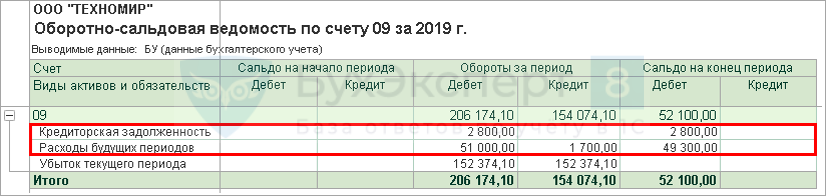

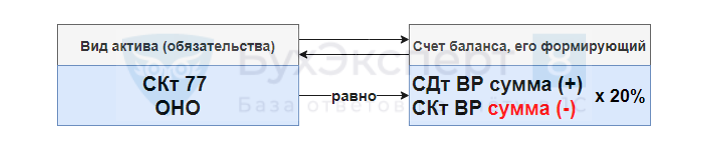

Затратный метод учета разниц по ПБУ 18/02. Проверка ОНА, ОНО

Затратный метод — проверка

После Закрытия периода до Реформации баланса сформировать:

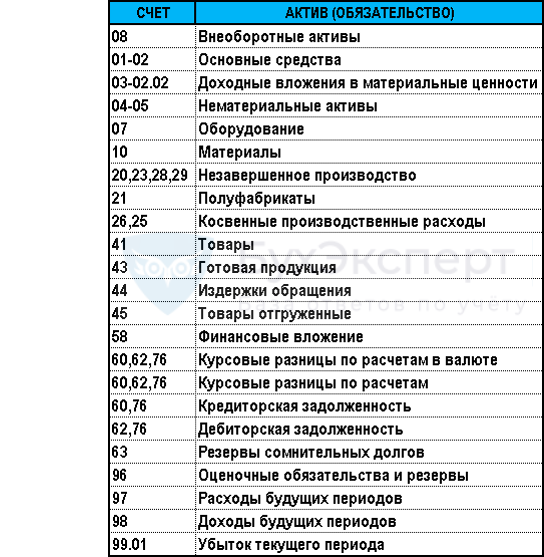

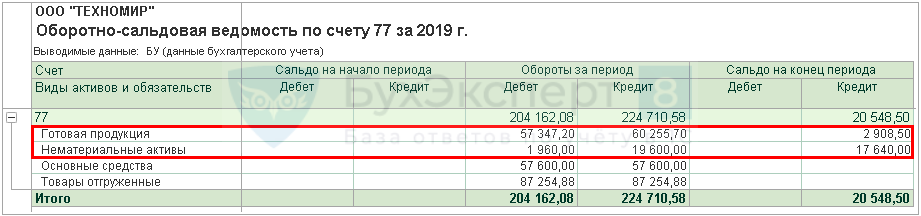

Каждый вид актива (обязательства) формируется на одном или нескольких балансовых счетах – таким образом, можно проверить сальдо по счетам 09 и 77 по аналитике и понять, какой счет «сформировал» ту или иную разницу.

Отчеты – Оборотно-сальдовая ведомость

Получите понятные самоучители 2021 по 1С бесплатно:

Настройки общей ОСВ:

Остаток по счету 09 «Отложенные налоговые активы»

Настройки ОСВ по счету:

Остаток по счету 77 «Отложенные налоговые обязательства»

Настройки ОСВ по счету:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(3 оценок, среднее: 5,00 из 5)

Все комментарии (7)

При анализе остатков по счетам по видам активов, например, по ОС. Нужно анализировать отдельно по каждому ОС? И нужно анализировать отдельно остатки по счету 01 — и рассчитывать сумму сальдо для 09 или 77? И затем отдельно анализировать отдельно остатки по счету 02 — и рассчитывать сумму сальдо для 09 или 77? Или можно сложить сальдо по 01 + сальдо 02 и, уже анализируя результат 01 и 02 вместе — рассчитывать сумму сальдо для 09 или 77?

Анализируется 01 — 02 по ОС т.к. в зависимости от ситуации, разницы по ОС могут формироваться (погашаться) и по 09, и по 77 счетам.

По каждому объекту в Организации есть информация, по какой причине отличается сумма первоначальной стоимости или амортизации в БУ и НУ. С учетом этих данных также оцениваются разницы. Например, применена амортизационная премия, учтено ОС стоимостью до 100 тыс. руб. или лизинговое имущество, разный СПИ, произведена модернизация и т.д.

я правильно поняла, что нужно из остатков по Дт 01 (ВР) вычесть остаток по Кт 02 (ВР) и по результату сформировать или 09 или 77. Верно?Но ведь может быть так, что По 01 формируется 09, а по 02 формируется 77.

Все верно. По общему правилу анализируем 01 — 02 по ВР. Дальше надо смотреть конкретику, случаи бывают разные. Здесь ключевое, что разница формируется с видом Основные средства т.е. именно эту аналитику видите и на 09, и на 77.

Обратите, пожалуйста, внимание, что в комментариях к статьям мы не отвечаем на вопросы по программам 1С.

Все вопросы по 1С задавайте в разделе МОИ ВОПРОСЫ, конкретно описаю свою ситуацию, через

Личный кабинет

Ссылка справа вверху экрана.

Автоматизация процесса инвентаризации отложенных активов и обязательств

Отчет предназначен для сверки сумм временных разниц, отраженных в налоговом учете, с суммами отложенных налоговых активов/обязательств, отраженных в бухгалтерском учете по соответствующему виду ОНА/ОНО. В случае обнаружения расхождений производится корректировка ОНА/ОНО.

Организация ведет учет расчетов по налогу на прибыль в бухгалтерском учете в соответствии с требованиями ПБУ 18/02 «Учет расчетов по налогу на прибыль».

1. Признание постоянных налоговых обязательств (активов)

Под постоянным налоговым обязательством (активом) понимается сумма налога, которая приводит к увеличению (уменьшению) налоговых платежей по налогу на прибыль в отчетном периоде.

Постоянное налоговое обязательство (актив) признается Организацией в том отчетном периоде, в котором возникает постоянная разница.

Постоянное налоговое обязательство (актив) равняется величине, определяемой как произведение постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату.

2. Признание отложенных налоговых обязательств (активов)

Изменение величины отложенных налоговых обязательств в отчетном периоде равняется произведению налогооблагаемых временных разниц, возникших (погашенных) в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату.

Аналитический учет отложенных налоговых обязательств ведется по видам активов и обязательств, в оценке которых возникла налогооблагаемая временная разница.

Учет ОНО ведется на счете 77 «Отложенные налоговые обязательства» в следующей корреспонденции в зависимости от хозяйственной операции:

Инвентаризация расчетов с персоналом и бюджетом в части «зарплатных» налогов

Автор: Тяпухин С. В., эксперт информационно-справочной системы «Аюдар Инфо»

Календарный год подходит к концу, а это значит, что в бухгалтерской службе готовятся к проведению инвентаризации. Поговорим о порядке проведения инвентаризации расчетов с персоналом и бюджетом по «зарплатным» налогам.

при установлении фактов хищений или злоупотреблений, а также порчи имущества;

в случае стихийного бедствия, пожара, аварии или других чрезвычайных ситуаций, в том числе вызванных экстремальными условиями;

при смене материально ответственных лиц (на день приема-передачи дел);

при передаче (возврате) комплекса объектов учета (имущественного комплекса) в аренду, управление, безвозмездное пользование, хранение, а также при его выкупе, продаже;

в других случаях, предусмотренных законодательством.

В пункте 7 Инструкции о порядке составления и представления годовой, квартальной и месячной отчетности (Приказ Минфина РФ от 28.12.2010 № 191н) сказано, что инвентаризация активов и обязательств в порядке, установленном экономическим субъектом в рамках формирования его учетной политики, проводится в целях составления годовой бюджетной отчетности.

Результаты инвентаризации отражаются в бухгалтерском учете и бухгалтерской (финансовой) отчетности того периода, в котором была закончена инвентаризация. Результаты инвентаризации, проведенной перед составлением годовой бухгалтерской (финансовой) отчетности, отражаются в этой отчетности (п. 82 СГС «Концептуальные основы»).

Таким образом, перед составлением годовой бухгалтерской отчетности проведение инвентаризации является обязательным.

Приказом Минфина РФ от 13.06.1995 № 49 утверждены Методические указания по инвентаризации имущества и финансовых обязательств (далее – Методические указания).

Минфин в Письме от 01.08.2019 № 02-07-10/58207 разъяснил, что Методические указания не являются нормативным правовым документом, требования которого обязательны при проведении инвентаризации в организациях государственного сектора. Вместе с тем отдельные положения указанного документа, не противоречащие законодательству РФ, субъект учета вправе включить в документы учетной политики.

Основной же документ, регламентирующий порядок проведения инвентаризации, – учетная политика учреждения (пп. «в» п. 9 СГС «Учетная политика, оценочные значения и ошибки»).

Инвентаризационная комиссия

Для проведения инвентаризации в учреждении должна быть создана постоянно действующая инвентаризационная комиссия. Ее состав утверждает руководитель учреждения (издается соответствующий документ – приказ, постановление или распоряжение). В состав комиссии включаются:

представители администрации организации;

работники бухгалтерской службы;

Документальное оформление

Результаты инвентаризации должны быть оформлены документально. Сведения о реальности учтенных финансовых обязательств записываются в инвентаризационные описи. В частности, при инвентаризации расчетов с персоналом и бюджетом применяется инвентаризационная опись расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (ф. 0504089), утвержденная Приказом Минфина РФ от 30.03.2015 № 52н.

Заполнить эту форму несложно. В ней указываются:

наименование юридического лица;

единицы измерения (рубли);

номер и дата приказа о проведении инвентаризации;

даты начала и окончания инвентаризации;

место проведения инвентаризации (указывается наименование отдела, в котором проводится инвентаризация, в частности бухгалтерия, дополнительно может быть приведен номер кабинета);

наименование вида расчетов. В данном поле фиксируется конкретный вид расчетов (например, расчеты с персоналом по оплате труда, расчеты с подотчетными лицами, расчеты с бюджетом);

заключение комиссии. В этом поле отражаются результаты инвентаризации (размер имеющейся задолженности, ее характер (текущая, просроченная) и пр.).

В табличной части инвентаризационной описи указываются:

в поле «Наименование дебитора» – Ф. И. О. сотрудников (в том числе подотчетных лиц) или вид платежа (если сверяются расчеты с бюджетом). Поле «Наименование кредитора» заполняется аналогичным образом;

в поле «Номер счета» – номер проверяемого счета;

в полях «Сумма задолженности по балансу» – общая сумма задолженности, а также сумма, подтвержденная (не подтвержденная) дебиторами и кредиторами, в том числе сумма задолженности с истекшим сроком годности.

Инвентаризационную опись подписывают председатель и все члены комиссии. Приведем пример заполнения формы.

Инвентаризационная опись расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (пример заполнения) – СКАЧАТЬ

По общим правилам, если при инвентаризации выявлены отклонения от учетных данных, составляется ведомость расхождения по результатам инвентаризации (ф. 0504092). Обратим внимание, что эта форма предусмотрена для отражения расхождений по нефинансовым активам (в частности, в ней указываются наименование нефинансового актива, его балансовая стоимость, количество и сумма недостачи (в том числе в пределах норм естественной убыли), излишки и т. д.). Ранее при наличии расхождений подобная форма составлялась в процессе инвентаризации как нефинансовых, так и финансовых активов на основании инвентаризационных описей (сличительных ведомостей).

Таким образом, в настоящее время при инвентаризации расчетов ее составлять необязательно. В то же время учреждение может предусмотреть, что указанная форма оформляется во всех случаях выявления отклонений.

По итогам инвентаризации в обязательном порядке оформляется акт о результатах инвентаризации (ф. 0504835). В нем приводятся:

наименование юридического лица;

ответственные лица (при проведении инвентаризации расчетов в этом поле указываются, как правило, Ф. И. О. бухгалтера, ведущего соответствующий участок учета);

состав инвентаризационной комиссии;

реквизиты приказа о назначении членов комиссии;

период проведения инвентаризации;

наименование вида расчетов, по которым проводилась инвентаризация;

реквизиты инвентаризационных описей, на основании которых оформляется акт;

результаты инвентаризации и заключение комиссии;

если составлялась ведомость расхождений по результатам инвентаризации – ее реквизиты и объем (сколько листов содержит);

подписи председателя и членов комиссии;

дата утверждения акта.

Инвентаризация расчетов с работниками по оплате труда

Инвентаризация расчетов с работниками по оплате труда заключается в проверке обоснованности сумм, числящихся на счетах бухгалтерского учета. То есть инвентаризационная комиссия сопоставляет суммы выплат с начисленными работникам суммами:

пособий (в том числе пособий по временной нетрудоспособности);

среднего заработка, выплачиваемого в установленных законодательством случаях, и пр.

Информацию о начислении заработной платы, пособий, отпускных и других выплат работникам инвентаризационная комиссия получает из расчетных ведомостей, трудовых договоров и дополнений к ним, приказов о выплате премий, доплат, компенсаций, листков нетрудоспособности, табелей и иных документов.

В частности, по задолженности работникам выявляются невыплаченные суммы по оплате труда, подлежащие перечислению на счет депонентов, а также суммы и причины возникновения переплат работникам.

Помимо этого, проверяются суммы удержаний из заработной платы (по исполнительным листам, займы и пр.).

Оценка правильности начисления зарплаты в задачи инвентаризационной комиссии не входит.

В то же время при проведении инвентаризации особое внимание рекомендуется уделить правильности начисления пособий по временной нетрудоспособности, поскольку ошибки при их начислении могут привести к отказу в возмещении сумм пособий органами ФСС. В частности, нужно помнить, что:

законодательством установлена предельная сумма заработка при исчислении пособий;

пособия за первые три дня нетрудоспособности (в случае болезни работника) выплачиваются за счет средств работодателя, за последующие дни – за счет средств ФСС. В случае если больничный оформлен для ухода за больным ребенком, пособие выплачивается за счет средств ФСС с первого дня нетрудоспособности;

размер пособия зависит от стажа работника (60, 80, 100% среднего заработка – в случае болезни работника), а также от продолжительности нетрудоспособности (в частности, при осуществлении ухода за больным ребенком начиная с 11-го дня нетрудоспособности пособие выплачивается в размере 50% среднего заработка);

необходимо соблюдать максимальное количество оплачиваемых дней больничного по уходу за ребенком.

В ходе проведения инвентаризации расчетов с работниками по оплате труда в первую очередь проверяются следующие счета:

302 11 «Расчеты по заработной плате»;

302 12 «Расчеты по прочим несоциальным выплатам персоналу в денежной форме»;

302 13 «Расчеты по начислениям на выплаты по оплате труда»;

304 02 «Расчеты с депонентами»;

304 03 «Расчеты по удержаниям из выплат по оплате труда».

В случае выявления расхождений данные бухгалтерского учета приводятся в соответствие с результатами инвентаризации. Так, например, если выявлены суммы излишне выплаченной заработной платы (дебиторская задолженность по заработной плате), помимо того, что это отражается в инвентаризационной описи и акте, необходимо принять меры по ее взысканию с работника (в том числе с бывшего работника).

Если задолженность признана безнадежной к взысканию, ее необходимо списать с баланса и учесть на забалансовом счете 04 «Сомнительная задолженность» в пределах срока, в течение которого можно возобновить процедуру взыскания. При отсутствии оснований для возобновления процедуры взыскания задолженности (например, в случае смерти бывшего работника) списанную с балансового учета задолженность к забалансовому учету принимать не следует.

Если в ходе инвентаризации были выявлены суммы заработной платы, не полученной сотрудниками в срок, такая зарплата должна быть депонирована. Депонирование суммы заработной платы отражается по дебету счета 302 11 и кредиту счета 304 02. При этом аналитический учет депонированных сумм ведется в книге (книгах) аналитического учета в разрезе получателей и видов выплат (п. 271 Инструкции № 157н).

Работнику при увольнении из казенного учреждения начислена компенсация за неиспользованный отпуск. В установленный срок работник не получил причитающуюся ему сумму. Это было выявлено в результате инвентаризации.

Не полученная работником в установленный срок сумма компенсации учитывается на счете 1 304 02 000. Она отражается по дебету счета 1 302 11 837 и кредиту счета 1 304 02 737.

Инвентаризация расчетов с подотчетными лицами

Расчеты с подотчетными лицами ведутся на счете 208 00 согласно Инструкции № 157н. Группировка расчетов с подотчетными лицами осуществляется в разрезе видов выплат, утвержденных сметой учреждения (планом финансово-хозяйственной деятельности), по аналитическим группам синтетического учета объекта учета. Аналитический код формируется посредством детализации аналитической группы по соответствующим аналитическим видам, например:

208 21 «Расчеты с подотчетными лицами по оплате услуг связи»;

208 22 «Расчеты с подотчетными лицами по оплате транспортных услуг»;

208 31 «Расчеты с подотчетными лицами по приобретению основных средств»;

208 34 «Расчеты с подотчетными лицами по приобретению материальных запасов»;

208 64 «Расчеты с подотчетными лицами по оплате пенсий, пособий, выплачиваемых работодателями, нанимателями бывшим работникам».

В ходе проведения инвентаризации необходимо проверить:

отчеты подотчетных лиц по выданным авансам с учетом их целевого использования;

суммы выданных авансов по каждому подотчетному лицу (даты выдачи);

наличие задолженности по подотчетным суммам за уволенными сотрудниками или за организацией перед данными сотрудниками.

В случае выявления задолженности за бывшим работником учреждения по подотчетным суммам этот факт необходимо зафиксировать документально, а дальше предпринять действия по возврату таких сумм. Учет расчетов по суммам своевременно не возвращенной (не удержанной из заработной платы) задолженности подотчетных лиц ведется на счете 209 00 «Расчеты по ущербу и иным доходам» (п. 220 Инструкции № 157н). Следовательно, учреждению нужно перенести сумму задолженности уволившегося работника со счета 208 00 на счет 209 00.

По результатам инвентаризации автономным учреждением выявлена сумма, числившаяся на счете 4 208 25 567 за уволенным сотрудником (5 000 руб.).

Сумму, учтенную на счете 4 208 25 567, следует перенести на счет 4 209 34 567. Данная операция отражается записью по дебету счета 4 209 34 567 и кредиту счета 4 208 25 667.

Инвентаризация резерва на оплату отпусков

Создание резерва на оплату отпусков отражается по кредиту счета 401 60 «Резервы предстоящих расходов». При инвентаризации резервов на оплату отпусков:

проверяются правильность и обоснованность созданного резерва;

уточняется (при необходимости – корректируется) сумма резерва исходя из количества дней неиспользованного отпуска, среднедневной суммы расходов на оплату труда работников (с учетом установленной методики расчета среднего заработка) и уплату страховых взносов.

По результатам инвентаризации по состоянию на 31 декабря осуществляется расчет уточненной величины резерва, которая должна быть отражена в балансе.

В бюджетном учреждении числится резерв на оплату отпусков на счете 1 401 60 211 (по выплатам работникам), счете 1 401 60 213 (по страховым взносам). После уточнения суммы резерва по результатам инвентаризации установлено, что она должна быть больше.

На разницу в учете бюджетного учреждения будут составлены следующие проводки:

Содержание операции

Дебет

Кредит

Скорректирована сумма резерва на оплату отпусков по выплатам работникам

1 401 20 211

1 109 60 211

Скорректирована сумма резерва на оплату отпусков по страховым взносам

1 401 20 213

1 109 60 213

Инвентаризация расчетов с бюджетом

При проведении инвентаризации расчетов с бюджетом проверяются следующие счета:

303 01 «Расчеты по налогу на доходы физических лиц»;

303 02 «Расчеты по страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством»;

303 06 «Расчеты по страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний»;

303 07 «Расчеты по страховым взносам на обязательное медицинское страхование в Федеральный ФОМС»;

303 10 «Расчеты по страховым взносам на обязательное пенсионное страхование на выплату страховой части трудовой пенсии».

Инвентаризация осуществляется путем сравнения данных, отраженных на счетах бухгалтерского учета, с данными из акта сверки расчетов с налоговым органом, который необходимо своевременно заказать в налоговой инспекции (форма акта совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам утверждена Приказом ФНС РФ от 16.12.2016 № ММВ-7-17/685@).

В части НДФЛ проверяется также наличие документов, необходимых для правильного исчисления налога, в частности заявления о предоставлении налоговых вычетов.

Условно проведение инвентаризации (в том числе инвентаризации расчетов с персоналом) можно разделить на три этапа:

1. Подготовительный. В рамках этого этапа издаются соответствующие приказы о проведении инвентаризации, утверждается состав инвентаризационной комиссии, определяются сроки проведения инвентаризации.

2. Основной. Он подразумевает непосредственно проведение инвентаризации (проверку фактического наличия обязательств, выявление расхождений между результатами инвентаризации и данными учета), а также оформление ее результатов (составление инвентаризационной описи, при необходимости – ведомости расхождения по результатам инвентаризации, а также акта о результатах инвентаризации).

3. Заключительный. В случае выявления расхождений данные бухгалтерского учета приводятся в соответствие с результатами инвентаризации.