инвестиционный кредит в сбербанке условия

Кредиты для бизнеса в Сбербанке: программы, требования к заёмщику, обеспечению и оформление

При правильном использовании кредит для бизнеса подобен ускорителю. Если надоело сидеть в песочнице малого бизнеса, то пора составлять стратегию развития, считать рентабельность, брать кредит и расти. Как проходит кредитование бизнеса, какие бывают программы, и каковы требования к бизнесу мы покажем на примере Сбербанка, потому что он самый крупный, обладает большим количеством программ и дополнительных сервисов для бизнеса.

Вперёд за кредитами. Фото: fullpicture.ru

Полный перечень программ кредитования в Сбербанке

Перечислим все программы кредитования, которые на данный момент представлены в Сбербанке. Они отличаются суммой, процентной ставкой, режимом кредитования. К тому же есть целевые кредиты и нецелевые.

Форма предоставления

от 100 тыс. до 5 млн

любая, в том числе рефинансирование

от 100 тыс. до 10 млн

строительство, ремонт, приобретение транспорта, оборудования и недвижимости, рефинансирование

кредит, невозобновляемая кредитная линия с графиком выборки (ниже расскажем что это)

от 50 тыс. до 17 млн

оплата любых платежей при недостатке средств на счету

от 2,5 млн до 200 млн

вложение в оборотные и необоротные активы, строительство, рефинансирование, любые бизнес-цели (под залог имеющейся или приобретаемой недвижимости)

Каждый из кредитов подходит под свои задачи. Инвестиционный отличается увеличенными сроками кредитования и возможностью оформить кредит без залога. Он подойдёт для покупки основных средств, модернизации производства, строительства и ремонта. Овердрафт устраняет кассовые разрывы. Кредит на проект — пополнение активов. Оборотный кредит — нецелевой. Его можно брать на финансирование текущих расходов и любые задачи.

Цели кредитования

Физические лица сталкиваются с целевыми кредитами при оформлении ипотеки или автокредита. Деньги выдаются на определённую покупку, и заёмщик должен отчитаться, что потратил средства именно на то, что заложил в кредитном договоре банк.

Для бизнеса же нецелевые кредиты — редкость. Чаще всего банк выдаёт деньги под определённые нужды. Это не обязательно недвижимость, авто или оборудование, которые становятся предметом залога. Пополнение оборотных средств, выдача зарплаты, реализация проекта — тоже цель. За нецеловое использование средств в кредитном договоре прописываются санкции.

Банк может контролировать целевое использование денег, отслеживая движение средств по счёту, а также запрашивать документы: чеки, договоры с контрагентами и прочее.

В Сбербанке можно оформить нецелевой кредит — Оборотный.

Форма предоставления

Обеспечение по кредиту

Чтобы получить бОльшую сумму или повысить шансы на одобрение, надо предоставить банку обеспечение по кредиту. То есть дать банку гарантию того, что деньги ему обязательно вернутся.

К обеспечению банк тоже будет предъявлять требования, поэтому не каждый транспорт может стать залогом и не каждый человек поручителем.

Например, если в качестве поручителя выступает физическое лицо, то его возраст не должен быть меньше 21 года. Его будут проверять так же, как если бы он самостоятельно брал кредит: доход, наличие в собственности недвижимости, кредитную историю и прочее.

Если заёмщик — ИП, то его супруга автоматически становится созаёмщиком.

В Сбербанке есть в том числе и кредиты без залога. Но если нужна бОльшая сумма и меньшая процентная ставка, то лучше представить обеспечение.

Требования к заёмщику

Кроме этого у фирмы не должно быть долгов по налогам, открытого судебного производства и процедуры банкротства.

Каждую компанию банк оценивает индивидуально, рассматривая финансовые показатели, сферу деятельности, наличие основных средств, кредитную историю. Исходя из этого банк принимает решение, какую установить процентную ставку и лимит, а также давать кредит или нет.

Если речь идёт об ИП, то банк станет рассматривать не только финансовые показатели фирмы, но и самого предпринимателя как физическое лицо: дополнительные доходы (если они есть), наличие собственности, семейное положение, долговую нагрузку и кредитную историю.

У юридических лиц часто поручителем становится директор. Банк его будет рассматривать точно так же. Если по каким-то причинам директор не проходит как поручитель, то можно воспользоваться другим обеспечением: гарантией, залогом, поручительством других юридических или физических лиц.

Перечень документов для оформления кредита

Чтобы банк принял решение о выдаче кредита, заёмщик предоставляет пакет документов. Для ИП и юридических лиц это учредительные и регистрационные документы, финансовая отчётность, документы по хозяйственной деятельности.

Решил оформить кредит — собери документы. Фото: yandex.com

Окончательный перечень документов надо запрашивать в банке, поскольку он будет зависеть от типа кредита, наличия залога и организационно-правовой формы бизнеса.

Кроме этого банк может запросить любые другие документы в зависимости от сферы деятельности и ситуации по конкретному бизнесу. Например, могут понадобится документы на недвижимость, где располагается производство или офис и прочее.

Порядок получения кредита

Этапы подачи заявки на кредит точно такие же, как и у физических лиц: сбор документов, подача заявки, проверка компании, подписание договора.

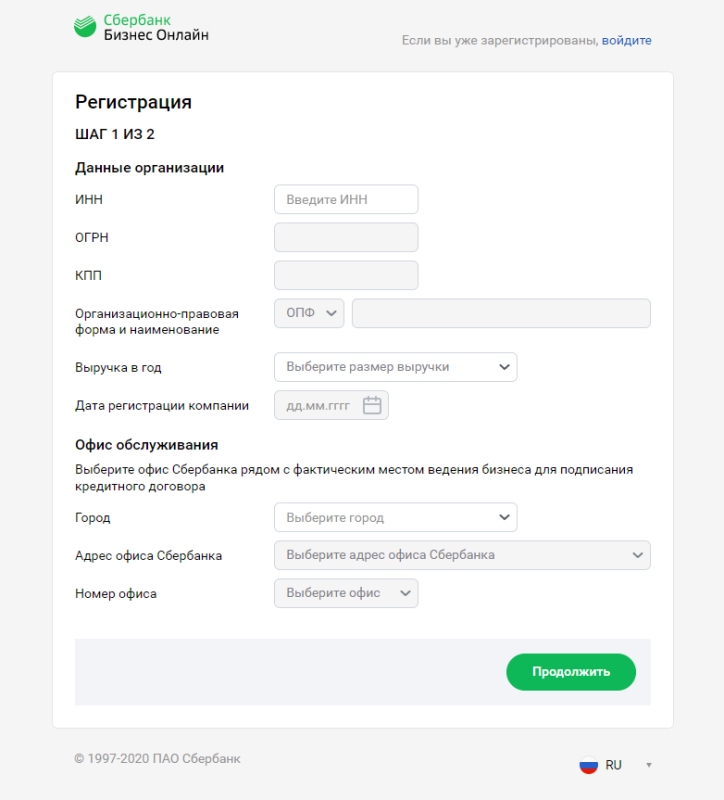

Заявку на бизнес-кредит можно подать онлайн.

Клиенты Сбербанка это могут сделать через личный кабинет Сбербанк Бизнес Онлайн. Неклиентам Сбербанка сначала придётся пройти регистрацию в личном кабинете, а потом подавать заявку. Необходимые документы прикрепляются вложением.

Дальше банк рассматривает заявку. На этом этапе специалист может позвонить, чтобы уточнить детали по деятельности фирмы или её финансовому состоянию, запросить дополнительные документы.

После того, как банк одобрит кредит, надо будет открыть расчётный счёт в Сбербанке для перечисления средств.

Онлайн-кредит для бизнеса

Оформите заявку в смартфоне или на компьютере.

Деньги на счёте — от 3 минут. Выдача 24/7

Быстрый выбор кредита

Подберём кредит с подходящими условиями

От 11% в год

Рассчитаем ставку уже на этапе подачи заявки

Без залога

На любые цели бизнеса на сумму до 5 млн ₽

Как подать заявку онлайн

Выберите цель кредитования, сумму и срок

Изучите подобранные предложения и выберите подходящее

Загрузите все необходимые документы онлайн

Отправьте заявку онлайн и получите решение в интернет-банке или мобильном приложении СберБизнес

Условия кредитования

Кредиты с необходимостью подтверждения цели

в некоторых случаях потребуется залог

Кредиты на любые бизнес-цели

без залога, не нужно подтверждать целевое использование

Частые вопросы

Как я узнаю о решении банка по моему кредиту?

Информацию о решении по вашей заявке пришлём в СМС на телефон, указанный при оформлении.

Что может повлиять на решение по кредиту?

Финансовое положение компании, наличие залога или поручителей, кредитная история. Если у вашей компании нет кредитной истории, это не является препятствием для получения кредита.

Можно ли погасить кредит досрочно?

Если появились свободные средства, вы можете досрочно погасить кредит в интернет-банке СберБизнес или офисе по работе с корпоративными клиентами.

Дополнительная информация

Под оформлением заявки в смартфоне подразумевается заполнение и отправка онлайн-заявки в мобильном приложении «СберБизнес» на «Оборотный кредит» (далее — Кредит), предоставляемый на любые цели для ИП и ООО (далее — Заемщик). Сумма кредита — от 100 тыс. руб. до 5 млн руб., срок — от 1 до 36 мес. включительно, ставка — от 16% до 17% годовых в зависимости от использования некредитных продуктов ПАО Сбербанк, валюта — рубли РФ. Залог не требуется. Обеспечение — поручительство физ. лица для ООО. Требования к бизнесу Заемщика: год. выручка — до 400 млн руб., срок ведения бизнеса — от 6 мес.

Также оформление онлайн-заявки на Кредит для Заемщика доступно в интернет-банке «СберБизнес». Получение решения о предоставлении кредита со стороны Банка в мобильном приложении «СберБизнес» доступно только для ИП. Существуют ограничения по виду и сроку деятельности Заемщика. Изменение условий производится банком в одностороннем порядке. Банк вправе отказать в выдаче кредита без объяснения причин.

Под деньгами на счете от 3-х минут подразумевается мин. срок с момента отправки ИП онлайн-заявки на кредит на рассмотрение в Банк в мобильном приложении или интернет-банке «СберБизнес» с подписанным согласием на обработку персональных данных ПАО Сбербанк и бюро кредитных историй до момента зачисления денежных средств на расчетный счёт (далее — р/с) ИП при условии положительного решения о выдаче кредита со стороны Банка. Макс. срок зависит от срока предоставления заемщиком полного пакета документов и не ограничен по времени. Необходимо наличие действующего р/с в ПАО Сбербанк, подключения к интернет-банку «СберБизнес» и/или наличие установленного активированного мобильного приложения «СберБизнес» (0+, необходим доступ в интернет).

Подробнее о сервисе подачи онлайн-заявки на кредит для малого бизнеса, условиях кредитования, требованиях к заемщикам, интернет-банке и мобильном приложении «СберБизнес», условиях его подключения, стоимости и тарифах, имеющихся ограничениях и иных условиях — на sberbank.ru или по телефону: 0321 (с мобильных), 8-800-555-5-777 (с городских).

ПАО Сбербанк. Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015.

Инвестиционный кредит в сбербанке условия

Инвестировать проще, чем кажется.

Пользуйтесь готовыми решениями Сбера или инвестируйте самостоятельно

Обслуживание 0 ₽

Платите только за совершение сделок.

Комиссии от 0,06% от суммы сделки

1000 ₽ для старта

Начните с небольшой суммы: основные инструменты доступны от 1000 ₽

Всё онлайн

Инвестиционные инструменты от брокера, НПФ, страховой и управляющей компаний

Кешбэк 20% за первые инвестиции

Успейте получить кешбэк до 20% за первые инвестиции в СберБанк Онлайн от 5000 рублей

Кешбэк 20% за первые инвестиции

Успейте получить кешбэк до 20% за первые инвестиции в СберБанк Онлайн от 5000 рублей

Кешбэк 20% за первые инвестиции

Успейте получить кешбэк до 20% за первые инвестиции в СберБанк Онлайн от 5000 рублей

С помощью готовых решений

Акция! Возвращаем до 20% от ваших первых вложений *

Выбирайте готовые портфели, стратегии и инструменты с защитой капитала, подготовленные профессионалами.

Получайте отчеты и наблюдайте онлайн за тем, как проходит управление вашими вложениями.

Самостоятельно

Торгуйте на фондовом рынке самостоятельно. Приобретайте акции, облигации, ETF и прочие инструменты на Московской бирже.

Определяйте стратегию самостоятельно или пользуйтесь идеями аналитиков.

Остались вопросы?

В помощь начинающим инвесторам мы собрали краткое пособие по инвестициям с ответами на самые популярные запросы

Остались вопросы?

В помощь начинающим инвесторам мы собрали краткое пособие по инвестициям с ответами на самые популярные запросы