ип имеет право не вести бухучет

Бухгалтер для ИП: роскошь или необходимость

По закону, ИП не обязан вести бухгалтерский учет. Однако может это делать по желанию, например, чтобы держать финансы в порядке. Вести бухгалтерию можно самостоятельно, а можно нанять специалиста или обратиться за помощью к онлайн-сервисам. В этой статье расскажем, как индивидуальному предпринимателю самостоятельно заниматься бухучетом.

Нужен ли бухгалтер для ИП

По 402-ФЗ, индивидуальные предприниматели не ведут бухгалтерский учет в обязательном порядке, но не освобождаются от ведения налогового учета. Это означает, что предпринимателю все равно нужно отчитываться перед налоговой о доходах и расходах.

Однако предпринимателю рекомендуется вести бухгалтерский учет, чтобы эффективнее заниматься бизнесом. Например, с бухучетом видно:

Бывает, что ИП начинает бизнес с малого, а затем расширяется и регистрирует юридическое лицо. В этом случае обязательно нужно вести бухучет.

Основные функции бухгалтера для ИП

Бухгалтер для ИП может не только навести порядок в финансах предпринимателя или сдавать в налоговую документы. Также бухгалтер полезен, чтобы:

Если работаете с бухгалтером, также можете консультироваться со специалистом по финансовым вопросам.

Стоимость бухгалтерских услуг для ИП

Зарплату штатного специалиста в вашем регионе можете посмотреть на сайте с вакансиями, например, rabota.ru или hh.ru. Обычно оклад зависит от обязанностей, например, если у вас просто ИП на упрощенке, то работа бухгалтера не будет занимать много времени, а если помимо ИП у вас три юрлица, то один специалист может и не справиться.

Некоторые банки предлагают бесплатное бухгалтерское обслуживание, например в Модульбанке работать с бесплатным бухгалтером могут ИП на УСН 6%, если у них нет сотрудников. Бухгалтер считает налоги и взносы, а также готовит декларации — предпринимателю остается подписать их одной кнопкой.

Бухгалтер Модульбанка берет на себя ведение бухгалтерии ИП. Все это бухгалтер делает через интернет: если для отчета нужен договор или акт, мы попросим прислать скан в чат. Когда придет время платить налоги, вы увидите платежку в личном кабинете и подпишете одной кнопкой — деньги отправятся в налоговую.

Бухгалтер готовит отчеты и отправляет их сам. Для этого у бухгалтера есть цифровая подпись. С цифровой подписью бухгалтер отправляет отчеты в налоговую и фонды, а платежи вы подписываете сами.

Правильно вести бухучет особенно важно, если ИП работает с валютой, потому что штрафы могут быть еще выше. Также если вы работаете с иностранными компаниями, то проходите валютный контроль, когда переводите им деньги или получаете валюту из-за рубежа.

При прохождении контроля вы подтверждаете банку, что деньги заработаны честным путем, а банк отчитывается о переводе перед ЦБ. Чтобы проходить валютный контроль без бумажной волокиты и всего за два часа, откройте расчетный счет в Модульбанке: и специалисты будут готовить для вас все необходимые документы.

С расчетного счета обычно невыгодно выводить деньги, но с опцией «Зелёный лимит» вы сможете переводить на карту любые суммы с небольшой комиссией — от 0,75%.

Должен ли ИП вести бухгалтерский учет

По закону, индивидуальные предприниматели не ведут полноценный бухгалтерский отчет в обязательном порядке, однако каждый ИП вправе заниматься бухучетом самостоятельно, нанять бухгалтера или подключить онлайн-бухгалтерию. Тем не менее, ИП не освобождены от налогового учета. Расскажем, какую отчетность нужно сдавать индивидуальным предпринимателям на разных системах налогообложения, и как правильно это делать.

Должны ли вести бухгалтерский учет ИП на УСН

По статье 346.24 Налогового кодекса предприниматели на УСН записывают свои доходы и расходы в КУДИР — книге учета доходов и расходов. Как выглядит КУДИР и как именно вносить в книгу отметки — написано в приказе Минфина России № 135н.

Закон не требует каких-либо других видов отчетности от предпринимателей, которые работают на упрощенке.

Ведут ли бухучет ИП на ОСНО

По аналогии с упрощенкой, ИП на общей системе налогообложения не ведут никакого бухгалтерского учета в обязательном порядке — достаточно вносить расходы и доходы в КУДИР.

Нужен ли бухучет ИП на ЕСХН

ИП, которые занимаются сельскохозяйственным производством тоже не ведут бухучет и просто вносят доходы и расходы в книгу. В случае с ЕСХН, форма и правила заполнения КУДИР указаны в приказе Минфина РФ № 169н.

Предприниматели на ЕСХН платят НДС, а для учета операций с налогом на добавленную стоимость, ИП необходимо вести книгу покупок и книгу продаж, а также выдавать счета-фактуры.

Дополнительная отчетность ИП на УСН

Несмотря на то, что обязанности вести бухгалтерский учет у ИП нет, предприниматели не освобождены от отчетности и сдают несколько видов документов.

Статистика. Если предприниматель попал в выборку Росстата, он должен сдать отчетность по форме 1-ИП.

Декларация по косвенным налогам. Ее сдают предприниматели, которые ввозят в Россию товары из ЕАЭС: Беларуси, Казахстана, Армении и Киргизии.

Декларация по НДС. Если ИП является плательщиком или агентом НДС, то также сдает декларации по НДС, даже если они нулевые.

Нулевая отчетность ИП на УСН

Если ИП ничего не заработал за целый год, то все равно сдает отчетность, которая называется нулевой. В нулевые декларации ИП вносят суммы взносов в фонды: пенсионный, медицинский и социального страхования.

Например, предприниматель в 2021 году не работал, заплатил обязательные взносы на пенсионное и медицинское страхование — 40 874 Р. Доходов не было, поэтому год закончен с убытком 40 874. Эти суммы нужно указать в нулевой отчетности, а убыток можно будет учесть при расчете налогов в следующем году, чтобы снизить налоговую базу.

Предпринимателю рекомендуется вести бухгалтерский учет, чтобы эффективнее заниматься бизнесом. С бухучетом видно:

Бывает, что ИП начинает бизнес с малого, а затем расширяется и регистрирует юридическое лицо. В этом случае обязательно нужно вести бухучет.

Правильно вести бухучет особенно важно, если ИП работает с валютой, потому что штрафы могут быть еще выше. Также если вы работаете с иностранными компаниями, то проходите валютный контроль, когда переводите им деньги или получаете валюту из-за рубежа.

При прохождении контроля вы подтверждаете банку, что деньги заработаны честным путем, а банк отчитывается о переводе перед ЦБ. Чтобы проходить валютный контроль без бумажной волокиты и всего за два часа, откройте расчетный счет в Модульбанке: и специалисты будут готовить для вас все необходимые документы.

С расчетного счета обычно невыгодно выводить деньги, но с опцией «Зелёный лимит» вы сможете переводить на карту любые суммы с небольшой комиссией — от 0,75%.

Бесплатная бухгалтерия для ИП

Некоторые банки предлагают бесплатное бухгалтерское обслуживание, например в Модульбанке работать с бесплатным бухгалтером могут ИП на УСН 6%, если у них нет сотрудников. Бухгалтер считает налоги и взносы, а также готовит декларации — предпринимателю остается подписать их одной кнопкой.

Ну сколько же можно требовать от ИП бухгалтерскую отчетность по форме №1 и №2 с отметкой налоговой?

А все же, должен ли ИП вести бухгалтерский учет?

К нам обратился индивидуальный предприниматель с вопросом, как ему получить бухгалтерскую отчетность с отметкой налоговой инспекции.

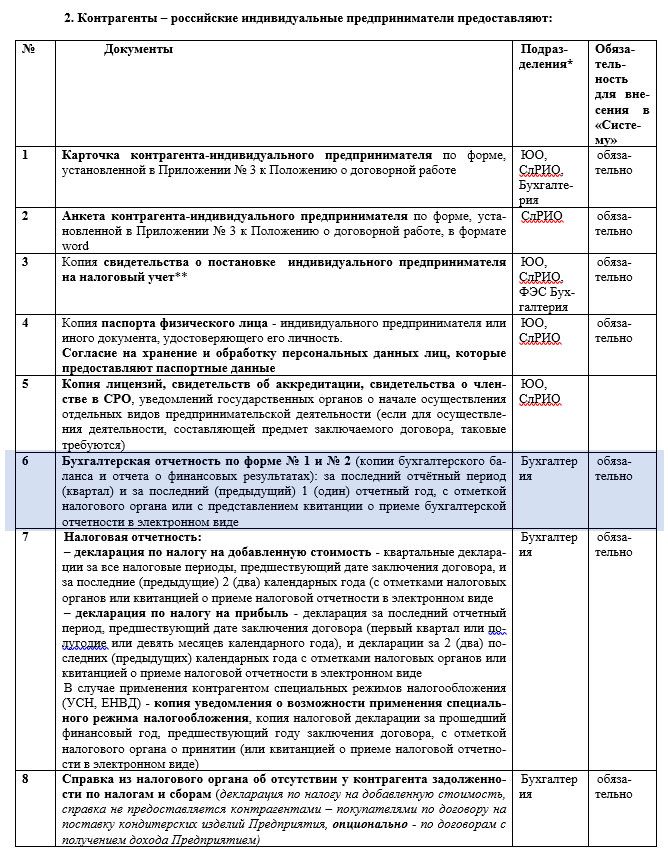

Предприниматель планирует поставку в одну крупную фирму и принес нам запрос документов, которые потребовали от него для заключения договора.

Посмотрели? Вот-вот, и я про это же, как с индивидуального предпринимателя требовать бухгалтерскую отчетность, да еще под грифом «обязательно» и с отметкой налогового органа?

Можно, конечно, и посмеяться над этим. Может быть, контролеры-аналитики на той стороне придерживаются традиции древнеримских бухгалтеров о том, что все ценности, включая личные вещи собственника и членов его семьи, должны быть включены в систему бухгалтерских записей?

А если серьезно, то должен ли индивидуальный предприниматель вести бухгалтерский учет и сдавать бухгалтерскую отчетность?

В общем случае — нет. Правило таково: бухгалтерский учет обязаны вести все экономические субъекты. ИП — тоже экономические субъекты, но для них сделано специальное исключение (п. 1 ч. 2 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ).

ИП имеют право не вести бухгалтерский учет, если в соответствии с законодательством РФ о налогах и сборах они ведут учет доходов или доходов и расходов и (или) иных объектов налогообложения либо физических показателей, характеризующих определенный вид предпринимательской деятельности.

Даже для предпринимателей на ЕНВД или ПСН есть место налоговому учету, и они также не обязаны вести бухгалтерский учет.

Предприниматели освобождены от ведения бухгалтерского учета и сдачи в ИФНС бухгалтерской отчетности (Письма Минфина от 20.03.2018 N 03-11-11/17116, от 07.02.2018 N 03-11-12/7268, от 02.03.2015 N 03-11-11/10791).

И кстати, если у вас, как у ИП, налоговая запрашивает регистры учета (ох как они любят это делать), оборотки и карточки по 60 и 62 счетам и т.д., то можете их не давать, так как обязанности вести бухгалтерский учет у вас нет.

Хотя, с другой стороны, если кто-либо падет жертвой обрядолюбия, то может попытаться сдать в налоговую бухгалтерскую отчетность… самостоятельно выступить, так сказать, участником единичного пилотного проекта. Главное не сильно увлекаться, а то и любимую собачку (кошечку) на баланс поставить можно, как животное на откорме, а там еще шаг — и привет, зеленые человечки!

Есть и исключение, когда бухгалтерский учет вмешивается в жизнь предпринимателей. Если ИП применяет упрощенную систему налогообложения, то должен следить за остаточной стоимостью основных средств, рассчитываемой по правилам бухгалтерского учета, начислять амортизацию, то есть, по сути, вести такой бухгалтерский «мини-учет» ОС.

Ведь ИП утрачивает право на упрощенку, если остаточная стоимость основных средств в отчетном (налоговом) периоде превысит 150 миллионов рублей (Письмо Минфина России от 30.01.2019 N 03-11-11/5277).

В этот лимит не включается личное имущество, а только имущество, непосредственно используемое в предпринимательской деятельности.

Порядок ведения бухгалтерского учета ИП (нюансы)

Кто обязан вести бухгалтерский учет в РФ

Ответ на этот вопрос дает ст. 2 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ. К обязанным вести бухучет в Российской Федерации относятся:

Таким образом, формально индивидуальные предприниматели причислены к хозяйствующим субъектам, которым государство вменяет в обязанность вести бухгалтерский учет.

Однако в п. 2 ст. 6 закона № 402-ФЗ ИП упоминаются среди тех, кто может этого не делать. При этом должно соблюдаться обязательное условие: предприниматель ведет учет доходов и расходов и других связанных с его деятельностью объектов налогообложения и физических показателей.

Так что же понимается под ведением учета, упомянутого законодателем в п. 2 ст. 6 закона № 402-ФЗ, и кто из предпринимателей обязан вести бухучет, а какие ИП ведением бухгалтерского учета могут с полным правом себя не затруднять?

Что подразумевается под учетом доходов и расходов

Понятие «учет доходов и расходов» используется в НК РФ, который обязывает налогоплательщиков в установленных законом случаях производить учет доходов, расходов и имеющихся у них налогооблагаемых объектов (подп. 3 п. 1. ст. 23 НК РФ). Таким образом, ведение бухгалтерского учета ИП могут не осуществлять, если ведут налоговый.

Напомним, что предприниматели могут применять в своей деятельности следующие налоговые режимы:

Какие налоги должен платить ИП и какие отчеты должен сдавать, узнайте в КонсультантПлюс.

Рассмотрим, какие из этих режимов предусматривают учет доходов, расходов и прочих объектов налогообложения. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Должны ли вести бухгалтерский учет ИП на УСН

Обратимся к разъяснениям Минфина России (письмо от 26.07.2012 № 03-11-11/221), специалисты которого трактуют эту ситуацию следующим образом.

Согласно ст. 346.24 НК РФ упрощенцы обязаны фиксировать свои доходы и расходы в книге учета доходов и расходов организаций и ИП, применяющих упрощенную систему налогообложения. Ее форма и порядок оформления утверждены приказом Минфина России от 22.10.2012 № 135н.

Следовательно, обязательное условие по учету доходов и расходов упрощенцами, установленное п. 2 ст. 6 закона № 402-ФЗ, будет соблюдено, а это значит, что бухучет они могут не вести.

Правильно заполнить указанный налоговый регистр вам помогут статьи:

ИП вправе сомещать УСН с ПСН.

Как правильно вести учет доходов и расходов в этом случае, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Ведут ли бухучет ИП на ОСНО

Данная ситуация аналогична предыдущей (письмо Минфина России от 26.07.2012 № 03-11-11/221).

Согласно п. 2 ст. 54 НК РФ предприниматели, работающие на ОСНО, учитывают доходы и расходы по своей коммерческой деятельности в книге учета доходов и расходов и хозопераций ИП, утвержденной приказом от 13.08.2002 Минфина России № 86н и МНС России № БГ-3-04/430.

О налоговой нагрузке ИП на ОСН читайте здесь.

Таким образом, условие об учете доходов и расходов (п. 2 ст. 6 закона № 402-ФЗ) здесь также выполняется. Следовательно, ИП на ОСНО, как и упрощенцы, вольны отказаться от ведения бухгалтерского учета.

О сравнении популярных налоговых режимов для субъектов малого предпринимательства читайте в статье «Чем отличается УСН от ОСНО? Что выгоднее?».

Нужен ли бухучет ИП на ЕСХН

Ответ на этот вопрос также можно найти в разъяснениях финансового ведомства (письмо Минфина России от 27.08.2012 № 03-11-11/257).

Согласно п. 8 ст. 346.5 НК РФ для определения налоговой базы по ЕСХН предприниматели обязаны учитывать доходы и расходы в книге учета доходов и расходов ИП, применяющих систему налогообложения для сельскохозяйственных товаропроизводителей. Ее форма и правила оформления закреплены в приказе Минфина РФ от 11.12.2006 № 169н. Кроме того предприниматели на ЕСХН с января 2019 года обязаны уплачивать НДС. Для учета НДС-операций ИП необходимо вести книгу покупок и книгу продаж, а также выдавать счета-фактуры.

ИП сельхозпроизводитель вправе применить льготу и не уплачивать НДС. Подробнее о порядке оформления льготы читайте здесь.

И опять приходим к аналогичному выводу: ИП на ЕСХН могут отказаться от ведения бухучета.

Корректно оформить книгу учета для ИП на ЕСХН поможет статья «Правила ведения книги учета доходов и расходов при ЕСХН».

Ведение бухучета ИП на патенте

Предприниматели, выбравшие для своей деятельности ПСН, так же, как и все остальные ИП, могут не вести бухучет, поскольку осуществляют налоговый (п. 1 ст. 346.53 НК РФ) в соответствии с порядком, утвержденным приказом Минфина России от 22.12.2012 № 135н.

ВАЖНО! Отсутствие необходимости вести бухучет предпринимателям влечет за собой необязательность сдачи ими бухгалтерской отчетности.

Как вести книги доходов и расходов

Существует ряд критериев, которые необходимо соблюдать предпринимателям (и другим лицам, заполняющим соответствующие регистры) при ведении книг учета доходов и расходов:

Возможные объекты учета у предпринимателей

Стоит понимать, что учетные регистры, которые следует вести предпринимателям, не ограничиваются книгами учета доходов и расходов. Так, ИП не освобождается (при наличии у него соответствующей обязанности, обстоятельств или объектов) от учета:

ИП также могут быть субъектами уплаты некоторых налогов (НДС, транспортного, налога на имущество, НДФЛ), взносов во внебюджетные фонды и др. В этом случае ему придется не только вести соответствующие учетные регистры, но и формировать на их основе отчетность и представлять ее в контролирующие органы.

О том, как предпринимателю перейти на электронную сдачу отчетности, читайте в статье «Как подключить электронную отчетность для ИП (нюансы)?».

Может ли ИП по своему желанию вести бухгалтерский учет и сдавать бухгалтерскую отчетность

Несмотря на предоставленное предпринимателям законом № 402-ФЗ право не вести бухучет и не формировать бухгалтерскую отчетность, многие ИП от бухучета не отказываются. И объективные причины на то есть.

Конечная цель ведения бухучета — составление отчетности, достоверно отражающей финансовое состояние субъекта. Сведениями, содержащимися в этой отчетности, пользуется не только государство, но также внутрикорпоративные потребители информации (собственники, руководители, сотрудники) и сторонние заинтересованные лица (инвесторы, кредиторы, контрагенты, аудиторы). Эти пользователи на основе такой отчетности принимают те или иные важные хозяйственные и стратегические решения.

ИП, не ведущий бухучет и не составляющий бухгалтерскую отчетность, может столкнуться с рядом объективных трудностей:

Кроме того, возможны ситуации, когда предприниматель не сумеет отказаться от ведения бухгалтерского учета и составления бухотчетности по внутрикорпоративным причинам. Например, если ИП входит в состав холдинга, составляющего консолидированную отчетность и осуществляющего жесткий внутренний контроль за деятельностью входящих в него лиц.

Заметим, что внешним пользователям (как правило, в целях кредитования и инвестирования) может понадобиться бухгалтерская отчетность (формы 1, 2), заверенная не только подписью предпринимателя, но и отметкой налогового органа.

ВАЖНО! Если предприниматель принял решение вести бухучет и составлять бухотчетность, он может сдавать ее в органы ФНС в общем порядке. Отказать в приеме бухгалтерской отчетности у ИП и проставлении на ней отметки о принятии налоговики не имеют права.

Образец составления формы 1 вы найдете в статье «Порядок составления бухгалтерского баланса (пример)».

Итоги

Независимо от выбранного режима налогообложения, ИП имеет право отказаться от ведения бухгалтерского учета. В то же время закон не запрещает предпринимателям вести бухучет и сдавать бухгалтерскую отчетность в контролирующие органы в общем порядке.

Ип имеет право не вести бухучет

Бухгалтерский учёт — это система непрерывного сбора, документирования и обобщения информации о хозяйственной деятельности предприятия, его имуществе и обязательствах.

Зачем нужен бухучёт

Пока бизнес некрупный, кажется, что всю информацию о денежных потоках и обязательствах возможно удержать в голове или достаточно записывать самое важное в тетрадку, а вести бухучёт бессмысленно. Это в какой-то мере правда: чем меньше бизнес и количество сделок, тем проще отслеживать операции. Но грамотный бухгалтерский учёт позволяет не только фиксировать факты хозяйственной жизни. Благодаря ему можно:

Согласно закону 402-ФЗ, бухучёт могут не вести ИП и филиалы иностранных компаний — все остальные предприятия обязаны это делать и сдавать конкретные формы отчётности в налоговую.

Правила бухучёта и ключевые понятия

Основа бухучёта — обработка первичных документов, которые соответствуют конкретным хозяйственным операциям. Это авансовые отчёты, счета-фактуры, накладные и т.п. Можно использовать унифицированные формы первичных документов или разработанные самостоятельно — главное, чтобы они содержали все реквизиты, прописанные в п. 2 ст. 9 закона 402-ФЗ. Для некоторых видов «первички» использование стандартных форм обязательно.

Сведения из первичных документов фиксируются в бухгалтерских регистрах — бумажных или электронных документах в форме ведомостей, журналов, таблиц и т.п. Каждое предприятие самостоятельно выбирает, какие регистры использовать, применяя стандартные или разработанные «под себя».

Информация из «первички» вносится в регистры по принципу двойной записи, которая отражает приход и расход материальных благ. Например, закупка сырья – это приход материалов для производства и в то же время — расход денежных средств. По каждому первичному документу в одной колонке прописывается приход (дебет), а во второй — расход (кредит) в денежном эквиваленте.

На основании проводок по каждому счёту считается сальдо — разница между его дебетовыми и кредитовыми оборотами за определённый период, которая может быть нулевой. Счета делятся на активные — отражающие активы предприятия, пассивные — отражающие источники и расход средств — и активно-пассивные. Если дебет по счёту больше кредита, сальдо называется дебетовым, если меньше — кредитовым, если дебет и кредит равны, то сальдо будет нулевым. Сальдо активного счёта может быть дебетовым или нулевым, сальдо пассивного счёта — кредитовым или нулевым, а сальдо активно-пассивного счёта — и дебетовым, и кредитовым, причём, возможно, одновременно.

Данные по каждому счёту помогают составить бухгалтерский баланс, в котором сгруппированы все активы и пассивы компании за отчётный период, и отчёт о финансовых результатах (он же ОПиУ — отчёт о прибыли и убытках). Эти два документа, а также приложения к ним — и есть бухгалтерская отчётность, которую каждое предприятие предоставляет в Налоговую службу раз в год. В перечень приложений входят: отчет об изменениях капитала, отчет о движении денежных средств, отчет о целевом использовании средств и пояснения к отчетности.

В правильно составленном балансе активы всегда равны пассивам.

Что такое упрощённый бухучёт

С 2013 года, согласно п. 4 ст. 6 закона 402-ФЗ, малые предприятия имеют право вести бухучёт в упрощённой форме.

Напомним, что бизнес считается малым, если его годовой доход не более 800 млн рублей, численность сотрудников — не более 100 человек, доля участия государства и фондов в уставном капитале — не более 25%, а доля других юрлиц — не более 49%.

Суть упрощённого бухучёта раскрыл Минфин России в Рекомендациях по применению упрощенных способов ведения бухучета и составления бухотчетности. Документ предлагает малому бизнесу 3 варианта упрощённого бухучёта: его полную форму, сокращённую и самую простую.

Полный вариант упрощённого учёта рекомендован предприятиям, которые сталкиваются с большим количеством разноплановых хозяйственных операций. Он предполагает использование сокращённого плана бухгалтерских счетов, в котором родственные счета объединены в один. А также этот способ позволяет исправлять ошибки в текущем периоде отчётности. Шаблоны регистров, которые можно применять при такой форме упрощённого учёта, приведены в виде приложений к Рекомендациям.

Сокращённая форма упрощённого учёта предполагает всё то же, что и полная, но также позволяет вести вместо нескольких регистров всего один — журнал учёта фактов хозяйственной жизни. Образец журнала тоже есть в приложении к документу Минфина.

Самая простая форма упрощённого учёта рекомендована только микропредприятиям — компаниям, у которых не более 15 работников, а годовой доход — не более 120 млн рублей. Этот способ ведения бухучёта позволяет отказаться от двойной записи с указанием дебета и кредита. И вести только книгу учёта фактов хозяйственной жизни по группам статей документов отчётности так называемым. Такой метод бухучёта называется кассовым.

Все 3 формы подразумевают и упрощённую бухгалтерскую отчётность: малые предприятия обязаны предоставить налоговой только бухгалтерский баланс и отчёт о финансовых результатах — без приложений.

Тем не менее, не все малые предприятия могут вести упрощённый бухучёт. Это запрещено для:

Как обойтись без бухгалтера

Если вы пока не можете взять опытного специалиста в штат, есть другие способы справляться с бухучётом.

Если вы ИП, можно не вести бухгалтерский учёт и ограничиться финансовым, который позволит отслеживать денежные потоки.

Если вы ООО, удовлетворяющее критериям малого бизнеса, попробуйте вести учёт самостоятельно — пройдите краткосрочные бухгалтерские курсы или используйте специальные программы, не требующие особых экономических знаний. Некоторые сервисы предлагают бесплатный пробный период использования и варианты решений для бизнеса на выбор. Например, у Бухгалтерии Сбербанка их три.

Если вы применяете несколько налоговых режимов, бухучёт будет сложным — в данном случае желательна квалифицированная помощь. Наймите стажёра-операциониста, который сможет обрабатывать первичную документацию, или отдайте ведение бухучёта на аутсорсинг, или используйте разное ПО для операций по каждому режиму. Затраты на эти услуги окупятся сполна.

Как выбрать программу для бухучёта

Идеального программного обеспечения, которое подошло бы и лавке по продаже орехов, и оконной фабрике, не существует. Выбирая программу, подумайте, что она должна уметь и каким запросам соответствовать. Вот перечень параметров, которые стоит учесть:

Программы, рассчитанные на неспециалиста, легче в использовании: они дают подсказки, формируют отчёты по готовым схемам и упрощают анализ финансовых данных.

Как составить учётную политику

Учётная политика — это подробная инструкция по ведению бухгалтерского и налогового учёта. Составляет её, как правило, бухгалтер, а одобряет и закрепляет соответствующим приказом — руководитель компании. Если учётная политика разработана грамотно, благодаря ей в случае увольнения бухгалтера дела с лёгкостью сможет продолжить новый специалист или сам руководитель.

Перечень положений учётной политики зависит от вида деятельности компании, выбранного налогового режима и того, упрощённый учёт применяется или полный. Но — в части бухгалтерского учёта — в учётной политике должно быть указано следующее:

Шаблоны реестров и первичной документации, если они разработаны компанией самостоятельно и отличаются от унифицированных, оформляются в виде приложений к политике.

Для создания учётной политики, включающей бухгалтерский и налоговый разделы, можно использовать платные или бесплатные конструкторы, которые легко найти через интернет-поисковики. Как правило, такие сервисы умеют подстраиваться под применяемый налоговый режим и даже совмещение режимов. Главное, убедитесь в том, что используемый конструктор учитывает актуальные требования законодательства, а если есть возможность — обратитесь за разработкой документа к профессионалу.

Учётная политика едина для всех структурных подразделений бизнеса. По мере необходимости документ можно дополнять новыми положениями, а вот менять позволено всего 1 раз в год. И только в 3 случаях: если изменилось законодательство или условия хозяйствования (например, виды деятельности), а также если выбраны другие способы ведения бухучёта.