ип на осно нужно ли вести книгу учета доходов и расходов

Книга доходов и расходов для ИП на ОСНО

Формирование специального налогового бланка в форме Книги учета доходов и расходов для ИП, находящихся на общем режиме налогообложения, является требованием со стороны закона, обязательным к применению.

Для чего нужен документ

Книга учета доходов и расходов (сокращенно — КУДиР) необходима для подсчета налогооблагаемой базы ИП, на основе которой будет делаться расчет налоговых отчислений за период отчета.

Для каждой системы налогообложения, где требуется ведение КУДиР, оно будет иметь свои особенности. ИП, находящийся на общей системе (ОСНО), должен руководствоваться соответсвующими требованиями. Предприниматели на ПСН и УСН будут заполнять КУДиР иначе.

ПОМНИТЕ! На общей системе налогообложения вести КУДиР обязаны только индивидуальные предприниматели, компании от этой обязанности освобождены.

Каким образом формируется книга

Заполнение книги не является одномоментным. Записи в нее вносятся постепенно, в период совершений той или иной операции.

Подтверждением вносимых сведений являются первичные учетные документы, которые должны быть у ИП в наличии и храниться определенный промежуток времени (не менее трех лет).

Все цифры в КУДиР вписываются в рублевом эквиваленте.

Особенности и общие сведения о КУДиР

Книга имеет унифицированную форму. Вести ее можно как в бумажном виде, внося нужные данные от руки, так и в электронном.

Если книга ведется в компьютере, после истечения учетного периода ее следует распечатать, пронумеровать листы и прошить их при помощи толстой суровой нити. На заключительную страницу ставится печать ИП (при наличии) и подпись, а также указывается число страниц. Затем книга регистрируется в местном налоговом органе.

В случае, когда используется бумажный вариант КУДиР, она регистрируется в налоговой до начала заполнения.

Книга включает в себя шесть разделов, которые отражают все произведенные в период отчета доходы и расходы ИП. Нужно отметить, что заполняются разделы, в зависимости от направления работы индивидуального предпринимателя.

Иными словами, информацию нужно вносить только в те блоки КУДиР, которые имеют отношение к деятельности ИП.

Общие требования к заполнению КУДиР

Если книга не распечатывается с электронного носителя, а ведется в бумажной форме, бланк ее нужно приобрести. Это обязан сделать предприниматель, согласно закону. К заполнению предъявляются такие требования:

ВНИМАНИЕ! Если КУДиР ведется в электронном варианте, что разрешено, ее следует распечатать и проивести с ней те же действия, что и с бумажным носителем.

Нюансы КУДиР на ОСНО

Для предпринимателей на ОСНО заполнение КУДиР имеет ряд особенностей.

Образец документа

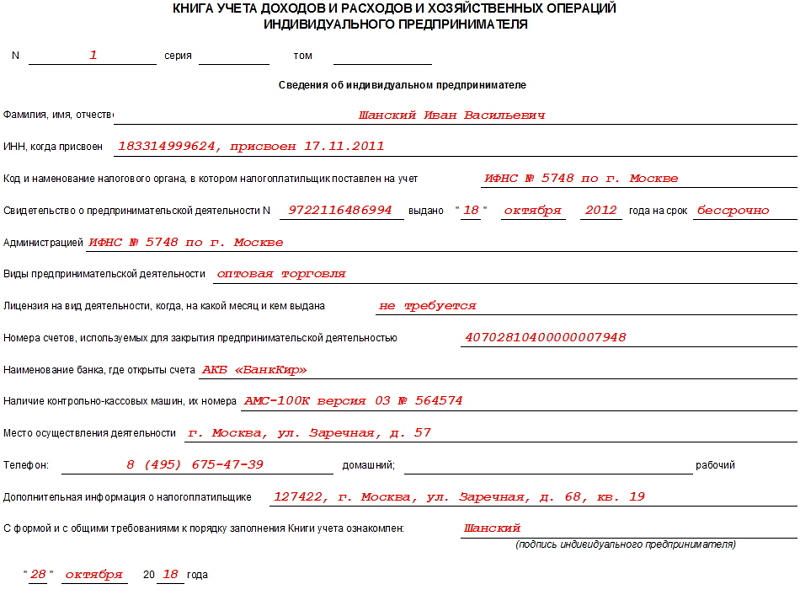

В начало книги, на титульный лист, вносятся сведения о ИП – этот раздел затруднений вызвать не должен, поскольку сюда включается информация из личных и учредительных документов:

Тут же приводится информация о банке, где у ИП открыт счет и номер кассы, если он использует ее в работе. Затем предприниматель ставит на странице свою подпись и датирует бланк.

Заполнение раздела 1 КУДиР

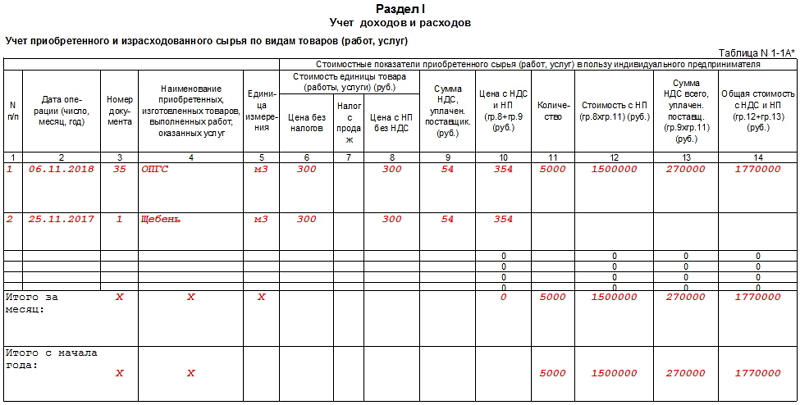

Сюда вносятся сырье, полуфабрикаты и другие товарно-материальные ценности, на приобретение которых ИП затратил свои средства. Их нужно учитывать даже в том случае, если траты были произведены в прошлом периоде отчета, а де-факто приход произошел в текущем.

Здесь же указываются авансы, которые планируется обеспечить в предстоящих периодах.

В качестве расходов учитываются реальные затраты, которые произошли с целью последующего получения финансовой выгоды от бизнес-операций.

Нужно отметить, что сумма финансовых расходов при осуществлении предпринимательской деятельности списывается на затраты только при условии реализации произведенных товарно-материальных ценностей. Если по этой части есть установленные законом нормы расходов, то учет ведется исходя из них.

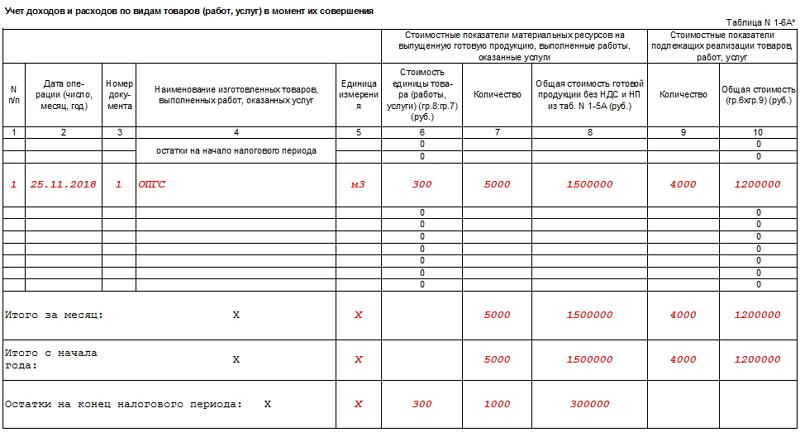

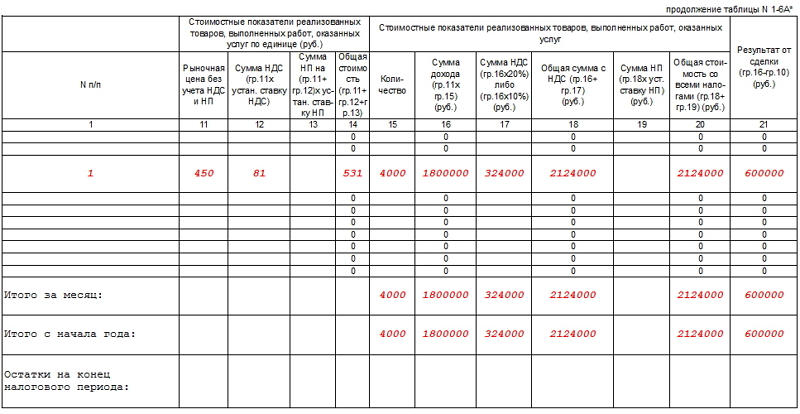

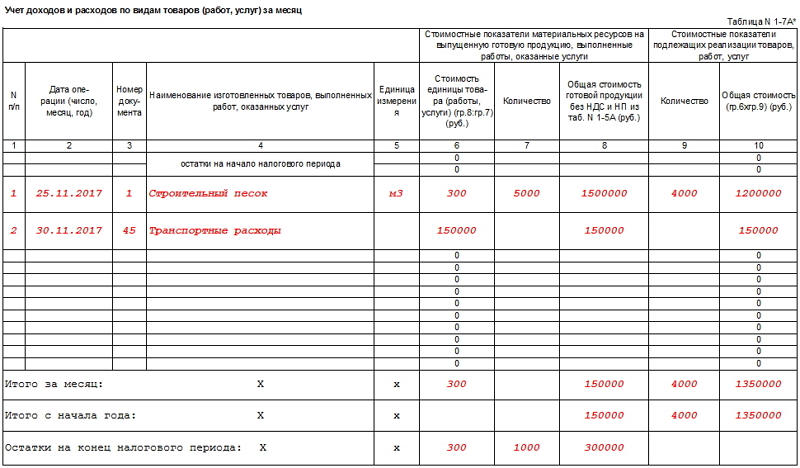

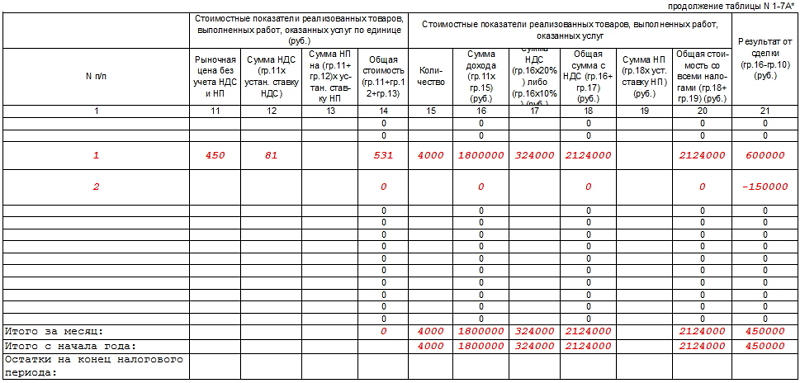

В первом разделе несколько таблиц-блоков. Блоки с 1-1 до 1-7 должны заполнять ИП, которые заняты в производственном секторе. При этом каждый блок имеет два варианта, первый из которых (вар. А) применяют предприниматели, работающие с НДС, а второй (вар. Б) – те, кто НДС в своих операциях не выделяют.

Если идти по порядку, то в табличку 1-1 вписываются данные по закупленному и истраченному в процессе работы ИП сырью.

В ячейки блока 1-2 включаются полуфабрикаты (приобретенные и затраченные) для производственных нужд.

Строки блока под номером 1-3 предназначены для учета вспомогательного сырья и материалов (купленного и израсходованного).

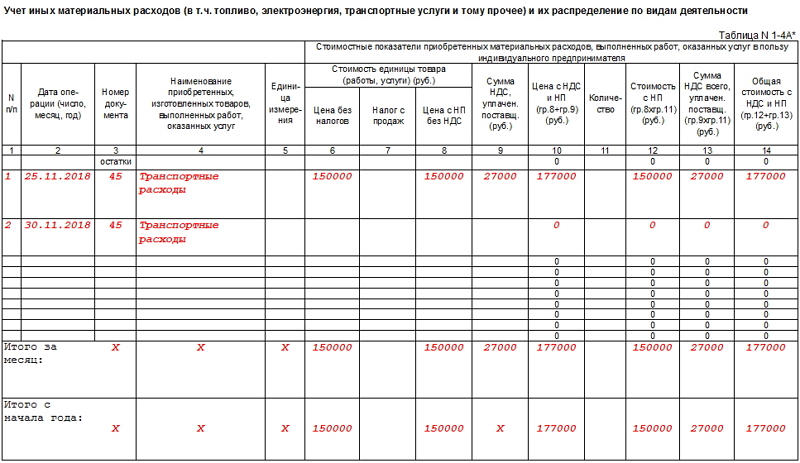

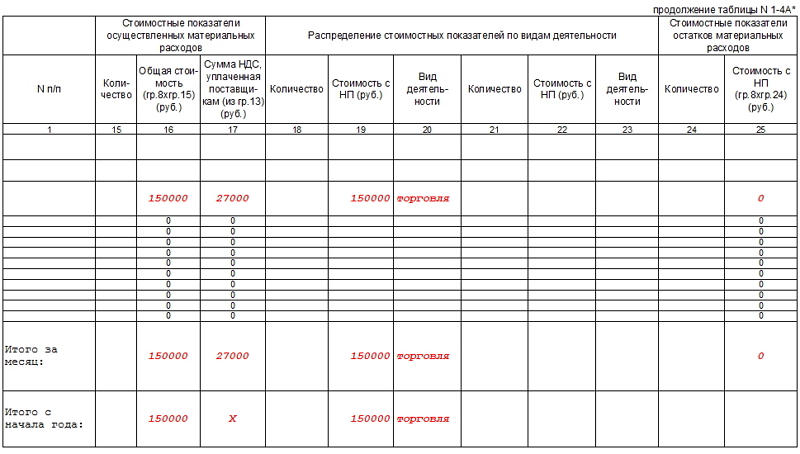

Блок 1-4 содержит иные материальные расходы, т.е. энергию, воду, топливо и т.п. которые были истрачены в процессе деятельности ИП.

Блок 1-5 указывает на цену готовой продукции, которую выпустил ИП за период отчета, а также приводит стоимость выполненных за это время работ и оказанных услуг.

Блоки 1-6 и 1-7 показывают итог производства и продажи изготовленной продукции в момент совершения и по результатам месячного периода.

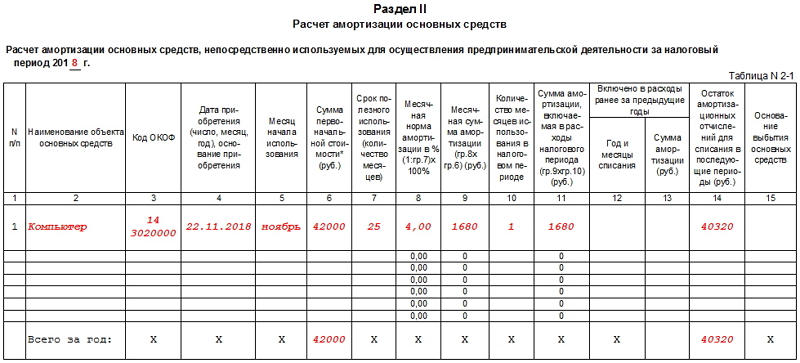

Заполнение раздела 2 КУДиР

Второй раздел КУДиР касается амортизации основных средств, МБП и нематериальных активов.

Амортизация может быть рассчитана только по отношению к имуществу предпринимателя, которое куплено за денежные средства и применяется для осуществления его работы. К нематериальный активам относятся все виды интеллектуальной собственности (товарные знаки, электронные программы, базы данных и т.п.), которые ИП использует в своей деятельности. Правила расчета амортизации даны в таблицах 3-1, 3-2, 3, 4-1, 4-2.

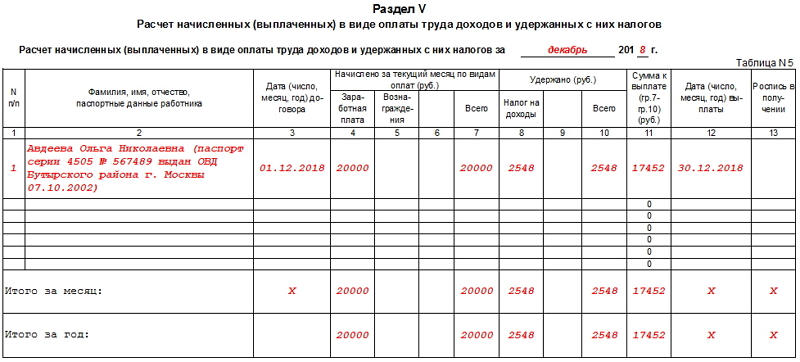

Заполнение раздела 5 КУДиР

В пятом разделе книги дается расчет оплаты труда и налогов. Приведенная здесь таблица является, по сути, расчетно-платежной ведомостью и формируется по каждому месяцу в отдельности. Она содержит в себе

В таблицу вписываются все виды выплат, в том числе собственно заработная плата, материальные поощрительные выплаты, цена товаров, выданных в натуральной величине и т.д.

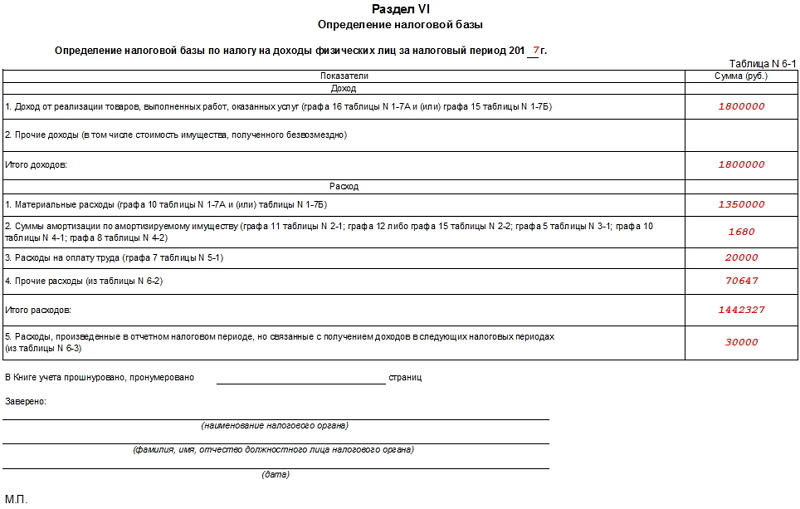

Заполнение раздела 6 КУДиР

Шестой раздел КУДиР позволяет определить налоговую базу. Формируется она по истечении года (по календарю) и является основой для заполнения бланка 3-НДФЛ.

В блок 6-1 вносятся доходы от реализации, указанные в таблице 1-7 и иные. В качестве расходов даются данные из блоков 1-7, 2-1, 2-2, 3-1, 4-1, 4-2, 5-1, 6-2.

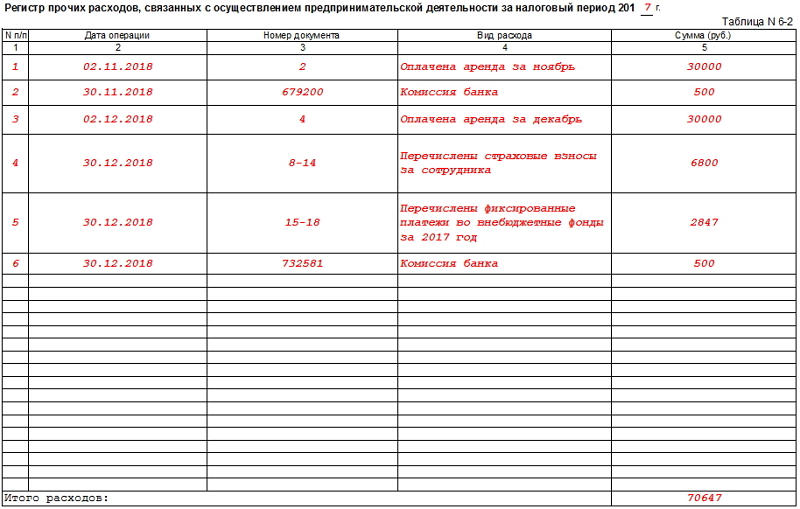

К блоку 6-2 относятся все расходы ИП, не показанные в других блоках, в том числе расходы на пожарную безопасность и охранные системы, командировочные, плату за консультационные, информационные и юр. услуги, интернет, телефон, затраты на хозяйственные и ремонтные нужды и т.п.

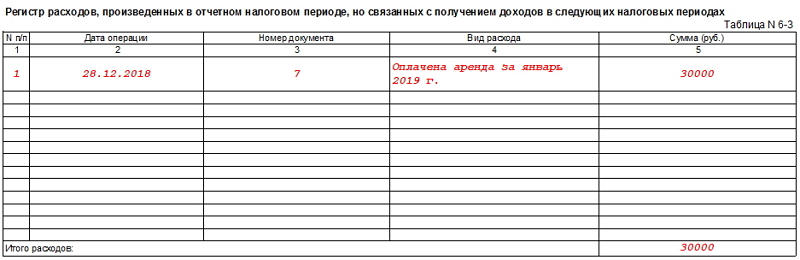

В последний блок КУДиР (6-3) вносятся расходы, сделанные в текущем периоде отчета, но доходы по которым будут учитываться в предстоящем периоде. К ним относятся расходы сезонного свойства, арендные платежи и т.д.

Пустая КУДиР

Если за конкретный отчетный период у ИП не было никаких движений средств, это не значит, что он не должен обращать внимании на КУДиР. Такая ситуация обязывает его сдать вместе с другими отчетами в налоговую «нулевую» Книгу. Это значит, что оформлять ее нужно по обычным требованиям, просто в графы, отображающие фактическое движение средств, проставить нули.

КУДиР ИП на ОСНО

У ИП ведение учета и отчетности зависит от выбранной системы налогообложения. В этой статье рассмотрим ведение КУДиР ИП на ОСНО. КУДиР — это книга учета, один из главных элементов контроля за доходами и расходами. Индивидуальный предприниматель обязан ее вести. Книга заполняется строго в соответствии с требованиями действующего законодательства РФ.

Для чего нужна КУДиР ИП

КУДиР признается регистром налогового учета, хотя в нем бухгалтерский и налоговый учет объединяются. В документе отражаются следующие данные:

КУДиР ИП нужна для формирования налоговой базы по налогу на доходы физических лиц (НДФЛ) за налоговый период, которым считается календарный год. ИП уплачивает в бюджет 13% от рассчитанной разницы между доходами и расходами.

Если по итогам налогового периода финансовый результат отрицательный, т.е. Есть убыток, то налог не уплачивается. Также убыток не переносится на будущий налоговый период и не покрывается за счет прибыли следующих лет.

Ведение КУДиР на ОСНО

КУДиР на ОСНО формируется с начала налогового периода. Книгу учета ведет либо сам предприниматель, либо работник бухгалтерии, хранят ее в течение 4 лет. ИП предоставляют книгу учета вместе с отчетностью 3–НДФЛ. Таким образом КУДиР сдают в налоговую по месту регистрации до 30 апреля.

Журнал имеет унифицированную форму. Однако предприниматель имеет право самостоятельно создать форму документа. Все преобразования согласуйте с налоговым органом. Если разработанный вариант регистра не согласовать, то налоговая может не засчитать ведение книги.

КУДиР ведут в бумажном или электронном виде. Книга, оформленная в электронном варианте, по итогам календарного года распечатывается. Также она прошнуровывается, пронумеровывается и подписывается. Все это проделайти и с книгой, которую вели в бумажном виде. Раньше КУДиР требовалось заверять в налоговой инспекции, причем бумажную книгу заверяли еще до начала заполнения, а электронную — после распечатки. Теперь закон не требует процедуры заверения.

Содержание КУДиР

В КУДиР отражается информация об ИП, содержание документа, а также шесть разделов. Вид таблиц и разделов книги зависит от вида деятельности организации. В документе отражаются все доходные и расходные процедуры. Вот требования к ответственному лицу при ведении книги:

Записи в книгу учета осуществляются постоянно на основании первичных документов в момент совершения операции, т.е. по кассовому методу. Хозяйственные операции отражаются в хронологическом порядке в рублевом эквиваленте. При сделках в иностранной валюте их стоимость переводится по курсу ЦБ РФ в рубли в день поступления или выбытия денежных средств.

При возникновении в КУДиР ОСНО ошибок, их исправляют: аккуратно зачеркивают неверную информацию, обосновывают ее правильной записью, заверяют подписью ИП и указывают дату внесения исправления. Налоговая инспекция может не принять КУДиР при сдаче отчетности из-за серьезных ошибок заполнения.

Порядок заполнения КУДиР ИП ОСНО

Каждый раздел КУДиР ИП ОСНО включает множество подпунктов, заполнение которых происходит в обязательном порядке.

Титульный лист включает сведения о ИП: ФИО, ИНН, адрес, данные о налоговом органе по месту регистрации ИП, данные из свидетельства о постановке на учет, банковские реквизиты, а также подпись ИП, дата и другие данные.

В разделе 1 отображаются все доходы, которые фактически были получены в налоговом периоде, в том числе авансы, а также расходы, фактически произведенные в данном периоде. Здесь отражается сырье, полуфабрикаты и иные товарно-материальные ценности, приобретенные ИП для последующего извлечения финансовой выгоды. Причем расходы при изготовлении продукции списываются на затраты только в части реализованной продукции. Также они могут списываться по нормам, которые установлены законодательством РФ.

В разделы 2 — 4 вносятся сведения об амортизации основных средств, малоценных быстроизнашивающихся предметов (МБП) и нематериальных активов. Первоначальная стоимость основных средств и нематериальных активов определяется, исходя из стоимости приобретения, затрат по доставке и ввода имущества в эксплуатацию. Амортизация списывается на расходы только в том размере, в котором начислена за налоговый период. Амортизационные отчисления производят только в отношении собственного имущества ИП, т.е. которое было приобретено за плату. Доход от реализации основных средств и нематериальных активов — это разница между стоимостью реализации имущества и остаточной ее стоимостью.

Раздел 5 посвящен расчету заработной платы и налогов. Таблица этого раздела напоминает расчетно-платежную ведомость, она формируется за каждый месяц. В таблице отражается следующая информация:

В разделе 6 исчисляют налоговую базу по НДФЛ, которая формируется по итогам календарного года. На ее основе заполняется отчетность 3-НДФЛ.

Нулевая КУДиР

Если за налоговый период у ИП на ОСНО не было ни одной операции, то совместно с другими видами отчетности в ИФНС представляется и нулевая КУДиР, т.е. во всем графах книги учета, где обычно отражается фактическое движение денежных средств, проставляются нули.

Распространенные ошибки при заполнении КУДиР

Ошибки в заполнении книги часто противоречит законодательству РФ, приводят к штрафам и требуют соответствующих поправок:

Ответственность за нарушение порядка ведения КУДИР

Грубые нарушения требований по учету доходов, расходов, а также объекта налогообложения, регламентируются статьей 120 Налогового кодекса РФ. Установлены следующие виды штрафов:

10 000 рублей — штраф за грубое нарушение, осуществленное в течение одного налогового периода;

30 000 рублей — штраф за то же деяние, произведенное в течение более одного налогового периода;

20% от суммы неуплаченного налога, но не менее 40 000 рублей — штраф за нарушение, которое повлекло занижение налоговой базы.

Автор статьи: Екатерина Могучая

Работайте в облачном сервисе для малого бизнеса Контур.Бухгалтерия: здесь есть простой учет, зарплата, налоги и отчетность через интернет. Работайте бесплатно первые 14 дней и узнайте обо всех возможностях сервиса.

Как заполнять КУДиР в 2021 году: правила и примеры, бланк, инструкция

При любой системе налогообложения (кроме спецрежима для самозанятых) каждый ИП должен заполнять КУДиР. Она нужна для начисления налогов. Ее требуют инспекторы при проверках. Как вести книгу учета доходов и расходов? Как не допустить «популярных» ошибок? Ответы на эти и другие вопросы в нашей статье.

КУДиР: что это такое простыми словами

Книга учета доходов и расходов (КУДиР) — это журнал, в котором индивидуальный предприниматель фиксирует полученные и потраченные суммы.

Для чего нужно вести такую книгу? Во-первых, чтобы ИП мог посчитать облагаемую базу, величину налога и заполнить декларацию. Во-вторых, чтобы у сотрудников ИФНС была возможность проверить правильность указанных расчетов.

Форма (бланк) КУДиР в 2021 году

Для каждой системы налогообложения разработана своя форма. Бланки приведены в следующих документах:

Правила ведения КУДиР

Информация о доходах и расходах заносится в книгу нарастающим итогом в течение налогового периода. Когда он закончится, добавлять новые записи нельзя. С начала нового налогового периода необходимо вести новую книгу.

Заполнять КУДиР можно вручную, а можно — на компьютере. Во втором случае по окончании налогового периода книгу следует распечатать. Четких правил о том, как это сделать, не существует. На практике предприниматели чаще всего используют одностороннюю печать.

КУДиР (как рукописная, так и распечатанная) должна быть пронумерована и прошнурована. На последней странице полагается указать общее количество страниц, поставить подпись и печать ИП (при ее наличии).

Раньше книгу учета доходов и расходов полагалось заверить в ИФНС. Но в отношении КУДиР по «упрощенке» и ПСН эта норма давно не действует. Что касается книг по основной системе и ЕСХН, то их по-прежнему требуется заверить в инспекции: рукописную — до начала заполнения, распечатанную — по окончании налогового периода.

Как заполнять книгу доходов и расходов: пошаговая инструкция

Шаг 1. Перед началом очередного налогового периода купить бланк КУДиР, заполнить титульный лист, пронумеровать и прошнуровать страницы, указать их количество, поставить личную подпись ИП и печать (если она есть). Налогоплательщикам на ОСНО и ЕСХН — заверить рукописную книгу в налоговой.

Альтернативный вариант (для всех налоговых режимов) — подготовить бланк для электронного заполнения КУДиР.

Шаг 2. Все доходы и расходы отражать в строгом соответствии с первичными документами. Придерживаться хронологического порядка.

Шаг 3. Если в КУДиР обнаружена ошибка, ее нужно зачеркнуть, внести верную запись и сделать пометку «Исправленному верить». Рядом поставить текущую дату, подпись ИП и печать (при наличии).

Шаг 4. По окончании налогового периода прекратить записи.

Шаг 5 (для ИП, ведущих книгу при помощи компьютера). Распечатать КУДиР, страницы пронумеровать и прошнуровать, указать их количество, поставить подпись предпринимателя и печать (если она есть). Налогоплательщикам на ОСНО и ЕСХН — заверить распечатанную книгу в налоговой.

Как заполнить КУДиР на УСН «Доходы»

При упрощенной системе с объектом «доходы» ИП суммирует выручку, полученную в отчетном (налоговом) периоде. Полученную цифру умножает на ставку налога: при доходах 150 млн руб. (и численности персонала 100 человек) и менее — 6%, свыше 150 млн руб. (или более 100 человек) — 8%. Доходы учитывают кассовым методом, то есть в момент поступления денег на счет или в кассу.

Предприниматели, выбравшие данный объект налогообложения, заполняют три раздела КУДиР: I, IV и V.

Раздел I (образец заполнения)

В него следует занести информацию по выручке. Отражать нужно только доходы, которые включены в облагаемую базу по УСН.

I. Доходы и расходы

Графу 5 можно не заполнять. Исключением являются случаи, когда ИП получил из бюджета и израсходовал средства, предназначенные для создания дополнительных рабочих мест и поддержку субъектов малого предпринимательства. Такие суммы нужно указать в графе 5.

Справка к разделу I не заполняется.

Раздел IV

Здесь показывают суммы, на которые ИП уменьшает единый «упрощенный» налог в соответствии с пунктом 3.1 статьи 346.21 НК РФ. Это страховые взносы, пособия по временной нетрудоспособности за первые 3 дня болезни работника, платежи по договорам добровольного личного страхования.

Напомним, что ИП с наемными работниками вправе уменьшить налог (авансовый платеж по нему) не более чем на 50%. Предприниматель без наемного персонала — на всю сумму без ограничений. Если в текущем календарном году у ИП были сотрудники, но он их уволил, то уменьшить налог на взносы в полном объеме можно в следующем году (письмо Минфина от 27.03.20 № 03-11-11/24497; см. « ИП на УСН‑6% уволил всех работников: с какого периода можно учесть взносы «за себя» без ограничений?»).

Раздел V

В него заносят величину торгового сбора, на которую ИП уменьшил единый «упрощенный» налог. В настоящее время торговый сбор введен только в Москве. Следовательно, данный раздел предназначен только для столичных налогоплательщиков.

Как заполнить КУДиР на УСН «Доходы минус расходы»

При УСН с объектом «доходы минус расходы» ИП находит две величины. Первая — сумма доходов, полученных в отчетном (налоговом) периоде. Вторая — сумма затрат, понесенных в том же периоде. От первой величины отнимает вторую, и полученное число умножает на налоговую ставку: при доходах 150 млн руб. (и численности персонала 100 человек) и менее — 15%, свыше 150 млн руб. (или более 100 человек) — 20%. Применяется кассовый метод. Доходы учитывают в момент получения денег (на счет или в кассу), расходы — в момент погашения обязательства перед поставщиком.

ИП с данным объектом налогообложения заполняют три раздела книги: I, II и III.

Раздел I (образец заполнения)

В нем отражают доходы, увеличивающие облагаемую базу по УСН, а также расходы, которые ее уменьшают.

I. Доходы и расходы

Обратите внимание: справку к разделу I нужно заполнять только по итогам налогового периода. Если в строках 040 (облагаемая база) и 041 (убытки) получаются отрицательные значения, указывать их не нужно.

Раздел II

Его заполняют только те предприниматели, которые купили или соорудили основные средства, либо приобрели (создали сами) нематериальный актив. В специальной таблице нужно указать информацию о каждом объекте. В том числе отметить, какая часть стоимости учтена в расходах ранее, какая учитывается в текущем периоде, и какая будет учтена в будущем.

Раздел III

Он предназначен для «упрощенщиков», которые переносят на текущий налоговый период убытки прошлых периодов.

Напомним: перенос возможен в течение 10 лет, полностью или частями. Если убытки получены в течение нескольких лет, они переносятся в очередности их возникновения (п. 7 ст. 346.18 НК РФ).

Как заполнить КУДиР на ОСНО

В пункте 13 порядка (утв. приказом Минфина № 86н, МНС № БГ-3-04/430 от 13.08.02) сказано, что ИП на основной системе должны отражать доходы и расходы в КУДиР кассовым методом. То есть делать записи о доходах, когда деньги поступили на счет или в кассу, о расходах — когда средства фактически заплачены контрагенту.

Однако, Высший арбитражный суд в свое время признал, что данное правило противоречит Налоговому кодексу. Дело в том, что ИП формирует затраты (профессиональный вычет) по тем же правилам, что и организации — плательщики налога на прибыль (подп. 1 п. 1 ст. 221 НК РФ). А у последних есть выбор — применять кассовый метод, либо метод начисления. Значит, подобный выбор должен быть и у предпринимателей на ОСНО (решение ВАС от 08.10.10 № ВАС-9939/10).

Несмотря на это ИП, как правило при заполнении КУДиР используют именно кассовый метод.

Если предприниматель на основной системе занимается несколькими видами бизнеса, он ведет одну книгу. Но операции, относящиеся к разным направлениям деятельности, учитывает раздельно.

Типичные ошибки в КУДиР

Назовем три самых «популярных» недочета.

Первый — если покупатель расплачивается картой, нередко происходит двойное отражение одного и того же дохода в КУДиР. А именно: сначала — по кассовому отчету, потом — по банковской выписке.

Второй — ИП-«упрощенщик» отражает в одной строке сумму расхода и относящийся к ней входной НДС. На самом деле стоимость товара (работы, услуги) и НДС необходимо показывать в разных строках, ведь они упомянуты в разных подпунктах пункта 1 статьи 346.16 НК РФ.

Третий — в перечне доходов в книге указаны суммы, которые не включаются в облагаемую базу. Примеры — ИП внес на счет личные средства, ИФНС перевела на счет излишне уплаченные налоги и проч.

Недавно зарегистрированные предприниматели могут в течение года бесплатно пользоваться веб-сервисом «Контур.Эльба», который позволяет вести всю необходимую бухгалтерию и сдавать отчетность через интернет.

Налоговое ископаемое: книга учета доходов и расходов

17 лет без изменений: канонический регистр для ИП на ОСНО

Есть такие логически не разрешимые задачки. Вот одна из них, предложенная Бертраном Расселом, математиком и философом: «В деревне живет цирюльник, который бреет всех жителей деревни, которые не бреются сами. Вопрос: бреет ли цирюльник сам себя?».

Не столь парадоксальные, но логически противоречивые задачи есть и в налоговом учете. Источник противоречий — кассовый метод признания расходов и доходов.

Например, всем нам привычная упрощенка, для которой единственный принцип учета доходов и расходов — это кассовый метод. С доходами справиться относительно легко. Берем все поступившие деньги, а остальную сложность мироздания, не охваченную «кэшем», подправляем внереализационными доходами и неденежными формами расчетов. Сладкое плюс квадратное, и вроде как все работает.

А вот с расходами ситуация другая. Задумывались ли вы, почему на УСН при производственном учете все материалы принимаются в расходы по оплате? Если не брать того, что просто так легче, то мой ответ таков: потому что кассовый метод и производственный учёт логически несовместимы.

Например, купил я 100 кг пластиката, 50 кг красителя, 100 кг секретного ингредиента и 1 км упаковки. Оплатил 30% одного, 40% другого, 70% третьего и 17% секретного ингредиента. Выпустил 300 метров моего суперизделия, из которого продал 200 метров, а заплатили мне только за 150.

Как мне рассчитать расходы по реализованной продукции? Если находиться в скафандре метода начисления, то мы, бухгалтеры, эту задачку решили бы просто. Для этого нам нужно всего лишь знать, сколько сырья требует выпуск единицы продукции.

А если мы в качестве единственной дозволенной реальности признаем только кассовый метод, то как рассчитать оплаченную себестоимость? Сколько оплаченного сырья нам принять в расходы, исходя из оплаченных доходов? Прямым и логически непротиворечивым методом эта задача не разрешима. Можно начать приделывать ходули, создавать методику процентного распределения, то есть впадать в условность и допущения. В общем повторюсь, производственный учёт и кассовый метод несовместимы.

Но есть еще и ИП на общей системе налогообложения. Для них ситуация гораздо запутанней. Единственным каноническим налоговым регистром учета доходов и расходов для предпринимателей на ОСНО является книга учета доходов и расходов, остающаяся неизменной еще с 2002 года. Если вам не пришлось иметь дело с этой книгой, то загляните в нее, там есть на что посмотреть. Это куча таблиц, предписывающих вести учет в разрезе каждой единицы оплаченной и выпущенной продукции во взаимосвязи с ее также оплаченной реализацией. Только сон разума мог породить такое.

Если вас не устраивает эта книга, то порядок ведения учета, утвержденный Минфином, предписывает: по согласованию (!) с налоговым органом вы вправе разработать иную форму книги учета. Не правда ли, трогательная коллаборация…

Так вот, к нашим неразрешимым логическим задачам по наложению кассового метода на производство и взаимосвязь с оплаченной реализацией.

ВАС РФ своим решением от 08.10.2010 N ВАС-9939/10 соответствующие пункты порядка учета доходов и расходов признал недействительными. Кроме того Верховный суд разрешил предпринимателям по своему усмотрению применять метод начисления или кассовый метод в признании расходов. Если ИП на ОСНО применяет кассовый метод, то при учете в расходах материалов руководствуется датой оплаты и еще одним дополнительным условием — передачей материалов в производство.

Дальнейший путь углубления в этот вопрос усеян судебными решениями всех уровней и письмами Минфина как сад расходящихся тропок. Каждый может следовать своим путем. Наиболее проторенный путь на сегодняшний момент — это применение кассового метода. При этом расходы на материалы можно принимать по облегченному сценарию без производственного учета и взаимоувязки с оплаченной реализацией. Вот только Книга учета доходов и расходов, пусть и потрепанная судебными решениями, но осталась доисторически неизменной, как гири на ногах просвещенных современных предпринимателей.