ип на осно снятие наличных с расчетного счета на личные нужды

Как выводить деньги с расчетного счета ИП

В каких случаях требуется вывод средств с расчетного счета ИП

Снимать деньги с расчетного счета ИП может для того, чтобы:

Способы вывода средств с расчетного счета ИП

Существует несколько способов легального вывода денег с расчетного счета ИП:

Для использования первого способа необходимо открыть cash-карту к расчетному счету ИП. Данный вариант особенно удобен для случая, когда наличные денежные средства необходимы для того, чтобы оплатить текущие расходы предпринимателя. Расход сразу отразится в банковской выписке — останется лишь сохранить чек и первичные документы, обосновывающие оплату. Снять наличные по корпоративной карте можно в банкоматах обслуживающего банка или банков-партнеров.

Перевод на карты физических лиц — одновременно самый простой и самый сложный способ обналички. Проще всего перевести деньги себе сразу на карту. Но это удобно и оправданно, если переводить личный доход предпринимателя таким образом. В остальных случаях придется тщательно соблюсти правила отражения таких операций по счетам.

ВАЖНО! Карта, на которую переводятся деньги, должна принадлежать самому предпринимателю. Со средств, переведенных другому лицу, плательщик, как налоговый агент, обязан удержать и перечислить НДФЛ в бюджет.

Снятие по чековым книжкам вскоре упразднится в связи с заменой чеков банковскими картами. Заполнять чеки необходимо внимательно, так как малейшая ошибка или помарка повлекут за собой переписывание заново всего листа.

На какие цели можно выдавать снятые с расчетного счета ИП наличные, пошагово разъяснили эксперты «КонсультантПлюс». Чтобы всё сделать правильно, оформите пробный демодоступ к системе К+. Это бесплатно.

Последствия снятия наличных с расчетного счета ИП

Процедура обналичивания денежных средств строго регламентируется и контролируется банками и налоговыми органами.

В большинстве случаев банковские организации взимают комиссию на услугу выдачи денег с расчетного счета, а также устанавливают ограничения — лимиты — на сумму снятия наличных и цели использования. Также они отслеживают такие операции на предмет участия в незаконных схемах отмывания денег. В этом случае банки обязаны провести внутреннюю проверку финансовым мониторингом, заблокировать или ограничить действия с расчетным счетом ИП по закону «О противодействии легализации (отмыванию) доходов…» от 07.08.2001 № 115-ФЗ и уведомить госорганы о выявленных нарушениях.

Налоговые органы же отслеживают такие операции на предмет учета расходования денежных средств. Самой частой проблемой становится отсутствие подтверждающих произведенные расходы документов. Тогда каждая такая операция по итогам проверки может повлечь доначисление налога, к которому добавятся суммы пени и штрафов.

Чтобы обосновать правомерность использования наличных денег в предпринимательских целях при проверке налоговыми органами, нужно оформлять и сохранять договоры с поставщиками, кассовые и товарные чеки, счета-фактуры, товарные накладные и другие документы. Выплата зарплаты сотрудникам наличными подтверждается платежной ведомостью по форме Т-53 со всеми требуемыми подписями. Проводки составлять не нужно, так как предприниматели не обязаны вести бухгалтерский учет.

Как выводить деньги с расчетного счета ИП без комиссии

Для того чтобы выводить деньги с расчетного счета ИП без комиссии, необходимо задуматься об этом заранее и выбрать обслуживающий банк для открытия расчетного счета с подходящим тарифом.

В большинстве банков вводится бескомиссионный режим для внутрибанковских операций. Это означает, что для бесплатного снятия лучше использовать карту физического лица, открытую в том же банке, в котором обслуживается расчетный счет. Кроме того, межбанковские платежи совершаются медленнее, поэтому изучите и этот аспект в тарифах выбранного банка.

Ознакомьтесь с актуальными на дату написания статьи тарифами десяти популярных банков и выберите наиболее выгодный не только для снятия денег с расчетного счета ИП, но и в целом для бизнеса:

При анализе данных таблицы становится понятно, что все банки используют тенденцию к увеличению комиссии при достижении определенных границ сумм снятия. Достаточно лишь подобрать тариф с оптимальным лимитом, и обналичивание денег не повлечет за собой дополнительных расходов.

Чего не стоит делать при снятии наличных со счета ИП

Ни в коем случае нельзя прибегать к услугам компаний-однодневок. Их деятельность тщательно отслеживается, а проверять и наказывать будут всех контрагентов. В итоге потери от подобных «сделок» окажутся гораздо больше, чем комиссия, которую пришлось бы заплатить при легальном выводе денежных средств.

Итоги

Оптимальный способ снятия денег ИП, чаще всего не несущий расходов на комиссии, — это перевод денег на карту физического лица. А самый безопасный способ — использовать именно личную карту самого предпринимателя. Главное — выбрать подходящий банк.

Что учесть при выводе денег на себя с ИП в 2021 году

Одно из преимуществ ИП перед юрлицами — это возможность распоряжаться заработанными деньгами по своему усмотрению без уплаты дополнительных налогов и взносов.

Как вывести деньги со счета на личные нужды

Существует несколько совершенно легальных способов вывода денег с расчетного счета ИП.

1. Снять деньги наличными по чековой книжке.

Впрочем, такой способ сейчас применяется довольно редко и не во всех банках. На смену ему пришел более современный и удобный способ снятия наличных через банкомат.

2. Снять деньги наличными через банкомат с помощью корпоративной банковской карты (cash-карты).

Совершать личные покупки можно и без вывода денег со счета. Расплачиваться в магазинах можно корпоративной картой.

Бесплатно открыть счет для ИП и получить бизнес-карту с кэшбэком на все покупки от Локо-Банка.

Однако такая свобода в распоряжении средствами на расчетном счете не означает возможность бесконтрольного вывода любых сумм. Антиотмывочное законодательство с каждым годом становится все жестче.

Рассмотрим, какие аспекты надо учесть при выводе денег со счета ИП в 2021 году.

Операции свыше 600 000

С 10 января 2021 года вступили в силу поправки в антиотмывочный закон 115-ФЗ, внесенные Федеральным законом от 13.07.2020 № 208-ФЗ.

Теперь любые операции с наличными при сумме от 600 тыс. рублей относятся к подлежащим обязательному контролю (ОПОК).

О таких наличных операциях банки в обязательном порядке должны сообщать в Росфинмониторинг.

Поэтому если ИП снимает наличными более 600 тыс. рублей или вносит на счет аналогичную сумму, к нему будет повышенный интерес со стороны кредитной организации.

Налоги менее 0,9 %

С 2021 года изменился критерий по уплате налогов банковскими клиентами. Речь идет о Методических указаниях ЦБ от 27.07.2017 № 18-МР, где разъясняется, как банкам выявлять сомнительные операции.

Среди прочих критериев — сумма уплаченных налогов. Она должна составлять не менее 0,9 % от оборота по счету.

В прошлом году из-за пандемии этот критерий смягчили, ЦБ дважды издавал письма с рекомендациями для банков. Так, в письме № ИН-014-12/165 от 26.11.2020 до конца 2020 года было рекомендовано ориентироваться на критерий по налогам в размере 0,5% от оборота.

В 2021 году вновь действует критерий 0,9 %.

Если уплачиваемые ИП налоги и взносы составляют меньшую долю, это может повлечь подозрения в сомнительном характере операций по счету ИП, в том числе и при выводе денег на карту.

Тем не менее отметим, что уплата налогов в размере ниже обозначенного уровня не является единственным определяющим фактором для автоматического признания факта совершения клиентом сомнительных операций.

Новые полномочия ФНС

Еще одно новшество этого года по теме контроля за банковскими счетами ИП — новые полномочия ФНС в части запроса документов из банков.

Так, теперь банки должны выдавать налоговым органам:

Запрашивать такую информацию по счету ИП налоговики могут как в случае проведения налоговых проверок, так и в соответствии со статьей 93.1 НК (вне рамок проверки), вынесения о взыскании налога и приостановке операций по счету.

Максимально стоит перевести все расчеты в безналичную форму. Например, платежи картой LOCKO BUSINESS, как и снятие наличных в любых банкоматах доступны 24 часа 7 дней в неделю.

Если у вас еще нет расчетного счета, то вы можете открыть его бесплатно буквально за 1 минуту — просто оставьте заявку на сайт Локо-Банка — отправьте нам свой ИНН и номер телефона. Уже через минуту вы узнаете номер счета и можете начинать им пользоваться, а представитель банка свяжется с вами для назначения встречи и оформления документов.

Обратите внимание, что счета ИП, физических лиц и субъектов малого предпринимательства застрахованы Агентством страхования вкладов на сумму до 1 400 000 рублей.

ИП хочет тратить деньги бизнеса на личные нужды. О чём его предупредить?

Многие предприниматели воспринимают свой расчётный счёт как личный кошелёк. По большому счёту, для ИП, в отличие от директоров компаний, это так. Но риски всё же есть. О чём бухгалтеру стоит предупредить владельца, чтобы его расходы не усложняли учёт и не навредили бизнесу? Рассказывает Лина Николаева — бухгалтер, консультант и автор блога в инстаграме pro.buh.

Сложно учитывать расходы, если траты с одной карты

Предприниматели могут тратить в личных целях деньги прямо с расчётного счёта или пользоваться корпоративной картой как своей личной. Если ИП на ЕНВД, патенте или на УСН «доходы», бухгалтеру это не создает никаких проблем.

А вот на УСН «доходы-расходы» или ОСНО личные траты придётся исключить из расходов, уменьшающих налог. Должны остаться только целевые расходы, подтверждённые документами: чеками, квитанциями и т.д.

Это несложно, если таких трат немного. А если предприниматель действительно пользуется бизнес-картой как личной и оплачивает с неё покупки в продуктовом магазине, заправку и кофе? Вашу работу это сильно усложнит.

Банк может заблокировать счёт по 115-ФЗ

Федеральный закон от 07.08.2001 № 115-ФЗ (далее — Закон 115-ФЗ) предписывает банкам противодействовать отмыванию доходов, полученных преступным путём. Банки проверяют все операции по счетам. Если транзакция кажется банку подозрительной, он может затребовать у клиента акты, договоры, счета и накладные, которые позволят убедиться в реальности сделки (п. 11, п. 5.2 ст. 7 Закона 115-ФЗ). Если не представить документы, банк вправе заблокировать счёт.

Какие именно операции банк может счесть подозрительными, неизвестно. Алгоритмы, которые используют банки, не выкладываются в открытый доступ и всё время обновляются (ст. 4 Закона 115-ФЗ). По опыту, банки настораживает:

К примеру, предприниматель перечисляет с бизнес-карты на карту своей жены деньги на покупку шубы или переводит на свою карту 200 тыс. руб. и тут же снимает. Вопросы могут возникнуть не только у банка, где у ИП расчётный счёт, но и у банка, куда бизнесмен перевёл деньги. Придётся объясняться с банком, а в случае блокировки — жаловаться в ЦБ РФ.

Как уберечься блокировки счёта? Смотрите в видео от Контур.Эльбы

Как действовать, если вам кажется, что счёт заблокирован, подробно описано в методических рекомендациях Банка России.

Счёт может заблокировать ФНС

ФНС может приостановить операции только по расчётному счёту ИП, а не личному счёту физлица. Но если предприниматель пользуется бизнес-картой как личной, это может стать неожиданным препятствием и для его личных трат.

Основания для блокировки расчётного счёта по инициативе ФНС

| Основание | Что именно происходит |

|---|---|

| Налогоплательщик не исполнил требование об уплате налога, пеней или штрафа (п. 1 ст. 76 НК РФ) | Инспекция блокирует операции по счетам, чтобы исполнить решение о взыскании нужной суммы. Инспекция блокирует истребуемую сумму. Если на счёте есть средства сверх этой суммы, то ими можно пользоваться |

| Налогоплательщик не представил декларацию(п. 3 ст. 76 НК РФ) | Счёт могут заблокировать через 10 дней после крайнего срока сдачи отчёта |

| Налогоплательщик совершил налоговое правонарушение (пп. 2 п. 10 ст. 101 НК РФ) | Счёт блокируется после передачи имущества в залог, если его стоимость не перекрывает сумму недоимки |

| Налогоплательщик не отправил в ответ на требование ФНС квитанцию о приёме (касается плательщиков НДС). На отправку квитанции даётся 6 рабочих дней (п. 5.1 ст. 23 НК РФ) | Через 10 дней после истечения срока отправки квитанции ИФНС может заблокировать счёт (пп. 2 п. 3 ст. 76 НК РФ) |

Добросовестные бухгалтеры, разумеется, стараются подобных ситуаций не допускать. Но никогда нельзя исключить форс-мажор, ошибку или копеечную недоимку. На разблокировку счёта может уйти несколько дней. Если бизнесмен рассчитывал в это время воспользоваться деньгами с расчётного счёта, ничего не получится.

Эльба поможет избежать блокировки счёта. Сервис сам готовит декларации, принимает требования в электронном виде и автоматически отправляет квитанции о приёме.

Закон о защите прав потребителей не защитит

В трактовке Федерального закона от 07.02.1992 № 2300-I «О защите прав потребителей», потребитель — гражданин, который заказывает или приобретает (либо намеревается это сделать) товары (работы, услуги) исключительно для личных, семейных, домашних и иных нужд, не связанных с предпринимательской деятельностью.

Например, предприниматель купил по бизнес-карте телевизор, он сломался, а магазин не взялся ремонтировать его по гарантии. Потребитель может требовать в этом случае не только вернуть деньги, но и уплатить пени и компенсировать моральный вред. Если покупка для бизнеса, магазин вернет только деньги за сам телевизор.

Так что если предприниматель собирается купить что-то крупное для себя и своей семьи, посоветуйте ему подготовить обоснование, что покупка для личных нужд. Это может быть пункт в договоре, заказ на домашний адрес, квитанция от мастера, который устанавливает технику на дому.

Впрочем, это уже не бухгалтерия 🙂

Контролируйте сдачу отчётности и уплату налогов с помощью онлайн-таблицы в Экстерне. Ещё не пользуетесь Экстерном? Переходите со скидкой 50% (действует не во всех регионах).

Лина Николаева — бухгалтер, консультант и автор блога в инстаграме pro.buh.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как вывести деньги с расчётного счёта ИП, если банк против

Мой друг Сергей проводит корпоративы и зарабатывает 150 тысяч в месяц. Раньше он переводил деньги со счёта ИП на дебетовую карту, но в начале года банк без предупреждения заблокировал расчётный счёт — Сергей не смог вывести деньги. Предприниматель удивился: никаких долгов по налогам и кредитам у него не было.

Я расскажу, почему это произошло, и что делать, если банк не даёт потратить заработанные деньги.

Выводить деньги можно

С расчётного счёта можно платить зарплату работникам, рассчитываться с поставщиками, оплачивать аренду офиса, и всё, что связано с работой ИП, но использовать расчётный счёт для личных покупок нельзя. Об этом написано в инструкции Банка России № 153-И (пункт 2.3). Чтобы тратить заработанные деньги, надо сначала вывести их.

Как выводить деньги

Есть четыре законных способа вывести деньги с расчётного счёта ИП.

1. Получить наличные в кассе банка. Для этого нужно заполнить платёжное поручение или чековую книжку, в назначении платежа написать «на личные нужды предпринимателя».

За обналичивание денег придётся заплатить комиссию — 2% или больше. Некоторые предприниматели пытаются сэкономить. Чтобы не платить комиссию банку, они переводят деньги себе как сотруднику, а в назначении платежа пишут «Зарплата ИП». Но в таком случае банк имеет право отказать в выдаче денег — по закону предприниматель не может платить зарплату сам себе. Чтобы получить деньги, нужно указать истинную цель: например, на личные нужды.

2. Использовать кэш-карту. Это карта, которая привязывается к расчётному счёту. По ней можно снимать наличные с расчётного счёта в банкомате. Чаще всего банк устанавливает для таких карт комиссии, ограничения по сумме, плату за обслуживание. Разные банки предлагают разные условия — детали нужно выяснять у менеджера.

3. Перевести деньги на личный банковский вклад. В этом случае не нужно платить комиссию и налоги, но потратить деньги можно только после окончания срока вклада. Если снять деньги раньше, сгорят проценты. Чтобы получать деньги и проценты, когда захочется, нужно искать подходящий вклад.

4. Перевести деньги на личную карту. Это можно сделать в личном кабинете интернет-банка — не нужно идти в отделение банка, заполнять платежное поручение и платить комиссию за обналичивание. Но скорее всего придётся заплатить комиссию за перевод — минимум 1% от суммы. После того как деньги окажутся на личной карте, их можно снять в банкомате или оплатить покупки по безналу.

Чтобы не платить налог, нужно открыть карту на свое имя. Если переводить деньги с расчётного счёта на карту другого человека, придётся заплатить НДФЛ 13%.

Переводить деньги с расчётного счёта на личную карту законно. Но если бизнесмен переводит деньги регулярно, банк может заблокировать расчётный счёт.

Почему банк блокирует счета

Такое может случиться, если банк заподозрит бизнесмена в незаконном обнале. При этом неважно, какую сумму бизнесмен выводит — заподозрить неладное могут даже из-за перевода 50 000₽. В такой ситуации нет смысла злиться на банк, он действует по рекомендации Центробанка. Зато можно разобраться и решить проблему.

Банк точно заподозрит бизнесмена:

— если заказчики перечисляют на счёт крупные суммы, а ИП сразу переводит деньги на другие счета или обналичивает;

— если деньги приходят от компаний, которые не платят налоги;

— если бизнесмен зарегистрирован как ИП несколько дней, а на счёт уже поступают крупные суммы;

— если непонятно, из чего складывается прибыль. Оборот по расчётному счёту большой, но ИП тратит мало денег на зарплату работникам, оплату поставщикам и подрядчикам, аренду офиса и коммунальные услуги;

— если бизнесмен заключил сделку, в которой нет экономического смысла. Например, заплатил субподрядчику все деньги, которые получил от заказчика;

— если бизнесмен разбивает большой платёж (от 600 000 ₽ ) на несколько частей. Это показывает, что он хочет избежать контроля Росфинмониторинга.

Если сделки ИП покажутся банку сомнительными, он заблокирует расчётный счёт и потребует подтверждающие документы.

Почему государство блокирует счета

Банки блокируют расчётные счета не только по своей инициативе. Такое указание им может дать Росфинмониторинг, если заподозрит бизнесмена в терроризме или отмывании денег. Основание для блокировки — закон № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Если предпринимателя подозревают в терроризме или экстремизме, он узнает об этом до блокировки счёта и не от банка. Попасть в перечень террористов и экстремистов могут те, кто находится под следствием или осужден по определенным статьям уголовного кодекса. Информация о них передаётся в Росфинмониторинг, а тот даёт указание банку заблокировать счета клиента. В этом случае предприниматель не сможет воспользоваться деньгами, пока находится в списке. Такое происходит редко.

Более вероятная причина — предпринимателя заподозрили в отмывании денег или уклонении от налогов. Самый частый повод для блокировки — это когда ИП перечислил больше 600 000 ₽ себе или на другой счет. Росфинмониторинг проверяет такие операции: он не даст воспользоваться деньгами, пока не выяснит, откуда эти деньги и на что бизнесмен их потратит. В этом случае Росфинмониторинг просит банк заблокировать счет, а банк сообщает клиенту о причине блокировки и требует подтверждающие документы.

Когда банк проверит документы, он сообщит о результатах в Росфинмониторинг, а тот решит — разблокировать расчётный счёт или проверять дальше.

Что делать, если банк заблокировал счёт

Если вы узнали, что ваш счёт заблокирован, сначала действуйте через банк. Если не поможет — идите выше.

1. Узнайте, почему заблокировали счёт. Если вы, как Сергей, узнали о блокировке счёта случайно, позвоните в банк. Но обычно банки сами оповещают клиента — звонят или отправляют письмо на электронную почту.

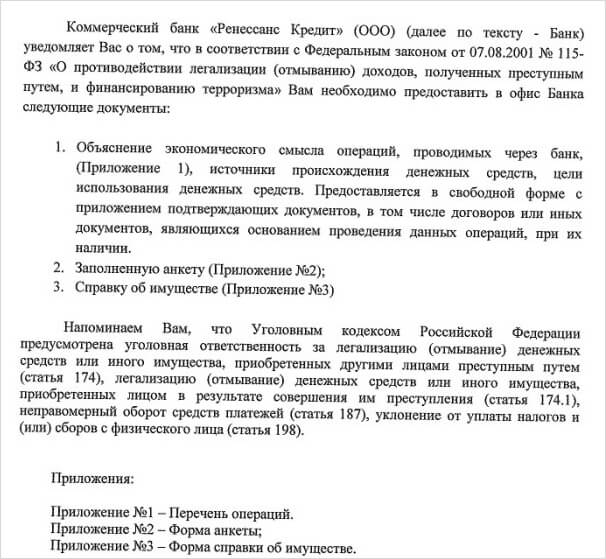

Такое письмо присылает банк «Ренессанс кредит», когда блокирует счёт. В письме — документы, которые нужно предоставить, чтобы счёт разблокировали

Такое письмо присылает банк «Ренессанс кредит», когда блокирует счёт. В письме — документы, которые нужно предоставить, чтобы счёт разблокировали

2. Соберите документы, которые попросит банк: договор, счёт, акт, чеки об уплате налогов и документы о поступлении денег на личный счёт. Передайте бумаги в банк и подождите 5 дней, пока их проверит специальный отдел банка — финмониторинг. Часто на этом история заканчивается: банк проверит ваши документы и разблокирует счёт.

3. Если через 5 дней счёт не разблокируют, а из банка не позвонят, напишите заявление в банк. В заявлении попросите объяснить причину блокировки. Бессмысленно звонить и расспрашивать об этом менеджера банка: сотрудник действует по инструкции финмониторинга и деталей не знает. Зато он может проконсультировать, как правильно написать заявление, чтобы узнать причину блокировки. Если ответ нужен срочно, звоните в финмониторинг.

Банк должен ответить по телефону или письменно, почему ваш счёт до сих пор не разблокировали и что вам делать дальше. Но так бывает не всегда.

Что делать, если банк молчит и бездействует

А помните Сергея из начала статьи? Пока вы читали, он пришел в отделение банка — узнать, что происходит. В банке не объяснили, почему заблокировали счёт, но зато потребовали собрать документы. Предприниматель собрал, отвёз в банк — там пообещали перезвонить через две недели. Но прошло три недели, а Сергею никто не позвонил.

Перевести деньги с расчётного счёта Сергей по-прежнему не мог. Знакомый юрист посоветовал обратиться с жалобой в Центробанк. Если не поможет — пойти в суд.

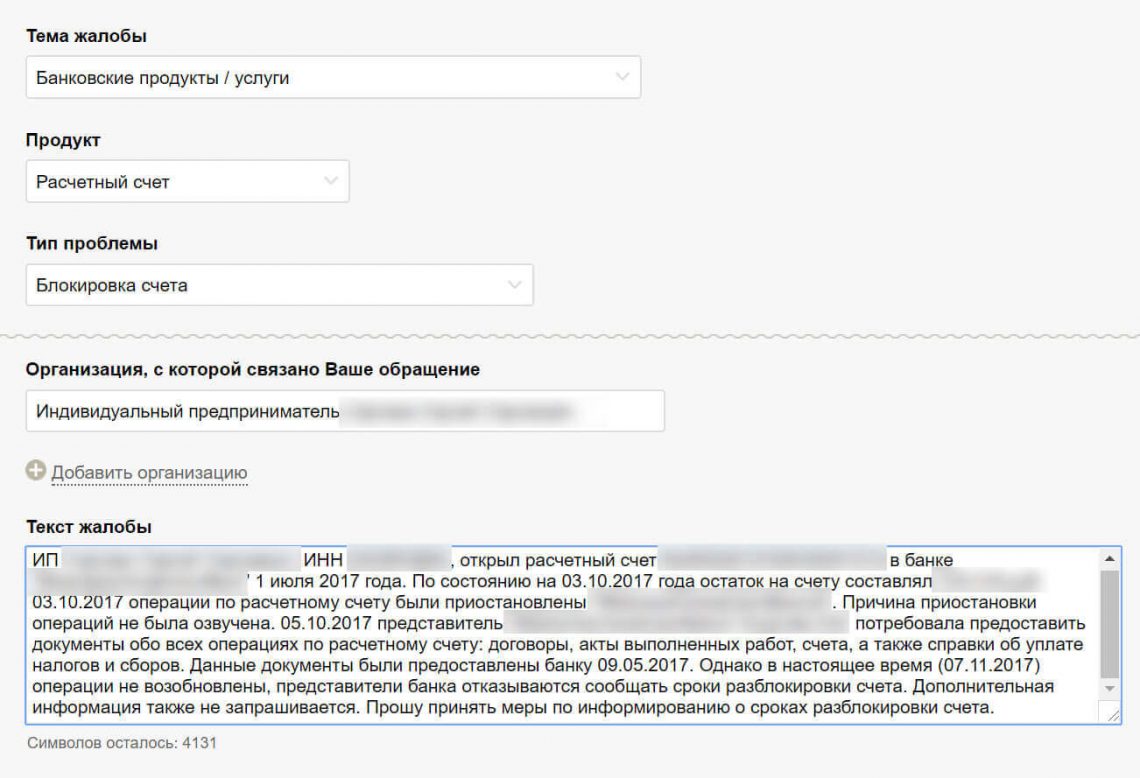

Пожаловаться в Центробанк

Подать заявление можно двумя способами:

В заявлении напишите:

— какой банк вас обслуживает, когда вы заключили договор и какой у вас номер счёта;

— что именно банк сделал — отказал в проведении операций, запросил документы;

— что предприняли вы — принесли документы;

— как обстоят дела сейчас — ничего не изменилось;

— какой помощи вы ждете — чтобы Центробанк разобрался и дал банку указание разблокировать счёт или объяснил вам, почему это нельзя сделать;

— куда отправить ответ — адрес вашей электронной почты.

К заявлению нужно приложить копии документов, которые вы отнесли в банк.

Такое обращение Сергей отправил через интернет-приёмную Центробанка, когда его счёт заблокировали

Такое обращение Сергей отправил через интернет-приёмную Центробанка, когда его счёт заблокировали

По закону вам должны ответить в течение 30 дней. Если Центробанк решит, что ваш счёт заблокировали без причины, он потребует это исправить. Если нет — посоветует вам решать вопрос напрямую с банком.

На форумах бизнесмены рассказывают о печальном опыте: писали в Центробанк, а тот ответил, чтобы разбирались сами. Мол, банк сам решает, какую сделку считать сомнительной. Если Центробанк вам не помог, обращайтесь в суд.

Обратиться в суд

Нужно подать иск в арбитражный суд по месту нахождения банка или в суд, указанный в договоре.

Можно использовать текст жалобы в Центробанк, но необходимо собрать как можно больше ссылок на законы. Для этого лучше нанять юриста. Он поможет составить иск правильно и будет отстаивать ваши интересы в суде.

К иску приложите:

— учредительные документы ИП;

— договоры и закрывашки по сделкам;

— выписку об оплате налогов и страховых взносов, чеки за оплату аренды;

— письменные доказательства, что вы передали в банк всё, что требовалось — попросите у банка официальное письмо, что он получил все документы;

— письмо от банка с объяснениями, почему он запрещает переводить деньги.

Могут понадобиться и другие бумаги — точнее об этом расскажет юрист.

В суде банк должен объяснить, почему он подозревает вас в незаконных операциях. Если суд решит, что банк неправ, банк разблокирует счёт и возместит понесённые убытки (например, за просрочку платежа по договору). Кроме того, заплатит проценты за задержку и за использование ваших денег.

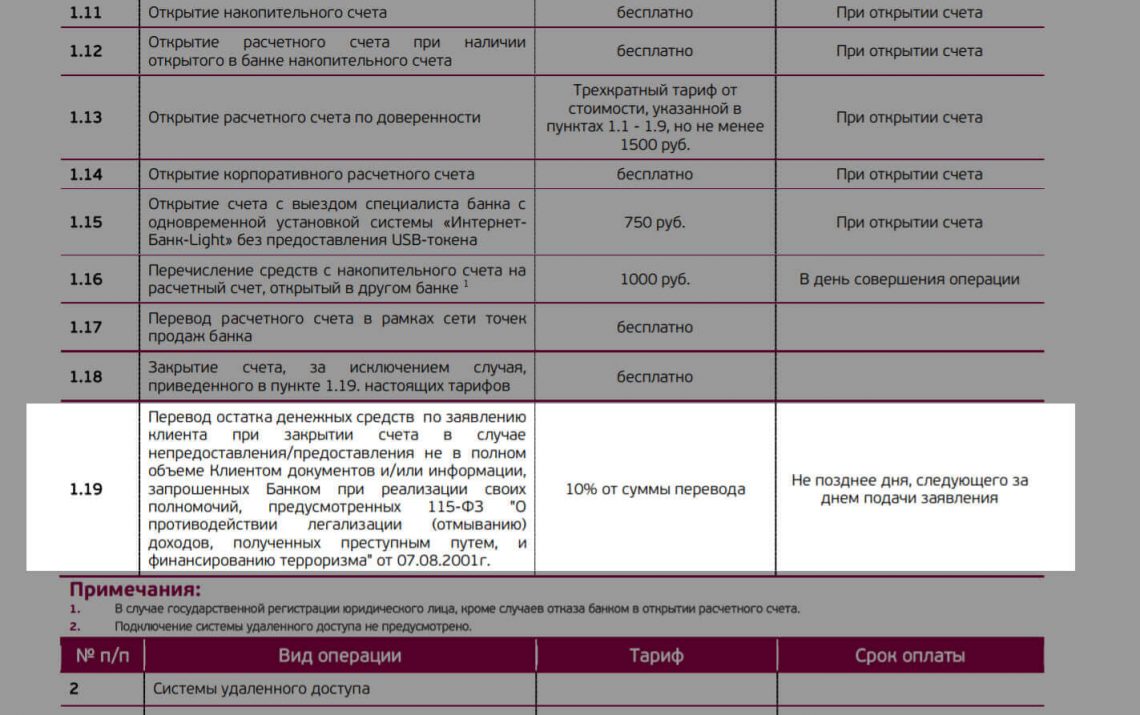

Закрыть счёт

Если вы не хотите ждать ответа от Центробанка и тратить деньги на юриста, можете закрыть расчётный счёт. В этом случае банк переведет деньги с расчётного счёта за семь дней. Для этого нужно написать заявление — бланк дадут в банке.

Когда индивидуальный предприниматель закрывает счёт, банк может установить повышенную комиссию за перевод денег. Это называется «заградительные тарифы». Размер тарифа доходит до 30% от суммы — это законно, если прописано в договоре.

Такие условия по договору расчётного счёта в «Уральском банке реконструкции и развития». Комиссия при закрытии счёта — 10% перевода

Такие условия по договору расчётного счёта в «Уральском банке реконструкции и развития». Комиссия при закрытии счёта — 10% перевода

Если заградительных тарифов нет или они вас не пугают, закрывайте счёт — это проще, чем ходить по инстанциям.

Что делать, если банк заблокировал ваш расчетный счёт:

1. Узнайте в банке, почему счёт заблокировали и что сделать, чтобы его разблокировали. Специалист банка не может снять блокировку — только рассказать, что делать.

2. Принесите в банк нужные документы. Попросите у банка официальное письмо, что он получил бумаги.

3.Сохраняйте всю переписку с банком: если дело дойдёт до суда, вы сможете показать, что выполнили все требования банка.

4. Если через пять дней ваш счёт не разблокировали, обратитесь в банк — пусть объяснит, почему. Если банк молчит или отказывает в разблокировке, пишите жалобу в Центробанк.

5. Если Центробанк не помог, обращайтесь в суд.

6. Если не хотите бороться, закройте расчётный счёт. Перед этим убедитесь, что в договоре нет пункта о заградительных тарифах или будьте готовы заплатить большую комиссию.