ипотечные кредиты без первоначального взноса является более рискованной

Ипотека без первоначального взноса: что это и стоит ли ее брать

Ипотечный кредит — всегда история про то, что нужно копить деньги на первоначальный взнос, скажете вы. На самом деле, это не так, ответят эксперты и приведут в пример ипотеку без внесения стартовой суммы. Domofond.ru решил разобраться в ситуации и узнать, что это за предложение, выгодно ли оно и что стоит учесть, если ипотеку брать надо, а на первоначальный взнос накоплений пока нет.

На современном рынке недвижимости предложения по ипотеке без первоначального взноса есть, но их практически единицы. Объяснение ограниченному количеству таких программ очень простое — банкам невыгодно выдавать займы без каких-либо гарантий. Ведь если заемщик обанкротится, кредитной организации придется нести расходы, связанные с продажей залоговой недвижимости, к которым могут добавиться затраты на судебные тяжбы.

«У банков действительно есть основания не доверять заемщикам, у которых нет необходимой суммы на первоначальный взнос: если человек не сумел накопить малую часть от стоимости недвижимости, серьезность его намерений и финансовая дисциплина вызывают сомнения», — рассказывает управляющий партнер «ВекторСтройФинанс» Андрей Колочинский.

Именно поэтому банки, предоставляющие возможность оформить ипотечный кредит без накоплений, максимально страхуют свои риски. Например, увеличивают ставку кредитования или предъявляют дополнительные требования в части страхования.

Условия ипотеки без первоначального взноса

За «ипотеку без первоначального взноса» некоторые банки часто выдают обычный потребительский кредит под залог недвижимости, но не приобретаемой, а имеющейся, и ставка легко может переваливать за 15% годовых, комментирует коммерческий директор Seven Suns Development Антон Барулин.

Кроме того, стоимость залоговой недвижимости не должна быть меньше суммы выдаваемого кредита. Поэтому потребуется доказать банку, особенно, если у вас в активе вторичное жилье, что в самом крайнем случае он действительно сможет его продать и вернуть свои деньги. Подтверждением обычно выступает отчет оценщика, платить за который придется собственнику — вам.

Еще одним гарантом залогового обеспечения могут выступать земельный участок, автомобиль, драгоценные металлы, ценные бумаги. Но каждый такой актив должен быть высоко ликвиден и привлекателен для банка в случае его продажи.

Особые требования

Из-за существующих рисков банки предъявляют повышенные требования к заемщикам, которые хотят оформить ипотеку без первоначального взноса. Так, обязательно наличие стабильного дохода, который подтверждается справкой 2-НДФЛ с места работы. Индивидуальные предприниматели и собственники бизнеса вряд ли смогут получить одобрение на такой кредит, отмечает Андрей Колочинский.

Также для получения данной ипотеки важно наличие идеальной кредитной истории за последние 10 лет.

«У вас должны быть закрыты кредиты без просрочек на суммы от 500 тыс. рублей и отсутствовать займы в микрофинансовых организациях или частые запросы на их получение. Еще пристальное внимание будет уделено количеству имеющих кредитов (если они есть) на период рассмотрения заявки по ипотеке и количеству иждивенцев в семье», — рассказывает исполнительный директор кредитного агентства КМ Центр Андрей Колпаков.

Процедура и документы

Процедура получения ипотеки без первоначального взноса не отличается от процедуры получения обычной ипотеки: выбор объекта и банка — сбор документов — подача заявки — рассмотрение заявки/одобрение — сделка и ее закрытие.

Что же касается необходимых документов, здесь также стандартный пакет бумаг (паспорт, заверенная копия трудовой книжки, документы, подтверждающие семейное положение), к которому прибавляются справка 2-НДФЛ и документы на залоговое жилье. Скорее всего, потребуются бумаги, подтверждающие право собственности на это имущество, а также отчет об оценке недвижимости.

Стоит или нет?

Эксперты сходятся во мнении, что ипотеку без первоначального взноса брать не следует. Главный аргумент — по итогу получается слишком большая переплата. Вместе с тем есть несколько ситуаций, когда де-юре предложение по жилищному кредиту предполагает первоначальный взнос, но де-факто выплата из вашего кармана вроде бы отсутствует.

«Хитрый» ход

При отсутствии накоплений на первоначальный взнос некоторые люди, чтобы не оформлять ипотеку по завышенной ставке, привлекают потребительский кредит. Однако ставки по нему также высоки, а срок кредитования ограничен.

«Если банк придет к выводу, что заемщик не сможет обслуживать одновременно два кредита, вероятность получить отказ в ипотеке очень велика», — комментирует Андрей Колочинский.

Программы господдержки

Еще одним маневром по получению ипотеки как бы без «первоначального взноса» можно назвать ситуации, в которых требования банка выполняются с помощью государственной поддержки, например с привлечением средств по программе «Молодая семья» или материнского капитала.

«С одной стороны, это не ипотека с нулевым взносом. С другой, клиент минимизирует количество собственных вложенных средств. Аналогично происходит с механизмом военной ипотеки. И первоначальный взнос, и платежи формируются из средств, поступающих на индивидуальный счет военнослужащего», — рассказывает генеральный директор АН «БОН ТОН» Наталия Кузнецова.

Завышенная стоимость жилья в договоре

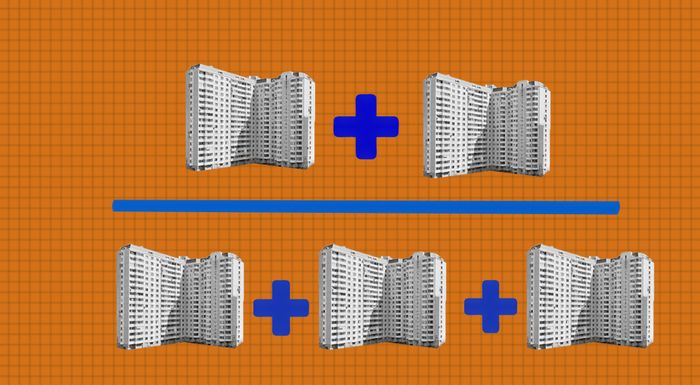

На рынке вторичного жилья часто можно встретить схему с завышенной стоимостью недвижимости в договоре. Пример прост: квартира продается за 4 млн руб., но на бумаге вы прописываете, что она стоит 5 млн. Далее продавец пишет расписку, что он якобы получил деньги с разницей в 1 млн. Банк рассматривает эту сумму как первоначальный взнос и выдает ипотеку на остаток на стандартных условиях.

«Нужно понимать, что это незаконно. Все аналитические документы будут выступать доказательствами подобного обмана. И есть большой риск, что банк вас разоблачит. Что будет дальше — вариантов масса: от внесения вас в черный список до возбуждения дела о мошенничестве», — предупреждает владелец строительной компании «Дом Лазовского» Максим Лазовский.

Стоит ли брать ипотеку без первоначального взноса или нет — решать вам. Однако перед тем, как окончательно определиться, рассмотрите все возможные варианты. В том числе и льготную ипотеку под 6,5%.

Исправление ошибок в учете

Защита при налоговых проверках

Договоры для бухгалтера

Выдаем удостоверение о повышении квалификации ( заносится в госсреестр). Программы соответствуют профстандарту «Бухгалтер».

Как я чуть не продал квартиру по серой схеме и не обманул банк

В большинстве случаев под ипотекой без первого взноса подразумеваются незаконные действия.

Я продавал без риелтора четырехкомнатную квартиру в Рязани, в старом панельном доме. Стартовал с цены 2 740 000 Р и медленно снижался. Потенциальных покупателей было немного, поскольку это не самая ликвидная квартира.

В какой-то момент у меня появился покупатель, который был готов купить квартиру в ипотеку и по моей цене. Однако у него не было первоначального взноса, хотя для банка он обязателен. Поэтому мне предложили продать квартиру по серой схеме.

Расскажу, как устроена покупка вторичной недвижимости в ипотеку без первоначального взноса и чем закончилась моя история.

Как появился покупатель

Я живу в Москве, но на время продажи квартиры — в конце 2019 года — переехал в Рязань, потому что каждый раз ездить на показы из столицы было неудобно. Потом продажа затянулась и началась пандемия, жить в Рязани стало даже комфортнее: там больше свободы передвижения и меньше людей. Периодически я ездил в Москву на несколько дней.

Во время одной из таких поездок, в самом начале сентября 2020 года, мне позвонил человек, который срочно хотел посмотреть мою квартиру. Я ехал в поезде и планировал вернуться только через три дня. Он попросил поторопиться: у него была одобрена ипотека на определенный срок. На следующий день позвонила какая-то женщина. В разговоре быстро выяснилось, что она жена вчерашнего звонившего. Она тоже хотела посмотреть квартиру как можно быстрее.

Пока я был в Москве по делам, этот мужчина регулярно звонил и интересовался, когда я вернусь. Он боялся, что мое объявление — фейк и квартиры на самом деле нет. Еще он уверял, что квартира им с женой подходит на 100% и он точно купит ее после просмотра. Я предложил привезти ему из Москвы документы для сделки, которые продавцу надо получать по месту регистрации. Но он сказал, что они не нужны.

Как победить выгорание

Торг и задаток

Тогда тезка предложил все оформить через их риелтора. Это мне было не нужно. В такой ситуации есть вероятность, что риелтор пожелает принять задаток на свое агентство, а не передать его продавцу и мотивирует это тем, что продавец может задаток «пропить» и отказаться от продажи. И справедливо получить его обратно покупателю станет сложно.

То есть риелтор будет утверждать, что безопаснее хранить задаток в агентстве. Но на деле это выгодно только риелтору: так он гарантированно получит комиссию от покупателя за сделку. Ведь если задаток находится у продавца, а покупатель не захочет в конце сделки платить комиссию, то риелтору будет проблематично ее получить. А так задаток автоматически превратится в комиссию и риелтору не надо просить дополнительной денежной передачи.

Еще задаток в агентстве — это рычаг при переговорах для давления на продавца, поскольку смысл задатка как гарантии для продавца теряется, он превращается в гарантию интересов чужого риелтора.

Чтобы не допустить такой ситуации, я поднапрягся и все-таки написал от руки расписку о получении задатка с ключевыми условиями последующего договора. Эти условия мы предварительно проговорили с покупателем:

Схема сделки

Семья покупателя хотела оплатить мою квартиру банковскими и государственными деньгами: они собирались взять ипотеку в банке и вложить в квартиру маткапитал. И тут было три проблемы:

Как вообще устроена сделка без первоначального взноса

Если человек хочет взять ипотеку, у него должен быть первоначальный взнос. Считается, что так проверяется серьезность намерений и благонадежность: если человек смог накопить на первоначальный взнос, то он сможет и платить по кредиту. Таким образом банк минимизирует свои риски.

Обычно первоначальный взнос — это 15% от стоимости жилья.

У некоторых заемщиков первоначального взноса нет, и они пытаются обойти это требование банка. Для чего просят продавца формально завысить стоимость жилья.

У меня возник вопрос, как все суммы — ипотечный кредит, маткапитал и первый взнос — будут прописаны в договоре купли-продажи и какие еще будут документы. Покупатель не мог объяснить все детально. Но ипотеку ему помогали одобрять риелторы. Их же он нанял для сопровождения сделки. На просмотре риелторов не было, поскольку по договоренности тезка искал квартиру самостоятельно. Риелторы были из одного крупного агентства недвижимости, которое работает по всей России.

Я опасался, что это агентство и с меня — продавца без риелтора — попытается получить комиссию. Тезка заверил, что поговорит со своим агентом и дополнительных комиссий не будет.

Позже со мной связалась риелтор покупателя Ксения. Она попросила выслать ей по электронной почте правоустанавливающие документы на квартиру. Еще она попыталась объяснить схему сделки, но за 15 минут пришла к математическому противоречию. Из чего следовало, что она и сама эту схему не понимает.

Мы договорились, что через пару дней я приду к ним в офис, где схему мне разъяснит их специалист по ипотекам.

2 200 000 Р + 467 000 Р + 40 000 Р – 2 490 000 Р = 217 000 Р

я должен был вернуть покупателю наличными после сделки

Специалист по ипотекам заявила, что якобы у 80—90% ипотечников сейчас нет первого взноса, поэтому в схеме ничего страшного нет. Банки по правилам должны бороться с этим, но у их сотрудников тоже есть план — чтобы его выполнять, нужно выдавать больше ипотек.

Все эти выкладки специалиста по ипотекам в агентстве, которое представляло покупателя, должны были убедить меня, что мои покупатели самые обычные. И что такая серая схема оплаты недвижимости без собственных денег не редкость и уже отработана.

Ко мне и раньше на просмотры приходили ипотечники, у которых не было первого взноса либо полностью, либо частично. Поэтому не исключаю, что у риелторов в Рязани действительно много клиентов-ипотечников без первого взноса: с первоначальным взносом легко оформить ипотеку и без риелтора.

Нюансы оформления документов и риски

Собака, как известно, зарыта в деталях. Специалист по ипотекам сказала, что я должен заранее написать расписку, что якобы взял у покупателя 217 000 Р в долг. Это нужно, чтобы я не отказался потом вернуть обналичку. Кроме того, еще требовалась расписка, что я якобы получил первый взнос — 293 000 Р наличными. На самом деле никто эти деньги не передал бы — их просто не существовало. Как мне сказали, эту расписку в конце сделки рвут.

Это опасно: если сделка купли-продажи квартиры по пути расстроится или ее не зарегистрирует Росреестр, то я, как продавец, должен буду вернуть эти деньги, которых в реальности мне никто в руки не давал. Но у покупателя будет законное право их потребовать: у него на руках останутся подписанные мною документы.

В итоге мы решили через пару дней опять встретиться в офисе вместе с покупателями и попытаться договориться.

Переговоры в агентстве

Я целый день изучал аналогичные случаи по статьям в интернете и понял, что оформить документы так, чтобы обезопасить и продавца, и покупателя, в этой ситуации невозможно.

Меня, как продавца, устроил бы такой порядок:

Тезка отказался: объяснил, что так он не сможет даже купить кровати детям в новую квартиру. Эти деньги обязательно нужны его семье на обустройство квартиры. К слову, у него было четверо детей и жена была беременна пятым.

Мы договорились снова встретиться в агентстве и обсудить ситуацию.

Через несколько дней, 10 сентября 2020 года, я пришел в офис агентства. Со стороны покупателя были тезка с женой, их риелтор Ксения, юрист агентства и еще один непонятный сотрудник агентства, который сыграл отдельную роль. Юрист, который вел встречу, лукавил и предлагал рискованные для меня варианты оформления. Его невысказанная позиция — максимально обезопасить своего клиента, то есть тезку, а мои интересы учесть по остаточному принципу.

Переговоры проходили нервно. Риелтор Ксения пару раз заявляла, что я, видимо, хочу отказаться от сделки и вернуть задаток в двойном размере. Жена тезки возмущалась, что я им не доверяю, но оформлять документы при этом хотела в свою пользу.

Потом Ксения переключилась на утверждение, что документы мы будем оформлять или так, как скажет юрист агентства, или никак. А тезка вдруг начал торговаться по стоимости квартиры, хотя наша договоренность была зафиксирована в расписке о задатке.

В итоге юрист согласился оформлять сделку так:

Это все, о чем мне удалось договориться. Такая схема все равно защищает покупателя больше, чем продавца. Хотя изначально все проблемы в сделку привнес именно покупатель.

Между тем тезка продолжил торговаться. Он предлагал мне снизить цену, если они найдут деньги на реальный первый взнос. Риелтор с женой тезки при этом стали громко обсуждать, что надо было покупать другие квартиры, где им предлагали скидки, а все документы подписали бы без проблем.

Выбор варианта

После встречи я задумался. Терять 90 000 Р не хотелось. Но у варианта, при котором я бы их не терял, помимо упомянутых рисков был другой большой недостаток: я совершал вместе с тезкой мошенничество с кредитными деньгами в отношении банка. Риелторы, которые эти схемы везде предлагают и продвигают, нигде не расписываются. А значит, отвечаем за все именно мы с покупателем.

Мне неизвестны уголовные дела по таким сделкам. Но вероятность получить проблемы с законом все же есть. А я просто хотел продать квартиру, не более того. Кроме того, если бы я выбрал серую схему, то пришлось бы еще согласовывать тексты спорных документов. Без нервов бы не обошлось.

Если эту статью читают риелторы, то они могут позлорадствовать.

Вокруг все утверждают, что риелторы не нужны. А вот наглядный пример обратного: покупатель согласился на цену продавца, когда рядом не было риелтора. А потом в дело включились специалисты и утоптали продавца, как щенка, до цены, по которой он не собирался продавать и даже ранее отказал другому покупателю. И так агенты отработали свою комиссию.

Согласен, что где-то в этих переговорах я совершил ошибки. Но риелторы всего добились тем, что поставили сделку на грань развала. У меня постоянно возникало желание встать и выйти из-за стола переговоров. При этом если бы сделка так развалилась, то их клиент получил бы проблемы с возвратом задатка даже в одинарном размере. Ведь я, как продавец, не отказывался от белой сделки с ценой, которая была зафиксирована в документе о задатке.

В сделке с завышением есть риски — как для покупателя, так и для продавца

На первый взгляд, покупатель в такой сделке ничем не рискует. Но если посмотреть на схему внимательно, то видно, что покупатель дает расписки, которые не подтверждены реальными действиями, а это уже мошенничество согласно статье 159 уголовного кодекса.

У продавца тоже есть риски: по объективным причинам сделка может быть расторгнута. И тогда по статье 167 гражданского кодекса возможна двусторонняя реституция, когда стороны возвращаются на исходные позиции. То есть продавцу возвращается жилое помещение, а покупателю — деньги, причем в той сумме, которая была указана в договоре купли-продажи. То есть в схеме с завышением продавец должен будет вернуть больше, чем получил в реальности.

Помимо этого, тот факт, что в договоре указана недостоверная стоимость квартиры, может квалифицироваться как мошенничество, если у банка будут финансовые или иные убытки от сделки. Тогда уже обе стороны — и покупатель, и продавец — могут оказаться под следствием.

Риелтор покупателей мог предложить вариант, который подошел бы всем. У некоторых банков есть программа, когда они в качестве первоначального взноса принимают материнский капитал. Если бы риелтор покупателя нашел такой банк, то можно было провести эту сделку совершенно законно, ничего не нарушая.

Возможно, если бы продавец тоже воспользовался услугами риелтора, все прошло намного легче и быстрее. Риелтор мог бы не только составить документы на внесение аванса или задатка или участвовать в торге и переговорах, но и помочь собрать нужные документы для сделки и не собирать лишние.

Простой пример лишних документов в этой ситуации — требование сделать нотариальное согласие супруги на покупку. Если сделка в простой письменной форме, Росреестр сейчас не требует от покупателя заявления о семейном положении. То есть договор купли-продажи подписывает только один из супругов. Но если для покупки квартиры супруги берут ипотеку и нет брачного договора, то они становятся созаемщиками и оба подписывают кредитный договор. И потом предъявить претензии, что был против покупки или не знал о ней, сложно. Потому что в кредитном договоре есть личная подпись.

Неожиданное предложение

Также в квартиру приходила странная оценщица. Она не назвала фирму и имела неверное представление о том, как оценивает квартиру «Домклик». Сумму, в которую их фирма оценила мою квартиру, мне тоже узнать не удалось.

Мне же от моих покупателей тоже был нужен один документ — нотариальное согласие супруги на сделку. Ипотечный банк почему-то его не запрашивал, хотя закон говорит, что без нотариального согласия на покупку супруга потом может оспорить сделку и развернуть вспять. Нужно было именно нотариальное согласие. В простой письменной форме или в документах банка оно бы не подошло. Жена тезки сказала, что сделает согласие.

Я собрал справки, отправил Ксении и спросил, когда ожидать сделки. Она ответила, что предварительно банк квартиру одобрил и дату сделки он, скорее всего, назначит на следующей неделе. Также она сказала, что квартира сразу будет оформляться в общую собственность двух покупателей. Это автоматически делало ненужным нотариальное согласие супруги.

Тут я решил позвонить супруге тезки и уточнить эту информацию, ведь их риелтор и раньше ошибалась. Жена однозначно сказала, что квартиру будут оформлять только на мужа, пока они не выплатят ипотеку. Нотариальное согласие на сделку ей тоже уже делать не хотелось, поскольку их банк этого документа не просил. Мне же этот документ был очень нужен. Я напомнил, что собрал для сделки около 20 документов, а взамен прошу у них только один. В итоге мы пришли к компромиссу: она делает нотариальное согласие, а я — нотариальное заявление, что не состоял в браке, когда покупал квартиру.

На следующий день после этого разговора интуиция мне сказала, что сделка с этой семьей не состоится. А последнее предложение супруги было таким, от которого нельзя отказаться. Но мне не хотелось нарушать закон. И я решил: будь что будет.

Спор из-за задатка

Через пару дней тезка позвонил и сказал, что банк не одобрил ипотеку на мою квартиру. Я уже морально был готов к такому повороту дела.

Остался вопрос: как вернуть задаток? По гражданскому кодексу, если покупатель отказывается от сделки, задаток не возвращается. В расписке мы указывали, что если банк не одобрит квартиру, то я верну задаток. Но требовалось письменное подтверждение банка. И тут проблема: у тезки его не было.

Он пытался вывернуться, мол, банк не объясняет причины отказа. Но я и не требовал причин, а просил подтвердить факт отказа письменно, хотя бы с официальной почты банка. Тезка вместо письменного отказа предложил компенсировать мне 5000 Р за поездку в Москву — я ездил туда, чтобы взять для сделки справки из диспансеров, — и другие хлопоты.

Мужчина оправдывался, что все коммуникации с банком касательно ипотеки шли через риелтора, а он не знает даже адреса банка и не имеет никаких документов. Я позвонил в агентство, но со мной отказались говорить по существу, так как я не их клиент.

Я так и не узнал реальную причину их отказа. Еще через неделю тезка позвонил и сказал, что, возможно, вскоре у него получится купить мою квартиру другим способом, и спросил, не продал ли я ее. Я ответил, что не продал. На этом наши контакты с ним закончились.

Я вернулся к комфортной рекламной цене в 2 490 000 Р и спустя еще пару месяцев продал квартиру без серых схем.

Ипотека без первоначального взноса

Ипотеку без первоначального взноса можно взять лишь в случае предоставления в залог уже имеющуюся недвижимость, или при оформлении ипотечного кредита по программе рефинансирования.

Существуют ситуации, когда денежных средств на первоначальный взнос по ипотеке нет, а желание приобрести собственное жилье велико. В последнее время банки ужесточили условия по жилищному кредитованию. Ипотеку без первоначального взноса можно взять лишь в случае предоставления в залог уже имеющуюся недвижимость, или при оформлении ипотечного кредита по программе рефинансирования. Остальные варианты предусматривают большие проценты.

Ипотека без первого взноса под залог

Залог квартиры покупаемой в ипотеку без первоначального взноса недостаточно покрывает риски банков, так как взыскание залога и выселение неплатежеспособного заемщика — длительная, затратная и неприятная процедура. Да и ипотечная недвижимость может оказаться неликвидной, что опять же принесет убытки банку.

Страхование ипотеки без первоначального взноса

Ипотека без первого взноса и так предусматривает большие проценты, а если прибавить к ним несколько процентных пунктов за отказ от личного страхования – жизни и здоровья, а также титульного страхования, получится неподъемная сумма, которую заемщик не умеющий копить и откладывать деньги будет не в силах выплатить.

Приобрести жилье за личные деньги могут не все, поэтому приходится оформлять кредит на покупку недвижимости. Самым популярным является ипотечный кредит. Но без первоначального взноса практически невозможно оформить ипотеку. Обычно размер взноса начинается с 10%. То есть если жилье стоит 4 000 000 рублей, то банк при оформлении кредита потребует первый взнос в размере 400-800 тыс. рублей. Понятно, что такие крупные суммы на руках есть не у многих. А можно ли получить ипотеку без первоначального взноса?

Дополнительный залог

После предоставления дополнительного залога есть возможность оформить ипотеку без первого взноса на выгодных условиях. Если по специальным программам в рамках акций заемщик может в итоге остаться без штанов, то здесь будут лояльные условия.

В идеале лучше в залог предоставить ликвидную недвижимость. Но так как люди хотят взять ипотеку, то, скорее всего, жилья у них нет. Тогда есть вариант оставить в залог транспортное средство. Главное, чтобы его оценочная стоимость была не меньше требуемого первого взноса по ипотеке.

Будет неплохо, если родные захотят стать созаемщиками. В таком случае они смогут предоставить в залог свое жилье.

Условия выгодные, но риски повышаются. Ведь если заемщик не сможет в итоге погасить кредит, то потерять можно сразу два объекта недвижимости. Поэтому здесь следует сто раз подумать.

Кредит от застройщика

Ипотекой такой кредит назвать нельзя, но это шанс приобрести квартиру без первого взноса. Застройщик сам выдает кредит, не требуя залог, так как квартира и так принадлежит ему, пока она не достроена. Смысл договора ДДУ в том, что в собственность готовое жилье оформляется после сдачи его в эксплуатацию.

Чаще всего ставка выше, чем по ипотеке, но переплата окажется меньше. Дело в том, что срок кредитования не превышает срок возведения дома. Это в среднем 2-3 года. За это время много процентов не набежит, но очень мало людей могут себе позволить ежемесячно платить огромные суммы. Квартиры на начальных этапах строительства стоят дешево, но сумма все равно большая, чтобы е отдать на 2-3 года вместе с процентами.

Другая проблема в рисках. Это и мошенники под видом девелопера, и риски нарваться на долгострой.

Потребительский кредит

Если нет денег для первого взноса, либо их не хватает, то их можно взять в кредит, оформив обычный потребительский заем. Плюсов тут нет, ведь это повышенная нагрузка на бюджет. Потребительский кредит обычно оформляется максимум на 5 лет. Значит, ежемесячные платежи будут большими. А если сложить их с платежами по ипотеки, то первые годы заемщик будет работать только на погашение своих кредитов.

Следует сначала подать заявку на ипотеку. Если она одобрена, то уже пора идти в банк за потребительским займом. Если сделать наоборот, то банк может отказать в ипотеке из-за наличия долга по потребительскому кредиту.

В заявке на ипотеку указывается, что деньги на первый взнос пойдет из личных накоплений. Когда заявка одобрена, то у клиента есть 30 дней для оформления договора. В кредитной истории ипотека еще не отражается. В течение месяца следует успеть оформить потребительский кредит в другом банке в размере требуемого первого взноса. Дальше оформляется ипотека.

Льготы от государства

Вариант подойдет для отдельных категорий граждан. Причем свои программы есть в разных регионах. Абсолютно везде действуют следующие льготы:

Вместо вывода

Если семья не попадает под льготы, то лучше найти жилье со скидкой, чтобы после нехитрых действий оформить ипотеку без первоначального взноса. Вариант с завышением стоимости объекта рискован.

Хорошие условия будут после предоставления дополнительного залога. Однако тут увеличиваются риски потери обоих объектов залога. Остальные варианты подойдут не всем из-за финансовых неудобств. Для сравнения следует привести примеры:

По сути, если ежемесячный платеж кажется заемщику слишком большим, то можно выбрать более длительный срок погашения. Это уменьшит платеж за счет «растягивания», но приведет к еще большей итоговой процентной переплате.