ипотека кредитные каникулы закон

Ипотечные каникулы без согласия банка: как оформить

Закон об ипотечных каникулах вступил в силу. Теперь заемщики с кредитами на квартиру или дом могут полгода ничего не платить банку. При этом согласие кредитора получать не нужно: у него нет права на отказ. Такие каникулы дают не всем по желанию, а только если есть уважительная причина. Вот как всё оформить.

Инструкция по оформлению ипотечных каникул

Если по уважительной причине сложно погашать кредит за квартиру, возьмите отсрочку на полгода. Вот что для этого нужно сделать:

Когда каникулы закончатся, вносить платежи нужно будет по обычному графику. А в самом конце — доплатить отсроченные суммы. За время каникул квартиру не заберут, досрочного погашения не потребуют, а кредитная история не ухудшится. Платить за каникулы не нужно: госпошлину за изменение договора отменили, от НДФЛ с экономии на процентах освободили.

Предупредить родных в вотсапе

В чем суть ипотечных каникул

Ипотечные каникулы — это период, в течение которого заемщик может не вносить ежемесячные платежи или снизить их размер на свое усмотрение. Раньше так можно было делать только в рамках реструктуризации кредита и только с согласия банка. Если банк отказывал, ничего сделать было нельзя.

Для ипотечных каникул получать согласие банка не нужно. Заемщик уведомляет кредитора о том, что несколько месяцев не будет платить. Если соблюдаются все условия, банк не имеет права ему отказать и требовать денег.

Максимальный срок ипотечных каникул — шесть месяцев. А использовать их можно только при совпадении таких условий:

Если все условия совпадают и нужен перерыв в ипотечных платежах, можно собирать документы для банка.

Какие документы нужны для подтверждения уважительной причины

Список документов есть в законе. Банки не могут требовать от заемщика что захотят. Если уволили с работы, нужна конкретная справка и больше ничего.

Список документов для ипотечных каникул

| Заемщик зарегистрировался как безработный | Выписка из регистра безработных, чтобы подтвердить учет в службе занятости |

| Заемщику дали инвалидность первой или второй группы, а страховка не покрывает этот риск | Справка об инвалидности |

| Заемщик на больничном больше двух месяцев подряд | Листок нетрудоспособности |

| Доход за два предыдущих месяца снизился более чем на 30%. Сравнивать нужно со средним доходом за последние 12 месяцев. При этом размер выплат по ипотеке по графику на полгода вперед должен превышать 50% от среднего дохода за два предыдущих месяца | Справка 2-НДФЛ за текущий и предыдущий годы |

| У заемщика стало больше иждивенцев: несовершеннолетних детей, людей с инвалидностью первой и второй группы, родственников под опекой. Сравнивать будут с количеством иждивенцев на день заключения договора. При этом одновременно доход должен снизиться более чем на 20% за два месяца, а размер платежей по графику на полгода вперед должен составить больше 40% от этого снизившегося дохода | Свидетельство о рождении или акт о назначении опекунства, справка 2-НДФЛ |

Если есть любая причина из этого списка — появляется право на ипотечные каникулы. Его можно использовать по желанию. Подтверждающие документы нужно собрать заранее, чтобы приложить их к требованию для банка.

Другие уважительные причины для каникул не подойдут

Список причин, которые дают право на каникулы, закрытый — то есть никакие другие не подойдут. Даже если ситуация действительно сложная — распалась семья, умер близкий родственник, тяжело заболели родители, ребенок не поступил в бесплатный вуз, понадобились деньги на ремонт, — это повод попросить банк о реструктуризации кредита, но не повод требовать ипотечных каникул по новому закону.

Если уважительная причина есть в списке, но не соблюдается хотя бы одно обязательное условие — так тоже нельзя. Например, у заемщика одна квартира, но есть доля в доме родителей: если она больше нормы предоставления, отсрочка не положена.

Как составить требование для банка

Чтобы законно и без последствий не вносить ипотечные платежи, нужно сообщить об этом банку. Для этого положено составить и передать требование — так в законе называется основной документ. То есть заемщик не просит, не обсуждает, а именно требует предоставить ему каникулы, причем в уведомительном порядке. Если все сделать правильно, у банка нет права отказать.

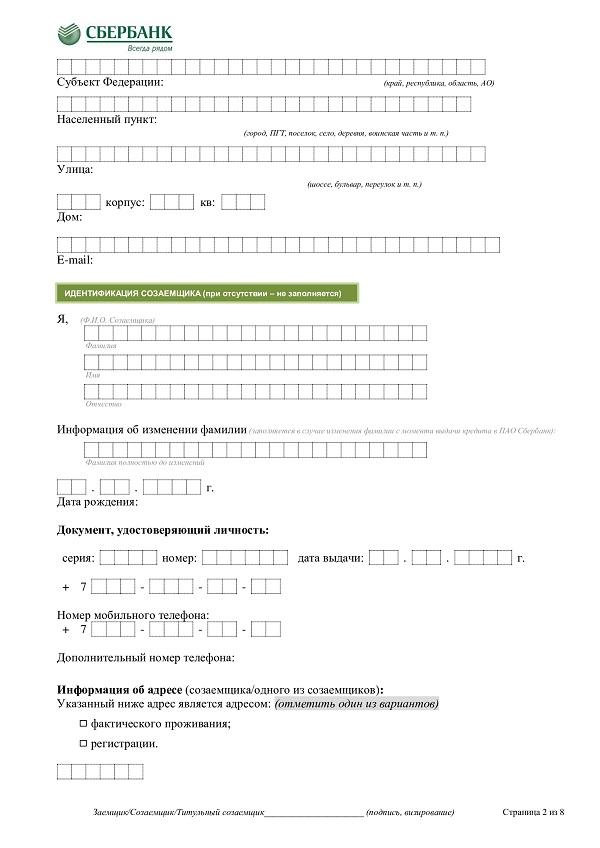

Формы требования нет, поэтому лучше запросить ее в банке. Или можно составить требование самостоятельно, указав свои данные и обязательную информацию.

Вот что обязательно должно быть в заявлении на ипотечные каникулы:

Что еще можно указать в требовании:

Как отправить требование и документы

Требование можно отправить в банк по почте или передать лично. Лучше всего заранее уточнить в своем банке, как правильно это сделать. Возможно, кредиторы предложат заполнить формы в личном кабинете. Или, наоборот, понадобится принести документы в офис.

Закон только начал работать, практики по нему нет. Банкам эти отсрочки никто не возмещает — им льготный период невыгоден, это поддержка заемщиков. Поэтому лучше идти навстречу, а не действовать наугад. Чтобы не получилось, что вы отправили письмо и не платите, а в договоре написано, что любые документы нужно приносить лично или загружать через интернет-банк. В итоге вместо каникул могут насчитать просрочку и указать это в кредитной истории.

Что ответит банк

Не хватает документов. Когда банк получит требование от заемщика, у него будет два рабочих дня, чтобы изучить документы. Если выяснится, что каких-то документов не хватает, банк может запросить их у заемщика. Не спешите отказывать: возможно, требование банка законное и чего-то на самом деле не хватает. Например, банк не знал, сколько детей у вас было на момент заключения договора, а вы приложили свидетельство о рождении только того ребенка, что родился недавно.

Но если банк просит документы, которые не имеют отношения к уважительной причине и кредитному договору, эти требования исполнять необязательно.

В законе предусмотрена возможность оформления доверенности на получение документов. Тогда банк по возможности запросит их сам и не будет дергать заемщика. Выписку из Росреестра банк проверит и без доверенности — учитывайте это, если кроме ипотечной квартиры есть доля в квартире родителей.

Если прошло два рабочих дня, а банк молчит, с документами все в порядке. Продлевать время для запроса он не может.

Принято решение. В течение пяти дней банк должен дать заемщику ответ: какое решение принято по поводу ипотечных каникул. Если запрашивались документы, эти пять дней отсчитывают со дня представления. Если документов хватило — со дня обращения.

Когда принято положительное решение, банк направит новый график платежей и изменения к договору. Если будет отказ, об этом тоже должны сообщить — с указанием причины.

Нет ответа. Банк может ничего не ответить: для заемщика это не страшно. Тогда ждите 10 рабочих дней и считайте, что каникулы у вас точно есть, а задержка с ответом — это проблема банка. Изменить он уже ничего не сможет.

Об ипотечных каникулах сообщат в Росреестр и бюро кредитных историй

Банк внесет изменения в условия кредитного договора, закладную и кредитную историю заемщика. За регистрацию изменений в договоре платить не нужно: госпошлину отменили.

Изменения в кредитной истории не снизят рейтинг заемщика, но отметка о каникулах там появится: другие банки будут видеть, что вот этот человек взял отсрочку по ипотечным платежам.

Все эти изменения банк внесет сам, от заемщика ничего не нужно — он и не заметит. Но это обязательно надо учитывать: во время ипотечных каникул не могут забрать квартиру якобы из-за просрочки, а по новым заявкам на кредит может прийти отказ.

Без требования каникулы использовать нельзя

Если хотите взять ипотечные каникулы, нужно обязательно составить требование и подтвердить уважительную причину. Если причина есть, а требование в банк не отправили, это не значит, что каникулы законные: банк имеет право потребовать все деньги или использовать закладную для возврата долга. Можно остаться с испорченной кредитной историей и без жилья.

Задним числом каникулы не оформляют. Нет требования — нет отсрочки.

Что дальше делать с платежами по ипотеке

Во время каникул — не платить. Если банк принял положительное решение или ничего не ответил — каникулы начались на тех условиях, что указаны в требовании. Значит, можно вообще ничего не платить банку или платить меньше — как решил сам заемщик.

Например, Николай в марте 2015 года взял ипотеку на десять лет. Он всегда вовремя вносил платежи — по 18 000 Р в месяц, но в июле 2019 года попал под сокращение. Николай встал на учет в службе занятости и решил использовать ипотечные каникулы, пока ищет новую работу. Он отправит в банк требование, приложит выписку из службы занятости и полгода вообще ничего не будет платить банку. Это сильно облегчит Николаю жизнь после увольнения и ничего не будет ему стоить.

После каникул — платить по обычному графику. Когда каникулы закончатся, вносить платежи нужно будет по такому же графику, как и раньше. Сумма не увеличится, к ней не прибавят проценты и штрафы.

Николай, как и раньше, будет платить по 18 000 Р в месяц.

Когда срок выплат закончится — погасить отсроченные платежи. После того как все платежи по обычному графику будут внесены, нужно погасить отсроченные из-за каникул. Их вносят в конце теми же частями, какими вносили бы во время каникул.

В марте 2025 года у Николая закончится период основных выплат по ипотеке. Но к прежнему сроку прибавят ипотечные каникулы. Поэтому Николай еще полгода будет вносить в счет ипотеки по 18 000 Р в месяц, чтобы вернуть суммы, которые не мог платить из-за увольнения в 2019 году. То есть срок кредитного договора продлевается на время ипотечных каникул.

НДФЛ с экономии на процентах платить не нужно

Когда заемщик перестает платить по кредиту, он как бы экономит на процентах. Раньше с такой экономии пришлось бы заплатить НДФЛ, но с 1 августа ипотечникам дали льготу. Экономия из-за льготного периода не будет облагаться налогом — банк не насчитает лишний налог и не передаст эти сведения в инспекцию, как делали с валютной ипотекой.

Ипотечные каникулы: как заемщикам воспользоваться новой льготой

Сегодня, 31 июля, вступил в силу закон об ипотечных каникулах. Он должен помочь заемщикам, которые оказались в тяжелой жизненной ситуации и не могут выплачивать кредит.

Рассказываем, зачем нужен новый закон, как им воспользоваться и на кого распространяется его действие.

Зачем заемщикам каникулы

Заемщикам, попавшим в сложную жизненную ситуацию, предоставляется отсрочка на погашение основного долга и процентов по ипотечному кредиту. Это позволит снизить финансовую нагрузку в сложный период и при этом не потерять заложенную по кредиту квартиру или дом. Если раньше некоторые банки предоставляли такие каникулы (рассрочки или рефинансирование) в индивидуальном порядке, то теперь они должны делать это в силу закона.

Новые льготы для ипотечников

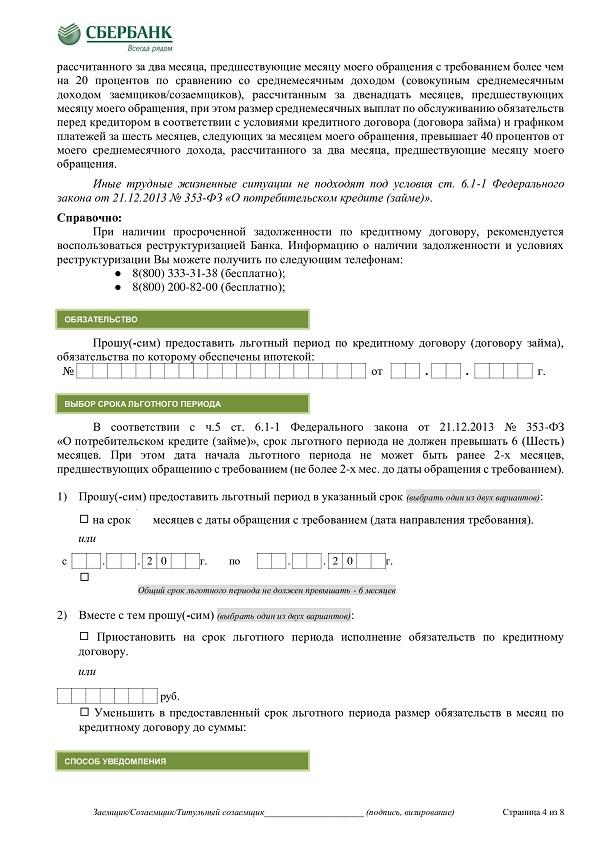

Законом предусматривается два вида льгот (на выбор), которые максимально могут действовать до шести месяцев, — либо отсрочка платежей, либо сокращение их размера. Для этого нужно оценить свои финансовые возможности, выбрать одну из двух льгот, определить срок и дату начала ипотечных каникул. Если заемщик хочет сократить размер платежей, то в заявлении должен указать срок и дату окончания каникул и сумму выплат. Также необходимо предоставить в банк документы, которые подтверждают, что он действительно оказался в трудной ситуации.

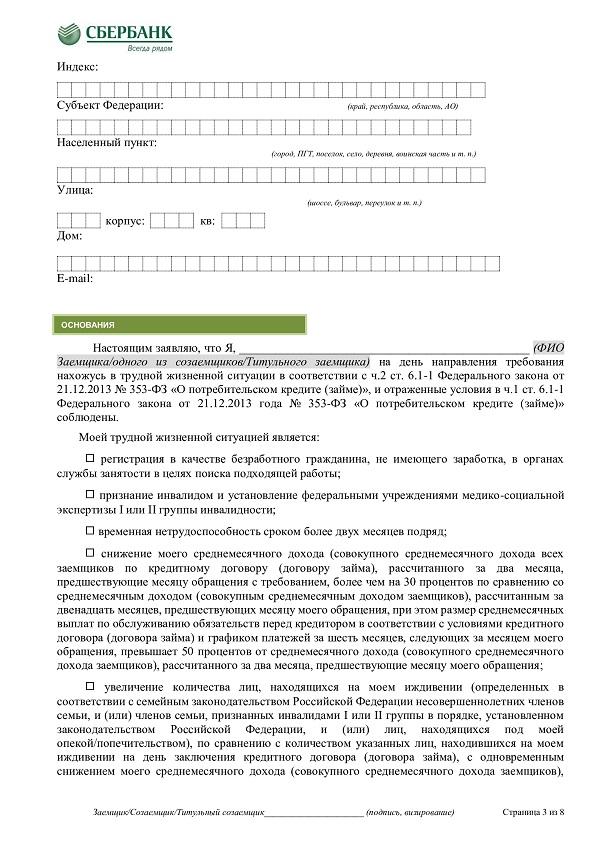

Что такое трудная ситуация

В законе описаны пять критериев трудной жизненной ситуации. В соответствии с ними на льготы по выплатам могут претендовать граждане, зарегистрированные в качестве безработных, получившие инвалидность I или II группы, а также признанные временно нетрудоспособными на срок более двух месяцев. Каникулами могут воспользоваться и те, чей доход снизился на 30% и при этом размер ежемесячных выплат по ипотеке превысил 50% от среднемесячного дохода. Также каникулы смогут получить граждане, у которых увеличилось количество лиц, находящихся на их иждивении (к ним относятся несовершеннолетние или инвалиды I и II группы) при условии, что совокупный доход заемщика снизился на 20%, а выплаты по ипотеке в итоге превысили 40% от среднемесячного дохода.

Условия для ипотечных каникул

Помимо определения трудной ситуации есть и другие ограничения по предоставлению льготы. В первую очередь, сумма ипотечного кредита ограничена 15 млн руб., а каникулами можно воспользоваться раз в жизни и в отношении одного кредита. Также льготу смогут получить лишь заемщики, у которых есть только одно жилье, пригодное для проживания. Действие закона распространяется на ранее выданные ипотечные договоры независимо от срока их оформления.

Может ли отказать банк

Кредитная организация не вправе отказать заемщику, если он подпадает под критерии тяжелой ситуации и других ограничений, обозначенных в законе. Также банк не может требовать от ипотечника дополнительные документы, которые не прописаны в законе. Документы рассматриваются в течение пяти дней, и если все в порядке, то банк предоставит каникулы.

Что будет после каникул

Если заемщик восстановил свою кредитоспособность после окончания ипотечных каникул, то он вернется к выплате платежей. Кредитный отпуск можно прекратить и ранее, уведомив об этом банк. Размер переплаты и срок погашения должен увеличиться после каникул — так как долг не прощают, а дают по нему отсрочку. В этот период проценты по основному долгу продолжают начисляться, а само тело кредита не гасится.

Как раньше поддерживали заемщиков

В России с 2015 года действовала программа помощи заемщикам, оказавшимся в тяжелой жизненной ситуации. После кризиса 2014 года и резкой девальвации рубля многие граждане, в первую очередь валютные ипотечники, не справлялись с выплатами по жилищным кредитам. Программа действовала до 2017 года — на нее было выделено из бюджета 4,5 млрд руб., потом дополнительно еще 2 млрд руб. В рамках этой программы ипотечники могли реструктуризовать свои кредиты по сниженной ставке, а валютные заемщики — перевести ее на рублевую ставку.

Ипотечные каникулы — что это и как оформить

Взяли ипотеку, но вдруг остались без работы или столкнулись с другими неприятностями? Не паникуйте – просто потребуйте в банке ипотечные каникулы. Это специальная опция, которая дает заемщикам возможность не просто легально сократить расходы, но и полностью их избежать. Максимальный срок такого перерыва – до полугода.

Что означают ипотечные каникулы?

Ипотечные каникулы – право заемщика на отсрочку платежей по ипотечному кредиту, предоставленному на единственное жилье. Предусмотрены 2 варианта льготного срока (выбирает заемщик самостоятельно):

То есть, должники смогут не только сократить, но и полностью приостановить выплаты по ипотеке. Допустимый период, на который по закону можно приостановить выплаты – до 6 месяцев, но не более. Предусмотренные платежи за это время переносятся в конец графика. Другие условия договора не меняются. Вероятность взыскания квартиры при этом исключена. Как только финансовое положение улучшилось, каникулы разрешается прервать в любой момент, даже раньше.

Воспользоваться правом на ипотечные каникулы в 2021 году могут все граждане РФ, у которых по различным причинам ухудшилось финансовое положение. Подавать заявление можно на любом этапе, пока действует кредитный договор.

Рефинансирование кредита также не является противопоказанием для получения ипотечных каникул. Если ставка ранее была снижена, то обычно долг оформляется как выданный заново кредит под новый процент, что позволяет при нужде дополнительно воспользоваться каникулами.

Законодательство

В мае 2019 г. президентом РФ был подписан закон об ипотечных каникулах. Благодаря этому держатели кредитов на недвижимость, оказавшиеся в трудной жизненной ситуации, смогут отложить ежемесячные выплаты, не потеряв жилье.

Право на льготный срок получают заемщики определенных категорий, согласно Федеральному закону №76 от 01.05.2019 г. Закон распространяется как на новые, так и на уже заключенные ипотечные договора. Следовательно, воспользоваться отсрочкой могут даже те граждане, что оформляли ипотеку задолго до начала действия данного законопроекта.

Кто может получить?

Каникулы предусмотрены для людей, которые столкнулись с непростой ситуацией, но платят за единственное жилье ипотеку. Ситуации, о которых идет речь, описаны в законе:

Ограничения и сроки утверждения

Воспользоваться правом на перерыв может не любой заемщик, попадающий под перечисленные категории. Требовать каникулы смогут граждане, которые прежде ими не пользовались, но лишь в случае, если сумма долга за единственную квартиру не превысила 15 млн.руб. А если на должнике оформлена дача либо комната в общежитии, то в «паузе» кредитор скорее всего, откажет. Или придется доказывать, что дача не относится к жилищному помещению, пригодному для регулярного проживания.

Итак, в льготном периоде банк имеет право отказать клиенту только в трех случаях:

Поиск ипотеки

Какие банки предлагают?

Фактически, закон обязывает ВСЕ банки предоставлять для заемщиков ипотечные каникулы, если ситуация соответствует описанной в законодательстве. Однако некоторые учреждения еще не готовы пойти на этот шаг по причине отсутствия опыта в данной сфере. На текущий момент взять перерыв по ипотеке уже можно в банках:

Условия ипотечных каникул в СберБанке в 2021 году

В любой момент клиент имеет право обратиться в СберБанк, и потребовать сократить или временно приостановить выплаты по ипотеке, в том числе взятой раньше. Условия предоставления каникул в СберБанке стандартные, согласно законодательству. То есть, регулируются ст.6.1-1 ФЗ №353 от 21 декабря 2013 «О потребительских кредитах» и изменениям, внесенным в мае 2019 в ФЗ №76.

Положительное решение принимается, если:

Важно учитывать, что кредитная карта на льготный срок будет заблокирована – для должника во время каникул действует запрет на проведение расходных операций.

Что надо для оформления каникул по ипотеке?

Оформление ипотечных каникул можно условно разделить на четыре шага.

Шаг №1. Взять справку из Росреестра

Первоначально придется доказать, что жилище, оформленное в кредит – только одно. С этой целью заемщик обязан предъявить справку из Росреестра банку. Выписку обо всех своих объектах недвижимости владелец сможет получить как в бумажном, так и в электронном варианте.

Запросить ее можно в МФЦ либо на сайте ЕГРН. Справка платная. Стоимость определяется в зависимости от вида документа (электронный либо бумажный), а также от числа проверенных регионов – от 400 до 1800 руб. Кредитор оценивает документ, предоставленный клиентом, поскольку сам он не может запросить из Росреестра такую выписку.

Шаг №2. Предоставить документы, которые подтверждают наличие проблемы

Если заемщику необходимо официально подтвердить то, что он попал в непростую ситуацию, то понадобятся следующие документы для ипотечных каникул (зависит от конкретного случая):

Дополнительно может понадобиться:

Требовать какие-то другие документы у клиента кредитор не имеет права.

Шаг №3. Подать заявление

После этого надо написать заявление по форме банка о необходимости получения каникул.

Заявление на ипотечные каникулы в банк выглядит примерно так:

В графе об условиях ипотечных каникул нужно указать подходящую сумму ежемесячных взносов на требуемый срок или просто выбрать полную приостановку обязательств/платежей.

Важно также точно задать даты начала и окончания каникул, иначе они по умолчанию будут длиться полгода, а датой их старта станет день написания заявки. Метод подачи документов зачастую указывается в кредитном договоре или в самом заявлении. Например:

Шаг №4. Дождаться результата

После того, как поступило заявление, банк обязан рассмотреть его на протяжении 5 рабочих дней. Затем он должен уведомить клиента о своем решении или измененных условиях – при одобрении заявки прислать заемщику новый график погашения жилищного кредита. Если предоставленных документов недостаточно для принятия решения, то в течение 2-х суток после заявления клиента банк может потребовать дополнительные справки.

О принятом решении банк может сообщать:

Если в установленный законодательством срок банк не дал ответа или отказал в выдаче каникул, но все нужные документы были предоставлены, то можно обратиться в Банк России с жалобой.

Сколько раз можно брать ипотечные каникулы?

За весь срок кредитования, паузу по оплате долга заемщик сможет взять всего один раз. Фактически, клиент имеет право обращаться за положенными ипотечными каникулами когда захочет, и как минимум раз отказывать банк не имеет права (если у гражданина есть основания, предусмотренные законодательством). При получении очередной ипотеки можно заново воспользоваться каникулами, при условии договоренности с финучреждением.

К примеру, если клиент продал свою квартиру и взял ипотеку 2-й раз, при этом в первый после использования каникул успешно и своевременно закрыл долг, то банк вряд-ли будет препятствовать получению положенного перерыва снова.

Плюсы и минусы

Новые возможности отсрочки платежей имеют как преимущества, так и недостатки. Для удобства вынесем плюсы и минусы ипотечных каникул в таблицу:

Как видим, преимущества перекрывают недостатки, которые между прочем, абсолютно приемлемы.

Можно ли продлить каникулы?

Досрочно завершить каникулы можно, но продлить их не получится (как и снизить установленный размер ежемесячных взносов). Поэтому рекомендуется оформить их сразу на 6 месяцев или установить небольшие выплаты, которые не отразятся на бюджете. Даже если финансовая ситуация улучшится раньше, выгоднее появившиеся средства положить на депозит, не прерывая каникул. Таким образом сформируется резервная «денежная подушка безопасности», которая выручит, если финансовые трудности появятся снова (по текущему кредиту повторного перерыва не дадут).

Нужно ли вносить платежи в это время и что будет, если внести частичную оплату до завершения каникул?

Если выбран вариант уменьшения ежемесячных платежей, то их необходимо вносить в соответствии с новым графиком. Если используется вариант полной приостановки платежей, то в этот период ничего оплачивать не нужно.

Некоторые полагают, что закон ФЗ-76 про ипотечные каникулы полностью отменяет долг, однако это грубая ошибка, которая может закончится для заемщика неприятностями. Каникулы не аннулируют кредит – за него придется платить, просто немного позже, в зависимости от того, на какой срок взят перерыв и перенесены выплаты. Другими словами, после окончания льготного периода клиент обязан продолжить выплату ипотеки по изначальным условиям договора, а затем внести все те платежи, что он не закрыл в во время «паузы».

При внесении любой суммы с целью оплаты ипотеки досрочно, каникулы автоматически прекращаются. С этого самого момента начинают действовать стандартные условия ипотечного договора. То есть, через месяц снова придется вносить стандартный платеж, а затем следующий и т.д.

Надо ли платить в это время НДФЛ

С августа 2019 г. в силу вступил закон, согласно которому заемщики, оформившие каникулы, освобождены от выплаты налогов на доходы физлиц (НДФЛ).

Важно! Данный закон не надо путать с льготами. Он позволяет избежать налоговой нагрузки при появлении сложностей, но не освобождает от уплаты подоходных налогов с зарплаты.

Напомним, что любой человек, который выплачивает ипотеку, имеет право каждый год получать налоговый вычет в размере 13% от цены недвижимости (но не больше 260 000 руб. в общей сложности). Таким образом удастся вернуть часть средств, уплаченных банку в качестве процентов.

Как повлияют ипотечные каникулы на кредитную историю/рейтинг

Оформленный официально временный перерыв по ипотеке не является просрочкой. Он не обернется взысканием долга и не испортит индивидуальный кредитный рейтинг заемщика. Однако если клиент на льготный период выбрал уменьшение платежей по кредиту, при этом задерживал их или не вносил вовсе, то данные об этом будут отображены в кредитной истории.

Информация о каникулах станет обязательной частью кредитной истории и будет отображаться при определении надежности потенциальных заемщиков.

Скажется ли перерыв на общей сумме кредита?

Переплата в случае получения каникул не вырастет и не скажется на процентной ставке по ипотеке. Платежи, не уплаченные за это время, попросту фиксируются (без начисления штрафных санкций) и переносятся. Таким образом, заемщик продолжит вносить оплату согласно договору. В результате срок ипотеки увеличится, но общая сумма долга останется прежней.

Что делать, если текущая ситуация не позволяет получить ипотечные каникулы?

Когда сложилась действительно сложная жизненная ситуация, однако под требования законодательства она не попадает, придется рассмотреть другие варианты.

Итак, ипотечные каникулы – действительно хороший инструмент для форс-мажорных, экстренных ситуаций. Но они не являются единственным способом временно избавиться от долгового бремени. При ухудшении финансового положения на длительный срок следует рассмотреть дополнительные варианты и возможности. Но лучше, чтобы в жизни никогда не наступили эти самые «экстренные ситуации».