ипотека с господдержкой лимит

Что нужно знать о льготной ипотеке на новостройки. Ставки, банки, нюансы

Правительство продлило льготную ипотеку на квартиры в новостройках еще на год. Государственная программа будет действовать до 1 июля 2022 года, но ее основные параметры поменялись.

Вместе с экспертами рассказываем о новых условиях и нюансах льготной ипотеки.

Новые условия льготной ипотеки

Программу льготной ипотеки продлили для всех регионов России. Но теперь ставка по ней составляет не 6,5%, а 7% годовых. Предельная сумма кредита стала единой для всех российских регионов — 3 млн руб. (ранее составляла 12 млн руб. для Москвы, Подмосковья, Санкт-Петербурга и Ленинградской области и 6 млн руб. — для остальных регионов). По этой программе можно оформить кредит на квартиру в новостройке сроком до 20 лет с первоначальным взносом от 15%. Она распространяется на все категории граждан.

Основное требование к заемщику — наличие российского гражданства, рассказала Ирина Орешкина, юрист адвокатского бюро «S&K Вертикаль». Она отметила, что доход подтверждают по справке 2-НДФЛ или по форме банка. Возможно также оформление кредита только по двум документам (паспорту и СНИЛС), но первоначальный взнос в этом случае должен быть не менее 35–40%, пояснила эксперт.

«Возраст, заработок и прочее не важны при получении льготной ипотеки. Но банки могут установить ограничения — например, возраст не менее определенного при получении и не более определенного на момент погашения, или же определенный стаж на последнем месте работы. Государством установлена ставка в размере 7%, но она может быть увеличена в случае отсутствия страхования. Некоторые банки идут на понижение и такого процента, если клиент предоставит выписку из ПФР», — пояснила Виктория Велюга, юрист компании «Интеллектуальный капитал».

«Теперь сумма кредита по государственной ипотеке ограничена 3 млн руб. — это не позволяет использовать ее на территории Москвы из-за высоких цен на недвижимость. Воспользоваться программой в столице получится лишь при наличии большей части стоимости жилья. Поэтому спрос на программу снижается. До введения новых условий доля государственной ипотеки в кредитах на новостройки составляла 67% (по итогам 2 квартала 2021 года), а сейчас, по итогам июля — 18%», — подчеркнул директор департамента ипотечного кредитования Est-a-Tet Алексей Новиков.

Читайте также:

Альтернатива льготной ипотеки

Некоторым заемщикам в столичных регионах поможет другая государственная программа — «Семейная ипотека», которую также продлили еще на год, отметил Новиков. Сумма кредита по ней — до 12 млн руб, ставка — 6%, условия действуют даже для семей с 1 ребенком, если он рожден с 1 января 2018 года. По подсчетам Est-a-Tet, доля «семейных» льготных ипотечных клиентов может вырасти до 25% в общей структуре заемщиков за год.

Читайте также:

Отказ в льготной ипотеке

С точки зрения оценки кредитных рисков потенциального заемщика, для банков нет большой разницы в том, является ипотечный кредит льготным или обычным, отметил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков. Он уточнил, что при принятии решения о выдаче любых ипотечных кредитов и их параметрах определяющие критерии — уровень долговой нагрузки и значение персонального кредитного рейтинга (ПКР).

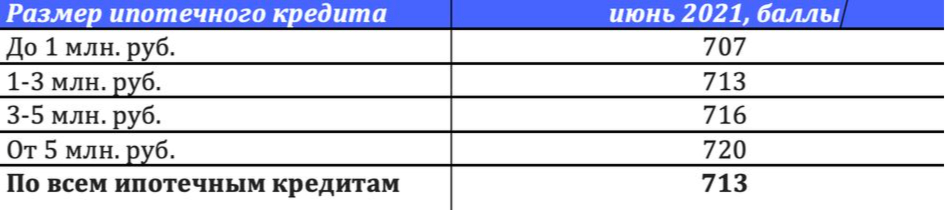

Среднее значение ПКР в зависимости от размера ипотеки

«При увеличении запрашиваемого заемщиками ипотечного кредита возрастают и требования к значению ПКР (в июне 2021 года среднее значение ПКР по всем ипотечным кредитам составило 713 баллов из 850 возможных). Поэтому перед обращением в банк за ипотечным кредитом стоит проверить свои ПКР или кредитную историю на сайте или в мобильном предложении НБКИ. Свой ПКР можно запрашивать бесплатно и неограниченное число раз, а кредитную историю можно получить бесплатно два раза в год», — отметил Волков.

Читайте также:

Квартира с ключами по льготной ипотеке

Немногие знают, но готовые квартиры также можно купить, используя ипотечную программу с господдержкой. Единственное условие — договор должен быть заключен между застройщиком и физическим лицом, рассказала Ирина Доброхотова, председатель совета директоров компании «Бест-Новострой». «Это возможно, если девелопер после ввода в эксплуатацию оформил квартиры в собственность на себя и реализует их по договору купли-продажи. Это не редкость, особенно в масштабных проектах, которые редко бывают распроданы полностью к моменту ввода», — пояснила Доброхотова.

Уже имеющийся кредит (даже если он тоже был взят на покупку квартиры в новостройке) по льготной ставке рефинансировать не получится, уточнила Доброхотова. Субсидированную ипотеку можно оформить, только приобретая квартиру у застройщика, пояснила она.

Читайте также:

Программы банков

Условия по программе «Льготная ипотека» могут отличаться в зависимости от выбора банка. Среди кредиторов — участников программы:

Рассмотрим ипотечные программы с господдержкой, которые актуальны в августе 2021 года, в некоторых крупных кредитных организациях.

Сбербанк

Программа позволяет приобрести квартиру от застройщика по льготным ставкам: от 0,1% годовых по программе субсидирования с застройщиками, от 6,25% годовых при электронной регистрации сделки, от 6,05% годовых при первоначальном взносе от 20% стоимости жилья

Максимальная сумма ипотеки — 3 млн рублей. Минимальный первоначальный взнос — от 15% стоимости жилья.

В ВТБ клиенты могут получить ипотеку с господдержкой по ставке от 6,05%. Она доступна заемщикам при подаче заявки через сайт банка, или экосистемы недвижимости «Метр квадратный» (проект группы ВТБ), или при использовании электронной регистрации залога в Росреестре и сервиса безопасных расчетов.

Базовая ставка по программе в ВТБ ниже установленного правительством уровня в 7% годовых и составляет 6,35%. Максимальная сумма — 3 млн руб. Минимальный первоначальный взнос — от 15% стоимости жилья.

Альфабанк

Ипотеку на новостройки в «Альфа-Банке» можно взять по ставке от 6,05%. Ставку по кредиту можно уменьшить на 0,3 п.п. при покупке недвижимости у ключевого партнера банка и на 0,4 п.п. при покупке недвижимости у партнера кредитной организации. Зарплатные клиенты могут снизить ставку на 0,4п.п..

Максимальная сумма ипотеки — 3 млн руб. Минимальный первоначальный взнос — от 15% стоимости жилья.

Райффайзенбанк

Райффайзенбанк по программе «Господдержка» предлагает ставку 6,49% годовых. Предложение распространяется на покупку жилья в новостройке. Льготная ставка сохранится на весь срок кредитования.

Первоначальный взнос должен составлять не менее 15% от стоимости приобретаемой недвижимости. Максимальная сумма кредита для всех регионов — 3 млн руб.

С июля 2021 года семьи с одним ребенком могут взять льготную ипотеку под 6%

Если еще неделю назад льготная ипотека под 6% была вам недоступна, теперь могут появиться шансы взять кредит на жилье с господдержкой.

Вот новые условия семейной ипотеки. Они уже действуют.

Что это за программа

Семейная ипотека — это программа господдержки ипотеки для семей с детьми. Заемщики могут взять кредит по ставке 6% или даже ниже на покупку новостройки или строительство частного дома. Вторичку можно купить, только если семья живет на Дальнем Востоке и покупает жилье в сельской местности.

Программа работает с 2018 года и уже несколько раз менялась — всегда в пользу заемщиков:

И вот очередное изменение — с июля 2021 года.

Теперь и для семей с одним ребенком

Было. Семейную ипотеку можно было взять, только если в семье начиная с 2018 года родился второй или последующий ребенок.

С 2019 года такое право получили еще и семьи с одним ребенком, у которого есть инвалидность, — независимо от года рождения.

Но если в семье с 2018 года родился только один ребенок, взять льготный кредит по этой программе было невозможно. Таким заемщикам была доступна только обычная льготная ипотека — но там и ставка выше, и условия теперь менее выгодные из-за снижения максимальной суммы.

С 2020 года при рождении первого ребенка можно получить материнский капитал — и теперь он подойдет для первоначального взноса по льготной ипотеке.

Как победить выгорание

Можно взять новый кредит или рефинансировать ипотеку

Семьи с одним ребенком, рожденным с 2018 года, могут взять новую ипотеку на покупку новостройки, даже если у них уже есть квартира. Или это может быть первая ипотека. Тут нет ограничений даже по количеству кредитов на одного заемщика.

Еще важно, что можно рефинансировать ипотеку, которую взяли раньше — еще до рождения ребенка или до этих изменений. Например, супруги взяли кредит на квартиру под 10% в 2015 году. В 2018 у них родился ребенок, но льготная программа их не касалась. Так они и жили, выплачивая ипотеку с процентами давно выше рынка.

И вот теперь они могут подать заявку на рефинансирование — ставка составит 6%, а разницу банку возместит государство. Главное, чтобы кредит был изначально оформлен на новостройку.

Условие о рефинансировании действовало и прежде, но теперь оно коснулось и ранее оформленных кредитов семей с одним ребенком. Даже тех кредитов, что родитель взял до брака.

Максимальная сумма не изменилась

Для семейной ипотеки максимальную сумму кредита не меняли:

Первоначальный взнос по-прежнему составляет минимум 15% стоимости жилья.

Как семье с ребенком взять льготную ипотеку

В программе участвуют не все банки. Перечень есть на сайте «Дом-рф» — это оператор программы, он управляет процессами распределения субсидий.

Обратитесь в любой банк из перечня, если есть деньги на первоначальный взнос. Дальше все как при обычной заявке на кредит: банк будет оценивать платежеспособность и имеет право отказать.

Если кредит одобрен, он оформляется как обычная ипотека по ставке до 6% на весь срок кредита. Ставка может быть и меньше — за счет внутренних программ застройщиков и банков.

При покупке жилья на Дальнем Востоке ставка составит до 5%.

Программа действует до конца 2023 года, а при установлении ребенку инвалидности после 2022 года — до 2027.

Условия льготной ипотеки под 6,5%. Она действует до 1 июля 2021 года

В России появилась еще одна программа льготной ипотеки — то есть такой, по которой часть процентов банку компенсирует государство. Благодаря таким субсидиям ипотека будет стоить заемщику 6,5% годовых. Сначала получить такой кредит можно было только до 1 ноября 2020 года. Но теперь программу продлили до 1 июля 2021 года.

Квартиру по этой программе смогут купить не только семьи с детьми. Это не та программа, по которой ставку снижают до 6%, но только если есть хотя бы двое детей, да еще с требованиями к году рождения.

Вот кто может взять новую льготную ипотеку.

Как взять ипотеку под 6,5%

Основные условия новой программы льготной ипотеки:

Расскажите тем, кто хотел покупать квартиру:

Новые условия льготной ипотеки

Что это за программа

24 апреля 2020 года было опубликовано постановление правительства с условиями новой программы, по которой можно взять ипотеку под 6,5%. Это совершенно новый вид господдержки. Не перепутайте с той ипотекой, что дают семьям с детьми: она тоже работает, но подходит не всем.

Постановление о новой льготной ипотеке вступит в силу только 2 мая, но такие кредиты дают уже сейчас: в постановлении указано, что банкам будут возмещать проценты по кредитам, которые выданы с 17 апреля 2020 года по 1 июля 2021 года включительно.

Если собирались покупать квартиру и коронавирус не повлиял на эти планы, присмотритесь к этой программе. Еще месяц назад многие заемщики не могли взять ипотеку под 6,5%, а в ближайшие месяцы это будет реально — независимо от семейного положения, наличия детей или даты их рождения.

Т—Ж, нет времени читать. Подскажи, подхожу ли я под программу льготной ипотеки?

Подскажем и все объясним. В России действует несколько программ льготной ипотеки. Например, до июля 2021 года можно купить новостройку под 6,5%, а семьи с детьми могут взять жилье или рефинансировать старую ипотеку под 5 и 6%. Ответьте на несколько вопросов и узнайте, есть ли у вас шанс сэкономить на процентах:

Кто может взять ипотеку под 6,5%

По этой программе есть только одно требование к заемщикам и созаемщикам: наличие гражданства РФ. Получается, что взять льготную ипотеку сможет и холостой мужчина, и девушка, которая живет в гражданском браке и не планирует заводить детей, и пенсионеры, у которых дети давно выросли, и семья, в которой двое детей, родившихся до 2018 года.

Ни возраст, ни семейное положение, ни количество и возраст детей не повлияют на возможность сэкономить при покупке квартиры в ипотеку. Но есть требования к недвижимости.

Льготную ипотеку под 7% можно взять на покупку или строительство дома

Программа обычной льготной ипотеки, не зависящая от семейного положения, теперь доступна и для покупателей частных домов.

Раньше кредит с господдержкой можно было взять только на новостройку. С октября 2021 года условия изменились. Это была единственная программа льготной ипотеки, по которой все еще нельзя было купить дом и участок, а теперь должно получиться. Но не все так просто.

Как поставить цель и не бросить ее

Что это за программа

Такая ипотека подходит любому гражданину России, даже если у него нет детей или они родились до 2018 года.

Еще есть другие программы со своими особенностями:

На что можно взять льготную ипотеку с октября 2021 года

Вот для чего теперь подходит льготная ипотека под 7%:

Договор с банком нужно заключить до 1 июля 2022 года.

Льготная ипотека под 7% не подходит для покупки вторичного жилья. Это осталось неизменным — купить квартиру или дом у физлица не получится.

В каком банке можно взять льготную ипотеку

В программе участвуют конкретные банки, которым Минфин выделяет деньги в виде субсидий — для компенсации разницы между льготной и рыночной ставками. На момент публикации материала таких банков 70. Иногда банки и застройщики снижают ставку за счет своих программ и скидок.

Какие еще программы подходят для строительства дома

С апреля 2021 года все другие льготные программы с субсидируемой ставкой можно использовать для покупки или строительства дома на схожих условиях: строить — только с подрядчиком, покупать — у юрлица.

Для этого подойдет и семейная ипотека, и дальневосточная, и даже сельская, хотя ее получить сложнее всего. Многодетные семьи, которые брали кредиты на строительство, теперь тоже могут тратить субсидию в размере 450 000 Р на погашение такой ипотеки.

Для покупки домов на вторичном рынке можно использовать две программы господдержки:

Эксперты оценили доступность жилья после увеличения лимитов по ипотеке

Теперь взять льготный кредит в регионах можно будет на квартиры стоимостью до 6 млн руб., а в Москве и Санкт-Петербурге — до 12 млн руб.

Участники рынка о новых лимитах по ипотеке

Участники рынка недвижимости отмечают, что эта мера позитивно отразится на рынке новостроек России. Повышение лимитов существенно расширит возможности выбора жилья, особенно в городах с высокой стоимостью новостроек. Расширенная программа льготной ипотеки привлечет еще больше новых заемщиков, так как сейчас спрос на льготную ипотеку высокий, отмечают эксперты, опрошенные редакцией «РБК-Недвижимость».

Увеличение лимитов в два раза позволит расширить список объектов, которые можно приобрести по льготным условиям, и поможет увеличить доступность ипотеки, поддержать спрос на нее со стороны населения, а также будет способствовать динамичному развитию строительной отрасли, отмечают в пресс-службе банка ВТБ.

Программа льготной ипотеки пользуется высоким спросом среди заемщиков. По оценке аналитиков сервиса ЦИАН, после запуска данной программы средний чек ипотечной сделки в столичных новостройках снизился на 1,6 млн руб. Если в апреле средний чек составлял 13,2 млн руб., то в мае он уменьшился до 11,6 млн руб. Средняя площадь ипотечной квартиры также снизилась за прошедший месяц с 58,6 до 53,6 кв. м, подсчитали аналитики. По их оценке, это связано с желанием покупателей уложиться в установленный лимит.

Ранее определенный лимит был явно недостаточным для Москвы, где средняя стоимость квартиры в массовой новостройке уже перевалила за 11 млн руб., отмечает управляющий партнер компании «Метриум» (участник партнерской сети CBRE) Мария Литинецкая. По ее словам, в целом по стране также средняя стоимость квартиры в строящихся домах превышает 4,2 млн руб. Таким образом, повышение лимитов позволит вовлечь на рынок больше клиентов, которым теперь не придется откладывать покупку, чтобы собрать средства на первый взнос, считает эксперт.

С этим мнением согласна председатель совета директоров компании «Бест-Новострой» Ирина Доброхотова: «Москва и Санкт-Петербург требуют несколько иного подхода, и для заемщиков в этих городах лимит по льготной ипотеке должен быть увеличен, так как жилье объективно дороже, чем во всех других регионах».

В старых границах Москвы с лимитом в 8 млн руб. (и первоначальном взносе в 20%) для заемщиков было доступно только 36% квартир в новостройках. Средняя стоимость квартиры на первичном рынке Новой Москвы составляет 7,5 млн руб., а большая часть квартир в продаже (86%) подпадает под лимит льготного кредита, подсчитали в ЦИАН.

Теперь при возможности взять уже 12 млн руб. и минимальном первоначальном взносе 20% покупатели смогут выбрать не только однокомнатные квартиры, но уже и двух- и даже трехкомнатные, что крайне важно, так как основной потребитель нового жилья — это молодые семьи с детьми или планирующие пополнение, говорит Доброхотова. «Так, при кредите 12 млн руб. можно приобрести квартиру стоимостью до 14,2 млн руб. (взнос составит 2,2 млн руб., ипотека на 20 лет). Такие квартиры в Старой Москве предлагаются в 77 различных проектах, в половине из них можно за 14,2 млн руб. купить трехкомнатную квартиру, а в 75 проектах — двухкомнатную», — приводит пример эксперт.

Ждать серьезного увеличения спроса на новостройки после увеличения лимитов по льготной ипотеке не стоит, считает аналитик ГК «Финам» Алексей Коренев. «С момента действия программы было одобрено около 38 тыс. кредитов, а подано заявок свыше 170 тыс., что является небольшой суммой для рынка ипотеки в целом. Кроме того, одобрялся примерно только каждый пятый кредит. Банки сейчас внимательно следят за платежеспособностью клиентов — не потерял ли он работу, не внес ли в качестве первоначального взноса маткапитал — в таком случае кредит, как правило, не одобряют», — говорит аналитик.

По словам Коренева, для многих россиян ставка даже в 6,5% является высокой, так как платежеспособность населения снизилась, многие потеряли работу. «Я думаю, что рынок при льготных условиях и помощи государства все равно заляжет в определенную стагнацию по одной причине — платежеспособный спрос упал настолько низко, что никакие сверхнизкие ставки его не спасут. У многих людей нет денег на ипотеку, даже если бы она была под 0%», — считает аналитик.

Льготная ипотека стала мощным драйвером покупательского спроса и одновременно поддержала строительную отрасль, отмечают в девелоперской «Группе ЛСР». По данным компании, в Санкт-Петербурге число ипотечных сделок на объектах компании увеличилось в мае в 1,5 раза, при этом 82% из них — это именно сделки по программе субсидированной ипотечной ставки.

Увеличенное число участников программы может привести к ее досрочному завершению (1 ноября), так как лимит программы по субсидируемой ипотеке — 740 млрд руб., и значительная часть этих средств либо уже выбрана покупателями, либо находится в стадии одобрения в банках, считают в пресс-службе ЛСР.

«Расширение лимитов по льготной ипотеке повысит спрос на первичное жилье. Экономические цепочки оживятся — ведь рост продаж позволит строить дальше, то есть и производители стройматериалов смогут производить и реализовывать свои товары. В результате вырастет доля ипотеки в общем объеме сделок с новостройками. Мы надеемся, что льготная ипотека будет распространена и на вторичный рынок», — говорит председатель совета директоров сети «Миэль» Марина Толстик.

Льготная ипотека

Программа льготного кредитования на покупку новостроек под 6,5% годовых запущена по поручению президента.

Оператором программы выступает компания «Дом.РФ». Программа распространяется на покупку строящегося жилья или готового у застройщика. Таким образом государство хочет поддержать спрос на новостройки, стабилизировав финансовое состояние девелоперских компаний.

Взять ипотеку по ставке 6,5% можно до 1 ноября 2020 года. Низкая ставка действует в течение всего срока кредита. Изначально в программе максимальная сумма ипотеки составляла 8 млн руб. в Москве и Санкт-Петербурге, 3 млн руб. — в других регионах России.

О необходимости увеличения суммы лимита говорил вице-премьер правительства Марат Хуснуллин. Изначально первоначальный взнос был установлен на уровне 20% и выше. Однако в конце мая Минфин предложил снизить первый взнос до 15%. Ранее соответствующее поручение давал президент. Ряд банков уже пересмотрели условия программы. Например, в Сбербанке и ВТБ оформить льготный кредит можно, имея на руках 15% от суммы квартиры.

По данным правительства, с начала действия программы российские банки выдали 40 тыс. кредитов, было подано 170 тыс. заявок. Регионами — лидерами по выдаче льготной ипотеки стали Москва, Санкт-Петербург, Московская область, Краснодарский край и Тюменская область.

По подсчетам «Дом.РФ», льготная ипотечная программа позволяет снизить переплату по жилищному кредиту почти на треть — экономия может составить до 2,5 млн руб.