ипотеку не дают больше 3 миллионов

Банки получили новые лимиты по льготной ипотеке

По расчетам издания, СберБанк получил дополнительные 172 млрд рублей: теперь лимит крупнейшего банка страны составляет 1,1 трлн рублей, неизрасходованная его часть — 202 млрд рублей; ВТБ выделили 71,7 млрд рублей, лимит банка теперь 466 млрд рублей, а остаток — 110 млрд рублей; Альфа-Банку выделено 22,3 млрд рублей, совокупный размер лимита увеличен до 172,8 млрд рублей (остаток — 40 млрд рублей); Промсвязьбанку дали дополнительные 21,7 млрд рублей, лимит — 108,6 млрд рублей (остаток — 41,8 млрд рублей), сам банк выдавать ипотеку под 7% на ИЖС еще не начал; Россельхозбанк и Росбанк получили поровну — 5,7 млрд рублей, их лимиты увеличились до 71,3 млрд и 36,3 млрд рублей соответственно.

СберБанк не видит перегрева на рынке ипотеки России, спрос на улучшение жилищных условий и ипотеку имеет долгосрочный характер, заявил заместитель председателя правления банка Кирилл Царев.

Как оценили эксперты, на первых этапах финансирование ИЖС может оттянуть на себя до 10% от общего финансирования программы, но со временем эта доля будет возрастать по мере набора сегментом ИЖС популярности среди покупателей и банков-кредиторов. Расширение льготных условий на сегмент ИЖС станет одним из факторов, которые могут привести к двукратному росту объемов этого рынка в 2022 году.

По словам представителя ГК «Инград», для Московского региона размер кредита должен быть 7 млн рублей: за 3,6 млн рублей (льготный кредит и первоначальный взнос 15—20%) с помощью официального подрядчика построить дом почти нереально; теоретически возможно поставить коробку из самого дешевого кирпича и без отделки площадью 70—90 кв. м, стоимость квадратного метра дома зависит в первую очередь от качества стройматериалов, а также от стоимости земли (инфраструктуры поселка), если говорить о домах в организованных поселках.

Кредитование ИЖС несет в себе значительные операционные расходы для банков и их партнеров, что связано с выездом на место для оценки объекта недвижимости, более сложными работами по подбору аналогичных объектов, более низкой — по сравнению с многоквартирным жилым домом — степенью стандартизации объекта. Индивидуальные дома за счет большей площади и наличия земельного участка стоят дороже. По этим причинам частные домовладения имеют более низкую ликвидность, что вряд ли изменится в ближайшие годы, несмотря на поступательный рост популярности загородного жилья, прогнозирует специалист банковской группы Moody’s Ольга Ульянова.

ЦБ против продления льготной ипотеки из-за риска роста цен на недвижимость

Банк России предлагает не продлевать льготную ипотеку по ставке 7% после ее окончания в июле 2022 г., заявила журналистам председатель Банка России Эльвира Набиуллина в кулуарах 13-го Инвестиционного форума «ВТБ капитала» «Россия зовет!». По ее словам, сейчас действует ряд других, более адресных программ, которые работают и как раз направлены на то, чтобы поддержать ипотеку в тех секторах и группах населения, где это необходимо.

«Широкомасштабное продление ипотеки может поддерживать высокий рост цен на жилье, который снижает доступность жилья для людей», – считает Набиуллина. Она ранее отмечала, что за последние полтора года жилье в России подорожало сильнее, чем за предыдущие семь лет, вместе взятые: с начала 2013 по 2020 г. стоимость квадратного метра жилья выросла на 33%, а с начала пандемии – на 39%.

После достаточно сильного изменения параметров госпрограммы все ждали резкого падения выдач, отметила глава Банка России. Но этого не происходит: в октябре, по предварительным данным ЦБ, ипотека стала единственным сегментом кредитования граждан, темпы роста которого ускорились на 2,3% после 2,1% в сентябре и 1,8% в августе. Основной вклад в увеличение темпов роста внесли основные госпрограммы поддержки – семейная и льготная ипотека под 7%, на каждую из которых пришлось по 40 млрд руб. в месяц. В октябре банки выдали ипотечных кредитов на 507 млрд руб., следует из данных Frank RG.

Правительство запустило госпрограмму льготной ипотеки на новостройки в апреле 2020 г. по ставке 6,5%. Предполагалось завершить программу 1 ноября того же года, но ее сначала продлили на год – до 1 июля 2021 г., а затем еще раз до 1 июля 2022 г. с другими условиями: ставка выросла с 6,5 до 7%, предельная сумма кредита снизилась до 3 млн руб. По последним данным Дом.РФ, банки уже выдали кредитов на 1,94 трлн руб. (при лимите в 2,4 трлн руб.) по льготной ипотеке под 7% с момента запуска программы.

В России помимо льготной ипотеки по ставке 7% действуют еще три госпрограммы: семейная по ставке 6%, дальневосточная под 2% и сельская – от 0,1 до 3% годовых.

По итогам года рост выдач ипотеки может быть около 27%, заметила Набиуллина, отметив, что это очень высокие темпы роста, гораздо выше того, как растут номинальные зарплаты и доходы населения. «Все-таки рост ипотеки для того, чтоб он был сбалансированным и устойчивым, должен соизмеряться с ростом доходов населения», – считает глава ЦБ. В III квартале этого года реальные располагаемые денежные доходы (за вычетом инфляции и обязательных платежей) россиян выросли на 8,1% по сравнению с тем же кварталом 2020 г., отчитался Росстат в конце октября. За девять месяцев 2021 г. они выросли на 4,1% к тому же периоду год назад.

Ранее ВТБ предложил продлить программу льготной ипотеки под 7% после июля 2022 г., расширив ее на социальные категории населения и жителей моногородов. Об этом заявил зампред правления госбанка Анатолий Печатников в рамках форума «Россия зовет!». Печатников считает, что по окончании госпрограммы средняя ставка на рынке может резко вырасти. ВТБ «считает принципиально важным» заранее проработать новые условия программы льготной ипотеки и перезапустить ее следующим летом: «В дальнейшем нужно перейти на новый уровень ее развития с фокусом на учителей, врачей, представителей других социально значимых профессий и жителей моногородов, чтобы они не столкнулись с трудностями при приобретении нового жилья из-за роста стоимости кредитов».

По данным Дом.РФ на 21 ноября, средневзвешенная ставка по ипотеке среди 15 крупнейших банков 8,88% (на новостройки) и 9,27% (на вторичное жилье). С весны, когда ЦБ начал цикл увеличения ключевой ставки, ипотека на новое жилье подорожала на 1,03 п. п., на вторичное – на 1,2 п. п. При этом по льготной программе под 7% банки все еще удерживают низкие ставки даже после изменения условий программы – 5,97% годовых.

Что нужно знать о льготной ипотеке на новостройки. Ставки, банки, нюансы

Правительство продлило льготную ипотеку на квартиры в новостройках еще на год. Государственная программа будет действовать до 1 июля 2022 года, но ее основные параметры поменялись.

Вместе с экспертами рассказываем о новых условиях и нюансах льготной ипотеки.

Новые условия льготной ипотеки

Программу льготной ипотеки продлили для всех регионов России. Но теперь ставка по ней составляет не 6,5%, а 7% годовых. Предельная сумма кредита стала единой для всех российских регионов — 3 млн руб. (ранее составляла 12 млн руб. для Москвы, Подмосковья, Санкт-Петербурга и Ленинградской области и 6 млн руб. — для остальных регионов). По этой программе можно оформить кредит на квартиру в новостройке сроком до 20 лет с первоначальным взносом от 15%. Она распространяется на все категории граждан.

Основное требование к заемщику — наличие российского гражданства, рассказала Ирина Орешкина, юрист адвокатского бюро «S&K Вертикаль». Она отметила, что доход подтверждают по справке 2-НДФЛ или по форме банка. Возможно также оформление кредита только по двум документам (паспорту и СНИЛС), но первоначальный взнос в этом случае должен быть не менее 35–40%, пояснила эксперт.

«Возраст, заработок и прочее не важны при получении льготной ипотеки. Но банки могут установить ограничения — например, возраст не менее определенного при получении и не более определенного на момент погашения, или же определенный стаж на последнем месте работы. Государством установлена ставка в размере 7%, но она может быть увеличена в случае отсутствия страхования. Некоторые банки идут на понижение и такого процента, если клиент предоставит выписку из ПФР», — пояснила Виктория Велюга, юрист компании «Интеллектуальный капитал».

«Теперь сумма кредита по государственной ипотеке ограничена 3 млн руб. — это не позволяет использовать ее на территории Москвы из-за высоких цен на недвижимость. Воспользоваться программой в столице получится лишь при наличии большей части стоимости жилья. Поэтому спрос на программу снижается. До введения новых условий доля государственной ипотеки в кредитах на новостройки составляла 67% (по итогам 2 квартала 2021 года), а сейчас, по итогам июля — 18%», — подчеркнул директор департамента ипотечного кредитования Est-a-Tet Алексей Новиков.

Читайте также:

Альтернатива льготной ипотеки

Некоторым заемщикам в столичных регионах поможет другая государственная программа — «Семейная ипотека», которую также продлили еще на год, отметил Новиков. Сумма кредита по ней — до 12 млн руб, ставка — 6%, условия действуют даже для семей с 1 ребенком, если он рожден с 1 января 2018 года. По подсчетам Est-a-Tet, доля «семейных» льготных ипотечных клиентов может вырасти до 25% в общей структуре заемщиков за год.

Читайте также:

Отказ в льготной ипотеке

С точки зрения оценки кредитных рисков потенциального заемщика, для банков нет большой разницы в том, является ипотечный кредит льготным или обычным, отметил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков. Он уточнил, что при принятии решения о выдаче любых ипотечных кредитов и их параметрах определяющие критерии — уровень долговой нагрузки и значение персонального кредитного рейтинга (ПКР).

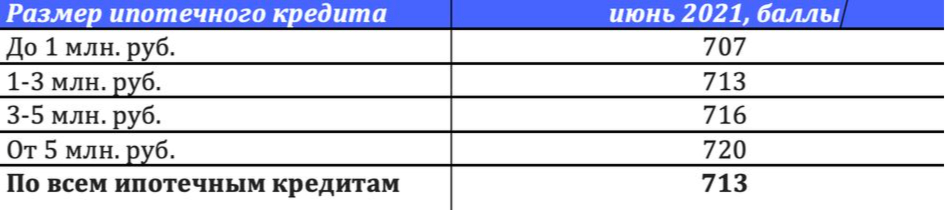

Среднее значение ПКР в зависимости от размера ипотеки

«При увеличении запрашиваемого заемщиками ипотечного кредита возрастают и требования к значению ПКР (в июне 2021 года среднее значение ПКР по всем ипотечным кредитам составило 713 баллов из 850 возможных). Поэтому перед обращением в банк за ипотечным кредитом стоит проверить свои ПКР или кредитную историю на сайте или в мобильном предложении НБКИ. Свой ПКР можно запрашивать бесплатно и неограниченное число раз, а кредитную историю можно получить бесплатно два раза в год», — отметил Волков.

Читайте также:

Квартира с ключами по льготной ипотеке

Немногие знают, но готовые квартиры также можно купить, используя ипотечную программу с господдержкой. Единственное условие — договор должен быть заключен между застройщиком и физическим лицом, рассказала Ирина Доброхотова, председатель совета директоров компании «Бест-Новострой». «Это возможно, если девелопер после ввода в эксплуатацию оформил квартиры в собственность на себя и реализует их по договору купли-продажи. Это не редкость, особенно в масштабных проектах, которые редко бывают распроданы полностью к моменту ввода», — пояснила Доброхотова.

Уже имеющийся кредит (даже если он тоже был взят на покупку квартиры в новостройке) по льготной ставке рефинансировать не получится, уточнила Доброхотова. Субсидированную ипотеку можно оформить, только приобретая квартиру у застройщика, пояснила она.

Читайте также:

Программы банков

Условия по программе «Льготная ипотека» могут отличаться в зависимости от выбора банка. Среди кредиторов — участников программы:

Рассмотрим ипотечные программы с господдержкой, которые актуальны в августе 2021 года, в некоторых крупных кредитных организациях.

Сбербанк

Программа позволяет приобрести квартиру от застройщика по льготным ставкам: от 0,1% годовых по программе субсидирования с застройщиками, от 6,25% годовых при электронной регистрации сделки, от 6,05% годовых при первоначальном взносе от 20% стоимости жилья

Максимальная сумма ипотеки — 3 млн рублей. Минимальный первоначальный взнос — от 15% стоимости жилья.

В ВТБ клиенты могут получить ипотеку с господдержкой по ставке от 6,05%. Она доступна заемщикам при подаче заявки через сайт банка, или экосистемы недвижимости «Метр квадратный» (проект группы ВТБ), или при использовании электронной регистрации залога в Росреестре и сервиса безопасных расчетов.

Базовая ставка по программе в ВТБ ниже установленного правительством уровня в 7% годовых и составляет 6,35%. Максимальная сумма — 3 млн руб. Минимальный первоначальный взнос — от 15% стоимости жилья.

Альфабанк

Ипотеку на новостройки в «Альфа-Банке» можно взять по ставке от 6,05%. Ставку по кредиту можно уменьшить на 0,3 п.п. при покупке недвижимости у ключевого партнера банка и на 0,4 п.п. при покупке недвижимости у партнера кредитной организации. Зарплатные клиенты могут снизить ставку на 0,4п.п..

Максимальная сумма ипотеки — 3 млн руб. Минимальный первоначальный взнос — от 15% стоимости жилья.

Райффайзенбанк

Райффайзенбанк по программе «Господдержка» предлагает ставку 6,49% годовых. Предложение распространяется на покупку жилья в новостройке. Льготная ставка сохранится на весь срок кредитования.

Первоначальный взнос должен составлять не менее 15% от стоимости приобретаемой недвижимости. Максимальная сумма кредита для всех регионов — 3 млн руб.

7% и до 3 млн рублей: как новые условия льготной ипотеки повлияют на сделки

1 июля должна закончиться программа льготной ипотеки на покупку новостроек — та, что не зависит от наличия детей и пока выдается под 6,5% с господдержкой.

Президент объявил, что эту программу все-таки продлят еще на год, но на других условиях: ставка вырастет до 7%, а максимальная сумма кредита составит 3 000 000 Р во всех регионах.

Остались последние недели, чтобы оформить ипотеку на прежних условиях. С июля ситуация на рынке может измениться, а для кого-то программа и вовсе окажется недоступной.

Пока документов о продлении нет. Но когда об этом говорит президент, где-то в правительстве уже наверняка печатают постановление — то есть изменения точно вступят в силу. И вот как это может повлиять на ваши планы и рынок в целом.

Кого это касается

Изменения коснутся льготной программы, для которой нужно только гражданство РФ. Семейное положение, наличие детей, регион покупки квартиры не имеют значения.

Эта программа появилась в 2020 году как антикризисная мера. Она позволяет взять ипотеку с господдержкой только на новостройку и без рефинансирования. В рамках льготной ипотеки уже оформлено больше 500 тысяч кредитов, а всего планировалось выдать 620 тысяч. Благодаря программе в 2020 году выдано рекордное количество кредитов на жилье — 1,7 млн.

Еще несколько дней банки будут заключать договоры на прежних условиях. Потом все изменится.

Как победить выгорание

Ставка вырастет до 7%

Сейчас кредит можно взять под 6,5%. Повышение выглядит незначительным: для кредита в размере 3 млн рублей переплата за 20 лет вырастет на 214 тысяч, а ежемесячный платеж окажется на тысячу рублей больше.

Вряд ли из-за этого стоит бросаться в омут с головой и брать квартиру без тщательной проверки. Или ту, что не совсем устраивает. Но есть и другие важные изменения.

Максимальная сумма уменьшится до 3 млн рублей

До 1 июля 2021 года она зависит от региона:

Первоначальный взнос — от 15%. При минимальном взносе в регионе можно купить квартиру за 7,05 млн рублей. Столько стоит трехкомнатная квартира в хорошем районе. При этом достаточно иметь немногим более миллиона рублей накоплений. Это сейчас.

Для крупных городов ограничение минимальной суммы сделает ипотеку практически недоступной — по крайней мере для заемщиков без значительных накоплений. Кредита в размере 3 млн рублей хватит семье, которая переезжает из собственной двушки в трешку. Если продать свою квартиру в Москве за 7 млн, то кредитных денег хватит на покупку жилья за 10 млн. А вот покупать инвестиционные квартиры или вкладываться в жилье с 500 тысячами рублей собственных средств в крупных городах станет невозможно. Или это будет студия на окраине — причем критически маленькой площади и на этапе котлована.

С лимитом в 12 млн рублей возможностей и выбора у заемщиков было гораздо больше. Именно снижение максимальной суммы сильнее всего повлияет на рынок недвижимости, спрос, выбор и цены.

Семейная ипотека под 6% — даже при одном ребенке

Кроме той льготной программы, что не зависит от семейного положения, есть другая — тоже на новостройки, но только при наличии детей. Пока она доступна только семьям как минимум с двумя детьми, если хотя бы один родился начиная с 2018 года. С июля 2021 года эту программу, по словам президента, планируют улучшить. Ипотеку под 6% и даже дешевле смогут брать семьи с одним ребенком. Сейчас так можно, только если у ребенка инвалидность.

Это те заемщики, кому раньше была доступна только льготная ипотека под 6,5%. Они смогут брать кредит с учетом прежних лимитов — 6 или 12 млн рублей в зависимости от региона, тоже на новостройки и при этом даже для рефинансирования. Хотя для обычной льготной ипотеки оно недоступно.

Такие изменения — отличная новость для семей, где уже есть или планируется ребенок. Их не коснется повышение ставки и снижение максимальной суммы кредита. Они просто будут участвовать в другой программе — и платить даже меньше, чем планировали. А те семьи, что взяли кредит под 6,5%, смогут его рефинансировать под 6%. Но пока это только анонс, нужно ждать нормативных документов.

Как может измениться рынок ипотеки и жилья

Когда год назад в России вводили эту программу, предполагалось, что она поддержит застройщиков и подрядчиков и позволит россиянам улучшить жилищные условия за счет беспрецедентно доступной для нашей страны ипотеки.

Квартиры на начальном этапе строительства зачастую сравнимы с ценой вторичного жилья в соседнем доме — только с хорошим ремонтом и даже мебелью. А разница в ставках — 1,5%.

На резкий рост цен уже обращал внимание президент. Но и после его требования разобраться ничего не изменилось. Поэтому сдерживать удорожание и спрос теперь будет обновленная программа.

Спрос. После 1 июля ажиотажный спрос на новостройки однозначно уменьшится. Их перестанут покупать инвесторы, станет меньше сделок с дорогими квартирами. Спросом в рамках этой программы будут пользоваться однокомнатные квартиры и студии — но и для их покупки нужно иметь первоначальный взнос, желательно более 15%.

Это немного сдержит рост цен. Но рассчитывать, что они не будут расти или даже пойдут вниз, вряд ли стоит. Большие квартиры покупают семьи с детьми — а для них обещали улучшить условия семейной ипотеки. Так что часть заемщиков из одной программы просто попадут в другую. А застройщики по-прежнему найдут, кому продавать двушки и трешки.

Цены. При сдержанном спросе есть шанс, что цены уже не будут расти такими темпами. Но и тут есть плохая новость: они и не снизятся. Льготная ипотека — это только одна из причин удорожания жилья. Во многом оно вызвано ростом цен на стройматериалы и услуги. В 2020 году лесоматериалы подорожали на 23%, арматура — на 8,5%, железобетонные панели — на 8,4%. Здесь снижения не предвидится. Наоборот, цены могут даже вырасти. А еще есть проектное финансирование, счета эскроу, рост ставки ЦБ, от которой зависит доступность кредитов для застройщиков, — все это тоже влияет на цены и никуда не денется.

Что с этим делать

Рынок недвижимости — сложная и во многом саморегулируемая сфера. Никто не может точно предсказать, как поведут себя цены в июле. В одном и том же доме они точно будут расти каждый месяц — то есть цена в июле будет выше, чем в апреле. Потому что дом строится, а квартиры дорожают. В этом суть покупки новостроек и долевого строительства.

Покупать квартиру в кредит только из-за возможного удорожания не стоит в любом случае. Нужно оценивать свои возможности, сравнивать варианты сохранения сбережений и считать.

Вот что пока можно учитывать для анализа:

В каких городах льготная ипотека потеряет смысл с 1 июля

Сокращение лимита по льготной ипотеке до 3 млн руб. серьезно снизит доступность квартир в новостройках по программе. В результате изменений 19% квартир в новостройках крупных городов (500 тыс. +) России можно будет купить по льготной ипотеке. Без учета рынка Москвы и Санкт-Петербурга это 27%, подсчитали аналитики ЦИАН. Для сравнения: с прежним лимитом до 6 млн руб. доля подходящих квартир составляла в регионах 88%.

Как считали

За основу была взята ситуация, когда покупатель обращается к застройщику с минимально возможным первым взносом 15% от стоимости квартиры. С учетом максимального лимита 3 млн руб. стоимость выбранного жилья не должна превышать 3,53 млн руб. Первый взнос в данной ситуации составит около 530 тыс. руб.

В ЦИАН отмечают, что снижение лимита до 3 млн руб. сделало субсидирование ставки неактуальным для Москвы, Сочи, Казани и Санкт-Петербурга. В столице с 1 июля доля подходящего под госпрограмму жилья снизится с 58% до 0%. В Сочи подходящих квартир тоже не останется: предложение упадет с 14% до 0%, в Санкт-Петербурге показатель изменится с 87% до 5%, в Казани — с 69% до 4%.

Средняя стоимость квартиры в крупных российских городах, по данным ЦИАН, составляет 5,15 млн руб. — почти в полтора раза больше лимита по госпрограмме. Чтобы воспользоваться программой для покупки условной среднероссийской квартиры, заемщику потребуется первоначальный взнос в 42%, подсчитали в компании. В Москве, Санкт-Петербурге и Сочи для покупки по госпрограмме квартиры со средней для города стоимостью потребуется накопить не менее 70%.

«В старых границах Москвы и в Новой Москве нет ни одной квартиры в подходящем под программу бюджете на первичном рынке. В Московской области под обозначенный лимит подпадают порядка 3 тыс. лотов, или 12% объема первичного рынка недвижимости. Преимущественно речь идет о Звенигороде, Электрогорске, Егорьевске, Лосино-Петровском, Старой Купавне. То есть о дальнем Подмосковье, главным образом на востоке от столицы, не в самых престижных локациях», — прокомментировала новые ипотечные условия главный эксперт аналитического центра ЦИАН Виктория Кирюхина.