использование упд и счет фактуры одновременно

Вправе ли контрагент требовать вместо УПД счет-фактуру?

Вопрос: Наша организация, согласно учетной политике, применяет УПД. Клиент в ответ на предоставленный нами УПД по оказанным услугам прислал официальное письмо о том, что в учетной политике их организации не прописано применение УПД. Поэтому наши документы они отказываются принимать и просят предоставить счет-фактуру и акт. Правомерно ли их несогласие принять от нас УПД? И можем ли мы отказать им в предоставлении счета-фактуры и акта?

Ответ:

Отказ контрагента в принятии универсального передаточного документа (УПД) правомерен, как закономерен и ваш отказ в предоставлении счета-фактуры и акта вместо УПД, если в учетной политике партнеров по сделке утвержден только один вид такого документа.

Требование законодательства заключается лишь в том, чтобы локальный акт организации (как правило, приказ, утверждающий учетную политику) определял применяемые ею формы первичных документов. Использование счета-фактуры и УПД со статусом «1» в рамках одного договора не является препятствием для принятия сумм НДС к вычету. Решение вопроса лежит в плоскости не законодательства, а договорных отношений и содержания учетной политики контрагентов.

Если для вашей организации является принципиальным вопрос выставления исключительно УПД, то круг ваших возможных контрагентов-покупателей может сузиться до того их количества, которые согласны принимать документы, связанные с НДС, только в форме УПД.

Аналогично ваш контрагент сможет работать и закупать необходимые ему для деятельности товары, работы, услуги исключительно у тех поставщиков, которые выставляют привычные счета-фактуры и акты или накладные.

Форма УПД рекомендована письмом ФНС РФ от 21.10.2013 № ММВ-20-3/96@. Выставленная со статусом «1», она позволяет покупателю принимать к вычету НДС и обходиться одним документом, который служит и счетом-фактурой, и «первичкой» — актом или ТТН, ТОРГ-12 или ОС-1.

Не существует каких-либо разъяснений, на основании которых налогоплательщики могли бы сделать вывод, правомерно или неправомерно отказывать в принятии или выдаче первичных документов в определенной форме, если в документе указаны все требуемые реквизиты.

Но выпущено множество разъяснений ФНС и Минфина, подтверждающих безопасность принятия и выставления счета-фактуры с дополнительными реквизитами или объединяющего в себе как счет-фактуру, так и иной первичный документ — УПД.

Так, Минфин в своем письме от 16.06.2014 № 03-07-09/28664 разъясняет, что «Нормами Кодекса и постановления Правительства РФ от 26 декабря 2011 года № 1137 „О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость“ указание в счете-фактуре дополнительной информации не запрещено. Поэтому указание такой информации, предусмотренной УПД, форма которого рекомендована к применению ФНС, не является основанием для отказа в вычете сумм НДС, предъявленных продавцом покупателю».

ФНС РФ в письме от 21.10.2013 № ММВ-20-3/96@ пояснила, что любая организация может объединить информацию первичных документов и счетов-фактур, так как по многим позициям она дублируется, это не будет нарушать законодательство. Если при этом требования Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» и гл. 21 НК РФ не нарушаются, то такой налогоплательщик не может лишиться возможности учитывать оформленный факт хозяйственной жизни в целях бухгалтерского учета, так же как и права использования вычета по НДС.

У организации есть в таком случае и право подтвердить свои затраты по налогу на прибыль.

А в письме ФНС РФ от 27.05.2015 № ГД-4-3/8963 говорится о том, что даже и в рамках одного договора (например, поставки), могут быть выставлены и УПД со статусом «1», и счет-фактура.

Учитывая это, вы можете оформлять в форме УПД не только договоры поставки, но и оказания услуг, выполнения работ.

Достигнутые договоренности по оформлению первичных документов по сделкам фиксируйте в договорах с контрагентами.

Вопросы же о взаимодействии со своими партнерами относительно применения тех или иных форм первичных документов, счета-фактуры или УПД решаются в договорах с ними, а не на уровне законодательных запретов или разрешений.

С 2013 года применение унифицированных форм первичной документации больше не регламентируется законодательством о бухгалтерском учете.

Организация вправе установить самостоятельно, по каким формам первичной документации ей работать.

Логично будет для большей свободы выбора в своей учетной политике утвердить оба варианта форм документа, служащего основанием для принятия к вычету «входного» НДС вашими покупателями. В таком случае у вас не возникнет ситуаций, когда вы будете вынуждены решать вопросы, подобные поставленному, рискуя потерять покупателя или сузить круг своих контрагентов из-за жесткости своей позиции.

Да и вы, являясь покупателем, не будете ограничены, как ваш контрагент, в заданном вопросе, в возможности учета обеих форм при получении уже от вашего поставщика счетов-фактур с актами или накладными вместо УПД.

В конце концов рекомендуемая форма УПД должна служить для удобства взаиморасчетов с контрагентами, а не для их затруднения.

Таким образом, правомерность отказа в выставлении или принятии счета-фактуры или УПД зависит не столько от законодательства, сколько от договоренностей, зафиксированных в документе по сделке.

Согласно разъяснениям контролирующих ведомств и вы, и ваш контрагент могут и принять к учету, и выставить УПД, при этом никаких затруднений в получении вычета по НДС, учета в расходах возникать не должно.

Весь вопрос заключается в воле сторон пойти навстречу друг другу. Это можно сделать, внеся небольшое изменение в свою учетную политику.

Ответ подготовлен Натальей Салиховой, старшим специалистом службы правового консалтинга компании РУНА

ВНИМАНИЕ!

15 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

В каких случаях оформлять УПД, а в каких — счет-фактуру

Компании на ОСНО для налогового учета НДС применяют счет-фактуру (СЧФ). Универсальный передаточный документ (УПД) применяется значительно реже, несмотря на способность заменять собой несколько документов: СЧФ и первичную документацию БУ. Что мешает повсеместно применять УПД? Можно ли применять одновременно оба документа и в каких случаях? В каких случаях предпочтительно использовать счет-фактуру? Разберемся.

УПД и СЧФ

Счет-фактура – документ НУ. Он подтверждает отпуск товара покупателю, оказание ему услуг, производство работ по операциям, облагаемым НДС, больше нигде не применяется. Реквизиты СЧФ содержат сведения:

Информация, содержащаяся в СЧФ, применяется для расчетов по НДС и контроля этих операций. К СЧФ при оформлении отпуска товара прилагается документ БУ: товарная накладная, акт приема-передачи и пр.

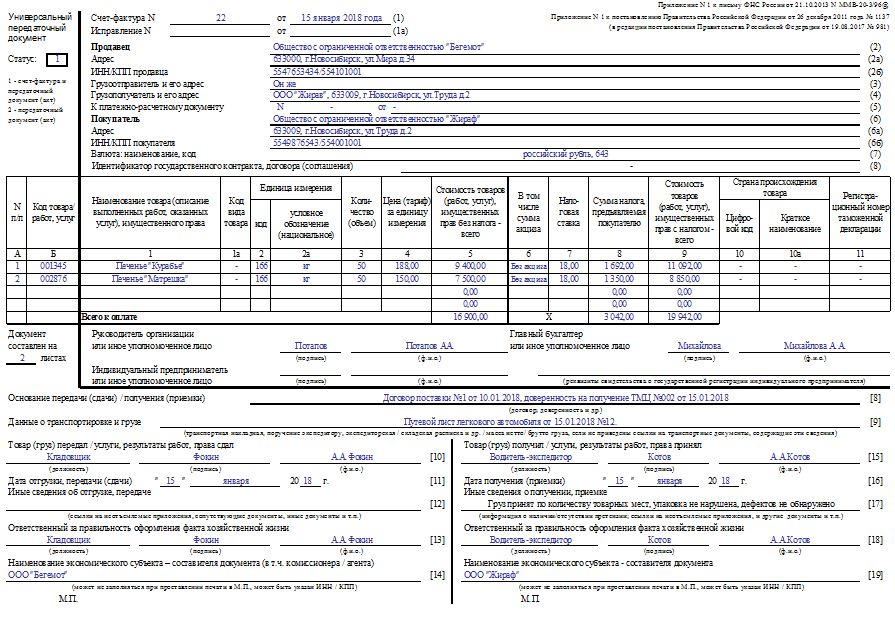

Универсальный передаточный документ (УПД) — бланк, созданный на базе СЧФ. Все сведения из СЧФ отражаются в УПД. Для удобства «зона счета-фактуры» выделена темным контуром. Помимо этого, в УПД присутствуют сведения на отпуск ТМЦ (акта, товарной накладной, частично — ТТН, документа на отпуск материалов ф. М-11 и пр.), т.е. информация, когда произведена отгрузка, кто из должностных лиц взял за нее ответственность и скрепил своей подписью, на основании какого договора произведена отгрузка.

УПД может использоваться как в БУ, так и в НУ. Характер использования помечается цифрой (1 или 2) – в левой части бланка, вверху:

Очевидно, что СЧФ может быть заменен УПД с одновременным сокращением документооборота. Однако полного замещения в практике учета не происходит. Этому есть объективные причины.

УПД или СЧФ?

Письмом №ММВ-20-3/96 от 21-10-13 г. налоговая служба рекомендует применять УПД в учете, а применение счетов-фактур закреплено в НК РФ как обязательное. При выборе документа, фиксирующего суммы по НДС, налогоплательщики зачастую отказываются от УПД именно по той причине.

Есть и более веские поводы, указывающие, что счет-фактуру заменять УПД нецелесообразно:

Кроме того, структура бухгалтерской службы на некоторых предприятиях (сельскохозяйственных, производственных) предполагает использование нескольких экземпляров первичных бухгалтерских документов, например, в складском учете и сводных отчетах ответственных лиц подразделений используется одна и та же накладная. Применение УПД в этом случае не имеет смысла.

Вопрос: Возможно ли при возврате товара выставить корректировочный счет-фактуру, если при его продаже выставлялся УПД, и наоборот — выставлять УКД вместо счета-фактуры и накладной?

Посмотреть ответ

Универсальный передаточный документ, с этой точки зрения, рекомендуется применять в малом и среднем бизнесе, при наличии ограниченного числа хозяйственных операций и небольшого штата учетных работников.

Важно! Применение УПД, как и применение счетов-фактур, необходимо отразить в учетной политике организации. Целесообразно утвердить локальным нормативным актом используемую форму УПД (корректировочного УПД). При переходе на УПД в середине года следует вводить дополнения к учетной политике до начала налогового периода.

Можно ли использовать два документа одновременно?

Могут возникать ситуации, при которых встает вопрос об одновременном использовании УПД и СЧФ. Например, один контрагент требует оформить сделку счетом-фактурой и товарной накладной, а другой согласен на обмен УПД. С точки зрения законодательства, оба варианта вполне легитимны и могут применяться в одной организации.

Применение одного из вариантов оформления возможно в рамках одного договора, т.е. все отгрузки по одному договору могут, например, оформляться пакетом документов «СЧФ + накладная», а по другому договору – УПД, заполненным в соответствии со статусом «1». Разные партии в рамках одного договора могут оформляться как пакетом документов «СЧФ + первичный документ БУ», так и УПД со статусом «1» (по тексту письма №ГД-4-3/8963 ФНС от 27-05-15 г.).

В НУ эти суммы признаются и в целях расчета налога на прибыль, одновременно с учетом по НДС.

Применение УПД не накладывает ограничений на использование в документообороте других учетных форм. Теоретически нет законодательного запрета и на использование УПД со статусом «2» с одновременным оформлением счета-фактуры.

Зачем нужен универсальный передаточный документ? Как его заполнить и применять?

Автор: Екатерина Водолазова

Наверняка задаетесь вопросами: зачем нужен УПД? Как его заполнять и применять?

Проблема в том, что очень сложно определиться, ведь много первичной документации.

А еще не совершить ошибку в любом первичном документе.

Зачем нужен УПД

На основании универсального передаточного документа можно вести бухучет, списать затраты по налогу на прибыль, а также заявить налоговый вычет по НДС.

Если организация решила использовать УПД в своей деятельности, это нужно утвердить в установленном порядке в учетной политике.

Форма универсального передаточного документа, которая была предложена ФНС России в письме от 21 октября 2013 г. № ММВ-20-3/96@, носит рекомендательный характер. За основу при создании универсального первичного документа был взят счет-фактура. Форма счета-фактуры была дополнена обязательными реквизитами, установленными Федеральным законом от 06.12.2011 № 402-ФЗ. Это не противоречит нормам 21 главы НК РФ (письма ФНС России от 23.08.2012 № АС-4-3/13968@, от 12.03.2012 № ЕД-4-3/4061@).

Возможность объединения нескольких документов в одном объясняется тем, что дополнительные реквизиты в счетах-фактурах не являются основанием для отказа в вычете налога на добавленную стоимость.

А вот формы первичных учетных документов организации могут выбирать сами. В статье 9 Закона № 402-ФЗ установлен только перечень обязательных реквизитов.

Счет-фактура или универсальный передаточный документ

С появлением УПД у российских компаний, возник вопрос, что удобнее: счет-фактура или этот документ?

Сразу оговоримся, что в отличие от счета-фактуры УПД – это не обязательная, а рекомендованная форма. При этом она позволяет компаниям:

1. Использовать в бухгалтерском учете;

2. Принимать к вычету НДС, так включает в себя полностью все реквизиты счета-фактуры, являясь, в какой-то степени, его копией;

3. Использовать в качестве доказательства о понесенных затратах при определении налоговой базы.

Обратите внимание! Универсальный передаточный документ нельзя использовать только как счет-фактуру. Такой вывод ФНС сделала в письме № АС-4-15/16298@. УПД можно использовать в двух рекомендованных службой вариантах:

он заменяет счет-фактуру и первичку (в поле «Статус» значение 1);

он заменяет только передаточный документ (в поле «Статус» значение 2).

Заявить вычет можно по УПД со статусом 1. Но использовать универсальный передаточный документ только в качестве счет-фактуры нельзя. Налоговики напомнили, что для этого не предусмотрено отдельного статуса. Поэтому ФНС рекомендует всегда составлять счет-фактуру по форме, утвержденной Постановлением Правительства от 26.12.2011 № 1137.

В каких случаях можно использовать УПД

Универсальный передаточный документ позволяет использовать его сразу в качестве нескольких документов:

накладная или иной передаточный документ,

Его можно применять:

при сдаче сделанной работы или услуги заказчику;

при различных видах отгрузки товаров;

при проведении сделок посредством комиссионеров,

принципалов; при передаче своих имущественных прав другому лицу.

Что включает в себя УПД

Рассмотрим подробнее универсальный передаточный документ.

Обязательные реквизиты документа:

название и дата составления первичного документа;

выходные данные компании или ИП;

наименование хозяйственной операции, которую вы подтверждаете данным документом; денежный или натуральный эквивалент, совершенной операции;

данные лица, ответственного за совершение операции;

подпись руководителя и ответственного лица с расшифровкой.

Стоит отметить, что особое внимание нужно уделить реквизиту «Статус», расположенному в верхней правой части УПД. Именно от него зависит, как вы будете использовать УПД.

Что такое статус УПД

В универсальном передаточном документе есть реквизит Статус. Его значение может быть «1» или «2». Если в поле Статус указать «1», то документ применяется одновременно в качестве счета-фактуры и первички.

Обратите внимание: в приложении № 4 к письму № ММВ-20-3/96@ сказано, что статус документа носит лишь информационный характер. А фактически он определяется наличием (или отсутствием) в нем всех показателей, обязательных для первичных учетных документов и (или) счетов-фактур. Поэтому, если продавец заполнил правильно все обязательные реквизиты УПД, но ошибся в поле «Статус» (вместо 1 поставил 2), это не означает, что покупатель не сможет воспользоваться вычетом «входного» налога на добавленную стоимость.

Если УПД используется только в качестве первичного документа (статус 2), то в нем не заполняются следующие показатели, которые обязательны исключительно для счета-фактуры:

«К платежно-расчетному документу» (строка 7);

«В том числе сумма акциза» (графа 6);

«Налоговая ставка» (графа 7);

«Цифровой код страны происхождения товара» (графа 10);

«Краткое наименование страны происхождения товара» (графа 10а);

«Номер таможенной декларации» (графа 11).

По выбору в этих полях можно ставить прочерки. Заметим, что если хозяйство не является плательщиком налога на добавленную стоимость и применяет универсальный передаточный документ только в качестве «первички», это не влечет обязанности по исчислению и уплате НДС в бюджет (у таких организаций не указываются значения в графах 7 и 8).

Как присвоить номер УПД

Номер передаточного документа зависит от его статуса. Налоговое законодательство предъявляет определенные требования к порядку нумерации счетов-фактур. Так при выставлении счета-фактуры в строке 1 должен быть обязательно указан его порядковый номер (п.5 ст.169 НК РФ, пп.«а» п.1 Правил заполнения счетов-фактур, утв. Постановлением № 1137). Номера счетов-фактур, в т.ч. корректировочных и авансовых, присваиваются в хронологическом порядке (письмо Минфина РФ от 10.08.2012 № 03-07-11/284). Кроме этого, определен специальный порядок нумерации счетов-фактур обособленными подразделениями (участником товарищества, доверительным управляющим).

Что касается требований к первичному бухгалтерскому документу, то номер не перечислен среди его обязательных реквизитов (ст. 9 Закона № 402-ФЗ). Исходя из этого:

в УПД со статусом «1» номер присваивается в соответствии с хронологией нумерации счетов-фактур;

в УПД со статусом «2» номер присваивается в соответствии с хронологией нумерации первичных документов (накладных, актов и т.д.).

Как заполнить дату УПД

В рекомендуемой форме универсального передаточного документа мы видим три даты:

Законодательство увязывает дату составления счета-фактуры, момент определения налоговой базы и возникновение права на вычет у покупателя. В соответствии с п.5 ст.169 НК РФ, пп.«а» п.1 Правил заполнения счетов-фактур:

счет-фактура должен быть выставлен не позднее 5 календарных дней со дня отгрузки товара (выполнения работ, оказания услуг), передачи имущественных прав;

счет-фактура, выставленный до даты отгрузки (до оформления первичных документов, подтверждающих отгрузку), не может являться основанием для вычета (письма Минфина РФ от 09.11.2011 № 03-07-09/39, от 17.02.2011 № 03-07-08/44);

моментом определения налоговой базы по НДС для работ следует признавать дату подписания акта сдачи-приемки работ заказчиком (письма Минфина РФ от 16.03.2011 № 03-03-06/1/141, от 07.10.2008 № 03-07-11/328).

Рассмотрим теперь возможные варианты проставления дат в передаточном документе:

УПД составляется в момент совершения факта хозяйственной жизни (отгрузки товара, передачи работ, услуг, имущественных прав). Вполне может быть «идеальный вариант», когда дата составления документа, даты отгрузки и приемки товаров совпадают, тогда соответственно совпадают и показатели строк 1, 11 и 16.

Могут совпадать даты составления документа и дата отгрузки, то есть совпадают строки 1 и 11, а дата приемки, то есть стр. 16 будет позже.

УПД может составляться до совершения факта хозяйственной жизни (перед отгрузкой товаров, передачей), тогда хронология событий будет выглядеть следующим образом:

Может сложиться ситуация, когда составить документ при совершении факта хозяйственной жизни не было возможности, и УПД был составлен непосредственно после его окончания (в предусмотренных п. 3 ст. 9 Закона № 402-ФЗ случаях), тогда хронология событий будет выглядеть следующим образом:

Кто ставит подпись в УПД

Кто и в каких строках должен подписывать универсальный передаточный документ? Строки «Руководитель организации или иное уполномоченное лицо», «Главный бухгалтер или иное уполномоченное лицо» заполняются всегда согласно ст. 169 НК РФ, Приложению № 1 к Постановлению № 1137. Нет исключения для заполнения этих строк и при применении статуса «2».

В строке 10 указывается должность, инициалы и подпись лица, отгрузившего товар, или уполномоченного подписывать акты передачи результатов работ (услуг, имущественных прав) от имени организации или предпринимателя. Если это лицо совпадает с лицом, уполномоченным подписывать счет-фактуру, то может указываться только должность и инициалы без повторения подписи.

В строке 13 нужно указать должность, инициалы и подпись человека, ответственного за правильное оформление факта хозяйственной жизни, со стороны продавца. Если это это тот же человек, кто указан и в строке 10, то в строке 13 можно указать только должность и инициалы без повторения подписи.

В строке 15 нужно написать должность, инициалы и подпись лица, получившего товар, или лица, уполномоченного подписывать акты передачи результатов работ (услуг, имущественных прав) от имени экономического субъекта.

В строке 18 указывается должность, инициалы и подпись лица, ответственного за правильное оформление факта хозяйственной жизни, со стороны покупателя. Если это лицо совпадает с лицом, указанным в строке 15, то может указываться только должность и инициалы без повторения подписи.

Обратите внимание: проектом Федерального закона № 192810-6 «О внесении изменений в Федеральный закон от 6 декабря 2011 года № 402-ФЗ «О бухгалтерском учете»» (в редакции от 14.06.2013, принятой Государственной Думой во втором чтении) предложено внести изменения в статью 9 Закона. Поправки в часть 1 статьи 9 ужесточают требования к первичным учетным документам. В частности, «не допускается принятие к бухгалтерскому учету документов, которыми оформляются не имевшие место факты хозяйственной жизни, мнимые и притворные сделки».

Изменения, вносимые в часть 3 статьи 9, разграничивают меру ответственности лиц, подписывающих первичные учетные документы. Так, «лицо, ответственное за правильность оформления факта хозяйственной жизни, обеспечивает своевременную передачу первичных учетных документов для регистрации содержащихся в них данных в регистрах бухгалтерского учета, а также достоверность этих данных. Лицо, на которое возложено ведение бухгалтерского учета, и лицо, с которым заключен договор об оказании услуг по ведению бухгалтерского учета, не несут ответственность за правильность оформления фактов хозяйственной жизни».

Наименование экономического субъекта и печать

В строке 19 нужно указать сведения о хозяйствующем субъекте, составившем документ со стороны покупателя (заказчика), в том числе сведения о лице, ведущем бухгалтерский учет покупателя.

Печать на универсальном передаточном документе не нужна. Во-первых, она не предусмотрена для счета-фактуры (исключена из п. 6 ст. 169 НК РФ с 01.01.2002). Во-вторых, она не является обязательным реквизитом первичного учетного документа. Поэтому отсутствие печати в УПД не будет препятствием, как для вычета НДС, так и для документального подтверждения расходов для целей налога на прибыль.

Однако, если на документе будет стоять печать, имеющая в своем составе полное наименование экономического субъекта, составившего документ, показатели строк 14 и 19 можно не заполнять.

Как исправить ошибку в УПД

Ошибки в УПД нужно исправить по правилам, которые прописаны в приложении 7 к письму ФНС России от 17 октября 2014 г. № ММВ-20-15/86. Порядок зависит от статуса УПД. Если используете УПД и как первичный документ, и как счет-фактуру, исправляйте ошибки и по правилам постановления Правительства РФ от 26 декабря 2011 г. № 1137, и по правилам Закона от 6 декабря 2011 г. № 402-ФЗ. А если УПД только первичный документ, руководствуйтесь Законом от 6 декабря 2011 г. № 402-ФЗ.

УПД со статусом 1

Если ошиблись в показателях, которые относятся и к первичному документу, и к счету-фактуре, составьте новый УПД. Его заполните в зависимости от вида ошибки. Первый вид: ошибка помешает принять НДС к вычету. В этом случае составьте новый УПД. В строке (1а) укажите порядковый номер и дату исправления. В новом УПД проставьте статус 1, а документ составьте по правилам пункта 7 раздела II приложения 1 к постановлению Правительства РФ № 1137. Второй вид: ошибка позволит принять к вычету НДС. Чтобы исправить ошибку, составьте новый УПД и присвойте ему статус 2 независимо от статуса первоначального. В строке (1а) укажите порядковый номер и дату исправления. Исправляйте УПД по правилам статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Такой документ не регистрируйте в журнале учета полученных и выставленных счетов-фактур, в книге покупок и книге продаж. Если ошиблись в показателях, которые относятся только к первичному документу и не затрагивают показатели счета-фактуры, ошибку исправьте по правилам Закона от 6 декабря 2011 г. № 402-ФЗ: либо составьте новый УПД со статусом 2; либо исправьте первичный УПД.

УПД со статусом 2

Когда УПД используете только как первичный документ, ошибку исправляйте по Закону от 6 декабря 2011 г. № 402-ФЗ. Есть два способа: составьте новый УПД с верными данными; исправьте первичный УПД.

Корректировка реализации и УПД

Вывод

Вы сами выбираете, что вам больше подходит, исходя из своих бизнес-процессов и схемы документооборота.