использование в бухгалтерском и налоговом учете разных способов начисления амортизации приводит

Что такое амортизация. Понятно и по-бухгалтерски правильно

Разбираем вроде бы понятную амортизацию так, как это делают на качественных бухгалтерских курсах и в ВУЗах.

Амортизация (Amortization) — это перенос стоимости основных средств и нематериальных активов на себестоимость продукции, работ или услуг. Дальше для экономии места я буду говорить только об основных средствах, но все сказанное относится и к нематериальным активам.

Введу еще пару терминов, а потом объясню, как это работает.

1. Срок полезного использования (СПИ) — период времени, в течение которого основное средство способно приносить компании экономическую выгоду.

2. Первоначальная стоимость (ПС) — сумма затрат на приобретение основного средства. Сюда входят все затраты, которые были понесены до момента ввода в эксплуатацию, включая доставку, страхование в пути, растаможку, разгрузку, пуско-наладочные работы. Не входят НДС и акцизы.

Смысл амортизации в ежемесячном включении части ПС в себестоимость продукции. Это нужно для того, чтобы получать в составе выручки достаточно денежных средств для замены отслуживших свое основных средств новыми. Цена продукции должна окупать все расходы на ее производство и продажу. В том числе амортизацию. Иначе рано или поздно настанет момент, когда производить будет не на чем. Многие предприниматели выбрасывают амортизацию из управленческого учета. Не делайте этого.

Не считать амортизацию расходом все равно, что жить в домике из печенья и потихоньку есть его.

Основные средства используются для производства многих единиц продукции, поэтому их стоимость «размазывается» на себестоимость этих единиц в течение всего СПИ. Если включить ПС в расходы сразу при их приобретении, то себестоимость в этом месяце резко подскочит вверх. При этом основным средством компания будет пользоваться еще долго.

Пример 1.

Кофейня приобрела кофе-машину за 106 тыс. руб. Еще 2 тыс. руб. заплатила за доставку. Итого ПС составила 108 тыс. руб.

Допустим, в месяц продается 300 стаканчиков кофе. Если отнести ПС на расходы сразу после приобретения кофе-машины, то на каждый стаканчик придется 360 руб. (108 тыс. руб. / 300). Это, не считая стоимости зерен и прочих составляющих себестоимости. А все следующие стаканчики будут как будто бы бесплатными. Предприниматель сначала зафиксирует убыток, которых нет, а потом будет продавать недооцененный кофе. И может принять неправильное решение продавать их близко к этой «себестоимости», лишая себя возможности погасить этот убыток.

Амортизация позволяет распределить ПС на всю продукцию, которая будет произведена при помощи основного средства. Самый простой способ амортизации — линейный. Он подразумевает равномерное списание ПС в течение СПИ.

Пример 2.

Вернемся к кофе-машине. Производитель указал, что ее нормальный срок службы 3 года. Значит, экономические выгоды в виде выручки от продажи кофе будут поступать в кофейню в течение 3 лет. Тогда в год нужно списывать на себестоимость 1/3 от ПС, а в месяц — 1/36. Это позволит каждый месяц начислять 3000 руб. амортизации. Каждый стаканчик станет дороже на 10 руб. Эту сумму надо закладывать при ценообразовании.

И еще небольшой, но важный нюанс. Вопреки устоявшемуся в бухгалтерских кругах мнению, СПИ не устанавливается раз и навсегда. И не определяется Классификацией основных средств, включаемых в амортизационные группы. Все это верно лишь для налогового учета. В бухучете СПИ — оценочное значение, которое определяется, исходя из предполагаемой продолжительности потока экономических выгод от использования основного средства. Оно должно пересматриваться, если эта продолжительность изменилась. Так предписывает ПБУ 21/08 «Изменение оценочных значений». Амортизация после этого начисляется уже в других суммах.

ВНИМАНИЕ!

15 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

Линейный метод начисления амортизации основных средств (пример, формула)

Линейный способ начисления амортизации основных средств – суть приема

Амортизация при выборе линейного метода начисляется каждый месяц по каждому основному средству в отдельности в зависимости от срока его полезного использования (п. 2 ст. 259 НК РФ).

Линейный метод начисления амортизации подразумевает, что используется следующая формула расчета амортизационных отчислений:

Ам – сумма амортизационных отчислений за месяц;

k – норма месячной амортизации, выраженная в процентах;

ОС – первоначальная или восстановительная стоимость амортизируемого основного средства.

Норма амортизации по каждому объекту основных средств определяется исходя из срока его полезного использования в месяцах и рассчитывается по формуле:

где n – количество месяцев полезного использования объекта основных средств.

Данный показатель устанавливается на основании Классификации основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от 01.01.2002 г. № 1 (далее – Классификация основных средств).

ВНИМАНИЕ! Величина амортизации, исчисленная линейным методом, в бухгалтерском и налоговом учете одинакова. За исключением случаев, когда применена амортизационная премия.

Как начислить амортизацию в налоговом учете, разъяснили эксперты КонсультантПлюс. Получите пробный доступ и переходите к Готовому решению бесплатно.

Равномерное отнесение на расходы стоимости амортизируемых основных средств – вот основное удобство линейного способа.

Расчет начисления амортизации линейным способом – пример

Поясним на конкретном примере, как используется на практике линейный метод начисления амортизации.

В ООО «Гамма» 18.03.2020 г. был куплен деревообрабатывающий станок для производства мебели и принят на учет как основное средство по первоначальной стоимости 180 000,00 руб. Срок полезного использования станка был установлен 72 месяца, т.к. данное основное средство относится к 4-й амортизационной группе по Классификации основных средств.

Рассчитаем сумму амортизационных отчислений за один месяц:

Ам = 180 000,00 х (1/72 × 100%) = 2 500,00 руб.

Поскольку при линейном месяце начисление амортизации стартует с месяца, идущего за месяцем принятием приобретенного станка на баланс, то начиная с 01.04.2020 г., в течение 6 лет (72 месяцев) ООО «Гамма» ежемесячно будет относить на расходы сумму амортизации в размере 2 500,00 руб.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы рассчитали и отразили в бухучете амортизацию. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Переход с нелинейного на линейный метод начисления амортизации

Если изначально применялся нелинейный метод начисления амортизации, а позже было принято решение применять линейный (Налоговый кодекс позволяет менять методы амортизации, но не чаще чем 1 раз в 5 лет), то у бухгалтеров в связи с таким переходом может возникнуть достаточно много вопросов.

Итоги

Линейный метод начисления амортизации применяется и в бухгалтерском и в налоговом учете. Исчисленная сумма и там и там будет одинакова за исключением случаев, когда применяется амортизационная премия.

Нюансы начисления амортизации основных средств

Основные средства (ОС) есть практически у каждой организации. Независимо от их количества в компании при начислении амортизации нередко допускаются ошибки. О некоторых сложных моментах, которые нужно учесть в этой процедуре, рассказывает аттестованный аудитор Александр Лавров.

Принятие ОС к учету

Итак, у компании появилось ОС, по которому начисляется амортизация в бухгалтерском и налоговом учете. Неважно, куплено ли имущество, подарено или внесено в оплату уставного капитала, — от способа получения ОС порядок начисления амортизации не зависит. Но ведь изначально актив отражается в качестве вложений во внеоборотные активы. Когда же переводить его в состав ОС и начинать начислять амортизацию?

В бухгалтерском учете это нужно сделать, когда актив готов к использованию в запланированных целях. Например, купленный станок, не требующий монтажа, переводится в состав ОС непосредственно после получения организацией, так как именно в этот момент можно начинать его использовать. В налоговом учете ситуация иная: амортизируемым изначально признается имущество, которое используется для извлечения дохода (см. табл. 1).

1. Принятие ОС к учету и выбор порядка начисления амортизации

Принятие ОС к учету

Имущество переводится в состав ОС в момент готовности к эксплуатации (п. 4 ПБУ 6/01 «Учет основных средств»), фактическое использование ОС значения не имеет

Амортизируемым признается имущество, которое используется для получения дохода (п. 1 ст. 256 НК РФ), фактическое использование ОС имеет значение

Госрегистрация права на имущество на принятие ОС к учету не влияет:

см. ПБУ 6/01 и п. 52 «Методических указаний по бухгалтерскому учету основных средств» (утв. Приказом Минфина России от 13.10.2003 № 91н)

см. п. 4 ст. 259 НК РФ, действует с 01.01.2013

Способы начисления амортизации и условия их выбора

Выбирается единожды в отношении всех ОС или в отношении группы ОС:

— способ уменьшаемого остатка;

— способ списания стоимости по сумме чисел лет срока полезного использования;

— способ списания стоимости пропорционально объему продукции (работ)

Выбирается для всех ОС в соответствии с учетной политикой организации:

— линейный способ (всегда назначается для 8–10 амортизационных групп, см. п. 3 ст. 259 НК РФ);

«Налоговый» метод можно изменить с 1 января следующего года, но с нелинейного метода нельзя уйти ранее, чем через 5 лет с начала его использования

Ежемесячно с первого числа месяца, следующего за месяцем принятия ОС к учету:

Отметим, что необходимость государственной регистрации права на имущество на момент принятия ОС к бухгалтерскому и налоговому учету не влияет. Например, если организация в марте 2014 года получила от продавца приобретенное нежилое помещение в состоянии, пригодном для запланированного использования, то вне зависимости от государственной регистрации права и даже от факта подачи документов на регистрацию она должна включить его в состав ОС в том же месяце.

Веб-сервис для малого бизнеса. Понятно директору, удобно бухгалтеру! Первый месяц работы бесплатно.

Расчет амортизации

И в бухгалтерском, и в налоговом учете амортизация начисляется ежемесячно с первого числа месяца, следующего за месяцем принятия ОС к учету. Какой порядок применять при начислении амортизации, организация выбирает сама в своей учетной политике.

Так, для целей бухгалтерского учета можно выбрать один из четырех способов: линейный способ, способ уменьшаемого остатка, способ списания стоимости по сумме чисел лет срока полезного использования, способ списания стоимости пропорционально объему продукции (работ). Способ начисления амортизации можно выбрать в отношении всех ОС или в отношении той или иной группы ОС. Например, можно определить, что по оргтехнике применяется линейный способ, а по станкам — способ уменьшаемого остатка.

В налоговом же учете можно выбрать линейный или нелинейный метод, но для всех ОС. Исключение составляют здания, сооружения, передаточные устройства, входящие в 8–10 амортизационные группы. По ним всегда применяется линейный метод.

Обратите внимание на существенное различие между бухгалтерским и налоговым учетом. В бухгалтерском учете способ начисления амортизации выбирается единожды в отношении каждого объекта ОС и в дальнейшем уже для этого ОС не меняется. А в налоговом учете в каждый конкретный момент применяется тот метод, который указан в учетной политике. То есть если организация хочет изменить «налоговый» метод, она может это сделать с 1 января следующего года.

Единственное ограничение — нельзя «уйти» с нелинейного метода ранее, чем через 5 лет после начала его применения. Рассмотрим порядок расчета амортизации на примерах.

Пример 1. Организация применяет линейный способ (метод). В апреле 2014 года она ввела в эксплуатацию ОС первоначальной стоимостью 96 000 рублей и установила для него срок полезного использования 4 года (48 месяцев). Это значит, что в налоговом учете ОС включено в третью амортизационную группу (ОС со сроком полезного использования от 3 до 5 лет включительно). Таким образом, начиная с мая 2014 года, будет ежемесячно начисляться амортизация в бухгалтерском и в налоговом учете в сумме 2000 рублей.

Пример 2. В условиях примера 1 предположим, что для начисления амортизации для всех ОС в бухгалтерском учете установлен способ уменьшаемого остатка (абз. 3 п. 19 ПБУ 6/01) с коэффициентом 2. В этом случае годовая норма амортизации составит 50 % (100 %/4 года × 2). Напомним, что в течение года амортизация начисляется ежемесячно в размере 1/12 годовой суммы вне зависимости от применяемого способа (абз. 5 п. 19 ПБУ 6/01).

Тогда в 2014 году организация начислит амортизацию в сумме 28 000 рублей (96 000 рублей × 50 % / 12 × 7). На начало 2015 года остаточная стоимость ОС составит 68 000 рублей, а сумма амортизации — 34 000 рублей (68 000 × 50 %).

Соответственно в 2016 году начисленная амортизация составит 17 000 рублей (34 000 × 50%), а за 5 месяцев 2017 года (к моменту окончания срока полезного использования) – 3 541,67 рублей.

В результате недосписанной останется сумма в 13 458,33 рублей. Как поступать с этой суммой, действующие нормативные акты не говорят. Это значит, что порядок погашения остатка стоимости объекта ОС на конец срока его полезного использования при начислении амортизации способом уменьшаемого остатка организация должна определить самостоятельно (п. 7 ПБУ 1/2008 «Учетная политика организации»). На это же указал и Минфин России в письме от 29.01.2008 № 07-05-06/18.

В частности, ввиду несущественности остающейся суммы можно предусмотреть единовременное ее отнесение на расходы в месяце окончания срока полезного использования.

С нелинейного на линейный

«Аналогом» способа уменьшаемого остатка в налоговом учете можно с определенными оговорками назвать нелинейный метод начисления амортизации. Однако при его применении четко установлена норма амортизации для каждой группы (ст. 259.2 НК РФ).

Пример 3. В условиях примера 1 предположим, что организация установила в налоговом учете нелинейный метод и не имеет других ОС, относящихся к третьей амортизационной группе (см. табл. 2).

2. Расчет амортизации нелинейным методом за 2014 год для ОС третьей группы*

| Месяц | Суммарный баланс группы на начало месяца, ₽ | Норма амортизации | Сумма начисленной амортизации (4 = 2 × 3), ₽ | Суммарный баланс минус амортизация (5 = 2 – 4), ₽ |

| (1) | (2) | (3) | (4) | (5) |

| Май | 96 000,00 | 5,6/100 = 0,056 | 5 376,00 | 90 624,00 |

| Июнь | 90 624,00 | 5 074,94 | 85 549,06 | |

| Июль | 85 549,06 | 4 790,75 | 80 758,31 | |

| Август | 80 758,31 | 4 522,47 | 76 235,84 | |

| Сентябрь | 76 235,84 | 4 269,21 | 71 966,64 | |

| Октябрь | 71 966,64 | 4 030,13 | 67 936,50 | |

| Ноябрь | 67 936,50 | 3 804,44 | 64 132,06 | |

| Декабрь | 64 132,06 | 3 591,40 | 60 540,67 |

Далее порядок расчета амортизации будет таким же.

Если до сентября 2016 года организация не приобретет другие ОС третьей группы, суммарный баланс этой группы станет менее 20 000 рублей. В таком случае п. 11 ст. 259.2 НК РФ позволяет весь суммарный баланс на внереализационные расходы, а амортизационную группу ликвидировать.

Но предположим, что организация, использующая нелинейный метод с 2009 года, решила с 2015 года вернуться к линейному методу начисления амортизации. Как поступить в этом случае, написано в п. 4 ст. 322 НК РФ. Прежде всего, нужно рассчитать остаточную стоимость каждого объекта ОС на 1 января 2015 года. В нашем случае остаточная стоимость единственного ОС из третьей группы совпадает с суммарным балансом группы на 1 января 2015 года — 60 540,67 руб.

Далее определяем остаток срока полезного использования. ОС использовалось 7 месяцев, поэтому остаток срока полезного использования — 41 месяц (48 — 7). Начисляемая линейным способом амортизация рассчитывается, исходя из двух определенных ранее показателей. То есть норма амортизации составит (1/41) × 100 % = 2,44 %, а ежемесячная сумма амортизации в налоговом учете — 1 476,60 рублей (60 540,67 × 0,0244).

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Амортизация ОС по ФСБУ 6/2020: важные детали и нюансы для бухгалтера

Поскольку корректировки при переходе на ФСБУ 6/2020 «Основные средства» напрямую зависят от того, насколько правильно пересчитана амортизация по ОС, разбираем подробно, начиная с новых понятий, установленных этим стандартом, а также элементы, формулы, правила начисления амортизации.

Что такое элементы амортизации

По ФСБУ 6/2020, в процессе начисления амортизации участвуют 3 элемента:

Если СПИ и способ начисления бухгалтеру более-менее знакомы, то ликвидационная стоимость для многих — новое понятие.

Чтобы лучше понимать то, о чём пойдёт речь далее, разберём, зачем она нужна.

Цель новых стандартов учёта — сближение подхода и принципов, по которым готовят бухотчетность в РФ, с международными подходами и принципами. В первую очередь, с МСФО. И по МСФО отчетность делают с конкретной целью — предоставить информацию пользователю. Кто же пользователь отчетности по МСФО, а теперь и по ФСБУ?

Не налоговая и не Росстат, как привыкли считать поколения наших бухгалтеров. Главный пользователь бухотчетности — это лицо, которое либо уже вложило свои деньги в компанию, либо размышляет над тем, чтобы это сделать.

Термин «вложило» трактуем широко — это и приобрело долю в капитале, и купило ценные бумаги, и выдало заем, и т. п. Причем, не просто так по доброте душевной, а с намерением получить от такого вложения доход.

Предполагается, что пользователь, вкладывая деньги, анализирует отчетность компании на предмет получения выгод от такого вложения, а компания старается предоставить наиболее подробную и полную информацию путем раскрытия в отчетности соответствующих показателей.

Да, на текущий момент в России не так много пользователей, которые на «ты» с МСФО и новыми ФСБУ. Но, как только бухгалтеры научатся готовить отчеты по новым правилам, так и пользователи со временем научатся в них разбираться.

А пока же, изучая тонкости начисления амортизации по ФСБУ 6/2020, нужно держать в уме, для чего это делать. И тогда будет гораздо понятнее.

Ликвидационная стоимость

Начнем разбирать элементы амортизации с нового и возможно пока не очень понятного — ликвидационной стоимости (далее для краткости будем сокращать ЛС).

Представим, что компания раз в 7 лет обновляет парк машин, которые использует в своей деятельности. К концу этого срока машины, как правило, еще вполне годятся для эксплуатации частниками. И их продают по стоимости, составляющей порядка 40% от покупной цены.

Пусть компания в очередной раз обновила автопарк и одно новое авто стоит 1 млн рублей. Компания готовит отчетность, которую в том числе планирует показать банку для предоставления крупного кредита.

В этой ситуации списывать через амортизацию в затраты для бухгалтерской прибыли всю стоимость каждой новой машины — не самая лучшая идея. Ведь примерно 400 000 рублей вернутся обратно при продаже авто через 7 лет эксплуатации. То есть, фактически, расход на закупку одного авто составляет только 600 000 рублей.

Как показать все это банку в отчетности?

Надо установить, что возможная сумма «к возврату» — 400 000 рублей — не уменьшает бухгалтерскую прибыль компании. А именно — на нее не начисляется амортизация.

Вот эти 400 000 и будут ликвидационной стоимостью объекта (автомобиля).

Теперь уточним несколько важных моментов по определению ЛС.

Устанавливая ЛС, нужно отталкиваться от настоящего момента.

Ну и не забыть, что продажа может быть связана с определенными действиями, которые стоят денег. Например, демонтажом объекта, оплатой регистрационных действий, пошлин и тому подобного.

Такого рода траты нужно вычесть из возможной стоимости продажи, чтобы получился «чистый» результат — сколько денег практически поступит в компанию от продажи объекта.

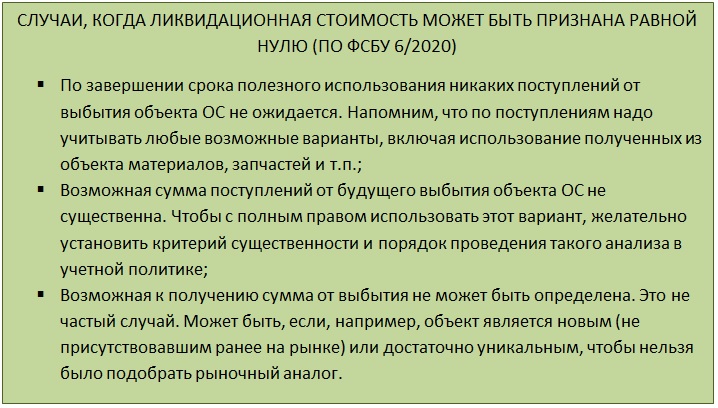

По требованию ФСБУ 6/2020, ликвидационную стоимость нужно устанавливать для каждого объекта, по которому начисляется амортизация.

Срок полезного использования

Второй элемент, который разберем, это СПИ. ФСБУ 6/2020 предлагает 2 метода его определения.

Первый привычен — срок, в течение которого объект ОС (далее будем говорить просто «объект») будет приносить экономические выгоды.

Но ФСБУ 6/2020, как и МСФО, требует, чтобы и этот показатель давал как можно больше информации пользователю.

Так, если имеют место:

то они должны быть учтены при определении срока СПИ. Вплоть до того, чтобы вообще отказаться от определения СПИ по времени и применить второй метод — по выгодам, которые может принести объект. Например, общее количество продукции, которое на нем можно выпустить.

Отметим, что подобный подход — не нововведение. Определение СПИ как объема продукции (работ), которые могут быть получены с помощью объекта, для «отдельных групп ОС» прописано еще в ПБУ 6/01. Однако без расшифровки и указания на обязательность такого выбора.

А вот ФСБУ 6/2020 требует при определении СПИ проводить ряд оценок (п. 9).

То есть, устанавливая СПИ, бухгалтеру надо собрать, проанализировать и вынести оценочное суждение по комплексу фактов, чтобы решить, какой вариант амортизации с этим СПИ будет более показательным для пользователя отчетности.

Кроме того, далее надо периодически отслеживать факторы, на основании которых был установлен СПИ. И если что-то заметно поменялось, СПИ нужно пересмотреть. По смыслу ФСБУ 6/2020, такой пересмотр надо проводить не реже чем один 1 раз в год — на дату, на которую готовите отчетность.

Способ начисления амортизации

К способу, каким будет начисляться амортизация, предъявляют такие же требования, что и к СПИ. Он должен не упрощать работу бухгалтеру, совпадая с тем, что принят в налоговом учете, а наиболее точно показывать пользователю через бухотчетность распределение экономических выгод, получаемых от объекта.

Способ списания стоимости по сумме чисел лет срока полезного использования для начисления амортизации ФСБУ 6/2020 не предусмотрен.

Как можно догадаться, если СПИ определен как период, то выбирать надо из первых двух приведенных на рисунке способов расчета. А третий вариант предназначен для случая, когда СПИ установили в натуральных единицах.

В ФСБУ 6/2020 есть еще несколько важных моментов, о которых нужно помнить:

Расчет амортизации

Как вы уже поняли про ликвидационную стоимость, формулы для расчета амортизации сами по себе не поменялись. Изменилась величина, которую в них нужно подставлять.

Если определена ЛС, то в формулу для расчета амортизации по выбранному методу надо ставить выражение:

(БАЛАНСОВАЯ СТОИМОСТЬ — ЛИКВИДАЦИОННАЯ СТОИМОСТЬ)

ФСБУ 6/2020 не содержит прямого упоминания о праве проводить ускоренную амортизацию. Однако при амортизации способом уменьшаемого остатка допустимо использовать коэффициенты ускорения.

Напомним еще раз, что просто так применить ускоряющий коэффициент нельзя. Должны быть объективные факторы вроде особых условий эксплуатации. И информацию об ускорении амортизации и подтолкнувших к этому причинах нужно раскрыть в отчетности.

Формула, по которой проводить расчет по уменьшаемому остатку и применять коэффициент ускорения, компания определяет самостоятельно. При этом должны выполняться 2 условия:

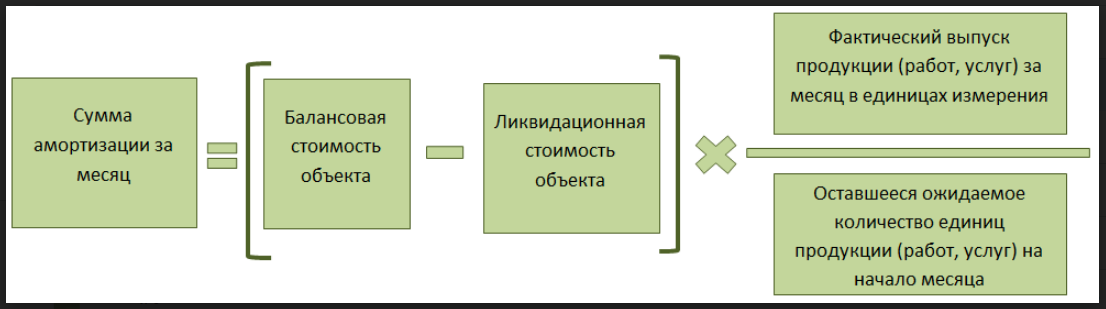

В завершение темы расчетов немного поясним начисление амортизации в натуральном выражении.

Базовая формула привязывает амортизацию к объему того, что произведено с помощью объекта.

Объем продукции (работ, услуг) для подстановки в формулу надо определять именно по тому, что выпущено. Не по отгрузке и не по выручке от продажи!

Обратим внимание, что ФСБУ 6/2020 не требует начислять амортизацию ежемесячно. Период, за который надо начислить амортизацию, компания устанавливает самостоятельно. Только периоды для амортизации должны соответствовать периоду, за который готовите отчетность — укладываться в финансовый год.

По этой причине формулу для расчета амортизации за месяц мы и назвали базовой. Ее можно адаптировать и для ежеквартального, и, например, полугодичного начисления амортизации.

Несколько важных моментов

В завершение разберем несколько нюансов и ответов на вопросы, которые возникают у бухгалтеров, переходящих на ФСБУ 6/2020.

Как амортизируют ОС, бывшие в употреблении

Есть ли какие-то особенности для определения элементов амортизации для б/у объектов?

Каких-то особых указаний в отношении объектов б/у в ФСБУ 6/2020 нет. Значит, при приеме таких объектов к учету нужно определять элементы амортизации и далее начислять ее так же, как и для любых других объектов.

Есть ли случаи, когда амортизацию по ФСБУ начислять не надо

ФСБУ 6/2020 предусматривает несколько ситуаций, когда амортизацию не надо начислять. Так, не амортизируют:

По всем остальным объектам, даже временно не используемым или находящимся на консервации, амортизацию начисляют (п. 30 ФСБУ 6/2020). Хотя при этом надо пересмотреть элементы для ее начисления таким образом, чтобы амортизация отражала текущее состояние и режим использования объекта.

Согласно ФСБУ 6/2020, по основному способу амортизацию начисляют с даты признания объекта в учете.

Допустимо начать амортизировать ОС с 1-го числа месяца, следующего за месяцем признания объекта, закрепив такой вариант в учетной политике.

Ни проведение госрегистрации, ни фактическое начало использования на дату начала исчисления амортизации не влияет. Для госрегистрации сделано одно исключение: если без нее в принципе нельзя начать использовать объект по назначению.

Когда заканчивать начислять амортизацию

Если начисления начаты с момента признания объекта в учете, то и заканчивать начисление надо с момента снятия объекта с учета.

Если начисления идут с 1-го числа месяца, следующего за месяцем признания объекта, то заканчивать начисления надо аналогично — с 1-го числа месяца, следующего за месяцем снятия с учета.

Если балансовая стоимость объекта, определенная по ФСБУ 6/2020, стала равна или меньше установленной ликвидационной стоимости, то начисление амортизации нужно приостановить. Термин «приостановить» использован неспроста, поскольку стоимость ОС можно пересматривать (например, при переоценке) и снова стать больше ЛС. В таком случае начисление амортизации надо возобновить до того момента, как балансовая стоимость снова сравняется с ликвидационной.

ВНИМАНИЕ!

15 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее