исправление к счет фактуре как оформляем в программе 1с

Учимся правильно работать с НДС в 1С. Исправленный счет-фактура

Начинаем серию уроков по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Сегодня рассмотрим тему: «Исправленный счет-фактура».

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Немного теории

Исправления вносятся только в тех случаях, когда обнаружены именно ошибки заполнения, например:

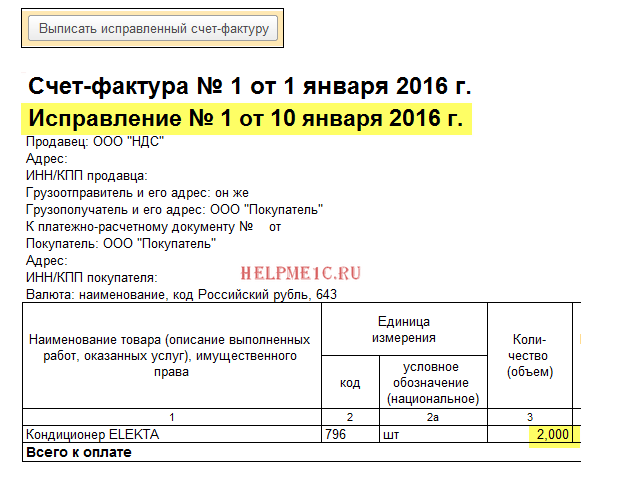

Номер и дата исправленного счета-фактуры полностью совпадают с первичным документом, но в нём дополнительно указывается номер и дата исправления.

Нумерация исправлений ведётся в пределах первичного счета-фактуры от 1 и до бесконечности.

Рассмотрим возможные ситуации на примерах.

Исправление на стороне продавца

При этом мы выставили покупателю первичный счет-фактуру №1 от 01.01.2016, в котором допустили опечатку, указав вместо двух 3 кондиционера.

Выставляем первичный счет-фактуру

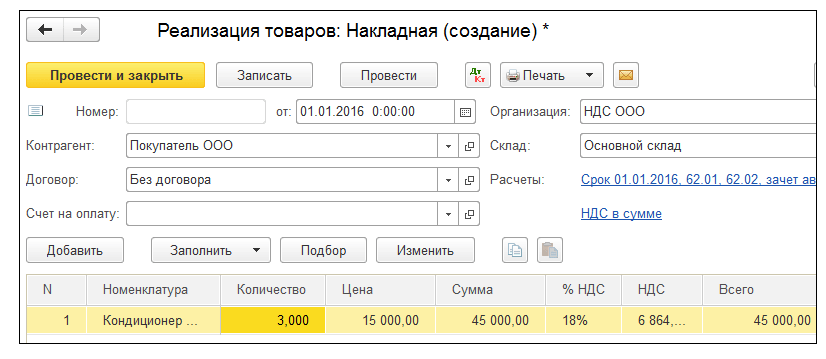

Создаём и заполняем новый документ «Реализация (товары)»:

Проводим его, а затем выписываем счет-фактуру (кнопка внизу документа):

Ошибку обнаружили в том же налоговом периоде (у продавца)

Выставляем исправленный счет-фактуру в том же налоговом периоде (у продавца)

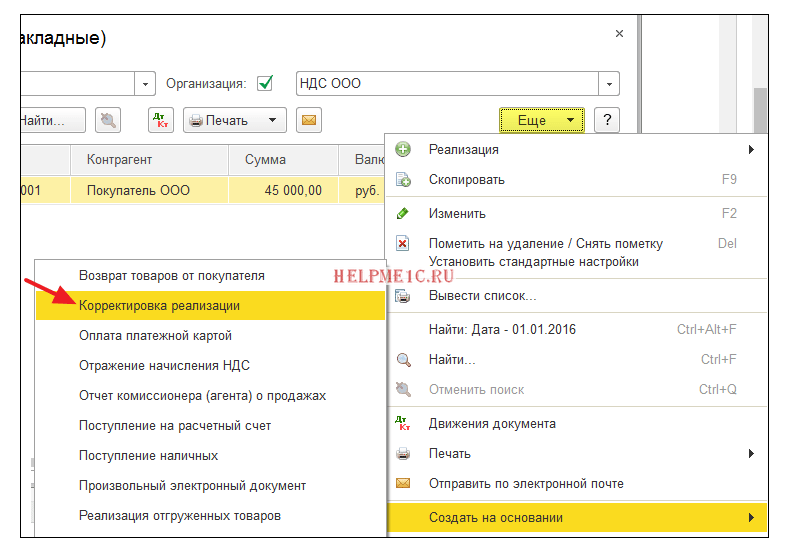

Выделяем созданную ранее реализацию левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка реализации»:

Заполняем корректировку реализации:

При этом обратите внимание на несколько моментов:

Смотрим книгу продаж в том же налоговом периоде (у продавца)

И видим, что первичный счет-фактура аннулирован (методом сторно):

Исправленный счет-фактура попал в книгу продаж:

При этом там же указаны номер и дата исправления:

Ошибку обнаружили в другом налоговом периоде (у продавца)

Выставляем исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае (выставление исправленного счета-фактуры в другом налоговом периоде) исправление вносится через дополнительный лист книги продаж 1 квартала.

Открываем книгу продаж за 1 квартал:

Нажимаем в ней «Показать настройки»:

Отмечаем галку «Формировать дополнительные листы» за текущий период:

Формируем книгу продаж и вместо основного раздела указываем «Дополнительный лист за 1 квартал 2016 года»:

Вот аннулирование первичного счета-фактуры:

А вот исправленный счет-фактура с указанием номера и даты исправления:

Исправление на стороне покупателя

При этом мы получили первичный счет-фактуру №1 от 01.01.2016, в котором была допущена опечатка (указано 3 кондиционера вместо 2).

Заносим первичный счет-фактуру

Создаем и заполняем новый документ «Поступление (товары)»:

Регистрируем первичный счет-фактуру внизу документа:

Ошибку обнаружили в том же налоговом периоде (у покупателя)

Заносим исправленный счет-фактуру в том же налоговом периоде (у покупателя)

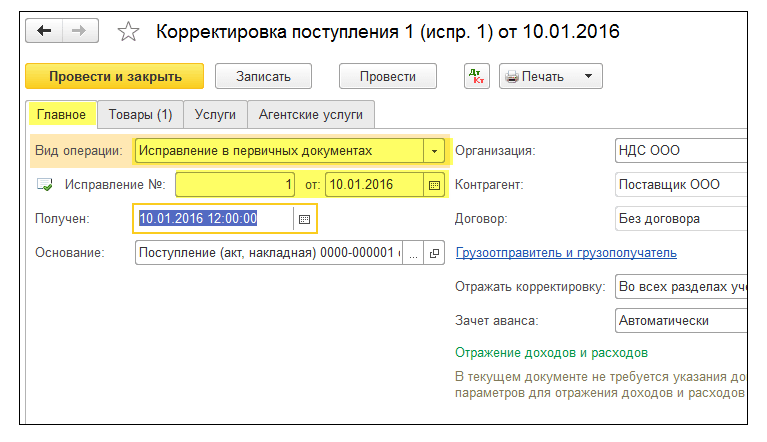

Выделяем созданное ранее поступление левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка поступления»:

Заполняем корректировку поступления следующим образом:

На закладке «Товары» указываем верное количество:

Проводим документ и регистрируем исправленный счет-фактуру:

Делаем запись в книгу покупок в том же налоговом периоде (у покупателя)

Указываем период «1 квартал» а затем открываем формирование записей книги покупок:

Нажимаем кнопку «Заполнить документ»:

Закладка «Приобретенные ценности» автоматически заполнятся нашим поступлением, с указание даты получения счет-фактуры 10.01.2016 (дата исправления):

Проводим документ, а затем формируем книгу покупок за 1 квартал:

Первичный счет-фактура аннулирован, новый (исправленный) счет-фактура внесен.

Ошибку обнаружили в другом налоговом периоде (у покупателя)

Заносим исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае аннулирование первичного счета-фактуры производится через дополнительный лист книги покупок за 1 квартал:

А исправленный счет-фактура вносится в книгу покупок 2 квартала через записи в книгу покупок.

Для этого открываем «Помощник по учету НДС» за 2 квартал:

И открываем операцию «Формирование записей книги покупок»:

В открывшейся форме нажимаем кнопку «Заполнить документ»:

Закладка «Приобретенные ценности» автоматически заполнилась исправленным счетом-фактурой от 01.04.2016:

Проводим документ, а затем формируем книгу покупок за 2 квартал:

Исправленный счет-фактура занесен в книгу покупок 2 квартала.

Мы молодцы, на этом всё :-).

ВНИМАНИЕ!

15 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

Исправление к счет фактуре как оформляем в программе 1с

Сегодня мы рассмотрим тему: «Исправленный счет-фактура».

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Немного теории

В отличие от корректировочного счета-фактуры, исправленный счет-фактура используется для исправления ошибок, допущенных при заполнении первичного счета-фактуры.

Исправленный счет-фактура составляется продавцом в 2 экземплярах, один из которых остаётся у него, а второй передаётся покупателю.

Номер и дата исправленного счета-фактуры полностью совпадают с первичным документом, но в нём дополнительно указывается номер и дата исправления.

Нумерация исправлений ведётся в пределах первичного счета-фактуры от 1 и до бесконечности.

Рассмотрим возможные ситуации на примерах.

Исправление на стороне продавца

01.01.2016 мы (ООО «НДС») отгрузили ООО «Покупатель» 2 кондиционера по цене 15 000 рублей каждый (включая НДС).

При этом мы выставили покупателю первичный счет-фактуру №1 от 01.01.2016, в котором допустили опечатку, указав вместо двух 3 кондиционера.

Выставляем первичный счет-фактуру

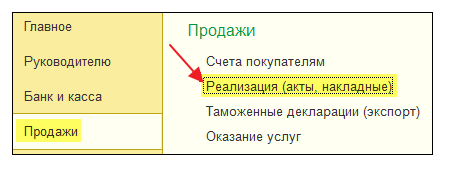

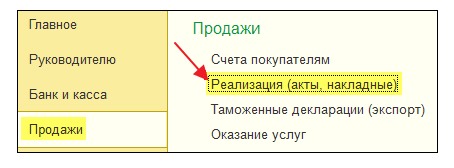

Заходим в раздел «Продажи» пункт «Реализация (акты, накладные)»:

Создаём и заполняем новый документ «Реализация (товары)»:

Проводим его, а затем выписываем счет-фактуру (кнопка внизу документа):

Ошибку обнаружили в том же налоговом периоде (у продавца)

Свою ошибку мы обнаружили 10 января, выставив покупателю исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 10.01.2016).

Выставляем исправленный счет-фактуру в том же налоговом периоде (у продавца)

Снова заходим в раздел «Продажи» пункт «Реализация (акты, накладные)»:

Выделяем созданную ранее реализацию левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка реализации»:

Заполняем корректировку реализации:

При этом обратите внимание на несколько моментов:

Проводим документ и выставляем исправленный счет-фактура (кнопка внизу документа):

Смотрим книгу продаж в том же налоговом периоде (у продавца)

Формируем книгу продаж за 1 квартал:

И видим, что первичный счет-фактура аннулирован (методом сторно):

Исправленный счет-фактура попал в книгу продаж:

При этом там же указаны номер и дата исправления:

Ошибку обнаружили в другом налоговом периоде (у продавца)

Свою ошибку мы обнаружили 01 апреля, выставив покупателю исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 01.04.2016).

Выставляем исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае (выставление исправленного счета-фактуры в другом налоговом периоде) исправление вносится через дополнительный лист книги продаж 1 квартала.

Открываем книгу продаж за 1 квартал:

Нажимаем в ней «Показать настройки»:

Отмечаем галку «Формировать дополнительные листы» за текущий период:

Формируем книгу продаж и вместо основного раздела указываем «Дополнительный лист за 1 квартал 2016 года»:

Вот аннулирование первичного счета-фактуры:

А вот исправленный счет-фактура с указанием номера и даты исправления:

Исправление на стороне покупателя

01.01.2016 мы (ООО «НДС») получили от ООО «Поставщик» 2 кондиционера по цене 15 000 рублей каждый (включая НДС).

При этом мы получили первичный счет-фактуру №1 от 01.01.2016, в котором была допущена опечатка (указано 3 кондиционера вместо 2).

Заносим первичный счет-фактуру

Заходим в раздел «Покупки» пункт «Поступление (акты, накладные)»:

Создаем и заполняем новый документ «Поступление (товары)»:

Регистрируем первичный счет-фактуру внизу документа:

Ошибку обнаружили в том же налоговом периоде (у покупателя)

Свою ошибку продавец обнаружил 10 января, выставив нам (покупателю) исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 10.01.2016).

Заносим исправленный счет-фактуру в том же налоговом периоде (у покупателя)

Снова заходим в раздел «Покупки» пункт «Поступление (акты, накладные)»:

Выделяем созданное ранее поступление левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка поступления»:

Заполняем корректировку поступления следующим образом:

На закладке «Товары» указываем верное количество:

Проводим документ и регистрируем исправленный счет-фактуру:

Делаем запись в книгу покупок в том же налоговом периоде (у покупателя)

Заходим в раздел «Операции» пункт «Помощник по учету НДС»:

Указываем период «1 квартал» а затем открываем формирование записей книги покупок:

Нажимаем кнопку «Заполнить документ»:

Закладка «Приобретенные ценности» автоматически заполнятся нашим поступлением, с указание даты получения счет-фактуры 10.01.2016 (дата исправления):

Проводим документ, а затем формируем книгу покупок за 1 квартал:

Первичный счет-фактура аннулирован, новый (исправленный) счет-фактура внесен.

Ошибку обнаружили в другом налоговом периоде (у покупателя)

Свою ошибку продавец обнаружил 01 апреля, выставив нам (покупателю) исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 01.04.2016).

Заносим исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае аннулирование первичного счета-фактуры производится через дополнительный лист книги покупок за 1 квартал:

А исправленный счет-фактура вносится в книгу покупок 2 квартала через записи в книгу покупок.

Для этого открываем «Помощник по учету НДС» за 2 квартал:

И открываем операцию «Формирование записей книги покупок»:

В открывшейся форме нажимаем кнопку «Заполнить документ»:

Закладка «Приобретенные ценности» автоматически заполнилась исправленным счетом-фактурой от 01.04.2016:

Проводим документ, а затем формируем книгу покупок за 2 квартал:

Исправленный счет-фактура занесен в книгу покупок 2 квартала.

Продолжение читайте здесь (часть 6).

С уважением, Владимир Милькин (преподаватель школы 1С программистов и разработчик обновлятора).

| Подписывайтесь и получайте новые статьи и обработки на почту (не чаще 1 раза в неделю). |

Вступайте в мою группу ВКонтакте, Одноклассниках, Facebook или Google+ — самые последние обработки, исправления ошибок в 1С, всё выкладываю там в первую очередь.

Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

Нажмите одну из кнопок, чтобы поделиться:

Исправление ошибок в учете и отражение в «1С:Бухгалтерии 8»: ответы на вопросы

Как исправить ошибки в номерах, датах и суммах полученных счетов-фактур, зарегистрированных в прошлых налоговых периодах?

Если покупатель вручную регистрирует в учетной системе первичные документы и счета-фактуры, поступившие от продавцов, то ситуация, когда возникают технические ошибки (неправильно введен номер или дата счета-фактуры и пр.), не такая уж и редкая. Как следствие, появляются ошибки в регистрационных записях книги покупок, которые приводят к отражению недостоверных сведений в Разделе 8 декларации по НДС. Ошибки ввода можно минимизировать, если использовать обмен электронными документами (ЭДО).

Допущенные при регистрации счетов-фактур ошибки может обнаружить сам налогоплательщик, а может выявить налоговый орган при проведении камерального контроля (п. 3 ст. 88 НК РФ).

В первом случае налогоплательщику придется представить в налоговый орган уточненную налоговую декларацию с корректными сведениями. Несмотря на то, что обязанность по представлению уточненной декларации возникает только в случае, если допущенные ошибки привели к занижению суммы налога, подлежащей уплате в бюджет (п. 1 ст. 81 НК РФ), исправление сведений, ранее представленных в Разделе 8 декларации по НДС, возможно только путем представления уточненной налоговой декларации.

Во втором случае налогоплательщик получит от налогового органа сообщение с требованием представления пояснений (п. 2.7 Рекомендаций по проведению камеральных налоговых проверок, направленных письмом ФНС России от 16.07.2013 № АС-4-2/12705). В ответ на полученное сообщение налогоплательщик должен направить в налоговый орган пояснение с указанием корректных данных. При этом необходимость в последующем представлении уточненной декларации у налогоплательщика отсутствует, хотя ФНС России рекомендует это сделать (письмо от 06.11.2015 № ЕД-4-15/19395).

И в том, и в другом случае налогоплательщику придется уточнять данные, ошибочно введенные в учетную систему, и вносить исправления в книгу покупок.

Для исправления технических ошибок, допущенных при регистрации полученного счета-фактуры, в программе «1С:Бухгалтерия 8» редакции 3.0 используется документ Корректировка поступления (раздел Покупки) с видом операции Исправление собственной ошибки.

Документ можно создавать на основании документа Поступление (акт, накладная), в этом случае основные поля на закладке Главное и табличная часть на закладках Товары или Услуги будут заполнены сразу при открытии документа.

Операция Исправление собственной ошибки позволяет исправить ошибочно введенные реквизиты счета-фактуры:

Если технические ошибки не затрагивают суммовые или количественные показатели, то на закладке Главное в поле Отражать корректировку целесообразно установить значение Только в учете НДС, поскольку исправление технических ошибок ввода реквизитов счета-фактуры не влияет на отражение операций на счетах бухгалтерского учета и не требует внесения записей в регистр бухгалтерии.

В блоке Исправление ошибок в реквизитах счета-фактуры:

Для исправления реквизита, содержащего ошибки (например, ошибочного номера счета-фактуры), соответствующий показатель в колонке Новое значение необходимо заменить на правильный (рис. 1).

Рис. 1. Исправление технической ошибки, допущенной при регистрации полученного счета-фактуры

Технические ошибки могут возникать при переносе в документы учетной системы информации из первичных документов о цене и количестве приобретенных товаров (работ, услуг, имущественных прав), а также о ставке и сумме предъявленного НДС.

В этом случае в поле Отражать корректировку следует установить значение Во всех разделах учета, если необходимо одновременно скорректировать данные бухгалтерского и налогового учета по налогу на прибыль и НДС.

Устранение ошибок, затрагивающих количественно-суммовые показатели, выполняется на закладках Товары или Услуги. Табличная часть Товары (Услуги) заполняется автоматически по документу-основанию.

Каждой строке исходного документа соответствуют две строки в документе корректировки: до изменения и после изменения. В строке после изменения нужно указать исправленные суммовые (количественные) показатели.

В результате проведения документа Корректировка поступления с видом операции Исправление собственной ошибки:

В дополнительном листе книги покупок будут отражены две записи:

1С:ИТС

Подробнее о порядке исправления ошибок ввода реквизитов полученного счета-фактуры в «1С:Бухгалтерии 8» (ред. 3.0) см. в справочнике «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет».

После утверждения годовой бухгалтерской отчетности организация, применяющая общую систему налогообложения (ОСНО), выявила ошибку прошлого года: завышена сумма прямых расходов в бухгалтерском учете и для целей налогообложения прибыли. При этом за прошлый год получен убыток, а в текущем году получена прибыль. Можно ли корректировку по налогу на прибыль отразить в текущем году?

В налоговом учете, в том числе и для целей налогообложения прибыли, по общему правилу, в соответствии с пунктом 1 статьи 54 НК РФ, ошибки (искажения) исправляются в том периоде, в котором они были совершены. В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если:

Очевидно, что завышение суммы прямых расходов не могло привести к излишней уплате налога на прибыль за прошлый год. Налог за прошлый период не был излишне уплачен еще и потому, что у организации в прошлом году образовался убыток, следовательно, такие ошибки учитываются относительно налогового периода, в котором они были совершены (письмо Минфина России от 07.05.2010 № 03-02-07/1-225). Поэтому организация должна выполнить перерасчет налоговой базы и суммы налога за период совершения ошибки, а также представить в налоговый орган уточненную налоговую декларацию за прошлый год (абз. 1 п. 1 ст. 81 НК РФ).

В «1С:Бухгалтерии 8» редакции 3.0 ошибку прошлых лет, связанную с завышением расходов, можно исправить либо документом Корректировка поступления, либо документом Операция.

Отметим, что внутренним регламентом организации корректировка данных прошлого года (в том числе и данных налогового учета) в программе может быть запрещена: установлена дата запрета изменения данных прошлого года, и «открывать» закрытый период недопустимо.

Если изменения в данные налогового учета (НУ) за прошлый год все же вносятся, то меняется финансовый результат в НУ, поэтому возникает необходимость заново сформировать операцию Реформация баланса, причем без перепроведения всех остальных документов, чтобы не затронуть данные бухгалтерского учета.

Избежать указанных трудностей можно, если выполнить следующие действия:

Как в «1С:Бухгалтерии 8» (ред. 3.0) исправить ошибки в бухгалтерском и налоговом учете:

Организация (на ОСНО, плательщик НДС, положения ПБУ18/02 не применяет) обнаружила ошибки: в прошлых отчетных периодах текущего года не все расходы были отражены в учете. Как и в каком периоде нужно зарегистрировать в программе соответствующие документы?

Как следует из вопроса, неотраженные вовремя расходы и момент обнаружения данного факта относятся к одному и тому же налоговому периоду.

В этом случае документы, учитывающие расходы (Поступление (акт, накладная), Поступление доп. расходов, Требование-накладная, Операция и т. д.) и относящиеся к прошлым отчетным периодам текущего года, можно зарегистрировать в момент их получения или обнаружения, то есть до окончания текущего года.

Таким образом, указанные расходы автоматически будут учтены при определении налоговой базы (прибыли) текущего отчетного (налогового) периода, которая в соответствии с пунктом 7 статьи 274 НК РФ определяется нарастающим итогом с начала года.

Поскольку в данной ситуации ошибки, допущенные в декларациях по налогу на прибыль за прошлые отчетные периоды текущего года, не привели к занижению суммы налога, подлежащей уплате, то организация не обязана представлять в ИФНС уточненные декларации за эти периоды (абз. 2 п. 1 ст. 81 НК РФ).

А как быть, если организация выявила в текущем отчетном (налоговом) периоде расходы, относящиеся к прошлым налоговым периодам (например, в связи с тем, что первичные документы были получены не вовремя)?

По мнению Минфина России (письмо от 24.03.2017 № 03-03-06/1/17177), такое неотражение является искажением налоговой базы предыдущего налогового периода, поэтому действовать надо в соответствии с положениями статьи 54 НК РФ. При этом, если в текущем отчетном (налоговом) периоде организация понесла убыток, то в этом периоде перерасчет налоговой базы невозможен, так как налоговая база признается равной нулю.

Таким образом, документы прошлого года также можно регистрировать в текущем периоде, при условии, что получена прибыль и в прошлом году, и в периоде внесения исправлений.

Если хотя бы одно из этих условий не выполняется, то исправлять ошибки (искажения) в бухгалтерском и налоговом учете придется в разных периодах. Для этого можно воспользоваться последовательностью действий, описанной в ответе на предыдущий вопрос: с помощью документа Операция отразить расходы прошлых лет в бухгалтерском учете, затем вручную составить регистр налогового учета, где отразить корректировки налоговой базы прошлого года.

При этом уплачивать недоимку по налогу на прибыль и пени за прошлый год не потребуется. В интересах налогоплательщика представить уточненную декларацию по налогу на прибыль за прошлый год, чтобы в дальнейшем учесть либо переплаченный налог, либо возросший убыток прошлых лет.

Что касается налога на добавленную стоимость, то налогоплательщики-покупатели имеют право заявлять налоговый вычет в пределах 3-х лет после принятия на учет приобретенных на территории РФ товаров, работ, услуг, имущественных прав (абз. 1 п. 1.1 ст. 172 НК РФ). Поэтому организация не обязана представлять уточненную декларацию по НДС.

1С:ИТС

О переносе налоговых вычетов сумм НДС в «1С:Бухгалтерии 8» (ред. 3.0) см. в справочнике «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет».

Организация (применяет ОСНО и ПБУ 18/02) ошибочно не отразила в прошлом отчетном периоде текущего года принятие к учету основных средств (ОС) с применением амортизационной премии. Можно ли в программе автоматически исправить эту ошибку в периоде ее обнаружения (предыдущий отчетный период для корректировок закрыт)?

Поскольку в программе установлена дата запрета изменения данных (например, 30 июня), то зарегистрировать принятие к учету основного средства следует в периоде обнаружения ошибки (например, в июле) с помощью документа Принятие к учету ОС (раздел ОС и НМА).

В документе нужно указать параметры начисления амортизации для целей бухгалтерского и налогового учета, в том числе срок полезного использования (СПИ), как если бы ошибка не была допущена.

На закладке Амортизационная премия следует установить флаг Включить амортизационную премию в состав расходов.

В программе не предусмотрено автоматическое начисление амортизации за пропущенные месяцы (за июнь и июль), поэтому следует составить бухгалтерскую справку и использовать документ Операция (рис. 2). Поскольку ошибка не затрагивает параметры начисления амортизации, корректировка регистров подсистемы учета ОС не потребуется.

Рис. 2. Корректировка начисленной амортизации ОС

В данной ситуации можно не уточнять налог на прибыль за полугодие. Но, если в организации зарегистрированы обособленные подразделения (ОП), допущенная во II квартале ошибка могла повлиять на расчет долей прибыли за указанный период. Если указанное ОС является объектом налогообложения налога на имущество организаций, и законодательным органом субъекта РФ установлены отчетные периоды, то организация обязана представить уточненную декларацию по налогу на имущество за полугодие.

Организация (ОСНО) в апреле приняла к учету ОС (движимое имущество), а в августе обнаружила арифметическую ошибку, в результате которой стоимость ОС была завышена. Как уменьшить первоначальную стоимость ОС и пересчитать амортизацию?

Из вопроса не ясно, каким способом движимое имущество поступило в организацию. Допустим, указанное ОС было приобретено у поставщика за плату. Для корректировки стоимости приобретенного основного средства в августе текущего года в программе необходимо создать документ Операция, где указать следующую корреспонденцию счетов:

СТОРНО Дебет 08.04.1 Кредит 60.01— на сумму корректировки стоимости ОС;

СТОРНО Дебет 01.01 Кредит 08.04.1— на сумму корректировки стоимости ОС;

СТОРНО Дебет 20.01 (26, 44) Кредит 02.01— на сумму корректировки амортизации за май, июнь, июль текущего года;

Дебет 20.01 (26, 44) Кредит 02.01— на сумму амортизации за август текущего года с учетом скорректированной первоначальной стоимости ОС.

Рис. 3. Изменение параметров амортизации ОС

В табличном поле нужно указать:

Начиная с сентября при выполнении регламентной операции Амортизация и износ основных средств программа будет рассчитывать амортизацию согласно уточненным параметрам.

Данная ошибка привела к недоплате налога на прибыль, поэтому организация обязана представить уточненную декларацию за полугодие.

Завышенная стоимость ОС также могла повлиять на расчет долей прибыли, если в организации зарегистрированы ОП.

В июле текущего года организация (ОСНО, плательщик НДС) подписала с поставщиком дополнительное соглашение на уменьшение цены товарно-материальных ценностей (ТМЦ), приобретенных в прошлых налоговых периодах. В этом же месяце получены корректировочные счета-фактуры. Данные ТМЦ были включены в состав расходов в периоде поступления. В каком налоговом периоде необходимо отразить доходы, связанные с уменьшением покупной цены: можно ли их учесть в текущем периоде или следует подать уточненные декларации за прошлые годы? В прошлых годах у организации была прибыль для целей налогообложения.

Сначала разберемся, можно ли признать ошибкой учет ТМЦ по ценам, указанным в первоначальных первичных документах. В соответствии с пунктом 2 ПБУ 22/2010, не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности, выявленные в результате получения новой информации, которая не была доступна организации на момент отражения (неотражения) таких фактов. На момент получения ТМЦ и списания их в производство в предыдущих налоговых периодах организация корректно отражала все доходы и расходы. Подписанное с поставщиком соглашение об изменении цены товара является независимым событием, которое не является ошибкой в бухгалтерском учете. Таким образом, при отражении в бухгалтерском учете изменения цены ТМЦ правила ПБУ 22/2010 не применяются.

Следуя данным рекомендациям Минфина России, налогоплательщик должен не только представить уточненные декларации за прошлые налоговые периоды, но и доплатить недоимку по налогу на прибыль, а также пени.

Поскольку в рассматриваемой ситуации корректировка налогового учета затрагивает несколько прошлых налоговых периодов, в программе целесообразно воспользоваться последовательностью действий, описанных ранее: с помощью документа Операция отразить доходы прошлых лет в бухгалтерском учете, в специальных ресурсах для целей налогового учета отразить ПР (если организация применяет положения ПБУ18/02), затем вручную составить регистры налогового учета, куда приложить расчеты корректировок налоговой базы по каждому налоговому периоду.

Данные операции автоматически выполняются с помощью документа Корректировка поступления с видом операции Корректировка по согласованию сторон.

Чтобы не затрагивать бухгалтерский и налоговый учет, на закладке Главное в поле Отражать корректировку следует установить значение Только в учете НДС.

1С:ИТС

Подробнее о корректировке входного НДС у покупателя (при уменьшении цены товара в прошлом налоговом периоде) в «1С:Бухгалтерии 8» (ред. 3.0) см. в справочнике «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет».

По мнению контролирующих органов, при обнаружении нескольких ошибок (искажений), повлекших как занижение, так и завышение налоговой базы и суммы налога, относящихся к прошлым налоговым (отчетным) периодам, налоговая база и сумма налога уточняются в разрезе каждой обнаруженной ошибки (письмо Минфина России от 15.11.2010 № 03-02-07/1-528).

Перерасчет налоговой базы и суммы налога производится в соответствии с абзацами 2 и 3 пункта 1 статьи 54 НК РФ.

Именно так работает документ учетной системы Корректировка реализации (раздел Продажи) с видом операции Исправление в первичных документах (если корректировка выполняется во всех разделах учета).

Изменения в данные налогового учета вносятся:

Если годовая бухгалтерская отчетность утверждена, то в документе Корректировка реализации на закладке Расчеты необходимо установить флаг Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана). В этом случае ошибки прошлых лет в бухгалтерском учете исправляются в текущем периоде как прибыли и убытки прошлых лет в разрезе каждой ошибки.

Данный документ автоматически исправляет все ошибки прошлых лет в упрощенном порядке, который установлен для несущественных ошибок согласно пунктам 9 и 14 ПБУ 22/2010.

Для исправления НДС необходимо зарегистрировать новый (исправленный) экземпляр счета-фактуры (п. 7 Правил заполнения счетов-фактур, утв. Постановлением № 1137). В дополнительном листе книги продаж автоматически будут отражены две записи (п. 3 Правил заполнения дополнительного листа книги продаж, утв. Постановлением № 1137):

Порядок исправления ошибок в налоговом учете (по налогу на прибыль) в разных налоговых периодах в данной ситуации приведет к тому, что наряду с обязанностью представить уточненную декларацию за прошлый налоговый период организации придется еще и доплатить недоимку по налогу на прибыль, а также пени.

1С:ИТС

Подробнее об исправлении реализации в следующем налоговом периоде в «1С:Бухгалтерии 8» (ред. 3.0) см. в справочнике «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет».