исправление счет фактуры код вида операции

Учимся правильно работать с НДС в 1С. Исправленный счет-фактура

Начинаем серию уроков по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Сегодня рассмотрим тему: «Исправленный счет-фактура».

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Немного теории

Исправления вносятся только в тех случаях, когда обнаружены именно ошибки заполнения, например:

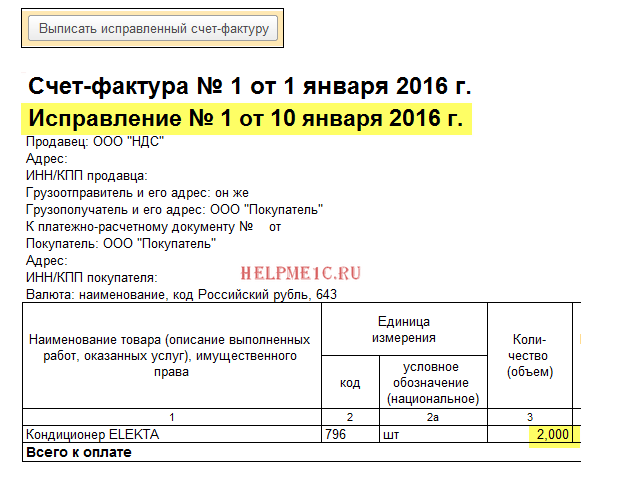

Номер и дата исправленного счета-фактуры полностью совпадают с первичным документом, но в нём дополнительно указывается номер и дата исправления.

Нумерация исправлений ведётся в пределах первичного счета-фактуры от 1 и до бесконечности.

Рассмотрим возможные ситуации на примерах.

Исправление на стороне продавца

При этом мы выставили покупателю первичный счет-фактуру №1 от 01.01.2016, в котором допустили опечатку, указав вместо двух 3 кондиционера.

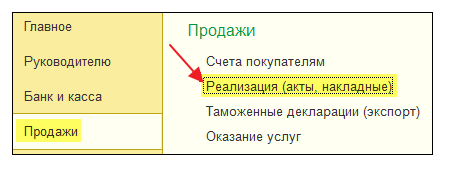

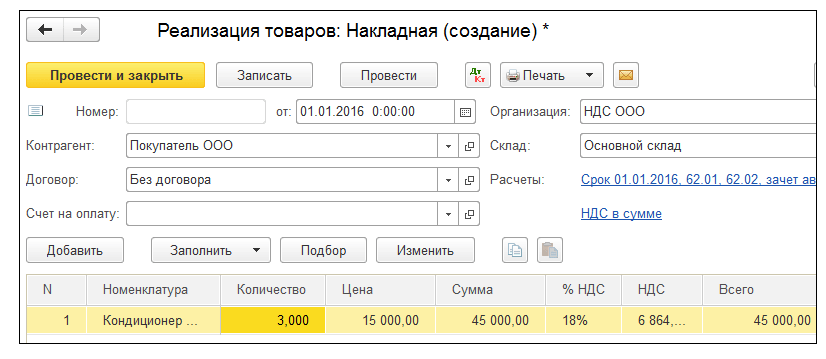

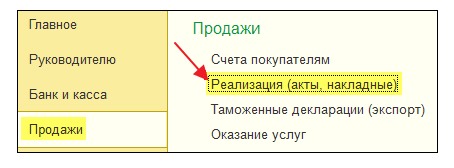

Выставляем первичный счет-фактуру

Создаём и заполняем новый документ «Реализация (товары)»:

Проводим его, а затем выписываем счет-фактуру (кнопка внизу документа):

Ошибку обнаружили в том же налоговом периоде (у продавца)

Выставляем исправленный счет-фактуру в том же налоговом периоде (у продавца)

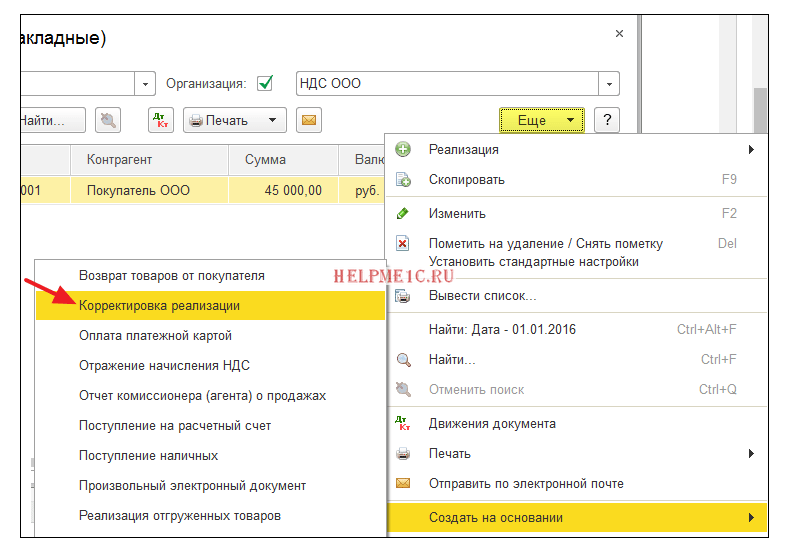

Выделяем созданную ранее реализацию левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка реализации»:

Заполняем корректировку реализации:

При этом обратите внимание на несколько моментов:

Смотрим книгу продаж в том же налоговом периоде (у продавца)

И видим, что первичный счет-фактура аннулирован (методом сторно):

Исправленный счет-фактура попал в книгу продаж:

При этом там же указаны номер и дата исправления:

Ошибку обнаружили в другом налоговом периоде (у продавца)

Выставляем исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае (выставление исправленного счета-фактуры в другом налоговом периоде) исправление вносится через дополнительный лист книги продаж 1 квартала.

Открываем книгу продаж за 1 квартал:

Нажимаем в ней «Показать настройки»:

Отмечаем галку «Формировать дополнительные листы» за текущий период:

Формируем книгу продаж и вместо основного раздела указываем «Дополнительный лист за 1 квартал 2016 года»:

Вот аннулирование первичного счета-фактуры:

А вот исправленный счет-фактура с указанием номера и даты исправления:

Исправление на стороне покупателя

При этом мы получили первичный счет-фактуру №1 от 01.01.2016, в котором была допущена опечатка (указано 3 кондиционера вместо 2).

Заносим первичный счет-фактуру

Создаем и заполняем новый документ «Поступление (товары)»:

Регистрируем первичный счет-фактуру внизу документа:

Ошибку обнаружили в том же налоговом периоде (у покупателя)

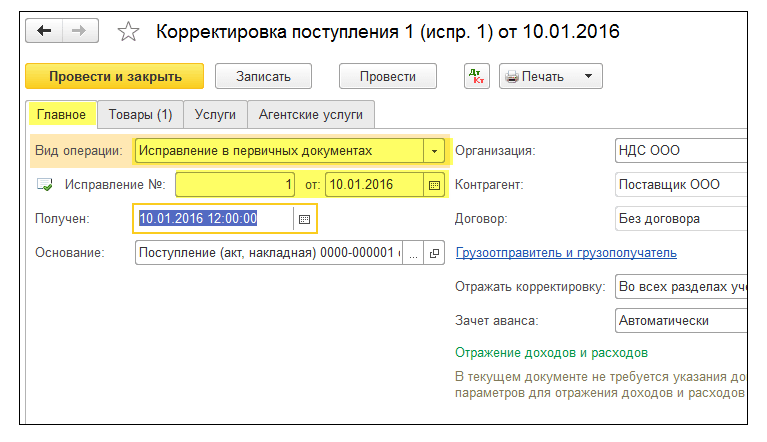

Заносим исправленный счет-фактуру в том же налоговом периоде (у покупателя)

Выделяем созданное ранее поступление левой кнопкой мыши, а затем выбираем пункт «Создать на основании» (может быть скрыта в пункте «Ещё») и далее пункт «Корректировка поступления»:

Заполняем корректировку поступления следующим образом:

На закладке «Товары» указываем верное количество:

Проводим документ и регистрируем исправленный счет-фактуру:

Делаем запись в книгу покупок в том же налоговом периоде (у покупателя)

Указываем период «1 квартал» а затем открываем формирование записей книги покупок:

Нажимаем кнопку «Заполнить документ»:

Закладка «Приобретенные ценности» автоматически заполнятся нашим поступлением, с указание даты получения счет-фактуры 10.01.2016 (дата исправления):

Проводим документ, а затем формируем книгу покупок за 1 квартал:

Первичный счет-фактура аннулирован, новый (исправленный) счет-фактура внесен.

Ошибку обнаружили в другом налоговом периоде (у покупателя)

Заносим исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае аннулирование первичного счета-фактуры производится через дополнительный лист книги покупок за 1 квартал:

А исправленный счет-фактура вносится в книгу покупок 2 квартала через записи в книгу покупок.

Для этого открываем «Помощник по учету НДС» за 2 квартал:

И открываем операцию «Формирование записей книги покупок»:

В открывшейся форме нажимаем кнопку «Заполнить документ»:

Закладка «Приобретенные ценности» автоматически заполнилась исправленным счетом-фактурой от 01.04.2016:

Проводим документ, а затем формируем книгу покупок за 2 квартал:

Исправленный счет-фактура занесен в книгу покупок 2 квартала.

Мы молодцы, на этом всё :-).

ВНИМАНИЕ!

15 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

Учет корректировок и исправлений счетов‑фактур

В процессе работы бухгалтер сталкивается с таким потоком информации, что даже современные автоматизированные средства не гарантируют безошибочной регистрации данных. И иногда приходится исправлять уже оформленные документы, в частности по учету НДС. О том, как корректировать и исправлять счета-фактуры, читайте далее в материале.

Что такое корректировки и исправления?

При изменении стоимости отгруженной продукции (услуг, имущественных прав) Налоговый кодекс РФ обязывает налогоплательщиков оформлять корректировочный счет-фактуру. Подобная корректировка фиксируется следующим образом.

Сначала оформляется документ, в котором указывается изменение стоимости отгруженной продукции (услуг, имущественных прав). При этом н имеет значения, почему поменялась стоимость — из-за изменений цены или из-за изменений объема отгруженной продукции (услуг, имущественных прав). В обоих случаях составляется документ (договор и т.п.), который подтверждает, что покупатель согласен на подобное изменение.

Когда документ на корректировку оформлен, продавец корректирует счет-фактуру и выставляет его покупателю.

Дальнейшие шаги продавца и покупателя напрямую зависят от вида корректировки.

С тех пор, как законодатели утвердили составление корректировок счетов-фактур, в практике учета накопилось немало казусов. Причиной тому стало заблуждение многих бухгалтеров, что всякое изменение ранее выставленного счета-фактуры оформляется корректировочным документом. Однако это не так.

Прежде всего, нужно научиться различать понятия:

Основанием для проведения корректировки служит договор или другой документ, который подтверждает, что покупатель согласен на изменение стоимости отгруженной продукции (услуг, имущественных прав). Указанные документы подтверждают, что изменение имело место после отгрузки.

А вот в случае нарушения требований НК РФ при первоначальном выставлении счета-фактуры или допущении ошибки, например, арифметической, счет-фактура не корректируется, а исправляется. В подобной ситуации делать корректировочный счет-фактуру нельзя.

Особенности учета в одном периоде и в разных

При увеличении стоимости отгруженной продукции (услуг, имущественных прав) в текущем периоде (периоде корректировки):

Контур.НДС+ учитывает корректировки и исправления и сверяет результат с контрагентами по всем кварталам.

При уменьшении стоимости отгруженной продукции (услуг, имущественных прав) в текущем периоде (периоде корректировки):

Продавец и покупатель в своих книгах покупок и продаж указанные операции отражают следующим образом:

Для правильной регистрации корректировок в книгах покупок и продаж в разные отчетные периоды используйте следующую шпаргалку:

Пример 1

По договору аренды между «Сокол» (арендодатель) и «Ласточка» (арендатор) сумма арендной платы равна 106 000 руб. в месяц (в т.ч. НДС). Согласно допсоглашению, заключенному в феврале 2019 г., арендный платеж увеличился до 112 600 руб. в месяц (в т.ч. НДС). По допсоглашению это изменение действует с 1 октября 2018 г.

За 4 квартал 2018 г. аренда составила 318 000 руб. (в т.ч. НДС — 48 508 руб.). После заключения допсоглашения в феврале 2019 г. аренда за 4 квартал 2018 г. увеличилась до 337 800 руб. (в т. ч. НДС — 51 529 руб.).

В феврале 2019 г. после подписания допсоглашения «Сокол» выписывает «Ласточке» корректировочный счет-фактуру и указывает:

В этой ситуации «Сокол» увеличивает налоговую базу 1 квартала 2019 г., регистрируя корректировочный счет-фактуру в книге продаж за этот период, на 16 780 руб. (без НДС).

«Ласточка» вправе в 1 квартале 2019 г. заявить к вычету сумму НДС в размере 3 020 руб. согласно корректировочному счету-фактуре, полученному от «Сокола», зарегистрировав этот счет-фактуру в книге покупок 1 квартала 2019 г.

Пример 2

В сентябре 2019 г. «Сокол» отгрузил «Ласточке» продукцию на сумму 96 000 руб. (в т.ч. НДС — 14 644 руб.).

В феврале 2019 г. стороны договорились об уменьшении стоимости отгруженной продукции. Стоимость после уменьшения составила 82 400 руб. (в т. ч. НДС — 12 569 руб.).

В феврале 2019 г. «Сокол» выписывает «Ласточке» корректировочный счет-фактуру, где указывает:

В этой ситуации в феврале 2019 г. «Сокол» вправе заявить к вычету НДС в сумме 2 075 руб. согласно корректировочному счету-фактуре, выставленном «Ласточке». Для этого «Сокол» регистрирует выписанный «Ласточке» корректировочный счет-фактуру в своей книге покупок за 1 квартал 2019 г.

«Ласточка» в феврале 2019 г. должна восстановить НДС в сумме 2 075 руб., указанной в корректировочном счете-фактуре, полученном от «Сокола». В этой связи в феврале 2019 г. «Ласточка» должна сделать восстановительную запись в своей книге продаж 1 квартала 2019 г.

Регистрация исправлений в зависимости от периода происходит по представленной ниже схеме.

Практика составления корректировочных счетов-фактур показала, что корректировка стоимости товаров, услуг или имущественных прав может осуществляться неоднократно.

Имейте в виду: при повторной корректировке продавцом составляется корректировочный счет-фактура. В нем фиксируются данные предыдущего корректировочного счета-фактуры. Так в следующий корректировочный счет-фактуру попадает разница между новыми данными и данными предыдущей корректировки.

При этом новый корректировочный счет-фактура включает дату и номер предыдущего. Он регистрируется сторонами в книгах продаж и покупок в общеустановленном порядке на указанную в нем сумму разницы. При этом не аннулируются записи предыдущего корректировочного счета-фактуры (остаются в том виде, в котором они были отражены при его выставлении).

Как они должны быть отражены в декларации?

Налоговая служба использует программные продукты для проверки налоговых деклараций. Изучая декларацию по НДС, программа вычисляет два вида ошибок:

Отметим, что не все ошибки в декларации критичны. Так, если допущена ошибка в разделе 2 декларации по НДС в строках с 010 по 070, то налогоплательщик может, но не обязан подавать уточенную декларацию. Но когда доходит до ошибки в числовых показателях, из-за чего в бюджет поступает меньший платеж, налогоплательщик должен скорректировать декларацию, заплатить недоимку и пени.

Выявив несоответствие данных, ФНС направит налогоплательщику требование пояснить ту или иную операцию в декларации и укажет код одной из девяти вероятных ошибок:

1 код ошибки означает, что контрагент:

2 код ошибки появляется, когда есть несостыковки между операциями книги покупок и книги продаж (в декларации это 8 и 9 раздел соответственно) налогоплательщика. Такая ситуация возможна, например, когда зачитываются авансы.

3 код ошибки указывается при расхождении информации между журналами выставленных и полученных счетов-фактур (в декларации это 10 и 11 раздел соответственно). Это распространенная ошибка у налогоплательщиков, которые ведут посредническую деятельность.

4 код ошибки свидетельствует о том, что в какой-то графе декларации (рядом с кодом ошибки обязательно указывается графа, в которой эта ошибка обнаружена) выявлена ошибка (арифметическая и т.п.).

5 код ошибки в декларации по НДС говорит о неправильно указанной дате счета-фактуры в разделах с 8 по 12. Появление в требовании по НДС 5 кода ошибки возможно как в случае неправильного указания даты, так и в ситуации превышения даты счета-фактуры проверяемому отчетному периоду. Код ошибки 5 по НДС — один из нововведенных кодов, которые стали применятся только с 2019 года.

6 код ошибки в декларации по НДС означает, что налогоплательщик указал в книге покупок (в 8 разделе декларации) НДС к вычету по счету-фактуре, который был выписан ранее трехлетнего периода, допустимого для получения вычета по налогу. В требовании по НДС 6 код ошибки стал появляться с января 2019 года.

7 код, в отличие от 6 кода ошибки по НДС, указывает на отражение в книге покупок НДС к вычету по входящему счету-фактуре, выписанному до госрегистрации налогоплательщика.

8 код ошибки используется для операций, отраженных в разделах с 8 по 12 декларации по НДС, с неверной кодировкой, не соответствующей приказу ФНС РФ от 14.03.2016 № ММВ-7-3/136@.

9 код ошибки свидетельствует, что в книге продаж (в 9 разделе декларации) неправильно проведено аннулирование исходящего счета-фактуры — отрицательный НДС больше НДС по счету-фактуре, который аннулируется, или запись об аннулируемом счете-фактуре вообще отсутствует в книге продаж.

Перечисленные коды ошибок в декларации по НДС предназначены, чтобы упростить проверку исчисления налога, а также быстро определить раздел с недостоверными данными. Кроме того, ранжирование ошибок в декларации по НДС позволяет налогоплательщикам понять, нужно ли подавать в ФНС «уточненку» или достаточно пояснений.

Код вида операции в книге продаж

Зачем кодировать вид операции?

Чтобы найти полный список кодов видов операций по НДС, нужно изучить:

Коды универсальны и предназначены для использования не только в книге продаж (включая дополнительные листы к ней), но и:

Кому обязательно заполнять журнал учета счетов-фактур, узнайте из этого материала.

В приказе ММВ-7-3/136@ расшифровано 24 кода (от 01 до 32), каждый из которых обозначает конкретную операцию, связанную с исчислением НДС. Отгрузке соответствуют коды 01 или 10 (в зависимости от того, товар реализован за деньги или передан безвозмездно), для корректировки реализации применяется код 18. При отражении авансирования используется код 02, а при возврате предоплаты — 22. Предусмотрены также отдельные коды для налоговых агентов, комиссионеров, застройщиков и т. д. Часть промежуточных кодов (03–05, 07–09, 11–12) не используется.

В письме СД-4-3/480@ указаны коды 33-34 и 41-44, которые предназначены для налоговых агентов, указанных в п. 8 ст. 161 НК РФ (при покупке сырых шкур, металлолома). А в письме № СД-4-3/532@ — коды 37-40, рекомендованные к использованию экспортерам, отказавшимся от ставки 0%.

Применение кодов в учетных регистрах и отчетности позволяет представлять информацию о содержании операций в форме, удобной:

Как в книге продаж указывать код вида товара, если таких кодов по партии несколько, см. здесь.

Какие коды видов операций указывать в книге продаж при экспорте, узнайте в КонсультантПлюс. Если у вас нет доступа, получите пробный онлайн-доступ к системе бесплатно.

В последующих разделах подробнее расскажем о наиболее часто используемых кодах в книге продаж в 2021 году.

Что объединяет связанный с НДС код 21 книги продаж с кодом 02 книги покупок?

С 01.07.2021 книга продаж ведется по новой форме. Обновления связаны с введением системы прослеживаемости.

Код операции 21 в книге продаж применяется для отражения операций:

Код 21 используется только для записей в книге продаж и предполагает корреспондирующие записи кодов 01, 02, 13, 25 в книге покупок.

ООО «ТЦ “Лион”» закупает у ПАО «Анаконда» чайную посуду для реализации через свои торговые точки. По условиям договора с поставщиком отгрузка товаров производится только при 5-процентной предоплате.

По каждому полученному авансу ПАО «Анаконда» выставляет в адрес ООО «ТЦ “Лион”» счет-фактуру, которую покупатель регистрирует в своей книге покупок с кодом вида операции 02 (п. 12 ст. 171, п. 9 ст. 172 НК РФ).

Код 21 в книге продаж ООО «ТЦ “Лион”» проставляется при поступлении чайной посуды на его склад — в этот момент отражается операция по восстановлению НДС, ранее принятого к вычету по авансовому счету-фактуре.

Как оформить счет-фактуру при получении предоплаты, расскажет статья «Правила выставления счета-фактуры на аванс».

Нюансы применения кода 26 в 2021 году

Записать код 26 в книге продаж потребуется в том случае, если фирма реализовывала в течение отчетного периода работы и (или) услуги:

Код 26 применяется и в тех случаях, когда от указанных выше лиц получена предоплата в счет последующих отгрузок (выполнения работ, оказания услуг).

Записи в книге продаж по коду 26 могут производиться на основании сводных документов (счетов-фактур, отчета по онлайн-кассе).

Что в онлайн-кассах заменяет Z-отчет, см. в статье «Нужен ли z-отчет при использовании онлайн-кассы?».

При наличных расчетах в книге регистрируются сводные данные по ККТ за вычетом сумм, на которые выставлялись счета-фактуры.

Периодичность регистрации сводных документов по онлайн-кассе в книге продаж нормативно не определена. Допускается их регистрировать:

Нужно исходить из объема и периодичности операций.

ООО «ТЦ “Лион”» торгует оптом и в розницу. В апреле оно реализовало чайную посуду своим покупателям — физическим лицам.

Так как фирма торгует в розницу за наличный расчет, она вправе не оформлять счета-фактуры по каждой реализации (п. 7 ст. 168 НК РФ).

Запись в книге продаж по коду 26 ООО «ТЦ» производится на основании данных по ККТ. При этом в графе 7 «Наименование покупателя» отражается обобщенная группа покупателей — физические лица, а в графе 8 «ИНН/КПП покупателя» проставляется прочерк.

Если покупатели-физлица расплачиваются банковскими картами, продавцу (ООО «ТЦ “Лион”») необходимо оформлять счет-фактуру, так как такая форма оплаты признается безналичной (п. 3 ст. 168 НК РФ).

В этой ситуации запись в книге продаж тоже будет производиться по коду 26, и основанием для нее тоже станет сводный счет-фактура — его можно оформить в одном экземпляре по итогам налогового периода (письмо Минфина России от 01.04.2014 № 03-07-09/14382).

Корректировка реализации (код 18)

Основанием для отражения в книге продаж записи с кодом вида операции 18 является корректировочный счет-фактура, выставляемый продавцом покупателю при уменьшении стоимости отгруженных товаров (работ, услуг).

Стоимость реализации может снизиться, к примеру, если уменьшились:

Все случаи и условия выставления корректировочного счета-фактуры — в нашем материале «Что такое корректировочный счет-фактура и когда он нужен?».

ПАО «Анаконда» выставило в июне своему покупателю ООО «ТЦ “Лион”» корректировочный счет-фактуру (КСФ) по отгрузке прошлого месяца. Уменьшение стоимости продаж по нему составило 289 000 руб. (в том числе НДС 48 166,67 руб.).

Оба контрагента по этой операции будут применять код вида операции 18 в следующем порядке:

Что означает код 03?

Код 03 с 2016 года отменен — в приказе ММВ-7-3/136@ такой код вида операции отсутствует. До 01.07.2016 этот код использовали для отражения:

О нюансах оформления документов и учета НДС в ситуации возврата товаров см. в материале «Какой порядок учета НДС при возврате товара поставщику?».

Вместо исключенного кода 03 в настоящее время используются 3 других кода:

Если в книге продаж указать недействующий код 03, это будет считаться ошибкой. Кроме того, могут возникнуть сложности и у налоговиков, и у налогоплательщика (об этом далее).

Какие коды видов операций указывать в книге покупок? Ответ на этот вопрос узнайте в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Какие последствия могут наступить, если код вида операции отсутствует в книге продаж?

Декларация по НДС предоставляется налоговикам только в электронном виде, а информация из книги продаж включается в нее отдельным разделом. Поэтому ошибка в книге продаж автоматически означает ошибку в отчетности по НДС.

Отсутствие кодов или неверное их указание в графе «Код вида операции» книги продаж:

Ошибочные коды могут привести к расхождению с данными контрагентов и потребуют дополнительных пояснений по запросам контролеров.

Для корректного указания кодов в книге продаж необходимо не только правильно классифицировать операцию и проконтролировать верное заполнение графы 2 в книге продаж, но и регулярно отслеживать изменения законодательства по этому вопросу.

Итоги

Для отражения кода вида операции в книге продаж используются шифры из ряда документов ФНС. Отгрузка шифруется кодом 01, а для корректировки реализации применяется код 18. Вместо отмененного кода 03 применяются коды 01 (если товар возвратил плательщик НДС), 16 или 17 (при возврате товара неплательщиками НДС или физлицами соответственно). Ошибочно указанные в книге продаж коды могут привести к расхождению с данными контрагентов и потребуют дополнительных пояснений по запросам контролеров.