история ставок по потребительским кредитам

Рейтинг российских банков в сегменте потребительского кредитования по итогам первого полугодия 2021 года

Банки.ру представляет рейтинг российских банков в сегменте потребительского кредитования по итогам первой половины 2021 года. В этом материале мы рассмотрели портфели потребительских кредитов банков, уровень просроченной задолженности по ним, объем и количество выдач физическим лицам по регионам кредитования, видам кредитов, в разрезе требований к обеспечению и документам. Также мы проанализировали сроки выдаваемых кредитов, средние процентные ставки по ним и оценили средний процент одобрения заявок.

Анкеты для участия были разосланы топ-100 банков по объему розничного кредитного портфеля по данным финансового рейтинга Банки.ру. С полной версией рейтинга можно ознакомиться здесь.

В первом полугодии 2021 года рынок потребительских кредитов в РФ показал положительную динамику. По данным НБКИ, количество выданных потребкредитов по итогам первой половины года по сравнению с тем же периодом 2020 года увеличилось на 13,9%. Объем выданных потребительских кредитов по результатам семи месяцев 2021 года вырос на 50,6%, сообщил «Эквифакс». Многие эксперты связывают такое увеличение с последствиями локдауна во II квартале прошлого года, когда выдача потребкредитов в стране существенно просела. Динамику подтверждают и полученные от наших респондентов данные.

В исследовании приняли участие 18 банков, совокупный портфель потребительских кредитов * которых по состоянию на 1 июля 2021 года составил 2,8 трлн рублей, увеличившись за полгода на 20,67% (наибольший прирост в портфеле показал банк «Зенит» — 16,2%). Первое место по данному показателю занял банк ВТБ с размером портфеля потребительских кредитов в 1,6 трлн рублей (+10,83% за полгода). Вторым стал Газпромбанк с портфелем в 243,4 млрд рублей (−14,55% за полгода). Третью строчку занял банк «Открытие» с размером портфеля 215,2 млрд рублей. По итогам первых двух кварталов текущего года отметку в 100 млрд рублей превышают также портфели потребкредитов Райффайзенбанка, Хоум Кредит Банка, Росбанка и банка «Ренессанс Кредит».

Топ-10 банков по объему портфеля потребительских кредитов на 1 июля 2021 года**

Портфель потребительских кредитов на 01.07.2021, млрд руб.

Доля в розничном кредитном портфеле на 01.07.2021, %

Портфель потребительских кредитов на 01.01.2021, млрд руб.

Доля в розничном кредитном портфеле на 01.01.2021, %

История ставок по потребительским кредитам

Взять потребительский кредит в банке — не проблема. Проблема заключается в условиях кредитования, а именно — в высоких процентных ставках, дополнительных услугах, из-за которых вы переплачиваете, и недостаточном лимите. С этим сталкиваются не только заемщики с испорченным рейтингом, но и те, кто выполнял обязательства без нарушений.

В статье рассказали о выгодных предложениях банков, требованиях к клиентам и необходимых документах.

Лучшие предложения по кредитам во второй половине 2021 года

Ключевая ставка больше полугода держалась на отметке 4,25%. В марте 2021 года она выросла до 4,5%, а на 12 октября 2021 года она составляла 6,75%. Для вас это значит, что ставки по потребительским кредитам продолжат расти. Но не все так плохо: программы с хорошими условиями все же остались. Поделимся самыми интересными предложениями.

Банк ДОМ.РФ

Новый банк привлекает клиентов не только интересными ипотечными программами, но и потребительскими кредитами. С 30 августа по 30 ноября проходит акция с возможностью выиграть ставку всего 3% годовых на весь срок кредита. Победителей выберут случайным методом 17 декабря 2021 года.

Условия по акции «Продли себе лето»

Банк предлагает хорошие условия кредитования:

лимит — до 5 млн руб. без обеспечения;

срок — от двух до пяти лет;

базовая процентная ставка — от 4,9 до 12,9% в год;

акционная ставка — 3% годовых.

Как принять участие в акции?

В акции участвуют клиенты, которые подали заявку на потребительский кредит и заключили соглашение с банком в течение трех дней после одобрения заявки и оглашения условий. Для принятия участия в акции требуется активированный страховой полис жизни и здоровья.

Банк выберет 30 победителей, которым снизит ставку до 3% с пятого месяца действия кредита.

Требования к клиентам и список документов

Организация предъявляет высокие требования к заемщикам. Подать заявку вправе пенсионеры и работники по найму, отвечающие следующим критериям:

возраст — от 23 до 75 лет;

постоянная прописка в любом регионе страны;

стаж на текущем месте работы — от 3 месяцев;

ежемесячный доход — от 25 тыс. руб. для жителей Москвы, от 15 тыс. руб. для наемных работников в других регионах и от 9 тыс. руб. для пенсионеров, независимо от региона нахождения;

положительная кредитная история.

Плюсы: достаточный кредитный лимит, отсутствие залога, невысокая базовая ставка и акционная ставка 3% годовых.

Минусы: высокие требования, только положительная кредитная история, подтверждение дохода и обязательное оформление страховки.

СКБ Банк

Организация выдает потребительский кредит практически всем категориям заемщиков: ИП, работникам по найму, военным и пенсионерам. Возможно получение займа даже с испорченной кредитной историей.

Условия по кредиту «Запросто»

На какие условия можно рассчитывать:

размер кредита — от 51 тыс. до 1 млн. 550 тыс. руб.;

длительность — от 1 месяца до 5 лет;

ставка в год — от 5,1 до 22,9%.

Оформить потребительский кредит в «СКБ Банке» на выгодных условиях получится при подключении пакета «Управляй легко. Стоимость — 2,3% от суммы кредита в год. Без опции минимальная ставка составляет 11% годовых при дистанционном оформлении и 12,1% при подаче заявки в офисе банка.

Требования и пакет документов

Рассчитывать на одобрение могут граждане РФ старше 23 лет и моложе 70 лет с постоянной пропиской в регионе нахождения банка. Стаж на текущей работе — от трех месяцев.

Пакет документов включает:

второй документ на выбор;

справку 2-НДФЛ, 3-НДФЛ или по форме банка, справку из пенсионного фонда для пенсионеров.

Плюсы: отсутствие залога, оформление без страховки, низкая ставка при подключении дополнительной опции, оформление с плохой КИ.

Минусы: небольшой лимит, подтверждение дохода, подключение пакета «Управляй легко», который увеличивает стоимость кредита.

Перед оформлением кредита банки учитывают не только кредитную историю заемщика, но и долговую нагрузку.

О том, что это такое мы рассказали здесь.

Альфа-Банк

Крупный коммерческий банк дает большие кредиты без обеспечения своим клиентам. Если вы не являетесь клиентом «Альфа Банка», не расстраивайтесь, вам тоже положен хороший лимит.

Кредитные условия по тарифу «Наличными»

Банк предлагает следующие условия:

сумма кредита для клиентов банка — до 7,5 млн руб.;

сумма кредита для остальных клиентов — до 3 млн. руб.;

проценты — от 5,50 до 20,99% годовых.

Дополнительно требуется оформить страхование жизни и здоровья. При отказе от полиса ставка увеличится на 4%.

Требования и документы

Кредит рассчитан на студентов и работников по найму в возрасте от 21 года на момент оформления займа. Обязательно наличие постоянной регистрации в регионе нахождения отделения банка и стаж на текущем месте работы от трех месяцев. Минимальный доход — 10 тыс. руб. в месяц.

Документы, необходимые для оформления:

второй документ, удостоверяющий личность, при запросе более 100 тыс. руб.;

еще один документ на выбор (ПТС, выписка по депозитному счету с остатком от 150 тыс. руб., копия полиса КАСКО) при запросе более 400 тыс. руб.;

Плюсы: крупный кредитный лимит, низкая минимальная ставка, отсутствие залога и поручителя.

Минусы: обязательное страхование, расширенный пакет документов при оформлении кредита свыше 400 тыс. руб., подтверждение дохода.

Уральский банк реконструкции и развития

Еще один коммерческий банк, который предоставляет выгодные кредиты заемщикам без обеспечения и поручительства. Подать заявку можно дистанционно, деньги переводятся на карточку, которую привозит курьер вместе с договором.

Условия по тарифу «На любые цели»

На каких условиях банк дает деньги:

максимальный кредит — 5 млн. руб., для заемщиков в возрасте от 65 до 72 лет лимит составляет 2 млн. руб.;

срок — от трех до десяти лет (для кредитов от 300 тыс. руб., если сумма меньше, срок сокращается до семи лет);

ставка — от 5,4 до 16,7% годовых.

Ставка 5,4% действует для кредитов свыше 3 млн. руб. Требуется страхование здоровья и жизни. Без полиса к базовой ставке прибавляется 4.7%.

Требования и документы

Заявку на кредит вправе подать трудоустроенные граждане от 19 до 75 лет. Требуется постоянная прописка в регионе нахождения банка и стаж на текущем месте работы от трех месяцев. Нужна хорошая кредитная история.

справка по форме 2-НДФЛ или 3-НДФЛ;

выписка из ПФР при запросе кредита от 1,5 млн. руб.

Плюсы: крупный лимит, отсутствие требований к доходу, оформление с 19 лет, низкая ставка и длительный срок кредитования.

Минусы: обязательное страхование, требование к положительной истории, подтверждение дохода.

Ренессанс Кредит

Лояльный банк, который выдает кредиты заемщикам с испорченной КИ без поручителя и без представления справок. Если деньги нужны срочно — это оптимальный вариант.

Программа «Онлайн кредит»

Условия по тарифу выгодные:

размер кредита — от 30 тыс. до 1,5 млн руб.;

срок — от двух до пяти лет;

процентная ставка — от 5,5 до 20,8% годовых.

Оформление страховки и других доп. опций не требуется.

Требования и необходимые документы

У банка есть требования к клиентам:

возраст на дату оформления — 20 лет;

возраст на дату закрытия кредита — 75 лет;

официальное трудоустройство с подтвержденным доходом от 12 тыс. руб. для жителей Москвы и от 8 тыс. руб. для остальных регионов;

стаж на текущем месте работы — три месяца.

Плюсы: крупный лимит, без справок, отсутствие страховки, низкие требования к заемщикам, онлайн оформление, низкая ставка.

Минусы: лимит для новых клиентов составляет от 30 тыс. руб.

Будьте с нами — подпишитесь на рассылку. Мы уведомим вас о новых статьях по почте или мессенджеру.

Обзор рынка потребительского кредитования по итогам 1-го полугодия 2020 года: «утомленные карантином»

Содержание

Ксения Якушкина,

младший директор, банковские рейтинги

Руслан Коршунов,

старший директор, банковские рейтинги

Александр Сараев,

управляющий директор, банковские рейтинги

В течение 2018–2019 годов потребительское кредитование являлось самым динамично растущим сегментом рынка, в результате чего совокупный объем задолженности по потребительским кредитам за этот период увеличился в 1,5 раза. На фоне постепенного снижения ставок на банковском рынке потребительское кредитование становилось все более привлекательным для кредитных организаций по причине его более высокой маржинальности, в то время как клиентский спрос на кредитные продукты был обусловлен постепенной реализацией отложенного потребления, накопленного в период 2014–2016 годов, при отсутствии роста уровня реально располагаемых доходов населения.

Быстрый рост закредитованности населения обеспокоил Банк России, который во второй половине 2019 года предпринял ряд мер, призванных сдержать динамику новых выдач кредитов. Несмотря на постепенное замедление темпов роста, положительный тренд в потребительском кредитовании продолжился и в I квартале 2020 года: портфель вырос на 4 % и на 01.04.2020 достиг исторического максимума в 9,2 трлн рублей. Однако пандемия коронавируса, начавшаяся в марте, и последовавший за ней карантин вынудили банки существенно сократить объемы выдач новых кредитов ввиду неопределенности относительно финансового состояния потенциальных заемщиков. Так, в среднем объем выданных потребительских кредитов с апреля по июнь был почти на 40 % ниже показателей предыдущего квартала, что привело к снижению объема портфеля за II квартал 2020 года на 1 %.

Быстрее рынка в 1-м полугодии 2020 года выросли ГПБ (+23 %), «ФК Открытие» (+13 %) и «МТС-Банк» (+11 %), активно наращивающие свои позиции в сегменте потребительского кредитования. Наибольшее снижение объемов портфелей потребительских ссуд продемонстрировали «дочки» иностранных банков – «ХКФ Банк» (-12 %), «ОТП Банк» (-11 %), «Райффайзенбанк» (-4 %). Топ-3 лидеров сегмента – Сбербанк, ВТБ и «Альфа-Банк» – демонстрировали сдержанные темпы роста в диапазоне 3,5–5,5 %. Портфель лидирующего по темпам роста в прошлом году «Тинькофф Банка» в 1-м полугодии вырос менее чем на 1 %.

Таблица. Рэнкинг по объему портфеля потребительских кредитов по МСФО на 01.07.2020

| Место банка по объему портфеля потребительских кредитов на 01.07.2020 | Наименование | Номер лицензии | Рейтинг от агентства «Эксперт РА» на 01.07.2020 | Темп прироста с 01.01.2020 по 01.07.2020, % | Объем потребительских ссуд на 01.07.2020, млн руб. | В т. ч. кредитные карты | В т. ч. прочие потребительские ссуды (наличные, в точках продаж и т. д.) | Объем потребительских ссуд на 01.01.2020, млн руб. |

| 1 | ПАО Сбербанк | 1481 | 4,9 | 3 592 600 | 822 100 | 2 770 500 | 3 425 600 | |

| 2 | Банк ВТБ (ПАО) | 1000 | ruAAA | 3,6 | 1 665 300 | 145 200 | 1 520 100 | 1 606 900 |

| 3 | АО «АЛЬФА-БАНК» | 1326 | ruAA+ | 5,5 | 576 624 | 185 114 | 391 510 | 546 772 |

| 4 | ПАО «Почта Банк» | 650 | 1,7 | 418 090 | 21 945 | 396 145 | 410 960 | |

| 5 | АО «Тинькофф Банк» | 2673 | ruA | 0,2 | 326 820 | 253 801 | 73 019 | 326 263 |

| 6 | Банк ГПБ (АО) | 354 | ruAA+ | 22,8 | 262 688 | 6 285 | 256 403 | 213 860 |

| 7 | ООО «ХКФ Банк» | 316 | ruA- | -12,3 | 237 706 | 26 831 | 210 875 | 270 968 |

| 8 | ПАО Банк «ФК Открытие» | 2209 | ruAA- | 13,0 | 205 599 | 18 922 | 186 677 | 181 990 |

| 9 | АО «Райффайзенбанк» | 3292 | ruAAA | -4,0 | 162 518 | н. д. | н. д. | 169 263 |

| 10 | КБ «Ренессанс Кредит» (ООО) | 3354 | -12,5 | 128 738 | 11 028 | 117 710 | 147 120 | |

| 11 | ПАО «Совкомбанк» | 963 | ruA | 6,3 | 110 691 | 47 279 | 63 412 | 104 153 |

| 12 | ПАО «МТС-Банк» | 2268 | ruBBB+ | 11,1 | 87 283 | 19 412 | 67 871 | 78 589 |

| 13 | АО «Банк Русский Стандарт» | 2289 | ruBB- | -4,1 | 86 093 | 30 487 | 55 606 | 89 803 |

| 14 | ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» | 1978 | ruA | -0,5 | 85 664 | 3 478 | 82 186 | 86 115 |

| 15 | ПАО КБ «Восточный» | 1460 | ruB- | -0,7 | 83 801 | 65 523 | 18 278 | 84 427 |

| 16 | АО «ОТП Банк» | 2766 | ruA | -11,0 | 77 518 | 26 839 | 50 679 | 87 095 |

| 17 | ПАО «БАНК УРАЛСИБ» | 2275 | 3,2 | 68 909 | 4 998 | 63 911 | 66 781 | |

| 18 | АО КБ «Ситибанк» | 2557 | -6,5 | 48 134 | 22 199 | 25 935 | 51 465 | |

| 19 | АО «Кредит Европа Банк» | 3311 | 10,6 | 41 754 | 41 754 | 37 748 | ||

| 20 | КБ «ЛОКО-Банк» (АО) | 2707 | -7,8 | 35 941 | — | 35 941 | 38 983 | |

| — | АО «Россельхозбанк» 1 | 3349 | -2,7 | 193 331 | н. д. | н. д. | 198 736 | |

| — | ПАО РОСБАНК 2 | 2272 | ruAAA | 1,0 | 120 974 | н. д. | н. д. | 119 801 |

| — | АО Юникредит Банк 3 | 1 | ruAAA | 3,6 | 63 774 | 7 145 | 56 629 | 61 551 |

Источник: «Эксперт РА» по данным анкетирования банков и консолидированной отчетности по МСФО

Естественный отбор

С начала пандемии банки пересмотрели критерии риск-профиля заемщиков. Были повышены требования к кредитной истории и показателю долговой нагрузки клиента так, чтобы потенциальный клиент мог комфортно обслуживать задолженность без ущерба для своего материального положения. При принятии решений о выдаче было увеличено количество отправок клиентов на дополнительную ручную верификацию для подтверждения занятости. Одним из стоп-факторов стала отрасль работы (например, гостиничный и ресторанный бизнес, бытовые услуги, торговля отдельными видами непродовольственных товаров), также повышенное внимание стали уделять стабильности дохода клиента. С целью минимизации риска по новым выдачам был снижен размер максимально возможной суммы предоставляемых средств: по кредитам наличными, где традиционно чек больше, чем в прочих сегментах потребительского кредитования, средний размер задолженности в II квартале 2020 года снизился на 20 %, в POS-кредитах и кредитных картах размер предоставляемых средств уменьшился на 10 %.

Ввиду ужесточившихся процедур андеррайтинга существенно снизился уровень одобрения кредитных заявок. Банки чуть более лояльно отнеслись к повторным клиентам, где уровень одобрений по кредитам наличными снизился на 20 % и на 40 % по кредитным картам, тогда как по новым заявкам снижение произошло на 33 % и более чем на 50 % соответственно, при этом новых заемщиков банки старались найти среди клиентов обслуживаемых зарплатных проектов.

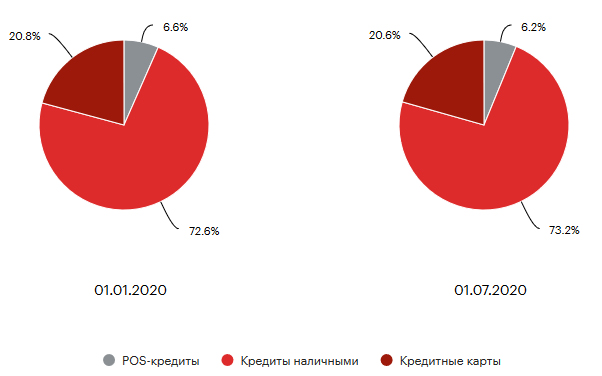

В результате более жестких условий выдач POS-кредитов и кредитных карт доля кредитов наличными в продуктовой структуре портфеля потребительских кредитов выросла с 72,6 до 73,2 % за 1-е полугодие 2020 года.

График 2. В 1-м полугодии 2020 года доля кредитов наличными росла ввиду более жестких критериев андеррайтинга в POS-кредитах и кредитных картах

Источник: «Эксперт РА» по данным отчетности банков по МСФО

Некапитальная угроза

Объем реструктурированных потребительских ссуд оказался некритическим для банковской системы. Всего с начала пандемии по конец июня была реструктурирована задолженность физических лиц в объеме 625 млрд рублей (более 50 % приходится на потребительские кредиты), что составляет около 4 % совокупной задолженности. При этом большая часть реструктуризаций наблюдалась по кредитам наличными и была предоставлена по собственным банковским программам, а не по 106-ФЗ. За счет принятых мер просроченная задолженность по кредитам ФЛ за 1-е полугодие выросла всего на 0,4 п. п. и на 01.07.2020 составила 4,7 % от розничного портфеля.

Поскольку типовым условием реструктуризаций и кредитных каникул являлось изменение графика платежей сроком до шести месяцев, а основная масса обращений пришлась на апрель, то в течение октября заемщики должны начать возвращаться к полноценному обслуживанию кредитов, иначе банкам придется отражать резервы по данным ссудам, что окажет давление на финансовый результат и достаточность капитала по РСБУ. Кроме того, часть заемщиков не предоставляет в регламентированные сроки требуемые документы, подтверждающие необходимость реструктуризации, что вынуждает банки учитывать данные ссуды как просроченные и формировать по ним резервы. Тем не менее большинство розничных банков имеют достаточно комфортный запас по капиталу, который позволил бы им отразить начисление резервов по проблемным активам в полном объеме. По оценкам агентства «Эксперт РА», в случае отражения сформированных в бухгалтерских целях в соответствии с принципами МСФО9 резервов для расчета нормативов достаточности капитала эффект для большинства кредитных организаций не превысил бы 1,5 п. п.

Рентабельность под давлением

По мере снижения платежеспособности заемщиков доля ссуд, относящихся к 3-й стадии в портфеле потребительских кредитов по МСФО, выросла с 5,9 до 8,3 %. Стоимость риска (CoR) по розничным банкам достигла 12 % по итогам полугодия, поскольку кредитные организации не смогли компенсировать ухудшение портфеля за счет новых выдач, однако стоит отметить, что помимо фактического снижения качества активов дополнительное давление на увеличение объема сформированных резервов оказало единоразовое применение макропоправки. В результате более активного формирования резервов по задолженности, просроченной менее чем на 90 дней, среднее покрытие 3-й стадии резервами выросло до 137 % на 01.07.2020 против 128 % на 01.01.2020.

Несмотря на то что в течение II квартала 2020 года в качестве меры по поддержке экономики на период карантина Банк России понизил ключевую ставку с 6 до 4,5 %, что в конечном итоге должно было отразиться на удешевлении кредитных продуктов, в потребительском кредитовании такой тенденции не наблюдалось. Чтобы отчасти компенсировать текущие расходы банков на создание резервов и учесть повышенные риски дальнейших потерь, средняя ставка по кредитам наличными и POS-кредитам выросла более чем на 1 п. п., по кредитным картам, хотя средняя процентная ставка не повышалась, тем не менее сдвига вниз вслед за ключевой также не последовало, и ставка сохранилась на уровне I квартала 2020 года. Поскольку на фоне понижения ключевой ставки наблюдалось снижение стоимости фондирования, то чистая процентная маржа в 1-м полугодии 2020 года составила 12 против 11 % за 2019-й, что с учетом более высоких отчислений в резервы на фоне пандемии привело к уменьшению рентабельности более чем в два раза.

Поскольку повышенные риски в потребительском кредитовании сохраняются, то ждать понижения ставок в ближайшее время не стоит. В то же время увеличения стоимости риска быть не должно, поскольку единоразовый эффект уже реализовался, а со второй половины 2020 года наблюдаются стабилизация платежеспособности заемщиков и постепенное восстановление выдач. В случае сохранения объема портфеля на текущем уровне на конец года средняя рентабельность розничных банков будет меньше прошлогодней на 30 %. Кроме того, в случае стабилизации макроэкономической ситуации возможен, напротив, некоторый роспуск резервов, что окажет положительный эффект на финансовый результат, также по мере восстановления экономики и увеличения темпов роста потребительского кредитования будет наблюдаться рост процентных доходов.

Однако учитывая, что кредитование ФЛ в последние годы было наиболее маржинальным сегментом, то снижение рентабельности розничных банков по итогам 2020 года окажет заметное давление на финансовый результат всего сектора.

Тенденции развития потребительского кредитования

Несмотря на наблюдаемые послабления в андеррайтинге с начала второй половины года и относительно стабильную макроэкономическую ситуацию, ожидать возвращения к прошлогодним темпам роста потребительского кредитования не стоит. В случае введения новых ограничений в различных сферах экономики на фоне второй волны пандемии, а также в случае реализации макроэкономических шоков, таких как введение новых санкций или падение цен на нефть, потребительское кредитование пострадает одним из первых, и темпы прироста по итогам 2020 года будут около нуля. При отсутствии макроэкономических шоков и масштабных ограничений на фоне второй волны пандемии к концу года объем портфеля розничных кредитов вырастет в диапазоне 5–10 % (по итогам 2019-го портфель вырос на 21 %).

За время карантина часть населения пересмотрела свои покупательские привычки, перейдя к осознанному потреблению, при этом все больше людей стали двигаться в сторону сберегательной модели, поскольку пандемия ярко проявила необходимость наличия финансовой «подушки». Кроме того, снижение уровня потребления по сравнению с прошлогодним уровнем негативно скажется на состоянии некоторых организаций, преимущественно представителей МСБ, что повлечет за собой потерю рабочих мест частью населения и окажет негативное влияние на объемы новых выдач и качество портфеля потребительских кредитов.

Тем не менее в случае продолжения тренда на снижение ставок, которое в конечном счете затронет и потребительское кредитование, можно ожидать активизации спроса на рефинансирование кредитов для снижения клиентами своей долговой нагрузки. Среди прочих точек роста можно отметить формирование индивидуальных предложений для различных групп клиентов, а также расширение клиентской базы за счет развития онлайн-каналов продаж.

В период действия карантинных мер существенного роста портфелей технологически развитых игроков не наблюдалось, поскольку они также отдавали приоритет управлению рисками и ограничивали выдачи новых ссуд. Однако таким банкам будет проще восстановиться после окончания периода неопределенности и стабилизации макроэкономической ситуации, при этом доступ к более широкой клиентской базе позволит им выбирать более качественных заемщиков. Таким образом, в текущей реальности возможность предоставлять дистанционное обслуживание становится не преимуществом, а необходимостью для устойчивого развития кредитной организации.

Методология

Выводы аналитиков агентства «Эксперт РА» основаны на публичных данных, данных отчетности по МСФО банков, статистике Банка России, а также на результатах анкетирования банков.

Основные понятия

Под потребительскими кредитами (или потребкредитами) мы понимаем следующие виды кредитов:

Ввиду особенностей формирования статистики Банка России и раскрытий в финансовой отчетности по МСФО анализируемых банков не удалось исключить обеспеченные залогом потребительские кредиты из совокупного портфеля потребительских кредитов, однако, по оценкам агентства «Эксперт РА», объем таких кредитов в банковском секторе незначителен и не оказывает существенного влияния на полученные выводы.

По нашим оценкам, охват рынка потребительского кредитования в данном исследовании составил более 90 %.

Особенности формирования выборки

Исследование основано на данных консолидированной отчетности по МСФО топ-20 банков по объему портфеля потребительских кредитов. Также при необходимости осуществлялись корректировки динамических показателей для исключения влияния сделок M&A. Показатели по группам банков усреднялись с помощью медианы, чтобы исключить влияние нетипичных для выборки значений. Показатели рассчитаны за период с 2016-го по 1-е полугодие 2020 года.

Особенности расчета отдельных показателей

Чистая процентная маржа (NIM), стоимость фондирования и доходность кредитов были рассчитаны по банкам, со значительными объемами потребительских кредитов в совокупном розничном кредитном портфеле. К таким банкам для целей исследования агентство отнесло ПАО «Почта Банк», АО «Тинькофф Банк», ООО «ХКФ Банк», КБ «Ренессанс Кредит» (ООО), ПАО «Совкомбанк», ПАО «МТС-Банк», АО «Банк Русский Стандарт», ПАО КБ «Восточный», АО «ОТП Банк».

Чтобы обеспечить сопоставимость данных, при расчете динамических показателей, характеризующих эффективность деятельности за 1-е полугодие 2020 года, использовался перевод в годовое выражение.

Буфер абсорбции убытков (запас капитала) – доля нетто-активов и внебалансовых обязательств, полное обесценение которых банк выдерживает без нарушения любого из нормативов достаточности капитала (Н1.0, Н1.1, Н1.2).

Особенности формирования рэнкинга

Рэнкинг подготовлен на основании консолидированной отчетности по МСФО топ-20 банков по объему портфеля потребительских кредитов. В случае отсутствия необходимых раскрытий в финансовой отчетности использовались данные, полученные посредством анкетирования. По оценкам агентства «Эксперт РА», в топ-20 банков по объему портфеля потребительских кредитов могли бы попасть АО «Россельхозбанк», ПАО РОСБАНК и АО ЮниКредит Банк, однако в их отчетностях отсутствует разбивка кредитного портфеля ФЛ по типам ссуд.

1, 2, 3 По оценкам агентства «Эксперт РА», АО «Россельхозбанк» и ПАО «Росбанк» вошли бы в топ-20 банков по объему портфеля потребительских кредитов, но в их отчетности по МСФО данные раскрытия отсутствуют. В таблице справочно приведена информация об объеме портфелей потребительских кредитов по РСБУ.

4 Согласно ст.6 Федерального закона от 03.04.2020 № 106-ФЗ «О внесении изменений в Федеральный закон «О Центральном банке Российской Федерации (Банке России)» и отдельные законодательные акты Российской Федерации в части особенностей изменения условий кредитного договора, договора займа» право на кредитные каникулы имеют заемщики, у которых одновременно выполняются следующие условия: размер кредита не превышает максимального размера, установленного Правительством РФ; отмечается снижение дохода более чем на 30 % за месяц, предшествующий обращению в банк, по сравнению со среднемесячным доходом за 2019 год; в отношении кредитного договора не действует льготный период, установленный в соответствии со ст. 6.1-1 Федерального закона от 21.12.2013 № 353-ФЗ «О потребительском кредите (займе)».

Все материалы сайта являются интеллектуальной собственностью АО «Эксперт РА» (кроме случаев, когда прямо указано другое авторство) и охраняются законом.

Представленная информация предназначена для использования исключительно в ознакомительных целях.

Никакие из материалов сайта не должны копироваться, воспроизводиться, переиздаваться, использоваться, размещаться, передаваться или распространяться любым способом и в любой форме без предварительного письменного согласия со стороны Агентства и ссылки на источник www.raexpert.ru. Использование информации в нарушение указанных требований запрещено.

Агентство не несет ответственности за перепечатку материалов Агентства третьими лицами, в том числе за искажения, несоответствия и интерпретации таких материалов.

Рейтинговые оценки, обзоры, исследования и иные публикации, размещенные на сайте, выражают мнение АО «Эксперт РА» и не являются установлением фактов или рекомендаций покупать, держать или продавать те или иные ценные бумаги или активы, принимать инвестиционные решения. Агентство не принимает на себя никакой ответственности в связи с любыми последствиями, интерпретациями, выводами, рекомендациями и иными действиями, прямо или косвенно связанными с рейтинговой оценкой, совершенными Агентством рейтинговыми действиями, а также выводами и заключениями, содержащимися в рейтинговом отчете и пресс-релизах, исследованиях, обзорах и иных публикациях, выпущенных Агентством, или отсутствием всего перечисленного.

Агентство не несет ответственности и не имеет прямых или косвенных обязательств в связи с любыми возможными или возникшими потерями или убытками любого характера, связанными с содержанием сайта и с использованием материалов и информации, представленных на сайте, в том числе прямо или косвенно связанных с рейтинговой оценкой, независимо от того, что именно привело к потерям или убыткам.

Никакие материалы, отчеты, исследования, информация или разъяснения, размещенные на сайте, не могут в каком бы то ни было отношении служить заменой иных проверок и процедур, которые должны быть выполнены при принятии решений, равно как и заменять суждения, которые должны быть выработаны относительно вопросов, представляющих интерес для посетителей сайта. Никто не должен действовать на основании таких материалов, отчетов, исследований, информации или разъяснений, которые могут предоставляться Агентством в связи с ознакомлением с указанными материалами, отчетами, исследованиями, информацией, разъяснениями в каких бы то ни было целях.

На сайте могут быть предоставлены ссылки на сайты третьих лиц. Они предоставляются исключительно для удобства посетителей сайта. В случае перехода по этим ссылкам, Вы покидаете сайт Агентства. АО «Эксперт РА» не просматривает сайты третьих лиц, не несет ответственности за эти сайты и любую информацию, представленную на этих сайтах, не контролирует и не отвечает за материалы и информацию, содержащихся на сайтах третьих лиц, в том числе не отвечает за их достоверность.

Единственным источником, отражающим реальное состояние рейтинговой оценки, является официальный сайт АО «Эксперт РА» www.raexpert.ru.

АО «Эксперт РА» оставляет за собой право вносить изменения в информационные материалы сайта в любой момент и без уведомления третьих лиц. При этом Агентство не несет никаких обязательств по обновлению сайта и материалов, представленных на сайте.