Как правильно пользоваться кредиткой

Как правильно пользоваться кредиткой

Что такое кредитная карта

Если вы держатель дебетовой карты, то наверняка ваш банк не раз предлагал вам оформить еще и кредитку. Что это такое и что нужно знать потенциальному владельцу «волшебной» карточки, решающей все проблемы, – разбирается Выберу.ру.

Что такое кредитная карта и чем она отличается от дебетовой

Если говорить языком профессиональным, то кредитка – это электронное платежное средство, которое позволяет совершать операции за счет средств банка в пределах лимита, который установлен в договоре.

Дебетовая банковская карта, в свою очередь, такое же платежное средство, но вот используете вы деньги со своего счета, а не с банковского. На дебетовки начисляют зарплату, переводят деньги, их можно пополнять наличными или, наоборот, снимать со счета. Если на карточке нулевой баланс, то и потратить вы ничего не можете – если, конечно, у вас не подключена функция овердрафта.

Таким образом, главное отличие кредиток от дебетового пластика – источник расходуемых средств и наличие процента за их использование.

Кредитка, по сути, позволяет оформить заем на конкретную покупку, не обращаясь в банк и не подписывая новый договор. Один раз оформив такой пластик, вы сможете брать и возвращать деньги столько раз, сколько нужно.

Многие заказывают кредитки в качестве одноразовой ссуды – когда нужно совершить покупку, на которую пока нет полной суммы. После этого потраченную сумму возвращают на карточный счет, а самим пластиком больше не пользуются или применяют по мере необходимости.

Что должен знать каждый пользователь

Прежде чем соглашаться на оформление кредитной карты, важно запомнить основные термины, которые пригодятся не только при подписании договора, но и при дальнейшем использовании продукта.

Расчетный, платежный и грейс-периоды

Человеку, незнакомому с этими понятиями, они могут показаться разными названиями одного и того же слова. Однако это не так.

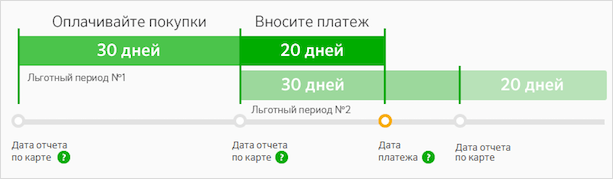

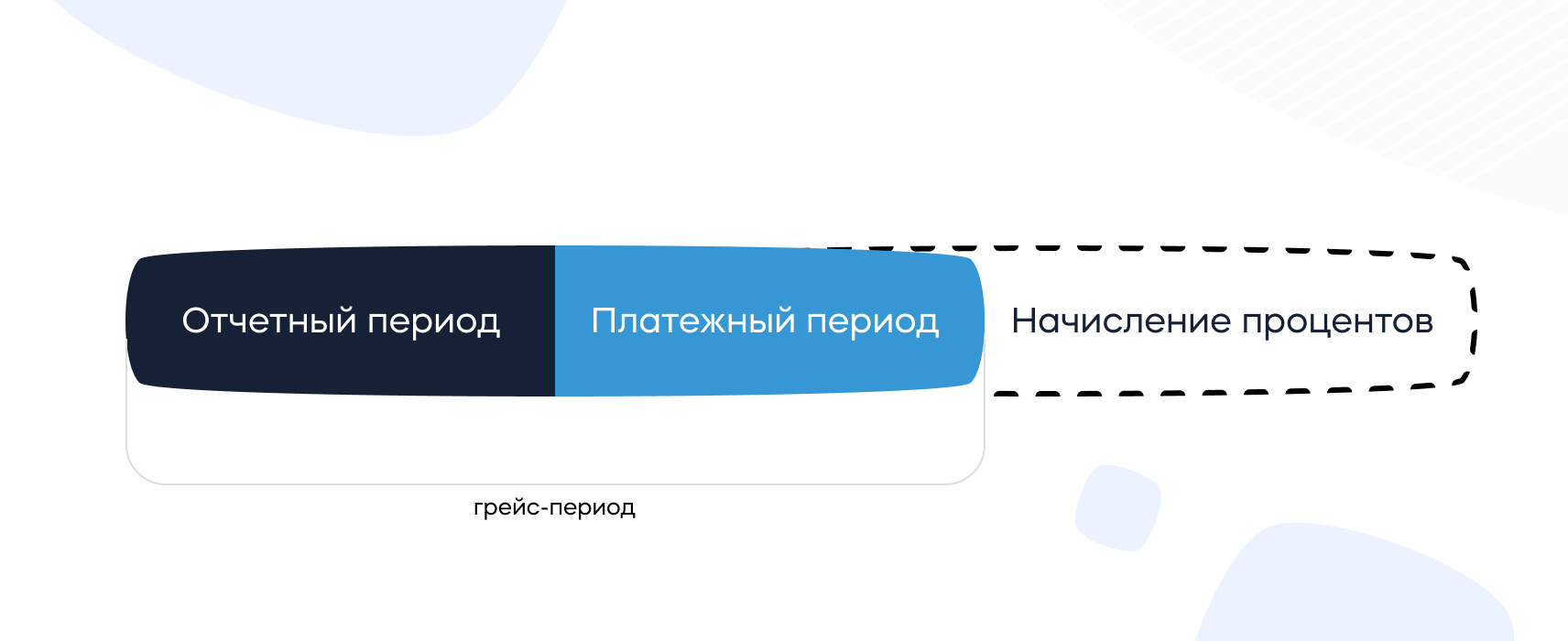

Расчетный период – это время, в течение которого можно распоряжаться выделенными банком деньгами в рамках лимита, установленного в договоре. В него входят все затраты по кредитке: и безналичные траты, и снятие наличных. Длится он с момента формирования выписки и до даты платежа.

Платежный период, в свою очередь, это время, за которое нужно погасить кредит с момента совершения покупки по карте. Погасить можно не полную сумму, а только часть – главное, чтобы она была не меньше минимального взноса, прописанного в договоре с банком.

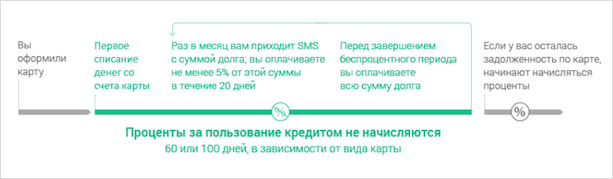

Грейс-период или льготный период – это интервал, который включает в себя и расчетный, и платежный периоды. В разных банках и программах карточного кредитования он будет разным – от 30 до 50 дней, в некоторых случаях – до 100 и более. В это время клиент может вернуть потраченные с кредитки деньги без процентов.

Для примера разберем такую ситуацию. Мария оформила кредитную карту 1 сентября и в тот же день сделала по ней покупку. У карты есть льготный период длиной в 50 дней, который начинается в день совершенной покупки, а закончится 20 октября. В эти 50 дней входит расчетный период, в который Мария может совершать покупки по кредитке – он длится 30 дней. Оставшиеся 20 дней выделяются на то, чтобы совершить обязательный платеж или полностью погасить долг.

Банк-эмитент

Слово «эмитент» происходит от латинского emottentins – «высылающий, испускающий». Таким образом, банк-эмитент – это организация, выпускающая любой платежный инструмент, в том числе кредитную карточку.

Эмитент несет обязательства перед своими клиентами: он обязуется предоставить оговоренную договором сумму и производить обслуживание пластика.

Кредитный лимит

Это та сумма, которую банк выделяет вам для использования. Она устанавливается в зависимости от вашей платежеспособности, поэтому для каждого клиента размер кредитного лимита будет своим. При этом для его расчета используется как размер заработной платы, так и другие источники заработка, а также ваш стаж работы, чистота кредитной истории и т. д.

Если вы пользуетесь дебетовой картой или оформили ее по зарплатному проекту, то наверняка вам предлагали оформить кредитку на определенную сумму. Как правило, такие предложения основываются на данных, полученных о ваших тратах и зарплате.

Внимательно следите за остатком кредитного лимита и планируйте покупки так, чтобы иметь возможность погасить задолженность вовремя и «безболезненно» для своего бюджета.

Кредитная линия

Кредитная линия – понятие, которое чаще всего используется применимо к юридическим лицам. Однако оно касается и физических лиц, оформивших кредитную карту. Кредитная линия от обычного займа отличается тем, что средства клиент может забирать и использовать частями по мере необходимости. При этом не нужно каждый раз оформлять новую заявку и договор, главное – уложиться в обозначенный период.

Есть несколько видов кредитных линий, но самый распространенный – возобновляемый, так называемый «револьверный» кредит. Его суть в том, что клиент получает определенную сумму денег, которой может распоряжаться с помощью кредитки.

Допустим, это 50 тысяч рублей, а срок использования кредитного пластика – 4 года. В течение этих 4 лет заемщик может совершать покупки, оплачивать их картой и возвращать образовавшийся долг. Как только вы погасите задолженность или внесете минимальный платеж, кредит возобновится – и вы снова сможете использовать начальную сумму в 50 тысяч.

Кредитная история

Кредитная история (КИ) есть у всех – даже у тех, кто еще ни разу не получал кредит. В нее записываются не только кредитные операции заемщика, но и то, как он оплачивает коммунальные платежи, услуги связи, алименты. По сути, это финансовое досье заемщика, которое позволяет компаниям – банкам, страховщикам, потенциальным нанимателям – оценить, насколько человек грамотно и ответственно подходит к собственным финансам.

Все ваши просрочки оказываются в кредитной истории. Чем больше отрицательных отметок в КИ, тем больше вероятность, что вам откажут и в кредитке, и в маленьком займе.

Минимальный платеж

Обязательная сумма, которую нужно вернуть банку в течение платежного периода. Нет фиксированной суммы минимального платежа. Его размер зависит от тарифов банка и условий по карте.

Как работает минимальный платеж? Допустим, 1 сентября Мария совершила покупку по кредитке на 20 000 рублей. Банк присылает ей выписку с суммой долга и размером минимального платежа – 5% от долга, то есть всего 1 000 рублей. Если до 25 октября Мария не внесет эту тысячу, то на сумму долга начнет начисляться повышенная ставка.

Чем кредитка отличается от кредита

И кредит, и кредитная карта – это виды банковского кредитования. В обоих случаях вы получаете средства банка для личного использования и платите за это проценты. Тем не менее, у этих продуктов есть несколько важных отличий. Для удобства мы поместили их в таблицу.

Кредит

Кредитная карта

Не возобновляется. Нужно заново подавать документы и оформлять заем

Возобновляемая кредитная линия. В течение срока действия пластика клиент может пользоваться выделенными средствами.

Нет беспроцентного периода

Есть беспроцентный период

Чаще всего выдается на конкретную цель и только в крупных суммах, которые расходуются сразу

Необязательно тратить всю сумму с кредитки, а покупки можно совершать на любую сумму в пределах лимита

Деньги либо сразу переводятся продавцу, либо выдаются на карте; можно взять кредит наличными

Возможно снятие наличных в любой сумме, но чаще всего услуга облагается крупной комиссией

Часто необходимы залог или поручительство

Не требуют залога и поручительства

Нет дополнительных опций

Возможны кешбэк, начисление баллов, проценты на остаток, мили и т. д

Фиксированный ежемесячный платеж

Возможно частичное погашение задолженности

Разновидности кредитных карт

Все кредитные карты можно разделить на виды по разным критериям.

По платежным системам:

По техническим особенностям:

Каждый банк сам определяет набор привилегий для золотых и платиновых карт, однако чаще всего в них входят повышенный кешбэк, консьерж-сервисы, пропуск в ВИП-залы аэропортов, в некоторых случаях – допуск на закрытые мероприятия и т. д.

В эту же категорию можно добавить «специальные» кредитки, предназначенные для определенной аудитории: путешественникам, геймерам, автовладельцам и т. д.

Конечно же, одна карта может иметь сразу несколько характеристик. Какую кредитку выбрать, зависит только от ваших предпочтений. Ознакомиться со всеми доступными вариантами в банках вашего города советуем на Выберу.ру. С помощью нашего фильтра отсортируйте подходящие предложения, отталкиваясь от своих требований.

Как оформить кредитную карту

Чтобы открыть понравившуюся карточку, можно обратиться в отделение, а можно заполнить заявку онлайн на официальном сайте банка или через Выберу.ру. Во всех случаях вас попросят предоставить следующую информацию:

Кроме того, в некоторых случаях необходимо указать данные о своем образовании, составе семьи, а также оставить контакты вашего доверенного лица. На него это не накладывает никаких обязательств перед банком.

Основные требования к заемщику

Чтобы стать владельцем кредитной карты, вы должны:

Вы повысите свои шансы на одобрение, если:

Кроме паспорта и справки о доходах могут понадобиться:

Всю информацию о необходимых документах можно узнать на сайте банка или в разделе выбранной вами карты на Выберу.ру.

Обслуживание карты

У каждого банка свои тарифы обслуживания карт, поэтому перед выбором кредитки обязательно обратите внимание на этот параметр. Так, например:

Некоторые банки предлагают «условно-бесплатное» обслуживание: для этого нужно потратить в месяц определенную сумму. Другой, тоже распространенный вариант – бесплатный первый год.

Плюсы и минусы кредиток

Так что же на самом деле такое кредитная карта – «палочка-выручалочка» или очередное долговое болото? На самом деле на этот вопрос нет однозначного ответа. Все зависит только от того, как вы будете пользоваться картой. Мы же можем только выделить очевидные преимущества и недостатки этого продукта.

Преимущества:

Что касается недостатков, то их примерно столько же:

Все это усугубляется психологическим фактором. Пользоваться деньгами банка очень удобно, особенно когда есть возможность внести минимальный платеж от долга и снова пользоваться кредитом бесплатно. Так очень легко выйти за рубеж своих возможностей. Общий долг разрастется, и погасить его будет сложно. Совет здесь только один – держите себя в руках и следите за лимитами.

Напомним, что после приостановки деятельности Visa и Mastercard в России, стало невозможно их использование за пределами страны. Так что, выезжая за рубеж, лучше обзавестись кобейджинговой картой (МИР/UnionPay) или картой платежной системы МИР (принимают в Турции, Вьетнаме, Армении, Узбекистане, Беларуси, Казахстане, Кыргызстана, Таджикистане, Южной Осетии и Абхазии), чтобы не остаться без денежных средств. На территории Росси операции по картам будут проходить по-прежнему.

Заключение

Любая кредитка – это большая ответственность. Поэтому, прежде чем оформлять заявку, внимательно ознакомьтесь с условиями и оцените свои финансовые возможности. Изучить доступные в вашем городе продукты можно на Выберу.ру. А чтобы грамотно пользоваться картой, советуем почитать одну из наших статей – из нее вы узнаете все секреты и лайфхаки, которые помогут держателям пластиковой карточки не стать ее заложником.

Как пользоваться кредитной картой

Кредитная карта — знакомый многим продукт, но не все досконально знают, как ею пользоваться. К сожалению, именно держатели кредиток чаще всего совершают по незнанию ошибки, неверно понимают смысл карты, не знают нюансы пользования. Поэтому мы рассмотрим самые важные моменты, которые нужно знать каждому заемщику.

Как пользоваться кредитной картой, какие важные моменты тарификации следует знать назубок. О процентных ставках, снятии наличных, о комиссии за обслуживание, о процессе погашения долга. И обязательно — об ошибках, которые чаще всего совершают заемщики. Все нюансы — на Бробанк.ру.

О кредитном лимите и ставках

Прежде чем рассказывать, как надо пользоваться кредитной картой, рассмотрим главные ее аспекты — это процентная ставка и лимит. Именно они — ключевые характеристики продукта.

Ставка и лимит становятся известными клиенту только по итогу рассмотрения заявки. В описании карты банк указывает на минимальную ставку и предельный лимит, только по факту они практически никогда не назначаются.

Что важно знать о лимите:

Как пользоваться кредитной картой без процентов

Практически все банки подключают к кредиткам льготный период. Благодаря этой опции появляется возможность пользоваться карточкой без переплаты. Если закрыть долг в рамках этого периода, банк не начислит проценты.

Стандартный грейс — 55 дней. Но многие банки стали выпускать кредитные карты с предельно большим периодом льготы. Есть варианты со 100 днями, со 120, порой это даже 200 дней. В итоге заемщики могут месяцами пользоваться линией ссуды и вообще ничего не переплачивать.

Информацию о сроках окончания грейса и сумме, которую нужно положить на счет для полного покрытия долга, всегда можно найти в банкинге. Если следить за сроками, можно постоянно пользоваться кредитной картой с льготным периодом, ничего не переплачивая.

Что важно знать:

О плате за обслуживание

Практически все кредитные карты обладают платной за обслуживание, которая списывается автоматически. Некоторые банки выпускают карты без этой платы, но такие предложения — редкость на рынке.

Схема взимания платы может быть следующей:

Что важно знать:

Как можно пользоваться кредитной картой

Теперь рассмотрим, что вообще можно делать с кредиткой, какие операции доступны ее держателям. И тут нет никаких ограничений. С кредитной картой можно делать все то же, что и с дебетовой. Просто в этом случае вы используете не личные средства, а заемные.

Как можно пользоваться кредитными картами Виза и Мастеркард:

Обратите внимание, что переводы на карты, счета и кошельки традиционно приравниваются к обналичиванию, поэтому в случае с кредитками за них берется комиссия.

Что важно знать:

Снятие наличных и переводы

Если вы хотите выгодно пользоваться дебетовой картой, лучше сразу отказаться от операций обналичивания и переводов на другие карточки, счета и кошельки. Кредитка создана для безналичных оплат. Иные операции возможны, но они будут обходиться заемщику дороже.

Особенности таких операций:

Снимайте наличные или делайте переводы только в крайнем случае. Это очень дорогие операции, делающие пользование кредитной картой невыгодным.

Как оплачивать долг по кредитке

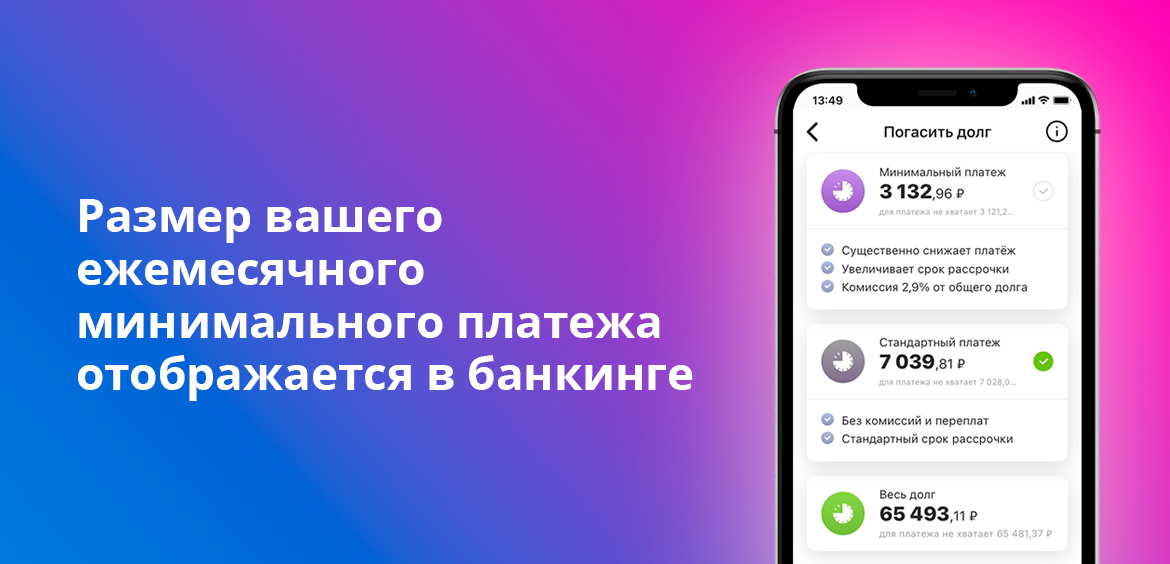

Самое главное для заемщика — соблюдать порядок и условия оплаты задолженности по кредитной карте. Как и в случае с обычными кредитами, клиент вносит ежемесячные платежи. Но особенность кредиток такова, что четкого графика нет.

Задолженность по кредитной карте — динамический показатель. Сегодня долг может составлять 250 000, завтра — 2000. Поэтому четкого ежемесячного платежа нет, есть только крайняя дата его внесения.

Банки указывают в тарифах на размер минимального ежемесячного платежа. Например, 5% от суммы текущего долга, но минимум 500 рублей. Сначала банк по итогу отчетного месяца формирует выписку, проводит учет и анализ операций, начисляет проценты. На следующий день он делает расчет и присылает заемщику информацию о сумме минимальной оплаты.

Информация о минимальном платеже всегда заблаговременно доставляется в банкинг и дается по СМС. Например, 4 числа вы можете получить сведения о том, что до 24 должны оплатить минимум 1500 рублей.

Если вы намерены грамотно пользоваться кредитной картой, старайтесь вносить на счет не минимум, указанный банком, а больше. Минимальный платеж практически полностью состоит из процентов, в итоге при его внесении основной долг буквально стоит на месте. Чтобы он уменьшался быстрее, нужно вносить больше.

Что важно знать:

Советы как лучше пользоваться кредитной картой

Прежде чем пользоваться кредиткой, крайне важно изучить ее тарифы и механизмы работы. Если человек не близок к банковским продуктам, он может запутаться, совершать неверные действия и ошибки.

Мы собрали основные рекомендации, которые помогут новичкам правильно пользоваться кредитной картой, не совершать просрочек и не переплачивать большие суммы:

Это ключевые аспекты для чайников, которые хотят знать, как пользоваться кредитной картой правильно. Надеемся, они помогут вам изучить продукт. Главное, понять все его свойства, а дальше все пойдет по накатанной.

Как пользоваться кредитной картой

Не всегда держатели платежного пластика знают, как правильно пользоваться кредитной картой, т. к. не знают в полной мере обо всех возможностях, которые она предоставляет. В статье мы расскажем, как правильно подобрать финансовый продукт, определив лучшее предложение от банков вашего региона. Вы узнаете, как избежать ненужных комиссий при совершении той или иной операции, как получить бонусы, если у карты есть своя программа лояльности.

Перечислим основные условия пользования кредитной картой. Стандартный пластик предназначен для оплаты товаров в розничных торговых точках и интернет-магазинах и различных услуг. Транзакции можно проводить по безналичному расчету. Некоторые кредитки дают возможность снимать деньги в банкоматах.

Как выбрать лучшую карту

Рассмотрим, как правильно определить наиболее удобный и функциональный пластик. Это важный вопрос, ведь от того, как вы будете пользоваться своей кредитной картой, во многом зависит, сможете ли вы оплачивать те или иные товары и услуги с выгодой. Рассмотрим, как правильно определить платежный продукт того или иного банка с учетом основных и дополнительных параметров его программы, а значит, и как найти для себя лучший банковский продукт.

Для чего вам нужна кредитная карта?

Во-первых, нужно решить, для чего вы будете ее использовать. Есть карты, которые удобно использовать для оплаты каких-то определенных услуг:

Есть карты, средства с которых можно обналичивать. Как правило, в банкоматах самой организации-эмитента снять деньги получится даже без комиссии. Но эту возможность предоставляет не каждый банковский продукт. Поэтому важно заранее узнать, сможете ли вы снимать деньги в банкоматах.

Если вам нужна карта для совершения повседневных покупок, достаточно будет определить ее основные параметры:

Как найти кредитку на Выберу.ру

В онлайн-поисковике Выберу.ру вы можете определить все эти параметры. Чтобы им воспользоваться, нужно перейти во вкладку «Банки» – в «Кредитные карты» и заполнить поля в меню слева. Помимо основных параметров – размера денежного лимита, валюты и длины льготного периода – вы можете отметить дополнительные пункты внизу:

Также вы можете выбрать срок рассмотрения банком заявки (если вам срочно нужна кредитная карта, вы можете выбрать пункт «День в день»). Кроме того, если вы не хотите подтверждать свой доход, в соответствующем пункте следует отметить «Не требуется». После того, как вы определили основные и дополнительные условия, следует нажать «Подобрать карту». Программа покажет все банковские продукты, соответствующие параметрам, которые вы выбрали.

После того, как вы определили условия пользования кредитной картой, нужно сопоставить предложения различных банков. Лучший финансовый продукт будет отличаться следующими параметрами:

Некоторые банк по условиям договора обслуживания начисляют специальные баллы за совершение оплат с помощью карты. Впоследствии бонусы можно тратить (как правило, один балл равен одному рублю). Выгодно использовать такую программу с максимальной скидкой при оплате тех товаров и услуг, в которых клиент наиболее заинтересован. Например, это будет заправка на АЗС, покупка билетов в кино, бронирование отелей, приобретение авиабилетов и пр.

Как получить кредитку

Основные параметры кратко перечислены в сводке банковского продукта на нашем сайте. Если вам нужно узнать обо всех условиях пользования кредитной картой, нажмите «Подробнее». На экране появится следующая информация:

Онлайн заявка на кредитную карту

Многие банки дают возможность оформить заявку на кредитную карту онлайн – без посещения офиса финансового учреждения. Чтобы получить пластик в банке или курьером, запрос на его выпуск вы можете отправить запрос через интернет прямо сейчас.

Процедура занимает всего несколько минут. Потребуется выполнить следующие действия:

Средства кредитного лимита уже будут на счете в момент активации карты.

При активации на телефон поступит пин-код, который вы сможете использовать для совершения операций через банкоматы и входа в личный кабинет. Если вас не устроит предложенный вариант пин-кода, вы сможете поменять его, позвонив на горячую линию банка.

Правила безопасности

Чтобы средствами вашей карты не смогли воспользоваться посторонние, нужно соблюдать следующие правила:

Если вы потеряли карту, немедленно позвоните на горячую линию банка, чтобы заблокировать пластик. Впоследствии вы сможете получить новую кредитку, привязанную к тому же счету.

Отслеживать состояние счета вы сможете несколькими способами:

Это важно, т. к. только во время льготного периода вы сможете пополнить счет без переплаты и фактически вернуть только те средства, которые вы сняли, избежав штрафов и необходимости вносить дополнительную сумму с учетом процентной ставки.

Как использовать кредитную карту с выгодой

Этот вопрос волнует, пожалуй, всех держателей платежного инструмента. Рассмотрим вопрос, как не только избежать финансовых потерь от использования тех или иных возможностей карты, но и получить финансовую выгоду от оплаты с помощью пластика.

Прежде чем тратить средства своего кредитного лимита, нужно подробно ознакомиться с условиями программы, в рамках которой вы используете кредитку. Они подробно изложены как на нашем сайте, так и на официальной интернет-странице банка, так и в договоре обслуживания, который вы подписываете.

Если среди условий пользования кредитной картой указана комиссия за ту или иную финансовую операцию или за превышение лимитов по транзакциям, вы можете действовать в тех рамках, когда дополнительный процент не взимается. И наоборот, если за оплату с помощью пластика начисляются бонусы, которые вы сможете тратить с пользой, выгоднее всего будет списывать средства со счета в большем объеме.

Если вы планируете обналичивать средства через банкоматы, проверьте, предоставляет ли пластик такую возможность. Кредитные карты некоторые банков подходят только для безналичного расчета. Но даже если в договоре прописано, что можно обналичивать деньги, в большинстве случаев вы сможете снять средства только с комиссией. Следует уточнить ее размер, чтобы избежать овердрафта, когда вы превысите кредитный лимит из-за снятия дополнительной платы банкоматом. Вторая опасность – наличие долга, о котором не знает клиент. Он может привести к тому, что до истечения льготного периода баланс не будет пополнен на 100%. Бывают случаи, когда держатель карты уверен, что погасил долг перед банком, но не учитывает того, что нужно внести и те средства, которые снял банкомат. Чтобы этого избежать, советуем проверять свой баланс сразу после пополнения карты, чтобы узнать, не требуется ли дополнительного взноса.

Как определить ближайший банкомат

Проверять баланс карты удобно в интернет-приложении. Но если у вас нет доступа ко Всемирной сети или необходимо снять деньги с карты или внести наличные, вы сможете осуществить эти операции через банкомат.

На сайте Выберу.ру собрана информация обо всех интересующих вас банкоматах. С помощью интерактивной карты вы без труда отыщете нужный вам пункт обслуживания финансовой организации, где вы сможете обналичить средства и осуществить другие операции по карте.

Заключение

Лучше всего использовать кредитную карту, когда ваш доход дает возможность вовремя закрыть долг перед банком, даже если вы использовали весь лимит. Лучше всего использовать средства в таком объеме, чтобы не было значительной финансовой нагрузки на личный/семейный бюджет. В противном случае может сложиться ситуация, когда весь доход будет уходить на то, чтобы закрыть долг перед банком.

Чтобы избежать выплаты процентов и штрафов, нужно в полном объеме, включая комиссии. Следует постоянно держать на контроле состояние вашего счета.

Соблюдайте правила безопасности, чтобы вашей картой не смогли воспользоваться злоумышленники.

Как правильно пользоваться кредитной картой

Чем кредитная карта отличается от дебетовой и от обычного кредита

Дебетовая карта привязана к вашему лицевому счету в банке. Чтобы оплачивать ею покупки, вы должны пополнить лицевой счет. Некоторые карты позволяют тратить в небольшой «минус», если активирована опция овердрафта. Но большинство дебетовых карт — это просто ваш кошелек, откуда можно взять только то, что вы в него положили.

Принцип обслуживания кредитной карты отличается от условий для кредитов:

Кредитный лимит карты является возобновляемым. Если вы погасили задолженность, вы можете снова тратить деньги в пределах доступного лимита. Кредиты выдаются разово, при погашении задолженности для получения нового кредита нужно обратиться в банк заново.

После выдачи кредита вы с первого месяца платите проценты вне зависимости от того, тратите вы деньги или нет. Если вы не пользуетесь кредитной картой, никаких начислений не производится. Кроме того, у карт есть беспроцентный период.

Процентная ставка при активации кредита для кредитных карт обычно выше. В 2020 году средневзвешенная ставка составляла 20–23%, тогда как кредит можно оформить по ставке от 5,99%.

Погашать задолженность и по кредиту и по кредитной карте нужно своевременно. При этом кредит гасится равными долями, а для карты возможно погашение долга минимальными платежами, размер которого зависит от суммы израсходованного лимита и рассчитывается как 4–10% задолженности плюс проценты. При внесении всей суммы долга до окончания проценты по карте не начисляются. Вы возвращаете столько, сколько потратили.

Как оформить кредитную карту

Для получения кредитной карты с минимальным доступным лимитом нужно заполнить заявление на сайте банка. Если вы уже являетесь клиентом выбранного банка, карту с лимитом до 300 000 рублей можно получить только по паспорту. Для продуктов с большим лимитом и пакетом привилегированных сервисов потребуется подтверждение дохода.

Но главное — не обязательно приходить в отделение банка, любую карту можно оформить онлайн и получить курьером домой или в офис.

Можно ли снимать наличные

Снимать наличные с кредитной карты, как и переводить деньги на карты физических лиц в своем и стороннем банке можно. Кроме этого, картой можно пополнять счет электронных кошельков, покупать с их помощью и совершать другие операции. Нюанс в том, что такие операции для большинства кредитных карт платные. При их проведении либо активируется кредитная линия по ставке, указанной в договоре, а это может быть до 49% годовых, либо спишется комиссия, также оговоренная условиями обслуживания карты. Льготный период для операций с наличными и переводов на другие карты не действует.

Если вы планируете снимать с карты деньги, пополнять с помощью нее баланс других карт и выполнять указанные выше операции — выбирайте продукт, допускающий операции с наличными. Например, кредитная карта «Наличная» от Райффайзенбанка позволяет выполнять указанные операции с минимальными комиссиями.

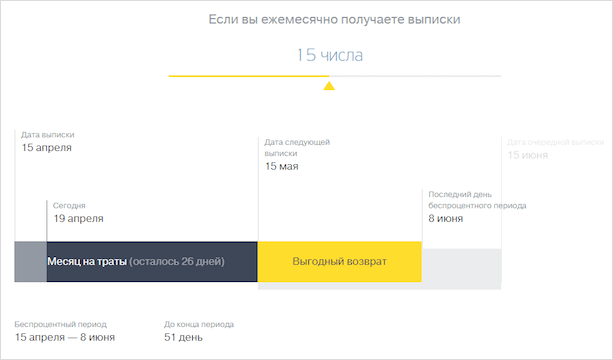

Как правильно использовать льготный период карты

Льготный период использования кредитной карты составляет от 50 до 120 дней. Если закрыть задолженность в течение этого времени, вам не придется платить проценты по кредиту — то есть вы вернете столько же, сколько потратили.

Чтобы не платить проценты и уменьшить плату за пользование кредитом по карте, помните:

отсчитывается с начала платежного периода и может начинаться как с первого дня месяца, так и со дня выдачи карты — эту дату можно посмотреть в мобильном приложении

операции с наличными имеют ограничения — бесплатное снятие может быть допустимо для определенной суммы, за операции взимается комиссия

погашать задолженность лучше заранее — поступление денег на счёт может занять до 3 банковских дней в зависимости от способа перечисления

чтобы льготный период активировался вновь, необходимо погасить текущую задолженность или внести минимальный платеж — зависит от условий обслуживания конкретной карты

активация льготного периода возможна только при наличии доступного остатка по карте, если вы израсходовали весь лимит, в новом периоде доступных к расходованию средств не будет

если вы списывали средства с карты в залог при подтверждении брони или покупке товаров, убедитесь, что они вернулись до истечения льготного периода

Все операции по кредитной карте отслеживаются в мобильном приложении. Там указана сумма задолженности, размер рекомендованного минимального платежа, дата, до которой необходимо внести плату и доступно пополнение с других карт и счетов в этом же банке.

Бонусные программы

Важное преимущество кредитных карт — бонусные программы. Вы пользуетесь скидками, подарками и специальными ценами партнеров банка, просто рассчитываясь своей кредитной картой. Например, можно получить дисконт при бронировании отелей, такси, оплате ресторанов и покупок в крупных магазинах по всему миру, а также получить бесплатные проходы в аэропортов.

Кэшбэк

Одна из наиболее популярных программ лояльности — это кэшбэк: специальная опция, при которой на ваш счет возвращается небольшой процент от суммы каждой вашей покупки (обычно это от 1 до 10%, но иногда он может доходить и до 30%). В зависимости от банка кэшбэк может начисляться как настоящими рублями, так и баллами, которыми затем можно компенсировать покупки, траты в ресторанах или даже обменять на рубли.

Такие программы работают по тому же принципу, что и кэшбэк, с одним только отличием — в них за определенное количество потраченных денег вам будут начисляться полетные мили, которые потом можно потратить на авиабилеты одной или нескольких авиакомпаний, брони гостиниц, аренду автомобилей, повышение класса обслуживания в самолете Такой вариант наиболее удобен для путешественников, потому что благодаря регулярным тратам по карточке позволяет быстро копить мили и получать авиабилеты практически бесплатно.

Кобрендинговые карты

Как пользоваться кредиткой, чтобы обезопасить себя от мошенников

Существует несколько базовых правил безопасности, которые помогут вам защитить средства на кредитной карте от мошенников.

Как грамотно пользоваться картой:

Райффайзенбанк предлагает оформить кредитную карту с лимитом до 600 000 рублей, беспроцентным периодом до 110 дней, кэшбэком и бонусами от партнеров.

Как использовать кредитки выгодно: обзор карт и советы экспертов

Некоторые боятся пользоваться кредитными картами, ведь проценты по ним в разы больше, чем по другим потребительским кредитам. Для других кредитка — неотъемлемая часть жизни. Они могут пользоваться ею каждый день, получая бонусы.

Аналитики финансового маркетплейса «Сравни.ру» помогли нам подобрать кредитные карты с самыми выгодными условиями. Кроме того, мы попросили экспертов поделиться советами о том, как лучше всего пользоваться кредитками и получать от этого выгоду.

Карты с самым большим льготным периодом

«Просто кредитная карта» от Ситибанка. Льготный, или грейс-период кредитования у этой кредитки составляет 150 дней. В этот период вы сможете пользоваться деньгами без уплаты процентов — но только если подали заявку на карту онлайн с 24 августа 2020 года до 24 февраля 2021 года включительно. Такой льготный период предоставляют участнику акции с момента одобрения карты. Льгота распространяется на оплату товаров, услуг, снятие наличных и денежные переводы. После того как пройдут 150 дней, льготный период вернется к стандартному — 50 дней.

Стоит учитывать, что у каждого банка есть ежемесячные минимальные платежи — это обязательная сумма, которую вы должны внести на карту до определенной даты в счет погашения долга. Если ее не внести, льготный период прекратится. Для «Просто кредитной карты» сумма составляет 5% от суммы задолженности.

Выпуск и обслуживание карты — бесплатные. Помимо этого, у банка есть бонусная программа. Можно получить скидку до 25% в книжном онлайн-магазине «ЛитРес»,10% в ресторанах Novikov Group, кешбэк 5% за бронирование отелей на Booking.com и другие. Эти акции тоже действуют временно.

Кредитный лимит — до ₽300 тыс. Его могут увеличить до ₽1 млн. Процентная ставка — от 20,9% до 32,9%.

«Можно больше» от МКБ. Льготный период в 123 дня действует на весь срок карты. Не забывайте про минимальный платеж в месяц в размере 5%, чтобы ваш грейс-период не сгорел. Кроме того, льготы пропадут, если вы снимете с карты «Можно больше» наличные. Период распространяется только на оплату покупок и услуг.

Если в месяц вы снимаете с карты до 50% от кредитного лимита, то с вас не возьмут комиссию. В случае если сумма будет больше, то она составит 2,9% плюс ₽290.

Кредитный лимит — до ₽800 тыс., а процентная ставка — от 21% до 34%. Выпуск карты бесплатный. В первый год за обслуживание тоже не придется платить, если вы оформили карту до 31 декабря этого года. На следующий год оно также будет бесплатным, если сумма покупок за предыдущий была от ₽120 тыс. Если меньше — то ₽499.

Согласно бонусной программе, вы получите 5% в виде баллов при оплате медицинских услуг, покупке абонементов в фитнес-клубах, при пополнении проездных карт, аренде автомобиля или каршеринга, тратах на развлечения, бары, рестораны и кафе. При других покупках — 1%. Бонусами можно компенсировать покупки, которые вы совершили в прошлом месяце. Один балл равен одному рублю. Однако есть лимит — компенсация не должна превышать 5 тыс. баллов. Кешбэк у карты «Можно больше» составляет от 4% до 25% при покупках у партнеров банка.

«120 дней» от банка «Открытие». Льготный период у карты соответствует ее названию — 120 дней. Его могут продлить на три дня в зависимости от количества дней в месяце. Минимальный платеж — 3% от размера задолженности и начисленные проценты, но не меньше ₽300. При этом грейс-период не распространяется на снятие наличных, денежные переводы, брокерские операции, а также на казино и азартные игры.

За снятие наличных с карты комиссию не возьмут, как и за оплату с помощью кредитки ЖКХ, налогов и штрафов. Кредитный лимит — до ₽500 тыс., процентная ставка составляет 13,9–29,9%. Обслуживание стоит ₽1,2 тыс. в год.

У кредитки нет программы лояльности. В банке проходит акция «Приятные бонусы», при которой стоимость годового обслуживания возвращается каждый месяц по ₽100, если сумма покупок по карте составляет от ₽5 тыс. Однако она заканчивается 31 октября.

Карты с самыми большими бонусами

Opencard от «Открытия». С этой кредиткой можно получать кешбэк до 11% в выбранной категории. Категории включают транспорт, кафе и рестораны, путешествия, красоту и здоровье. Кешбэк начисляется бонусными рублями, где один бонус равен одному рублю. Максимум можно получить 5 тыс. баллов в месяц.

В первый месяц пользования картой кешбэк начисляют всем, потом необходимо выполнять условия: каждый месяц расплачиваться кредиткой или переводить средства на другие карты в интернет- или мобильном банке, а также сохранять минимальный остаток на счетах банка от ₽500 тыс. или погашать задолженность минимальными платежами — 5% от суммы долга.

Можно выбрать другую опцию и получать до 3% на все покупки. Для этого необходимо соблюдать те же условия. Если тратить ₽50 тыс. в месяц и получать кешбэк за любые покупки, то за год можно накопить 18 тыс. баллов, подсчитали аналитики «Сравни.ру».

Кредитный лимит карты — до ₽500 тыс., процентная ставка составляет от 13,9% до 29,9%. Льготный период достигает 55 дней. Обслуживание карты бесплатное.

«365» от «Ренессанс Кредита». Если с помощью этой карты вы будете совершать покупки у партнеров банка, кешбэк может достичь 30% (его также начисляют бонусными рублями). На все другие покупки кешбэк составит 3%, если вы будете тратить от ₽75 000,01. Если сумма меньше, то размер кешбэка будет 1–1,5%.

Максимальное количество баллов, которые можно получить за месяц, — 3 тыс. Если тратить ₽50 тыс. в месяц на любые покупки, то за год можно накопить 9 тыс. баллов. Баллами можно компенсировать покупки, тогда один балл равен одному рублю. Если их использовать для оплаты ЖКХ или мобильной связи, то один рубль будет равен двум бонусам. Минимальная сумма компенсации — 500 бонусов.

Карта выпускается бесплатно. За первый год обслуживания также не надо платить. Потом, если сумма покупок по кредитке превысит ₽10 тыс. за месяц, обслуживание тоже будет бесплатным. В противном случае обслуживание обойдется в ₽99 в месяц.

Кредитный лимит — до ₽300 тыс. Процентная ставка — 23,9%, при снятии наличных она достигнет 45,9%. Кроме того, за снятие денег с карты в банкомате с вас возьмут комиссию в размере 2,9% плюс ₽290. Минимальный платеж в месяц составит 5% от задолженности, льготный период — 55 дней.

Airbonus Premium от банка «Авангард». При получении карты вам начислят 1 тыс. приветственных миль. На них можно купить билеты на самолет и на поезд, в том числе на московский «Аэроэкспресс». Они должны быть забронированы на сайте банка. При покупках с помощью кредитки тоже будут начислять бонусные мили — по одной за каждые потраченные ₽20. Если вы будете тратить по ₽50 тыс. в месяц, то за год получите 31 тыс. миль.

Карту можно открыть в рублях, долларах и евро. Вместе с ней вам предоставят бесплатную страховку для выезда за рубеж с покрытием до €60 тыс.

Кредитный лимит карты рассчитывается индивидуально. Процентная ставка составляет 15–30%, минимальный ежемесячный платеж — 5%. За обслуживание кредитки придется платить ₽5,5 тыс. в год. Снятие наличных с карты тоже платное. Если вы снимаете до ₽300 тыс., то комиссия составит 3%, если больше — то 5,5%. Грейс-период — 50 дней.

«Мир возможностей» от банка «Россия». Кешбэк составляет 5% от суммы задолженности на конец месяца. Акция касается золотых карт и проходит с 5 октября по 31 декабря этого года.

Для того чтобы получить кешбэк, нужно потратить более ₽30,01 тыс. за месяц. Кроме того, нужно выплачивать проценты по карте. Кешбэк начисляется реальными деньгами, его максимальная сумма — ₽3 тыс. в месяц.

Выпуск карты бесплатный, как и обслуживание. В банке можно сделать карту-браслет, это будет стоить ₽1,5 тыс. Льготный период — 61 день. Процентная ставка варьируется от 19,5% до 21%, а минимальный платеж — 5% плюс проценты, не менее ₽300. За снятие денег с кредитки с вас возьмут от 3% до 5%. Кредитный лимит составляет до ₽300 тыс.

Как использовать кредитку с выгодой для себя

Совет № 1: Используйте банковскую карусель

По мнению финансового консультанта Игоря Файнмана, это самый эффективный и абсолютно законный способ заработать 1–2% в год к своему капиталу. В банке, где вам выдали зарплатную карту, получаете кредитку с максимальным грейс-периодом. С ее помощью делаете все покупки, а зарплату кладете на депозит в банке. Когда льготный период подходит к концу, забираете деньги с депозита и гасите задолженность по кредитке.

«То есть у вас фактически деньги три-четыре месяца лежат на банковском депозите и приносят вам процент. Вы пользуетесь деньгами банка для того, чтобы нести текущие расходы. Но для этого надо иметь финансовую дисциплину, чтобы всегда укладываться в грейс-период. Потому что если вы допускаете даже просрочку один день, то вам начисляются проценты не за один день, а за весь срок пользования кредитной картой», — сказал консультант «РБК Инвестиции ».

Директор департамента кредитных рисков БКС Банка Сергей Хайруллин отметил, что на дебетовую карту также могут начислять проценты на остаток по счету. Так что можно воспользоваться этой возможностью и гасить задолженность с дебетовой карты.

Совет № 2. Выбирайте лимит, исходя из своей зарплаты и доходов

Если ваша зарплата ₽50 тыс. в месяц и вы планируете взять кредитную карту с грейс-периодом в 150 дней, то кредитный лимит составит ₽150 тыс., подсчитал Файнман. «Чтобы на три месяца вам спокойно хватило денег», — отметил он.

«Желательно не тратить по карте больше денег, чем прямо сейчас есть в наличии, то есть использовать карту как инструмент управления средствами, а не для того, чтобы купить что-то, на что не хватает собственных средств», — добавил Хайруллин.

Совет № 3. Внимательно читайте договор

В договоре прописаны условия кредита, в частности процентная ставка. Но обычно некоторые из них прописаны мелким шрифтом.

«Когда мы говорим про кредитные договоры, банки расставляют нам очень много красных флажков — надо очень внимательно читать договор перед тем, как его подписывать», — посоветовал Файнман.

Если вам привезли на дом кредитку, но договор не выдали, то с высокой долей вероятности можно попасть на эти «красные флажки».

Совет № 4. Не снимайте с кредитки наличные

Помните, что банки вводят комиссии на снятие денег с кредитной карты и прерывают льготный период, если вы взяли наличные.

«Это может оказаться для вас очень дорого и очень плачевно. Поэтому кредитная карта — для того, чтобы вы пользовались грейс-периодом», — отмечает Файнман.

Совет № 5. Используйте кредитную карту как залог

Деньги могут заблокировать при бронировании номера в отеле или аренде автомобиля. Для этих целей в путешествиях можно пользоваться кредиткой.

«Тогда вам не придется отказываться на время от собственных средств, как было бы с дебетовой картой», — объяснил Хайруллин.

Совет № 6. Не бегайте от банка при просрочке платежей

Свяжитесь с банком, если возникли финансовые проблемы и вы не смогли внести очередной платеж. Кредитку можно рефинансировать.

«При возникновении просрочки по кредитной карте точно не нужно начинать прятаться от банка, а, наоборот, вступать с организацией в конструктивный диалог, целью которого, возможно, будет процесс последующего рефинансирования кредита», — сказал начальник управления развития продуктов и проектов банка компании «Фридом Финанс» Мурад Шихмагомедов.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Почему вам нужна кредитная карта и как на ней заработать

5 Время прочтения: 5 минут

Кредитная карта может быть полезной, но этот финансовый инструмент подойдет не всем. Рассказываем, как правильно выбрать кредитку и сколько с ее помощью можно заработать.

Что такое кредитная карта?

Главное отличие кредитной карты от дебетовой в том, что вы пользуетесь деньгами банка, а не своими. По сути, кредитная карта — это тот же кредит, но на более гибких условиях: их можно менять в зависимости от финансовых нужд.

Объясняем на конкретном примере: если вы берете кредит в банке, допустим, 100 000 рублей, то сразу получаете всю сумму (наличными или на расчетный счет), и банку неважно, как именно вы будете этими деньгами распоряжаться. Главное — вовремя погасить задолженность, и делать это надо по заранее известному графику платежей.

Если же вы пользуетесь кредитной картой, то в вашем распоряжении деньги банка в пределах кредитного лимита, и размер минимального платежа по задолженности будет зависеть от потраченной суммы.

Зачем вам может понадобиться кредитная карта?

Кредитная карта — удобный и полезный финансовый инструмент, но подойдет он только дисциплинированным людям, способным следить за своими финансами и вовремя гасить задолженность. У тех, кто планирует постоянно пользоваться кредиткой, должен быть стабильный регулярный доход, иначе будет сложно вовремя вносить минимальный платеж. Просрочки по кредитке грозят ухудшением кредитной истории и в будущем могут стать причиной отказа в кредите.

Другой вариант использования кредитной карты — держать ее для подстраховки в кошельке: если внезапно потребуются деньги, они уже будут под рукой, и не придется занимать у друзей или срочно бежать в банк за кредитом. В этом случае, кстати, стоит выбрать кредитную карту с бесплатным годовым обслуживанием.

Что такое кредитный лимит?

Банк ограничивает количество денег, которыми вы можете пользоваться. Размер кредитного лимита зависит от многих факторов, главный из которых — платежеспособность держателя карты. Если вы уже являетесь клиентом банка (например, получаете зарплату или держите деньги на депозите), то вы сможете рассчитывать на большую сумму.

Кредитный лимит может быть повышен в течение времени использования карты: достаточно быть аккуратным и надежным заемщиком, регулярно тратить деньги с кредитки и вовремя погашать задолженность.

Что такое процентная ставка?

У каждой кредитной карты (как и у обычного кредита) есть процентная ставка — за использование денег банка придется платить. Ставка крайне редко фиксированная: чаще всего банки в рекламе указывают диапазон, например от 9% до 40% годовых, а точный размер процентов назначается индивидуально каждому клиенту.

Процент начисляется не на всю сумму, одобренную банком, а только на те деньги, которые уже потрачены.

Но есть и хорошая новость: деньгами банка можно пользоваться бесплатно благодаря грейс-периоду.

Что такое грейс-период и как им правильно пользоваться?

Практически у всех кредитных карт есть льготный (он же грейс) период: время, в течение которого банк не начисляет проценты за использование денег.

Грейс-период состоит из отчетного и платежного периодов и может длиться от 30 до более чем 150 дней в зависимости от условий разных банков.

Отчетный период — это время, в течение которого вы можете тратить деньги с карты.

Платежный период — это время, когда нужно вернуть потраченное банку.

Отсчет грейс-периода начинается со дня первой операции по карте (покупки, оплата услуг, снятие наличных, переводы и т. д.): если погасить задолженность полностью в течение льготного периода, то платить банку за использование денег не придется.

По окончании грейс-периода проценты будут начисляться за каждый день использования денег банка. Чем длиннее грейс-период, тем больше у вас времени для того, чтобы успеть погасить задолженность и ничего не платить банку. Выбрать кредитную карту с льготным периодом до 1 100 дней можно здесь.

Как правильно погашать задолженность?

Расходы по кредитной карте складываются из нескольких частей:

Плата за обслуживание карты может начисляться как единым платежом раз в год, так и равными частями каждый месяц — в зависимости от условий конкретной карты.

Но на этом можно сэкономить: достаточно выбрать карту с бесплатным обслуживанием.

Кредитная карта в основном предназначена для безналичных платежей, и за снятие наличных банк чаще всего назначает определенный процент. Если есть необходимость пользоваться наличными деньгами с кредитки, лучше выбрать карту с возможностью снимать деньги бесплатно. Таких предложений на рынке немного, но они есть.

Если вы не погасили задолженность в течение льготного периода, то проценты будут начисляться за весь срок использования денег — с первого дня появления долга.

Минимальный платеж — величина переменная. Она зависит от суммы долга, процентной ставки по кредитке и количества дней задолженности.

Если не внести платеж вовремя, то банк назначит неустойку (ее размер также указан в договоре).

Вносимые деньги первым делом идут на оплату процентов, штрафов и неустоек, а уже потом — на оплату основного долга.

Как получить прибыль с помощью кредитки?

Современные кредитные карты не отстают от «дебетовок»: сегодня банки предлагают кредитки с приличным кэшбэком и действительно заманчивыми бонусными программами.

Таким образом, если грамотно пользоваться кредитной картой, вовремя гасить долг в течение грейс-периода, да еще и получать за это кэшбэк и другие бонусы, то на трате денег банка можно еще и неплохо заработать.

Бонусные программы разнообразны и обширны: есть карты специально для автомобилистов (с повышенным кэшбэком на АЗС), путешественников, самозанятых, спортсменов, поклонников сервисов «Яндекса» — перечислять можно бесконечно. Каждый сможет найти кредитную карту согласно своим предпочтениям и получать с ее помощью реальную прибыль.

Не знаете, какую выбрать? Тогда вам сюда: в этом каталоге собрано несколько десятков лучших кредитных карт с кэшбэком до 10%, по некоторым из которых можно получать до 10 000 рублей в месяц!

Какой должна быть выгодная кредитная карта?

Кредитная карта, которой удобно и выгодно пользоваться, должна отвечать следующим требованиям:

Чтобы сравнить предложения от банков и выбрать наилучший для себя вариант, достаточно указать желаемый кредитный лимит и другие параметры вот здесь и получить индивидуальную подборку кредитных карт.

Отправить заявку на понравившуюся карту можно сразу же — это займет не более 5 минут.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Как выбрать и оформить кредитную карту

Кредитная карта – банковский продукт, позволяющий пользоваться деньгами банка в любое время. Лимит по кредитке устанавливается персонально для каждого, после принятия заявки и пакета документов. Рассмотрим, как правильно выбрать кредитную карту и на что следует обратить внимание. Отдельно отметим, как заказать кредитную карту через интернет.

Как выбрать лучшую карту

К оформлению кредитной карты следует подойти ответственно. Не стоит доверять рекламе, которая обещает космические бонусы и привилегии. Рассмотрим, на какие параметры следует обратить внимание.

На что обратить внимание при выборе кредитной карты:

Важно! Не стоит делать выбор, принимая во внимание максимальный лимит. Объясняется это тем, что кредиторы рассчитывают его персонально, учитывая доходы и расходы клиента. Новым клиентам, на практике, банки одобряют лимит из расчета, чистый доход (з/п за минусом прожиточного минимума и ежемесячных трат) униженный на 5 или 10. Если клиент пользуется картой часто и в срок вносит оплату, лимит автоматически может быть увеличен.

Как оформить кредитную карту

Чтобы процедура получения кредитной карты заняла немного времени, следует придерживаться инструкции.

При отсутствии курьерской доставки потребуется обратиться в офис банка с документами. Дата и время обговаривается с сотрудником по телефону. В отделение банка потребуется подписать договор и получить карту.

При наличии курьерской доставки необходимо встретиться с представителем банка в удобное для себя время. Предъявив документы, останется подписать договор и получить карту.

Важно! При курьерской доставке будьте готовы к тому, что потребуется сфотографироваться с картой и паспортом в руках. Так курьер фиксирует, что карта вручена заемщику.

Как правильно пользоваться кредитной картой

Многие клиенты после получения кредитки, начинают совершать необдуманные покупки или снимать деньги. Чтобы не попасть в финансовую яму, следует принимать во внимание несколько простых правил пользования кредитной картой.

Как пользоваться картой с кредитным лимитом:

Не снимать наличные

Банк начисляет повышенные проценты, если клиент снимает наличные и аннулирует льготный срок.

Чтобы не платить проценты, возвращать потраченные деньги лучше в течение льготного периода.

Не покупать машину или квартиру по карте

Процентная ставка по карте выше. Выгоднее оформить целевой кредит и оплачивать взносы по графику.

Вовремя вносить платежи

Просрочив оплату, даже на день, банк может начислить фиксированный штраф (500-2000 р.) и пени, за каждый день неоплаты. При длительной просрочке сумма долга увеличится.

Оценивать финансовые возможности

Следует тратить столько, сколько сможете вернуть.

Выбирать программу исходя из своих потребностей, и следить за акциями партнеров.

Не передавать карту третьим лицам

Мошенники могут воспользоваться данным картами и снять наличные. Долг банку потребуется выплачивать заемщику.

Как погашать долг по кредитной карте

Условия погашения прописываются в договоре. Банк предлагает вернуть потраченные деньги в течение льготного срока без учета процентов. Если нет всей суммы для погашения, то следует оплатить минимальный взнос, размер которого составляет 3-10% от суммы задолженности.

Раз в месяц, в отчетную дату, банк присылает выписку. В ней можно увидеть, когда заканчивается льготный срок и сколько надо внести для погашения минимального взноса. Дополнительно информация отражается в личном кабинете клиента, доступ в который можно получить бесплатно.

Внести взнос можно:

Важно! Способы оплаты прописываются в договоре. Дополнительно уточнить информацию в любой момент можно у сотрудника службы поддержки клиентов.

Подводя итог, можно отметить, что кредитную карту можно заказать через интернет. Для этого потребуется изучить рейтинг кредитных карт, выбрать максимально выгодное для себя предложение и отправить заявку. Получив положительное решение обратиться в офис банка с паспортом и получить кредитку. При наличии курьерской доставки можно получить карту дома или на работе. Главное, пользоваться картой правильно, своевременно вносить платежи и стараться вернуть потраченные деньги в льготный срок. В противном случае кредитная история испортится и долг увеличится.

Как правильно пользоваться кредитной картой?

Кредитная карта — банковский продукт, вызывающий много разногласий. Одни отказываются пользоваться ими вовсе, другие не настолько категоричны. В действительности кредитка, как и другие предложения банков, — в первую очередь инструмент. И финансово грамотный человек сможет применять его с выгодой, так, чтобы не выплачивать проценты, а, наоборот, сэкономить. Расскажем, как правильно пользоваться кредитной картой, чтобы ее использование было в радость и не становилось обузой.

Содержание статьи

Почему кредитная карта — это выгодно

Основная причина, по которой люди отказываются иметь кредитки, – нежелание выплачивать проценты и оставаться в долгу перед банком. И это рационально и разумно, но, если подойти к использованию карточки грамотно, платить лишнего и вовсе не понадобится. Наоборот: можно сэкономить. Кредитка в состоянии не только отобрать деньги, но и принести дополнительный доход. Сейчас объясним, почему.

Льготный период. Проценты начинают начисляться не сразу после использования карточки. Существует так называемый льготный период, он же грейс: в это время можно погасить заемные средства без процентов, заплатив банку ровно столько, сколько Вы потратили. А это все меняет. Финансовая грамотность – в том числе умение находить бонусы практически в любом банковском инструменте, а эта особенность кредитных карточек открывает сразу несколько возможностей, о которых мы расскажем чуть позже. Правильно использовать кредитку – значит погашать ее до окончания льготного периода: в результате Вы остаетесь не в минусе, а иногда даже в плюсе.

Высокий кэшбек. Это одна из причин, почему кредитка может стать выгодным инструментом. Так как кредитные программы приносят банкам больше денег, они всячески стимулируют клиентов приобретать такие продукты. Поэтому в большинстве современных кредитных карт предусмотрен довольно высокий кэшбек за определенные покупки. Это могут быть шопинг на маркетплейсах, покупка конкретных категорий товаров или оплата услуг. Часть оплаты возвращается на карточный счет в виде настоящих рублей или разнообразных бонусов. Например, различные трэвел-программы, разработанные в сотрудничестве с железнодорожными и авиакомпаниями, могут возвращать бонусы в виде миль. Выгодное решение для тех, кто много путешествует.

Разнообразные программы. Как уже говорилось, банки заинтересованы в том, чтобы их клиенты пользовались кредитными продуктами. Поэтому они привлекают людей выгодными программами, бонусными милями, низкой процентной ставкой. И это вовсе не обязательно плохо: если грамотно пользоваться кредиткой, помнить о лимите и стараться не оставаться в долгу, бонусные программы могут стать хорошим подспорьем в экономии. Это может быть выгодно, главное – быть внимательнее и применять возможности с умом. Вы сами увидите, насколько удобно можно пользоваться кредиткой.

Как правильно пользоваться кредитной картой

Чтобы карточка не стала из выгодного инструмента обузой, при ее использовании нужно соблюдать несколько простых правил. Если Вы будете их соблюдать, то никогда не столкнетесь с необходимостью выплаты огромных процентов и невозможностью найти денег для оплаты, с долгами и другими сопутствующими проблемами. Финансовая грамотность способна помочь избежать серьезных сложностей и находить выгоду там, где Вы до этого, возможно, не ожидали ее увидеть. Давайте поговорим о том, что нужно делать, чтобы использование карточки было Вам на руку.

Не доводить до процентов. Может показаться, будто выплачивать проценты — это нормально, ведь карточки созданы как раз для этого. Но такой подход не поможет получить от кредитки выгоду, а финансовая грамотность учит извлекать ее из любого продукта. Так что, если в карточном продукте есть возможность не платить лишнего, ею нужно пользоваться. Погашение задолженности до окончания грейс-периода — обязательное условие разумного использования карточки. Это особенно важно, если Вы часто покупаете что-то с помощью кредитки и имеете большой кредитный лимит. В таком случае начисленные проценты могут стать серьезным ударом по бюджету. Старайтесь ни в коем случае до них не доводить: всегда помните, когда заканчивается льготный период. Можете поставить напоминание или подключить автоплатеж: многие банковские приложения это умеют.

Регулярно проверять состояние карточного счета. Может быть такое: что-то изменилось, а Вы об этом не знаете. Или, например, забыли доложить на карточку какую-то маленькую сумму — и вот она уже перестала быть выгодной. Не переживайте. Финансовая грамотность и внимательность к своим продуктам — это способ сделать так, чтобы подобного никогда не происходило. Возьмите себе за правило регулярно, хотя бы раз в несколько дней проверять состояние средств на Вашей карте, читать новости и уведомления от банка. В этом Вам помогут многочисленные банковские приложения: они удобные, подробные и предоставляют всю нужную информацию. Если Вы еще не пользуетесь таким для своей карточки — установите. В приложение к тому же приходит регулярная выписка по счету, а ее просматривать нужно обязательно.

Покупать только за свои деньги. Иными словами, не пользоваться кредиткой, если есть хотя бы малая вероятность, что Вы не сможете расплатиться. Можно воспринимать это как простое правило: если у Вас не будет возможности погасить задолженность по кредитной карте сразу после ее использования — не пользуйтесь. Нет, это не значит, что ее действительно нужно погашать тут же: наоборот, один из способов заработка на кредитке — выплачивать все незадолго до окончания беспроцентного периода. Это просто значит, что не нужно рисковать. Даже если Вы уверены, что деньги у Вас скоро появятся, лучше перестраховаться. Форс-мажоры случаются всегда, и все предусмотреть невозможно: даже зарплату могут задержать. Так что пользуйтесь кредиткой, только если у Вас есть деньги. Так Вы сможете уберечь себя от рисков.

Лучше не снимать наличные. Кредитная карта — это, в том числе, огромные комиссии за снятие наличных в банкоматах. Дело в том, что банк зарабатывает, если Вы расплачиваетесь карточкой, и ему не нравится, когда деньги с нее утекают просто так. Поэтому тем, кто снял наличные, приходится платить большие комиссии. Если Вы сомневаетесь, обязательно перечитайте договор. Ответы на любые свои вопросы Вы найдете в соглашении о сотрудничестве, поэтому будет лучше, если документ всегда будет у Вас под рукой. Вы наверняка найдете пункт о снятии наличных — так что старайтесь расплачиваться картой. Таким образом Вы сохраните все бонусы, которые положены Вам за использование кредитной карты, и не потеряете средства.

Лайфхаки: удобство и выгода

Предыдущие советы помогали не попасть впросак при использовании карточки и уберечь себя от сложностей. Но ведь кредитная карта может принести и выгоду, которая оправдывает ее использование. Чтобы пользоваться ею «в плюс» себе, помните несколько лайфхаков.

Заработок на процентах. Многие дебетовые карты начисляют процент на остаток, который находится на счете. Иными словами, если на карточке у Вас лежит определенная сумма, в условленную заранее дату Вы получите 3,5 % от этой суммы. Процент может быть другим и зависит от конкретного банка, 3,5 % взяты для примера. Один из способов рационального и выгодного использования кредитки — расплачиваться ею, пока деньги на дебетовой карте работают и зарабатывают Вам проценты, а потом погасить до окончания беспроцентного периода. Но понадобится учесть несколько нюансов:

Использование бонусов. Если Ваша кредитная карта подключена к какой-либо программе, пользуйтесь ей. Это еще одна причина покупать товары и услуги преимущественно с кредитки. Бонусные баллы можно тратить на покупки, мили использовать при оплате поездок. Это стоит продумать еще при выборе карточки: банки сотрудничают с разными организациями и предлагают более выгодные условия покупок в этих компаниях. Так что, если у Вас есть любимый магазин или поставщик услуг, рациональным решением будет сразу выбрать предложение банка, который с ним сотрудничает. Так Вы получите особые условия в любимой компании и сможете экономить без лишних усилий.

Залог. Вы наверняка знаете, что некоторые организации требуют залог за свои услуги. Чаще всего это гостиницы и прокатные сервисы. Для залогового депозита кредитка идеальна: деньги не списываются, а как бы замораживаются, переводов нет, так что проценты Вам платить не придется. Единственный риск — возможна ситуация, когда депозит Вам не вернут, например, если прокатное имущество было повреждено. Так что старайтесь, чтобы все происходило в рамках грейс-периода.

Простые правила финансовой грамотности — путь к успешной и экономной жизни, в которой нет места ошибкам и долгам. Пользуйтесь ими, и вскоре сами заметите: денег на счету начало оставаться больше, а жить стало проще.

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Как правильно пользоваться кредитной картой Тинькофф

Банк Тинькофф специализируется на выдаче кредитных карт, это его первый и ключевой продукт. И какую бы карточку вы не оформили, процесс пользования ею будет идентичным. Есть определенные условия и хронология, которые важно соблюдать.

Рассмотрим, как правильно пользоваться кредитной картой Тинькофф, чтобы она оказалась выгодным продуктом. Как переплачивать меньше или вообще не платить проценты, как лучше погашать задолженность. Полезные советы от эксперта Бробанк.ру.

Суть кредитной карты

Прежде чем рассматривать, как пользоваться кредитной картой Тинькофф, изучим, что она вообще собой представляет. Все кредитки банка имеют идентичную суть, различаются только тарифами и подключенными бонусными программами.

Тинькофф устанавливает по карточке кредитный лимит, который по большинству продуктов максимально может достигать 700000 рублей. При этом начальный лимит стандартно небольшой, но по мере пользования ссудой он может быть увеличен.

В рамках предоставленного лимита заемщик может выполнять любые приходные и расходные операции:

По сути, можно пользоваться кредитной картой Тинькофф как и обычной дебетовой, совершать те же операции, только за счет кредитного лимита. Но снятие и переводы не приветствуются и всегда платные.

Кредитный лимит карточки Тинькофф возобновляемый. Например, если линия ссуды на текущий момент составляет 200000, заемщик может сколько угодно совершать расходные и приходные операции, пока долг не дойдет до верхнего порога в 200000. И не нужно каждый раз делать запросы, лимит уже установлен и действует.

За что платит заемщик

Прежде чем начать пользоваться кредитной картой Тинькофф, необходимо обязательно подробно изучить тарифы и понять, за что банк списывает плату, какие операции будут бесплатными.

Важные моменты тарификации:

Операции оплаты покупок и услуг в магазинах и в интернете не облагаются комиссиями и попадают под действие стандартной ставки.

Как пользоваться кредитной картой Тинькофф без процентов

Один из самых важных моментов пользования — возможность избежать уплаты процентов. Банк Тинькофф оснащает большинство своих кредитных карт льготным периодом. Это срок, в течение которого можно пользоваться линией ссуды и не платить проценты.

Стандартно это 55 дней, которые стартуют со дня получения выписки по счету по итогу предыдущего месяца пользования. Например, вы получили карточку 14 января, с этого дня начинается первый расчетный период длиной в месяц, и с этого дня стартуют льготные 55 дней.

15 февраля вы получаете выписку за предыдущий расчетный период, начинается следующий льготный период. Получается, что они накладываются друг на друга. Фактически банк дает 30 дней бесплатного пользования и еще 25 дней на оплату долга за эти дни:

Для многих заемщиков расчет льготного периода сложен и непонятен, но считать самому ничего не нужно. Тинькофф будет уведомлять о сроках льготы, плюс информация будет отражаться в банкинге, доступ к которому дается бесплатно всем держателям кредиток.

Как пользоваться беспроцентным периодом по кредитной карте Тинькофф:

Если рассматривать как выгодно пользоваться кредитной картой Тинькофф, то совета два: не совершать операции снятия наличных и переводы и постоянно применять льготный период. Тогда процентов не будет вообще.

Погашение задолженности

Если на кредитном счету есть минус, значит, появляется необходимость внести ежемесячный платеж. Его размер определяется банком по итогу расчетного месяца, период платежа наступает в день получения заемщиком выписки и длится 25 дней.

Тинькофф всегда информирует клиентов о сроках и суммах минимальных платежей по кредитной карточке по СМС и в интернет-банке. Важно успеть внести платеж до указанной даты, иначе возникнет просрочка, пойдут пени.

И лучше вносить не указанный банком минимальный платеж, а больше. Дело в том, что минимальный по большей части состоит из набежавших процентов. В итоге, если вносить только такие суммы, основной долг будет уменьшаться медленно, переплата будет большой.

Часто у заемщиков, которые вносят только минимальные платежи, складывается ощущение, что долг совсем не уменьшается. Он уменьшается, просто медленно. Поэтому лучше вносить больше.

Как пользоваться баллами по кредитной карте Тинькофф

К каждой кредитке банк подключает какую-то бонусную опцию, систему вознаграждения заемщика за пользование продуктом. Например, по самой популярной карте Платинум предусмотрены баллы Браво.

За все проведенные картой покупки заемщик получает 1% баллами Браво, а за покупки у партнеров банка можно получать до 30%. Накопленными бонусами можно компенсировать покупку ж/д билетов или оплату счета в кафе.

Баллы Браво актуальны для карт Платинум. По ALL Airlines предусмотрено начисление бонусных миль, по карте Драйв — кэшбэк за покупки в автокатегориях, по кобрендовым — бонусная система партнера и так далее. У каждой кредитки свой функционал.

Как пользоваться кредитной картой Тинькофф Драйв

Это еще одна популярная кредитка банка, поэтому по ней часто возникают вопросы. Это специальное предложение для автомобилистов. Заемщик пользуется картой Драйв стандартно, все дело в бонусной программе.

Тинькофф дает держателям карточки Драйв кэшбэк: 10% на АЗС и покупку страховки на Тинькофф Страхование, 5% за оплату любых автоуслуг, штрафов и платных дорог и 1% за все остальные покупки. Накопленными бонусами можно возместить оплату любой автоуслуги или покупку на АЗС.

Картой Тинькофф Драйв тоже можно пользоваться бесплатно, к ней подключен льготный период в 55 дней.

Подытожим

Из всего сказанного выше можно понять, как грамотно пользоваться кредитной картой Тинькофф, как лучше ее использовать. Вы заказываете карточку онлайн и получаете ее доставкой на дом. До получения она неактивная, кредитный счет использовать нельзя.

Как правильно пользоваться карточкой:

Стоит один раз разобраться, как пользоваться кредитной картой Тинькофф, почитать отзывы других заемщиков, и все станет понятным. Банк создает предельно доступные продукты без витиеватых условий. Все платы и комиссии прописаны в тарифах, которые отражаются в банкинге и выдаются клиенту в бумажном виде при выдаче карточки. Все вопросы можно задать в чате банка в его банкинге.

Как пользоваться кредитной картой

В наши дни особенно популярным стало использование кредитных карт. Это удобная альтернатива давно существующей системе оплаты наличными, которая ныне уже широко распространена. В данной статье попробуем разобраться, что же представляют собой кредитные карты, а также как пользоваться кредитной картой.

Как правильно пользоваться кредитной картой?

Существуют также дебетовые карты – карты, покупки по которым можно совершать только в пределах средств, находящихся на них.

Установление максимального кредитного значения для каждого клиента по кредитным картам происходит на основании информации о доходах, предоставленной клиентом банку (справки о доходах, документы, подтверждающие наличие автомобиля или другого имущества, наличие постоянного места работы и др.).

Также следует учитывать важное преимущество кредитных карт перед обычным получением кредита в банке. Поскольку в данном случае вам не придется указывать цель получения, вы сможете использовать кредитные средства на любые покупки. Некоторыми картами даже можно погашать кредиты в других банках.

Преимуществом кредитных карт также является возможность круглосуточного доступа к ним. Также при установке мобильного приложения или при использовании интернет-банкинга вы сможете ещё и контролировать свои расходы, узнать остаток или задолженность по кредиту, произвести оплату коммунальных услуг, услуг связей и др.

Как оформить кредитную карту в России?

В России в настоящие дни популярными являются карты систем Visa и MasterCard. Их главное достоинство в том, что пользоваться кредитными картами этих типов можно не только на территории Российской Федерации, но и за пределами страны.

Оформление кредитной карты проходит в несколько этапов:

Оформить заявку на получение кредитной карты можно путем отправки онлайн-заявки с сайта Банкирос.

Для оформления заявки необходимо указать всю информацию, касающуюся ваших доходов. В зависимости от этого банк будет принимать решение об оказании услуги кредитования, а также о кредитном лимите по карте.

Принятие решения банком в среднем занимает несколько дней (во всех банках по разному). В целом, от 2 до 5 дней.

Нажмите на кнопку «кредитные карты». Далее вам будут представлены наиболее популярные кредитные карты Сбербанка. Обратите внимание, что все они представляют собой кредитные карты либо системы Visa (включая Visa Gold), либо MasterCard, что отвечает запросам большинства потребителей. Есть карты, оформление которых производится с подтверждением, но есть и такие, для подачи заявки на получение которых достаточно лишь только по паспорту гражданина Российской Федерации. Ознакомьтесь со списком предложенных кредитных карт и выберите ту, которую сочтете наиболее подходящей для вас по тарифам и использованию. Нажмите на нее.

Затем вы сможете не только получить более подробную информацию о выбранной карте, но и оформить заявку онлайн. Для этого нажмите на кнопку «оформить заявку».

Для того, чтобы совершить эту операцию, вам необходимо зарегистрироваться на сайте Сбербанка. После регистрации заполните все поля в предложенной форме и ожидайте ответа работников банка о принятом решении по вашему запросу.

Как пользоваться кредитной картой ВТБ

Банк ВТБ не стал разрабатывать большую линейку кредитных карт. В ассортименте всего одно предложение. Поэтому и разобраться в том, как пользоваться этой кредиткой, довольно просто. Это классический продукт без сложного функционала.

Рассмотрим подробно, как пользоваться кредитной картой ВТБ, как оплачивать задолженность, как банк взимает проценты и плату за обслуживание. И обязательно расскажем о льготном периоде и о том, на каких условиях проводится обналичивание. Подобный разбор — на Бробанк.ру.

Как можно пользоваться кредитной картой ВТБ

При рассмотрении заявки банк принимает решение о том, какой кредитный лимит назначить конкретному заемщику. Максимально это может быть 1 000 000 рублей. Но если говорить объективно, то такие суммы сразу не одобряют.

При оформлении без справок ВТБ одобрит лимит по кредитке не больше 100 000.

Изначально банк установит более скромную линию, например, 150 000. Но если клиент станет активно пользоваться кредитной картой, если он будет вносить платежи без проблем, лимит постепенно станет увеличиваться по инициативе кредитора.

Какие операции можно проводить кредитной картой банка ВТБ:

По сути, пользоваться кредитной картой ВТБ можно точно также, как и дебетовым платежным средством. Всем заемщикам дается бесплатный доступ в банкинг, где можно проводить любые финансовые операции.

| Кред. лимит | 1 000 000 Р |

| Проц. ставка | От 19.9% |

| Без процентов | До 110 дней |

| Стоимость | 0 руб. |

| Кэшбек | До 50% |

| Решение | 5 минут |

О льготном периоде

Держатели кредитных карт ВТБ могут пользоваться ими, не уплачивая банку проценты. К карточке подключен льготный период, при погашении долга полностью до его окончания заемщик избавляет себя от обязательства платить проценты.

Льготный период по карте Возможностей — до 110 дней. Чтобы он сработал, важно оплатить долг в полном объеме до окончания грейса. Следить до сроками можно в банкинге, ВТБ заблаговременно предоставляет эту информацию. Также клиент будет получать СМС.

Как правильно пользоваться льготным периодом по кредиткам ВТБ:

Обратите внимание, что под льготный период попадают только операции оплаты покупок и услуг. Снятие наличных, переводы — все это не попадает под грейс. За эти операции проценты начисляются всегда.

Заемщику же ничего не нужно считать, банк все делает за него. Система автоматически считает срок грейса, указывает на сумму для оплаты долга в полном объеме. После банк заранее информирует заемщика о сроках и суммах по СМС и в банкинге.

Как оплачивать задолженность

Если по кредитной карте ВТБ есть минус, возникает необходимость внесения ежемесячного платежа. Банк указывает, что это 3% от суммы долга. Например, если к окончанию отчетного месяце состояние баланса — минус 20000, то платеж составит 600 рублей.

И снова заемщику не нужно ничего считать самостоятельной, банк сам сделает расчеты и заранее предоставит информацию о сумме минимального платежа и дате, когда он должен лежать на счету.

ВТБ указывает, что платеж по всем его кредитным картам должен быть внесен до 18 часов по московскому времени 20-го числа каждого месяца.

Расчетный месяц — он же календарный месяц. То есть за операции с 1 по 31 марта клиент получает выписку 1 апреля. В этот день заемщик информируется о сумме наименьшего платежа, и ему дают срок оплаты до 20 апреля. Операции, совершенные 1 апреля и после, попадают уже в следующий расчетный месяц.

При этом совсем не обязательно соблюдать минимально указанную сумму. Более того, мы даже рекомендуем вносить по возможности больше. Дело в том, что внося наименьшую сумму, вы практически не уменьшаете основной долг, а только оплачиваете проценты. Чтобы долг уменьшался, чтобы переплата была ниже, нужно вносить больше.

Удобнее всего вносить платеж через банкинг ВТБ со своего счета или дебетовой карты ВТБ. Аналогично можно внести оплату с любой другой карты или через сторонние банкинги путем простого перевода по номеру кредитки.

Как правильно пользоваться кредитной картой ВТБ для снятия наличных

Крайне важно сразу понять, что операции оплаты покупок и операции снятия наличных — две совершенно разные вещи. Кредитка прежде всего создана для оплаты товаров и услуг. И в последнюю очередь для снятия наличных — для этого существуют наличные кредиты.

Что важно знать о снятии наличных:

И также напомним, что льготный период в 110 дней не распространяется на операции снятия наличных и приравненные к ним. Под последними понимаются переводы на карты, счета, электронные кошельки, оплата кредитов.

Как выгодно пользоваться кредитной картой ВТБ

Любой заемщик хочет пользоваться кредитной линией выгодно, не переплачивая много. И в случае с кредитками ВТБ заемщик может повлиять на переплату. Вот важные рекомендации для заемщиков:

Если это виртуальная кредитная карта ВТБ

С декабря 2020 года ВТБ начал выпускать виртуальные кредитные карты. Но они выдаются только в рамках предодобренного предложения уже действующим клиентам банка, например, зарплатным или тем, кто ранее брал и благополучно погашал кредиты.

В рамках такого продукта условия пользования подбираются для каждого клиента индивидуально — они будут прописаны в банкинге, куда и придет предложение. Сама карта будет стандартной, к ней подключается лимит, нужно вносить ежемесячные платежи при наличии долга.

Если же рассматривать как пользоваться, то при наличии реквизитов виртуальной карты ею можно расплачиваться в любых онлайн-магазинах и сервисах. А если прикрепить карточку в Гугл Пей или аналогичную систему, можно будет расплачиваться ею где угодно касанием смартфона.

Для чего нужна кредитная карта, как ею пользоваться и как она работает

Как пользоваться кредитной картой

Читайте полезные статьи на нашем сайте

Как пользоваться кредитной картой

Кредитная карта — универсальный инструмент для безналичных платежей онлайн и офлайн. С ней легко оплачивать товары и услуги, платить по коммунальным счетам, заказывать билеты, путёвки, товары из интернет-магазинов, а главное — всё это можно делать в кредит, беря дополнительные финансы тогда, когда они нужны.

Как работает кредитка

Кредитка позволяет совершать безналичные и наличные операции с использованием средств, предоставленных банком в рамках кредитного лимита. Кредитный лимит — максимальная сумма денег, предоставляемая банком клиенту для пользования под установленный договором процент. Лимит уменьшается в результате проводимых операций и возобновляется за счёт единовременного или поэтапного погашения долга.