Как рассчитываются командировочные

Как рассчитываются командировочные

Как рассчитываются командировочные

Конечно, вы без всякой регистрации можете покупать билеты, узнавать расписания, бронировать отели и т.п.

Но после регистрации все это станет удобнее и быстрее.

В любой момент вы сможете

Личный кабинет мы сделали совсем недавно. Уже скоро его возможности ощутимо расширятся.

Многих сотрудников волнует оплата труда во время командировки. Отвечаем на самые частые вопросы командированных.

Как вычисляется средний заработок

За дни, которые работник проводит в командировке, работодатель должен выплатить ему средний заработок (статья 167 ТК РФ). Средний заработок необязательно равен окладу. Как рассчитывается средний заработок, детально говорится в Постановлении № 922.

Общая формула такая:

Средний заработок = средний дневной заработок * число рабочих дней в командировке

Для начала нужно вычислить средний дневной заработок.

Размер среднего дневного заработка зависит от двух факторов:

1) сколько времени успел поработать сотрудник до командировки (количество отработанных дней в расчётный период)

2) и какой заработок получил за это время (фактически начисленная зарплата).

Как определяют расчётный период:

Теперь про фактически начисленную зарплату.

Под ней понимают все выплаты, которые начислили в расчётный период: зарплату, премии (не более одной премии в месяц/квартал), надбавки. Исключаются периоды временной нетрудоспособности, отпуска и периоды со средним заработком (командировки), не считаются социальные выплаты и компенсации, например, за питание.

Средний дневной заработок = Фактические выплаты за расчётный период / количество отработанных дней в этот период

Далее средний дневной заработок умножают на N дней в командировке, включая дни отправления и прибытия. Получившаяся сумма и составит оплату труда за командировку. Остальные рабочие дни в этом месяце оплачиваются как обычно, согласно окладу.

Статья 139 ТК РФ позволяет работодателю устанавливать свой расчётный период, но это должно быть прописано во внутренних актах организации. Важно учитывать, что использование своего расчётного периода не должно ухудшать положение работника (т.е. он не должен получить меньше, чем полагается). Поэтому придётся произвести расчёты два раза — по Положению и по установленным в компании нормам — и убедиться, что работник не окажется в минусе.

Если в организации почасовая оплата труда

В этом случае за единицу расчётов берётся средний часовой заработок. Фактически начисленную заработную плату за расчётный период делят на число отработанных часов.

Если средний заработок меньше обычной зарплаты

Иногда при расчёте зарплаты в месяц командировки оказывается, что сотруднику полагается сумма меньше, чем его обычный оклад. В этом случае работодатель может доплатить работнику до его оклада. Эта опция должна быть прописана в трудовом договоре или внутреннем нормативном акте (например, положении о командировках в компании).

Начислять сразу обычный оклад в месяц командировки нельзя, поскольку порой оклад может оказаться меньше, чем средний заработок, а это ухудшает положение работника. Таким образом, необходимо в любом случае рассчитывать средний заработок и сравнивать его с окладом.

Если командировка выпадает на выходные и праздники

Средний заработок за дни командировки, выпавшие на выходные или официальные праздники, вычислять не надо. Эти дни оплачиваются в двойном размере, а если работник предпочёл взять выходной, то в одинарном.

Полагается ли доплата за работу в ночное время

Работа ночью оплачивается, если она проводилась по согласованию с работодателем и это прописано в приказе о командировке. Доплата за каждый час работы в ночное время должна составлять не менее 20% от среднего часового тарифа. Более подробный порядок должен быть предусмотрен нормативным актом компании.

Если пришлось продлить служебную поездку

Дополнительные дни оплачиваются так же, исходя из среднего заработка, пропорционально количеству дней, проведённых в командировке. Для продления или досрочного завершения поездки работодатель должен выпустить соответствующий приказ.

Когда приходит зарплата за дни в командировке

Обычно деньги перечисляют вместе с очередной выплатой, например, с авансом или основной частью зарплаты.

* Статья носит информационный характер и может не совпадать с мнением государственных органов и мнением читателей статьи. ООО «НТТ» не несет ответственность за решения, принятые на основе информации, представленной в статье.

Ещё можно почитать

Туту Командировки — удобный бесплатный сервис для организации деловых поездок. С помощью корпоративного аккаунта можно выдавать доступ сотрудникам на покупку билетов, оплачивать билеты с баланса компании, получать отчётные документы в эл. виде. И это ещё не всё

Расчет средней зарплаты при командировке

Автор: Яковлев Иван руководитель проектов по расчету заработной платы в Санкт-Петербурге

Расчет средней зарплаты при командировке

Автор: Яковлев Иван

руководитель проектов по расчету заработной платы в Санкт-Петербурге

Если работодатель направляет сотрудника в командировку, дни отсутствия оплачиваются по особым правилам. Работодатель должен выплачивать за эти дни среднюю заработную плату. Об этом говорит статья 167 Трудового кодекса РФ.

Ошибки в расчете средней зарплаты при оплате командировок сотрудников входят в ТОП-5 ошибок, которые мы выявляем по итогам аудита расчета зарплаты. А все потому, что в этом вопросе есть много нюансов, которые нельзя упускать.

О том, как рассчитать среднюю зарплату для командировочных и не допустить ошибок, пойдет речь в этой статье.

Формула расчета выглядит так:

Начисления за расчетный период/Отработанные дни за этот период

Приведем пошаговый алгоритм расчета средней зарплаты при командировке.

Шаг 1. Определите расчетный период

Это 12 месяцев до начала месяца, в котором сотрудник поехал в командировку. Например, если командировка началась 5 марта 2019 года, то расчетный период – это промежуток с 1 марта 2018 года по 28 февраля 2019 года.

Если сотрудник устроился меньше, чем год назад, нужно взять отработанные месяцы. А если человека отправляют в командировку сразу после того, как приняли, то есть в том же месяце, то расчетный период – это промежуток с первого дня работы до первого дня командировки (п. 7 Положения). Ну а если сотрудника командируют в первый же день работы, то оплатить нужно исходя из оклада (п. 8 Положения).

Статья 139 Трудового кодекса РФ дает работодателям право устанавливать другой расчетный период, если это не ущемляет права работников.

Шаг 2. Посчитайте отработанные дни в расчетном периоде

Сюда не должны попасть периоды, когда сотрудник был в отпуске, на больничном, в командировке, либо не работал по причине простоя на предприятии.

Возьмите общее количество рабочих дней в расчетном периоде и вычтите из них рабочие дни, которые пришлись на отпуск, больничный и т.д.

Шаг 3. Определите сумму заработка за расчетный период

Для этого возьмите начисления сотруднику, которые были произведены в течение расчетного периода. Это зарплата во всех ее проявлениях (в том числе в неденежной форме), премии и надбавки (п. 2 Положения).

Как учитывать премии

Для них пунктом 15 Положения предусмотрен особый порядок. И с этим связано много вопросов и сложностей.

Эти премии должны быть предусмотрены системой оплаты труда и прописаны в локальных документах.

Спорная ситуация с премиями к юбилеям и праздникам

Роструд считает, что они не связаны с оплатой труда и включать их в расчет нет оснований (письмо Роструда от 23.10.2007 № 4319-6-1). Минфин же говорит, что, если такие выплаты прописаны в локальных документах по оплате труда, можно включать их в расчет (Письмо Минфина РФ от 22 марта 2012 г. № 03-03-06/1/150). Об этом же говорит письмо Минздравсоцразвития от 13.10.2011 № 22-2/377012-772.

Ежемесячные, квартальные и полугодовые премии берут не больше одной в период за каждый показатель. То есть месячных премий должно быть не больше 12, а квартальных не больше 4.

Годовые премии берут, если их начислили за календарный год, предшествующий командировке. То есть если сотрудника отправляют в командировку в 2019 году, в расчет берут годовую премию за 2018 год, независимо от того, в 2018 году ее выплатили или в 2019. Премию за 2017 год брать уже нельзя. Может возникнуть ситуация, когда сотрудник уже съездил в командировку, а премию за предыдущий год начислили уже после этого. Тогда работодатель обязан пересчитать средний заработок и доплатить разницу.

Если премии выплачивали за период, который превышает расчетный, тогда в расчет берут лишь часть, пропорционально расчетному периоду. Такое бывает, если в организации установили свой расчетный период меньше года, или премии платят больше, чем за год.

Сотрудник едет в командировку в марте 2019 года. Весь расчетный период он отработал полностью, то есть не был в отпусках и на больничных. В январе 2019 года ему начислили 100 000 руб. премии за успешную работу над проектом в 2017-2018 годах. Расчетный период 12 месяцев, а премию выплатили за 24 месяца. Значит, для расчета зарплаты в дни командировки нужно взять:

100 000: 24 * 12 = 50 000 руб.

То же самое было бы, если бы в организации был прописан расчетный период 6 месяцев, а премию бы выплатили за год. Пришлось бы взять только половину от этой суммы.

Еще сложнее дела обстоят, если сотрудник работал не все дни расчетного периода. Тогда все зависит от того, как в организации платят премии: с учетом отработанного времени или в фиксированном размере. В первом случае в расчет берут все суммы премий, во втором – пропорционально отработанному времени.

Сотрудник едет в командировку в феврале 2018 года. В этой организации каждый квартал платят премии в фиксированном размере 50% от оклада. Оклад сотрудника 50 000 руб.

В четвертом квартале 65 рабочих дней. Из них сотрудник 5 дней был на больничном, но премию получил полностью в размере 25 000 руб.

Для расчета средней зарплаты от этой суммы возьмут только часть, пропорциональную отработанному времени:

25 000: 65 * 60 = 23 076,92 руб.

Если бы в правилах компании было платить премию пропорционально отработанному времени, то за четвертый квартал сотрудник получил бы меньше, и в расчет командировочных взяли бы всю сумму премии.

Если в расчетном периоде повышали зарплату

В этом случае средний заработок нужно проиндексировать (п. 16 Положения). Но делать это нужно только в том случае, если зарплату повысили в целом по организации, а не отдельно взятому работнику. Причем не имеет значения, повысили всем одинаково или по-разному.

Для индексации нужно высчитать коэффициент. Для этого старый оклад делят на новый.

Старый оклад – 30 000 руб., новый – 36 000 руб. Коэффициент повышения 36 000 : 30 000 = 1,2.

Индексировать нужно зарплату и все выплаты, которые напрямую от нее зависят, например, премии и надбавки по фиксированному проценту или кратно окладам.

Если премии и доплаты в локальных документах указаны в виде диапазона процентов или конкретной суммой – их не индексируют.

Так, если сотрудник получал премии в 30% от оклада или в размере двух окладов – их индексируют. Если премия установлена в размере от 10% до 30% от оклада, или 15 000 руб. – эти суммы не индексируют.

Порядок индексации зависит от того, в какой момент было повышение.

Ситуация 1. Зарплату повысили в промежутке между началом и концом расчетного периода

Тогда индексируют выплаты с начала периода до повышения.

Сотрудник едет в командировку 15 марта 2019 года. Расчетный период – с 1 марта 2018 года по 28 февраля 2019 года. Зарплату подняли с 1 января 2019 года. Все выплаты в промежутке с 1 марта до 31 декабря 2019 года, которые будут участвовать в расчете средней зарплаты, нужно умножить на коэффициент повышения, а уже потом складывать все выплаты и считать среднедневной заработок.

Ситуация 2. Зарплату повысили после конца расчетного периода, но до начала командировки

В этом случае весь среднедневной заработок умножают на коэффициент повышения.

Сотрудник едет в командировку 20 апреля 2019 года. Расчетный период – с 1 апреля 2018 года по 31 марта 2019 года. Зарплату подняли с 1 апреля 2019 года. Бухгалтер сначала посчитает среднедневной заработок, а потом умножит его на коэффициент повышения.

Ситуация 3. Зарплату повысили во время командировки

В этой ситуации проиндексировать нужно только среднедневной заработок за дни после повышения.

Сотрудник уехал в командировку с 25 марта по 4 апреля 2019 года. За 11 дней ему выплатили средний заработок из расчета 1 250 руб. в день. С 1 апреля в организации повысили зарплату на 20%. Коэффициент повышения – 1,2. Проиндексировать нужно только зарплату за период с 1 по 4 апреля. За эти дни сотруднику полагается не 1 250 рублей в день, а 1 250 * 1,2 = 1 500 рублей. Значит, нужно будет доплатить ему 1 000 руб. (250 руб.* 4).

Как видите, нюансов очень много. А любая ошибка приводит к тому, что сотрудникам недоплачивают или переплачивают, неправильно считают налоги и взносы, а в отчеты попадают неверные цифры. В 85% случаях мы выявляем проблемы в ходе аудита расчета зарплаты.

Закажите аудит расчета зарплаты, чтобы убедиться, что на этом участке у вас нет рисков, проверить своего бухгалтера и исправить ошибки, если они есть.

Шаг 4. Посчитайте средний дневной заработок

Для этого начисления, которые определили на шаге 3, необходимо разделить на количество отработанных дней.

В расчетном периоде 250 рабочих дней. Из них 6 рабочих дней сотрудник был на больничном, а 15 дней в отпуске. Итого для расчета остается 229 дней.

Начисления (без учета суммы больничного и отпускных) за расчетный период – 650 000 руб.

Определяем среднедневной заработок:

650 000 : 229 = 2 839,43 руб.

Помните, что среднедневной заработок в пересчете на полный месяц не может быть ниже МРОТ, иначе нужно будет делать доплату до «минималки». Это актуально для организаций, в которых зарплата граничит с МРОТ. Им нужно всегда сравнивать среднедневной заработок с минимальным размером оплаты труда.

Шаг 5. Умножьте средний дневной заработок на дни командировки

Для оплаты дней командировки берут только рабочие дни, включая день выезда и приезда. Выходные и праздничные дни, если работник в эти дни был в командировке, но не работал, оплачивать не нужно.

Если сотрудник работал в командировке в выходной, или на выходной пришелся день приезда или отъезда, эти дни нужно оплатить, но не по средней зарплате, а по обычным правилам для выходных. То есть в двойном размере или предоставлением другого дня отдыха (п. 5 Положения, утвержденного Постановлением Правительства РФ от 13.10.2008 г. № 749, Письмо Минтруда от 13.10.2017 г. № 14-2/В-921).

Если вы не уверены, что сейчас в расчетах полный порядок – свяжитесь с нами. Мы проведем для вас перерасчет зарплаты, и вы сможете не только оперативно исправить ситуацию, но и принять решение о переходе на аутсорсинг, имея на руках конкретные цифры и факты.

Как рассчитать командировочные: онлайн-калькулятор

Онлайн калькулятор командировочных в 2020 году — это простой и полезный инструмент, который поможет быстро узнать, сколько нужно заплатить работнику. Рассказываем, как им пользоваться, как правильно составить расчет затрат на командировку, а также какими документами подтвердить расходы.

| Размер командировочных | Средний дневной заработок | Размер суточных к выдаче |

|---|---|---|

| 0 | 0 | 0 |

Как рассчитать командировочные в 2020 году

Всем командированным работникам гарантируется возмещение расходов на основании гл. 24 Трудового кодекса Рф. Для коммерческих организаций и индивидуальных предпринимателей законодательство устанавливает только общие рекомендации, а для учреждений бюджетной сферы действуют строгие нормативы (Постановление Правительства № 916 от 12.10.2013 и № 749 от 13.10.2008).

Командировочные расходы включают:

Как работает калькулятор командировочных онлайн

Шаг 1. В первой графе калькулятора укажите суммарный заработок работника за расчетный период. Вы можете считать сумму больше, чем за месяц, в этом случае не забудьте просуммировать зарплату и прочие выплаты работнику.

Шаг 2. Укажите в днях, сколько дней отработал сотрудник за расчетный период и сколько был в командировке.

Шаг 3. Введите размер суточных, которые установлены в организации. Эта сумма должна быть установлена локальным актом.

Шаг 4. Нажмите на кнопку Рассчитать.

Шаг 5. Результат отобразится в таблице ниже. Кроме суммы командировочных калькулятор рассчитает средний дневной заработок и сумму суточных.

Как рассчитываются командировочные

Транспортные расходы сотрудника работодатель обязан оплатить в полном объеме при условии предоставления подтверждающих документов. Это могут быть билеты, чеки, квитанции на пользование любыми видами транспорта (речной, морской, воздушный, наземный), кроме такси для бюджетных учреждений. Билеты на пользование услугами такси в каестве командировочных расходов могут быть приняты только в случае, если другие виды транспорта недоступны. Вопрос актуален для мелких населенных пунктов.

Для федеральных бюджетников установлен перечень ограничений, он представлен в пункте 2 Постановления № 916.

С тратами на проживание (наем жилого помещения) аналогичная ситуация. Оплата производится за фактически произведенные и подтвержденные расходы. В целях экономии в учреждении может быть установлен предельный лимит стоимости проживания за 1 сутки. Как, например, установлено для федеральных госслужащих — не более 550 рублей. Законодательством допускается оплата превышающих затрат за счет экономии средств по данной статье расхода, но требуется распоряжение руководителя.

При расчете суточных при командировках в 2020 году максимального и минимального предела не установлено, то есть плата за один день в служебной поездке может быть и 5 рублей, и 10 000 рублей. В статье 217 НК РФ установлены предельные значения выплат, которые не подлежат налогообложению: по России — 700 рублей в сутки и 2 500 рублей при поездках за границу. Если суточные в организации превышают утвержденные нормы, то на разницу следует начислять страховые взносы и удерживать налог на доходы физических лиц.

Для государственных служащих федерального уровня установлен лимит суточных — 100 рублей в день.

Определяйте средний заработок для расчета командировочных по правилам:

Полученную сумму общего заработка делим на фактически отработанные дни, получаем среднедневную заработную плату. Теперь умножаем полученный показатель на число дней пребывания в служебной поездке.

Расчет командировочных в 2020 году с примерами

Рассмотрим спорные ситуации в подсчетах затрат при направлении сотрудников в служебные поездки.

Пример 1. Оплата суточных.

Специалист отправился в командировку на своем автомобиле. Период поездки: 30 сентября – 5 октября 2020 г. Фактический день возвращения — 08.10.2018 (из-за поломки). Как оплатить суточные?

Оплату суточных следует производить за все дни поездки (праздничные, выходные, дни прибытия и отбытия, простой, задержка). Следовательно, оплачивайте все дни с 30 сентября по 8 октября.

Пример 2. Оплата среднего заработка.

Работник направлен в командировку на 14 календарных дней с 09.10.2018.

Повышение зарплаты: как рассчитать командировочные выплаты?

Если произошло повышение заработной платы (увеличены оклады), как показывает практика, не все бухгалтеры знают, как этот факт влияет на порядок исчисления среднего заработка, в том числе выплачиваемого за дни нахождения работника в служебной командировке. Как не ошибиться при расчете, вы узнаете из данной статьи.

В соответствии с трудовым законодательством работникам, направляемым в служебные командировки, гарантируется сохранение места работы (должности), а также среднего заработка (ст. 167 ТК РФ). Средний заработок сохраняется за все дни работы по графику, установленному в командирующей организации (п. 9 Положения об особенностях направления работников в служебные командировки):

1. Исчисляется средний дневной заработок (путем деления суммы заработной платы, фактически начисленной за отработанные дни в расчетном периоде, включая премии и вознаграждения, на количество фактически отработанных в этот период дней).

2. Определяется средний заработок работника (путем умножения среднего дневного заработка на количество дней в периоде, подлежащем оплате).

Напомним, что расчетным периодом являются 12 полных календарных месяцев (с 1го по 30е (31е) число, а в феврале — по 28е (29е) число), предшествующих командировке. То есть, например, при направлении работника в командировку:

Минтруд в Письме от 18.08.2015 № 141/В-623 уточнил, что корректировка среднего заработка производится только в случае, когда тарифные ставки, оклады, денежное вознаграждение повышаются всем работникам организации (филиала, иного структурного подразделения).

Повышение зарплаты произошло в расчетный период

Работник направлен в командировку с 06.05.2019 по 08.05.2019. С 01.01.2019 в учреждении произошло повышение окладов сотрудников. В частности, размер оклада командированного сотрудника до повышения составлял 18900руб., после повышения — 19900 руб. Также работнику выплачивается ежемесячная премия в размере 30% оклада. Других случаев повышения заработной платы в расчетном периоде не было. Работник отработал расчетный период полностью (249 дней), его ежемесячная заработная плата до повышения составляла 24570руб. (18900руб. 18900руб. х 30%), после повышения — 25870руб. (19900руб.

19900руб. х 30%).

В рассматриваемом случае расчетным является период с 01.05.2018 по 30.04.2019.

Размер повышающего коэффициента — 1,053 (19900руб. / 18900руб.).

Соответственно, за период 2018 года (до повышения размера оклада) при расчете среднего заработка будут учитываться ежемесячные выплаты с учетом коэффициента. Они составят 25872руб. (24570руб. х 1,053).

1. Определим средний дневной заработок. Он будет равен 1247руб.

((25872руб. х 8 мес. 25870руб. х 4 мес.) / 249 дн.).

2. Определим средний заработок за дни служебной командировки (с учетом индексации). Он составит 3741руб. (1247руб. х 3 дн.).

Если бы соответствующие корректировки не были произведены, средний дневной заработок работника составил бы 1205руб. (24570руб. х 8 мес. 25870руб. х 4 мес.) / 249 дн.), соответственно, средний заработок за дни служебной командировки был бы равен 3615руб. (1205руб. х 3 дн.), что ущемляет права работника.

Повышение зарплаты произошло после расчетного периода

Воспользуемся условиями примера 1, но предположим, что повышение заработной платы произошло с 01.05.2019.

В данном случае сначала определим размер среднего заработка, как если бы повышения зарплаты не было.

Повышение зарплаты произошло в период сохранения среднего заработка

Работник направлен в командировку с 06.05.2019 по 08.05.2019. Предположим, что повышение заработной платы произошло 08.05.2019 (остальные исходные данные не изменились).

В рассматриваемом случае средний дневной заработок за дни командировки до повышения заработной платы рассчитывается без учета коэффициента, а со дня, в котором произошло повышение, — с учетом повышающего коэффициента.

1. Определим средний дневной заработок. Он составит:

Изменился перечень ежемесячных выплат

Какие выплаты не подлежат индексации?

Не подлежат индексации:

Если в учреждении повышены стимулирующие выплаты

Индексация средней заработной платы для расчета командировочных выплат производится в случае, когда имеет место повышение тарифных ставок, окладов, денежного вознаграждения всем работникам организации (филиала, структурного подразделения).

Следует учитывать, что у каждого работника будет свой коэффициент индексации. Не имеет значения, произошло ли повышение в процентах или абсолютных величинах.

При этом Положением № 922 предусмотрен запрет на индексацию выплат:

Как правильно рассчитать суточные при командировке

Срок командировки

Срок командировки – это временной интервал, который начинается в день выезда работника в командировку и заканчивается в день возвращения обратно. На данный момент ограничения по продолжительности командирования не существует. Срок определяет работодатель с учетом времени на дорогу, сложности задания, режима работы принимающей стороны и т. д.

Однако бессрочной командировка быть не может, т. к. в соответствии со ст. 166 ТК РФ – это служебная поездка на определенный срок.

Поэтому, направляя работника в такую поездку, указывайте в приказе дату ее окончания и делайте расчет суточных при командировке. В этом случае работник не останется без денег в чужом городе или стране. А в случае продления командировки внесите в приказ изменения.

Далее рассмотрим, как определить суточные путём расчета.

Порядок расчета суточных

Для того, чтобы правильно сделать расчет суточных при командировках, для начала определите день выезда работника и день его возвращения к месту постоянной работы.

Напомним, что датой выезда в служебную командировку считают дату отправления пассажирского автобуса, ж/д поезда, самолета или другого транспортного средства. А днем приезда – соответственно дату прибытия транспортного средства. Однако здесь есть особенности.

При расчете суточных при загранкомандировках и командировках на территории России необходимо учитывать время, которое работник должен потратить на проезд до аэропорта или вокзала. Рассмотрим этот вопрос подробнее.

Расчет суточных с учетом времени на проезд

Допустим, работник направлен в командировку. Самолет вылетает в 00-30 ночи. Весь следующий день работник находится в командировке и в 22-30 вылетает обратно. Самолет приземляется в 23-30. Как считать дни для суточных?

Очевидно, для того, чтобы добраться до аэропорта, расположенного за чертой населенного пункта, сотрудник должен выехать заранее, т. к. регистрация на самолет заканчивается в основном за 1 час до вылета. Поэтому день накануне вылета входит в дни командировки.

Аналогично – по времени прилета. Несмотря на то, что самолет приземляется в 23-30, некоторое время самолет завершает руление, а дальше пассажиры проходят контроль и получают багаж. Таким образом, глубоко за полночь работник доберется до дома. В данном случае речь об однодневной командировке идти не может. Суточные будут рассчитаны за 3 дня.

Справка-расчет

Конечно, возникает вопрос: где и как рассчитать суточные?

Суточные удобнее считать в справке-расчете. В некоторых компаниях внутренним нормативным документом закреплено, что работник сам делает расчет командировочных расходов, в т. ч. суточных. Такой расчет согласовывает его непосредственный начальник. Однако в большинстве компаний расчет суточных делает бухгалтер: эти суточные он потом перечисляет или выдает из кассы работнику.

Подробнее о проводках, которые бухгалтер должен сделать в учете вы можете узнать в публикации «Какие делать проводки с суточными при командировках».

Расчет суточных при командировке за границу

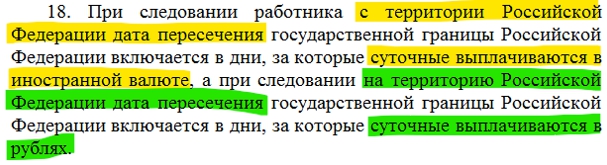

Согласно абз. 1 п. 18 постановления Правительства РФ от 13.10.2008 № 749 «Об особенностях направления работников в служебные командировки», есть особенности расчета суточных при пересечении границы РФ:

Разберем на примере как посчитать суточные при командировке за границу:

Допустим, сотрудник направлен в командировку из Москвы в Киев. Самолет вылетает из Москвы 2 марта в 19-30 и пребывает в Киев в 21-30 того же дня. Обратно он едет 5 марта с вылетом из Киева в 18-00 ч. Как рассчитать суточные в данной командировке?

Суточные за 2-4 марта должны быть выплачены сотруднику в иностранной валюте по норме, установленной актом компании для загранкомандировок. А вот суточные за 5 марта сотрудник получит уже в рублях по внутрироссийским нормам.

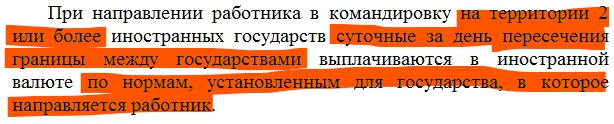

Ознакомьтесь также с тем, как считать суточные в командировке в несколько государств:

Итоги

Как определяют суточные в командировке, зависит:

Оплата командировки и выходной день

Нередко день отъезда или приезда работника в командировку выпадает на выходной или праздник. Также работник может «захватить» выходные дни непосредственно в месте командировки. У бухгалтера в такой ситуации возникает много вопросов. Как правильно оплатить командировку в выходной день в 2022 году? Надо ли начислить суточные и средний заработок за время, проведенное в дороге в нерабочий день? Как оформить Табель учета рабочего времени? Как учесть оплату командировки в выходной день при расчете налогов? Ответы на эти и другие вопросы — в нашей статье.

Где сказано про оплату командировки

Общие правила оплаты выходных дней командированному сотруднику регламентируются Трудовым кодексом и Положением об особенностях направления работников в служебные командировки, которое утверждено постановлением правительства РФ от 13.10.08 № 749 (далее — Положение о командировках). В частности, там сказано, как выплатить суточные, и как оплатить работу, если сотрудник оказался в месте командировки в выходной или праздничный день.

Как рассчитать суточные за выходные дни в командировке

Согласно пункту 11 Положения о командировках, суточные надо платить за каждый день командировки, включая выходные и нерабочие праздничные дни. Также суточные полагаются за дни, проведенные в пути, в том числе за время вынужденной остановки. Таким образом, сотрудник должен получить суточные за каждый календарный день командировки, включая дни, которые он провел в пути при проезде к месту командировки и обратно.

Важно

Каждый работодатель может установить тот размер суточных, который считает нужным. На практике размер суточных обычно не зависит от того, за какой день они выплачиваются — рабочий, выходной или праздничный. А значит, расчет суточных за выходные дни в командировке ничем не отличается от расчета суточных за рабочие дни.

Чтобы определить, какую сумму должен получить работник, нужно умножить размер суточных, установленный в организации, на количество календарных дней командировки, отсчет которых начинается со дня отъезда и заканчивается днем приезда.

Правила определения дня отъезда и дня приезда установлены в пункте 4 Положения о командировках. Днем выезда в командировку считается дата отправления поезда, самолета, автобуса или другого транспортного средства от места постоянной работы командированного сотрудника. День приезда из командировки определяется датой прибытия транспорта в место постоянной работы. При отправлении транспортного средства до 24.00 включительно днем отъезда в командировку считаются текущие сутки, а с 00.00 и позднее — последующие сутки. Аналогично определяется день приезда работника в место постоянной работы.

Нужно ли начислить суточные, если работник, по договоренности с работодателем, вышел на работу в день приезда из командровки? Да, нужно. За этот день сотрудник должен получить и заработную плату, и суточные (см. « Увольнение во время отпуска, переезд работодателя, работа в день возвращения из командировки: читаем свежие разъяснения Роструда »).

Как рассчитать средний заработок за выходные дни в командировке

В Положении о командировках прямо не сказано, надо ли оплачивать средний заработок за выходные или праздничные дни, на которые пришлась командировка. Оговорено лишь, что оплата труда командированного сотрудника в случае привлечения его к работе в выходные или нерабочие праздничные дни производится в соответствии с трудовым законодательством РФ.

Однако из этой общей фразы можно сделать следующий вывод: начислять оплату за выходные и праздничные дни нужно только в том случае, если человек реально привлекался к работе в эти дни. А значит, если сотрудник, находясь в командировке, в выходные и праздничные дни отдыхает, то средний заработок за эти дни ему не выплачивается.

Если же работодатель решил, что командированный работник должен трудиться ежедневно, в том числе в выходные дни, то за работу в те дни, которые предназначены для отдыха, придется заплатить. Причем, в повышенном (как минимум — в двойном) размере. Либо работнику нужно предоставить день отгула за каждый день, когда он трудился в свой выходной (при наличии его письменного заявления). Тогда сама работа в выходной день оплачивается в одинарном размере (ст. 153 ТК РФ). Конкретные размеры оплаты за работу в указанный день могут устанавливаться коллективным договором, локальным нормативным актом, трудовым договором.

С учетом сказанного, правило оплаты выходных дней, проведенных в месте командирования, такое: если сотрудник в эти дни отдыхает, оплата не производится. Если же по решению руководства командированный сотрудник трудится в выходной или праздничный день, то этот день надо оплатить не менее чем в двойном размере, либо — по желанию работника — предоставить отгул (тогда работа в выходной день оплачивается в одинарном размере).

Внимание

« Рабочие выходные» в период командировки правильнее оплачивать не по среднему заработку, а исходя из установленной работнику системы оплаты труда — оклада, тарифной ставки и т.п. (ст. 153 ТК РФ, также см. « Роструд: оплату за работу в праздники нужно рассчитывать с учетом стимулирующих и компенсационных выплат » ).

Как оплачивать выходные дни в пути

Часто у бухгалтеров возникают сложности с начислением оплаты за выходные дни, которые командированный работник провел в пути. Такая ситуация может сложиться не только по решению руководства, которое так спланировало поездку сотрудника, но и непреднамеренно, например, из-за задержки или отмены рейса, болезни работника и т.п. Считаются ли дни, проведенные в пути, работой? Надо ли оплачивать их в двойном размере?

В Трудовом кодексе и в Положении о командировках нет ответов на эти вопросы. Судьи и чиновники считают, что дни отъезда, приезда, а также дни нахождения в пути в период командировки, приходящиеся на выходные или нерабочие праздничные дни, оплачиваются согласно статье 153 ТК РФ не менее чем в двойном размере, если работнику не предоставляется другой день отдыха. Такие разъяснения содержатся в решении Верховного суда РФ от 20.06.02 № ГКПИ2002-663, в письмах Минтруда от 13.10.17 № 14-2/В-921 и Минфина от 21.02.20 № 14-1/ООГ-1110.

Таким образом, если работник убывает в командировку, или прибывает из нее, а равно находится в пути в выходной день (по графику командирующей организации), то это расценивается как привлечение к работе в выходной. А значит, этот день нужно оплатить в одинарном размере и предоставить отгул, либо оплатить в двойном размере. Рассчитывать оплату за выходные в пути также правильнее не по среднему заработку, а исходя из установленной работнику системы оплаты труда.

Данные положения применяются с учетом упомянутых выше правил определения дней отъезда и приезда. Например, если работник отбыл в командировку в пятницу, и прибыл в место назначения не позднее 24.00 этого же дня, то за субботу и воскресенье начислять оплату не нужно (если, конечно, он не будет в эти дни работать по указанию руководства). Но если поезд (самолет, автобус) убывает из места работы или прибывает в место командировки уже после 00.00 субботы, то этот день придется оплатить (с предоставлением отгула или в повышенном размере).

Совет

По возможности планируйте командировки так, чтобы даты прибытия и убытия не приходились на выходные или праздничные дни.

Как отражать выходные во время командировки в Табеле

В Табеле учета рабочего времени каждый календарный день командировки отмечается специальным кодом (К или 06) без проставления количества часов. В том числе этот код указывается за выходные дни, на которые пришлась командировка (напомним, что обычно выходные дни помечаются в Табеле кодом В или 26).

Если сотрудник работал в командировке в выходной или праздничный день, то за этот день в Табель вносится дополнительный код РВ или 03. Количество часов работы вписывается только в том случае, если имеется распоряжение работодателя (командирующей организации) с указанием количества часов, которые этот сотрудник должен отработать в конкретный выходной или праздничный день.

Что касается выходных (праздничных) дней, в которые работник находился в пути к месту командировки или обратно (в т.ч. если на праздник или выходной пришелся день отъезда или приезда), то они в Табеле отмечаются двойным кодом К/РВ или 06/03 без проставления количества часов.

Такие разъяснения по заполнению Табеля учета рабочего времени приведены в пункте 2 письма Минтруда от 14.02.13 № 14-2-291.

Учет командировочных расходов

Тот факт, что командировка «захватила» выходные или праздничные дни, никак не влияет на порядок учета соответствующих расходов, понесенных работодателем.

Суточные, начисленные за выходные дни (в т.ч. дни в пути, включая день отъезда и день приезда), не облагаются НДФЛ и страховыми взносами по тем же правилам, что и суточные, начисленные за рабочие дни. А именно: освобождаются от НДФЛ и страховых взносов в пределах 700 руб. за каждый день нахождения в командировке по России, и в пределах 2 500 руб. за каждый день нахождения в зарубежной поездке (п. 1 ст. 217, п. 2 ст. 422 НК РФ).

Оплата, начисленная за выходные дни, в которые командированный сотрудник привлекался к работе, или находился в пути (в т.ч. за день отъезда или приезда), облагается НДФЛ и страховыми взносами точно также, как и средний заработок, начисленный за будние дни.

Важно

Для целей налогового учета средний заработок, выплачиваемый командированному сотруднику, расценивается как заработная плата (письма Минфина от 09.04.18 № 03-04-07/23964 и ФНС от 17.04.18 № БС-4-11/7320@ ).

Для целей НДФЛ датой фактического получения дохода в виде оплаты труда за выходной день в командировке, будет считаться последний день месяца, за который начислен этот доход. Датой фактического получения дохода в виде суточных, выплаченных сверх необлагаемой нормы, является последний день месяца, в котором утвержден отчет о командировке. Удержать налог нужно при выплате (перечислении) соответствующих сумм (подп. 6 п. 1 и п. 2 ст. 223, п. 4 ст. 226 НК РФ). Страховые взносы необходимо начислить одновременно с начислением заработка и сверхнормативных суточных в бухучете (п. 1 ст. 424 НК РФ).

Вся сумма оплаты командировки в 2022 году учитывается в составе расходов как при ОСНО (п. 6 ст. 255, подп. 12 п. 1 ст. 264 НК РФ), так и при УСН (подп. 6 и 13 п. 1 ст. 346.16 НК РФ). В частности, в эту сумму включаются суточные за все дни командировки. Также в нее входит заработок за работу в командировке в выходные и праздничные дни и за время, проведенные в эти дни в пути. Основанием для списания затрат будут Табель учета рабочего времени и документы о командировке (см. « Инструкция по оформлению командировок и учету командировочных расходов »).

Пять вопросов о командировках

Об отдельных вопросах, связанных с оплатой командировки — в этом материале.

Вопрос № 1

Согласно ст. 167 ТК РФ при направлении работника в служебную командировку ему гарантируются:

— сохранение места работы (должности) и среднего заработка. Для всех случаев определения размера средней заработной платы (среднего заработка), предусмотренных ТК РФ, устанавливается единый порядок ее исчисления Положением № 922 [1] (ст. 139 ТК РФ);

Вопрос № 2

В какой срок следует выплатить работнику средний заработок при направлении в командировку?

Минтруд в Письме от 27.06.2019 № 14-1/ООГ-4422 разъясняет следующее:

— в целях предупреждения возникновения трудовых споров работодателю в порядке ст. 8 ТК РФ надлежит предусмотреть в локальном нормативном акте (например, положении о командировках) сроки осуществления выплаты среднего заработка во время служебной командировки.

— сроки осуществления выплаты среднего заработка во время служебной командировки должны быть аналогичны срокам выплаты заработной платы, предусмотренным ст. 136 ТК РФ.

Вопрос № 3

Срок командировки определяется работодателем с учетом объема, сложности и других особенностей служебного поручения.

Фактический срок пребывания работника в командировке определяется по проездным документам, представляемым работником по возвращении из командировки, а при их отсутствии — на основании документов по найму жилого помещения или иных документов, подтверждающих заключение договора на оказание гостиничных услуг по месту командирования. Либо работником представляются служебная записка и (или) иной документ о фактическом сроке пребывания работника в командировке, содержащий подтверждение принимающей работника стороны (организации либо должностного лица) о сроке прибытия (убытия) работника к месту командирования (из места командировки).

В соответствии с п. 9 Положения № 749 средний заработок сохраняется за все дни работы по графику, установленному в командирующей организации:

— за период нахождения работника в командировке;

— за дни нахождения в пути, в том числе за время вынужденной остановки в пути.

При этом необходимо учитывать следующее (п. 4 Положения № 749):

— днем выезда в командировку считается дата отправления поезда, самолета, автобуса или другого транспортного средства от места постоянной работы командированного;

— днем приезда из командировки считается дата прибытия вышеуказанного транспортного средства в место постоянной работы;

— при отправлении транспортного средства до 24.00 включительно днем отъезда в командировку считаются текущие сутки, а с 00.00 и позднее — последующие сутки.

Согласно нормам законодательства РФ средний заработок работнику выплачивается за все рабочие дни, предусмотренные графиком работы командирующей организации.

Например, в Письме Роструда от 05.02.2007 № содержится разъяснение, согласно которому даже в случае если в отдельных случаях «текущая» заработная плата может быть выше среднего заработка, исчисленного в установленном порядке выплата работнику, направленному в служебную командировку, заработной платы за дни нахождения в командировке будет противоречить положениям ТК РФ.

Таким образом, если работник выезжал в командировку в день, указанный в приказе о начале командировки, и этот день в табеле учета рабочего времени отмечен как командировка, обозначенный день подлежит оплате в размере среднего заработка, определяемого в установленном порядке.

Вопрос о явке работника на работу в день выезда в командировку и в день приезда из командировки решается по договоренности с работодателем согласно п. 4 Положения № 749.

Вопрос № 4

Если днем отъезда (приезда) в командировку (из командировки) является выходной или нерабочий праздничный день, то оплата работы в этот день производится исходя из должностного оклада работника, а не из расчета среднего заработка.

Согласно п. 5 Положения № 749 оплата труда работника в случае привлечения его к работе в выходные или нерабочие праздничные дни производится в соответствии с ТК РФ. Поэтому для определения размера оплаты труда в указанные дни в период командировки работодателям следует руководствоваться ст. 153 ТК РФ, гласящей, что оплата труда производится не менее чем в двойном размере.

Конкретный порядок ее исчисления зависит от применяемой системы оплаты труда работника, в частности:

— работникам, получающим оклад (должностной оклад), — в размере не менее одинарной дневной или часовой ставки (части оклада (должностного оклада) за день или час работы) сверх оклада (должностного оклада), если работа в выходной или нерабочий праздничный день производилась в пределах месячной нормы рабочего времени;

— в размере не менее двойной дневной или часовой ставки (части оклада (должностного оклада) за день или час работы) сверх оклада (должностного оклада), если работа производилась сверх месячной нормы рабочего времени.

Кроме того, конкретные размеры оплаты работы в выходной или нерабочий праздничный день могут устанавливаться коллективным договором, локальным нормативным актом, принимаемым с учетом мнения представительного органа работников, трудовым договором.

Плата в повышенном размере производится всем работникам за часы, фактически отработанные в выходной или нерабочий праздничный день.

Аналогичные разъяснения даны в письмах Минтруда РФ от 09.07.2019 № 14-2/В-527, Роструда от 16.10.2019 № ПГ/26391-6-1, от 16.10.2019 № ТЗ/5985-6-1.

Вместе с тем по желанию работника, работавшего в праздничный день, ему может быть предоставлен другой день отдыха. В этом случае работа в такой день оплачивается в одинарном размере, а день отдыха оплате не подлежит.

Вопрос № 5

Нормальная продолжительность рабочего времени не может превышать 40 часов в неделю.

Из статьи 99 ТК РФ следует, что сверхурочной является работа, выполняемая работником по инициативе работодателя за пределами установленной для работника продолжительности рабочего времени — ежедневной работы (смены), а при суммированном учете рабочего времени — сверх нормального числа рабочих часов за учетный период.

Основанием для привлечения к сверхурочной работе является приказ (распоряжение) работодателя. Если соответствующий приказ не издавался, но установлено, что устное распоряжение кого-либо из руководителей имелось, работу также следует считать сверхурочной (Письмо Минтруда РФ от 14.11.2013 №

При этом работа сверх установленной продолжительности рабочего времени лиц с ненормированным рабочим днем не считается сверхурочной.

Если работник во время командировки привлекался к работе в ночное время и сверхурочно, то оплата производится в повышенном размере в силу ст. 152, 154 ТК РФ.

— сверхурочная работа оплачивается за первые два часа работы не менее чем в полуторном размере, за последующие часы — не менее чем в двойном размере;

— каждый час работы в ночное время (с 22.00 до 06.00) не ниже размеров, установленных трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права. Минимальный размер повышения оплаты труда за работу в ночное время в размере 20% часовой тарифной ставки (оклада (должностного оклада), рассчитанного за час работы) за каждый час работы в ночное время установлен Постановлением Правительства РФ от 22.07.2008 № 554.

В связи с тем, что работодатель обязан обеспечить точный учет продолжительности сверхурочной работы каждого работника, в случае выполнения работником в командировке сверхурочной работы в табеле учета рабочего времени необходимо проставлять и количество фактически отработанных часов.

По желанию работника сверхурочная работа вместо повышенной оплаты может компенсироваться предоставлением дополнительного времени отдыха, но не менее времени, отработанного сверхурочно.

Конкретные размеры повышения оплаты сверхурочной работы и работы в ночное время устанавливаются коллективным договором, локальным нормативным актом, принимаемым с учетом мнения представительного органа работника, трудовым договором.

Входят ли командировочные в расчет отпускных?

Как начисляются командировочные?

Работнику, отправляющемуся в служебную поездку, должны возмещаться все связанные с ней расходы, включая затраты на проезд, проживание и т. д.

В связи с тем, что сотрудник отсутствует на рабочем месте с целью выполнения служебной задачи, работодатель обязан оплатить его труд за этот период в соответствии с величиной среднего заработка. Правила его расчета утверждены ст. 139 ТК РФ и постановлением Правительства РФ «Об особенностях порядка исчисления средней зарплаты» от 24.12.2007 № 922.

Среднедневной заработок рассчитывается следующим образом:

ДРП — начисленный за расчетный период доход;

КД — количество отработанных в расчетном периоде сотрудником дней.

Полученный результат умножается на количество дней командировки. Именно в такой сумме должен быть оплачен труд работника во время его вынужденной поездки.

Учитывается ли в расчете отпускных оплата работы в выходные дни в командировке узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Порядок определения суммы отпускных

Ст. 114 ТК РФ регламентирует право работника на ежегодный отпуск, при котором ему гарантируется сохранение должности и выплата средней зарплаты. Расчет размера среднего заработка за день в данном случае во многом схож с его расчетом для командировочных. Расчетным периодом также выступают последние 12 месяцев. Убираются указанные в п. 5 постановления № 922 периоды, связанные с оплатой по среднему заработку и выплатами социального характера.

Формула для расчета среднего заработка за день:

СЗП = ДРП / 12 / 29,3,

ДРП — доход за расчетный период;

12 — количество месяцев;

29,3 — среднее количество дней в месяце.

Но эта формула применима только при отсутствии частично отработанных месяцев. Если часть дней сотрудник отсутствовал на работе, количество по факту отработанных дней высчитывается отдельно по каждому неполному месяцу.

Однако остается вопрос: командировочные входят в расчет отпускных или их следует исключать из расчетного периода?

Расчет отпускных при наличии командировок

В расчет отпускных не должны включаться периоды отсутствия сотрудника на рабочем месте, оплачиваемые по среднему заработку (п. 5 постановления № 922). Как мы уже выяснили, оплата за время нахождения в служебной поездке происходит именно по средней зарплате. Но приравнивается ли командировка к отсутствию на работе?

Определение служебной командировки приводится в ст. 166 ТК РФ. Это поездка, осуществляемая работником по распоряжению его руководителя в течение определенного срока с целью исполнения служебной задачи вне места постоянной работы. То есть сотрудник покидает свое рабочее место, хотя и по служебным интересам. Таким образом, командировка отвечает критериям п. 5 постановления № 922 и является периодом, исключаемым из расчета отпускных. К этому же выводу пришел Минтруд в письме от 13.08.2015 № 14-1/В-608. Таким образом и сумма командировочных, выплаченных работнику за время командировки, не учитыается в расчете среднего заработка.

Отдельно нужно упомянуть доплаты, совершаемые работодателем при несоответствии выплачиваемого во время командировки среднего заработка окладу работника. В письме от 16.03.2016 № 14-1/В-226 Минтруд классифицирует эту доплату как часть зарплаты, начисленной за расчетный период, и она должна учитываться при вычислении суммы отпускных.

Наиболее часто допускаемые бухгалтерами ошибки при расчете отпускных смотрите в КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите к материалу.

Итоги

Вопрос исключения командировочных из расчета отпускных вызывает так много споров, потому как многие считают несправедливым приравнивание служебной поездки к отсутствию на работе. Однако нормы законодательства выступают здесь главным аргументом, а согласно указаниям Правительства и Минтруда РФ, именно исключение командировочных из базы при расчете отпускных является единственно правильным.

Как бухгалтеру рассчитать суточные: выходные, простои, загранпоездки, налоги и взносы

Направляя в командировку сотрудника, компания должна обеспечить его деньгами для осуществления необходимых расходов. К таким расходам относятся в т. ч. суточные. Как они рассчитываются, какими налогами облагаются, какие лимиты использовать при перечислении, расскажем ниже в статье.

Согласно определению из статьи 168 ТК РФ суточные относятся к дополнительным тратам при проживании вне места жительства.

В статье 168 поименованы все возможные виды командировочных расходов, а именно:

Таким образом, обязанность выплачивать суточные сотрудникам определена Трудовым Кодексом. Кроме того, работодатель должен возместить расходы, понесенные работником во время командировки и подтвержденные после нее.

Как определить размер суточных

Величина суточных выплат определяется компанией самостоятельно на основании локальных актов, например, коллективным договором или положением о командировках.

Определенного, регламентированного законодательством, размера выплат нет. Организация может назначить суточные в 500 рублей или 5 000 рублей в сутки, также возможна разница в размере суточных для различных отделов компании. Например, руководителю могут быть назначены суточные в размере большем, чем менеджеру по продажам.

Пример: Выдержка из Положении о командировках ООО «Альфа»:

«5.2. Установить размер суточных в следующих пределах:

Для административно-управленческого аппарата:

Для отдела сбыта:

Для иных отделов:

Суточные при заграничных командировках

При расчете суточных в иностранных командировках следует учитывать следующее:

В дни пересечения границ суточные рассчитываются на основании отметок пограничников в загранпаспорте, либо в проездных документах (если сотрудник командирован в страны СНГ, где отметки в загранпаспорте не ставят).

Пример : Сотрудник из административно-управленческого персонала ООО «Альфа» направлен в служебную командировку в г. Прага, Чехия. Срок командировки – с 4 сентября 2021 г. по 14 сентября 2021 г. В Прагу сотрудник добирается самолетом, обратно – поездом. Билеты куплены заранее.

4 сентября 2021 года сотрудник пересекает границу РФ, значит ему полагаются суточные в размере 3 500 рублей в день.

С 5 по 12 сентября (8 дней) он находится в Праге, за этот период ему полагаются следующие суточные – 3 500 * 8 = 28 000 рублей,

13 сентября он садится в поезд и 14 сентября пересекает границу РФ. За этот период ему начислены суточные – 3 500 руб. (за 13 сентября — время в поезде не на территории РФ) + 1 000 руб. (за день, в который произошло пересечение границы) = 4 500 руб.

Итого: 3 500 руб. + 28 000 руб. + 4 500 руб. = 36 000 руб.

Суточные и НДФЛ

Суточные не облагаются НДФЛ в определенных НК РФ пределах (п. 3 ст. 217 НК РФ):

С сумм сверх этих лимитов нужно удержать НДФЛ.

Если использовать данные предыдущего примера:

За суточные по стране НДФЛ нужно удержать с суммы 300 рублей (1 000 – 700 = 300 руб.). 300 * 13 % = 39 руб.

Удерживать налог следует тогда, когда выдается заработная плата за месяц, в котором утвержден авансовый отчет. Налог подлежит уплате в бюджет на следующий день после удержания.

Суточные и страховые взносы

Компании обязаны исчислять страховые взносы с величины суточных, превышающей следующие размеры (п. 2 ст. 422 НК РФ):

Пример : командировка сотрудника из административно-управленческого аппарата ООО «Альфа» назначена в г. Нижний Новгород, Россия, на 5 дней. Локальным нормативным актом размер суточных утвержден в размере 1 000 руб. в день.

Страховые взносы на обязательное пенсионное страхование, которые необходимо исчислить с суточных, составляют (1 000 руб.- 700 руб.) * 5 дней * 22% = 330 руб.

Страховые взносы на обязательное медицинское страхование, которые необходимо исчислить с суточных, составляют (1 000 руб.- 700 руб.) * 5 дней * 5,1% = 76 руб. 50 коп.

Страховые взносы на обязательное социальное страхование, которые необходимо исчислить с суточных, составляют (1 000 руб.- 700 руб.) * 5 дней * 2,9% = 43 руб. 50 коп.

Страховыми взносами от несчастных случаев суточные не облагаются независимо от того превышают ли они установленный НК лимит (п. 2 ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ), но необходимо, чтобы размер суточных был прописан в локальном акте компании.

Налогообложение суточных

При расчете налога на прибыль командировочные расходы, в том числе суточные, включайте в расходы в полном объеме (подп. 12 п. 1 ст. 264 НК РФ). Для упрощенцев действует такое же правило: суточные можно учесть в расходах полностью (подп. 13 п. 1 ст. 346.16 НК РФ)

Суточные при командировках на 1 день

Действующим законодательством не определены суточные при однодневных командировках, потому что суточные, согласно ТК РФ, связаны с расходами при проживании вне места жительства. Когда командировка длится 1 день, сотрудник ежедневно возвращается домой. Таким образом, суточные нельзя отнести к компенсации дополнительных расходов, связанных с проживанием вне места постоянного жительства. (п.1 ст. 168 ТК РФ)

Однако, компании самостоятельно вправе утвердить в локальном нормативном акте компенсацию за однодневные командировки. Только в таком случае есть несколько тонкостей, связанных с налогообложением:

Как выдавать суточные сотрудникам

Выдача суточных осуществляется перед отправкой в командировку. Перечислять средства можно удобными способами:

При выдаче карты, привязанной к счету компании, сотруднику необходимо разработать и подписать множество документов, предусматривающих материальную ответственность, способы использования карты.

В коллективном договоре, положении о командировках должен быть предусмотрен пункт об использовании корпоративных карт. Компания должна разработать и утвердить приказ, в котором утверждаются:

Значительно проще использование личных карт, как с точки учета, так и с точки контроля. Сотрудник не потратит в командировке больше перечисленных и рассчитанных средств.

Денежные средства могут быть выданы как в рублях, так и в валюте. Командировочные расходы, в том числе суточные, выданные заранее в иностранной валюте, пересчитываются на день выдачи. Таким образом, в авансовом отчете, подтверждающем расходы денежных средств, выданных в валюте, суммы будут отражаться по курсу, который был в день выдачи. Нет необходимости пересчитывать курсы на дату утверждения авансового отчета или любую другую дату.

Если командировка была досрочно прекращена, сотрудник вернулся раньше срока, суточные за неиспользованные дни необходимо вернуть.

Выходные дни и суточные

Суточные полагаются работнику за каждый день, проведенный в командировке (п. 11 Постановления Правительства РФ от 13.10.2008 № 749), в том числе:

Таким образом, за все дни, проведенные в служебной командировке, полагается начислить и выплатить суточные, даже если на этот период выпал на выходной или праздничный день.

Простой и суточные

По своей сути, суточные – это компенсация, они не являются оплатой за труд. Поэтому, во время простоя, вне зависимости от его причины, компания обязана начислить и выплатить суточные за все дни командировки. (Письмо Роструда от 30.04.2008 № 1024-6)

Во время командировки причинами, по которым может быть объявлен простой, являются:

При этом задержка рейса или его отмена тоже являются простоем, суточные за это время подлежат оплате в полном объеме. Сотрудник должен подтвердить изменение во времени или маршруте путем предоставления справок или билетов с соответствующими отметками перевозчика после возвращения из служебной командировки.

Основные правила при выплате суточных

Суточные в командировке. Вопросы начисления и выплаты

Сотруднику организации, убывшему для выполнения служебного поручения вне места постоянной работы (в командировку), компенсируются понесенные им дополнительные расходы, связанные с проживанием вне места постоянного жительства, именуемые суточными (ст. 168 ТК РФ, п. 11 Положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.2008 № 749).

И почему-то сложилось устойчивое мнение, что:

Однако это не совсем так.

Начнем с того, что затраты на питание, одежду и другие личные потребности работника — его личные проблемы. Он получает зарплату, и сам решает, куда и как ее тратить. То, что он в командировке, еще не значит, что родная контора в это время обязана его кормить. Оплатить проезд в командировку и назад, проживание и другие, документально подтвержденные расходы, которые он вынужден нести только потому, что выполняет работу вне места проживания — обязана, а вот кормить — отнюдь.

Тем более, что и рацион питания у каждого свой. Кому-то на весь день достаточно бутылки кефира и полбатона, ну а кто-то не мыслит обеденного меню без дефлопе с семечками кациуса и крутоном (не путать с гренкой: ведь гренка не может стоить восемь долларов, а крутон — может).

Суточные же выдаются на компенсацию тех расходов, которые нельзя заранее учесть и документально подтвердить которые не представляется возможным.

Например, затраты на проезд в общественном транспорте в месте командирования, шоколадка, по старой доброй традиции, вручаемая секретарше начальника, с которым надо будет общаться, телефонные переговоры со своим руководством по личному мобильному телефону, и т. д., и т. п., и пр. Все эти расходы документально подтвердить весьма сложно, а зачастую даже теретически невозможно. В месте постоянной работы они бы не возникли, а компенсировать их сотруднику необходимо. Ведь они однозначно направлены на решение тех задач, для которых сотрудник и был направлен в командировку.

Автор еще застал те времена, когда суточные жестко регламентировались (и сам ездил в командировки, получая суточные в размере 2 руб. 60 коп., а в Заполярье или на Дальнем Востоке — 3 руб. 50 коп.).

В настоящее время для целей налогообложения прибыли размер суточных определяется только волеизъявлением организации (подп. 12 п. 1 ст. 264 НК РФ). Верхнего и нижнего предела не установлено.

Но при этом следует учесть, что если при командировках внутри страны размер суточных в организации превышает 700 руб., а при командировках за границу — 2500 руб., то сумма превышения увеличивает доход сотрудника, облагаемый НДФЛ (п. 1 ст. 217 НК РФ).

Кроме того, с превышающей этот размер суммы необходимо будет начислить и страховые взносы, за исключением взносов на травматизм (п. 2 ст. 422 НК РФ).

Суточные платятся за каждый день нахождения в командировке, включая выходные и нерабочие праздничные дни, а также за дни нахождения в пути, в том числе за время вынужденной остановки в пути.

Если по условиям командировки сотрудник имеет возможность ежедневно возвращаться к месту постоянного жительства, суточные не выплачиваются (там же).

Вопрос о целесообразности ежедневного возвращения работника из места командирования к месту постоянного жительства в каждом конкретном случае решается руководством организации с учетом дальности расстояния, условий транспортного сообщения, характера выполняемого задания, необходимости создания работнику условий для отдыха и других объективных условий.

Днем выезда в командировку считается дата отправления транспортного средства — поезда, самолета, автобуса, парохода и т. п. — от места (населенного пункта) постоянной работы (а не места проживания сотрудника) (п. 4 Положения).

При отправлении транспортного средства до 24 часов включительно днем отъезда считаются текущие сутки, а с 00 часов и позднее — последующие сутки.

Если поезд отправляется 05.09. в 23.59, то сотрудник убыл в командировку 05.09. Если же состав отправляется на 4 минуты позже, то есть в 00.03, то это уже 6 сентября — следующие сутки.

При нахождении станции, пристани или аэропорта за чертой населенного пункта следует учесть время, необходимое для проезда до станции, пристани или аэропорта.

При этом еще раз обратим внимание, что под населенным пунктом признается место нахождения организации, а не место жительства сотрудника.

То есть, согласно п. 4 Положения сотрудник (пусть и в три часа ночи) в командировку формально убывает с места постоянной работы, а не из дома. И время, необходимое для того, чтобы добраться до аэропорта, рассчитывается, исходя из маршрута: «Работа — Аэропорт», а не «Дом — Аэропорт».

Перед посадкой в самолет в аэропорту необходимо пройти регистрацию и личный досмотр.

Регистрация, как правило, начинается за 2 часа до времени вылета, указанного в билете и прекращается за 40 минут до отправления самолета. Пассажиры, опоздавшие на регистрацию или посадку в самолет, к полету не допускаются.

Следовательно, к времени, необходимому для того, чтобы добраться до аэропорта (в среднем это где-то час), необходимо прибавить еще час на прохождение регистрации, досмотра и ожидании объявления о посадке в самолет.

В поезд же можно сесть за три минуты до отправления, равно как и в автобус.

Если проездные документы отсутствуют, то срок пребывания в командировке может быть подтвержден документами по найму жилого помещения в месте командирования (п. 7 Положения).

А вот если сотрудник не может предъявить и документов о проживании, то срок пребывания в командировке он должен подтвердить служебной запиской либо иным документом принимающей стороны о фактическом там нахождении (п. 7 Положения).

Такой документ может быть составлен в произвольной форме. Но по сути своей он является дубликатом командировочного удостоверения, обязательное наличие которого была отменено с 08.01.2015 постановлением Правительства РФ от 29.12.2014 № 1595.

Поэтому, по мнению автора, оптимально при направлении сотрудника в командировку по-прежнему выписывать ему командировочное удостоверение. Образцом, как и ранее, может служить форма Т-10, утвержденная постановление Госкомстата России от 05.01.2004 № 1.

День прибытия из командировки считается в аналогичном порядке, то есть по проездному документу, где также указано время пребывания.

Но здесь уже времени, чтобы добраться от аэропорта до места постоянной работы, не дается.

И если самолет приземляется в 23.59 (по билету), то уже этот день должен считаться последним. Хотя добираться ночью, вероятно, будет несколько сложнее, чем среди бела дня. Хотя, при очень большом желании, теоретически можно взять в аэропорту справку, что фактическое приземление было в 00.07.

И за все дни между этими двумя датами сотрудник должен получить суточные, исходя из той суммы, которая установлена локальным нормативным актом организации.

При однодневных командировках внутри России, как было сказано выше, суточные не выплачиваются (п. 11 Положения № 749).

В этой связи вспоминается случай из личной практики автора (в бытность его службы в должности старшего инспектора-ревизора одного из строительных управлений Министерства Обороны СССР). Он может быть актуален и в нынешнее время.

При проведении ревизии финансово-хозяйственной деятельности одного из подчиненных управлений, дислоцировавшегося в г. Ленинграде (так тогда назывался г. Санкт-Петербург) был проверен авансовый отчет сотрудника, направленного в служебную командировку в вышестоящее управление в г. Москву.

Согласно командировочному удостоверению дата убытия из командировки 06 сентября, дата прибытия — 08 сентября.

Сотруднику компенсирована стоимость билетов и начислены суточные за трое суток.

При проверке приложенных к отчету проездных документов (билетов) установлено, что время отправления поезда «Ленинград-Москва» 07 сентября в 00.07.

Время убытия из Москвы — 07 сентября в 16.40, и время прибытия в Ленинград — 07 сентября в 23.40.

Таким образом, срок пребывания в командировке — одни сутки (07 сентября), и суточные начислению и выплате не подлежат.

В акте ревизии данное нарушение было отмечено, и руководству управления было предписано взыскать с данного сотрудника излишне выплаченную ему сумму.

Аналогичная ситуация вполне возможна и в современных условиях.

Теперь по второму сложившемуся устойчивому заблуждению, что размер суточных должен быть равным для всех сотрудников, независимо от региона командирования, должности, стажа, гендерных предпочтений и пр.

Он может быть таковым, но не должен.

Руководство может варьировать суточные в зависимости от региона командирования. Например, при командировках в Вологду суточные будут больше, чем для тех, кто поехал в Керчь (или наоборот).

Доказывать налоговикам, либо кому-то еще правильность таких действий организация в этой ситуации не обязана.

Кроме того, никто не запрещает устанавливать размер суточных в зависимости от должности. То есть суточные директора или его заместителей могут превышать суточные начальников отделов. А у тех, в свою очередь, быть больше, чем у рядовых сотрудников.

Или, опять таки, наоборот. Самые большие суточные могут быть у рабочих лошадок, которые и дают прибыль предприятию, а у не тех, чья задача направлять и воодушевлять.

Но в этом случае, по мнению автора, как и при установлении должностного оклада (тарифной ставки) размер суточных должен быть указан в трудовом договоре. И о нем будут знать только трое: руководитель, сотрудник и бухгалтер.

К выводу о том, что размер суточных может быть дифференцированным, в том числе и в зависимости от должности или других факторов, автор пришел еще в уже дплеком 2008 году (когда Федеральным законом от 22.07.2008 № 158-ФЗ и постановлением Правительства РФ от 29.12.2008 № 1043 с 01.01.2009 были отменены нормы суточных, установленные постановлением Правительства РФ от 08.02.2002 № 93).

Тогда на него обрушились обвинения в призыве к дискриминации, нарушению принципа социальной справедливости, и еще во многих смертных грехах.

Хотя о какой дискриминации идет речь?

Никто не возмущается (по крайней мере, вслух), когда двум сотрудникам на одинаковых должностях и выполняющим одинаковую работу с одинаковым (ну, по мнению одного из них) результатом должностные оклады установлены разные. И, возможно, разница эта может быть весьма существенной. То же самое и с суточными. Начальству виднее, кто какие расходы несет в командировке и кому и как их возмещать.

Командировки в 2021 году: шпаргалка для бухгалтера

Не всегда бухгалтеры успевают самостоятельно отслеживать все изменения по всем темам, и держать «все в памяти» совсем непросто. Мы подготовили небольшую шпаргалку о том, что важно знать о командировках в 2021 году.

В 2021 году командировочные удостоверения не выписывают, их отменили несколько лет тому назад. Сейчас фактический срок пребывания в командировке определяется на основании проездных документов.

Для направления работника в командировку достаточно оформить приказ директора и подготовить авансовый отчет о командировке, который и будет подтверждать даты начала и окончания командировки.

Но организация вправе по своему желанию оформлять командировочные удостоверения. Бланк можно разработать самостоятельно или использовать ранее действовавшую форму Т-10.

Суточные в командировках в 2021 году по стране и за рубеж

Статьей 217 НК РФ установлен максимальный размер суточных.

Размеры суточных:

Организация вправе увеличить размер суточных своим внутренним приказом. Более того, суточные могут быть разными для разных должностей, для разных городов России и для разных стран и т. п.

Чаще всего в организациях устанавливают повышенные суточные директору предприятия. Это может быть связано с дополнительными представительскими расходами и другими расходами на переговоры.

Если вы платите суточные сверх установленного размера, с суммы превышения нужно заплатить:

Суточные в размере, установленном в вашей организации:

Оформляем командировку

Обычно с такой задачей, как отправить работника в командировку, бухгалтеры справляются легко.

Небольшая сложность может возникать при определении точного количества дней в командировке. Но это задача уже решена.

В бераторе «Практическая энциклопедия бухгалтера» есть специальный алгоритм, упрощающий решение задачи: Как считать количество дней суточных при командировках

Работник, находящийся в командировке, должен работать по графику, установленному в организации, в которую он прибыл.

Если период командировки включает выходные и праздничные дни, то другие дни отдыха по возвращении работника из командировки ему не предоставляются.

Если работник специально был командирован для работы в выходные и праздничные дни, то за работу в эти дни ему должна быть начислена доплата. Работа в праздничные и выходные дни оплачивается в двойном размере (ст. 153 ТК РФ).

Алгоритм действий при оформлении командировки

1. Проверьте, можно ли работника отправить в командировку.

Вы не можете направить в командировку:

Только с письменного согласия работника и при отсутствии медицинских ограничений вы можете направить в командировку (ст. 259 ТК РФ):

Никаких ограничений по продолжительности командировок нет, но от этого может зависеть, положены ли командированному суточные. Для однодневных командировок по России суточные не предусмотрены.

3. Выдайте суточные.

4. День отъезда в командировку отметьте в табеле учета рабочего времени (формы № Т-12 и Т-13). День в командировке обозначается кодом К.

Количество отработанных часов указывать не нужно.

5. После возвращения работника получите с него авансовый отчет (форма № АО-1).

К отчету прилагаются все подтверждающие документы (чеки, квитанции с гостиниц и др.).

Отчет по командировке в 2021 году

Отчет по командировке содержит:

Подтверждать документами траты суточных не нужно (см. письмо Минфина от 11 декабря 2015 г. № 03-03-06/2/72711).

Если по каким-то причинам работник после командировки не сможет представить документы об оплате дороги и проживания, нужно оформить служебную записку.

Если работник отправится в командировку на своей машине, он может приложить к авансовому отчеты служебную записку и чеки на бензин.

Если командированный работник воспользуется служебным автомобилем, нужно оформлять путевой лист, который содержит даты начала и окончания поездки.

Если работник к месту командирования летит на самолете, первый день командировки в целях подсчета количества дней суточных определяется в зависимости от времени вылета самолета, указанного в авиабилете.

Однодневная командировка

Для командировки одним днем туда и обратно, если при этом граница России не пересекается, суточные не предусмотрены.

Для командировки продолжительностью один день заграницу предусмотрены суточные в пределах 50% от нормы (п. 20 постановления № 749).

Расчет заработка за время командировки по среднедневному

Если оформление расходов по командировке для нас привычно и обязательно, то зарплату за время командировки бухгалтеры часто забывают начислить, оплачивая его по окладу (тарифу). А это чревато проблемами с трудовой и налоговой службами. Данная статья посвящена расчету зарплаты командированным работникам.

Пошаговая инструкция

Конструктор-дизайнер Михайлов П. А. направлен в командировку с 21 по 27 сентября. По рабочему графику суббота и воскресенье — выходные дни.

30 сентября бухгалтер рассчитал заработную плату Михайлову и всем остальным сотрудникам за месяц, в т. ч. за 5 рабочих дней командировки.

Нормативное регулирование

Порядок расчета среднего заработка за время командировки

За командированным работником сохраняется рабочее место и средний заработок на время отъезда (ст. 167 ТК РФ). Таким образом, в период нахождения сотрудника в командировке ему не начисляется зарплата по окладу или тарифной ставке, а рассчитывается средний заработок.

Порядок расчета среднего заработка установлен ст. 139 ТК РФ и Положением, утв. Постановлением Правительства РФ от 24.12.2007 N 922. В соответствии с ними средний заработок за время командировки определяется по формуле:

При этом оплачиваются только рабочие дни командировки (включая дни вынужденной остановки в пути), согласно графику направляющей стороны (п. 9 Положения, утв. Постановлением Правительства РФ от 13.10.2008 N 749).

Если сотрудник находился в пути или работал в командировке в выходные дни, такая работа оплачивается, исходя из оклада (тарифной ставки) в двойном размере (ст. 153 ТК РФ, Письма Минтруда от 13.10.2017 N 14-2/В-921, от 25.12.2013 N 14-2-337).

Средний дневной заработок

За расчетный период для расчета среднего заработка принимается 12 календарных месяцев до месяца, в котором работника направили в командировку (п. 4 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922).

Расчет среднего дневного заработка работника осуществляется исходя из фактически начисленной ему заработной платы и фактически отработанного им времени в расчетный период (ст. 139 ТК РФ) по формуле:

Из расчета исключаются выплаты и время отсутствия сотрудника если (п. 5 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922):

В расчет не входят также выплаты, не связанные с оплатой за труд, например, премии к юбилейным датам (п. 3 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922). Учитываемые при расчете среднего заработка выплаты указаны в п. 2 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922.

Если работник не имел отработанных дней и заработка в расчетный период, то средний дневной заработок рассчитывается, исходя из начисленной зарплаты и отработанных дней с начала месяца до дня командировки (п. 7 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922).

Если работник направляется в командировку в первый день работы в организации, то средний дневной заработок рассчитывается, исходя из оклада (тарифной ставки) (п. 8 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922).

Определим средний заработок работника по нашему примеру, принимая во внимание, что:

Средний дневной заработок Михайлова П. А. составил:

Средний заработок (оплата) за 5 рабочих дней командировки составил:

Начисление зарплаты и страховых взносов

Настройки в 1С по расчету оплаты за время командировки

С 1 июня 2020 при выплате дохода физическому лицу через банк в платежных документах необходимо указывать код вида дохода в целях исполнительного производства. А также давать расшифровку суммы удержания из дохода при его наличии (ч. 5.1 ст. 70 Федерального закона от 02.10.2007 N 229-ФЗ, Указания Банка России от 14.10.2019 N 5286-У).

Следует обратить внимание на заполнение полей:

Раздел НДФЛ :

Раздел Страховые взносы :

Раздел Налог на прибыль, вид расхода по ст. 255 НК РФ :

Раздел Отражение в бухгалтерском учете

Оплата за время командировки — часть заработной платы, поэтому в БУ она отражается в составе затрат на оплату труда (п. 8 ПБУ 10/99):

В НУ начисленный средний заработок за время командировки также учитывается в расходах на оплату труда (пп. 6 ст. 255 НК РФ), составе прямых или косвенных расходов. Отнесение к прямым или косвенным расходам затрат на оплату за время командировки работника зависит от того, куда относится его основная зарплата согласно учетной политике.

Начисление оплаты за время в командировке

В документе указывается:

По кнопке Добавить необходимо выбрать сотрудника, которому начисляется оплата за время в командировке. По кнопке Начислить следует выбрать:

По ссылке НДФЛ в форме НДФЛ отображается расчет налога нарастающим итогом по сотруднику за текущий налоговый период.

Датой фактического получения дохода в виде оплаты труда считается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) (п. 2 ст. 223 НК РФ).

Проводки по документу

Документ формирует проводки:

Документальное оформление