Как сделать страховку на человека

Кому пригодится страхование жизни и как правильно его оформить

Правильно выбранный полис защитит вашу семью или поможет вам заработать.

Что такое страхование жизни

Это вид страхования, при котором вам выплатят деньги, если вы умрёте или доживёте Закон РФ от 27.11.1992 N 4015-1 (ред. от 03.08.2018) «Об организации страхового дела в Российской Федерации» до определённого возраста или срока. Точные условия прописываются в договоре. В него также могут быть включены дополнительные риски в виде травм, инвалидности, тяжёлых заболеваний и тому подобного. Это необязательные, но полезные опции.

Размер выплат будет зависеть от взносов, программы страхования и множества других факторов. Все они, а также размер суммы и условия, при которых страховщик сможет разорвать контракт или оставить вас без денег, будут указаны в договоре, поэтому читайте его внимательнее.

Страхование жизни довольно выгодное вложение для тех, кто хочет обезопасить себя на случай тяжёлой ситуации, ведь выплаты значительно превышают уплаченные взносы (впрочем, и тут возможны варианты, так что читайте договор).

Вы можете застраховать свою или чью-то жизнь. Но во втором случае обязательно нужно получить письменное согласие застрахованного. Иначе договор легко оспорить ГК РФ Статья 934 через суд.

Бывает ещё совместное страхование:

Кому, когда и зачем страховать жизнь

Этот инструмент страхования может пригодиться всем, если грамотно его использовать.

1. Семейному человеку с ипотечным кредитом

Человек может умереть, но долг при этом не рассосётся. В итоге семья либо будет мучительно экономить, выплачивая ипотеку, либо лишится квартиры, которую продадут для возвращения средств банку. Страховка поможет этого не допустить.

2. Путешественнику

Жизнь и здоровье страхуют при выездах за рубеж. Это поможет не потратить состояние, например, на репатриацию тела. Кроме того, полис обязателен для получения визы в ряд стран.

Нужно обращать внимание на исключения, которые страховка не покрывает. А их может быть много. Например, следствие травм (включая смерть), полученных в нетрезвом состоянии или обострения хронических болезней.

3. Молодой семье

В этом случае стоит выбрать накопительное или инвестиционное страхование. Если с вами что-то случится, семья получит деньги. Если всё будет хорошо, то вы сами получите средства и потратите их, например, на образование ребёнка.

Застраховать свою жизнь может каждый желающий. Но особенно это требуется тем, чья работа или иная деятельность связана с опасностью для жизни. Это сотрудники государственных служб (МЧС, МВД и другие), граждане, работающие во вредных и опасных условиях труда, работники Крайнего Севера и так далее.

Какими бывают страховые программы

1. Рисковое страхование

Если вы умрёте, деньги отдадут человеку, который указан в договоре как получатель выплат.

2. Накопительное страхование

Совмещает функции страховки и накопительного счёта, на который вы периодически докладываете деньги. Если вы умрёте или случится что-то ещё, указанное в договоре, вам или вашим родственникам отдадут страховую сумму. Если доживёте до оговорённой в полисе даты, заберёте накопленное.

Я бы рекомендовала программу накопительного страхования жизни на срок от 5 лет. Так вы можете копить деньги, и в то же время ваша жизнь застрахована.

3. Инвестиционное страхование

Страховщик заставляет ваши деньги работать и получает доход, которым поделится и с вами. Мысль о пассивном заработке соблазнительна, но и риски есть: взносы и инвестиционный доход не застрахованы. Обанкротится компания, и вы потеряете деньги, а вложения могут не принести желаемой или заявленной страховщиком прибыли.

Расторжение договора инвестиционного страхования досрочно грозит потерей не только заработанных процентов, но и внушительной суммы собственных средств. Те же последствия будут при невозможности платить регулярные взносы.

По словам Леонидова, среди плюсов инвестиционного страхования — защита от судебных претензий. Деньги инвестстраховки нельзя отсудить при разводе или изъять в пользу истца, в то время как средства с вклада или счёта можно.

Выплаченная страховая сумма не будет облагаться налогом, а при договоре на срок от 5 лет можно получить налоговые вычеты по НДФЛ с регулярных взносов (13% в год с суммы до 120 000 рублей). Кстати, эти же плюсы относятся и к накопительному страхованию.

Если вы умрёте, то деньги по договору страхования достанутся человеку, который указан в бумагах как получатель выплат, или наследникам, если получателя вы не указали.

4. Добровольное пенсионное страхование

Этот пункт перекликается с накопительным страхованием, но дожить нужно до пенсионного возраста.

Чем ещё отличаются договоры страхования жизни

1. Временем платы за страхование

Вы можете отдать деньги один раз при заключении полиса или вносить средства с оговорённой периодичностью — раз в год, в квартал и так далее.

2. Временем действия договора

Он может быть пожизненным или заключаться на определённый период. Например, при ипотеке человек чаще всего страхует жизнь на год, так как заключать договор на весь срок невыгодно: если кредит удастся погасить раньше, часть денег на страховку будет потрачена впустую и придётся побегать, чтобы вернуть её.

3. Формой страхового покрытия

При наступлении страхового случая вы получаете или фиксированную сумму, или увеличившуюся из-за роста цен и инвестирования, или уменьшившуюся (например, если страховка связана с кредитом: чем меньше долг, тем меньше выплаты).

4. Видом страховых выплат

Вам могут выплатить сумму страховки разом или частями в течение оговорённого периода.

Как выбрать страховку

Всё зависит от ваших целей. По словам кандидата экономических наук, консультанта по финансовой грамотности проекта Минфина РФ Елены Потаповой, продукты страхования жизни очень гибкие: каждую программу можно дополнить или изменить с учётом ваших потребностей и целей.

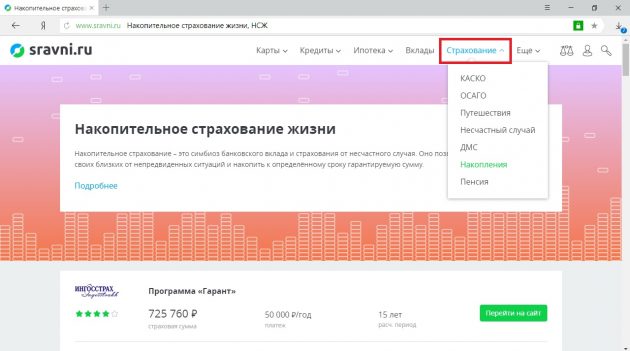

Чтобы сделать правильный выбор, изучите как можно больше вариантов. Для этого загляните на сайты компаний или используйте агрегаторы предложений вроде «Сравни.ру».

Как выбрать страховщика

На это стоит потратить время, чтобы избежать сложностей с получением выплат при страховом случае.

В первую очередь учитывайте опыт близких и знакомых людей. Нелишним будет почитать отзывы и комментарии в интернете.

Кроме того, поищите принятые в отношении страховщика судебные решения. Для этого нужно зайти на сайт суда (общей юрисдикции и арбитражного) по месту нахождения страховой компании, открыть раздел «Поиск судебных дел» и внести в поисковую строку официальное название страховщика (к примеру, ООО «Страховая компания»).

В результате откроется список дел. Тексты судебных решений позволят выяснить, соблюдает ли страховщик права лиц, застраховавших свою жизнь.

Где оформить договор

По словам директора юридической службы «Единый центр защиты» Константина Боброва, чтобы оформить договор, нужно просто обратиться с паспортом в страховую компанию и написать заявление. Сделать это можно и онлайн, но не во всех компаниях и не по каждой программе. Например, оформить туристическую страховку через интернет довольно просто. А для заключения договора по программе накопительного страхования уже придётся посетить офис.

Чтобы узнать, можно ли получить полис онлайн, зайдите на сайт страховой компании.

Как оформить страхование жизни правильно

1. Не врите

Директор юридической службы «Единый центр защиты» Константин Бобров советует при заполнении заявления на страховку указывать только достоверные данные. Иначе компания сможет отказать в выплатах, сославшись на обман с вашей стороны.

2. Внимательно читайте договор

Потребители часто сталкиваются с тем, что страховщики отказывают в выплатах. Обычно в компаниях отвечают, что ситуация не попадает под страховой случай.

Чтобы этого не происходило, нужно внимательно читать условия договора. В одной компании страховым случаем будет болезнь, в другой — болезнь, вызванная несчастным случаем. Это существенная деталь, так как во вторую страховую компанию придётся предоставить документ, подтверждающий, что во всём виноват несчастный случай.

И обязательно читайте то, что набрано мелким шрифтом.

Если сомневаетесь в себе, попросите опытного знакомого или юриста прочесть бумаги.

3. Спрашивайте

Если какие-либо положения в договоре непонятны, попросите сотрудника страховой организации разъяснить их.

4. Проверьте, все ли данные на месте

Как сообщил ведущий юрист Европейской юридической службы Геннадий Локтев, в договоре должны быть ГК РФ Статья 942. Существенные условия договора страхования указаны:

Если хотя бы один из этих пунктов не раскрыт, договор не считается заключённым и выплат по нему не дождаться.

5. Проверьте бумаги

Помните, что страховщик обязан предоставить гражданину каждый подписанный им документ. На всех бумагах должна быть подпись сотрудника страховой компании.

Каждый человек ежедневно рискует своим здоровьем и жизнью вне зависимости от пола, места работы, социального статуса или денежного дохода. Опасность подстерегает не только на дорогах, но и дома, на рабочем месте, на улице. Во избежание денежных трат, связанных с лечением, рекомендуется застраховать собственную жизнь и здоровье. Подобная практика широко распространена на Западе, но в России она только набирает свои обороты.

Что такое страхование здоровья и жизни

Лучшим способом обезопасить собственную жизнь и сохранить здоровье – это надлежащий образ жизни, сбалансированное питание, отсутствие стрессов и умеренная физическая нагрузка. При проблемах с самочувствием часто приходится прибегать к платным медицинским услугам, денег на которые не всегда хватает. Приобретенный в страховой компании (СК) полис поможет избежать чрезмерных трат при наступлении страхового случая, поскольку СК выплатит прописанную в договоре сумму.

Страхование жизни и здоровья – это процедура заключения договора между страховой компанией и физическим или юридическим лицом. Согласно подписанному документу застрахованное лицо обязуется оплатить стоимость полиса, а СК при наступлении страхового случая принимает на себя все обязательства по уплате или возмещению затрат, связанных с лечением гражданина, прохождением им реабилитации и профилактических мероприятий.

Виды страховых полисов

Каждому, кто заключил договор с СК, выдается страховой полис. Это юридически значимый документ, дающий право на возмещение финансовых затрат, понесенных в ситуациях, когда здоровью застрахованного лица был причинен вред. СК самостоятельно разрабатывают линейки продуктов для своих клиентов, но если говорить в общем, принято выделять следующие виды страхования:

По форме проведения

В зависимости от формы проведения страховка здоровья может быть добровольной (в силу договора) или обязательной (в силу закона). В первом случае гражданин самостоятельно определяет, на какую сумму он хочет заключить договор. Кроме этого, он может застраховать собственное здоровье или приобрести полис в пользу родственников, детей, знакомых. Добровольная страховка может быть накопительной, пожизненной или смешанной.

Что касается обязательного страхования (ОС), то инициатором и гарантом в данном случае выступает государство. Оно законодательно обязывает физических и юрлиц вносить денежные средства с целью обеспечения общественных интересов. К данному виду относится обязательное страхование пассажиров, туристов, работников налоговых органов, военнослужащих, гражданской ответственности владельцев транспортных средств и опасных объектов и пр.

Человек не имеет права отказаться от обязательного страхования, причем вся защита оформляется автоматически. Исключение – ОМС и приобретение полиса ОСАГО. Обязательному страхованию присуще пять принципов:

По срокам действия

В зависимости от того, на какой временной период заключается договор, выделяют два вида страховки:

По субъектам страхового процесса

Если договор заключается между конкретным физическим лицом и СК, говорят об индивидуальном страховании, когда гражданин может самостоятельно выбрать сумму покрытия и обстоятельства, при которых он получит причитающуюся ему сумму. При коллективной страховке соглашение подписывается между СК и организацией либо группой людей. Главным отличием коллективной страховки от индивидуальной является то, что в первом случае полис выдается непосредственно компании, а сами граждане являются лишь участниками программы. Они не могут самостоятельно выбрать:

По времени действия

Как правило, в страховой компании предложат купить страховку сроком на один год, но законодательством предусмотрены и другие варианты. Они касаются не только определенных временных интервалов (месяц, день и т. д.), но и других сроков:

Особенности стандартного и расширенного вида страховки

При оформлении страховки жизни и здоровья в договоре прописываются стандартные условия:

Клиент может самостоятельно определить дополнительные критерии, которые будут считаться страховым случаем. Для этого оформляется расширенный полис, стоимость которого будет выше стандартного соглашения. Так, например, в перечень может быть включен массаж, лечебные процедуры, курсы. Отдельным пунктом в расширенный вариант страховки может включаться факт приобретения какого-либо заболевания (рак, инсульт и пр.). При покупке полиса нужно предоставить медицинскую справку о своем здоровье как подтверждение отсутствия болезни на момент подписания соглашения.

Сколько стоит застраховать жизнь и здоровье

Цена страхового полиса определяется в каждом случае индивидуально. Кроме этого, СК самостоятельно утверждают собственные тарифы, поэтому стоимость идентичных пакетов будет разной в зависимости от выбранного страховщика. Выделяют несколько критериев, которые являются определяющими при определении цены страховки:

Как оформить полис – пошаговая инструкция

Страховка здоровья и жизни может быть оформлена в любой компании, но сам процесс – дело ответственное. Важно не упустить ни малейшей детали, чтобы при страховом случае получить максимально возможную компенсацию. Алгоритм оформления полиса состоит из нескольких последовательных этапов:

Способы оформления

Оптимальным вариантом оформления полиса считается личный визит в офис страховой компании. В таком случае можно выбрать самый подходящий продукт, а при составлении договора специалист сможет учесть все пожелания клиента. В последнее время активно развивается дистанционный вариант оформления страховки. Для этого необходимо зайти на сайт СК, заполнить необходимые данные, после чего полис страхования жизни и здоровья будет доставлен физлицу на указанный адрес или посредством электронной почты. При необходимости можно воспользоваться услугами онлайн-консультанта.

Перечень необходимых документов

Оформить страховку можно при наличии определенных документов. Перечень бумаг будет зависеть от выбранной компании, опыта сотрудничества и вида полиса. Из основного списка документации нужно представить:

Обязательное медицинское страхование

Являясь частью государственной системы соцстрахования, ОМС распространяется на всех граждан вне зависимости от их дохода, возраста, пола, социального статуса и состояния здоровья. Все они вправе получить медицинскую помощь в рамках обязательного медстрахования. Финансирование программы ОМС осуществляется за счет государственного бюджета, за счет налогоплательщиков и добровольных взносов граждан и организаций. Страховые взносы перечисляются на всех физических лиц, но воспользоваться помощью можно только при необходимости (получение травмы, болезнь и т. д.).

Для неработающих лиц страхователем является государство в лице местных органов исполнительной власти. Для тех, кто трудоустроен, взносы делает работодатель. Предельный размер отчислений устанавливается законодательно и зависит от ряда условий. Всем физическим лицам, застрахованным по ОМС, выдается подтверждающий документ – полис, предъявление которого обязательно при наступлении страхового случая. Действие страховки ограничено базовой программой медпомощи. Сюда включены:

Добровольное страхование жизни и здоровья

Для получения расширенного спектра услуг рекомендуется оформить полис добровольного медицинского страхования (ДМС). Стоимость обслуживания напрямую зависит от приобретаемого пакета – чем больше позиций присутствует в договоре, тем дороже будет стоить полис. Купить страховку можно не только на одного человека, но и на всю семью сразу. Это поможет сэкономить значительную сумму. При заключении договора ДМС обслуживаться можно на территории всей России вне зависимости от места регистрации.

Преимуществом добровольного медстрахования по сравнению с ОМС является возможность получения врачебной помощи в хорошо оснащенных медицинских центрах, доступ к высококачественным услугам. Возмещение понесенных затрат происходит в соответствии с заключенным договором страхования. СК самостоятельно разрабатывают как базовые, так и расширенные программы, которые включают в себя амбулаторное и поликлиническое обслуживание, стационарное лечение, услуги стоматолога, ведение беременности, помощь на дому и пр.

Медицинский полис для граждан при выезде за рубеж (ВЗР)

Путешествие за границу сопряжено с разного рода рисками. Это задержка или отмена рейса, болезнь или несчастный случай. Для того чтобы обезопасить себя при поездке в другую страну рекомендуется приобрести полис ВМР. Российское законодательство не обязывает каждого путешественника покупать такую страховку, но необходимо понимать, что только так можно получить возмещение при наступлении страхового случая.

Застраховаться можно в любой компании на выбор, получив там полис с необходимым набором услуг. Стоимость страховки зависит от страны пребывания и перечня выбранных услуг. Внимательно необходимо выбирать и сумму покрытия, ведь в зависимости от страны стоимость лечения может отличаться. Для выезжающих за рубеж организована круглосуточная консультация специалиста. Для связи с ним необходимо позвонить по номеру, указанному в страховом полисе.

Где застраховать жизнь и здоровье

На российском рынке страхования представлено большое количество компаний – от мелких представителей до крупных страхователей с развитой филиальной сетью. Все они разрабатывают собственные продукты с целью максимально обеспечить потребности физических лиц. В нижеприведенной таблице можно ознакомиться с информацией по некоторым из них:

Рассчитывается индивидуально и зависит от места проживания гражданина, возраста, состояния здоровья и др.

Выплаты по договору при наступлении страхового случая

Программы страхования, предлагаемые физическим лицам, гарантируют выплату компенсации при наступлении обстоятельств, указанных в договоре. Это могут быть несчастный случай, травма, болезнь и последующее лечение. Для получения максимально возможной выплаты необходимо грамотно выбирать страховой продукт и СК. Предельная сумма, которая полагается к выплате, указывается в договоре, причем размер компенсации зависит от степени причиненного ущерба и рассчитывается всегда индивидуально. Например:

Максимальный процент возмещения

Перелом, растяжение, ожог

Стационарное или амбулаторное лечение, курсы реабилитации

Присвоение 1 или 2 группы инвалидности

Для получения денежной компенсации необходимо составить заявление в СК, приложив к нему документы, подтверждающие факт наступления страхового случая. Важно соблюсти сроки обращения, которые указаны в договоре страхования. Помимо заявления и подтверждающих бумаг необходимо предоставление документа, согласно которому можно идентифицировать личность. Некоторые компании в обязательном порядке могут запросить дополнительную документацию, например, для установления обстоятельств произошедшего.

Деньги перечисляются пострадавшему лицу в сроки, оговоренные страховкой. Как правило, это происходит в течение месяца со дня принятия решения СК. Исключение составляют ситуации, когда по факту страхового случая было возбуждено уголовное или административное судопроизводство или у представителя СК возникли сомнения в подлинности предоставленных бумаг. При определенных обстоятельствах страховщик имеет право отказать в выплате премии, например: