как учесть льготный кредит в бухучете выданный под 2 процента в пострадавших предприятиях

Как учесть льготный кредит в бухучете выданный под 2 процента в пострадавших предприятиях

Дата публикации 13.05.2021

В 2020 году организация получила льготный кредит под 2 процента годовых на возобновление деятельности пострадавшему от коронавируса бизнесу (по постановлению Правительства от 16.05.2020 № 696). Все условия для списания кредита выполнены, кредит и проценты банк списал. Как отразить списание в бухгалтерском и налоговом учете?

Сумма списанного банком льготного кредита, полученного на возобновление деятельности по постановлению Правительства РФ от 16.05.2020 № 696, а также процентов по нему в бухгалтерском учете признается в прочих доходах организации, в налоговом учете (в целях налога на прибыль и в целях единого налога при УСН) в доходы не включается.

Льготный кредит под 2 процента годовых могли получить с 1 июня по 1 ноября 2020 года социально ориентированные НКО, а также НКО и другие организации и ИП, ведущие деятельность в наиболее пострадавших от коронавируса отраслях или в отраслях, требующих поддержки для возобновления деятельности. Требования к заемщикам, правила предоставления и списания банком таких кредитов утверждены постановлением Правительства РФ от 16.05.2020 № 696.

Период кредитования разделен на три этапа:

При выполнении условий по численности работников и заработной плате банк должен списать заемщику кредит и начисленные по нему проценты по истечении периода наблюдения не позднее 1 апреля 2021 года.

В бухгалтерском учете сумма списанного банком кредита и процентов по нему признается прочим доходом организации (п. 2, п. 7, п. 16 ПБУ 9/99):

Напомним, что проценты к уплате, начисленные по полученному кредиту, являются расходами, связанными с исполнением обязательств по кредитному договору (п. 3, п. 4 ПБУ 15/2008).

В целях исчисления налога на прибыль признавать сумму списанного кредита и процентов по нему в доходах не нужно (пп. 21.4 п. 1 ст. 251 НК РФ).

Аналогичная норма действует в отношении единого налога при применении УСН. В доходы при применении УСН сумма списанного льготного кредита и процентов по нему не включается (пп. 21.4 п. 1 ст. 251, пп. 1 п. 1.1 ст. 346.15 НК РФ).

Напомним, что проценты, начисленные по льготному кредиту на возобновление деятельности, в базовый период и в период наблюдения не уплачиваются. Таким образом, при списании кредита и процентов по нему банком проценты не включаются в расходы в целях налога на прибыль на основании пп. 12 п. 7 ст. 272 НК РФ, в целях единого налога при УСН на основании пп. 1 п. 2 ст. 346.17 НК РФ.

Смотрите также

Льготный кредит для малого бизнеса в связи с коронавирусом: как отражать и учитывать

Для поддержки бизнеса в условиях коронавируса Правительство РФ запустило программу льготного кредитования (постановление Правительства РФ от 16.05.2020 № 696). Кредиты со ставкой не более 2 % будут выдаваться в 2020 году организациям и ИП, имеющим наемных работников, на возобновление деятельности. При выполнении определенных условий долг и проценты по нему могут быть списаны банком, выдавшим кредит. Минэкономразвития за счет субсидии из федерального бюджета компенсирует кредитным организациям недополученные доходы и понесенные расходы, связанные с выдачей и списанием заемщикам льготных кредитов.

Долг по кредиту вместе с процентами списывается с заемщика полностью при одновременном выполнении следующих условий:

Период кредитования разделили на три этапа:

На дату окончания базового периода и на дату окончания периода наблюдения начисляемые проценты переносятся в основной долг.

В бухгалтерском учете, если нет стопроцентной уверенности, что льготный кредит будет списан, по нашему мнению, его следует учитывать так же, как обычный кредит.

Денежные средства, полученные по кредитному договору, доходом не признаются, т.к. не соответствуют критериям признания доходов, установленным п. 2 ПБУ 9/99, и отражаются в составе кредиторской задолженности (п. 2 ПБУ 15/2008).

Перечисление денежных средств в счет погашения основной суммы долга по полученным кредитным средствам не является расходом и отражается как погашение кредиторской задолженности (п. 3 ПБУ 10/99, п. 5 ПБУ 15/2008).

Проценты к уплате, начисленные по полученному кредиту, являются расходами, связанными с исполнением обязательств по кредитному договору (п. 3, п. 4 ПБУ 15/2008).

Сумма списания банком кредита и процентов по нему признается прочим доходом организации (п. 2, п. 7, п. 16 ПБУ 9/99).

В налоговом учете (как при исчислении налога на прибыль, так и при применении УСН) средства, полученные и возвращенные по кредитному договору, в состав доходов и расходов не включаются (пп. 10 п. 1 ст. 251, п. 12 ст. 270 НК РФ, пп. 1 п. 1.1 ст. 346.15, п. 1 ст. 346.16 НК РФ).

В целях исчисления налога на прибыль проценты, начисленные по льготному кредиту на возобновление деятельности или на неотложные нужды для поддержки и сохранения занятости, признаются в составе внереализационных расходов только на дату их уплаты (пп. 12 п. 7 ст. 272 НК РФ). Поскольку в базовый период и в период наблюдения начисленные проценты не уплачиваются, то и в расходы они могут быть включены, только если не будут выполнены условия для списания кредита и кредит придется возвращать вместе с уплатой процентов по нему. Если же кредит и проценты при выполнении соответствующих условий будут списаны банком, то расходов по процентам не будет. Признавать сумму списанного кредита и процентов по нему в доходах также не нужно (пп. 21.4 п. 1 ст. 251 НК РФ).

При применении УСН, поскольку начисленные проценты в базовый период и в период наблюдения не уплачиваются, то и в расходах они не отражаются. Если кредит придется возвращать, то проценты следует признать в расходах на дату списания средств с расчетного счета (пп. 1 п. 2 ст. 346.17 НК РФ). Если кредит и проценты по нему при выполнении соответствующих условий будут списаны банком, то признавать их в доходах не нужно (пп. 21.4 п. 1 ст. 251, пп. 1 п. 1.1 ст. 346.15 НК РФ).

Как учесть льготный кредит в бухучете выданный под 2 процента в пострадавших предприятиях

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

ООО на ОСНО получило льготный кредит по постановлению 696 (господдержка в период коронавируса), планирует сохранить все необходимые условия до 01.04.2021.

1. Какими проводками должно быть отражено поступление кредита: Дебет 51 Кредит 91.01 или Кредит 66.01?

2. Облагается ли налогом на прибыль полученная сумма в налоговом учете в текущем (периоде получения) или последующем (в случае списания государством) периоде?

3. Начисляются ли проценты (2% и 3,5%) в текущем периоде? Принимаются ли они к расходам в налоговом учете? Что будет, если условия не будут выдержаны и необходимо будет пересчитать по ставке банка (12%)?

По данному вопросу мы придерживаемся следующей позиции:

1. Зачисление кредитных денежных средств на расчетный счет организации в бухгалтерском учете отражается записью Дебет 51 Кредит 66.

Дальнейший порядок учета зависит от степени уверенности организации в том, будет ли принято решение о списании полученного кредита (смотрите по тексту ответа).

2. В налоговом учете полученные средства доходами не признаются.

3. Оснований для признания расходов в виде процентов в базовом периоде (и периоде наблюдения), на наш взгляд, не имеется. Проценты будут учтены в составе расходов для целей налогового учета в случае, если кредит перейдет в период погашения (решение о списании не будет принято).

Налоговый учет

Прежде всего напомним, что сама сумма кредита не признается доходом при ее получении заемщиком и расходом при возврате банку (пп. 10 п. 1 ст. 251, п. 12 ст. 270 НК РФ).

Заметим, что официальные разъяснения по вопросу о порядке учета процентов по кредиту, предоставленному на возобновление деятельности, в настоящее время отсутствуют.

На наш взгляд, в периодах, когда кредитором (в данном случае банком) еще не принято решение о списании суммы долга по льготному кредиту, в целях налогообложения прибыли начисляемые банком проценты в расходах учитывать не следует, поскольку существует неопределенность в том, возникнет ли у заемщика обязанность уплатить данные проценты (т.е. будут ли такие расходы произведены (п. 1 ст. 252 НК РФ)), или же будет принято решение о списании.

Кроме того, из норм п. 4 ст. 328 НК РФ следует, что при методе начисления налогоплательщик определяет сумму расхода в виде процентов по долговому обязательству только в отношении выплаченных либо подлежащих выплате в отчетном периоде сумм процентов исходя из установленных условиями договора доходности и срока действия такого долгового обязательства в отчетном периоде. В силу наличия неопределенности в отношении судьбы кредита в базовом периоде и в периоде наблюдения проценты, на наш взгляд, не следует в этих периодах признавать «подлежащими выплате».

При выполнении всех необходимых условий кредитная организация осуществляет списание задолженности заемщика по кредитному договору (включая проценты) (п.п. 12, 28 Правил), в результате чего у заемщика возникает доход (п. 1 ст. 41 НК РФ).

На основании п. 18 ст. 250 НК РФ доходы в виде сумм кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности или по другим основаниям, признаются внереализационными доходами налогоплательщика, но за исключением ряда случаев, в частности, случая, предусмотренного пп. 21.4 п. 1 ст. 251 НК РФ.

В свою очередь, согласно пп. 21.4 п. 1 ст. 251 НК РФ (введенному с 8 июня 2020 года*(1)) не учитываются при определении налоговой базы по налогу на прибыль доходы в виде сумм прекращенных обязательств по уплате задолженности по кредиту и (или) начисленным процентам по заключенному налогоплательщиком кредитному договору при выполнении следующих условий:

— кредит предоставлен налогоплательщику в период с 1 января по 31 декабря 2020 года на возобновление деятельности или на неотложные нужды для поддержки и сохранения занятости;

— в отношении кредитного договора кредитной организации предоставляется (предоставлялась) субсидия по процентной ставке в порядке, установленном Правительством РФ.

Кредитная организация представляет налогоплательщику информацию о предоставлении в отношении кредита субсидии по процентной ставке в порядке, согласованном между кредитной организацией и налогоплательщиком.

Таким образом, при списании задолженности по кредиту, выданному на возобновление деятельности, налогооблагаемого дохода у заемщика не возникает.

В противном случае заемщик обязан будет вернуть банку сумму основного долга, а также начисленные по ставке 2% проценты за базовый период и период наблюдения. Полагаем, что данные проценты следует отразить в составе расходов по налогу на прибыль на дату окончания базового периода или периода наблюдения, так как именно на эту дату организации будет доподлинно известно о необходимости их уплаты. Далее с даты наступления периода погашения проценты, исчисленные с применением стандартной (рыночной) ставки, организация вправе учесть в расходах по налогу на прибыль в общеустановленном порядке (пп. 2 п. 1 ст. 265, п. 8 ст. 272 НК РФ).

Бухгалтерский учет

Ситуация 1. Превалирует вероятность возврата кредита

Если у организации отсутствует уверенность в том, что по истечении базового периода и периода наблюдения будет принято решение о списании данного кредита и организация предполагает, что кредит придется вернуть, то, руководствуясь принципом осмотрительности (п. 6 ПБУ 1/2008 «Учетная политика организации», п. 6.3.4 Концепции бухгалтерского учета в рыночной экономике России), считаем, что обязательство по кредиту в бухгалтерском учете следует отражать в общеустановленном порядке:

Дебет 51 Кредит 66, субсчет «Расчеты по кредиту»

— поступили на расчетный счет кредитные средства;

Дебет 91, субсчет «Прочие расходы» Кредит 66, субсчет «Расчеты по процентам»

— начислены проценты за пользование кредитом.

На дату окончания базового периода и периода наблюдения проценты переносятся в основной долг по кредитному договору (пп. «д» п. 9 Правил), что следует отразить бухгалтерской проводкой:

Дебет 66, субсчет «Расчеты по процентам» Кредит 66, субсчет «Расчеты по кредиту»

— сумма процентов причислена к сумме кредита.

Если условия так и не будут выполнены, сам кредит и суммы процентов подлежат перечислению банку (кредит переходит в период погашения):

Дебет 66, субсчет Расчеты по кредиту Кредит 51

— возвращен кредит (включая причисленные к нему проценты по льготной ставке).

В случае же выполнения установленных Правилами условий (предположим, условия удалось выполнить и кредит не переходит в период погашения, а подлежит списанию) заемщик признает прочий доход в сумме прощенного долга (п.п. 8, 10.6 и 16 ПБУ 9/99):

Дебет 66, субсчет «Расчеты по кредиту» Кредит 91, субсчет «Прочие доходы»

— списан долг по кредитному договору.

Ситуация 2. Превалирует вероятность списания кредита

Если на момент получения кредитных средств (и далее) у организации в большей степени существует уверенность в том, что долг будет списан (п. 1 ст. 415 ГК РФ), полагаем, что обязательство по кредиту следует отразить в общем порядке:

Дебет 51 Кредит 66, субсчет «Расчеты по кредиту»

— поступили на расчетный счет кредитные средства.

При этом поскольку неопределенность в списании кредита на этапе его поступления в организацию все же сохраняется, мы полагаем, что использовать счет 91 для отражения доходов не следует. Тем не менее, на наш взгляд, такое отражение возможно, если организация оценивает вероятность списания как близкую к стопроцентной.

При этом в отношении бухгалтерского учета процентов по кредиту отметим, что если существует неопределенность в том, придется ли организации все же уплатить проценты (будут ли выполнены (или нарушены) установленные Правилами условия для списания кредитных обязательств), суммы начисляемых банком процентов признавать в расходах не нужно, т.к. не выполняется одно из условий п. 16 ПБУ 10/99 (нет уверенности в уменьшении экономических выгод организации).

В дальнейшем, если, как и ожидает организация, решение о списании кредита все-таки будет принято, задолженность по кредиту на дату такого решения списывается на прочие доходы:

Дебет 66, субсчет «Расчеты по кредиту» Кредит 91, субсчет «Прочие доходы»

— кредитные средства учтены в составе доходов.

Но если все же оказалось, что установленные Правилами условия для списания кредита организация не выполнила, на дату окончания базового периода или периода наблюдения в бухгалтерском учете следует отразить следующие проводки:

Дебет 91, субсчет «Прочие расходы» Кредит Дебет 66, субсчет «Расчеты по процентам»

— начислены проценты за базовый период и период наблюдения кредитного договора;

Дебет 66, субсчет «Расчеты по процентам» Кредит 66, субсчет «Расчеты по кредиту»

— сумма данных процентов причислена к сумме кредита.

Дальнейшее погашение задолженности по кредиту, а также начисление процентов производятся в общем порядке:

Дебет 91, субсчет «Прочие расходы» Кредит 66, субсчет «Расчеты по процентам»

— начислены проценты за пользование кредитом в периоде погашения (по стандартной ставке);

Дебет 66, субсчет «Расчеты по кредиту» Кредит 51

— возвращен кредит (включая причисленные к нему проценты по льготной ставке);

Дебет 66, субсчет «Расчеты по процентам» Кредит 51

— уплачены проценты, начисленные в период погашения.

Обращаем внимание, что данный ответ выражает наше экспертное мнение и не препятствует руководствоваться нормами законодательства РФ в понимании, отличающемся от трактовки, изложенной в приведенном ответе.

Рекомендуем также ознакомиться со следующими материалами:

— Энциклопедия решений. Беспроцентные кредиты и субсидии на выплату зарплаты: налоговые последствия и бухгалтерский учет;

— Энциклопедия решений. Налоговый учет процентов по договорам займа и иным аналогичным договорам (иным долговым обязательствам, включая ценные бумаги);

— Вопрос: Как отразить в бухгалтерском и налоговом учете расходы, произведенные за счет кредита, полученного на возобновление деятельности? Можно ли потратить кредитные средства на уплату налога на прибыль и НДС? (ответ службы Правового консалтинга ГАРАНТ, июнь 2020 г.)

— Вопрос: Налоговый и бухгалтерский учет кредита на возобновление деятельности под 2% годовых согласно постановлению N 696 (ответ службы Правового консалтинга ГАРАНТ, июнь 2020 г.);

— Как получить кредит на возобновление деятельности? Поддержка бизнеса в период пандемии (подготовлено экспертами компании ГАРАНТ, май 2020 г.);

— Жизнь после займа. Условия, учет и налоговые последствия кредитов пострадавшему бизнесу (Л. Фомина, газета «Финансовая газета», N 20, июнь 2020 г.);

— Примерная форма регистра учета расходов, осуществленных за счет кредита, полученного на возобновление деятельности (подготовлено экспертами компании ГАРАНТ).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Цориева Зара

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член ассоциации «Содружество» Мельникова Елена

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Льготный кредит 2% и его отражение в 1С

А вы знали, что можно взять кредит в банке под 2% годовых и не возвращать его никогда? Да-да, государство его погасит за вас! Нет, это не шутка, а еще одна реальная мера поддержки пострадавших предприятий и предпринимателей в борьбе с коронавирусной инфекцией. Постановлением Правительства РФ от 16.05.2020г. № 696 «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям на возмещение недополученных ими доходов по кредитам, выданным в 2020 году юридическим лицам и индивидуальным предпринимателям на возобновление деятельности» была утверждена возможность получения кредита всего под 2% годовых. Кто может претендовать на получение такого льготного кредита, какие условия нужно соблюсти и как это отразить в программе 1С расскажем далее.

Кто может претендовать на получение такого кредита?

Организации и индивидуальные предприниматели, а такжоциально ориентированные НКО, имеющие наёмных работников, у которых основной вид экономической деятельности по состоянию на 01.03.2020г. относится к пострадавшим видам или к требующим поддержки для возобновления деятельности.

С пострадавшими отраслями мы не раз забирались в наших статьях, они перечислены в Постановлении Правительства РФ от 03.04.2020г. № 434. А вот чтобы относиться к отрасли, которой требуется поддержка государства для возобновления деятельности, нужно чтобы код ОКВЭД 2 принимал одно из следующих значений: 13, 14, 15, 20.42, 22.19.6, 22.29.1, 23.13.3, 23.13.5, 23.41, 25.99.1, 25.99.3, 25.99.24, 25.99.25, 26.4, 26.52, 27.51, 27.52, 30.92.1, 30.92.2, 30.92.4, 31, 32.3, 32.4, 32.99.3, 32.99.6, 58.1.

Исключениями являются субъекты малого и среднего предпринимательства, у них данный ОКВЭД не обязательно должен быть основным, достаточно если один из них дополнительный.

Также принимается во внимание отсутствие таких процедур, как банкротство, приостановка деятельности и ликвидация.

На какую сумму можно претендовать?

Размер заёмных средств, на которые можно рассчитывать, вычисляется путём перемножения числа наёмных работников на количество месяцев, начиная с даты заключения кредитного договора и заканчивая датой 01.12.2020г. и на расчётный размер оплаты труда (МРОТ с учётом районных коэффициентов, процентных надбавок и страховых взносов в размере 30%). При этом максимальный срок кредитования составляет 1 год.

На какие цели выдаётся данный кредит?

Денежные средства, полученные по данной программе, можно потратить как на выплату заработной платы своим сотрудникам, так и на иные цели: погашение других кредитов, оплату аренды, выплаты поставщикам и подрядчикам. Главное, чтобы эти расходы были обоснованы и документально подтверждены.

Единственное, на что нельзя использовать данные средства, так это на выплату дивидендов, выкуп собственных акций и долей в уставном капитале и на благотворительность.

В какие сроки и какие суммы надо платить банку?

Условия оплаты по льготному кредиту зависят от того, с какими показателями численности персонала вы пройдёте три этапа, предусмотренных Постановлением.

Этап 1 — обязательный базовый период. Его продолжительность: с даты заключения кредитного договора до 1 декабря 2020 года. Данный период характеризуется тем, что вы ничего не платите банку, при этом вам начисляются проценты по ставке 2% годовых и включаются в основной долг.

Если в течение первого этапа у вас была введена процедура ликвидации или банкротства, или произошло сокращение численности персонала более чем на 20% по сравнению с данными на 01.06.2020г., то вы пропускаете второй этап и переходите к третьему.

Этап 2 — период наблюдения. Его продолжительность: с 1 декабря 2020 года до 1 апреля 2021 года. На данном этапе вы также ничего не платите банку и вам по-прежнему продолжают начислять проценты и включать их в основной долг.

Если по состоянию на 1 марта 2021 года количество наёмных сотрудников на конец каждого месяца этого периода составит не менее 90% от численности на 1 июня 2020 года, у вас не введена процедура банкротства и средняя зарплата одного работника в период наблюдения была не ниже МРОТ, то весь долг по кредиту, включая проценты, погасит за вас государство.

Если же количество работников по итогам каждого месяца в период наблюдения не будет опускаться ниже 80%, то кредит спишут наполовину, и вы перейдёте к третьему этапу.

Организации и предприниматели, не соблюдающие вышеуказанные требования по сохранности численности персонала или прекращении деятельности, переходят к этапу гашения.

Этап 3 — трёхмесячный период погашения. В период до 30 апреля, 30 мая и 30 июня 2021 года вам нужно будет вернуть все заёмные средства с процентами тремя равными платежами.

Обращаем ваше внимание на то, что в период гашения действует не льготная, а стандартная ставка по кредитному договору.

Как это отразить в 1С: Бухгалтерии предприятия ред. 3.0?

На данный момент времени ещё нет разъяснений от методистов фирмы 1С о том, как верно отразить получение льготного кредита под 2%. Поэтому описанное ниже является нашим мнением.

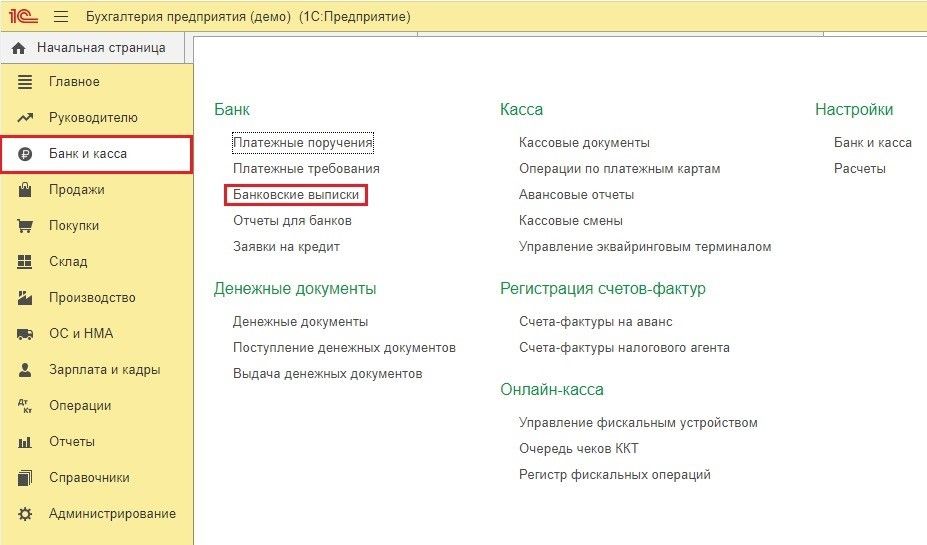

Для отражения получения кредитных средств воспользуемся документом «Поступление на расчётный счёт» в разделе «Банк и касса» — «Банковские выписки».

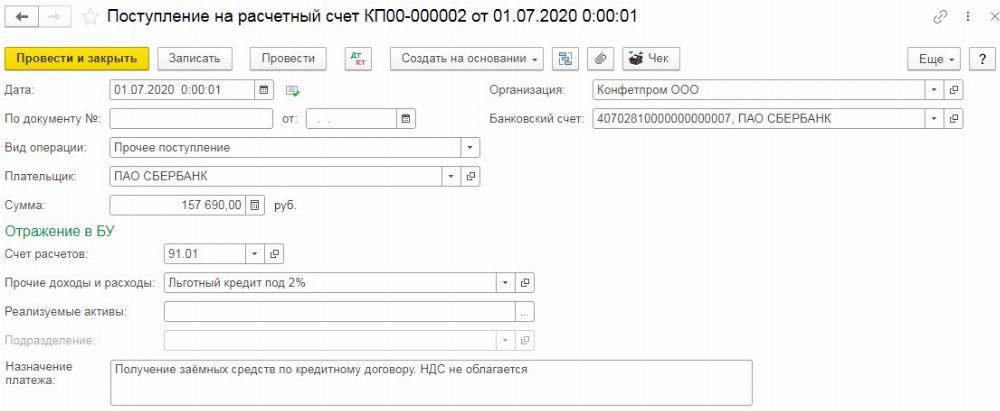

В документе укажем «Вид операции» — «Прочее поступление» и отразим данные денежные средства на счёте 91 без отражения их в налоговом учёте.

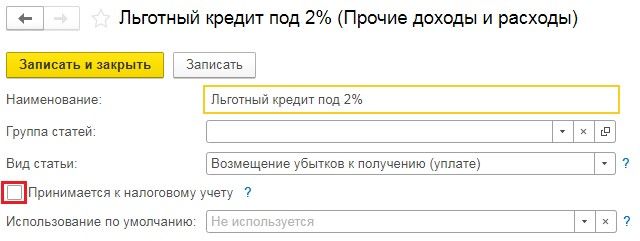

В графе «Прочие доходы и расходы» следует создать новую статью и заполнить её следующим образом:

Впоследствии, если вы выполните все условия для списания долга, то дополнительно ничего отражать не следует.

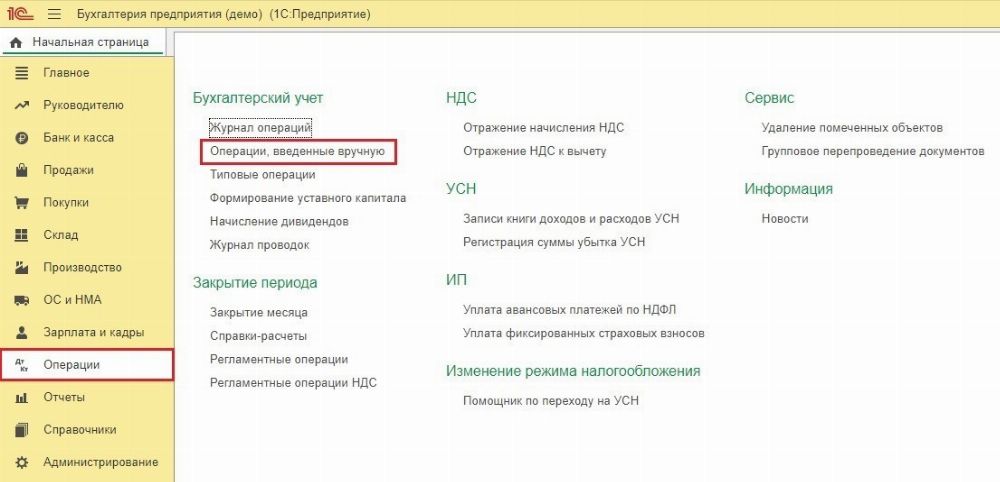

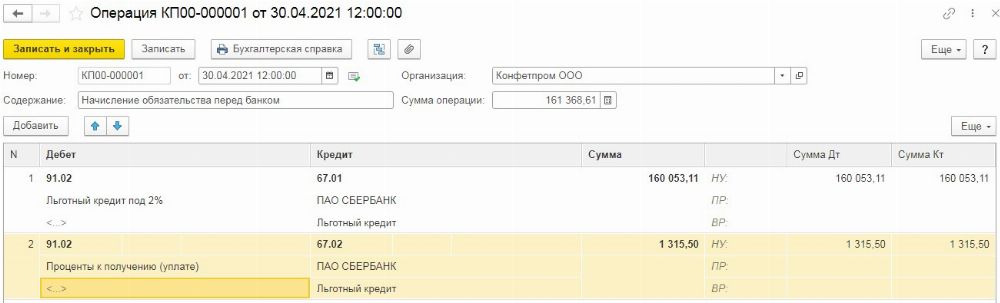

Если же вы не прошли по какому-то из критериев, то для начисления обязательства, возникшего перед банком по трёхмесячному гашению, следует перейти в раздел «Операции» и выбрать пункт «Операции, введённые вручную».

В открывшемся окне нужно нажать на кнопку «Создать» и из выпадающего списка выбрать «Операция».

Первой строкой отразим сумму долга перед банком, в которую будет включена сумма процентов, начисленных по ставке 2%. Выбирая счёт по дебету 91.02, субконто следует указывать тоже самое, что мы создавали при получении заёмных средств.

Второй строкой отразим проценты, начисленные по стандартной ставке.

В нашем примере взята условная ставка в 10% годовых. При заполнении субконто на счёте 91.02 следует создать статью «Проценты к получению (уплате) с включённой галочкой «Принимается к налоговому учёту».

Если вам списали половину долга, то в проводках следует указывать не всю сумму заёмных средств, а только ту, которую нужно будет вернуть.

(1).jpg)