как учесть ндс не подлежащий вычету примеры

Как учесть ндс не подлежащий вычету примеры

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Налогоплательщик осуществляет не облагаемые НДС (по ст. 149 НК РФ) и облагаемые НДС операции. Должен вестись раздельный учет.

Какова нормативная база и рекомендации по ведению раздельного учета (в том числе с учетом уплаченного аванса)? Учитывается ли при расчете пропорции НДС?

Рассмотрев вопрос, мы пришли к следующему выводу:

Нормами главы 21 НК РФ методология раздельного учета не определена, поэтому он ведется в порядке, установленном принятой налогоплательщиком учетной политикой.

Общий принцип учета сумм «входного» НДС налогоплательщиком, осуществляющим операции, облагаемые НДС, и операции, освобождаемые от налогообложения, таков:

— налог учитывается в стоимости, если приобретенные товары (работы, услуги, имущественные права) (т.е. ТРУ) используются для операций, не облагаемых НДС;

— налог принимается к вычету, если приобретенные ТРУ используются для налогооблагаемых операций;

— налог распределяется между операциями, облагаемыми и не подлежащими налогообложению, если приобретенные ТРУ используются как в тех, так и в других операциях. Пропорция определяется исходя из стоимости отгруженных ТРУ.

Правило, позволяющее не распределять «общий» входной НДС, применимо к тем налоговым периодам, в которых совокупные расходы на приобретение ТРУ, относящиеся к необлагаемым операциям, не превышают 5% всех совокупных расходов. В этом случае весь «общий» налог может быть принят к вычету.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Раздельный учет по НДС при наличии необлагаемых операций;

— Энциклопедия решений. Организация (методика) раздельного учета НДС;

— Энциклопедия решений. «Правило 5%» при наличии облагаемых и не облагаемых НДС операций.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Лазарева Ирина

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) Вопрос: Какая ответственность предусмотрена за неведение раздельного учета по НДС в случае, если вычеты не заявляются и НДС на расходы по налогу на прибыль не относится? (ответ службы Правового консалтинга ГАРАНТ, июль 2020 г.)

*(2) Положения абзаца седьмого п. 4 ст. 170 НК РФ были уточнены с 01.01.2018 Федеральным законом от 27.11.2017 N 335-ФЗ. До указанной даты формулировка этого абзаца предполагала распространение «правила 5%» на весь п. 4 ст. 170 НК РФ, что допускало двоякое толкование и вызывало споры. Смотрите, например, п. 12 Обзора правовых позиций. направленных для использования в работе письмом ФНС России от 23.12.2016 N СА-4-7/24825.

*(3) Смотрите постановление Правительства РФ от 30.07.2014 N 735 «О внесении изменений в постановление Правительства Российской Федерации от 26 декабря 2011 г. N 1137», письмо Минфина России от 18.09.2014 N 03-07-15/46850.

Если НДС не приняли к вычету, что делать?

Необходимость списания «зависшего» в учетных данных НДС, не принятого к вычету, возникает нередко. По какой бы причине ни произошел отказ в вычете, эти суммы должны быть списаны своевременно, в противном случае фирма будет вынуждена давать объяснения внешним пользователям, изучающим ее бухгалтерскую отчетность. Значительные суммы не принятого к вычету НДС могут свидетельствовать о небрежном ведении учета, негативно влиять на престиж фирмы.

Проводки с примером

Предположим, фирма приобрела у поставщика материалы на сумму 180 000 рублей, в т.ч. НДС 20%. Поставщик не отразил операцию в продажах (т.н. налоговый разрыв), и в результате фирме было в вычете отказано. 180 000: 1,2 = 150 000 руб. 180 000 – 150 000 = 30 000 руб.

Вопрос: Допустимо ли включить в договор поставки условие о возмещении поставщиком покупателю суммы НДС, не принятого к вычету покупателем в связи с невыполнением поставщиком своих налоговых обязанностей?

Посмотреть ответ

После проверки ИФНС и отказа в вычете:

Вместо 91 может использоваться счет 99.

Отметим, что по налоговому законодательству контрагент может прислать подтверждающий счет-фактуру не сразу, а в течение 3-х лет. Списание НДС целесообразно проводить не раньше, чем истечет этот срок.

Вопрос: Может ли продавец в случае возврата ему товаров, не принятых покупателем на учет, уменьшить налоговую базу, а не принимать НДС к вычету в порядке п. 5 ст. 171 и п. 4 ст. 172 НК РФ?

Посмотреть ответ

По умолчанию «зависший» НДС не отражается в расчетах по налогу на прибыль (ст. 170 НК РФ):

Приведенная схема проводок соответствует нормам НК РФ.

Как избежать отказа в вычетах

Учетная практика по НДС свидетельствует, что отказ в вычете со стороны ИФНС может наступить в следующих случаях:

Риск отказа можно свести к минимуму, если:

Нюансы

Выделим некоторые особенности учета невозмещенного НДС. Если в документе на покупку выделен НДС, но при этом бухгалтеру ясно, что счетом-фактурой она подтверждена не будет (например, в акте, накладной), налоговая, с высокой долей вероятности, к вычету эту сумму не примет. Целесообразно сразу в момент обнаружения безнадежной суммы ее списать на 91 счет.

НДС по командировкам принимается к вычету (ст. 264-1(12) НК РФ). Из подтверждающих документов должно быть ясно видно, что эти затраты связаны с производственной деятельностью. Если такая информация отсутствует, можно сразу списывать налог на 91 счет, поскольку ИФНС не возместит его.

Еще один нюанс, связанный с командировками. Налоговая настаивает, что операция, по которой возмещается налог, должна быть подтверждена счетом-фактурой, предъявленным фирме, или бланком строгой отчетности, оформленным аналогично чекам ККТ, где НДС обязательно должен быть выделен. Судебные органы вступают в полемику с контролирующими и рядом своих решений отменяют это требование, указывая, что может быть принят к вычету и не выделенный отдельной строчкой в документе НДС (например, в квитанции). Такое решение озвучил, например ФАС МО (№КА-А40/6657-11 от 26/07/11 года), это не единственный судебный случай.

Когда НДС можно учесть в расходах

Ранее мы говорили, что НДС в расходах фирмы учесть нельзя. Существуют, однако, исключения из этого правила. В некоторых случаях предъявить к вычету НДС возможности нет, а списать на расходы возможно (по тексту ст. 170 НК РФ, п. 2,5, ст. 169-3(1), писем Минфина №03-07-07/72 от 02/11/10, 03-07-08/195 от 01/10/09, 03-11-06/3/227 от 03/09/09 г.):

При формировании проводок корректным будет сначала выделить НДС, а затем отнести его на затраты.

Пример

Фирма приобрела сырье для производства товара на экспорт на сумму 240 000 рублей, в том числе НДС 20%

НДС полностью вошел в стоимость ТМЦ.

Внимание! НДС в затратах при УСНО «доходы минус расходы» отражается только после продажи актива, товара (ст. 346.16, 346.17, письмо Минфина №03-11-09/6275 от 17/02/14 года).

Распределение входного НДС по ОС для облагаемых и не облагаемых налогом операций

Налоговые вычеты и раздельный учет НДС

Если в одном налоговом периоде налогоплательщик осуществляет операции, подлежащие налогообложению, и операции, не облагаемые НДС, то он обязан вести раздельный учет таких операций (п. 4 ст. 149 НК РФ) и раздельный учет сумм предъявленного поставщиками НДС (п. 4 ст. 170 НК РФ).

При ведении раздельного учета суммы входного НДС по приобретенным товарам (работам, услугам), имущественным правам (п. 4 ст. 170 НК РФ):

При этом для целей пункта 4 статьи 170 НК РФ и пункта 4.1 статьи 170 НК РФ к операциям, подлежащим налогообложению, относятся также операции по реализации работ (услуг), местом реализации которых в соответствии со статьей 148 НК РФ не признается территория РФ (за исключением операций, предусмотренных ст. 149 НК РФ) (абз. 9 п. 4 ст. 170 НК РФ).

В соответствии с пунктом 4.1 статьи 170 НК РФ пропорция для ведения раздельного учета определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период.

При этом по ОС и НМА, принимаемым к учету в первом или во втором месяце квартала, налогоплательщик вправе определять пропорцию исходя из стоимости отгруженных в соответствующем месяце товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных за месяц товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

В тех налоговых периодах, в которых доля совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, реализация которых не облагается НДС, не превышает 5 % общей величины совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, налогоплательщик вправе не производить распределение входного НДС. При этом суммы налога, подлежащие распределению по приобретенным товарам (работам, услугам), имущественным правам, в указанном налоговом периоде принимаются к вычету в полном объеме.

1С:ИТС

Распределение входного НДС по ОС в «1С:Бухгалтерии 8» (ред. 3.0)

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 операций по распределению входного НДС по основным средствам, предназначенным для облагаемых и не облагаемых НДС операций.

Обратите внимание, в соответствии с Федеральным законом от 03.08.2018 № 303-ФЗ с 01.01.2019 изменились налоговые ставки НДС: с 18 % на 20 %; с 18/118 на 20/120 и с 15,25 % на 16,67 %.

Пример

Организация ООО «ТФ-Мега» осуществляет операции, как облагаемые НДС, так и освобождаемые от налогообложения в соответствии со статьей 149 НК РФ, а также операции, местом реализации которых не признается территория РФ. Кроме того, ООО «ТФ-Мега» реализует товары со склада физическим лицам и является по данному виду деятельности плательщиком ЕНВД.

Организация ООО «ТФ-Мега» приобрела:

Кроме того, в июле 2019 года организация ООО «ТФ-Мега»:

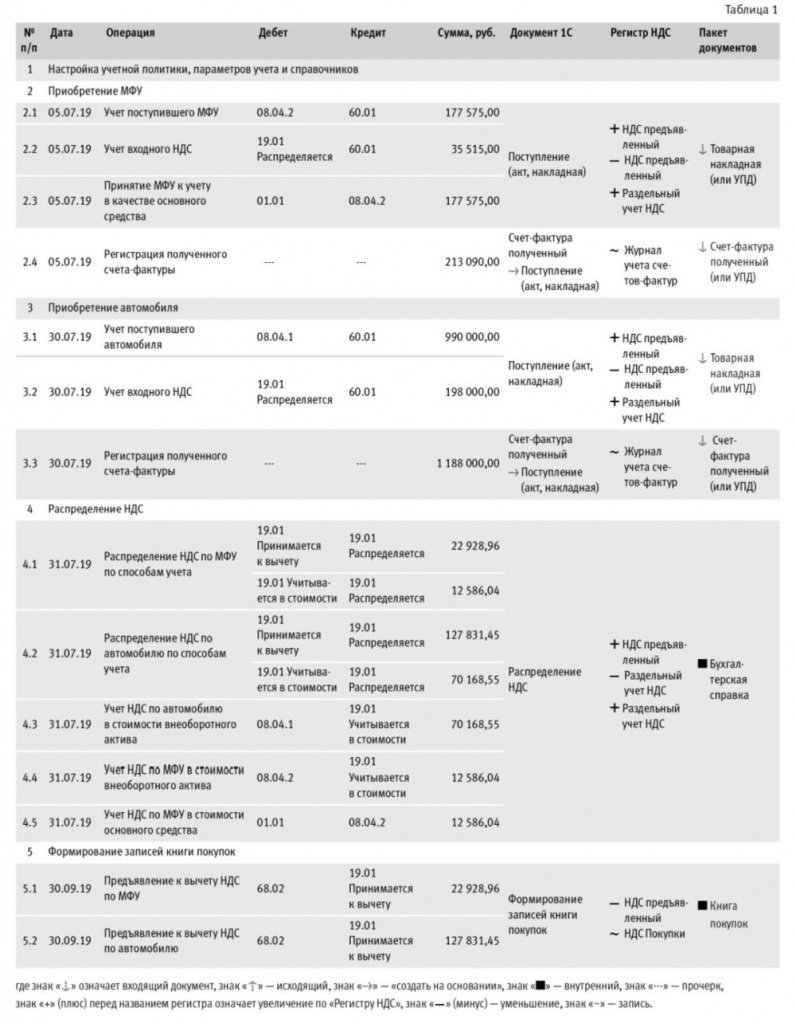

Последовательность операций приведена в таблице 1.

Настройка учетной политики, параметров учета и справочников

В связи с тем, что организация ведет раздельный учет предъявленных сумм НДС при осуществлении операций по реализации товаров (работ, услуг), как облагаемых НДС, так и освобождаемых от налогообложения, а также операций, местом реализации которых не признается территория РФ, необходимо произвести соответствующие настройки учетной политики и параметров учета.

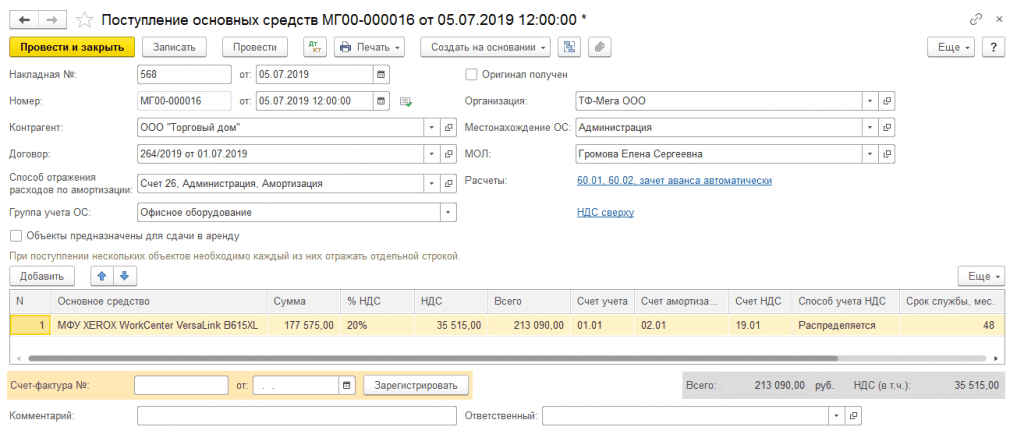

Приобретение МФУ

Рис. 1. Поступление МФУ

Поскольку ООО «ТФ-Мега» осуществляет как облагаемые, так и не облагаемые налогом операции, а приобретенное МФУ используется в офисе компании, т. е. во всех осуществляемых операциях, то в поле Способ учета НДС указывается значение Распределяется.

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 08.04.2 Кредит 60.01

— на стоимость приобретенного МФУ;

Дебет 01.01 Кредит 08.04.2

— на стоимость принятого к учету основного средства;

Дебет 19.01 Кредит 60.01

— на сумму входного НДС.

Запись регистра Раздельный учет производится для дальнейшего распределения суммы входного НДС, а также для использования данных о приобретенном основном средстве.

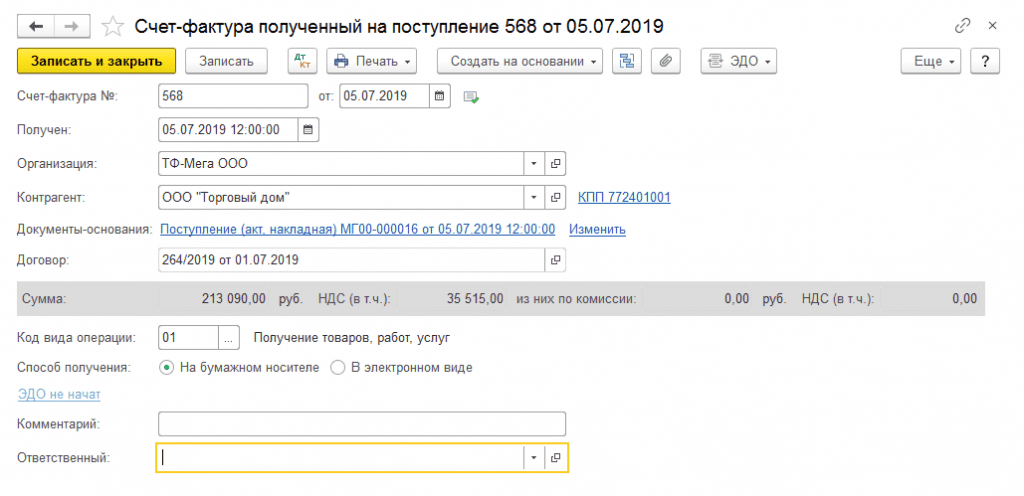

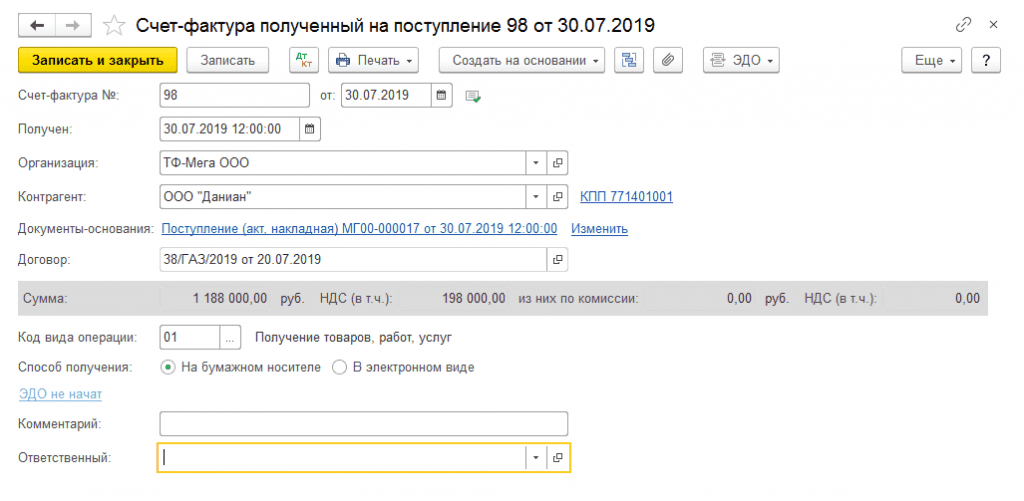

Для регистрации полученного счета-фактуры (операция 2.4 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (рис. 1) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 2), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 2. Счет-фактура полученный на МФУ

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная). Кроме того:

Поскольку организация ведет раздельный учет, в документе Счет-фактура полученный отсутствует строка со значением Отразить вычет НДС в книге покупок датой получения, т. е. отсутствует возможность упрощенного заявления к вычету входного НДС.

В результате проведения документа Счет-фактура полученный вносится регистрационная запись в регистр Журнал учета счетов-фактур. Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур и в документе Счет-фактура полученный в строке Сумма указано, что суммы для регистрации в журнале учета («из них по комиссии») равны нулю, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о полученном счете-фактуре.

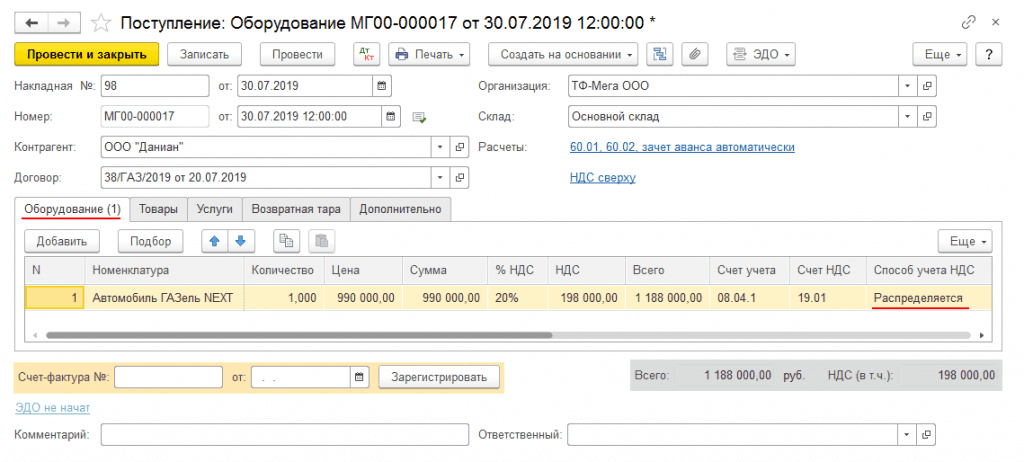

Приобретение автомобиля

Рис. 3. Поступление автомобиля

Поскольку ООО «ТФ-Мега» осуществляет как облагаемые, так и не облагаемые налогом операции, а приобретенный автомобиль предназначен для использования во всей деятельности организации, то в поле Способ учета НДС указывается значение Распределяется.

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 08.04.1 Кредит 60.01

— на стоимость приобретенного автомобиля;

Дебет 19.01 Кредит 60.01

— на сумму входного НДС.

Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС.

Запись регистра Раздельный учет производится для дальнейшего распределения суммы входного НДС, а также для использования данных о приобретенном ОС.

Для регистрации полученного счета-фактуры (операция 3.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (рис. 3) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 4), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 4. Счет-фактура полученный на автомобиль

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная).

Поскольку организация ведет раздельный учет, в документе Счет-фактура полученный отсутствует строка со значением Отразить вычет НДС в книге покупок датой получения, т. е. отсутствует возможность упрощенного заявления к вычету входного НДС.

В результате проведения документа Счет-фактура полученный вносится регистрационная запись в регистр Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

Распределение НДС

В соответствии с пунктом 4.1 статьи 170 НК РФ пропорция для распределения суммы предъявленного НДС определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период.

В то же время для ОС и НМА, приобретаемых в первом и втором месяцах квартала, налогоплательщик вправе определять такую пропорцию по данным об отгрузках за соответствующий месяц.

Несмотря на наличие в пункте 4 статьи 170 НК РФ указания на выведение пропорции между стоимостью отгруженных облагаемых НДС и необлагаемых (освобождаемых от налогообложения) операций, при формировании пропорции в сумму выручки по необлагаемым операциям также будет включена выручка от операций реализации, не являющихся объектом обложения НДС в силу того, что местом их реализации не признается территория РФ согласно статье 148 НК РФ (письмо ФНС России от 06.03.2008 № 03-1-03/761, Постановление Президиума ВАС РФ от 05.07.2011 № 1407/11).

С 01.07.2019 в целях применения пунктов 4 и 4.1 статьи 170 НК РФ операции по реализации работ (услуг), местом реализации которых в соответствии со статьей 148 НК РФ не признается территория РФ (за исключением операций, предусмотренных ст. 149 НК РФ), относятся к операциям, подлежащим налогообложению (пп. «б» п. 3 ст. 1 Закона № 63-ФЗ).

Распределение предъявленной суммы НДС производится по тем ОС, при приобретении которых в способе учета НДС указано значение Распределяется (МФУ и автомобиль).

Согласно сложившейся арбитражной практике и разъяснениям ФНС России и Минфина России при приобретении основных средств покупатель имеет право заявить налоговый вычет предъявленной суммы НДС в полном объеме в пределах 3 лет с момента принятия ОС на учет, в том числе и на счете 08 «Вложения во внеоборотные активы» (п. 1, 1.1 ст. 172 НК РФ, письма Минфина России от 04.09.2018 № 03-07-11/63070, от 19.12.2017 № 03-07-11/84699, от 11.04.2017 № 03-07-11/21548).

Следовательно, распределению в месяце приобретения подлежит входной НДС по всем приобретенным ОС, как принятым к учету на счете 01 (МФУ), так и принятым к учету на счете 08 (автомобиль).

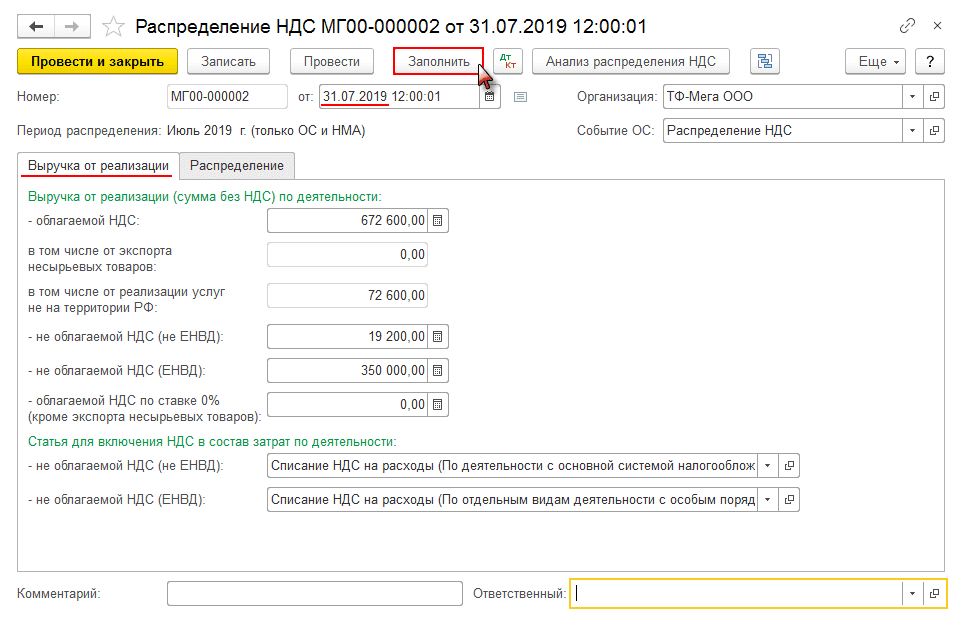

Поскольку ОС приобретены в июле 2019 года и пропорция распределения НДС будет формироваться по данным об отгрузках за соответствующий месяц, то в документе Распределение НДС необходимо установить дату 31.07.2019.

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить.

После выполнения этой команды на закладке Выручка от реализации будут автоматически рассчитаны:

Таким образом, показатели пропорции для распределения НДС за июль 2019 года будут составлять:

Кроме того, следует обратить внимание, что при осуществлении деятельности, облагаемой в соответствии с различными режимами (общий режим налогообложения и ЕНВД), и распределении затрат между этими видами деятельности соответствующим образом учитывается и доля НДС, включаемая в стоимость приобретенных товаров (работ, услуг). Для этого в полях Статья для включения НДС в состав затрат по деятельности должны быть указаны (рис. 5):

Рис. 5. Расчет пропорции для распределения НДС

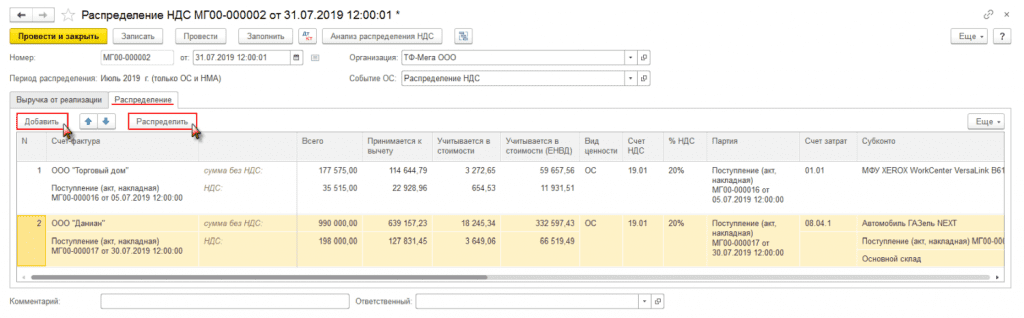

Автоматическое распределение суммы входного НДС будет отражено на закладке Распределение документа Распределение НДС.

Согласно рассчитанной пропорции:

Сумма входного НДС, подлежащая включению в стоимость приобретений, будет дополнительно распределена между видами деятельности (общая система налогообложения и ЕНВД).

Поскольку автомобиль был принят к учету (на счете 08) также в июле 2019 года, то по нему распределение НДС должно производиться аналогично распределению входного НДС по МФУ.

1С:ИТС

Подробнее см. разъяснения О.С. Думинской, советника государственной гражданской службы РФ 2-го класса отдела налога на добавленную стоимость Управления налогообложения юридических лиц ФНС России, в разделе «Консультации по законодательству» и в статье «Распределение входного НДС по основным средствам».

Если операция по приобретению автомобиля автоматически не была отражена на закладке Распределение документа Распределение НДС, то необходимо по кнопке Добавить ввести сведения в табличную часть, заполнив следующие графы: Счет-фактура, Всего, Вид ценности, Счет НДС, % НДС, Партия, Счет затрат, Субконто.

Для распределения отраженной суммы НДС (для заполнения граф: Принимается к вычету, Учитывается в стоимости, Учитывается в стоимости (ЕНВД)) необходимо нажать на кнопку Распределить (рис. 6).

Рис. 6. Распределение входного НДС по МФУ и автомобилю

Согласно рассчитанной пропорции для автомобиля:

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи:

В регистр НДС предъявленный будет введена запись с видом движения Приход с событием НДС распределен на сумму НДС, предъявленную поставщиком и подлежащую вычету после распределения. В регистре Не облагаемые НДС операции будет зафиксирована сумма НДС, не принимаемая к налоговому вычету и относящаяся к деятельности с основной системой налогообложения. В регистр Раздельный учет НДС будут внесены записи:

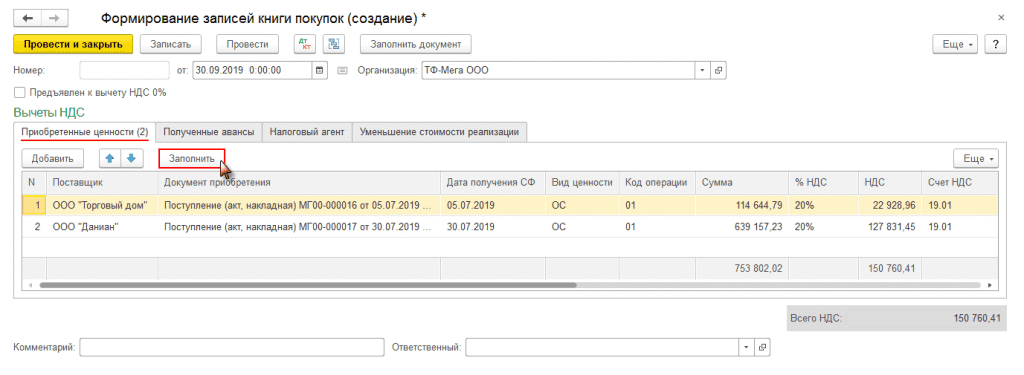

Формирование записей книги покупок

Рис. 7. Формирование записей книги покупок

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются в документе на закладке Приобретенные ценности (см. рис. 7).

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 68.02 Кредит 19.01

— на суммы НДС, принимаемые к налоговому вычету.

В регистр НДС предъявленный на суммы НДС, принятые к вычету, вводится запись с видом движения Расход.

Раздельный учет НДС: полное руководство с примерами

Рекомендуем утвердить в учетной политике

Включать в расчёт расходы, признанные для целей составления отчёта о финансовых результатах.

Значение «совокупные расходы» законодательством не урегулировано, следовательно, подлежит утверждению учётной политикой. Рекомендация определять указанные расходы на основании данных бухгалтерского учета дана в соответствии с письмом Минфина России от 29 мая 2014 г. № 03-07-11/25771.

Расходы, относящиеся как облагаемым, так и к необлагаемым операциям, распределять пропорционально (выбрать: расходам или доходам).

Вопрос участия косвенных расходов в расчёте по «правилу 5%» в настоящее время является спорным. По мнению налоговиков, долю расходов по необлагаемым НДС операциям необходимо рассчитывать с учетом всех расходов, распределяя относящиеся к обоим видам операций расходы методом, закрепленным в учетной политике (письмо ФНС России от 13.11.2008 № ШС-6-3/827@), письмо ФНС России от 22.03.2011 № КЕ-4-3/4475). В пользу налогоплательщика есть Постановление ФАС Поволжского округа от 23.07.2008 № А06-333/08, признавшее правомерным утверждение в учетной политике расчет «правила 5%» только по прямым расходам.

1.3. При приобретении основных средств или нематериальных активов, используемых для осуществления как облагаемых, так необлагаемых НДС операций, учёт входящего НДС вести в общем порядке.

По используемым для осуществления как облагаемых, так и необлагаемых НДС операциям основным средствам и нематериальным активам, принимаемым к учету в первом или во втором месяце квартала, определять пропорцию исходя из стоимости отгруженных в соответствующем месяце товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных за месяц товаров (выполненных работ, оказанных услуг), переданных имущественных прав (пп.1 п.4.1 ст.170 НК РФ).

Рекомендуем для налогоплательщиков, исчисляющим ежемесячные авансовые платежи исходя из фактически полученной прибыли согласно п.2 ст.285 НК РФ.

1.4. Для крупных организаций, ведение учёта в которых формализовано, рекомендуем в учётной политике или приложении к ней составить и регулярно пересматривать перечень актуальных видов деятельности, а также расходов, «приносящих НДС» и понесённых при осуществлении как облагаемых, так и необлагаемых НДС операций.

Таблица 1. Примерный перечень необлагаемых НДС операций

Дт 91.02 Кт 10, 41, и пр.

(**) в соответствии с Федеральным законом «О благотворительной деятельности и благотворительных организациях», за исключением подакцизных товаров.

Не принимаются в расчеты по распределению НДС операции, доходы от которых не являются выручкой от реализации товаров (работ, услуг) (п.1 ст.39 НК РФ, письмо Минфина РФ от 17.03.2010 № 03-07-11/64):

Другой вариант группировки расходов, относящиеся одновременно к облагаемым и необлагаемым операциям – утверждение списка подразделений, деятельность которых направлена на осуществление как облагаемых, так и необлагаемых НДС операций (например, Таблица 2).

Таблица 2. Примеры подразделений, деятельность которых направлена на осуществление как облагаемых, так и необлагаемых НДС операций

Расчет доли расходов по необлагаемым НДС операциям

Доля определяется как выраженное в процентах частное от деления:

Знаменатель: Дт 90.02, Дт 90.07, Дт 90.08, Дт 91.02 (по статьям учета расходов на реализацию активов минус НДС, начисленный при их продаже).

Налоговики долгое время оспаривали право применения «правила 5%» для расходов по деятельности, переведённой на ЕНВД, поскольку не считали возможным распространить на плательщиков ЕНВД порядок, утверждённый п.4 ст.170 НК РФ для плательщиков НДС (письмо ФНС от 31 мая 2005 г. № 03-1-03/897/8@, письмо Минфина России от 08.07.2005 № 03-04-11/143).

Однако судебная практика по данному вопросу сложилась в пользу налогоплательщиков (Постановление Федерального арбитражного суда Центрального округа от 30.07.2008 г. № А23-247/06А-14-38, Постановление ФАС Поволжского округа от 05.02.2008 по делу № А65-28667/06-СА2-11).

В результате есть свидетельство изменения позиции налоговых органов (письмо ФНС России от 17.02.2010 № 3-1-11/117@): «Принимая во внимание то, что в пункте 2 статьи 170 Кодекса также приведены операции, осуществляемые лицами, не являющимися налогоплательщиками налога на добавленную стоимость, т.е. в том числе и операции, осуществляемые налогоплательщиками, переведенными на уплату единого налога на вмененный доход для определенных видов деятельности, то положения пункта 4 статьи 170 Кодекса (включая и положения абзаца девятого пункта 4 статьи 170 Кодекса) одинаково применяются и для операций, освобождаемых от налогообложения и для операций, не признаваемых реализацией товаров (работ, услуг), и для операций осуществляемых налогоплательщиками налога на добавленную стоимость, которые по отдельным видам деятельности переведены на уплату единого налога на вмененный доход для определенных видов деятельности».

Если рассчитанная в соответствии с настоящим порядком доля превышает 5%, то необходимо определить сумму предъявленного продавцами товаров (работ, услуг) НДС, подлежащего учету в составе расходов, товарно-материальных ценностей и (или) в стоимости объектов основных средств (нематериальных активов). Если доля расходов не превышает 5% или единственным доходом по необлагаемым операциям являлись проценты к получению по выданным займам, то рекомендуем рассчитать и оформить бухгалтерской справкой сумму совокупных расходов на оплату труда специалистов, осуществляющих операции, не подлежащие налогообложению, за налоговый период.

Обращаем внимание, что до октября 2016 года применение «правила 5%» понималось как возможность включить в состав вычетов всю сумму НДС, предъявленного продавцами товаров (работ, услуг), вне зависимости от вида операций (облагаемые или необлагаемые), при осуществлении которых они использовались (Постановление Президиума ВАС РФ от 21 июня 2012 г. № 2676/12).

Однако Определение Верховного Суда РФ от 12.10.2016 № 305-КГ16-9537 по делу № А40-65178/2015 содержит утверждение, что к операциям по приобретенным товарам, используемым только для не подлежащих налогообложению (освобожденных от налогообложения) операций, не могут быть применены правила, установленные абзацем 9 пункта 4 статьи 170 НК РФ (т.е. применение «правила 5%» не позволяет включить в состав вычетов НДС, предъявленный поставщиками товаров, работ, услуг, используемых только для осуществления необлагаемых операций).

Расчет пропорции для распределения сумм НДС

Пропорция определяется исходя из стоимости отгруженных товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных за налоговый период (п.4.1 ст.170 НК РФ).

Под стоимостью в целях настоящего расчета понимается выручка (доход) от продажи товаров (работ, услуг, имущественных прав), а также стоимость товарно-материальных ценностей, переданных безвозмездно в рамках благотворительной деятельности (пп.12 п.3 ст.149 НК РФ, п.1 ст.153 НК РФ).

Обращаем внимание на введённый с 01.01.2015 года Федеральным законом от 28.12.2013 № 420-ФЗ введены некоторые особенности определения расчёта пропорции, из которых наиболее существенным, по мнению автора, является пп.5 п.4.1 ст.170 НК РФ:

Числитель: выручка от реализации товаров (работ, услуг) на территории Российской Федерации, а также передача имущественных прав, не подлежащая налогообложению (освобождаемая от налогообложения) (Таблица 1), далее – «Выручка необлагаемая».

Знаменатель: Общая сумма выручки от реализации товаров, работ, услуг, имущественных прав, подлежащих налогообложению (без учета НДС) и освобождаемых от налогообложения (за исключением доходов от участия в уставном капитале), а также стоимость товарно-материальных ценностей, переданных безвозмездно в рамках благотворительной деятельности (далее – «Выручка всего»).

Формулы:

а) доля НДС по необлагаемым операциям (%) = Выручка необлагаемая / Выручка всего х 100%

б) доля НДС, подлежащего вычету (%) = 100 – результат пп.а).

Расчет суммы НДС, включаемой в состав расходов

Сумма НДС, рассчитанная как произведение суммы НДС, предъявленного продавцами работ, услуг, относящихся одновременно к облагаемым и необлагаемым операциям (абз.4 п.4 ст.170 НК РФ), на долю НДС (пп.а) п.3настоящего порядка) и включается в состав расходов проводками:

для производственных предприятий:

Дт 26.01 Кт 19.04 «НДС по приобретенным услугам»;

для предприятий торговли:

Дт 44.01 Кт 19.04 «НДС по приобретенным услугам».

Расчет суммы НДС, включаемой в стоимость ТМЦ

Сумма налога, подлежащая включению в стоимость материалов, определяется как произведение:

суммы НДС, предъявленного продавцами материалов, признанных в составе расходов налогового периода и относящихся одновременно к облагаемым и необлагаемым операциям (абз.4 п.4 ст.170 НК РФ), *

* на долю НДС (пп.а) п.3 настоящего порядка.

Сумма НДС включается в состав материалов проводками:

Дт 10 Кт 19.03 «НДС по приобретенным материально-производственным запасам».

Расчет суммы НДС, включаемой в состав объектов ОС и НМА

Сумма налога, подлежащая включению в стоимость основных средств и нематериальных активов, определяется как произведение суммы НДС, предъявленного продавцами указанных объектов, участвующих одновременно в облагаемой и необлагаемой деятельности (абз.4 п.4 ст.170 НК РФ) на долю НДС (пп.а) п.3 настоящего порядка) и включается в стоимость объектов проводками:

Дт 08.04 «Приобретение объектов основных средств» Кт 19.01 «НДС при приобретении основных средств»; Дт 01 «Основные средства» Кт 08.04.

Дт 08.05 «Приобретение нематериальных активов» Кт 19.02 «НДС по приобретенным нематериальным активам»; Дт 04 «Нематериальные активы» Кт 08.05.

Книга покупок и декларация

Порядок расчета пропорции изложен в разделе 3.

Сумма НДС по приобретенным товарам (работам, услугам), не подлежащая вычету, отражается в графе 4 раздела 7 налоговой декларации по НДС.

Проверка

Таблица 3. Расчёт доли расходов по необлагаемым операциям

Расходы на приобретение, производство и (или) реализацию товаров (работ, услуг), операции по реализации которых НЕ подлежат налогообложению, в т.ч.

(1).jpg)