как учесть поступления невыясненные на расчетный счет

Как с 2020 года должны отражаться расчеты по невыясненным поступлениям?

|

| filistimlyanin / Depositphotos.com |

Напомним, согласно положениям Порядка № 209н поступления на лицевой счет учреждения, требующие уточнения из-за неверного указания плательщиком КБК, в бухгалтерском учете относятся на подстатью 181 «Невыясненные поступления» КОСГУ.

Наконец уточнены положения подп. 78 и подп 91 Инструкции № 162н в отношении отражения с 2020 года в учете невыясненных поступлений администраторами доходов соответствующих бюджетов. В прежней редакции операции с невыясненными поступлениями, требующими уточнения, подлежали отражению по подстатье 189 КОСГУ, что противоречило положениям Порядка № 209н и не позволяло обеспечить корректное формирование показателя соответствующей стр. 1201 Отчета (ф. 0503123).

Все важные документы и новости о коронавирусе COVID-19 – в ежедневной рассылке Подписаться

Теперь корреспонденции счетов соответствуют положениям Порядка № 209н – доходы, требующие уточнения органами казначейства, отражаются администраторами невыясненных поступлений с применением

Начисление доходов администратором невыясненных поступлений, требующих уточнения

Обратная проводка при выяснении поступлений

Учет и возврат невыясненных платежей

Если компания отправляет неверно оформленную платежную документацию (к примеру, есть ошибки, неточности), казначейство регистрирует невыясненный платеж.

Вопрос: Победитель электронного аукциона подтвердил внесение денежных средств в качестве обеспечения исполнения контракта, предоставив вместе с подписанным контрактом платежное поручение. Однако счет, указанный в этом платежном поручении, — это расчетный счет заказчика, взятый из реквизитов контракта, а не тот счет, который был специально указан в аукционной документации для внесения на него обеспечения исполнения контракта. В результате деньги пришли на «невыясненные платежи». Как следует поступить заказчику в этом случае?

Посмотреть ответ

Что собой представляет невыясненный платеж

Невыясненный платеж – это неверно оформленный платеж. К примеру, в сопутствующей документации могут содержаться следующие ошибки, являющиеся основанием для регистрации невыясненного платежа:

Как правило, ошибки содержатся в кодах. Они наиболее вероятны при использовании платежных терминалов. Если платежные документы оформлены неверно, платеж не засчитывается. У компании таким образом копятся долги.

ВАЖНО! Если зарегистрирован невыясненный платёж, компании нужно направить заявление на возврат. Альтернативный вариант – зачет суммы, выплаченной по ошибке, в структуру, в которую нужно направить платеж.

ВНИМАНИЕ! Невыясненные платежи должны быть отображены в бухучете.

Учет невыясненных платежей

Невыясненный платеж отражается по коду формы дохода. Детализация кода определяется формой бюджета. Невыясненный платеж нужно зафиксировать на счете 1 205 82. Соответствующее правило прописано в п. 77 Инструкции №162н. Используемые проводки определяются тем, будет ли уточнен платеж или он направляется обратно налогоплательщику. Рассмотрим используемые проводки:

Эти проводки актуальны при уточнении платежей. Если же деньги возвращаются налогоплательщику, используется эти бухгалтерские проводки:

Бухгалтерские проводки могут создаваться только на основании информации из первичных документов.

Документальное оформление

Если орган зарегистрировал невыясненный платеж, создается и отправляется запрос на установление принадлежности средств. Запрос составляется по форме 0531808. Для уточнения платежа предоставляется соответствующее уведомление. Цель уведомления – исправить неверные реквизиты на правильные. Необходимость направления этого документа оговорена в п. 2 статьи 160.1 Бюджетного кодекса. Положение, касающееся рассматриваемой ситуации, содержится также в п.56 Приказа Минфина №125н.

Если платеж был направлен неверно, нужно возвратить деньги налогоплательщику. Для этого создается заявление на возврат по форме 0531803. Отправить его нужно в казначейство.

Особенности создания письма об уточнении

Записка составляется представителем бухотдела или сотрудником с соответствующими полномочиями. На документе обязательно проставляется подпись руководителя фирмы. Если лицо, направившее письмо, узнало об ошибке, актуален следующий порядок действий:

Специальной формы для письма нет, поэтому при его составлении можно пользоваться локальными актами. В документе в обязательном порядке прописывается эта информация:

Если в поручении содержится несколько ошибок, отдельно нужно указывать каждую из них. Существуют рекомендательные требования к бумаге:

Письмо рекомендуется дополнить документами, которые подтверждают фактическое осуществление платежа. К примеру, можно направить платежное поручение с отметкой банковского учреждения. Если представителям налоговой этого недостаточно, можно приложить выписку с расчетного счета. Она станет доказательством списания средств.

ВНИМАНИЕ! Если из-за ошибок платеж не учтен в расчетной карте, в письме следует сформулировать просьбу перерасчета пени.

ВАЖНО! Сроки отправки письма нормативными актами не установлены. Его можно направлять в любое удобное время.

Как отправить письмо

Существуют следующие способы отправки запроса об уточнении средств:

Интернетом можно воспользоваться только в том случае, если у отправителя есть цифровая подпись, зарегистрированная в законном порядке.

Как уточнить реквизиты на оплату страховых взносов

Ошибиться можно не только при отправке налоговых платежей, но и при отправке взносов. Уточнять сумму в данном случае нужно в стандартном порядке. Однако существуют некоторые нюансы:

После того как структура рассмотрит документ, принимается решение о возможности уточнения реквизитов.

Особенности возврата невыясненных платежей

Порядок возврата невыясненного платежа в бюджет установлен Порядком №125 от 18 декабря 2013 года. Возврат осуществляется при наличии этих условий:

Возврат может быть выполнен в течение 3 дней. Основание для него – поданная налогоплательщиком заявка на возврат. Составляется она на основании письма от фирмы, поступившего в Казначейство.

Что делать, если условий для возврата, оговоренных законодательно, нет? Для подобных случаев есть другой нормативный акт – статья 1102 ГК РФ. Согласно этой статье лицо, необоснованно получившее чужую собственность, должно ее возвратить. Для возврата фирме нужно обратиться к лицу, которое получило перевод. Если лицо отказалось возвращать средства, фирме следует обратиться в суд.

ВАЖНО! Если фирма получила ошибочный платеж, ей следует в течение 10 дней обратиться в свой банк. Списание возвращенных средств предполагает использование проводки ДТ76 КТ51.

Почему возникают и как возвращаются плательщику невыясненные поступления

Федеральное казначейство рассказало о своих особенностях обработки невыясненных поступлений.

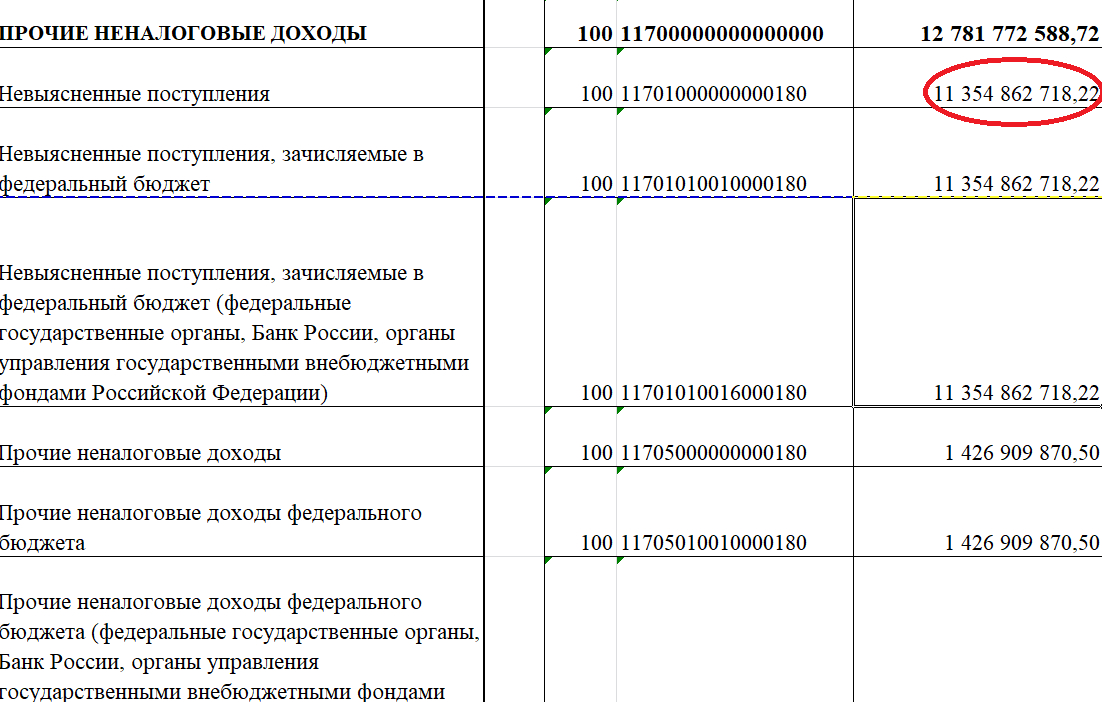

Казначейство учитывает невыясненные поступления, зачисляемые в федеральный бюджет, по КБК 10011701010016000180 «Невыясненные поступления, зачисляемые в федеральный бюджет» без разделения по типам плательщиков. Информация о таких поступлениях находится в открытом доступе на сайте ФК www.roskazna.ru в разделе «Исполнение бюджетов», подразделе «Федеральный бюджет», вид отчета – годовой/ежеквартальный, финансовый период – 2017 год/2018 год.

Наиболее частыми причинами отнесения платежей к невыясненным являются:

В случае необходимости возврата или уточнения платежей в бюджет, плательщику необходимо обращаться к администратору доходов бюджета с письменным заявлением.

Орган ФК для уточнения (выяснения) принадлежности платежей, отнесенных к невыясненным, не позднее рабочего дня, следующего за днем поступления платежа, формирует запрос на выяснение принадлежности платежа и направляет его администратору. Администратор в течение 20 рабочих дней направляет в орган ФК уведомление об уточнении вида и принадлежности платежа.

Невыясненные поступления подлежат возврату органом ФК плательщику при поступлении от него заявления в случае, если все администраторы, которым направлялся запрос, и (или) администратор, указанный в заявлении плательщика в качестве получателя, предоставили уведомления с отказом от принятия на учет данного поступления.

Невыясненные поступления по расчетным документам, в которых в реквизите «104» и (или) текстовом поле «Назначение платежа» не указано оснований для отнесения такого платежа к налогам, возвращаются плательщику при поступлении от него заявления (письмо от 3 августа 2018 г. N 07-05-04/16453).

Какие платежи попадут в невыясненные и что с ними сделает Казначейство

Федеральное Казначейство выпустило письмо № 07-05-04/16453 от 03.08.2018, в котором разъяснило некоторые вопросы относительно невыясненных поступлений.

Невыясненные платежи

В соответствии с бюджетным законодательством РФ Федеральное казначейство осуществляет учет невыясненных поступлений, зачисляемых в федеральный бюджет, по коду бюджетной классификации доходов 10011701010016000180 «Невыясненные поступления, зачисляемые в федеральный бюджет» без разделения по типам плательщиков.

Информация о невыясненных поступлениях находится в открытом доступе и размещена на официальном сайте Федерального казначейства www.roskazna.ru в разделе «Исполнение бюджетов», подразделе «Федеральный бюджет», вид отчета — годовой/ежеквартальный, финансовый период — 2017 год/2018 год.

Так, на 01.07.2018 невыясненные платежи составляли более 11 млрд. рублей.

Причины

Наиболее частыми причинами отнесения платежей на невыясненные поступления являются:

— отсутствие или некорректное указание в реквизитах расчетного документа «ИНН» и «КПП» получателя значения «ИНН» и «КПП» администратора доходов бюджета;

— отсутствие или некорректное указание в реквизите «104» расчетного документа кода бюджетной классификации доходов;

— отсутствие или некорректное указание в реквизите «105» расчетного документа кода ОКТМО.

Куда обращаться

принимает решение о возврате излишне уплаченных (взысканных) платежей в бюджет, пеней и штрафов, а также процентов за несвоевременное осуществление такого возврата и процентов, начисленных на излишне взысканные суммы, и представляет поручение в орган Федерального казначейства для осуществления возврата в порядке, установленном Минфином;

принимает решение о зачете (уточнении) платежей в бюджеты бюджетной системы РФ и представляет уведомление в орган Федерального казначейства.

Таким образом, в случае необходимости возврата или уточнения платежей в бюджет, плательщику необходимо обращаться к администратору доходов бюджета с письменным заявлением.

Как вернуть

Орган Федерального казначейства для уточнения (выяснения) принадлежности платежей, отнесенных к невыясненным поступлениям, не позднее рабочего дня, следующего за днем поступления платежа, формирует Запрос на выяснение принадлежности платежа (код формы по КФД 0531808) и направляет его администратору поступлений в бюджет.

Администратор доходов бюджета в срок, не превышающий 20 рабочих дней (если законодательством РФ не установлен иной срок) со дня представления в его адрес Запроса на выяснение принадлежности платежа по невыясненным поступлениям, направляет в орган Федерального казначейства Уведомление об уточнении вида и принадлежности платежа.

Невыясненные поступления подлежат возврату соответствующим органом Федерального казначейства плательщику при поступлении от него заявления в случае, если все администраторы поступлений в бюджет, которым направлялся Запрос, или администратор поступлений в бюджет, указанный в заявлении плательщика в качестве получателя, которому предназначался платеж, предоставили Уведомления об уточнении вида и принадлежности платежа с отказом от принятия на учет данного поступления.

Невыясненные поступления по расчетным документам, в которых в реквизите «104» (КБК) или текстовом поле «Назначение платежа» расчетного документа не имеется оснований для отнесения такого платежа к налогам, сборам и иным платежам, подлежащим перечислению в бюджет, возвращаются плательщику при поступлении от него заявления.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Как отразить поступления невыясненных сумм от контрагентов в бухучете?

В 4 кв. 2020 г. поступили деньги от потребителя заря на 100 руб. и в учете отразили: 51 62.02 100, 76.ав 68.02 16,67. была выписана СФ на аванс №1 от 31.12.20 и отражена в книге продаж 4 кв.20.

Во 2 кв. 2021 г. пришло письмо от потребителя, что эти деньги не его.

Данные деньги мы перенесли на невыясненные, т.к. не знаем, чьи это деньги. и в учете отразили следующим образом:

62.02 дог. заря 76.09 Дог № б/д Ошибочно перечисленные средства 100

68.02 76.ав дог. заря 166,67.

По заре в книге покупок 2кв. 21 г. отразили СФ на аванс №1 от 31.12.20 в сумме 100 НДС 16,67

а по дог. ошибочно перечисленные СФ на аванс не создаем.

Корректно ли данное отражение?

Добрый день,

В бухгалтерском учете для отражения поступления невыясненных сумм от контрагентов используется счет 76 «Расчеты с разными дебиторами и кредиторами»:

Д 51 К 76

Что касается НДС, то получение невыясненных денежных сумм не соответствует ни одному из объектов налогообложения, перечисленных в ст. 146 НК РФ. Согласно ст. 146 НК РФ обложению НДС подлежат операции по реализации на территории РФ, передача товаров (работ, услуг) для собственных нужд, выполнение строительно-монтажных работ для собственного потребления и ввоз товаров на территорию РФ. Очевидно, что поступление невыясненных денежных сумм не связано с данными операциями, в связи с этим, НДС не облагается. Невыясненный характер полученных денежных сумм свидетельствует о том, что отсутствуют договорные обязательства по предстоящей поставке товаров (работ, услуг), следовательно, зачисленные денежные средства не включаются в налоговую базу по НДС, в качестве авансов полученных.

Если в 4 квартале 2020 года организация исчислила НДС с суммы поступившего аванса, а в 2 квартале 2021 года на основании письма контрагента выяснилось, что данная сумма аванса не принадлежит контрагенту, то эту сумму необходимо учесть на счете 76, как невыясненные суммы и принять к вычету НДС, ранее уплаченный в бюджет с суммы аванса.

Однако, во избежание возможных споров с налоговыми органами зачисленные невыясненные денежные средства надо вернуть в банк. Средства, ошибочно зачисленные на расчетный счет, признаются неосновательным обогащением и подлежат возврату (ст. 1102 ГК РФ).