как учесть убыток прошлого года при усн в декларации

Порядок списания убытков прошлых лет (нюансы)

Шаг 1: определяем сумму для переноса убытков

Любая компания создается с целью получения прибыли. Но в современных рыночных условиях некоторые из них получают убытки по итогам года. Убыток — минусовая разница между доходами и расходами предприятия за определенный период.

ВАЖНО! Убыток в бухгалтерском учете и налогообложении формируется по разным правилам, поэтому, вероятнее всего, сумма убытка в бухгалтерском и налоговом учете будет различаться.

В бухгалтерском учете такие потери покрываются за счет нераспределенной между участниками (акционерами) прибыли или резервных и добавочных фондов.

В налоговом учете если убытки превышают доходы, то отрицательный остаток можно перенести на более поздние периоды. Но для 2017–2021 годов действует ограничение: налоговая база не может быть уменьшена на сумму убытков, которые получены в предыдущих периодах, более чем на 50% (пп. 2, 2.1 ст. 283 НК РФ).

Шаг 2: учитываем особенности погашения прошлогодних потерь

ВАЖНО! Если же первичка была утеряна, но сумма потерь подтверждена актом налоговой проверки, то перенести ее на будущее вряд ли получится (письмо Минфина от 25.05.2012 № 03-03-06/1/278, постановления Президиума ВАС РФ от 24.07.2012 № 3546/12 по делу № А40-9620/11-140-41, АС Центрального округа от 22.05.2013 по делу № А14-10046/2012 (определением ВАС РФ от 09.08.2013 № ВАС-10478/13 отказано в передаче дела № А14-10046/2012 в Президиум ВАС РФ для пересмотра в порядке надзора данного постановления)).

Шаг 3: фиксируем списание убытков предыдущих лет в учете

В бухгалтерском учете все доходы и расходы, полученные в текущем периоде, аккумулируются на счете 99. По итогам года он закрывается на счет 84 (82, 83).

ООО «Альфа» по итогам 2020 года получило убытки в размере 373 580 руб. На собрании 06.04.2021 учредители приняли решение закрыть убытки за счет добавочного и резервного капитала. На 01.01.2021 их сумма равна 140 330 руб. и 175 830 руб. соответственно. А разницу в 57 420 руб. (373 580 – 140 330 – 175 830) решили списать за счет прибыли следующих лет.

В декларации по налогу на прибыль для отражения убытков прошлых лет есть специальное Приложение № 4 к Листу 02. Заполняют его только за 1 квартал и за год.

Как правильно заполнить декларацию по налогу на прибыль с убытком см. здесь.

Как заполнить УСН декларацию, если получен убыток, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Итоги

Полученные в итоге хозяйственной деятельности убытки предыдущих периодов списываются за счет текущей или последующей прибыли. При ОСНО в налоговом учете такие потери отражаются в декларации по налогу на прибыль. При этом потери, понесенные компанией, проверяются налоговиками с особым пристрастием.

Как перенести расходы на УСН, чтобы не показывать убыток в декларации

Упрощённая система налогообложения облегчает ведение бизнеса, но не освобождает от налогового контроля. Убытки в декларации вызывают пристальное внимание ФНС. Читайте, как перенести часть расходов на следующий период, чтобы не показывать убыток в налоговой декларации по УСН за 2020 год.

Чем грозит убыток в декларации по УСН

Обнаружив убытки в декларации по УСН, сотрудники камерального отдела ФНС запросят у компании или ИП пояснения о причинах (п. 3 ст. 88 НК РФ). На требование налоговиков нужно ответить в течение пяти рабочих дней. Если опоздать или представить недостоверные данные, руководителя компании вызовут лично ответить на вопросы.

Убыточные декларации по УСН в течение двух лет подряд могут стать причиной выездной проверки (Приказ ФНС России от 30.05.2007 № ММ-3-06/333@).

Кроме риска проверки, у бизнеса с убыточной отчётностью есть трудности при кредитовании или участии в тендерах. Банки и частные инвесторы отказываются давать деньги компаниям с такими финансовыми показателями. При проведении тендеров предоставление финотчётности и прибыльные декларации — ключевые требования, которые демонстрируют налоговую репутацию добросовестной компании.

Можно ли переносить расходы на будущие периоды по своему усмотрению

Один из вариантов избавления от убытков в декларации по УСН — перенос расходов на будущие периоды. Однако нельзя по своему усмотрению просто взять и отразить расходы в следующем налоговом периоде. Для этого надо тщательно проанализировать свои хозяйственные операции с точки зрения выполнения условий для их учёта.

Иногда бухгалтеры хитрят и «находят» документы за прошлый год уже после его окончания. Но расходы безопаснее учитывать в том периоде, к которому они относятся. Их можно отражать в текущем периоде, только когда не получается определить период совершения ошибки или когда ошибка привела к переплате налога (п. 1 ст. 54 НК РФ).

Обнаружив ошибку, бухгалтер должен оценить, как она повлияла на налоговую базу предыдущего периода — привела к переплате или недоплате налога на УСН. А затем, исходя из ситуации, — сдать уточнённую декларацию за прошлый период или отразить исправление в текущей декларации.

«Хитрость» не сработает, когда по итогам года уплачен минимальный налог, рассчитанный исходя из полученного дохода (п. 6 ст. 346.18 НК РФ). Обнаружив расходы, понесённые в прошлом году, но учтённые при расчете налога УСН в текущем году, налоговая исключит такие расходы из налогооблагаемой базы и доначислит налог.

Условия учёта расходов по УСН

Все расходные хозоперации плательщиков УСН можно разделить на пять групп:

При УСН принять расходы к учёту можно только после фактической оплаты (п. 2 ст. 346.17 НК РФ). Но это не всё. Чтобы налогоплательщик мог учесть расходы в налоговой базе, должны выполняться дополнительные условия, различные для каждой из перечисленных групп.

Приобретение товаров для перепродажи

Расходы налогоплательщика на товары, купленные для последующей перепродажи, учитывают только при совокупном выполнении следующих условий:

Как перенести расходы на будущий период

Договоритесь с поставщиком об отсрочке платежа до января следующего года. Ещё один вариант — зарезервировать товар и заплатить аванс, но отгрузить только после окончания налогового периода. Аванс в расходах не учитывается, но поможет зафиксировать стоимость или наличие приобретаемых изделий (письмо Минфина РФ от 20.05.2019 № 03-11-11/36060).

Приобретение материалов и сырья (МПЗ) для выполнения работ

Затраты на приобретение сырья и материалов учитывают в расходах на момент фактической оплаты или погашения задолженности другим законным способом, например, проведения зачёта взаимных однородных требований (пп. 1 п. 2 ст. 346.17 НК РФ, письмо Минфина РФ от 26.11.2019 № 03-11-11/91390).

В момент отражения затрат на МПЗ в учёте запасы необходимо оприходовать на склад. При этом фактическая дата использования МПЗ в производственном процессе не имеет значения (письмо Минфина РФ от 31.07.2013 № 03-11-11/30607).

Как перенести расходы на будущий период

Получите согласие поставщика на перенос поставки или отсрочку оплаты на начало следующего года.

Приобретение услуг и работ сторонних поставщиков

Услуги и работы сторонних поставщиков учитываются в расходах только после оплаты и подтверждения факта выполнения работ или оказания услуг (п. 2 ст. 346.16, п. 2 ст. 346.17 НК РФ). Выполнение работ подтверждает акт, составленный по правилам бухучёта, оказание услуги может подтвердить иной первичный документ (отчёт, счёт, инвойс и т.д.), если это закреплено в учётной политике или в договоре между сторонами (письмо Минфина РФ от 21.01.2019 № 07-04-09/2654).

Как перенести расходы на будущий период

Проверьте в договоре, чем подтверждается факт выполнения работ или оказания услуг. Согласуйте с исполнителем перенос на январь оплаты или даты выставления акта выполненных работ или иного документа, который подтверждает оказание услуги.

Расходы на создание, покупку и ввод в эксплуатацию основных средств

Основные средства (ОС) — используемое в производственном или управленческом процессе имущество, стоимость которого превышает 100 тыс. рублей и период полезного использования которого более одного года (п. 1 ст. 257 НК РФ).

Учесть расходы на создание, покупку или ввод в эксплуатацию ОС можно только после их полной оплаты и ввода в эксплуатацию. Если оплата неполная, учесть можно только часть расходов (письмо Минфина РФ от 28.08.2018 № 03-11-06/2/61172).

Ещё одно обязательное условие — расходы должны быть экономически обоснованы и направлены на получение дохода.

Если плательщик совмещает УСН с другим налоговым режимом и купил ОС, которые будут использоваться только в рамках другого режима, например ПСН, то включать затраты в состав расходов нельзя (п. 8 ст. 346.18 НК РФ, письмо Минфина РФ от 31.05.2018 № 03-11-11/37046).

Расходы на ОС списывают в течение календарного года равными долями на последнее число каждого оставшегося квартала и на конец года (п. 3 ст. 346.16, пп. 4 п. 2 ст. 346.17 НК РФ, письмо ФНС России от 27.02.2010 № 3-2-11/6@).

Например, если все условия для признания расходов выполнены в I квартале, расходы признают равными долями на 31 марта, 30 июня, 30 сентября и 31 декабря этого года. А если ввод в эксплуатацию произведён только в IV квартале — вся сумма затрат отнесётся на расходы 31 декабря.

Как перенести расходы на будущий период

Отложите на начало следующего года оплату или ввод в эксплуатацию объекта ОС. На случай претензий со стороны налоговиков подготовьте документальное обоснование причин, по которым ОС были введены в эксплуатацию позднее, чем приобретены. Такими причинами могут быть ремонт, отладка, технические недоработки при монтаже.

Соберите комиссию и составьте акт, в котором укажите причины, по которым объект не может использоваться в производственном процессе. Составьте перечень необходимых работ и график их выполнения. Введите ОС в эксплуатацию в новом году, после устранения причин, препятствующих их использованию в производстве. Важный нюанс — амортизацию на ОС можно начислять только после ввода в эксплуатацию.

Расходы на приобретение оборудования, инструментов или прочего имущества дешевле 100 тыс. рублей

Малоценное имущество — это инструменты, приспособления, инвентарь, приборы, лабораторное оборудование, спецодежда, средства индивидуальной и коллективной защиты и иное имущество, которое стоит менее 100 тыс. рублей и не являющееся амортизируемым.

Способ отражения стоимости малоценного имущества в расходах налогоплательщик закрепляет в учётной политике. Такое имущество можно полностью включить в расходы при передаче в эксплуатацию, а можно амортизировать, как в бухучёте (п. 2 ст. 254 НК РФ, письмо Минфина РФ от 06.03.2019 № 03-03-07/14527). В обоих случаях малоценное имущество должно быть полностью оплачено к моменту отражения его стоимости в расходах.

Как перенести расходы на будущий период

Отложите оплату или использование малоценного имущества на начало следующего года.

Убытки на УСН «Доходы минус расходы»

Расходы могут быть больше доходов

По итогам года организация или предприниматель может получить убыток, т.е. сумма произведённых за год расходов окажется больше, чем сумма полученных доходов. Такое может случиться, если, например, бизнес только начинается, и учредители вкладывает в его развитие собственные средства или средства от полученного кредита, не получая пока достаточной отдачи в виде доходов.

Сумму полученного убытка необходимо отразить в декларации по УСН. Налоговая имеет право запрашивать письменные пояснения, обосновывающие размер полученного убытка.

При убытке уплачивается минимальный налог

Если по итогам года организацией или предпринимателем на УСН получен убыток, то они должны заплатить минимальный налог, равный 1% от полученных доходов. Уплаченный минимальный налог в этом случае переносится в расходы следующего года, о чём подробно написано в статье Минимальный налог.

Таким образом, уплаченный в прошлом году минимальный налог увеличивает расходы текущего года.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

За счёт убытков можно снизить налог в будущем

Если по итогам года получен убыток, то его можно использовать для снижения в следующем году, но только в случае применения объекта налогообложения «Доходы минус расходы»

Пример

В 2019 г. получены доходы 600 тыс., понесены расходы — 700 тыс. В результате год закончен с убытком — 100 тыс. За 2019 год уплачен минимальный налог 1% * 600 тыс.=6 тыс. В 2020 г. доходы составили 900 тыс., расходы — 606 тыс. (включая уплаченный в прошлом году минимальный налог 6 тыс.). При расчёте налога за 2020 г. учитываем убыток 2019 года. Единый налог УСН = 15% * (900 тыс. – 606 тыс. – 100 тыс.) = 29,1 тыс.

Полученный за год убыток можно учитывать при расчёте единого налога УСН не только в следующем году, но и в последующие годы, но не позднее чем в течение 10 лет. После этого срока неиспользованный убыток «пропадает».

Статья актуальна на 04.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Учет на УСНО убытков прошлых лет

Автор: Подкопаев М. В., эксперт информационно-справочной системы «Аюдар Инфо»

Бывают периоды, когда не удается получить прибыль и вместо нее у налогоплательщика на УСНО формируется убыток (во всяком случае, по данным отчетности). Не стоит заранее горевать: вспомните о возможности учесть такой убыток в более поздних периодах в качестве расходов.

Основные правила учета прошлых убытков

Эта возможность предусмотрена в п. 7 ст. 346.18 НК РФ. Но воспользоваться ею может только «упрощенец», выбравший в качестве объекта налогообложения «доходы минус расходы». Причем таким объект налогообложения должен быть и в налоговом периоде, в котором плательщик списывает убытки на расходы, и в тех налоговых периодах, к которым относятся данные убытки.

К сведению: убыток, полученный налогоплательщиком при применении иных режимов налогообложения, не принимается к учету при переходе на УСНО.

Убыток, полученный налогоплательщиком при УСНО, не учитывается при переходе на иные режимы налогообложения.

В данном контексте под убытком понимается превышение расходов, определяемых в соответствии со ст. 346.16 НК РФ, над доходами, определяемыми в соответствии со ст. 346.15 НК РФ. То есть это финансовый результат, определенный по всем правилам, предусмотренным гл. 26.2 НК РФ.

Налогоплательщик вправе осуществлять перенос убытка на будущие налоговые периоды в течение десяти лет, следующих за тем налоговым периодом, в котором получен этот убыток. Например, в 2020 году можно учесть убыток, полученный за 2010 год, но не ранее. При этом для учета убытка можно выбрать любой из указанных десяти налоговых периодов.

То есть если, например, убыток получен в 2016 году, необязательно его учитывать в расходах 2017 года – можно сделать это в 2018, 2019 году и т. д. Причем допустимо его разделение на части и учет в разные периоды.

Может оказаться, что, получив убыток во время применения УСНО с объектом обложения «доходы минус расходы» (для примера возьмем 2018 год), налогоплательщик оказался на общем режиме налогообложения (предположим, он находился на нем в течение 2019 года), а потом (с 01.01.2020) вновь вернулся на УСНО также с объектом налогообложения «доходы минус расходы». В этой ситуации в 2020 году налогоплательщик вправе учесть в расходах убыток, полученный в 2018 году (см. Письмо Минфина России от 05.11.2014 № 03-11-06/2/55687).

Списание убытков происходит по очереди

Однако необходимо соблюдать очередность перенесения полученных убытков. Сначала переносятся убытки, полученные в самом раннем периоде, а затем уже более поздние убытки (Письмо ФНС России от 14.07.2010 № ШС-37-3/6701@).

То есть если убытки были получены в 2018 и 2019 годах, в 2020 году сначала учитывается убыток за 2018 год, только потом можно учесть (если есть необходимость) убыток за 2019 год.

В Письме Минфина России от 17.12.2019 № 03-11-11/98678 поясняется, что налогоплательщик за 2019 год вправе уменьшить облагаемую базу на УСНО как на всю сумму полученных убытков за 2017 и 2018 годы, так и частично в соответствии с очередностью их получения.

Авансовые платежи на убыток не уменьшаются

Убытки прошлых периодов можно учесть только по итогу налогового периода, но не при исчислении авансового платежа.

Эти платежи в соответствии с п. 3 ст. 346.21 НК РФ рассчитываются по итогам каждого отчетного периода, то есть первого квартала, первого полугодия и девяти месяцев. Но пункт 7 ст. 346.18 НК РФ разрешает на убытки прошлых лет уменьшать только облагаемую базу налогового периода, не отчетных.

Соответственно, убыток, полученный по итогам предыдущих налоговых периодов, при расчете авансового платежа не учитывается (Письмо Минфина России от 26.05.2014 № 03-11-11/24968).

За периоды перенесенного убытка «первичку» надо полностью сохранить

В силу п. 2 ст. 346.16 НК РФ на УСНО расходы принимаются к учету при их соответствии критериям, указанным в п. 1 ст. 252 НК РФ. Следовательно, расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными согласно законодательству РФ, либо документами, оформленными по обычаям делового оборота, применяемым в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

В связи с этим налогоплательщик обязан хранить документы, подтверждающие объем понесенного убытка и сумму, на которую была уменьшена налоговая база по каждому налоговому периоду, в течение всего срока использования права на уменьшение налоговой базы на сумму убытка. Плательщик, в частности, обязан подтвердить происхождение убытка, даже если он был понесен в налоговом периоде уже десять лет назад. И за этот период придется хранить все приходно-расходные документы, сформировавшие отрицательную налоговую базу. Налоговые органы вправе при проверке истребовать документы за эти периоды (см. Письмо Минфина России от 30.04.2019 № 03-02-08/32313).

В Постановлении АС ВВО от 24.07.2019 № Ф01-3303/2019 по делу № А11-649/2016 судьи указали, что порядок документального оформления затрат в настоящее время установлен Федеральным законом от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», действующим с 01.01.2013, и предполагает обязательное оформление всех хозяйственных операций, проводимых организацией, оправдательными документами, которые служат первичными учетными и на основании которых ведется бухгалтерский и налоговый учет.

Таким образом, в случае отражения в налоговой декларации убытка без подтверждающих первичных документов на основании регистров налогового учета и иных аналитических документов порядок, установленный п. 7 ст. 346.18 НК РФ, нельзя признать соблюденным.

Поскольку возможность учесть суммы убытка носит заявительный характер и на налогоплательщика возложена обязанность доказать их правомерность и обоснованность, при отсутствии подтверждения убытка соответствующими документами, включая «первичку», в течение всего срока, когда он уменьшает налоговую базу на суммы ранее полученного убытка, налогоплательщик несет риск неблагоприятных налоговых последствий (см. также постановления АС ВВО от 05.09.2019 № Ф01-3904/2019 по делу № А11-8963/2016, ФАС ВСО от 29.08.2013 по делу № А78-111/2012).

В отсутствие первичных учетных документов, подтверждающих размер понесенного налогоплательщиком убытка и период его возникновения, налоговые регистры, налоговые декларации и результаты налоговых проверок (например) не могут быть признаны достаточными доказательствами несения подобных затрат, влекущих формирование убытка в заявленном налогоплательщиком размере (Постановление ФАС ВСО от 27.11.2012 по делу № А78-111/2012).

Перенос убытков при ОСНО и УСН. Инструкция для бухгалтера

эксперт Контур.Школы по налоговому учету

Правильно классифицировать убытки – первый шаг. Запомните: «убыток как финансовый результат деятельности организации» и «убыток от хозяйственной операции» – это разные понятия. Разложим по полочкам правила переноса убытков.

Что означает перенос убытков на будущее?

Перенести убытки — значит снизить налоговые обязательства по налогу на прибыль или по налогу при УСН.

Налоговая проверяет не только факт получения убытка и причины, которые к нему привели, но и механизм переноса убытков. До 2017 года методика переноса убытков при ОСНО и УСН была идентична. С 2017 года порядок переноса убытка по налогу на прибыль изменился, для УСН — остался прежним. Не все бухгалтеры разобрались с новыми правилами и совершали ошибки в учете.

Первая и самая серьезная ошибка — бухгалтер неправильно классифицируется понятие «убыток как финансовый результат деятельности организации» и «убыток от хозяйственной операции». Это приводит к налоговым ошибкам.

В помощь бухгалетрам разберем методику по шагам, приведем примеры, предостережем от возможных ошибок.

Классификация убытков

Убытки на общей системе налогообложения:

Важно: убытки прошлых лет, выявленные в текущем отчетном (налоговом) периоде — это убытки, которые приравнены к внереализационным расходам. К ним относят, например, суммы оплаты, которые вернули покупателю за поставленный бракованный товар (письмо Минфина РФ от 25.07.2016 № 03-03-06/1/43372). Такие расходы отражают как убытки по строкам 300-301 Приложения № 2 к Листу 02 и учитывают в общей сумме внереализационных расходов по строке 040 Листа 02. То есть их можно списать единовременно.

При УСН принимают только убытки по результатам за налоговый период в целом по всей организации, т.е. принимают убыток как финансовый результат за год.

Разберем оба случая подробно.

Порядок переноса убытков при ОСНО

1. Перенос убытка за налоговый период (финансовый результат за налоговый период — убыток)

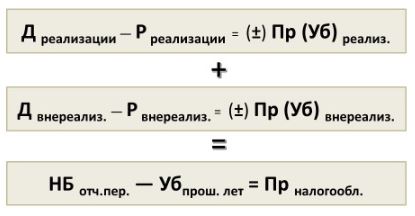

Шаг 1: Определите убыток

Убыток — это отрицательная разница между доходами и расходами, которые учтены при расчете налога на прибыль (п. 8 ст. 274 НК РФ). Перенос убытка на будущее означает, что на сумму убытка (частично) можно уменьшить налогооблагаемую прибыль следующих отчетных (налоговых) периодов.

Исключение — нельзя переносить убыток по деятельности, облагаемой по ставке 0%. Налоговую базу отчетного (налогового) периода формируют так:

Таким образом, убыток (как финансовый результат), уменьшает налоговую базу отчетного, налогового периодов.

Если сделали неправильно: сделайте работу над ошибкой — правильно посчитайте финансовый результат — убыток или прибыль. Если в уточненном расчете финансовый результат — убыток, можно переходить к шагу 2.

Шаг 2: Выполните ограничения и условия переноса убытков:

Если по итогам налогового периода наряду с убытком от основной деятельности получены доходы, которые облагаются по отдельным налоговым ставкам (например, проценты по государственным и муниципальным ценным бумагам или дивиденды), то сумма переносимого убытка не уменьшает такие доходы.

Если шаг 2 сделали неправильно, то фактически лишили себя права на перенос убытков. Как исправить ошибки: подайте уточненку, так «вернете» право на перенос убытка и исключите налоговые риски в будущем. Обязательно выдерживайте сроки хранения всех документов, имеющих отношение к полученному убытку (обосновывающие его получение).

Шаг 3. Отразите убыток в декларации

Убыток по итогам за текущий налоговый период и переносимый убыток, полученный в прошлых налоговых периодах, отражают в декларации в Листе 02 «Расчет налога» и Приложении № 4 к Листу 02 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу» следующим образом:

Если сделали неправильно:

Шаг 4. Если была реорганизация в форме присоединения — переносите убыток

Организация-правопреемник вправе применить нормы ст. 283 НК РФ и уменьшить налоговую базу на сумму убытков, полученных присоединенными организациями.

Учесть убытки правопреемник может, начиная с периода, следующего за налоговым периодом, в котором произошло присоединение (п. 5 ст. 283 НК РФ; письмо Минфина России от 30.03.2016 № 03-03-06/1/17811). Одновременно надо выполнить условия:

2. Убыток от реализации ОС

Пример 2. Расчет суммы убытка от продажи ОС

Организация в феврале текущего года реализовала производственное оборудование — объект ОС — за 41 000 000 ₽. Первоначальная стоимость объекта — 74 000 000 ₽. За время эксплуатации начислена амортизация в сумме 25 900 000 ₽ (35%). Оставшийся срок полезного использования оборудования — 12 месяцев.

Расходы организации, связанные с реализацией, составили 800 000 ₽.

Фактическая выручка от реализации оборудования составила 40 200 000 ₽ (41 000 000 ₽ – 800 000 ₽). Остаточная стоимость ОС — 48 100 000 ₽ (74 000 000 ₽ – 25 900 000 ₽). Убыток от операции реализации составил «-» 7 900 000 ₽ (40 200 000 ₽ – 48 100 000 ₽).

Убыток распределится равномерно в течение оставшегося срока полезного использования ОС: ежемесячно, начиная с марта 2018 года, в составе прочих расходов организация отразит сумму 658 333 ₽ (7 900 000 ₽ /12 мес.) с корректировкой в последнем месяце. В первом квартале в декларации будет указана сумма убытка от реализации объекта ОС, включаемая в прочие расходы — 1 316 666 ₽ (658 333 ₽ х 2 мес.).

На примере 3 рассмотрим, как отразить убыток в декларации.

Пример 3 (продолжение примера 2). В декларации по налогу на прибыль за период, в котором продано ОС, — февраль 2018 года — в Приложении № 3 к Листу 02 отражены показатели:

При этом остаточная стоимость проданного объекта определяют:

В бухгалтерском учете общая сумма начисленного налога на прибыль должна сойтись с суммой налога на прибыль, отраженного в стр. 180 Листа 02 декларации (п. 21 ПБУ 18/02).

В бухгалтерском учете (БУ) прибыль получится меньше, чем в налоговом учете. Это означает, что условный налог на прибыль по данным БУ будет меньше, чем по налогу на прибыль. Разницу оформляют проводкой (отражают ОНА):

Дебет 09 «Отложенные налоговые активы» Кредит 68 «Расчеты по налогам и сборам»

Сумма превышения налога на прибыль над аналогичными данными в БУ (ОНА) рассчитывают по формуле:

ОНА = Сумма убытка от реализации ОС для целей налогообложения прибыли х Ставка налога на прибыль

Далее, с месяца, следующего за месяцем продажи ОС с убытком, ситуация обратная: в НУ постепенно признают в расходах сумму убытка от продажи ОС, а в БУ прибыль и условный налог, начисленный на эту сумму прибыли (условный расход по налогу на прибыль — УРНП). Это приведет к тому, что прибыль в БУ, а значит и УРНП, окажутся больше, чем прибыль по данным НУ и налог на нее.

Разница между УРНП и налогом на прибыль по НУ определяют по формуле:

Сумма, на которую ежемесячно уменьшают сальдо сч.68 и 09 (ОНА) = ОНА / Срок учета убытка от продажи ОС для целей налогообложения прибыли (в месяцах) Погашение ОНА (ежемесячное списание разницы) оформляют проводкой:

Дебет 68 «Расчеты по налогам и сборам» Кредит 09 «Отложенные налоговые активы»

Все расчеты оформляют бухгалтерской справкой.

Не учитывать ОНА и ОНО могут только те организации, которые вправе вести упрощенный бухучет и указали в своей бухгалтерской учетной политике, что не применяют ПБУ 18/02 (п. 1 ч. 4 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ, п. 2 ПБУ 18/02, п. 4 ПБУ 1/2008).

Порядок переноса убытков при УСН

Переносить убытки на будущие налоговые периоды могут только налогоплательщики с объектом налогообложения «доходы минус расходы». Перенос убытков означает уменьшение налоговой базы текущего налогового периода по «упрощенному» налогу на размер убытков, которые были получены по итогам за прошлые налоговые периоды (п. 7 ст. 346.18 НК РФ).

Правила переноса убытков прошлых налоговых периодов:

Раздел III Книги заполняют так:

| Строки | Содержание операции |

|---|---|

| 010 — 110 | Суммы убытков, полученных в предшествующие 10 лет при применении УСН с объектом «доходы минус расходы», которые не были учтены в расходах в предшествующие годы |

| 120 | Налоговая база за текущий год = строка 040 справки к разд. I Книги. Если налоговая база равна нулю или в текущем году получен убыток (отражен по строке 041 Справки к разд. I Книги), убыток прошлых лет учесть в расходах текущего года нельзя |

| 130 | Сумма убытка прошлых лет, которая учитывается в расходах текущего года (не может быть больше суммы по строке 120). В декларации сумму отражают по строке строка 230 раздел 2.2 |

| 140 | Сумма убытка, полученного в текущем году, = строки 041 Справки к разд. I книги (при заполненной строке убыток прошлых лет учесть в расходах текущего года нельзя) |

| 150 — 250 | Суммы убытков прошлых лет, не учтенные в расходах в текущем году, и убытка, полученного в текущем году. Эту сумму можно перенести на будущее (с учетом ограничения периода переноса убытков — 10 лет) |

В налоговой декларации отражают сумму убытка прошлых периодов, которую принимают в уменьшение налоговой базы отчетного налогового периода (строка 230 раздел 2.2).