как удалить декларации в личном кабинете налоговой

Что такое уточнённая декларация?

Если вы уже предоставили декларацию 3-НДФЛ, а потом обнаружили в ней ошибку или решили заявить право на вычет, то исправить уже поданную декларацию нельзя. Для этого необходимо подготовить уточняющую декларацию, которая заменит первичную.

За один календарный год должна быть представлена одна декларация 3-НДФЛ, где следует отразить все причины её представления. Об этом читайте в статье «Сколько деклараций нужно представить?».

Представить декларацию 3-НДФЛ в инспекцию можно онлайн, через личный кабинет налогоплательщика, а также на бумажном носителе лично, по почте с описью вложения или через представителя, но в этом случае он должен иметь нотариально заверенную доверенность.

С момента принятия декларации инспекцией начинается камеральная проверка, которая длится в течение трёх месяцев. Подробнее о проверке вы можете узнать из статьи «Как проходит камеральная проверка». После того, как декларация представлена в налоговую инспекцию, её нельзя отредактировать или исправить, даже если она предоставлена через личный кабинет налогоплательщика.

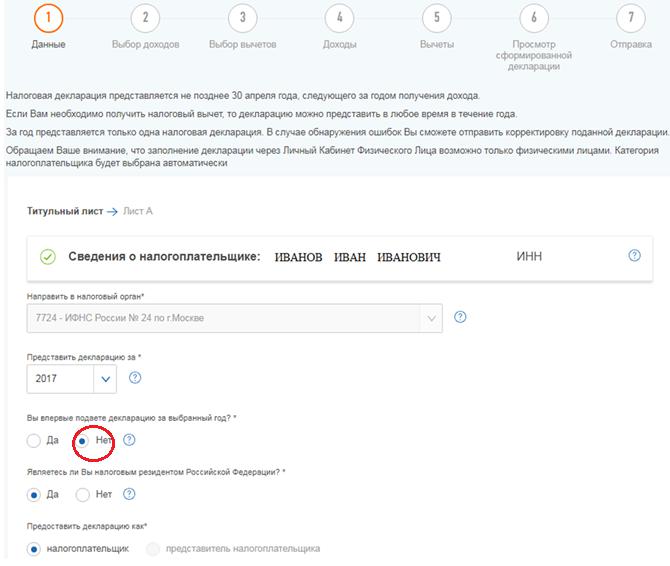

Если вы впоследствии обнаружили ошибки в декларации 3-НДФЛ, выявили неточности или хотите дополнить её новыми вычетами или доходами, то это можно сделать, только предоставив уточнённую декларацию за тот же календарный год. Если вы её подаёте через личный кабинет, то в первой вкладке «Данные» на вопрос «Вы впервые подаёте декларацию за выбранный год?», следует ответить «Нет» и проставить номер корректировки. Если эта ваша первая корректирующая декларация, то следует проставить 1, если вторая — 2 и т.д.

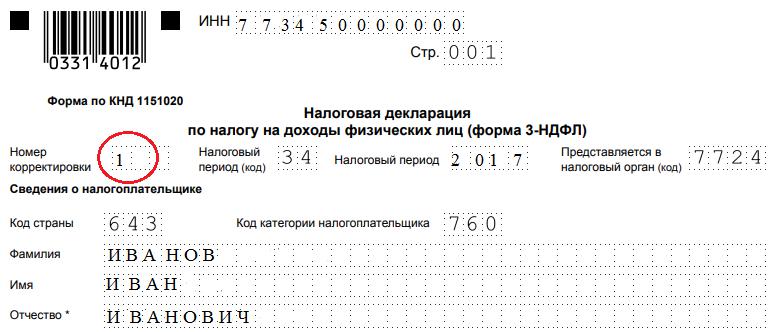

Если в 2018 году вы обнаружили неточность в 3-НДФЛ за 2017 год, то уточнённую декларацию необходимо представлять по той форме, которая действовала в 2017 году.

Если вы представляете декларацию на бумажном носителе, то номер корректировки необходимо проставить на титульном листе.

Утонённая декларация полностью заменит первичную, поэтому в уточнённую следует перенести все правильные сведения из первичной и внести в неё те корректировки, которые необходимы — исправить ошибку, заявить право на налоговый вычет, отчитаться о дополнительном доходе и т.д.

Например, Иванов И.И. в первичной декларации за 2018 год заявил право на вычет на взносы на ИИС, а после её представления выяснил, что внёс устаревшие паспортные данные, а также забыл заявить вычет на лечение. Он подаст уточнённую декларацию за 2018 год, где проставит номер корректировки «1», перенесёт правильные данные из первичной 3-НДФЛ (в том числе по вычету на ИИС), исправит паспортные данные и внесёт дополнительно сведения по вычету на лечение.

Если есть необходимость, к уточнённой декларации вы можете приложить комплект подтверждающих документов, например, если вы заявили дополнительный налоговый вычет. Если документы уже были представлены вместе с первичной декларацией, то повторно вы не обязаны их представлять.

Следует учитывать, что в случае представления уточнённой декларации, проверка первичной 3-НДФЛ прекращается, и начинается новая на основании представленной декларации, по которой сроки исчисляются заново.

абз. 3 п. 2 ст. 88 НК РФ

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

3-НДФЛ: оставайтесь дома

Если вы хотите воспользоваться налоговыми вычетами или обязаны отчитаться о своём доходе, то в налоговую инспекцию необходимо подать декларацию по форме 3-НДФЛ.

Личный кабинет налогоплательщика подразумевает бесконтактный и дистанционный формат общения с налоговыми органами. Через личный кабинет вы можете в том числе:

Напомним, если вы хотите получить налоговый вычет, то декларацию можно представить в течение трёх лет. Например, если вы пополнили ИИС в 2019 году и хотите получить вычет на взносы, то декларацию можно представить в 2020, 2021 и до конца 2022 года.

Если вы должны отчитаться о своих доходах за 2019 год, по которым не было налогового агента, то сделать это необходимо на основании декларации до 30 июля 2020 г., ранее срок был установлен до 30 апреля 2020 г. Как видите, его продлили на три месяца, читайте об этом в статье «3-НДФЛ: срок сдачи перенесён!». Например, в 2019 году вы получили дивиденды от иностранной компании, в этом случае 3-НДФЛ необходимо сдать не позднее 30 июля 2020 г., однако уплатить налог следует не позднее 15 июля.

Для вашего удобства мы собрали в этой статье все публикации о том, как следует заполнить декларацию 3-НДФЛ через личный кабинет налогоплательщика:

По данным ФНС России в 2019 году через ЛКН было подано более двух миллионов деклараций 3-НДФЛ. За три месяца 2020 года через онлайн-сервис уже подано 1,5 миллиона деклараций 3-НДФЛ.

Для предотвращения распространения инфекции ФНС России рекомендует налогоплательщикам пользоваться личным кабинетом и другими онлайн-сервисами, чтобы по возможности сократить личные обращения в налоговые инспекции.

Хотите ещё больше статей о налогах? Обязательно подпишитесь на наши обновления — все самые актуальные материалы на эту и другие темы будут приходить сразу на вашу почту! И напоминаем, что клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам совершенно бесплатно — просто свяжитесь с нами любым удобным способом.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как подать декларацию 3-НДФЛ через личный кабинет налогоплательщика

Когда ваша декларация 3-НДФЛ готова, ее нужно отправить в налоговую. Рассмотрим один из способов подачи: через личный кабинет налогоплательщика.

Мы предлагаем вашему вниманию пошаговую фото-инструкцию.

С помощью инструкции вы сможете подать декларацию 3-НДФЛ со стационарного компьютера или ноутбука. С телефона сделать это можно только из мобильной версии сайта через браузер. Через мобильное приложение «Налоги ФЛ» подать 3-НДФЛ не получится.

Получите налоговый вычет в течение недели с услугой Быстровычет!

Шаг первый

Зайдите в ваш Личный кабинет налогоплательщика через сайт Федеральной налоговой службы. Для этого необходимо знать ИНН (это ваш логин) и пароль.

Кроме того, вход можно осуществить с помощью подтвержденного профиля на сайте госуслуг.

После входа необходимо выбрать вкладку “Доходы и вычеты”:

Шаг второй

Выбираем раздел Декларации и переходим в необходимую форму.

Шаг третий

Нажимаем кнопку “Загрузить готовую декларацию”, загружаем файл в формате xml, который вы получили на свою почту.

Заполнить декларацию 3-НДФЛ и получить помощь налогового эксперта

Шаг четвертый

Выберете год подачи декларации и нажмите кнопку “выбрать файл”

Есть вопрос или нужно заполнить

3-НДФЛ — мы вам поможем!

Шаг пятый

Прикрепите файл декларации в формате xml, полученный ранее в нашем сервисе, а также документы, подтверждающие право на вычет

На этом этапе обязательно прикрепите документы, подтверждающие доходы и расходы, заявленные в декларации. Обратите внимание! Суммарный объем всех отправляемых файлов не должен превышать 20 МБ.

Если у вас нет электронной подписи, то нужно получить сертификат ключа проверки электронной подписи. Если сертификат уже получен, то нажимаем кнопку “отправить”.

Как только декларация будет проверена, вам придут сведения о результате камеральной проверки

Шаг шестой

Если забыли приложить документы, их можно дослать:

Налоговая вернула приложенные документы. Что делать?

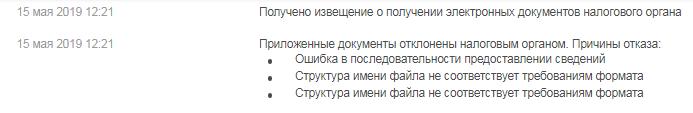

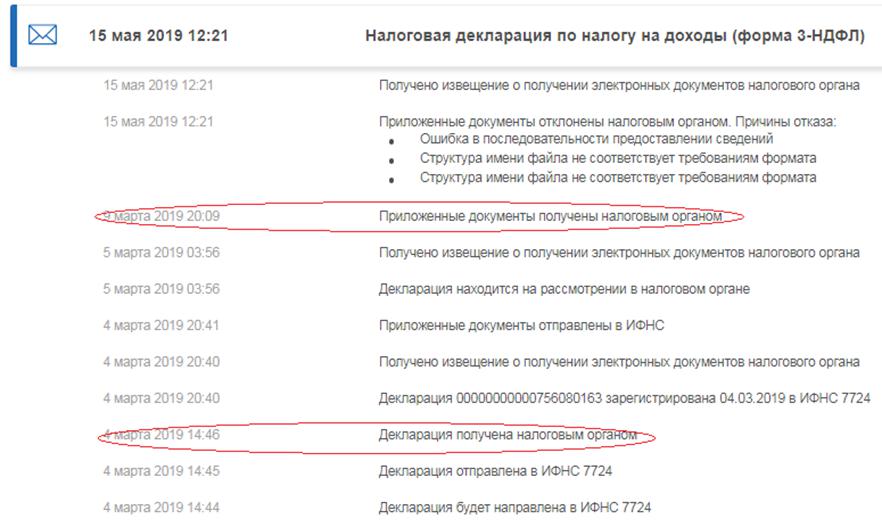

В середине мая многие, кто ранее подал декларацию 3-НДФЛ через личный кабинет налогоплательщика, получили сообщение о том, что приложенные документы отклонены налоговым органом. Мы разобрались, что произошло.

Не только вы столкнулись с подобным отказом. Лично по моей декларации пришла аналогичная ошибка.

По словам налоговой инспекции, это массовая ошибка, произошедшая в личном кабинете, но физически инспекторы получили все документы и ведут проверку должным образом. Если сомнения не уходят, вы можете позвонить в свою налоговую в отдел камеральных проверок и уточнить информацию по вашей ситуации, либо, что более действенно, позвонить на горячую линию 8-800-222-22-22, и специалист по внутренним каналам оперативно соединит с вашей инспекцией.

Как показала практика и обратная связь — это технические недочёты программы, которые не повлияли на доставку документов и на ход камеральной проверки, а также на её сроки.

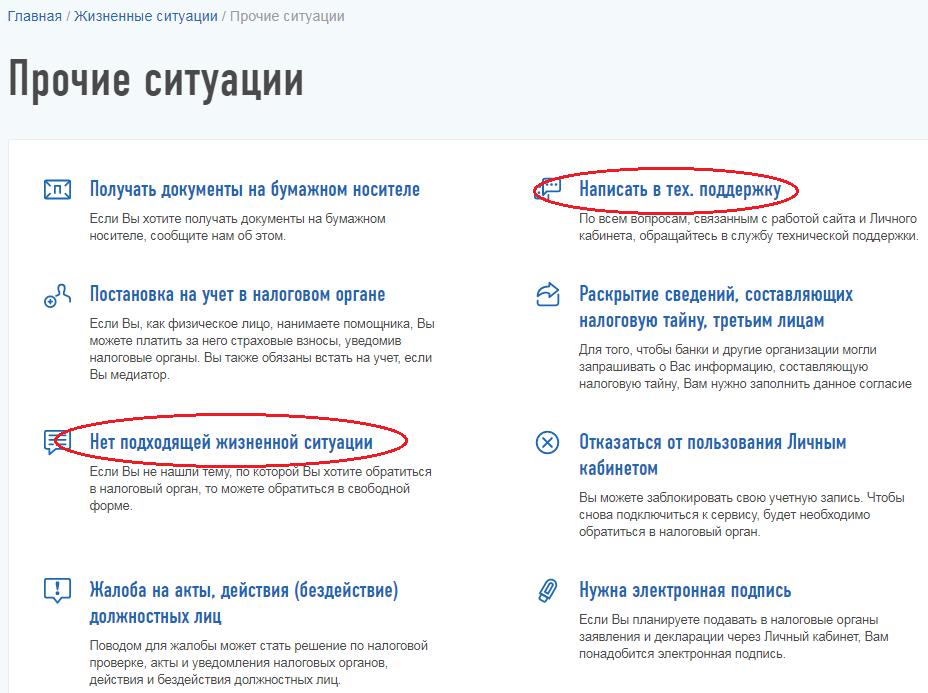

Если устного подтверждения недостаточно, вы можете сделать запрос в техническую поддержку или в инспекцию. Для этого на главной странице личного кабинета налогоплательщика войдите в раздел «Жизненные ситуации», выберите «Прочие ситуации» и в появившемся окне напишите в техническую поддержку и/или направьте свой запрос непосредственно в свою налоговую инспекцию, выбрав для этого пункт «Нет подходящих жизненных ситуаций».

Ответить инспекторы обязаны в течение 30 дней со дня регистрации обращения.

Мне техническая поддержка ответила менее чем через неделю:

Сообщаем Вам, что ошибка «Приложенные документы отклонены налоговым органом. Ошибка в последовательности предоставлении сведений. Структура имени файла не соответствует требованиям формата», возникшая при направлении вложений к декларации по форме 3-НДФЛ, вызвана техническим сбоем на стороне налогового органа. Обращаем Ваше внимание, что указанная ошибка не повлияет на процедуру проведения камеральной проверки по направленной Вами декларации. Дополнительно сообщаем Вам, что камеральная налоговая проверка, согласно статьи 88 Налогового кодекса Российской Федерации, проводится в течение трех месяцев со дня представления налогоплательщиком налоговой декларации. С актуальным статусом хода проведения камеральной налоговой проверки Вы можете ознакомиться в разделе «Сообщения от налогового органа» в режиме «Сведения о ходе проведения камеральной налоговой проверки декларации №ххххххх». Приносим извинения за доставленные неудобства.»

п. 1 ст. 12 Федерального закона от 02.05.2006 N 59-ФЗ

Обратите внимание, в сообщении прописано, что отклонены только приложенные документы, а не сама декларация.

В связи с этим вы можете ещё раз отправить в инспекцию документы, это не прервёт срок камеральной проверки. Если бы отклонили саму декларацию, то необходимо было бы направлять уточнённую декларацию, и сроки проверки исчислялись бы заново. Подробнее об этом читайте в статье «Что такое уточнённая декларация».

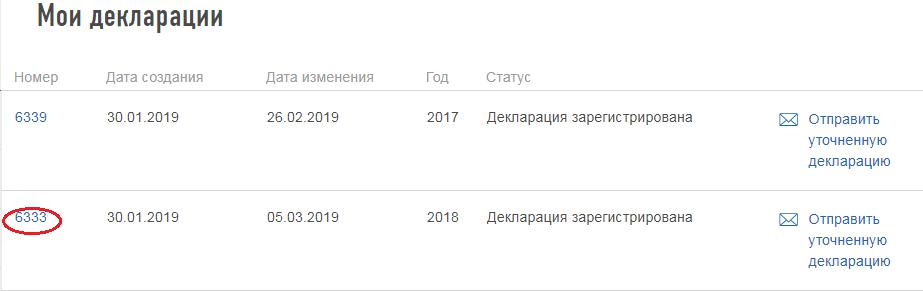

Чтобы повторно отправить документы, войдите в раздел «Жизненные ситуации», далее «Подать декларацию 3-НДФЛ». В появившемся окне пролистайте вниз и найдите отосланную декларацию, нажмите на её номер.

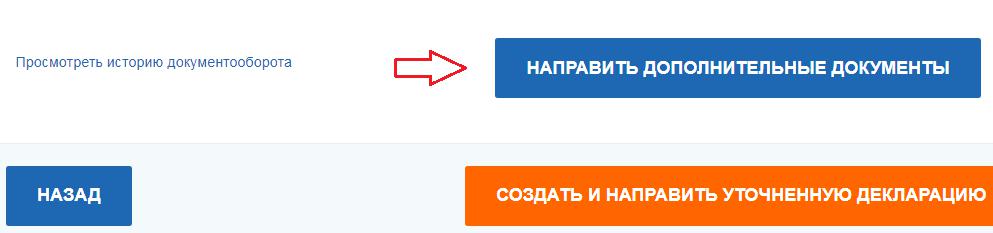

Далее сервис перенаправит на страницу, где содержатся отправленные документы по данной декларации. Внизу вы найдёте кнопку «Направить дополнительные документы», перейдя по которой, вы можете прикрепить и отослать документы повторно.

Возможно, инспекция действительно не получила часть подтверждающих документов. При отсутствии полного комплекта документов контролёры действуют по-разному. Одни могут позвонить по телефону, который указан на титульном листе декларации, и попросить дослать документы, другие выставят требование о предоставлении подтверждающих документов (ст. 93 НК РФ). Однако существуют и те, кто откажет в вычете без дополнительных запросов. В случае отказа инспектор обязан составить акт камеральной проверки, где будут прописаны и причины отказа. Вы вправе обжаловать данные причины, предоставив возражение на акт проверки в течение месяца со дня его получения, и приложить копии данных подтверждающих документов.

Также вы можете принести документы на рассмотрение материалов проверки, когда именно состоится данное рассмотрение должно быть указано в акте.

На основании представленных документов инспекция вынесет решение о подтверждении права на вычет. Вам останется только дождаться перечисления денежных средств на указанный счёт.

О процедуре прохождения камеральной проверки читайте в статье «Как проходит камеральная проверка декларации на вычет».

Подводя итоги, отмечу, что в этом случае имела место именно техническая ошибка. Однако налогоплательщикам я советую всегда держать руку на пульсе.

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Сдача отчётности ИП через личный кабинет налогоплательщика

Из нашей статьи вы узнаете:

Для сдачи налоговой и бухгалтерской отчётности ФНС разработала сервис, который доступен на официальном сайте ведомства.

Чтобы сдать отчётность через этот сервис, индивидуальному предпринимателю необходима электронная подпись и специальная программа для подготовки файла с отчётностью к загрузке на сервер налоговой.

Рассказываем, как воспользоваться этим сервисом, чтобы сдать отчётность через личный кабинет налогоплательщика.

Что потребуется ИП для сдачи отчётности через ЛК налогоплательщика

Отчётные документы в электронном виде должны быть подписаны электронной подписью. При этом ИП должен использовать только квалифицированную электронную подпись.

Проверка электронной подписи в личном кабинете на сайте ФНС

Сначала налогоплательщик должен проверить работу ключа электронной подписи. Проверка осуществляется непосредственно при авторизации в личном кабинете. Подключите ключевой носитель (токен) к ПК, откройте сайт ФНС и на странице авторизации выберите пункт «Ключ ЭП»

Чтобы проверить электронную подпись, нажмите кнопку «Начать проверку». Если все действия выполнены верно, налогоплательщик сможет войти в личный кабинет с помощью электронной подписи.

Получение идентификатора абонента

Чтобы ИП мог сдать отчётность через личный кабинет налогоплательщика, необходим уникальный идентификатор абонента, который присваивается налоговым органом при регистрации ЭП. Без него сдача отчётности через сервис ФНС невозможна.

Получить идентификатор можно на специальном портале ФНС. Чтобы зарегистрироваться, укажите адрес электронного почтового ящика и пароль. После регистрации пользователя появится сообщение о том, что идентификатор абонента ещё не присвоен.

Чтобы получить идентификатор, нужно зарегистрировать сертификат электронной подписи. Для этого необходимо выгрузить файл с сертификатом из программы криптографической защиты. Если вы выбрали КриптоПро, выполните следующие действия:

- 1. Откройте меню Пуск и в папке с программой откройте «Сертификаты пользователя».

Вернитесь ко вкладке браузера с сервисом самостоятельной регистрации налогоплательщиков для сдачи налоговой отчётности и нажмите «Зарегистрировать сертификат». Выберите созданный файл и передайте его на регистрацию.

После регистрации сертификата в верхнем поле должен появиться идентификатор абонента.

Подготовка отчёта ИП

Перед отправкой отчётности через ЛК налогоплательщика ИП необходимо подготовить её с помощью программы «Налогоплательщик ЮЛ». Скачать программу можно на сайте ведомства.

При запуске программы нужно выбрать профиль налогоплательщика и указать информацию о предпринимателе

В Навигаторе, который находится в левой части окна, в разделе «Документы» выберите необходимый пункт. Например, «Документы по НДФЛ» → «3-НДФЛ и 4-НДФЛ», если собираетесь подготовить декларацию по НДФЛ, или «Налоговая отчётность» — если декларацию по УСН или ЕСХН. Нажмите кнопку «Создать» и выберите соответствующий документ.

По выбранному документу будет создана форма отчётности. Некоторые поля в ней будут заполнены автоматически (ФИО, ИНН и прочие реквизиты, которые вы указали при создании профиля налогоплательщика). Остальные нужно будет заполнить вручную. Для расчёта суммы налога на верхней панели необходимо нажать кнопку «Р», а для проверки правильности заполнения формы по контрольным соотношениям — кнопку «К».

Если ошибок в декларации нет, система сообщит, что проверка пройдена. При наличии ошибок программа покажет, в каких полях указаны некорректные данные.

Теперь нужно скачать декларацию в виде файла с транспортным контейнером, нажав кнопку загрузки в верхнем меню. При формировании транспортного контейнера потребуется прописать путь для сохранения файла и указать идентификатор абонента. Отчётный документ будет загружен в указанную папку.

Отправка отчёта ИП

Чтобы отправить отчётность в налоговый орган через ЛК налогоплательщика, перейдите на страницу сервиса и нажмите кнопку «Войти».

На главной странице профиля укажите основную информацию и перейдите во вкладку «Загрузка файла». Выберите файл контейнера и нажмите «Отправить».

В списке переданных файлов появится отправленный отчёт со статусом «В ожидании». Как только документ будет представлен в налоговую, статус изменится на «Завершено (успешно)».

Как видно, на подготовку и отправку отчётности через сервисы налоговой приходится тратить немало времени, поэтому сдача отчётных документов через специальные системы сдачи электронной отчётности более удобна. Веб-сервис «Астрал Отчёт 5.0» позволит сэкономить время, отправляя отчётность в один клик. Кроме того, система снабжена широким набором функций и имеет гибкую тарифную сетку.