как уменьшить процент по кредиту в сбербанке в 2021 году для физических лиц

Как снизить процент по кредиту в Сбербанке в 2021 году

Эти организации активно рекламируют свои услуги и порой даже навязывают их в погоне за прибылью. Другая сторона проблемы заключается в низком уровне финансовой грамотности подавляющей части населения, пользующегося услугами банков. Люди берут кредиты, не обращая внимания на процентную ставку и банк, который выступает с данным предложением. Некоторое время спустя, клиент начинает понимать, что взятый кредит ему дорого обходится. Особенно резко это ощущается в кризисные периоды, когда нужно минимизировать финансовые риски. Оптимальным решением является процедура рефинансирования кредитов сторонних банков в Сбербанке России.

Как перекредитоваться в Сбербанке под низкий процент?

Поясним смысл этой услуги на примере. Человек оформил кредит в банке N и совершает ежемесячные платежи. В связи с кризисом его заработок уменьшился, и ему пришлось пересматривать свой бюджет. Сокращение части расходов не дало ощутимого эффекта, а тут еще надо как-то выплачивать кредит, платеж по которому стал непосильным. Клиент узнает, что Сбербанк может его перекредитовать, и он сразу же собирает документы и подает заявку на рефинансирование. Банк ее одобряет, так как у обратившегося положительная кредитная история и, по мнению банка, хороший доход, который в будущем позволит качественно обслуживать долг.

В итоге Сбер погасил действовавший в другом банке кредит, а наш клиент сэкономил на процентах и получил комфортный платеж. Таким образом, рефинансирование – это процесс гашения долга в банке путем получения кредита в другом банке по более низкой ставке.

Рефинансировать допускается автокредиты, ипотечные кредиты и задолженность по кредитным картам.

Что нужно сделать для проведения процедуры рефинансирования?

Документы

Для подачи заявки на рефинансирование понадобятся следующие документы:

Паспорт как удостоверение личности. Без него не обходится ни одна сделка. Ксерокопия трудовой книжки нужна для подтверждения вашей занятости. Причем, работодатель должен ее заверить печатью и надписью, гласящей, что вы работаете по сей день. Справка 2-НДФЛ покажет ваш среднемесячный заработок, на основании которого банк оценит платежеспособность и примет решение о рефинансировании. Анкета берется в отделении Сбера и заполняется рукописно. В ней вы указываете основную информацию о себе: возраст, семейное положение, прописка, место работы и так далее. Снилс – это ламинированная карточка зеленого цвета. Как правило, она все время хранится в вашем кошельке! Бланк ИНН возьмите с собой – это рекомендация специалиста горячей линии Сбербанка. Справка об остатке ссудной задолженности нужна для определения точной суммы рефинансирования вплоть до копеек. Она берется в банке, кредит которого вам хочется перекрыть. Еще понадобится договор и график платежей к нему, так как в нем собрана ключевая информация – номер договора, процентная ставка, сумма кредита, валюта кредита, срок и банковские реквизиты. Если есть уведомление о полной стоимости кредита, то возьмите и его. Собрав этот пакет документов, можно обращаться в банк.

Потому что вам рассчитается пониженная процентная ставка, а ежемесячные платежи по графику будут автоматически списываться с зарплатной карты. Это очень удобно, так как не нужно будет каждый раз приходить в отделение для внесения денег на счет. Более этого, при подаче заявки не нужно предоставлять справку 2-НДФЛ, так как банк самостоятельно увидит вашу среднемесячную зарплату.

Новый кредит будет обладать всеми свойствами обычного потребительского кредита. Платежи будут одинаковыми на протяжении всего срока действия кредитного договора строго по графику. За вами сохранится право частичного и полного досрочного погашения, после осуществления которых вы будете получать на руки новый график.

Теперь вы знаете, как снизить процент по кредиту в Сбербанке.

Рефинансирование – это процедура, выгодная как для банка, так и для клиента.

Заемщик получает снижение процентной ставки, следовательно, уменьшение расходов по обслуживанию долга. Банк получает процентный доход и еще одного клиента с положительной кредитной историей, который в будущем может начать пользоваться другими услугами банка, а значит, приносить доход.

Мы живем в непростое время, время кризисов, финансовых потрясений и трудностей. Очень важно оценить и пересмотреть структуру своих расходов, снизить риск, отказаться от тех вещей, без которых вы сможете прожить. Ну и, конечно же, сократить расходы по кредитам, благодаря рефинансированию от Сбербанка России.

Как снизить ставку по ипотеке до 7,9% годовых в Сбербанке

Рефинансирование ипотеки в Сбербанке позволяет снизить ставку по кредитам другого банка до 7,9% годовых. Процентные ставки по новому кредиту будут ниже, а ежемесячные платежи и переплата — меньше.

Вместе с ипотекой можно рефинансировать еще 5 различных кредитов

Например, автокредит, потребительский кредит и кредитную карту, оформленные в том же банке, что и ипотека.

Если нужны дополнительные средства на личные цели, например, на ремонт или машину, можно так же предусмотреть это в сумме займа.

В таком случае ставка по рефинансированию будет 8,4% годовых, но это отличное решение, чтобы погасить свою кредитную карту, ставка по которой более 20% годовых.

Ключевое преимущество рефинансирования нескольких кредитов в том, что выплачивать один кредит проще, чем несколько, поскольку у вас будет одна дата платежа, одна сумма и одна ставка.

Если вы уже оформили ипотеку в Сбербанке

Вы можете снизить ставку по действующей ипотеке до 5% годовых по программе господдержки для семей с детьми. Узнать подробности

Посчитайте, выгодно ли вам рефинансирование ипотеки

Мы ответили на популярные вопросы, взвесили плюсы и минусы вместе с главным аналитиком Сбербанка Михаилом Матовниковым в статье «Выгодно ли рефинансировать ипотеку».

Рассчитайте условия рефинансирования

На ДомКлик есть ипотечный калькулятор — он наглядно покажет, каким будет ежемесячный платеж и выгода от снижения ставки.

Подайте заявку

Заполните заявку онлайн и загрузите действующие кредитные договоры.

Получите решение банка

Через 2 — 4 дня вы узнаете, одобрит ли банк вашу заявку на рефинансирование ипотеки.

Передайте документы на недвижимость в банк

После одобрения рефинансирования в течение 90 дней предоставьте документы на недвижимость и оформите отчет об оценке жилья.

Получите кредит на рефинансирование

Вы сами выбираете удобное время для подписания договора.

На момент подписания договора у вас должны быть оформлены полисы страхования: на недвижимость обязательно, а страхование жизни и здоровья влияет на ставку. Уточните в страховой компании — возможно, по старой ипотеке вам сделают перерасчет за неиспользованное время страховки и вернут деньги.

Погасите ипотеку в другом банке

Сбербанк переведет деньги на счет в другом банке, а вам нужно будет написать заявление на досрочное погашение ипотеки. После выплаты ипотеки получите справку о погашении старого кредита и сразу загрузите её в личный кабинет ДомКлик.

Снимите обременение с жилья в Росреестре

Когда вы погасите «старую» ипотеку, банк отдаст вам закладную. Эту закладную нужно передать в Росреестр (или МФЦ) и подать заявление на снятие обременения с жилья.

Зарегистрируйте ипотеку в Сбербанке

Вам нужно зарегистрировать в Росреестре факт того, что теперь у вас ипотека в Сбербанке. И сделать это нужно как можно быстрее, потому что до регистрации ставка по новому кредиту будет на 2 процентных пункта выше, чем планировалось.

После этого вы будете выплачивать ипотеку уже по новой ставке — сниженной.

Если коротко, рефинансирование работает так

Банк переводит деньги на ваш счёт в другом банке, чтобы вы смогли погасить свои кредиты. Вы начинаете платить меньше по одному кредиту вместо нескольких — вносите всего один платёж каждый месяц.

Снижение процентной ставки по кредиту в Сбербанке

Сбербанк России в 2020 году планирует новую стратегию потребительского кредитования. Она подразумевает более лояльные условия по займам для клиентов банка, новые банковские продукты, что приведет к увеличению возможностей потребителя. Как считают специалисты, на протяжении нынешнего года инфляция будет снижаться, поэтому ставки упадут. Банк рассматривает снижение процента по кредитам при соблюдении заемщиком некоторых условий кредитования или при попадании клиента в установленную социальную категорию. Заемщик может рассмотреть снижение тарифа для действующего займа или выбрать другой с подходящей ставкой.

Факторы, влияющие на ставку по потребительскому кредиту

В Сбербанке потребительские займы, предоставляемые на базовых или специальных условиях, характеризуются фиксированными процентными ставками. Их уровень изменяется соответственно с суммой ссуды и периода действия. Изменение тарифа на увеличение или уменьшение колеблется на несколько процентов.

Это не относится к ипотечным продуктам, таким как покупка жилья на первичном или вторичном рынке, строительство жилья, выкуп земли, гаража и т. д. Ипотечные программы предполагают другой порядок расчета процентов, где сумма и срок кредитования не учитываются, а важными факторами являются размер стартового платежа и действия льготных параметров.

Факторы, влияющие на ставку по ипотеке

Процент по ипотеке изменяется на основании особенности льготных параметров. Выбирается и вводится один или несколько таких параметров, скидки складываются, это помогает достигнуть результатов, тогда снижение достигает 3−4 процентов.

Фактор, уменьшающий вознаграждение по ипотечным программам, – государственная поддержка, то есть использование бюджетных денег для выплаты долга по займам. Государственные программы и подпрограмма для поддержки молодых семей с несколькими малолетними детьми отличаются низкой процентной ставкой.

Однако последующее снижение процентов на стадии анализа заявки и разбора условий ипотечного продукта с участием государства однозначно не предполагается. На такие кредиты нет льгот и специальных условий Сбербанка. Такого рода подпрограммы исполняются в пределах государственной программы, поэтому имеют самую невысокую ставку.

Пример различий процентов по ипотечному кредиту

Минимальная ставка по основной программе ипотечного кредитования на готовое жилье составляет 10,2 процента и имеет тенденцию к дальнейшему повышению. В то же время для ипотеки с господдержкой для семей с детьми, которая осуществляется в рамках основной программы, процентная ставка составляет неизменную величину – 6%.

Способ формирования ставки по кредиту

Функционирование финансовых учреждений, независимо от формы собственности банков, по формированию тарифа по кредитам регулируется Центральным Банком России. Нормы законодательства РФ по этому вопросу банкам необходимо учитывать, работать они обязаны в пределах закона и с соблюдением прав граждан.

Закон, регулирующий работу банков, – ФЗ «О банках и банковской деятельности» № 395−1 от 1990 г., последняя редакция – 2018 г. Закон определяет, что банки устанавливают тариф по договоренности с клиентами. Изменять процент ставки и метод подсчета банк может только по соглашению с заемщиком.

Снижения процентов по потребительским кредитам

Получить снижение вознаграждения для займов, за исключением ипотечных, можно благодаря специальным условиям. Это факт выплаты зарплат или пенсий через систему Сбербанка.

Для таких клиентов созданы базовые условия зависимости от срока кредитования и размера займа.

Тарифы при сроке кредитования до 5 лет составляют 12,4 — 19,4% в зависимости от суммы ссуды; от 5 до 7 лет ставка 13,9 — 19,9%.

Для клиентов, получающих отчисления из Пенсионного фонда или зарплаты с официального места работы через расчетные счета, ставка уменьшается на 1%, так как банк в результате получает выгоду из-за вовлечения в систему дополнительного объема финансов.

Еще один способ снизить ставку от 0,5 до 1%, заключается в том, чтобы оформить кредитную заявку через сервис «Сбербанк Онлайн», не обращаясь в офис. Такой метод предполагает существование у клиента личного кабинета. Способ действителен только для кредитов сроком до 5 лет.

Снижения процентов по ипотечным кредитам

В каких случаях банк снизит проценты

Решение о кредитовании принимается в индивидуальном порядке, процент по кредиту рассматривается также для каждого заявителя. Учитывается благонадежность, платежеспособность, кредитная история заемщика. Поэтому тарифы отличаются для каждого конкретного клиента.

Руководство банка устанавливает свод правил возможных изменений ставок, которые строго соблюдаются. Проценты рассчитывается кредитным калькулятором с учетом всех данных, как итог выдаются всевозможные варианты, которые не зависят от работника банка и желания клиента.

Исключение составляет процесс рефинансирования, который предполагает получение нового займа на более выгодных условиях с целью погасить кредиты в других банках. Этот процесс обуславливает снижение вознаграждения.

Уменьшаются выплаты процентного вознаграждения при дифференцированных платежах во второй половине периода кредитования. Однако это не влияет на показатель ставки и относится к перераспределению процентов.

Пример кредита с высокой ставкой

Существуют специализированные кредиты с высокими процентными ставками, по которым снижение процентов невозможно. Например, заем на развитие подсобного хозяйства, ставка по которому в 2020 году составляет 17%.

Советы для получения кредита

Пример как снизить процентную ставку до 10,5%

Клиент получил одобрение на рефинансирование в другом банке и пришел с этим одобрением в Сбербанк, написал заявление и приложил одобрение другого учреждения с процентной ставкой 9,5−10%. Банк предложил 10,5%. Обе стороны подписали дополнительное соглашение к договору займа.

Как снизить процент по кредиту в Сбербанке

От чего зависит процентная ставка

Процентная ставка зависит в первую очередь от ставки Банка России. Именно он выдает Сбербанку кредит на то, чтобы кредитовать население. Во многих случаях Сбербанк использует не заемные, а собственные средства, однако ставка все равно привязывается к ставке Банка России. Сверху нее Сбербанк «добавляет» и свой процент, чтобы получать доход.

Таким образом, уменьшить процент по кредиту ниже того уровня, который был бы выгоден Сбербанку невозможно.

Снижение процентов по кредиту в Сбербанке

Снижение ставки по кредиту в Сбербанке практически не практикуется. С каждым клиентом заключен договор, в котором указана действующая ставка и она не подлежит изменению. Исключения делают, но крайне редко и на индивидуальных условиях. Ошибочно считается, что снижение процентов возможно при помощи услуги реструктуризации. Тем более, что данная возможность подходит далеко не всем. Должны выполняться определенные условия. Так, например, у клиента должны быть серьезные проблемы с финансами (допустим, он потерял работу, лишился трудоспособности и так далее). И, что более важно, реструктуризация практически никогда не предполагает снижение процентной ставки. Чаще всего банк идет на то, чтобы изменить валюту займа или увеличить срок кредитования. В обоих случаях размер платежа будет снижен без уменьшения процентной ставки, что поможет клиенту решить свои финансовые проблемы.

Как снизить процентную ставку кредита в Сбербанке

Для того, чтобы понизить процентную ставку в Сбербанке, существует только один более или менее реальный вариант: написать письмо и просить банк уменьшить процент:

Посетить любое отделение банка.

Обратиться к любому менеджеру.

Менеджер предложит написать письмо с обращением к руководству банка, в котором указывается просьба снижения ставки до актуального на момент подачи такого заявления уровня.

Менеджер примет письмо и зарегистрирует его.

Примерно через 1-2 месяца, после рассмотрения письма Кредитным Комитетом банка, будет принято решение. Следует учитывать, что практически во всех случаях банк отказывает в снижении ставки, но небольшой шанс всегда есть, так что пробовать все равно нужно.

Необходимые документы

В связи с тем, что у банка нет ни одного сервиса или услуги, при помощи которых можно было бы снизить ставку действующего кредита, конкретного перечня документов тоже не существует. Из основных, при обращении в банк, следует с собой взять:

Договор на обслуживание.

Любые документы, которые подтверждают тот факт, что клиент больше не может платить по действующим процентам.

Следует учитывать тот факт, что в большинстве случаев, если у клиента действительно есть уважительная причина для просьбы снизить ставку, вместо этого ему предложат оформить кредитные каникулы или реструктуризацию. Оба варианта не предполагают снижения ставки.

Условия рефинансирования

Рефинансирование никак не поможет клиентам Сбербанка снизить процентную ставку. Данная услуга актуальна только для клиентов других банков, которые хотят перейти на обслуживание в Сбербанк. В такой ситуации, действительно, финансовая организация идет на серьезные уступки: снижает ставку, увеличивает срок кредитования и так далее. Но все это не актуально для тех лиц, которые и так уже являются клиентами Сбербанка. Отдельно следует отметить тот факт, что рефинансирование чаще всего применяется лишь один раз для каждого конкретного кредита (или, если их несколько, они обычно объединяются в один). Условия:

Быть клиентом другого банка (не Сбербанка).

Иметь кредиты в другом банке и исправно выполнять все свои обязательства (без просрочек и так далее).

Минимальная сумма: 300 тысяч рублей.

Максимальная сумма: ограничена лишь финансовым состоянием потенциального клиента, а также суммой остатка долга в другом банке.

Срок кредитования: до 30 лет.

Преимущества и недостатки

Никаких недостатков в снижении процентной ставки, если это все же будет согласовано, нет.

Реструктуризации

У реструктуризации есть пара недостатков: с ее помощью невозможно снизить процентную ставку, а также, чтобы ее оформить, нужно доказать, что у клиента есть уважительная причина для подачи такого заявления. В остальном – сплошные преимущества.

Благодаря, например, увеличению срока кредита, сумма ежемесячного платежа может быть существенно уменьшена.

Рефинансирования

Как уже было сказано выше, рефинансирование актуально только для клиентов других банков. Из недостатков, помимо этого, можно отметить только тот факт, что можно рефинансировать кредит только один раз. Также, банки очень тщательно проверяют клиентов, которые запрашивают услугу рефинансирования. Если с кредитной историей не все хорошо, есть серьезная вероятность, что в рефинансировании откажут. Никто не хочет «забирать» проблемного клиента. К преимуществам можно отнести возможность оформить кредит на более выгодных условиях: сниженная процентная ставка, более длительный срок кредитования, объединение нескольких кредитов в один и так далее.

Перекредитования

Перекредитование – это и есть рефинансирование. Сервис выглядит следующим образом: клиент другого банка обращается в Сбербанк с просьбой перекредитования (рефинансирования). Если его заявку одобряют, то Сбербанк перечисляет другому банку всю сумму долга клиента. Этот платеж и является вариантом выдачи кредита новому клиенту, который пришел из другого банка. Фактически, денег он не видит, просто теперь будет должен конкретно Сбербанку. В отдельных случаях сумму кредита увеличивают и разницу заемщик может использовать в своих целях.

Как снизить процентную ставку по кредиту в Сбербанке

Ставка по кредиту — ключевой параметр, определяющий общий размер переплаты. Если речь о большой ссуде, которые граждане часто берут именно в Сбербанке, то часто даже разница в 0,5-1% становится весьма существенной. Если учесть, что ставки по новым кредитам банк регулярно снижает, понятно, что действующие клиенты тоже хотят уменьшить процент.

Рассмотрим, как снизить процентную ставку по кредиту в Сбербанке, реально ли это вообще. Разберем и влияние ключевой ставки ЦБ на рыночные проценты по ссудам. Как сделать так, чтобы кредит оказался более выгодным. Все подробности — на Бробанк.ру.

| Макс. сумма | 1 500 000 Р |

| Ставка | От 5% |

| Срок кредита | До 7 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | 23-70 лет |

| Решение | От 15 минут |

Почему Сбербанк снижает актуальные ставки

Если речь о конкретном кредитном договоре, который уже заключен, о снижении по нему ставки просто так точно говорить не приходится. Если там указаны 18% годовых, на их основании и построен график. Он остается неизменным, пока клиент не закрыл договор. Но некоторые изменения в схему выплат все же внести можно.

Другое дело — новые кредиты, в последнее время ставка по ним регулярно уменьшается. Все дело в политике Центрального Банка РФ, который регулярно понижает уровень ключевой ставки.

Что такое ключевая ставка? Если говорить коротко и просто, то это процент, под который ЦБ РФ выдает деньги банкам. Банки, в свою очередь, используют привлеченный капитал для выдачи ссуд гражданам и бизнесу.

Действует стандартный принцип торговли: купить подешевле, продать подороже. Банк берет в ЦБ РФ деньги под 4,25%, а продает кредиты под 15-20%, если не больше.

От размера ключевой ставки напрямую зависят ставки по вкладам и кредитам. Если регулятор снижает значение, то и банки вскоре на соответствующий уровень уменьшают актуальный для новых заемщиков процент. Обычно волна доходит до рынка через 1-2 месяца, и первым объявляет о снижении ставки именно Сбербанк.

Динамика снижения ключевой ставки ЦБ РФ:

Текущего значения в 4,25% не было никогда за всю историю ведения ключевой ставки. То есть сейчас именно тот момент, когда банковские ссуды стали максимально дешевыми. И понятно, что те люди, которые буквально год назад брали кредит по более высокой ставке, желают переоформить ссуду под процент, актуальный на данный момент.

За последний год в связи с уменьшением ключевой ставки проценты по кредитам снизились на 3-3,5 пункта. И именно те заемщики, которые брали деньги в долг год назад, задаются вопросом, как снизить процент по кредиту в Сбербанке.

Реально ли вообще снизить ставку по кредиту

Сбербанк вообще никак не регламентирует эту ситуацию. То есть у него нет отлаженной схемы, которая предполагала бы возможность уменьшения процента по действующему кредиту.

Безусловно, вы можете обратиться в банк, написав в свободной форме заявление с просьбой уменьшить процент по текущему кредиту, но надеяться на что-то не особо стоит. Обычно, если речь о простом потребительском кредите, банк шлет отказ, предлагая иную форму выхода из ситуации — рефинансирование.

Программа рефинансирования в Сбербанке

Практически все российские банки, выдающие потребительские ссуды, предлагают и их рефинансирование. Это переоформление на новых условиях. Выдавший кредит банк значения не имеет: может быть как “родным”, так и сторонним.

Проще говоря, выдается новый кредит для гашения старого. Суть операции — изменение условий по текущей ссуде, в том числе и процентной ставки. Если прежний кредит был выдан под 19%, то новый договор может быть заключен под 12-13%. То есть разница может оказаться весомой.

| Макс. сумма | 3 000 000 Р |

| Ставка | От 5,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 22 лет |

| Решение | 1 день |

Тарификация рефинансирования потребительского кредита в Сбербанке:

При рефинансировании можно перекрывать одновременно до 5-ти ссуд разных банков. Срок заключения нового договора клиент может выбрать любой удобный.

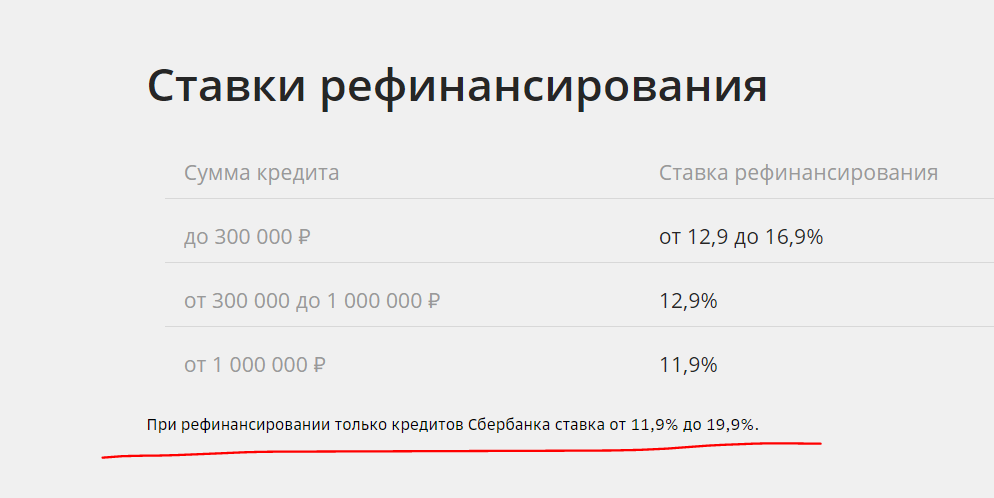

Ставки по рефинансированию Сбербанка:

Если изучить условия программы, то становится понятным, что Сбербанк не заинтересован в рефинансировании собственных кредитов. Об этом говорит и повышенное ограничение по минимальной сумме сделки, и увеличенные ставки для собственных клиентов.

Этому есть логичное объяснение. Рефинансирование — это возможность привлечения новых качественных клиентов из других банков. Поэтому для переманивания и устанавливаются более лояльные условия: это работа на перспективу, потом с этим человеком можно работать и по другим направлениям. А если клиент и так уже пользуется продуктами Сбербанка, зачем предлагать ему что-то особо выгодное?

Рефинансирование в других банках

Есть смысл рассмотреть предложения о рефинансировании других банков страны. Имеется высокая вероятность того, что там можно будет заключить более выгодный договор и существенно снизить актуальную ставку.

Предложения других банков:

То есть предложения других банков даже выгоднее, чем самого Сбербанка. Напомним, что он устанавливает для собственных клиентов ставки по рефинансированию в диапазоне 11,9-19,9%.

Прежде чем прибегать к рефинансированию, делайте расчет выгодности операции. Если с момент заключения договора со Сбербанком прошло больше третьей части срока, смысла может не оказаться вообще.

Как проходит перекредитование в другом банке

Сначала все же рекомендуем обратиться в Сбербанк, подать заявление на уменьшение процента по текущему кредиту. Запрос рассматривается около месяца, после выносится решение. Если отказано, подайте заявку на рефинансирование. Точная ставка будет известна только по итогу рассмотрения. Если она не устроит, окажется высокой, тогда анализируйте предложения других банков.

По итогу сделки кредит, выданный ранее Сбербанком, закрывается досрочно. Сумма переводится в другой банк под новые условия. Теперь платить нужно другой организации согласно обновленному графику.

Если речь об ипотеке

Ипотека — совсем другое дело. Отношение к таким заемщикам несколько иное. Люди реально подают заявки в Сбербанк на снижение процента по ипотеке и получают положительные решения. Об этом говорят отзывы ипотечных клиентов Сбербанка.

Но. Ранее заявки принимались на специальном онлайн-сервисе Сбербанка Домклик. Если сейчас зайти в раздел приема онлайн-заявлений, в нем висит информационная табличка о том, что запросы на уменьшение ставок по жилищным ссудам не принимается:

Так что, выполнить это действие невозможно. В России нет закона, который бы обязывал банки снижать ставки по действующим кредитам в связи с уменьшением ключевой ставки ЦБ. Они делают это на свое усмотрение, поэтому особо рассчитывать на снижение переплаты не стоит. Есть действующий договор, подписанный заемщиком, и тот обязуется соблюдать его в полном объеме.

Ипотечные заемщики также могут обращаться за рефинансированием жилищного кредита в сам Сбербанк или в сторонние банки. Процедура несколько сложнее, так как в сделке участвует залог. По процессу она схожа с оформлением новой ипотеки. И тоже рефинансирование не всегда окажется в итоге выгодным.

Источник информации:

Комментарии: 11

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь: