как ускорить выход на пенсию

Выгодно ли оформить пенсию по старости позже положенного возраста?

Допустим, у безработного подходит возраст выхода на пенсию, но он ее не оформляет. Какая минимальная доплата положена за каждый год просрочки оформления пенсии? И положена ли компенсация на время пандемии коронавируса?

Если человек позже выходит на пенсию, ее размер увеличивается за счет премиальных коэффициентов. Чем больше лет проходит, тем выше эти коэффициенты, а значит, и размер пенсии. Когда пенсию будут начислять, учтут все индексации и страховые отчисления, если они были, и сделают перерасчет величины индивидуального пенсионного коэффициента и его стоимости. Премиальные коэффициенты не работают, только когда человеку назначается государственная и социальная пенсия.

Получать повышенную пенсию вы сможете, только если соблюдаются и другие условия для назначения страховой пенсии по старости — продолжительность страхового стажа и величина балла. И только после того, как вы ее оформите, — до этого момента никаких выплат не предусмотрено. А главное, вы потеряете те деньги, которые могли бы получить: положенная, но не оформленная вами пенсия не возвращается.

Исключение только одно: страховую пенсию по старости могут назначить задним числом, если пенсионер обратился за ней в течение 30 дней после увольнения. В этом случае пенсию назначат со дня, следующего за днем увольнения, и пенсионер получит деньги за период просрочки.

Если решите отложить выход на пенсию, обязательно посчитайте, насколько это выгодно. Учтите состояние своего здоровья, возможность работать или получать иной доход. Не стоит забывать и об инфляции, которая может съесть выгоду.

Как считается страховая пенсия по старости

Страховую пенсию по старости назначают только после того, как одновременно соблюдаются три условия:

До конца 2021 года, чтобы оформить пенсию по старости, нужно проработать как минимум 12 лет и иметь 21 балл.

Точный размер своей пенсии вы сможете узнать, только когда ее начислят. Для этого используется формула:

где A — количество баллов;

B — стоимость одного балла на дату назначения страховой пенсии;

C — размер фиксированной выплаты на дату назначения пенсии;

k1, k2 — премиальные коэффициенты.

При расчете учитывают только полное количество лет отсроченного выхода на пенсию. То есть если вы решите оформить пенсию, скажем, через 3 года и 11 месяцев, то в расчет возьмут только 3 года.

Как победить выгорание

Как рассчитывается пенсия, если отсрочить ее оформление

Механизм, как официально увеличить пенсию за счет отсрочки оформления, появился в 2015 году. Тогда с 1 января вступил в силу закон о страховых пенсиях. Им можно воспользоваться, если пенсия назначается по возрасту или — когда есть основания — досрочно.

Этим же законом установлены повышающие или, как их называют, премиальные коэффициенты. Одни применяют к ИПК, другие — к фиксированной пенсионной выплате. Чем дольше вы не выходите на пенсию, тем выше размер каждого из этих коэффициентов.

Как повышаются коэффициенты, если откладывать выход на пенсию

| Количество полных месяцев, на которые отложена пенсия | Повышающий коэффициент для тех, у кого есть право на страховую пенсию | Коэффициент, который повышает балл для тех, у кого есть право на страховую пенсию |

|---|---|---|

| 12 | 1,056 | 1,07 |

| 24 | 1,12 | 1,15 |

| 36 | 1,19 | 1,24 |

| 48 | 1,27 | 1,34 |

| 60 | 1,36 | 1,45 |

| 72 | 1,46 | 1,59 |

| 84 | 1,58 | 1,74 |

| 96 | 1,73 | 1,9 |

| 108 | 1,9 | 2,09 |

Допустим, вы должны были оформить пенсию в январе 2021 года и к этому моменту заработали 90 пенсионных баллов. Размер пенсии составил бы:

90 × 98,86 Р + 6044,48 Р = 14 941,88 Р

98,86 Р — это стоимость одного балла, а 6044,48 Р — размер фиксированной выплаты к страховой пенсии с 1 января 2021 года.

Итак, вы решили не оформлять пенсию. Посмотрим, как будет меняться ее размер. Я не учитывала увеличение размера фиксированной выплаты к пенсии и стоимость балла: эти показатели меняются каждый год. Также я не заложила баллы, которые вы можете получить дополнительно или докупить. Однако расчеты ниже позволяют увидеть общую картину, насколько изменится размер пенсии за счет премиальных коэффициентов.

Как будет меняться размер пенсии за счет повышающих коэффициентов

| Количество месяцев отсрочки | Фиксированная выплата | Выплаты исходя из величины ИПК | Размер пенсии | Размер пенсии за год | Выгода с учетом неполученной пенсии |

|---|---|---|---|---|---|

| 12 | 6382,97 Р | 9520,22 Р | 15 903,19 Р | 190 838,28 Р | 11 535,72 Р |

| 24 | 6769,81 Р | 10 232,01 Р | 17 001,82 Р | 204 021,84 Р | −154 583,28 Р |

| 36 | 7192,93 Р | 11 032,77 Р | 18 225,7 Р | 218 708,4 Р | −319 199,28 Р |

| 48 | 7676,49 Р | 11 922,52 Р | 19 599,01 Р | 235 188,12 Р | −482 022,12 Р |

| 60 | 8220,49 Р | 12 901,23 Р | 21 121,72 Р | 253 460,64 Р | −643 052,16 Р |

| 72 | 8824,94 Р | 14 146,87 Р | 22 971,81 Р | 275 661,72 Р | −800 153,64 Р |

| 84 | 9550,28 Р | 15 481,48 Р | 25 031,76 Р | 300 381,12 Р | −954 736,8 Р |

| 96 | 10 456,95 Р | 16 905,06 Р | 27 362,01 Р | 328 344,12 Р | −1 106 076,36 Р |

| 108 | 11 484,51 Р | 18 595,57 Р | 30 080,08 Р | 360 960,12 Р | −1 252 762,92 Р |

| 120 | 12 753,85 Р | 20 641,97 Р | 33 395,82 Р | 400 749,84 Р | −1 392 275,76 Р |

Выгодно ли выходить на пенсию позже

Каждый год, на которой вы отложите оформление пенсии, будете терять как минимум 179 302,56 Р в виде неполученной пенсии. Если выйдете на пенсию через год, то получите только условную выгоду. Ежегодная индексация пенсий вас не коснется, а она в среднем дает прибавку около 1000 Р в месяц или около 12 000 Р в год. При дальнейшей отсрочке будут только потери, и назначенная в увеличенном размере пенсия компенсировать их сразу не сможет — понадобится какое-то время.

Если, допустим, вы отложите выход на пенсию на 10 лет, вам придется получать пенсию еще примерно три года, чтобы этими деньгами просто отбить потери за все годы отсрочки. Таким образом, реальная выгода может образоваться, когда вам будет глубоко за 70 лет. На сегодняшний день пенсия в 30 000—40 000 Р — это, возможно, и неплохо. Но что будет через 5 или 10 лет, сказать трудно, а не полученные за эти годы деньги не вернутся.

В расчетах не заложена и инфляция. Поэтому можно сказать, что возможные потери — минимальный уровень. Фактически они будут больше. Не учтена и упущенная выгода, ведь пенсию можно инвестировать, держать в банке под проценты или использовать как-то еще для получения пассивного дохода.

Если выйти на пенсию, но продолжить работать

Если выйдете на пенсию и продолжите работать, это увеличит количество баллов. Но для работающих пенсионеров при корректировке пенсии можно учесть не более 3 ИПК за год. Еще работающие пенсионеры не имеют права на ежегодную индексацию пенсии на фиксированный процент.

Кроме того, с возрастом работать сложнее, а найти место с хорошей зарплатой труднее. Зато можно и работать, и получать положенную пенсию — жить достойно сейчас, а не завтрашним днем.

Система отсроченного выхода на пенсию выгодна государству: деньги остаются в бюджете, поэтому ПФР позиционирует этот вариант только с лучшей стороны. О возможных потерях не говорят, как и не приводят статистику, сколько людей не дожили даже до назначения пенсии.

Стоит ли безработному откладывать оформление пенсии

Учитывая, что вы безработный и, возможно, дальше работать не планируете, вам выгоднее оформить пенсию сейчас. Даже если удастся трудоустроиться или найти подработку, это только плюс к текущим и будущим доходам, если на пенсию вы выходите по сроку. При оформлении пенсии статус безработного с вас снимут, а выплачивать пособия прекратят, если их еще платят.

Если делать долгосрочный выбор между пособием и пенсией, то выгоднее оформить пенсию. Или найти источник дохода, который позволит отложить назначение пенсии и при этом обеспечить себе относительно безбедную жизнь.

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают

Сколько нужно заплатить в ПФР, чтобы купить стаж и баллы для пенсии

Все чаще нашим гражданам приходится на личном опыте убеждаться в том, что повышение пенсионного возраста — это еще не самая большая беда.

Намного хуже — когда, дождавшись пенсионного возраста, обращаешься в ПФР и вдруг узнаешь, что ждать придется еще пять лет! А все потому, что не хватает страхового стажа или пенсионных баллов.

Страховая пенсия назначается по достижении пенсионного возраста тем, у кого есть необходимый минимум стажа и баллов. В 2020 году требуется 11 лет и 18,6 пенсионных баллов, а в ближайшей перспективе придется подтверждать уже 15 лет стажа и 30 баллов.

Недавно мне написала женщина, которой не хватило до страховой пенсии всего 0,5 балла! Из-за этого ей придется еще 5 лет ждать пенсию — и то социальную, размер которой очень низкий (всего 5 283,84 рубля в этом году).

Способов исправить ситуацию всего два — дорабатывать или же. «докупать» стаж и пенсионные баллы. Сколько нужно заплатить в ПФР, чтобы получить недостающий стаж или баллы, и как это сделать?

Во-первых, следует подать в ПФР заявление о добровольном вступлении в правоотношения по обязательному пенсионному страхованию.

Статья 29 Федерального закона от 15 декабря 2001 г. № 167-ФЗ позволяет добровольно платить взносы на пенсионное страхование тем, за кого работодатель их не отчисляет.

Это касается тех, кто работает за границей, или живет в России, но официально не трудоустроен, или же стал самозанятым, перейдя на уплату налога на профессиональный доход.

Во-вторых, нужно взять в ПФР квитанцию и уплатить страховые взносы за текущий год (через банк или в режиме онлайн, через электронный сервис на сайте ПФР).

Но стоит учитывать ряд нюансов:

— Расчетным периодом для добровольной уплаты страховых взносов является календарный год.

Он начинается со дня приема Пенсионным фондом заявления на вступление в программу и заканчивается 31 декабря того же года.

С наступлением нового календарного года начинается следующий расчетный период.

Поэтому, к сожалению, нельзя уплатить взносы за прошлое время (например, купить себе сразу 10 лет стажа). Добровольные взносы учитываются только в том году, в котором были уплачены.

— Взносы зачисляются на счет плательщика 31 декабря.

В связи с этим можно платить как всю сумму за год единовременно, так и частями в течение года — это не принципиально.

А вот воспользоваться взносами для назначения пенсии можно будет в следующем году: в срок до 1 марта они поступят на лицевой счет гражданина — и соответственно, ему начислят и страховой стаж, и пенсионные баллы.

— Обратите внимание, что нужное количество стажа и баллов определяется по состоянию на тот год, в котором гражданин достиг пенсионного возраста.

Например, женщине 1964 г.р. исполнилось 55,5 лет в 2020 году, но ей отказали в пенсии из-за нехватки 0,5 балла.

В том же году она перечислила добровольные взносы — и в 2021 году снова обращается за пенсией. Но ее право на пенсию все равно будут определять по состоянию на 2020 год — т. е. ей понадобится 11 лет стажа и 18,6 баллов (тогда как в 2021 году для пенсии нужно будет 12 лет и 21 балл соответственно).

Тем самым исключается т. н. «карусель» — когда человек докупил стаж и баллы за год, а их со следующего года требуется еще больше.

— Не стоит забывать, что действует такой запрет: нельзя «купить» добровольными взносами больше половины стажа, который требуется для пенсии.

Исключение сделано только для самозанятых: им стаж по добровольным взносам учитывается без ограничений.

Ну и самый главный вопрос: сколько же нужно заплатить взносов, чтобы получить стаж и пенсионные баллы?

Чтобы добавить к стажу один календарный год, достаточно внести минимальную сумму взноса — это тариф, умноженный на 12-кратное значение МРОТ по состоянию на 1 января текущего года.

Прошу обратить внимание, что согласно разъяснению ПФР из суммы добровольно перечисленного взноса вычитается солидарная часть тарифа.

Поэтому сумма взносов, учтенных на лицевом счете, составит только 72,7% от уплаченных (16 / 22).

Минимальный взнос 32 023,20 рублей в 2020 году позволит получить только 1,127 пенсионных балла.

Максимально допустимая сумма добровольного взноса за один год равна восьми минимальным. Но нужно учитывать, что за 2020 год в пенсию засчитывается 9,57 баллов и не больше.

Закон позволяет плательщику выбрать сумму добровольных взносов в пределах действующего минимума и максимума.

А самозанятым для зачета одного года в страховой стаж нужно уплатить взносы в размере не менее фиксированного платежа, установленного для ИП на текущий год. В 2020 году — это 32 448 рублей.

Таким образом, «покупка» пенсионного стажа и баллов — это вовсе не шутка, а вполне реальный механизм, предусмотренный законом.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

С 1 января 2022 года будет упрощен досрочный выход на пенсию

|

| AndreyPopov / Depositphotos.com |

Вчера Президент РФ Владимир Путин подписал закон, которым вносится ряд правок в части порядка назначения пенсий, социальных доплат к ним и других выплат гражданам. Соответствующий Федеральный закон от 26 мая 2021 года № 153-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» (далее – Закон № 153-ФЗ) вступит в силу с 1 января 2022 года.

Так, граждане, которые остались без работы в предпенсионном возрасте, вправе выйти на пенсию на два года раньше установленного срока (мужчины, достигшие возраста 60 лет, а женщины – 55 лет). Таким правом можно воспользоваться при наличии следующих условий:

Указанное осуществляется по предложению службы занятости при отсутствии возможности трудоустройства безработных граждан. Досрочная пенсия будет выплачиваться такому гражданину до момента наступления им возраста, дающего право на страховую пенсию по старости. Изменения внесены в п. 2 ст. 32 Закона РФ от 19 апреля 1991 года № 1032-1 «О занятости населения в Российской Федерации».

Поправками вводится беззаявительный порядок получения страховых и социальных пенсий по инвалидности, которые назначаются со дня выдачи предложения органа службы занятости о досрочном назначении пенсии безработному гражданину. Изменения внесены новым п. 2.1. ст. 3 Федерального закона от 15 декабря 2001 года № 166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации».

Законом № 153-ФЗ предусмотрены также и иные изменения. В частности, установлена возможность досрочной выплаты и доставки страховой пенсии по инвалидности, в случае, если на территории введен режим ЧС.

С даты вступления в силу поправок, на ПФР будут возложены обязанности по информированию граждан, достигших возраста 45 и 40 лет (соответственно мужчины и женщины) о предполагаемом размере страховой пенсии по старости. Информирование предусматривается раз в три года, при условии, что данные лица не получают какую-либо пенсию.

Назло Пенсионному фонду. Пять способов выйти на пенсию пораньше

Пока ПФР рассказывает о выгоде более позднего выхода на пенсию, а пенсионный возраст повышается ежегодно, россиянки мечтают пораньше уйти на заслуженный отдых. Это вполне реально. При каких условиях можно досрочно выйти на пенсию?

Повышение пенсионного возраста началось в 2019 году и затронуло женщин 1964 года рождения и моложе. Они, в отличие от тех, кто постарше, выходят на пенсию не в 55 лет, а позже. Поэтому досрочный выход на пенсию стал актуальным как никогда. Перечислим пять случаев, когда женщина имеет право выйти на пенсию, не дожидаясь наступления пенсионного возраста.

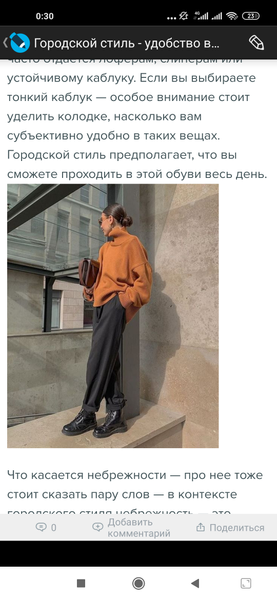

Досрочная пенсия: кому положена и при каких условиях? Фото: 365news.biz

Огромный стаж

На практике «заработать» такой стаж довольно сложно, если не сказать, что невозможно. Нужно выйти на работу в 18 лет и трудится без перерыва до 55 лет. Рожать детей и нянчиться с ними нельзя, потому что это украдёт время. Уход за детьми включается в стаж, но только при стандартном выходе на пенсию, при досрочном — нет.

От трёх детей и больше

Отказать многодетной в досрочном выходе на пенсию могут в случае лишения родительских прав, недостаточного стажа (нужно не менее 15 лет) и пенсионных баллов.

Этот способ досрочного выхода на пенсию более реален, потому что в стаже учитывают уход за детьми.

Педагоги и медики

Медики могут выйти на пенсию пораньше. Фото: smcloud.net

При расчёте трудового стажа будут учитывать профессиональное обучение и дополнительное профессиональное образование (курсы повышения квалификации), если в то время за женщиной сохранялось рабочее место, а работодатель уплачивал взносы. Соответствующее постановление правительства вступило в силу в апреле 2018 года.

Северные

Пенсионный возраст также уменьшится для тех, кто проработал на Севере более 90 месяцев. За каждый полный год пенсионный возраст снизится на четыре месяца.

Те же, кто работал на территориях, приравненных к Крайнему Северу, выходят на пенсию раньше при наличии стажа в 10 лет.

В 2022 году льгота расширится, поскольку в северном стаже будут учитывать периоды обучения с сохранением рабочего места и уплатой страховых взносов.

Северные + дети

В качестве бонуса: можно выйти на пенсию в 45 лет, если постоянно проживать в районах Крайнего Севера и приравненных к ним местностях, при наличии 20-летнего стажа в качестве оленевода, рыбака, охотника-промысловика.

«Сам себе пенсионный фонд»: 7 историй людей, которые планируют выйти на пенсию пораньше

Пенсия от государства вселяет мало оптимизма: сначала до нее надо дожить, а потом на нее как-то прожить.

Это истории читателей из Сообщества Т—Ж. Собраны в один материал, бережно отредактированы и оформлены по стандартам редакции.

Сформировать капитал, чтобы потом меньше напрягаться

На работе занимаюсь автоматизацией учета с помощью «1С». Первые три года приходилось жертвовать почти всем — многие в консалтинге в той или иной форме этим страдают.

В отношении пенсии у меня нет конкретных целей или планов. Но совершенно очевидно, что тянуть прежний ритм после 35 будет практически нереально. Так что буду делать то же самое, но меньше напрягаться.

Составить план на десятилетия вперед, чтобы потом заниматься семьей и преподавать

Я разработчик интерфейсов. Хороший разработчик — соответственно, неплохо зарабатываю. В самом начале карьеры, чтобы стать конкурентным на рынке и начать получать приличные деньги, мне приходилось вкалывать без выходных и перерывов на обед. Но, так как моя работа предполагает сидячий образ жизни, то уже к 25, несмотря на регулярные занятия спортом, у меня начались проблемы с позвоночником.

Сейчас нам с супругой по 32. Не знаю, на сколько меня еще хватит, поэтому хотелось бы выйти на пенсию как можно раньше. Планирую стать пенсионером после 45 плюс-минус два-три года. Жену тоже по возможности отправил бы на «пенсию» пораньше. Все зависит от того, как быстро получится накопить необходимый капитал для получения пассивного дохода, достаточного, чтобы сохранить комфортный уровень жизни: не обращать внимания на ценники в магазинах, не падать в обморок от стоимости билетов в театры и музеи, путешествовать пару раз в год или вообще снять жилье где захочется.

На внезапно свалившееся наследство или разработку гениального продукта, который я за круглую сумму продам «Яндексу» или «Гуглу», особо не рассчитываю, поэтому выход один: дисциплина и тщательное планирование. Проанализировав все доходы и расходы за несколько лет, нам удалось прийти к комфортному, но при этом экономному уровню жизни, и сейчас мы тратим меньше, чем откладываем. У нас есть план по доходам и расходам на десятилетия вперед. Но это марафон, а не спринт: нет смысла разрываться, впахивая по 80 часов в неделю. Главное — поддерживать комфортный баланс между работой и личной жизнью и следовать плану по доходам: перевыполнил — отлично, не успеваешь — поднажми.

Выйдем на пенсию еще молодыми, дети еще будут школьниками, поэтому планы просты: как можно больше времени проводить с семьей, готовить на террасе загородного дома мясо и овощи, выращивать яблоки и гнать кальвадос. Может быть, получить педагогическое образование и пойти в ближайшую школу учителем информатики. А пока позволяет здоровье — путешествовать и много гулять.

Откладывать половину зарплаты, чтобы уволиться в 50-й день рождения и улететь в теплую страну

Планирует выйти на пенсию: в 50 лет

Ожидаемая пенсия: от 100 000 Р в месяц

Необходимый капитал: 🌚

Сейчас мне 31 год, на пенсию выхожу в 50 лет. В начале года начал откладывать и инвестировать деньги на достижение этой цели.

Моя «пенсия» должна быть не менее 100 000 Р в месяц — это на сегодняшний день, без учета инфляции и при условии наличия жилья. На эту сумму можно позволить себе походы в кафе, кинотеатры, клубы или кружки для одиноких стариков, можно оформить подписку на готовое питание, клининговую компанию и путешествовать пару раз в год.

Я начал свой профессиональный путь в колцентре. Но спустя пару лет осознал, что если я ничего не предприму, то до конца дней своих буду ходить в туалет по расписанию. Открыл интернет, посмотрел, каким специалистам больше платят, понял, что программирование — это мое. И стал веб-разработчиком.

Будучи востребованным специалистом, не имея семьи или недееспособных родственников, формировать бюджет несложно. Самое трудное — удержаться от покупки топовых «яблочных» продуктов: деньги на ветер, но так хочется!

Я сам себе пенсионный фонд и не испытываю никаких лишений или сложностей. Просто работаю в свое удовольствие (иногда нет), получаю зарплату и половину сразу кладу в пенсионную корзинку, а остальное трачу или откладываю на крупную покупку или путешествие. Порой приходится жертвовать выходными, пятничными вечерами и ночами, чтобы повысить квалификацию и поднять зарплату.

Но это не жертва — это инвестиция.

На период, когда выйду на пенсию, ничего не планирую. 20 лет — большой срок, и неизвестно, в какой стране мы будем жить. Скорее всего, в 50 лет я просто уволюсь, прямо в день рождения. Все меня дружно и с завистью проводят. Улечу в теплую страну на пару месяцев, годик или несколько лет. А если вдруг заскучаю по коду или коллегам, устроюсь в контору с низкими требованиями и зарплатой или организую собственную чилл-компанию.

Вкладывать в ИИС и здоровье на максималках, чтобы потом стать фотографом и ездить по миру

Планирует выйти на пенсию: до 50 лет

Ожидаемая пенсия: 100 000—120 000 Р в месяц

Необходимый капитал: 20 000 000—25 000 000 Р

Начал задумываться о раннем выходе на пенсию лет пять назад, когда это еще не было модным. На эту мысль меня, как и многих, натолкнули книги Роберта Кийосаки, Бодо Шефера и Вики Робин. Посчитал, что для комфортного ничегонеделания нужно инвестировать 30% доходов в течение 15 лет. К тому времени мне будет за 50, хочется стать финансово независимым пораньше, поэтому сейчас откладываю половину доходов. Пока получается идти по плану и даже с небольшим опережением.

Чтобы можно было жить, а не существовать и пару раз в год путешествовать, как европейские пенсионеры, нужно 100 000—120 000 Р в месяц. Такой пассивный доход дадут 20—25 миллионов рублей под консервативные 6% годовых. И это еще без учета инфляции: с ней нынешние необходимые 100—120 тысяч через 15 лет превратятся в 400—500 тысяч. Хорошо, что магия сложных процентов работает и в обратную сторону. Плохо, что для достижения цели вместо консервативных 6% годовых требуются довольно спортивные +6% к инфляции.

В принципе, на скромную российскую пенсию я себе уже заработал.

Увлекаюсь фотографией, давняя мечта — опубликовать фото на обложке журнала вроде National Geographic. Это и есть мои планы на пенсию: ездить по миру и ловить редкие кадры, как Шон О’Коннелл в фильме «Тайная жизнь Уолтера Митти». Здорово, когда можно заниматься тем, что нравится, а не тем, за что платят. Это чувство финансовой независимости драйвит больше всего.

Инвестировать 200 000 Р в месяц, чтобы потом зимовать у моря, читать, вести блог и стать самозанятой

Планирует выйти на пенсию: в 45 лет

Ожидаемая пенсия: от 100 000 Р в месяц для себя и ребенка

Необходимый капитал: 30 000 000 Р

Я два в одном: с 18 лет получаю пенсию по заболеванию, а в 45 лет планирую выйти на пенсию за счет инвестиций.

В детстве у меня обнаружили тяжелую бронхиальную астму. Она была такая сильная, что даже учиться в школе я смогла только с пятого класса. До этого была на домашнем обучении. Родители решили оформить мне пенсию, только когда мне исполнилось 15 лет: до этого мама считала, что статус ребенка-инвалида помешает мне ассимилироваться в обществе. Сейчас моя пенсия как инвалида третьей группы составляет 6865,05 Р ежемесячно. У меня есть бесплатный проезд в городском транспорте и проход в музеи со скидкой. Плюс перевела справку об инвалидности, сделала апостиль и теперь получаю скидки в европейских музеях и иногда — на шенгенскую визу.

По моим подсчетам, чтобы ежемесячно получать 100 000 Р с учетом инфляции, мне необходимо 30 000 000 Р — при условии, что жить я собираюсь до 85 лет. Это значит, что мне необходимо работать еще десять лет с сохранением текущего уровня доходов (300 000 Р ) и ежемесячных инвестиций (не менее 200 000 Р ).

Чтобы начать хорошо зарабатывать, мне потребовалось десять лет.

Я юрист в банке. Работа нервная, связанная с постоянными задержками в офисе и командировками в регионы. Работать начала еще во время учебы в вузе, но мой тернистый путь в профессии так или иначе всегда был связан с эмоциональными перегрузками и ненормированным графиком. У меня была личная практика, приносящая дополнительный доход. А в декрете я была всего два месяца — иначе я бы уже не вышла в офис на ту же должность. Имея кредит на квартиру, я не могла себе этого позволить.

Работа всегда была моим главным приоритетом. После рождения ребенка я выгорела, сейчас восстанавливаюсь. Хожу к психологу, пью антидепрессанты, учусь балансу между работой и личной жизнью.

На пенсии хочу жить на море, например в Таиланде, пока в Москве осенне-зимний период. У меня целый шкаф книг, которые я купила и все хочу прочитать, список фильмов. Мечтаю об искусствоведческой деятельности, буду вести блог, снова открою юридическую самозанятость. Через десять лет это будет приятный дополнительный заработок и возможность брать только интересные проекты. В целом строить планы в нестабильной экономике и в условиях повального сокращения сложно, но наличие финансовой подушки избавляет меня от нервного ожидания завтрашнего дня.

Жить на 20% от зарплаты, чтобы потом путешествовать, пока не надоест

Сейчас мне 33, а на пенсию я собираюсь в 34 или 35. Секрет в том, чтобы много зарабатывать, мало тратить и грамотно инвестировать все, что остается.

Я айтишник, работаю в банке в Москве. Карьера длится почти десять лет, но первые лет пять мне не приходило в голову, что можно тратить меньше, чем зарабатываешь. После каждого повышения первым делом спрашивал себя, что я теперь еще могу себе позволить. Потом понял, что если возьму ипотеку, то можно таким образом постепенно накапливать капитал — вдруг пригодится? Так я купил квартиру (которую потом продал).

Затем услышал о движении FIRE, и тут все встало на свои места. Я нашел главный ответ на вопрос о том, что я могу себе позволить: свободу.

Моя работа легче, а зарплата выше, чем у 95% населения страны. Конечно, требуются некоторые специальные знания, но в целом — ничего сверхъестественного. В общем, жаловаться не на что. Но по просьбе Т—Ж можно: в последнее время понял, что моя работа не самая веселая. Правда, сомневаюсь, что где-то еще мне будут столько платить, поэтому пока никуда не ухожу. Получается так называемая золотая клетка, с той лишь разницей, что я могу жить на значительно меньшие деньги, чем получаю. Сейчас я живу на 20—30% от зарплаты, остальное инвестирую.

На инвестиции была пущена квартира в Москве, а вместо нее куплен рюкзак, в котором теперь хранятся все мои вещи.

Инвестировать в два раза больше, чем тратить, чтобы потом заниматься творчеством и управлять капиталом

Планирует выйти на пенсию: в 40 лет

Ожидаемая пенсия: 48 000 Р в месяц

Необходимый капитал: 🌚

Я аналитик, много и старательно работаю, постепенно повышая доход. Не боюсь уходить на новую работу, несмотря на то что сложно покидать прекрасный коллектив и самого лучшего начальника. При возможности всегда работаю в выходной за двойную оплату. На другое направление работы не пойду, даже если потянет на творчество: чтобы выйти на приличный доход, нужны часы для совершенствования, а это время. Лучше дождусь «пенсии». А там уже буду работать и путешествовать, стану управлять своим капиталом и помогать другим управлять их капиталом. Мне интересна тема личных финансов и больно оттого, что многие ходят на нелюбимую работу и не живут, а выживают.

Пенсия. Как накопить на старость и стоит ли надеяться на государство. Разбираемся в запутанном пенсионном законодательстве

Алексей, всё верно сказал. Такие наивные мысли у людей,я ничего не хочу,ни семьи, ни детей,но хочу в 40 лет сидеть в теплой стране на берегу моря с домиком и пить бургундское. А дураки пусть пашут,но я то не дурак,я умнее всех. Чтобы накопить 1 млн$,даже с учётом инвестиций,это какие зарплаты должны быть? Но у этих товарищей зп 200-300 тыс,поэтому можно и рассуждать. А если у большинства Россиян она 20 тыс в регионах,до 40 в Москве,ипотека на 25 лет,двое детей,что ты с неё отложишь и проинвестируешь? Мне кажется,эти статьи пишут обычные люди,работающ где-то в инвесткомпании,для того чтобы больше людей несло деньги к ним инвестировать. А случится за 20 лет может всё что угодно,и кризисы и депрессии,и не дай бог 90-е,когда у людей стырили все кровные,такие как Чубайс(земля ему прахом). А люди их тоже собирали,копили по 30-40 лет.

ALEX, большинство россиян будет жить очень бедно и на пенсию выйдет поздно, но разве это повод на них равняться?

ALEX, На самом деле все реально, писал выше что я лично уже 15 лет на досрочной пенсии. То что ситуация у нас в стране (да и не только у нас) постоянно меняется это факт, как минимум за это время три раза пришлось менять стратегию инвестирования. Если начать думать о пенсии с первой зарплаты то вполне реально накопить нужную сумму, конечно когда полжизни позади сделать это труднее, но тоже возможно. Главное не класть все яйца в одну корзину и что бы они не просто лежали, а еще и приносили доход.

ALEX, Езжай на вахту и работай, ато все хотят в тепле сидеть, да с женой рядом и жалуются на зп в 20 тыс

ALEX, а почему Чубайсу земля прахом.

Сергей, за то что он «хороший чел», и один из тех кто у людей эти деньги тырил.

тьфунатебя, видимо вы давно в Крыму не бывали раз мечтаете о таком. Сам живу в Крыму около 30 лет, советую изменить свою мечту, чтобы потом не жалеть 🙂

Олег, я был в Крыму пару лет назад, и мне очень понравилось. Ещё вот дороги там отремонтируют, с водой порядок наведут и можно жить. Как раз лет через 10. 🙂

Алексей, раньше все яйца в три корзины было удачной диверсификацией)

Многие мечтают дожить до 60-80, даже по тексту в этой статье. А что если срок всего 45? Ну 50.

Мне 32. Последние 5 лет работаю почти без выходных. Наверно нужно просто поймать золотую середину и стараться жить здесь и сейчас с оглядкой на будущее, срок которого может быть не таким каким мы его видим сейчас

Владимир, согласен! Читаю эту статью аж мурашки по коже. Люди как будто выживают сейчас, а не живут, чтобы потом «полегче» было. Только вот, щас самые лучшие годы для авторов статьи. Самые молодые годы. В старости можно и на 20-30к перебиться ))

Олег, у меня тоже создалось впечатление, что «вот после выхода на пенсию начну веселиться по театрам, делать, что хочу, путешествовать и т д», а этого всего в 45-50-60 вообще будет хотеться? Это ведь сегодняшние желания, людей возраста 25-35. Потом все поменяется и превратится «да ну ее эту Индонезию таскаться по аэропортам, силы не те и не так уж надо уже туда». и так со многими планами, чем старше тем консервативнее мышление и меньше телодвижений хочется совершать.

TR, Как говорится «бойтесь ваших желаний, они могут исполнится»

iufimtseva, вам кажется что 50 это старость что ли )) Мне 46 и жизнь только начинается

Елена, я тоже так думала в 49.А через год все так сильно изменилось,что сама не поверила,что так быстро это бывает.

iufimtseva, Соглашусь что в 50-60 лет желания немного меняются, например с парашютом прыгнуть уже не хочется, но путешествовать хочется даже больше чем в молодости. Один мой знакомый в 76 лет занялся дайвингом и уже объездил почти все лучшие места для погружения на планете

Олег, согласна. Если так сильно хочется уехать в Таиланд или Камбоджу, это можно сделать и сейчас (когда границы откроют). В наше время все становится реальностью, главное делать, а не мечтать как будет хорошо через 30 лет. А если не будет? А если, не дай бог, болезнь настигнет страшная? Всего не предугадаешь

Ekaterina, Если болезнь страшная настигнет тогда деньги будут еще нужнее.

Олег, Вот я лично совершенно не жалею что потратил молодые годы на зарабатывания денег, эти годы прошли и к стати вспомнить о них есть что. Но зато сейчас я живу в достатке и у меня нет необходимости работать в отличии от многих моих сверстников которые в молодости жили красиво, а сейчас перебиваются «с хлеба на воду».

Ошибка всех одна, они оценивают будущие события, как прошлого, не внося поправок. Поэтому 30 летние думают, что в 50 лет будут мечтать о том же о путешествиях и теплых странах. Вторая ошибка не понимание, что с возрастом копятся болячки и медицина будет все больше и больше съедать, а если что серьезное. Третья ошибка. Не известно, что будет через 30 лет, может опять обвал рубля и деньги фантики, может доллар обвалился, да что угодно может произойти, а вы например не поработав 10 лет подряд (спросите как у знакомых, как тупеешь после 2 лет службы в армии) уже не станете специалистом, максимум курьер, хотя там роботы уже будут. Необходим баланс, пока есть силы и желания исполняйте свои мечты и что-то откладывайте. Все движение fire считаю популистским разводом чтоб загнать толпы в инвестиции и поймите миру не нужны 40 летние пенсионеры с деньгами. Миру нужна рабочая сила и постоянное движение капитала.

Дмитрий, у всех вполне понятные и приносящие доход планы — просто никто не собирается работать полный рабочий день, разве что у фаната fire нет планов кроме скитаний по миру (но это не точно). От обвала рубля спасут инвестиции в долларах/золоте/юанях, от обвала доллара — тушенка/греча/патроны и т.д. От внезапной смерти не спасет ничего — но это не повод жить одним днем и не строить планов.

За других сказать не могу, но лично я никаких ограничений и лишений не испытываю, исполняю свои мечты и живу полной жизнью.

Согласитесь, в 45 приятнее быть человеком который работает ради удовольствия, не парится о деньгах и знает, что если он не сможет работать завтра — ничего страшного не произойдет, чем тем кто хочет сдохнуть раньше пенсии т.к. впереди только нищета.

Не увидел ни у кого из героев упоминания про их детей. Они все бездетные?

В целом вырисовывается образ бездетного айтишника или другого офисного специалиста без детей и привязанностей. Такой человек, конечно, может откладывать половину дохода, а потом жить в свое удовольствие.

Если же добавить 2-3 отпрысков, которые через 10-15 лет ещё только начнут отделяться, то квест с пенсией станет гораааздо интересней.

Миссис, каждый судит с своей колокольни, у кого-то весь доход — выжить, а у других половина — «вы совсем там зажрались в своей Москве, куда можно столько денег тратить». Если есть возможность комфортно жить и сегодня, и завтра то почему бы не инвестировать.

Irina, зато на 20 тысяч от государства можно разгуляться во всю

Вполне вероятно, уеду в деревню, заведу хозяйство и просто буду наслаждаться физическим трудом, забыв о деньгах вообще. Надоело гоняться за бабками.

Этот год показал, насколько жизнь не предсказуема. Можно ужаться изо всех сил, копить на пенсию, и просто не дожить до этого дня. Поэтому я за размеренные накопления. Нет смысла откладывать все удовольствия и путешествия на старость.

В 50 лет вы будете не такие веселые, задорные. Появятся болячки, желание полежать на диване перевесит желание куда-нибудь слетать. Лучше уж сейчас жить, пока организм молодой) Это конечно не касается тех кто в 35 собирается на пенсию. Но все же, когда в 35 выйдете на пенсию, не переставайте работать и получать знания, не ради денег а ради удовольствия. Тогда если в 45 вдруг закончатся все деньги, то можно пойти снова устроиться на работу

1c-life, Если:

> желание полежать на диване перевесит желание куда-нибудь слетать

то почему как только выбераешься за рубеж, то там куча престарелых, нет бы им полежать, а они борются с этим желанием и куда-то едут? (юмор)

Мне нравится Ильшат Юмагулов из Уфы. Он без фанатизма вот уже 15 лет каждый месяц вкладывает по 3000 рублей (с этого года 4200) в российские акции, капитал достиг 5 млн. В российских акциях он получает примерно 30к рублей в месяц дивидендами. Очень хороший результат. Главное нет такого что он обделил потребление полностью и прочее)) Делает это в свое удовольствие

Давно появилась мечта в 45 уйти на пенсию. Ушел в 2011м, когда был гораздо моложе. Сначала было страшно. Без работы- как это? Нет «гарантии», меньше денег. Но совсем не жалею. Путешествовал по всему миру, зимовал в разных странах, медитровал в монастыре, познакомился с огромным количеством интересных людей.

Да, планировал и планирую свой бюджет, но сильно полагаться на него не стал бы. Помню, как во Вьетнаме в 2014м пил пиво и «чувствовал», как каждый глоток становился дороже. Тогда потерял очень много денег. Были и обратные случаи.

Жизнь преподносит сюрпризы. Иногда не очень приятные. Без этого никак.

Поэтому я бы планировал на будущее, но не забывал бы о жизни в настоящем. Другой-то нет 🙂

Разберём и оценим каждого из участников общего поста. Итак:

6. FIRE Comrade

Самое невнятное описание. Хочет закончить от силы через 2 года в статусе долларового миллионера. Не ясно, сколько есть сейчас, сколько копит ежемесячно, насколько далеко от целевого значения.

— Данных мало

— Все посты не раскрывают/не учитывают следующее:

— Наличие/отсутствие текущей недвижимости для проживания.

— Наличие/отсутствие детей и планов по их рождению, только у одного есть ребёнок.

Поэтому окончательных заключений не просматривается, скорее, больше вопросов возникает по прочитанному.