как утратить право на применение нпд

Как утратить право на применение нпд

Статья 5. Порядок и условия начала и прекращения применения специального налогового режима

1. Физические лица, в том числе индивидуальные предприниматели, изъявившие желание перейти на специальный налоговый режим, обязаны встать на учет в налоговом органе в качестве налогоплательщика.

2. Постановка на учет в налоговом органе гражданина Российской Федерации в качестве налогоплательщика осуществляется налоговым органом на основании заявления о постановке на учет, сведений из паспорта гражданина Российской Федерации и фотографии физического лица, если иное не предусмотрено настоящей статьей. Для граждан Российской Федерации, воспользовавшихся доступом к личному кабинету налогоплательщика для постановки на учет в налоговом органе в качестве налогоплательщика, представление сведений из паспорта гражданина Российской Федерации, фотографии физического лица не требуется.

4. Заявление о постановке на учет, сведения из паспорта гражданина Российской Федерации, фотография физического лица формируются с использованием мобильного приложения «Мой налог».

6. При выявлении противоречий между представленными физическим лицом документами (информацией), сведениями налоговый орган через мобильное приложение «Мой налог» уведомляет физическое лицо об отказе в постановке на учет в налоговом органе в качестве налогоплательщика с указанием причин отказа не позднее дня направления заявления о постановке на учет.

7. При выявлении несоответствия документов (информации), сведений, представленных физическим лицом либо уполномоченной кредитной организацией, сведениям, имеющимся у налогового органа, налоговый орган уведомляет физическое лицо через мобильное приложение «Мой налог» и уполномоченную кредитную организацию (в случае представления заявления о постановке на учет указанной кредитной организацией) об отказе в постановке на учет в налоговом органе в качестве налогоплательщика с указанием причин отказа не позднее шести дней, следующих за днем направления заявления о постановке на учет.

8. При выявлении налоговым органом факта несоответствия физического лица требованиям, предусмотренным частью 2 статьи 4 настоящего Федерального закона или частью 11 настоящей статьи, налоговый орган уведомляет физическое лицо через мобильное приложение «Мой налог» и уполномоченную кредитную организацию (в случае представления заявления о постановке на учет указанной кредитной организацией) об отказе в постановке на учет в налоговом органе в качестве налогоплательщика с указанием причин отказа не позднее дня, следующего за днем направления заявления о постановке на учет.

10. Датой постановки на учет физического лица в качестве налогоплательщика является дата направления в налоговый орган соответствующего заявления.

11. Физическое лицо после снятия с учета в налоговом органе в качестве налогоплательщика вправе повторно встать на учет в качестве налогоплательщика при отсутствии у него недоимки по налогу, задолженности по пеням и штрафам по налогу.

12. Снятие налогоплательщика с учета в налоговом органе осуществляется в случае отказа от применения специального налогового режима, а также в случаях, если физическое лицо прекращает удовлетворять требованиям части 2 статьи 4 настоящего Федерального закона, при представлении в налоговый орган через мобильное приложение «Мой налог» заявления о снятии с учета.

13. Датой снятия физического лица с учета в качестве налогоплательщика является дата направления в налоговый орган заявления о снятии с учета.

14. Не позднее дня, следующего за днем направления налогоплательщиком заявления о снятии с учета, налоговый орган уведомляет указанное лицо через мобильное приложение «Мой налог» и уполномоченную кредитную организацию (в случае представления заявления о снятии с учета указанной кредитной организацией) о снятии с учета физического лица в качестве налогоплательщика.

15. При наличии у налогового органа информации об утрате налогоплательщиком права на применение специального налогового режима или о несоответствии налогоплательщика требованиям части 2 статьи 4 настоящего Федерального закона снятие налогоплательщика с учета в налоговом органе осуществляется по инициативе налогового органа при отсутствии заявления налогоплательщика о снятии с учета.

16. При выявлении налоговым органом факта несоответствия физического лица на дату его постановки на учет в качестве налогоплательщика требованиям части 2 статьи 4 настоящего Федерального закона постановка на учет такого физического лица аннулируется.

17. При снятии физического лица с учета в качестве налогоплательщика по инициативе налогового органа (аннулировании постановки на учет) налоговый орган уведомляет об этом такое физическое лицо через мобильное приложение «Мой налог» и уполномоченную кредитную организацию (в случае представления заявления о постановке на учет указанной кредитной организацией).

18. Обязанность по уплате налога, исчисленного с даты, с которой физическое лицо по инициативе налогового органа снято с учета в качестве налогоплательщика (произведено аннулирование постановки такого лица на учет), прекращается на дату снятия с учета (аннулирования постановки на учет).

19. Лицо считается утратившим право на применение специального налогового режима со дня возникновения оснований, препятствующих его применению в соответствии с частью 2 статьи 4 настоящего Федерального закона.

Самозанятому аннулировали учет на НПД: что делать дальше

Процесс регистрации в качестве самозанятого плательщика НПД крайне прост. Однако быстрая регистрация, которую можно пройти, не вставая с дивана, не означает, что быть налогоплательщиком НПД может кто угодно.

Есть определенные критерии и требования, которым надо соответствовать. В противном случае либо постановка на учет может быть аннулирована (если права быть самозанятым у человека изначально не было), либо снятие с учета в принудительном порядке произойдет позже (если нарушены требования Федерального закона № 422-ФЗ).

Этот пост своего блога я посвящу вопросу аннулирования регистрации самозанятых (принудительному снятию с учета).

Когда возможно аннулирование

Снятие с налогового учета по инициативе налогового органа, при отсутствии заявления плательщика НПД о снятии с учета, осуществляется:

Например, регистрация будет аннулирована, если ИП перешел на НПД, но не отказался от УСН.

Также слететь с НПД можно из-за превышения лимита дохода (2,4 млн рублей).

Напомню, кто не вправе применять НПД:

Каковы последствия аннулирования? Рассмотрим некоторые «узкие» вопросы.

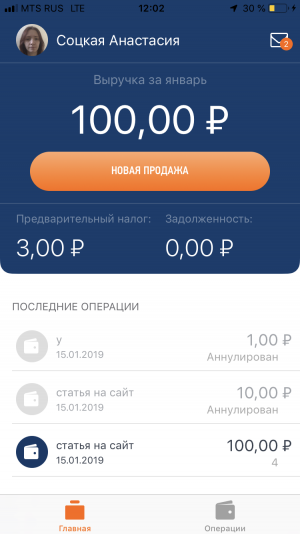

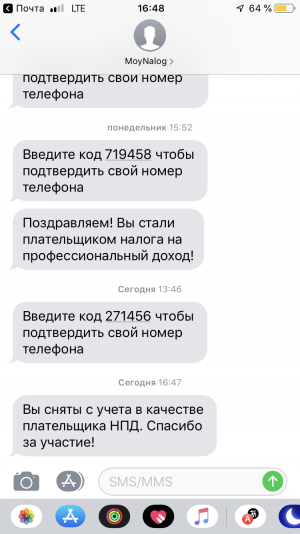

«Мой налог»

Налоговый орган уведомляет о снятии с учета по своей инициативе через мобильное приложение «Мой налог«/веб-кабинет и уполномоченную кредитную организацию (в случае представления заявления о постановке на учет через банк).

После снятия с учета по инициативе налогового органа налогоплательщику предоставляется ограниченный доступ в мобильное приложение «Мой налог»/ веб-кабинет, в котором будет сохранена функция уплаты налога.

Расходы заказчиков

А что если самозанятый контрагент утратил право на применение НПД? Можно ли учесть расходы на основании выданного им чека?

Да, можно, разъясняет ФНС.

Утрата физлицом, в том числе ИП, права на применение НПД или аннулирование налоговым органом его постановки на учет в качестве налогоплательщика НПД не является основанием для непризнания в составе расходов затрат, осуществленных заказчиком, при условии наличия чека, подтверждающего оплату товаров (работ, услуг) и соответствующего требованиям.

Это конечно хорошо, что расходы можно принять. Но беда в том, что эти расходы существенно вырастут из-за потери исполнителем права на НПД.

Если самозанятый утратил право на применение НПД, с этой даты юрлицо или ИП, выступающие заказчиками, обязаны удерживать НДФЛ и платить страховые взносы на сумму вознаграждения такому исполнителю.

После принудительного снятия с учета по НПД можно сразу перейти на УСН. Уведомление надо подать в течение 20 дней с даты потери права на НПД.

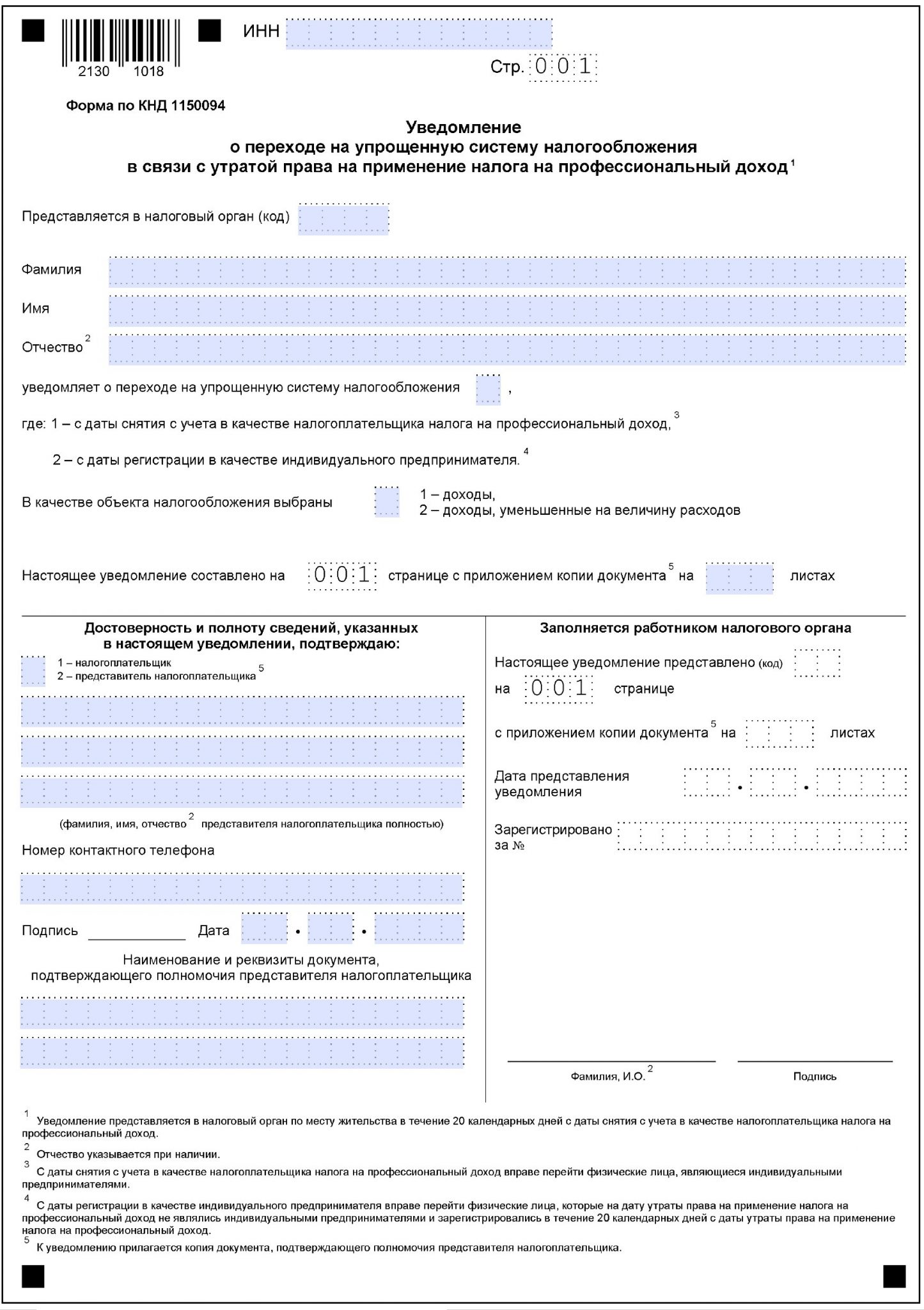

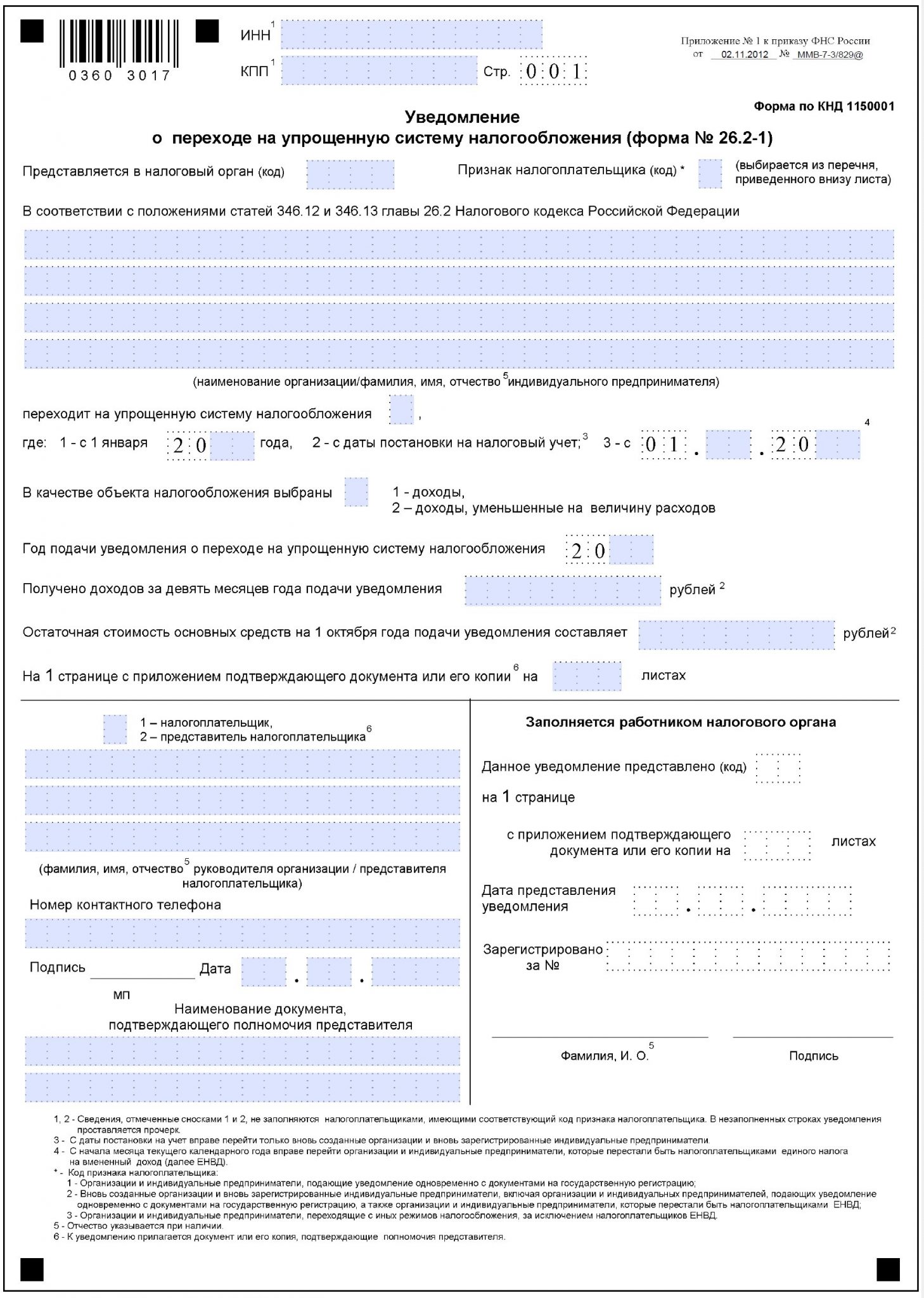

Для уведомления налогового органа о переходе на УСН рекомендуется применять форму 26.2-1 (КНД 1150001).

ИП, переходящий на УСН с даты снятия с учета в качестве налогоплательщика НПД, в уведомлении указывает код признака налогоплательщика «3» — индивидуальные предприниматели, переходящие с иных режимов налогообложения. В поле «переходит на упрощенную систему налогообложения __, где 1 — с 1 января 20__ года» указывает «1» и год перехода на УСН.

Об этом сообщается в письме ФНС № СД-4-3/25577@ от 26.12.2018.

Повторная регистрация

Налогоплательщик после снятия с учета в качестве плательщика НПД по инициативе налогового органа вправе повторно встать на учет в качестве плательщика НПД при отсутствии у него недоимки по налогу, задолженности по пеням и штрафам по налогу.

Как отказаться от самозанятости предпринимателю?

Индивидуальный предприниматель может в любой момент перестать пользоваться новым налоговым режимом — НПД. Но для этого ему нужно уведомить налоговую инспекцию. После отказа от использования спецрежима для самозанятых ИП по умолчанию попадет на ОСН, если не перейдет вовремя на иной режим налогообложения. Рассмотрим, в какие сроки предпринимателю нужно сообщить налоговой о своем желании использовать УСН, ЕНВД, ЕСХН или ПСН.

Как отказаться от самозанятости?

Отказаться от использования нового налогового режима можно:

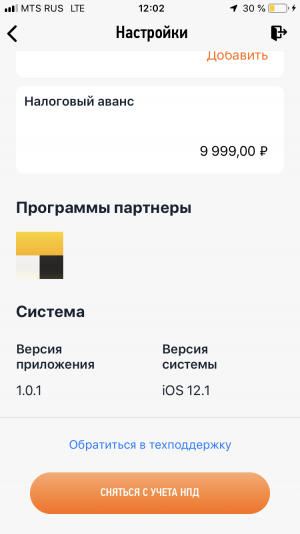

Откроется раздел «Настройки». Пролистав вниз, вы найдете кнопку «Сняться с учета НПД».

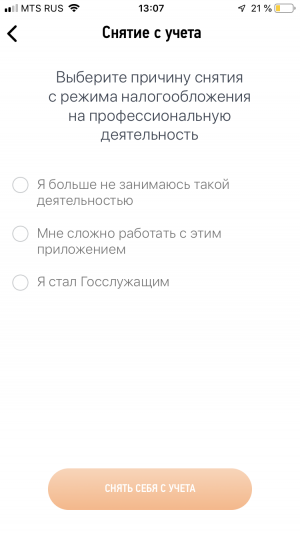

Вам нужно выбрать причину для снятия с учета и нажать кнопку «Снять себя с учета».

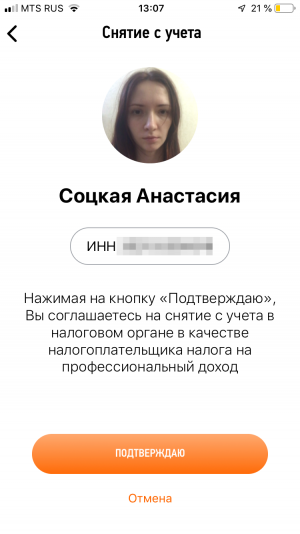

Появится окно с вашими фото, фамилией и именем, ИНН и кнопкой «Подтверждаю». Нажав на кнопку, вы подтвердите, что хотите сняться с учета в качестве налогоплательщика налога на профдоход.

После подтверждения в течение нескольких минут на ваш номер телефона, привязанный к приложению, придет СМС с уведомлением о снятии с учета.

Все, вы больше не плательщик НПД.

По умолчанию предприниматель, отказавшийся от использования нового спецрежима, переходит на ОСН. Если вы этого не хотите, а вам нужно перейти на упрощенку, вмененку, сельхозналог или купить патент, вовремя сообщите налоговикам о своем решении!

Отказ от самозанятости в 2020 году

Форма уведомления о переходе на иной режим налогообложения и сроки его направления в ИФНС зависят от того, по какой причине ИП меняет систему налогообложения: в связи с утратой права на применение ПНД или по другим основаниям.

Утрата права на применение НПД: формы уведомлений

ИП, утративший право на применение НПД, вправе подать уведомление о переходе на УСН, ЕНВД, ЕСХН и ПСН в течение 20 дней с даты нарушения условий работы на этом режиме. Если этого не сделать, то налоговая самостоятельно снимет ИП с НПД и переведет на ОСНО.

В Письме от 20.12.2019 № СД-4-3/26392@ ФНС привела рекомендуемые формы уведомлений для перехода самозанятого ИП на УСН и ЕСХН при утрате права на применение НПД. Их необходимо использовать до утверждения официальных типовых форм указанных документов. Для ПСН и ЕНВД аналогичных уведомлений представлено не было.

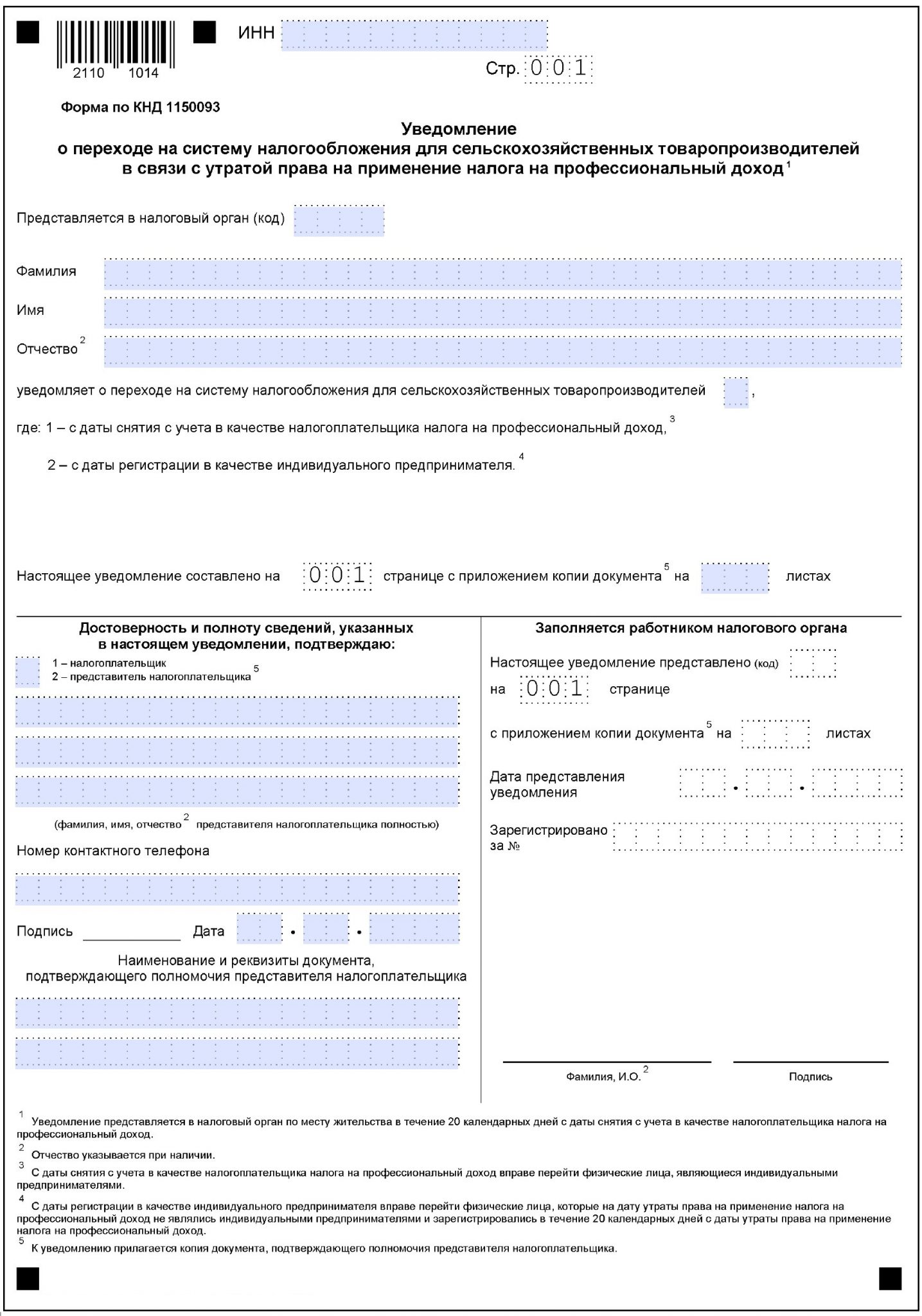

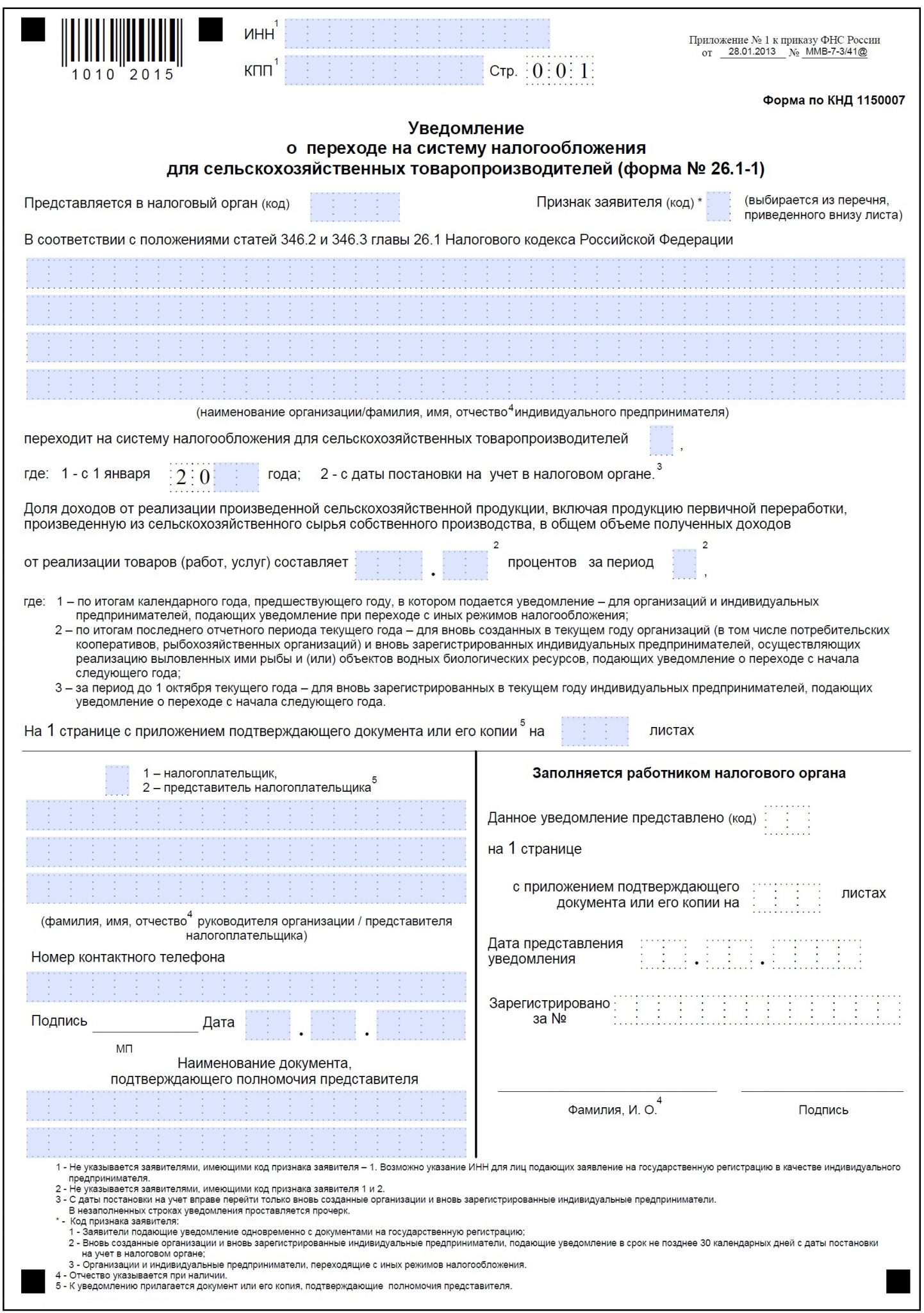

При переходе с НПД на ЕСХН в связи с утратой права на применение этого режима налогообложения, нужно использовать следующую форму уведомления:

При переходе с НПД на УСН используйте следующую форму уведомления:

Отказ от самозанятости: формы уведомлений

В случае добровольного отказа от применения НПД перейти на иной режим налогообложения можно только с начала нового года. Переход в середине годе Законом от 27.11.2018 № 422-ФЗ не предусмотрен.

Для перехода с НПД на УСН необходимо использовать форму 26.2-1:

Кодом признака налогоплательщика будет «3» — то есть ИП, переходящий с иных режимов налогообложения. В строке «переходит на упрощенную систему налогообложения» нужно указать «1», а ниже — год перехода на УСН. То есть, если предприниматель отказывается от ПНД в 2019 году, он указывает в уведомлении о переходе на УСН 1 января 2019 года. И не забудьте выбрать объект налогообложения: «1» — доходы, «2» — доходы минус расходы. Данные о доходах за 9 месяцев года подачи уведомления и остаточной стоимости основных средств заполнять не нужно.

Для перехода на ЕСХН необходимо использовать форму № 26.1-1:

Кодом признака налогоплательщика также будет «3» — ИП, переходящий с иных режимов налогообложения. Аналогично переходу на УСН заполняется и строка «переходит на систему налогообложения для сельскохозяйственных производителей». Сведения о доле сельхоздоходов в общей структуре доходов заполнять не нужно.

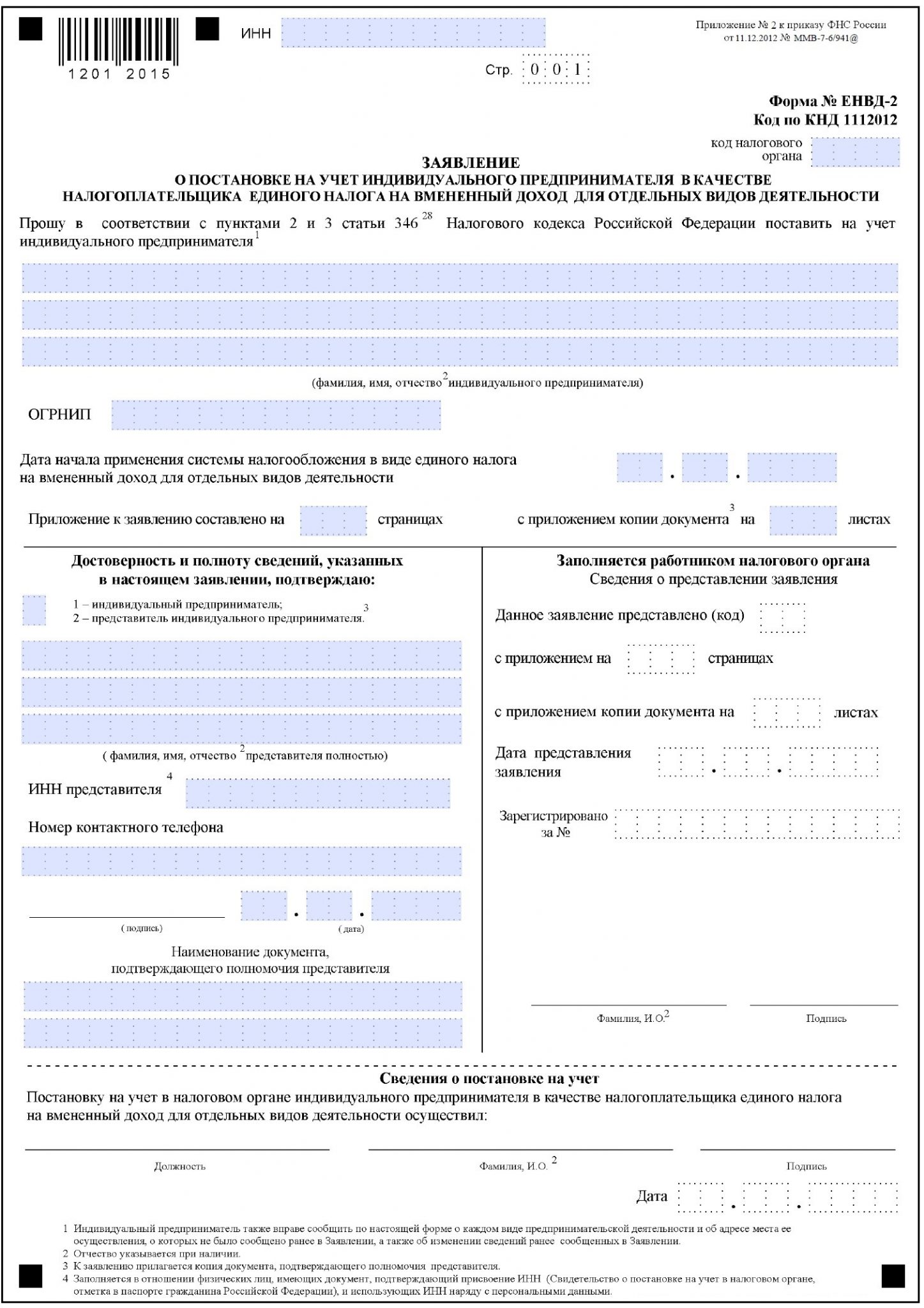

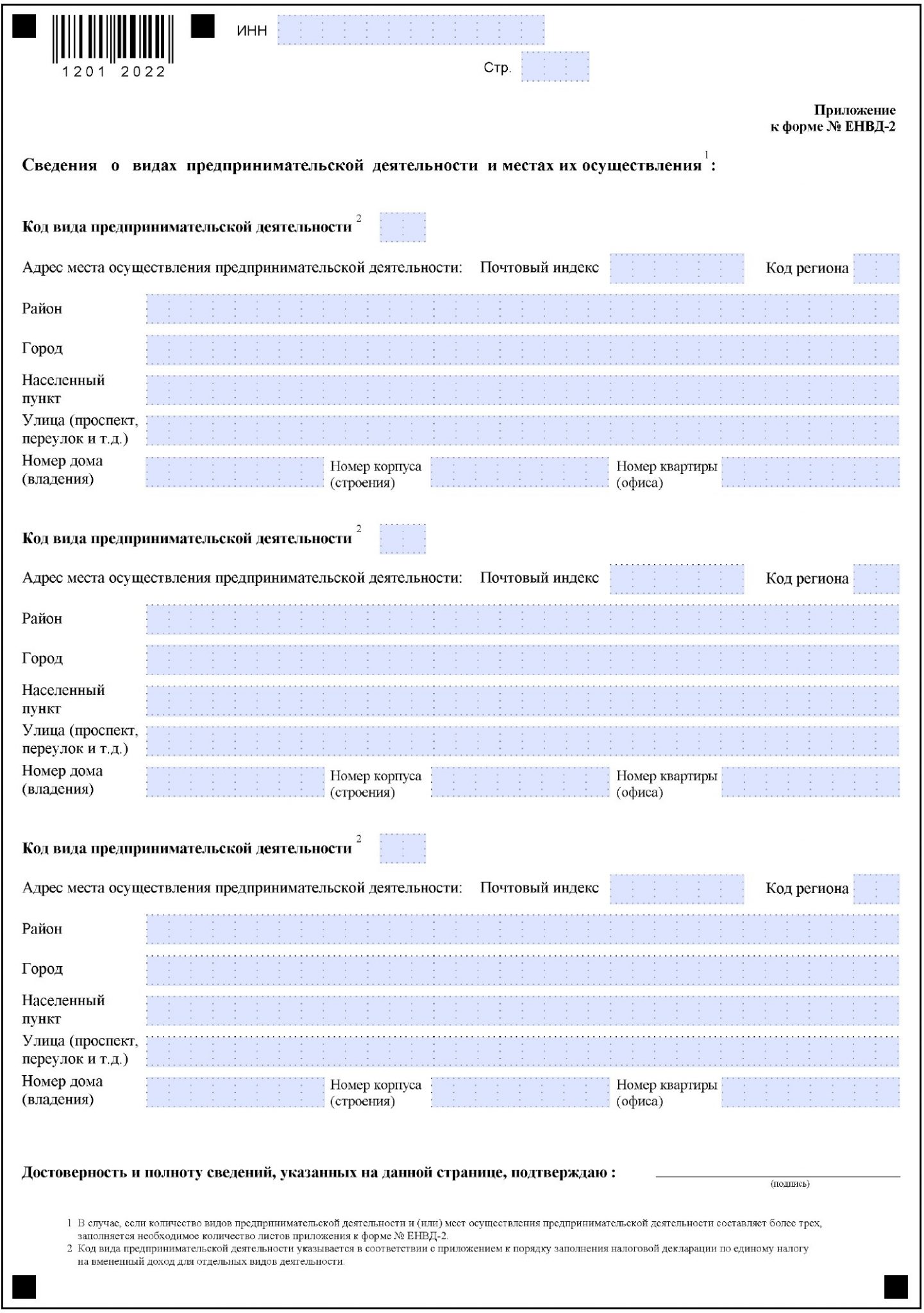

Для перехода на ЕНВД используйте заявление о постановке на учет в налоговом органе в качестве налогоплательщика ЕНВД по форме № ЕНВД-2:

Датой начала применения вмененки рекомендуем указывать дату снятия с учета в качестве плательщика налога на профдоход.

Про переход с НПД на патентную систему налогообложения налоговики разъяснений пока не предоставили. Следите за нашими обновлениями: как только появится официальная информация, мы сразу сообщим об этом.

Подробнее о других нюансах, касающихся плательщиков налога на профессиональный доход, читайте в нашей рубрике «Самозанятые».

Об аннулировании постановки на учет в качестве налогоплательщика НПД

ФНС разъяснила порядок возврата на применение УСН налогоплательщиком, не соответствующим условиям для применения НПД.

Индивидуальные предприниматели, применяющие УСН, вправе отказаться от применения УСН и перейти на специальный налоговый режим НПД, при условии соответствия требованиям, предусмотренным Федеральным законом от 27.11.2018 N 422-ФЗ.

При выявлении налоговым органом факта несоответствия физического лица предъявляемым требованиям, налоговый орган уведомляет данное лицо об отказе в постановке на учет в качестве налогоплательщика НПД с указанием причин отказа.

Налогоплательщик вправе самостоятельно обратиться в территориальный налоговый орган с заявлением об аннулировании постановки на учет в качестве налогоплательщика НПД с приложением документов, подтверждающих несоответствие установленным требованиям.

Сообщается, что в случае аннулирования постановки на учет в качестве налогоплательщика НПД, уведомление о прекращении применения УСН также подлежит аннулированию.

Отмечено при этом, что в указанном случае страховые взносы подлежат исчислению в том числе за период неправомерного применения НПД.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 29 июня 2021 г. N СД-4-3/9056@

ПО ВОПРОСУ

АННУЛИРОВАНИЯ ПОСТАНОВКИ НА УЧЕТ В КАЧЕСТВЕ

НАЛОГОПЛАТЕЛЬЩИКА НПД

Физическое лицо обязано в течение одного месяца со дня постановки на учет в качестве налогоплательщика НПД направить в налоговый орган по месту жительства (по месту ведения предпринимательской деятельности) уведомление о прекращении применения УСН. В этом случае налогоплательщик считается прекратившим применение УСН со дня постановки на учет в качестве налогоплательщика НПД.

Ограничения на применение НПД установлены частью 2 статьи 4 и частью 2 статьи 6 Закона N 422-ФЗ.

Согласно части 8 статьи 5 Закона N 422-ФЗ при выявлении налоговым органом факта несоответствия физического лица требованиям, предусмотренным частью 2 статьи 4 Закона N 422-ФЗ или частью 11 статьи 5 Закона N 422-ФЗ, налоговый орган уведомляет физическое лицо через мобильное приложение «Мой налог» и уполномоченную кредитную организацию (в случае представления заявления о постановке на учет указанной кредитной организацией) об отказе в постановке на учет в налоговом органе в качестве налогоплательщика с указанием причин отказа не позднее дня, следующего за днем направления заявления о постановке на учет.

При этом в соответствии с частью 16 статьи 5 Закона N 422-ФЗ при выявлении налоговым органом факта несоответствия физического лица на дату его постановки на учет в качестве налогоплательщика НПД требованиям части 2 статьи 4 Закона N 422-ФЗ постановка на учет такого физического лица аннулируется.

Вместе с тем, налогоплательщик вправе самостоятельно обратиться в территориальный налоговый орган с заявлением об аннулировании постановки на учет в качестве налогоплательщика НПД с приложением документов, подтверждающих несоответствие требованиям части 2 статьи 4Закона N 422-ФЗ на дату такой постановки.

Налоговый орган обязан рассмотреть указанное обращение в сроки, установленные Федеральным законом от 02.05.2006 N 59-ФЗ «О порядке рассмотрения обращений граждан Российской Федерации».

В случае аннулирования постановки на учет в качестве налогоплательщика НПД уведомление о прекращении применения УСН, в случае его представления, также подлежит аннулированию.

При этом в указанном случае страховые взносы подлежат исчислению в том числе за период неправомерного применения НПД.

Статья 5. Порядок и условия начала и прекращения применения специального налогового режима

Статья 5. Порядок и условия начала и прекращения применения специального налогового режима

ГАРАНТ:

См. комментарии к статье 5 настоящего Федерального закона

1. Физические лица, в том числе индивидуальные предприниматели, изъявившие желание перейти на специальный налоговый режим, обязаны встать на учет в налоговом органе в качестве налогоплательщика.

2. Постановка на учет в налоговом органе гражданина Российской Федерации в качестве налогоплательщика осуществляется налоговым органом на основании заявления о постановке на учет, сведений из паспорта гражданина Российской Федерации и фотографии физического лица, если иное не предусмотрено настоящей статьей. Для граждан Российской Федерации, воспользовавшихся доступом к личному кабинету налогоплательщика для постановки на учет в налоговом органе в качестве налогоплательщика, представление сведений из паспорта гражданина Российской Федерации, фотографии физического лица не требуется.

4. Заявление о постановке на учет, сведения из паспорта гражданина Российской Федерации, фотография физического лица формируются с использованием мобильного приложения «Мой налог».

6. При выявлении противоречий между представленными физическим лицом документами (информацией), сведениями налоговый орган через мобильное приложение «Мой налог» уведомляет физическое лицо об отказе в постановке на учет в налоговом органе в качестве налогоплательщика с указанием причин отказа не позднее дня направления заявления о постановке на учет.

7. При выявлении несоответствия документов (информации), сведений, представленных физическим лицом либо уполномоченной кредитной организацией, сведениям, имеющимся у налогового органа, налоговый орган уведомляет физическое лицо через мобильное приложение «Мой налог» и уполномоченную кредитную организацию (в случае представления заявления о постановке на учет указанной кредитной организацией) об отказе в постановке на учет в налоговом органе в качестве налогоплательщика с указанием причин отказа не позднее шести дней, следующих за днем направления заявления о постановке на учет.

8. При выявлении налоговым органом факта несоответствия физического лица требованиям, предусмотренным частью 2 статьи 4 настоящего Федерального закона или частью 11 настоящей статьи, налоговый орган уведомляет физическое лицо через мобильное приложение «Мой налог» и уполномоченную кредитную организацию (в случае представления заявления о постановке на учет указанной кредитной организацией) об отказе в постановке на учет в налоговом органе в качестве налогоплательщика с указанием причин отказа не позднее дня, следующего за днем направления заявления о постановке на учет.

10. Датой постановки на учет физического лица в качестве налогоплательщика является дата направления в налоговый орган соответствующего заявления.

11. Физическое лицо после снятия с учета в налоговом органе в качестве налогоплательщика вправе повторно встать на учет в качестве налогоплательщика при отсутствии у него недоимки по налогу, задолженности по пеням и штрафам по налогу.

12. Снятие налогоплательщика с учета в налоговом органе осуществляется в случае отказа от применения специального налогового режима, а также в случаях, если физическое лицо прекращает удовлетворять требованиям части 2 статьи 4 настоящего Федерального закона, при представлении в налоговый орган через мобильное приложение «Мой налог» заявления о снятии с учета.

13. Датой снятия физического лица с учета в качестве налогоплательщика является дата направления в налоговый орган заявления о снятии с учета.

14. Не позднее дня, следующего за днем направления налогоплательщиком заявления о снятии с учета, налоговый орган уведомляет указанное лицо через мобильное приложение «Мой налог» и уполномоченную кредитную организацию (в случае представления заявления о снятии с учета указанной кредитной организацией) о снятии с учета физического лица в качестве налогоплательщика.

15. При наличии у налогового органа информации об утрате налогоплательщиком права на применение специального налогового режима или о несоответствии налогоплательщика требованиям части 2 статьи 4 настоящего Федерального закона снятие налогоплательщика с учета в налоговом органе осуществляется по инициативе налогового органа при отсутствии заявления налогоплательщика о снятии с учета.

16. При выявлении налоговым органом факта несоответствия физического лица на дату его постановки на учет в качестве налогоплательщика требованиям части 2 статьи 4 настоящего Федерального закона постановка на учет такого физического лица аннулируется.

17. При снятии физического лица с учета в качестве налогоплательщика по инициативе налогового органа (аннулировании постановки на учет) налоговый орган уведомляет об этом такое физическое лицо через мобильное приложение «Мой налог» и уполномоченную кредитную организацию (в случае представления заявления о постановке на учет указанной кредитной организацией).

18. Обязанность по уплате налога, исчисленного с даты, с которой физическое лицо по инициативе налогового органа снято с учета в качестве налогоплательщика (произведено аннулирование постановки такого лица на учет), прекращается на дату снятия с учета (аннулирования постановки на учет).

19. Лицо считается утратившим право на применение специального налогового режима со дня возникновения оснований, препятствующих его применению в соответствии с частью 2 статьи 4 настоящего Федерального закона.