как узнать дадут ипотеку или нет в сбербанке

Одобрят ипотеку или нет: причины отказа, и как их избежать

Решение об одобрении или отказе в ипотечном кредите — это всегда очень индивидуальная процедура, которой предшествует множество этапов.

Отказ в ипотеке не объясняется. Но, как правило, у банка есть несколько основных требований. В большинстве случаев они и влияют на финальное решение. Выясняем, что нужно сделать, чтобы чаша весов наверняка склонилась в вашу сторону.

Проверьте свою кредитную историю

Кредитная история — это полное досье заемщика по всем кредитам и займам, которые у него когда-либо были и есть. В ней указаны все нюансы: когда и где он брал кредит, на какую сумму, платил исправно или допускал просрочки.

После подачи заявки банки тщательно анализируют кредитную историю потенциального заемщика. И если в ней будут выявлены просрочки, уклонения от платежей или судебные разбирательства по ним — это может стать причиной для отказа в ипотеке.

Получить саму кредитную историю можно по паспорту в офисах БКИ или онлайн через сайты банков или организаций. Два раза в год это можно сделать бесплатно.

Важно! В интернете много предложений улучшить вашу кредитную историю за деньги. Запомните: это невозможно. И доверять услугам таких посредников нельзя — станет только хуже.

Подробно о том, как повлиять на свою кредитную историю, читайте в статье «Как улучшить кредитную историю»

Убедитесь, что нет штрафов и долгов

Возможно, у вас есть давно забытый штраф ГИБДД на незначительную сумму, непогашенные алименты или долг по коммуналке. Он как раз и заставит банк усомниться в вашей благонадежности. Все эти вопросы надо закрыть до, а не после подачи заявки.

Перед подачей заявки необходимо проверить

Дадут ли мне кредит? Узнайте то, что банки обычно скрывают

Раньше вы никогда не могли узнать заранее, получится ли взять в банке кредит. И на какую сумму можно рассчитывать, тоже предсказать было невозможно.

Всё, что можно было сделать — это попытаться самостоятельно оценить шансы, узнав свой кредитный рейтинг из отчёта по кредитной истории и посчитав свою долговую нагрузку. А точный ответ можно было получить только после подачи заявки в банк.

Теперь всё изменилось. Вы можете за пару минут узнать не только о том, одобрят ли вам в СберБанке кредит, кредитную карту или ипотеку, но и основные условия будущего кредита: сумму и ставку, а также примерный размер ежемесячного платежа.

Всё это стало возможным с появлением бесплатного сервиса «Кредитный потенциал» в СберБанк Онлайн. У него нет аналогов — он доступен только клиентам Сбера.

Как рассчитать свой кредитный потенциал

Зайдите в СберБанк Онлайн в раздел «Кредиты» → «Рассчитать и взять кредит» → «Узнайте свой кредитный потенциал».

Теперь даём согласие на обработку персональных данных и заполняем короткую анкету.

Очень скоро вы получите пуш-уведомление от банка — нажмите на него и посмотрите свой расчёт. Вы увидите, сколько денег вам может предложить банк в виде потребительского кредита, кредитной карты, автокредита, ипотеки и рефинансирования. Расчёт будет оставаться актуальным примерно месяц — после этого его можно сделать заново.

Почему узнать свой кредитный потенциал стоит каждому

1. Чтобы планировать крупные траты

Представьте, что вы хотите сделать ремонт. Он обойдется примерно в 700 тысяч рублей, но у вас есть только половина этой суммы, поэтому вы собираетесь взять кредит на 350 тыс. При этом непонятно, дадут ли вам его и на какую сумму от банка вы можете рассчитывать. Чтобы узнать это, нужно подать заявку — а для этого придётся заполнять анкету, предоставлять документы и ждать решения.

Кредитный потенциал в похожих ситуациях выручает: ещё до подачи заявки вы можете узнать доступную вам сумму кредита.

Есть люди, которые уже пользуются «Кредитным потенциалом» регулярно, чтобы в любой момент представлять, какие суммы кредитов им доступны на текущий момент, и быстро принимать верные решения. Свой кредитный потенциал можно оценивать каждые 30 дней.

2. Чтобы повысить шансы на одобрение кредита

Допустим, вы собираетесь подать заявку на 2 млн ₽ в СберБанк Онлайн. Но перед подачей заявки проверяете свой кредитный потенциал и понимаете, что можете рассчитывать только на половину этой суммы.

Если подать заявку на 2 миллиона, вы почти наверняка получите отказ, но если ещё до заявки скорректировать сумму или другие параметры кредита, то шансы на одобрение резко возрастут — «Кредитный потенциал» поможет оформить заявку качественнее.

3. Чтобы понимать, можете ли вы взять в долг ещё, если у вас уже есть кредиты

Ситуация: у вас есть потребкредит и кредитная карта, при этом вы очень хотите купить машину и собираетесь взять на неё автокредит. Вашей зарплаты хватает, чтобы платить по всем долгам, но вы не уверены, согласится ли банк выдать вам ещё один займ.

Чтобы узнать точно, воспользуйтесь «Кредитным потенциалом»

— он покажет максимальную сумму кредита, которая вам доступна Сбере.

Как считают кредитный потенциал

Банк оценивает ваши доходы и уже полученные кредиты, в том числе в других банках.

Как узнать одобрена ли ипотека в Сбербанке: проверка статуса заявки и действия в случае отказа

В Сбербанке оформляется большинство ипотечных кредитов. Чтобы получить одобрение, нужно собрать пакет документов и пройти проверку. В случае положительного решения клиент получит уведомление и сможет приступить к выбору жилья.

Порядок оформления заявки на ипотеку в Сбербанке

Для начала заемщик должен удостовериться, что он подходит под все требования банка:

Граждане на пенсии тоже могут рассчитывать на одобрение кредита в Сбербанке. Если пенсионер получает выплаты на счет в банке, пакет документов будет состоять из паспорта и анкеты, как и для участников зарплатного проекта.

Предоставив все необходимые документы, клиент ожидает ответа от банка. Узнать, одобрен ли кредит, можно у менеджера. Если получено положительное решение, заемщик приступает к поиску ОН (объекта недвижимости) и сбору документов для заключения договора.

Как узнать, одобрена ли ипотека в Сбербанке: все способы

Банк принимает решение на основании результатов полной проверки соискателя и предоставленных документов. Сначала система автоматически выдает ответ, а затем специалисты вручную оценивают материальное положение, кредитную историю и прочие данные заёмщика.

Сам заявитель не сможет предугадать, одобрят ли кредит. При проверке оцениваются прямые и косвенные факторы, способные повлиять на дальнейшее своевременное погашение ипотеки.

Обычно ответ поступает через СМС-сообщение на телефон, указанный при оформлении заявки. Но если ответа нет, можно узнать решение по ипотеке самостоятельно.

Способ 1: следить за статусом в мобильном приложении

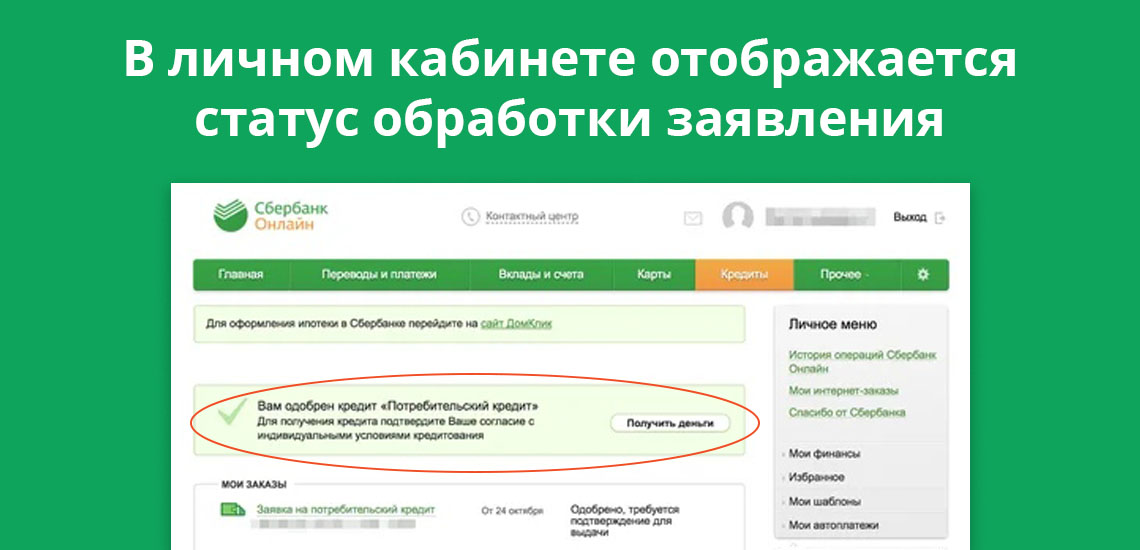

В “Личном кабинете” мобильного приложения “СберБанк Онлайн” (работает на ОС Android и iOS ) всегда можно отследить статус заявки. Доступ к сервису возможен в любом месте, где есть интернет. Логин и пароль клиент получает в отделении банка при наличии пластиковой карты.

Порядок проверки статуса:

Способ 2: через “Сбербанк Онлайн”

Способ 3: позвонить по телефону поддержки клиентов

Узнать решение по кредиту в Сбербанке можно у специалиста горячей линии, позвонив по номеру 900. Консультант даст информацию о статусе заявки и дальнейших действиях.

Способ 4: обратиться в банк

При личном обращении с паспортом менеджер сообщит ответ банка. Узнать информацию можно в любом офисе.

Как Сбербанк принимает решение

Решение по кредиту выносится в несколько этапов. Сбербанк проверяет заемщиков и одобряет кредит только при отсутствии негативных факторов.

Порядок рассмотрения заявки:

После анализа всех данных выносится окончательное решение по ипотеке. Поэтому, чтобы одобрили ипотеку в Сбербанке, необходимо предоставить реальные документы и иметь статус добропорядочного гражданина.

Сроки рассмотрения заявки на ипотечный кредит

Сроки рассмотрения заявки в среднем составляют до 5 рабочих дней. Скорость одобрения зависит от индивидуального положения соискателя, программы кредитования, объема предоставленных сведений.

Что делать, если срок прошел, а решение по ипотеке вынесено не было

Если решение не вынесено в срок, причины бывают следующие:

Ускорить проверку нельзя. Клиент может только ждать обратной связи от финансовой организации.

Уведомление от Сбербанка об одобрении ипотеки

Заполняя анкету, клиент указывает актуальный номер телефона и адрес электронной почты для связи. Заемщику они нужны, чтобы узнать, одобрят ли ипотеку. Банк по этим контактам направляет алерты: письмо или СМС. Иногда сотрудники лично звонят клиентам, оповещая об одобрении.

Возможные причины отказа

Отказ по ипотеке может быть вызван следующими причинами:

Оформление страховки даёт банку гарантии, что ипотека будет погашена даже при условии неплатежеспособности клиента. Отказ от нее увеличивает риски для кредитора.

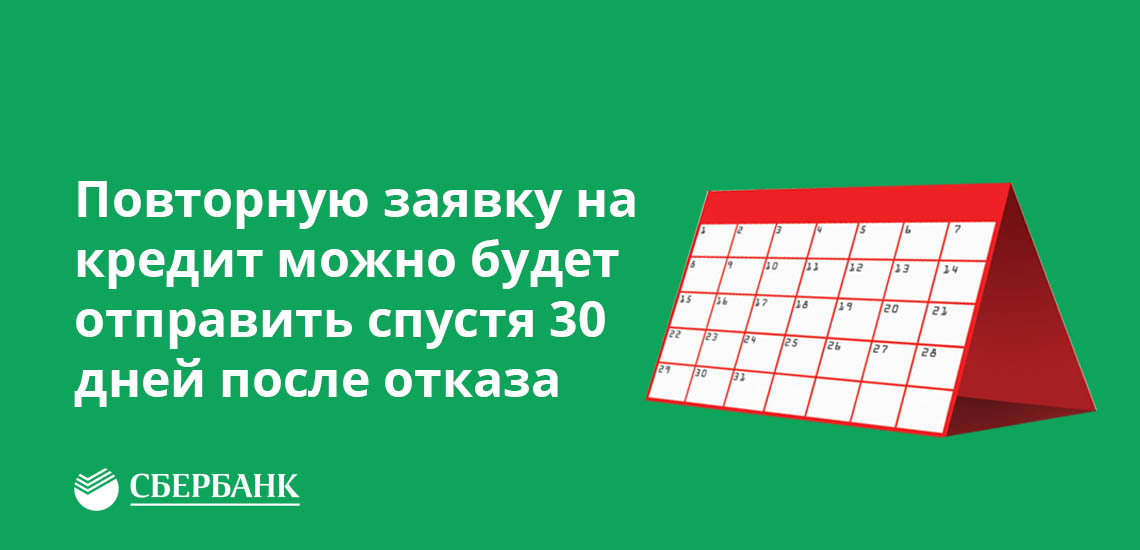

Банк не объясняет причину отказа, но не препятствует повторной подаче заявки через положенный срок.

Повторная заявка в случае отказа

Если Сбербанк вынес отрицательное решение, клиент вправе обратиться повторно через 60 дней для предыдущей подачи заявки. Но если одобренная заявка упала в отказ по причине того, что заёмщик не успел выбрать жилье за установленный срок, то подавать новую можно в любой день.

Если есть сомнения в кредитной истории, можно отправить запрос в БКИ. При подтверждении большого количества просрочек следует оформить небольшие кредиты и своевременно их погасить. Тогда скоринговый балл поднимется.

Чтобы повысить вероятность одобрения, можно сделать запрос на больший срок или увеличить первоначальный взнос. Чем больше официальный доход, тем лучше. Поэтому не помешает подыскать дополнительные источники заработка.

Правильный и ответственный подход к оформлению заявки на ипотеку обязательно даст результат. Сбербанк тщательно проверяет заемщиков, чтобы минимизировать свои риски. Не стоит отчаиваться в случае отказа, нужно пересмотреть ситуацию и заново подать заявку.

Как узнать одобрен ли кредит в Сбербанке

Заявка на кредит в Сбербанке подается по двум каналам — в интернет-банке и отделении обслуживания клиентов. Все обращения потенциальных заемщиков рассматриваются в порядке их поступления. Узнать статус заявки по кредиту в Сбербанке можно в зависимости от того, каким способом она подавалась.

| Макс. сумма | 3 000 000 Р |

| Ставка | 5,9% |

| Срок кредита | До 7 лет |

| Мин. сумма | 10 000 руб. |

| Возраст | 18-70 лет |

| Решение | За 1 мин. |

Способы подачи заявки на кредит в Сбербанке

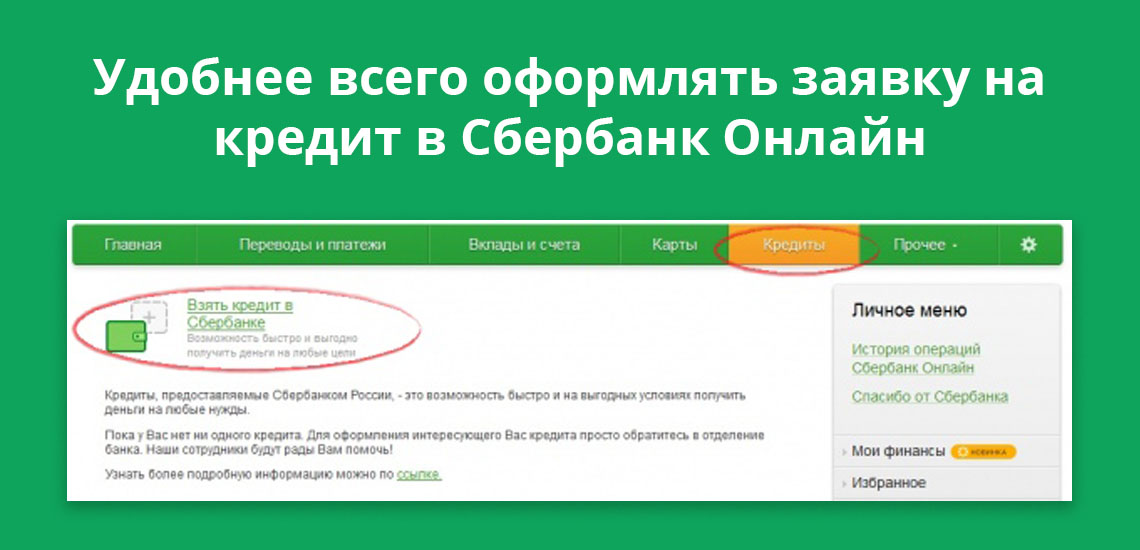

Обратиться за кредитом можно в Сбербанк Онлайн или в любом отделении банка. В первом случае заявка подается через раздел «Кредиты». Здесь выложены все актуальные предложения Сбербанка. Условия по ним меняются в режиме реального времени, поэтому суммы, проценты, сроки всегда точные.

Сроки рассмотрения заявки на кредит в Сбербанке

На официальном сайте Сбербанка указано, что заявки на кредит рассматриваются в срок, не превышающий 2 дней. На практике этот срок — короче. Способ подачи заявки определяет скорость ее рассмотрения.

Если заявка подается в Сбербанк Онлайн (в личном кабинете), то предварительное решение банком принимается в течение нескольких минут. При личном обращении в отделение банка конечное решение принимается в течение дня. Разница в скорости принятия решения заключается в следующем:

Следовательно, онлайн-заявка в интернет-банке эффективна тем, что помогает заемщику и кредитору сэкономить время — если сотрудничество оказывается невозможным, система принимает отрицательное решение. Конечное решение принимается банком в течение 1-2 дней.

Как узнать о статусе заявки в Сбербанке

Если клиент обращается за кредитом через Сбербанк Онлайн, предварительное решение в режиме онлайн он может узнать спустя 1-2 минуты. Для этого потребуется в личном кабинете войти в раздел «Кредиты». Здесь отражаются: наименование кредитного продукта, его основные условия, а также статус — «заявка обрабатывается». Потенциальный заемщик отслеживает дальнейший статус — «заявка отклонена» или «заявка одобрена».

Одновременно с этим на телефон, привязанный к банковской карте, Сбербанк высылает смс-сообщение. Положительное решение — предварительное, потребуется предоставить в банк подтверждающие документы. Отрицательное решение — окончательное.

При подаче заявки в отделении кредитной организации ее статус отслеживается в смс-сообщении. Клиент заполняет заявление, в котором указывает действующие контакты — основной и дополнительный. Сообщение с окончательным решением банк присылает на телефон, указанный в заявлении на кредит.

Срок действия положительного решения по кредиту в Сбербанке

Если банк вынес окончательное положительное решение, оно действительно в течение 30 дней. Клиенту необходимо явиться в офис Сбербанка для заключения кредитного договора. Деньги перечисляются на счет заемщика на следующий день.

При неявке клиента в офис в месячный срок, заявка аннулируется. Для повторного оформления кредита потребуется: вновь подать заявку, предоставить на проверку документы, дождаться окончательного решения. Игнорирование положительного решения Сбербанка может негативно повлиять на попытки получить кредит или кредитную карту в будущем.

Может ли Сбербанк отказать в кредите после положительного решения

Сбербанк статус заявки в личном кабинете указывает с целью оперативного информирования клиента: не нужно несколько дней тратить на ожидание, после которого банк отказывает в кредите. Оформление банковских продуктов в интернет-банке в приоритете у действующих и потенциальных клиентов первого банка страны. Такая схема имеет один недостаток.

Основные данные по потенциальному заемщику в анкете заполняются автоматически. При оформлении кредита в Сбербанк Онлайн пользователи указывают размер заработной платы, место фактического проживания, и некоторые другие данные. Если заявитель не получает зарплату на карту Сбербанка, то кредитор не сможет принять объективное решение по заявке — указанные данные нужно подтвердить документально. Отказ после предварительного положительного решения поступает по следующим причинам:

Одного фиктивного номера телефона будет достаточно, чтобы банк ответил по заявке отказом. Поэтому рекомендуется при обращении за кредитом указывать максимально достоверные данные, которые подтверждаются документально.

Что делать, если от Сбербанка не поступило решение по кредиту

При заполнении заявке в офисе банка потенциальные заемщики могут неправильно указывать номера телефонов, на которые банк высылает смс-сообщение с решением по кредиту. Это наиболее частая причина.

В этом случае рекомендуется позвонить по короткому номеру 900 для уточнения информации. Оператору необходимо сообщить ФИО, а также прочую информацию: регион, дату подачи заявки. После короткой проверки сотрудник Сбербанка уточнит на статус заявки.

Если банк вынес отрицательное решение, то на подачу повторной заявки налагается мораторий на срок в 30 дней. Это правило распространяется и на оформление кредитных карт. Таким образом, Сбербанк освобождает себя от рассмотрения спамных и повторных обращений от клиентов, получивших несколько дней назад отказ в заключении кредитного соглашения.

Источники информации:

Комментарии: 2

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Ипотека от 8,1%* на готовые квартиры

от 10%

от 8,1%

от 1 года до 30 лет

Решение по кредиту за 24 часа

Вы отправляете заявку и получаете одобрение онлайн

Скидка 0,3% на процентную ставку

Если взять готовую квартиру в ипотеку на DomClick.ru

Не придется идти в банк

Мы ценим ваше время и сохраняем его для того, что вам важно

Рассчитайте ипотеку

Кредитный калькулятор поможет подобрать выгодные условия

Как подать заявку и получить решение

Рассчитайте

ипотечный кредит

Отправьте заявку

онлайн

Выберите квартиру

Оформите сделку

без визита в банк

Требования к заёмщику

Возраст

Не младше 18 лет и не старше 75 лет на момент возврата кредита

Стаж работы

От 3-х месяцев на нынешнем месте работы

Созаёмщик

Супруг(а) — всегда созаёмщик, если собственность не разделена по брачному договору

Сервис для поиска, покупки и продажи недвижимости в Москве и других городах России с онлайн-оформлением ипотеки в Сбербанке. Включает проверку, оценку и регистрацию сделки. Купить квартиру в ипотеку с ДомКлик — проще и быстрее.

Создайте личный кабинет на сайте ДомКлик — это безопасно и удобно. Ваши данные защищены шифрованием.

Создайте личный кабинет на сайте ДомКлик — это безопасно и удобно. Ваши данные защищены шифрованием.

Не должна превышать меньшую из величин:

Обязательное страхование передаваемого в залог имущества (за исключением земельного участка) от рисков утраты/гибели, повреждения в пользу Банка на весь срок действия кредитного договора.

Требования к заемщикам

От 3-х месяцев на нынешнем месте работы.

Созаемщиками по кредиту может выступать не более 3-х физических лиц, доход которых учитывается при расчете максимального размера кредита. Супруг(а) Титульного созаемщика является созаемщиком в обязательном порядке вне зависимости от его(ее) платежеспособности и возраста.** Требования к Созаемщику(кам) аналогичны требованиям, предъявляемым к Заемщику.

Супруг(а) Титульного созаемщика не включается в состав Созаемщиков только в случаях:

** За исключением случаев наличия действующего брачного договора.

Ставки действуют для клиентов, получающих зарплату на счет карты/вклада в Сбербанке, при условии страхования жизни и здоровья заемщика и использования «Сервиса электронной регистрации».

8,3% годовых – процентная ставка для лиц, являющихся участниками государственных федеральных и региональных программ, направленных на развитие жилищной сферы, реализуемых в рамках соглашений о сотрудничестве ПАО Сбербанк с субъектами РФ и муниципальными образованиями, при оформлении услуги Электронная регистрация и первоначальном взносе более 20%.

Для рассмотрения кредитной заявки необходимы:

Без подтверждения доходов и трудовой занятости:

При подтверждении доходов и трудовой занятости:

Если в качестве обеспечения по кредиту оформляется залог иного объекта недвижимости:

Внимание! Перечень требуемых документов может быть изменен по усмотрению Банка.

Для получения кредита по программе «Молодая семья» дополнительно предоставляются:

Для получения кредита по программе «Ипотека плюс материнский капитал» дополнительно предоставляются:

* Действителен для предоставления в Банк в течение 30 календарных дней с даты выдачи.

Получение и обслуживание кредита

Кредит предоставляется гражданам РФ в отделениях Сбербанка России:

Срок рассмотрения кредитной заявки

Порядок предоставления кредита

Порядок погашения кредита

Частичное или полное досрочное погашение кредита

Неустойка за несвоевременное погашение кредита

Неустойка* за несвоевременное погашение кредита соответствует размеру ключевой ставки Банка России, действующей на дату заключения Договора, с суммы просроченного платежа за период просрочки с даты, следующей за датой наступления исполнения обязательства, установленной Договором, по дату погашения Просроченной задолженности по Договору (включительно).

*По кредитным договорам, заключенным с 24.07.2016 г.

Дополнительные возможности по кредиту

Использование материнского капитала

Материнский (семейный) капитал — форма государственной поддержки, предоставляемая семьям при рождении или усыновлении второго и последующего ребенка*. Материнский (семейный) капитал может быть использован для полного или частичного погашения жилищного кредита**, полученного в ПАО Сбербанк, а также для подтверждения первоначального взноса по жилищному кредиту (подробнее о программе «Ипотека плюс материнский капитал» можно посмотреть здесь.

Подробную информацию вы можете получить на сайте Пенсионного фонда Российской Федерации http://www.pfrf.ru. Размер средств (остатка средств) материнского (семейного) капитала может быть учтен в качестве первоначального взноса.

* — Сертификат на материнский (семейный) капитал может быть предоставлен только один раз.** — За исключением штрафов, комиссий, пеней и неустоек за ненадлежащее исполнение обязательств по жилищному кредиту.

Налоговые вычеты

Налоговые вычеты распространяются на сумму процентов, уплаченных по целевому ипотечному кредиту. Величина вычета — 13% от всех выплаченных процентов. Размер имущественного налогового вычета, предоставляемого при покупке квартиры, жилого дома, комнаты (или доли), увеличен с 1 млн. до 2 млн. рублей***. Таким образом, теперь при приобретении квартиры вы можете возместить сумму налога в размере до 260 000 рублей.

Подробную информацию вы можете получить на сайте Федеральной налоговой службы http://www.nalog.ru.

*** — Новое правило действует для всех, кто покупал недвижимость после 1 января 2008 года и ранее не получал имущественный налоговый вычет.

Сервис безопасных расчетов

Удобный способ безналичного взаиморасчета за объект недвижимости между покупателем и продавцом без дополнительных посещений банка.

Выгодно

Быстро

Безопасно

Как работает сервис?

Преимущества для покупателя

Оформление услуги занимает 15 минут. Не нужно снимать наличные в кассе, пересчитывать, вносить в банковскую ячейку или брать расписку. Деньги хранятся под надежной защитой до регистрации сделки в Росреестре, после чего покупатель получает уведомление о том, что сделка состоялась. Только после этого деньги переводятся на счет продавцу.

Преимущества для продавца

Продавцу не нужно приезжать за деньгами – достаточно на сделке сообщить реквизиты счёта для перевода средств, куда и будут направлены деньги после регистрации сделки в Росреестре.

Подробнее об услуге на сайте domclick.ru

Электронная регистрация сделки

Что входит в сервис?

Как проходит электронная регистрация через Сбербанк?

1. Выписку из единого государственного реестра недвижимости

(с 15.07.2016 проведенная государственная регистрация возникновения и перехода прав на недвижимое имущество удостоверяется выпиской из ЕГРН 4 )

2. Договор купли-продажи

Страхование жизни и здоровья по программе «Защищенный заемщик» 2

Что входит в программу?

Страхование осуществляется на случай:

Что вы получаете?

С подробными условиями страхования можно ознакомиться на сайте.

Страхование ипотеки 3

Что входит в программу?

Страхование передаваемого в залог имущества (за исключением земельного участка) от рисков гибели, повреждения.

Дополнительные преимущества:

С подробными условиями страхования можно ознакомиться на сайте.

1 Обязательные требования Банка к страховым компаниям и условиям предоставления страховой услуги по страхованию имущества

3 Страхование недвижимого имущества (ипотеки). Страховую услугу предоставляет ООО СК «Сбербанк Страхование». Лицензия Банка России на осуществление добровольного имущественного страхования СИ № 4331, выдана 05.08.2015 бессрочно. ОГРН 1147746683479, www.sberbankins.ru Адрес: 115093, г. Москва, ул. Павловская, дом 7, тел. 8 800 555 555 7, Режим работы понедельник-пятница с 9:00 до 19:00 мск.

Документы и полезные ссылки

На какую сумму кредита я могу рассчитывать?

Мне отказали в кредите. Почему? Что делать?

Банк не объясняет причины отказа, так как это бы привело к раскрытию системы оценки заёмщиков, которая является коммерческой тайной. Потенциально есть порядка двадцати параметров заёмщика и созаёмщиков, на которые может опираться эта система.

В случае если банк отказал вам, вы можете подать заявку на кредит повторно через срок, указанный в сопроводительном тексте отказа. В некоторых случаях подать повторную заявку можно сразу.

Как досрочно погасить ипотечный кредит?

Досрочно полностью или частично погасить кредит вы можете в системе Сбербанк Онлайн или в отделении банка.

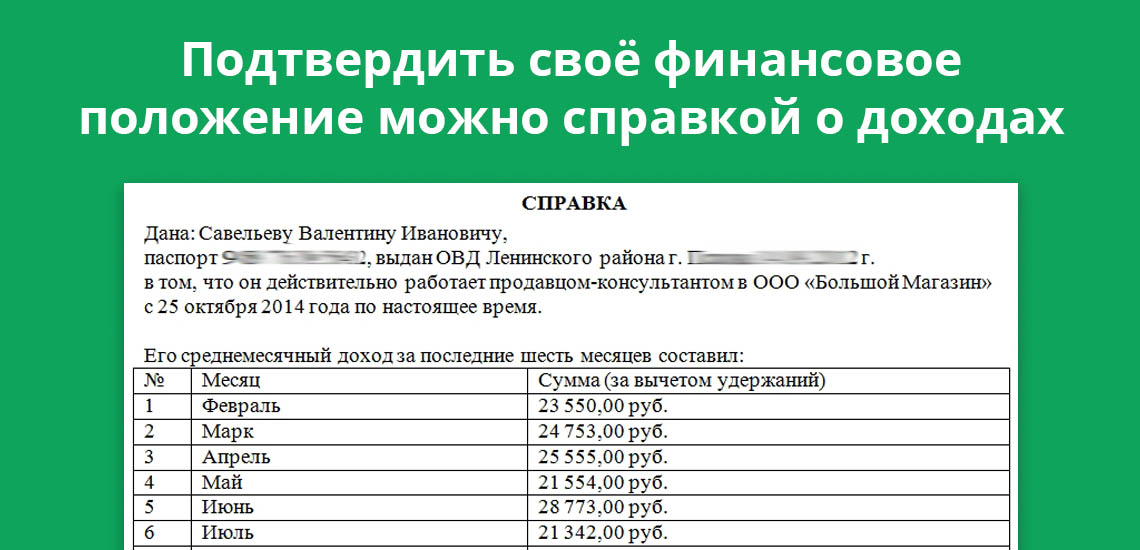

Как увеличить шансы на получение ипотеки при небольшой официальной зарплате?

Например, вы можете подать заявку на кредит со справкой по форме банка вместо справки 2-НДФЛ. Справка о доходах по форме банка — это альтернативный документ, который принимается банком как подтверждение дохода заемщика, но в котором можно учесть дополнительный заработок.

Я человек в возрасте, мне дадут ипотеку?

Вы можете оформить ипотеку на срок до наступления вам 75 лет. Например, если вам 65 лет, вы можете взять ипотеку на 10 лет.

Если я получаю зарплату на карту Сбербанка?

Зарплатные клиенты Сбербанка, в зависимости от остальных условий кредитования, могут получить дополнительные преимущества. При этом, преимущества доступны если любой из созаёмщиков является зарплатным клиентом.

· Если за последние два месяца у вас было хотя бы одно зачисление зарплаты на карту или счёт Сбербанка, вы можете получить скидку к ставке.

· Если же у вас были зачисления зарплаты на карту (счет) Сбербанка как минимум в 4 месяцах из последних 6 месяцев, вам не потребуется дополнительно загружать справку о доходе и копию трудовой книжки.

Как узнать переплату по моему будущему кредиту?

Выгодно ли покупать полис страхования жизни и здоровья заёмщика?

Страхование жизни и здоровья в страховой компании ООО СК «Сбербанк страхование жизни» или других компаниях, аккредитованных Сбербанком, позволяет снизить ставку по кредиту на 1%.

Учитывая покупку полиса, фактически вы сэкономите на ставке около 0,5 процентного пункта. Помимо экономии на ставке, полис выполняет свою непосредственную задачу — страховая компания выплатит банку остаток задолженности по вашему ипотечному кредиту при наступлении страхового случая (потеря трудоспособности или смерть).

Я гражданин другой страны, могу я получить ипотеку?

Ипотека в Сбербанке выдаётся только гражданам России.

Кто может быть созаёмщиком?

Чаще всего созаемщиками выступают родственники основного заёмщика — супруг, родители, дети, братья и сёстры. Суммарно вы можете привлечь до 6 созаёмщиков. Если вы в браке, ваш супруг должен быть обязательным созаёмщиком. Исключения возможны, если между супругами заключён брачный договор.

Например, чтобы увеличить шансы на получение большей суммы при одобрении, вы можете привлечь созаёмщиков — участников зарплатных проектов. А ещё при подаче заявки на кредит, вы можете отметить, что не хотите учитывать платежеспособность созаёмщика. Это уменьшит список требуемых документов, но может снизить максимально одобренную сумму.

Как использовать материнский капитал в пользу ипотеки?

Вы можете использовать средства материнского капитала полностью или частично в качестве первоначального взноса при получении ипотеки. Можно использовать только материнский капитал или сумму материнского капитала и собственных средств. По минимальному размеру первоначального взноса рекомендуем ориентироваться на калькулятор ДомКлик.

При использовании средств материнского капитала важно согласовать с продавцом порядок и срок получения им денежных средств материнского капитала, так как эта сумма перечисляется из Пенсионного Фонда не сразу.

Также, средства материнского капитала можно использовать для досрочного погашения действующего кредита.

Где найти список аккредитованных Сбербанком жилых комплексов?

Как узнать свою кредитную историю?

Проверить свою кредитную историю вы можете в Сбербанк Онлайн или в бюро кредитных историй. Подробнее о том, как это сделать: https://blog.domclick.ru/post/kak-proverit-svoyu-kreditnuyu-istoriyu

Какие дополнительные расходы будут при оформлении ипотеки?

В зависимости от типа недвижимости и выбранного набора услуг, при оформлении кредита потребуется оплата:

· Отчёт об оценке — от 2 000 ₽ в зависимости от региона и оценочной компании (требуется для оценки залогового объекта);

· Страхования залогового объекта (на приобретаемую квартиру) — напрямую зависит от размера кредита;

· Страхование жизни и здоровья заёмщика (не обязательно, но снижает ставку по кредиту) — напрямую зависит от размера кредита;

· Государственной пошлины за регистрацию сделки в Росреестре — 2 000 ₽ при самостоятельной регистрации или 1 400 ₽ при электронной рег истрации (является дополнительной услугой и оплачивается отдельно);

Стоимость услуг приблизительная. Точную стоимость уточняйте на сайтах соответствующих сервисов.

Что лучше: новостройка или вторичка?

Как правило, квартира или апартаменты в новостройке покупаются непосредственно у застройщика, вторичка — у предыдущего владельца.

В новостройке никто не жил до вас, цена за квадратный метр меньше, чем у квартиры того же класса во вторичке, встречаются акции от застройщиков, более современные планировки, однако, вы не сможете быстро зарегистрироваться по месту жительства, лифт и газ не включат, пока не вселится большинство жильцов, скорее всего, придётся ждать развития инфраструктуры и окончания ремонта у соседей.

Во вторичку, как правило, можно въехать и зарегистрироваться сразу после покупки, инфраструктура вокруг уже развита, однако, скорее всего придётся довольствоваться типовой планировкой, изношенными коммуникациями и потребуется проверка юридической чистоты объекта недвижимости и участников сделки.

Какой срок рассмотрения заявки на кредит?

Рассмотрение заявки не превышает двух дней, но большинство клиентов получают одобрение в день подачи заявки.

Как происходит процесс получения ипотеки в Сбербанке через ДомКлик?

В зависимости от типа недвижимости и других параметров, процесс получения ипотеки может отличаться.

Однако, первый этап одинаковый для всех — подача заявки на кредит. Для подачи заявки рассчитайте кредит на калькуляторе ДомКлик, зарегистрируйтесь на сайте, заполните анкету и прикрепите необходимые документы. Рассмотрение заявки не превышает двух дней, но большинство клиентов получают одобрение в день подачи заявки.

Если вы ещё не подобрали недвижимость, можно начать это делать сразу после получения одобрения от банка, когда вы узнаете максимальную сумму кредита для вас.

Когда недвижимость подобрана, загрузите необходимые документы в кабинете ДомКлик.

В течение 3-5 дней вам сообщат о согласовании выбранной вами недвижимости. Вы сможете выбрать удобную дату сделки, которая проводится в центре ипотечного кредитования Сбербанка.

Последний этап — регистрация сделки в Росреестре. Поздравляем, всё готово!

Зачем регистрироваться на ДомКлик?

После регистрации вам будет доступна помощь консультанта в чате и анкета заёмщика. Регистрация позволяет сохранять ваши данные, чтобы вы могли в любой момент вернуться к заполнению заявки. После получения одобрения по кредиту в личном кабинете заёмщика вы сможете общаться с вашим менеджером, отправлять документы в банк онлайн и получать услуги, необходимые для получения ипотеки.

Как я узнаю решение банка?

Сразу после рассмотрения вашей заявки вы получите СМС с решением банка. Также вам позвонит сотрудник банка.

Могу ли я купить в ипотеку/продать объект недвижимости, находящийся в залоге Сбербанка?

* В рамках Акции для молодых семей и онлайн одобрении квартиры, выбранной на DomClick.ru

Услуга по передаче документов на государственную регистрацию в Росреестр в электронном виде предоставляется Обществом с ограниченной ответственностью «Центр недвижимости от Сбербанка» (ОГРН 1157746652150, адрес: 121170, г. Москва, Кутузовский проспект, д. 32, к. 1, www.domclick.ru), входит в Группу компаний «Сбербанка». Услуга оказывается в Центре ипотечного кредитования Сбербанка. ПАО Сбербанк (Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015) выступает агентом ООО «ЦНС» на основании договора.

Услуга позволяет покупателям квартир в новостройках зарегистрировать договор участия в долевом строительстве с застройщиком и право собственности на готовый объект недвижимости без посещения Росреестра или Многофункционального центра предоставления государственных и муниципальных услуг (МФЦ). Кроме того, услуга доступна для сделок купли-продажи квартир на вторичном рынке и земельных участков с постройками и без. Участниками сделки должны являться только физические лица — граждане РФ. К электронной регистрации принимаются прямые сделки (альтернативные сделки (цепочки) нельзя зарегистрировать электронно). Объект недвижимости может продаваться целиком из долевой̆ собственности и/или целиком приобретаться в долевую собственность. В сделке могут быть представители по нотариально удостоверенной доверенности. В сделке может быть не более шести созаемщиков, пяти продавцов, шести покупателей.