как узнать есть ли кредит на ооо

Как проверить долги по кредитам

1. Что такое кредитная история и зачем она нужна?

Если вы не помните, перед какими банками у вас есть задолженность и в каком размере, проверить это можно, изучив свою кредитную историю. Это документ, содержащий информацию о ваших кредитах и займах, индивидуальный рейтинг (при наличии), а также информацию об источниках формирования кредитной истории и о пользователях, которым выдавались кредитные отчеты.

Банки и другие кредитные организации в обязательном порядке направляют такую информацию в бюро кредитных историй (БКИ). Банки могут направлять информацию в разные БКИ. Таким образом, ваша кредитная история может храниться в нескольких бюро.

Если вы никогда не заключали договоров кредита (займа), кредитной истории у вас нет.

2. Как узнать, где хранится моя кредитная история?

Узнать, в каких бюро кредитных историй хранится информация о ваших кредитах и займах, можно:

3. Как запросить кредитную историю в бюро кредитных историй?

Получив информацию о том, в каком из бюро кредитных историй хранится ваша кредитная история, вы сможете запросить отчет по ней непосредственно у БКИ.

Процедура направления запроса может различаться в зависимости от конкретного БКИ. Как правило, это можно сделать:

Бесплатно получить кредитную историю в каждом бюро кредитных историй можно два раза в год, при этом на бумажном носителе — не чаще 1 раза в год. За последующие (в течение года) обращения БКИ вправе взимать плату.

4. Как оспорить кредитную историю?

Вы можете оспорить информацию, содержащуюся в вашей кредитной истории, подав в БКИ, в котором она хранится, заявление о внесении изменений и (или) дополнений.

В течение 30 дней со дня регистрации вашего заявления БКИ обязано провести дополнительную проверку содержащейся в кредитной истории информации, запросив ее у банка, к которому она относится.

Банк обязан в течение 14 дней со дня получения запроса БКИ, предоставить ему информацию, подтверждающую достоверность оспариваемых сведений, или исправить вашу кредитную историю. В последнем случае бюро кредитных историй обновит или аннулирует вашу кредитную историю.

О результатах рассмотрения вашего заявления бюро кредитных историй обязано в письменной форме сообщить вам по истечении 30 дней со дня его регистрации. Если вы не согласны с решением БКИ, вы можете оспорить его через суд.

5. Чем грозят задолженности по кредитам?

При неуплате кредита (займа) кредитная организация может начислить пени, прибегнуть к помощи коллекторов или обратиться в суд.

Если суд примет решение в пользу кредитной организации, на имущество, денежные средства и другие ценности, находящиеся на счетах и вкладах должника, могут наложить арест.

При злостном уклонении от погашения кредита в крупном размере (более 2,25 млн рублей) возможна уголовная ответственность. Максимальным наказанием в таком случае будет лишение свободы на срок до двух лет.

Узнать, есть ли у юридического лица кредиты

Повышенная долговая нагрузка несет риск неисполнения контрагентом своих обязательств по договору – частичного (задержка платежей, неполные выплаты) или полного. В этом свете проверить, есть ли на фирме кредиты, перед заключением соглашения, предусматривающего авансовые схемы взаимодействия, формирование дебиторской задолженности – шаг не только разумный, но и необходимый. Какие для этого есть инструменты?

Проверить фирму на кредиты

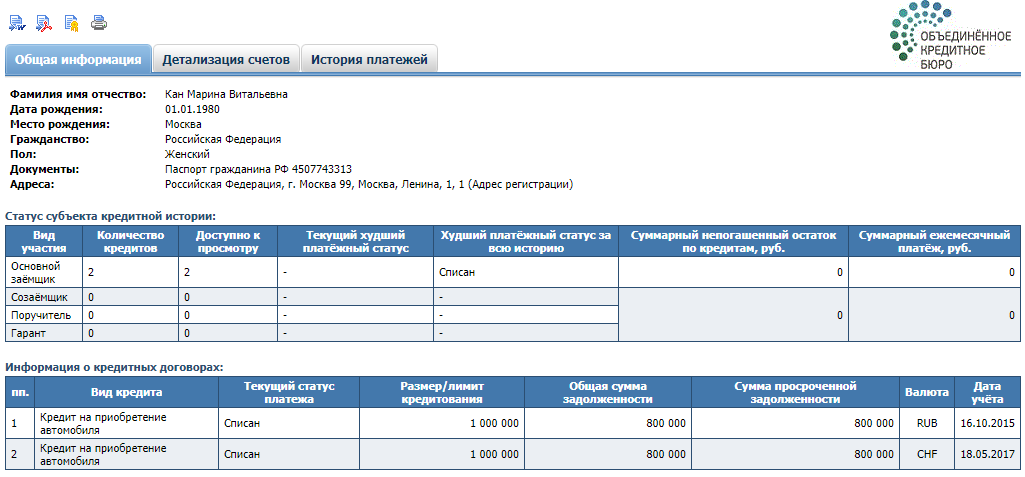

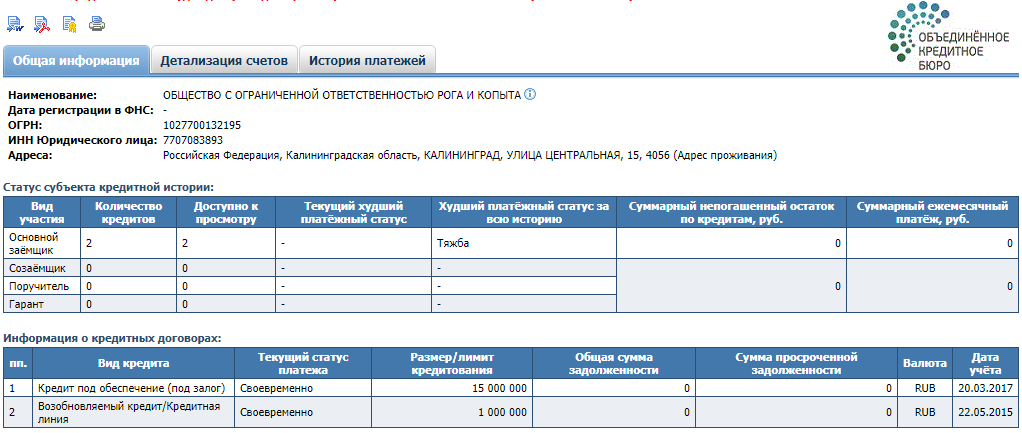

Оптимальный способ проверить юр.лицо на кредиты –проверить кредитную историю ООО. Так вы не только установите сам факт наличия кредитов, но также сможете оценить уровень долговой нагрузки контрагента (понадобятся актуальные балансы, желательно, с отметкой налоговой инспекции), но его платежную дисциплину с помесячной детализацией.

Именно кредитная история контрагента даст вам всю полноту картины. История запросов на кредиты за последний квартал укажет, насколько контрагент нуждается в дополнительном финансировании на текущий момент, не испытывает ли он острую необходимость в привлечении средств. График платежей покажет, не случается ли у контрагента «кассовых разрывов», а если да, то с какой периодичностью это происходит. Соотношение кредитных выплат и выручки позволит оценить, как контрагент справляется со своей нагрузкой, хватает ли ему средств на исполнение своих обязательств перед кредиторами и основную деятельность, а главное, сделать довольно точный прогноз по платежной дисциплине контрагента на ближайшее время.

Единственная трудность в использовании кредитной истории в качестве инструмента оценки контрагента – необходимость письменного согласия на ее получение за подписью генерального директора. Хотя, с другой стороны, сам факт того, что вам такого согласия не дают, может послужить определенным маркером – значит, есть, что скрывать?

Проверка юридического лица по кредитам

Также проверить ООО на кредит позволяет бухгалтерская отчетность предприятия. Так называемая форма 1 бухгалтерского баланса, которая содержит сведения об активах и пассивах компании, также указывает на краткосрочные (до 1 года) и долгосрочные (свыше 1 года) обязательства контрагента. К краткосрочным обязательствам относятся выплаты компании контрагентам или сотрудникам, к долгосрочным – кредиты.

Бухгалтерская отчетность покажет, какими были кредитные обязательства контрагента на начало и конец отчетного периода, в динамике по году, позволит сопоставить их с показателями прибыли компании.

Проверка бух.отчетности позволяет проверить, есть ли кредит на ООО. Но нужно иметь ввиду, что информация официальных отчетов поступает с небольшой временной задержкой. Это связано с процессом получения, обработки и выгрузки информации Росстатом, который не позволяет получить данные с актуальностью на день запроса. Если вы считаете, что оценка уровня кредитной нагрузки того или иного контрагента имеет критическое значение для проверки, лучшим основанием послужит его кредитная история.

Как по ИНН проверить контрагента, были ли суды, кредиты

Есть еще один способ, как узнать, есть кредит на юридическое лицо или нет, вовлечено оно в судебные процессы или нет. Получить консолидированную информацию о контрагенте помогает Бизнес-справка. В числе прочих данных, в справке указаны сведения об арбитражах, в которые контрагент был вовлечен и как ответчик, и как истец. Если среди лиц, выдвигающих претензии в отношении контрагента имеются кредитные организации, значит, у него были кредиты, в том числе проблемные. В арбитраж кредиторы обращаются, как правило, только исчерпав все другие методы взыскания задолженности.

Итак, теперь вы немного лучше осведомлены, как узнать задолженности по кредитам ООО (контрагентов других видов). Не пренебрегаете оценкой кредитной нагрузки и платежной дисциплины ваших новых партнеров, периодически перепроверяйте старых. Финансовое состояние контрагента может измениться в короткое время. Проверка бух.отчетности, кредитной истории контрагентов, поможет обезопасить ваше предприятие от формирования проблемной дебиторской задолженности.

Консолидированный отчет. Балансы, прибыли и убытки, арбитраж, лицензии, структура, индексы должной осмотрительности и финансового риска, ЕГРЮЛ, вестник ЕГРЮЛ.

Активы и пассивы. Доходы и расходы. Прибыль и убытки. Капитал. Движение денежных средств на счетах.

Дебиторская и кредиторская задолженность.

Кредитный отчет контрагента

Проверка исполнения контрагентом кредитных обязательств. Оценка рисков. Определение лимита дебиторской задолженности.

Кредитные истории

Кредитная история человека

| Положительные факторы | Негативные факторы |

|---|---|

| Нет просрочек по платежам | Просрочка более 30 дней |

| Кредитная нагрузка – менее 30% от зарплаты | Кредитная нагрузка – более 50% от зарплаты |

| Наличие ипотечного кредита | Более 5 действующих потребительских кредитов, частое обращение за новыми кредитами в различные банки |

| Наличие действующего автокредита | Адрес постоянной регистрации, паспортные данные не совпадают с теми, которые были предоставлены при трудоустройстве |

| Сотрудник мотивирован на длительные трудовые отношения и рост благосостояния, ответственно относится к своим финансовым и иным обязательствам, умеет управлять личными финансами | Человек не в состоянии соизмерять потребности с возможностями, недостаточно ответственен, скрывает информацию и, возможно, будет решать свои финансовые проблемы за счет работодателя |

Кредитная история компании

| Положительные факторы | Негативные факторы |

|---|---|

| Наличие действующих кредитов | Отказы по кредитам |

| Нет просрочек по кредитам | Просрочка по платежам более 30 дней |

| Чистый долг ниже 3х EBITDA | Чистый долг выше 3х EBITDA |

| Финансовое положение компании является удовлетворительным, компания прошла проверку службы безопасности банка | Финансовое положение компании является неудовлетворительное |

Кого имеет смысл проверять?

Проверка кандидатов на прием на работу, материально-ответственных сотрудников, контрагентов, учредителей малых предприятий позволяет избежать финансовых потерь, обезопасить компанию от мошенничества, снизить дебиторку, повысить эффективность работы персонала.

Как показывает опыт, в малом бизнесе кредитная история собственника может быть эквивалента кредитной истории предприятия.

Как выглядит кредитная история?

В составе кредитной истории четыре части: титульная, основная, закрытая и информационная.

Титульная часть кредитной истории содержит персональную информацию о заемщике: ФИО, дата и место рождения, паспортные данные, ИНН и СНИЛС или идентификационные данные о юридическом лице.

Основная часть содержит детальную информацию по кредитным обязательствам заемщика: активным и закрытым кредитам, лимитам и срокам кредитования, непогашенному остатку и своевременности внесения платежей.

В информационную часть включаются данные о выдаче кредита, типе кредита и кредитора, канале подачи заявления, отказе в выдаче кредита с указанием причин отказа, просрочке свыше 120 дней и т.д.

В закрытой части кредитной истории размещается информация о том, кто выдавал кредит, а также какие организации, когда и с какой целью запрашивали в бюро кредитную историю. Эта часть доступна только самому субъекту, Банку России, следственным органам.

Как запросить кредитную историю?

С июля 2014 года работодатели получили возможность запрашивать в кредитных бюро кредитные отчеты. В состав отчета входят титульная и основная часть кредитной истории.

Сервис функционирует в полном соответствии с законодательством РФ. Информацию из кредитного бюро подписчик системы СПАРК сможет получить, только:

Окно запроса в бюро кредитных историй открывается прямо в пользовательском интерфейсе. Кредитный отчет предоставляется в форме электронного документа, подписанного электронной подписью. Для получения отчета необходимо наличие на компьютере ПО КРИПТО ПРО CSP и клиентского сертификата безопасности ПРО.

Запрос из системы СПАРК выполняется в Объединенное кредитное бюро (ОКБ).

Где хранятся кредитные истории?

Кредитные истории хранятся в кредитных бюро, Объединенное кредитное бюро (ОКБ) – лидер рынка, его база данных охватывает около 90% экономически активного населения страны. Акционерами ОКБ, которое было создано в 2004 году, являются Сбербанк, международная корпорация Experian и «Интерфакс».

Что такое «согласие»?

Компания, решившая проверить кредитную историю потенциального или действующего сотрудника, или же своего контрагента, должна получить у него на это письменное согласие.

Для того, чтобы дать согласие компании на проверку кредитной истории, необходимо:

Законодательством РФ предусмотрена ответственность за получение кредитного отчета без согласия субъекта кредитной истории.

Как руководителю узнать о долгах компании

Каждый хочет и должен управлять своими финансами, а руководитель предприятия еще и финансами компании, контролировать ситуацию. Долги могут испортить репутацию, стать причиной проблем с законом, ограничений. Проверить себя и компанию на задолженности достаточно просто — в сети интернет провести сверку по долгам можно в любой момент через специализированные порталы в оперативном режиме. И произвести оплату, что удобно.

Каждый руководитель хочет иметь в своем штате надежного бухгалтера и не вникать в учет. Но совсем не контролировать деятельность бухгалтерии нельзя, тем более, если ее передали на аутсорс.

Бухгалтер может нанести урон деловой репутации компании, как перед контрагентами, так и перед контролирующими органами, задолженность может быть взыскана судом за счет имущества, неплательщику грозят штрафные санкции, которые могут стать тяжким бременем для бюджета.

Причины возникновения долгов могут быть различными, и пока существует человеческий фактор, избежать ошибок полностью не удастся. И даже незначительные долги компании или ее руководителя могут привести к парализации всей деятельности. Для того чтобы своевременно узнать о налоговых и других долгах и оплатить их, достаточно просто периодически проводить проверку.

Кроме того, сбор информации проводят перед покупкой бизнеса.

Способы проверки задолженности компании

Проверить налоговую задолженность компании можно с достаточно большой точностью. Чтобы получить полную картину, лучше использовать сразу несколько способов. Кстати, проверять можно (и нужно) не только свою организацию, но контрагентов.

Проверка через сайт ФНС РФ — способ бесплатный, быстрый и надежный. Так это официальный сайт государственного органа, сведения вы получите из максимально авторитетного источника:

Проверка с помощью Федеральной службы судебных приставов — еще один вариант проверки компании и руководителя на наличие задолженностей:

Проверка с помощью ЕФРСБ — Единого федерального реестра сведений о банкротстве, в который включаются сведения, отражающие фактическое состояние компании, проходящей банкротство.

В данном реестре находятся данные о долгах у компаний, кредиторов, стадия процедуры признания юридического лица финансово несостоятельным.

Большое значение имеет не только задолженность у компании, но и судебные дела. Для этого нужно изучить картотеку арбитражных дел.

Как проверить ООО на судебные дела по ИНН:

Картотека арбитражных дел поможет установить, не участвует ли предприятие в тяжбе в настоящий момент. Вы получите сведения, в каких именно тяжбах участвует компания, в какой роли, информацию на какой стадии находится разбирательство.

Как еще можно обезопасить свой бизнес

Государство жестко контролирует предпринимательство. В этом контроле банкам отведена особая роль. В частности, банки следят за тем, чтобы клиент заплатил налоги, и интересуются происхождением денег. Банк, не соблюдающий правила контроля, потеряет лицензию. Если правильно построить работу с банком, то задолженности мимо вас не пройдут и будут погашены вовремя и без последствий.

Удобнее всего выстроить взаимодействие через онлайн-банк. Абсолютное большинство банков имеет онлайн-платформы, позволяющие совершать платежи и отслеживать транзакции, не вставая с места. Воспользоваться онлайн-услугами можно через веб-браузер или мобильное приложение, разработанное самим банком. К тому же так вы будете контролировать все платежи, списания, видеть блокировки.

С Онлайн-банком Банка «Развитие-Столица» вы можете развивать свой бизнес, доверив специалистам заботу о формальностях.

Онлайн-банк «Развитие-Столица» — современная система расчетов, которая помогает оперативно и удобно решать любые финансовые вопросы.

Документооборот с банком происходит также онлайн. Документы подписываются электронной цифровой подписью, что очень удобно, и такой способ подписания позволяет приравнять электронные документы к подписанным обычной подписью.

ЭЦП руководителя часто используются подчиненными, что упрощает бухгалтеру сдачу отчетности, отправку платежей, юрист может без труда передавать документы в суды, специалист по ВЭД подписывать и отправлять документы в таможню. Но передача ЭЦП является делом опасным и может привести к нежелательным последствиям. Подчиненный может быть не заинтересован в выполнении поручений и использовать данные ему права в корыстных целях.

Если по отношению к владельцу ЭЦП были совершены неправомерные действия, у него могут быть проблемы с доказательством невиновности. Руководствуясь нарушением принципа конфиденциальности ЭЦП, суды не всегда могут признать подписание документов незаконным.

Если вы хотите дать, например, бухгалтеру доступ к выпискам банка или загрузке платежек в онлайн-банк, то можете сделать его пользователем с ограниченными правами доступа. Либо самостоятельно загружайте платежи и выгружайте выписки, в этом при работе с Онлайн-банком Банка «Развитие-Столица» ничего сложного нет.

Пять причин, по которым бизнесу отказывают в кредите

Каждый банк сам решает, кому давать кредит, а кому отказать. Единых правил нет, но кое-что интересует все банки. Рассказываем, почему на самом деле банки отказывают предпринимателям в кредите на бизнес.

Плохая кредитная история физлица. Даже для ООО

Кредитная история — документ, в котором содержится информация о кредитах, просрочках по ним, сроках погашения и запросах на проверку. Кредитные истории хранятся в специальных бюро, их несколько, например Национальное бюро кредитных историй.

Кредитная история есть у каждого человека, который брал кредит, заем или оформлял кредитную карту. Если человек оформил ИП, кредитная история осталась та же, и теперь влияет на выдачу кредитов для предпринимателя.

То же самое и с юрлицами, например ООО. По закону предприниматель — физлицо, а ООО — юрлицо, но банки всегда проверяют кредитную историю генерального директора и непосредственных владельцев бизнеса.

Банки всегда проверяют кредитную историю генерального директора и непосредственных владельцев бизнеса

Даже если генеральный директор номинальный, для крупного кредита банк будет искать, кто на самом деле получает выгоду в этом бизнесе. И если у человека плохая кредитная история, денег не будет. Банк не даст кредит, если:

Еще у ООО может быть своя кредитная история как юрлица, но это встречается редко. Если она есть, банки проверяют и ее.

В целом банки рассуждают так: если человек как физлицо не возвращал кредиты вовремя, то с открытием бизнеса мало что изменится.

Конечно, могут быть исключения. Например, есть крупный бизнес, ликвидное имущество, деньги, но плохая кредитная история. Предпринимателю нужно расширяться, он обращается в банк и просит тридцать миллионов. Такие запросы банк рассматривает индивидуально и может выдать кредит, если предприниматель предложит, например, свое имущество или сам бизнес в залог.

У меня плохая кредитная история. Дадут ли мне кредит как ИП?

Долг приставам по исполнительному производству

Предприниматель может быть должен человеку, налоговой, банку — кому угодно. Чтобы вернуть деньги, сторона идет в суд, получает решение судьи и исполнительный лист и передает судебным приставам.

Приставы взыскивают деньги любыми законными способами, например блокируют счета на сумму долга или запрещают выезд из страны.

Если в это время предприниматель обратится в банк за кредитом, банк обязательно проверит, нет ли на нем текущих исполнительных производств. Потому что формально человек может иметь хорошую кредитную историю, а на деле задолжать огромную сумму поставщикам, партнерам и подрядчикам: когда приставы ее спишут, денег платить кредит не останется.

Информация по исполнительным производствам открытая, проверить можно на сайте судебных приставов:

Если человек нашел себя в базе, ему нужно разобраться, что это за исполнительный лист, и оплатить долг.

Иногда бывает, что нашел себя в базе, а долг чужой, например полного тезки: имя и дата рождения одинаковые, а регионы разные. Если человек знает, что долг не его, нужно обратиться к приставам и потребовать удалить запись с сайта.

Есть и исключения, например, если это долг в тысячу рублей за неправильную парковку или коммунальные услуги. Или если бизнес крупный, с хорошей отчетностью и разными контрагентами, у него неизбежно будут судебные дела и исполнительные листы. Он судится с поставщиками, недовольные клиенты могут обратиться в суд — это нормально. Главное — чтобы он платил долги по этим исполнительным листам, и они составляли незначительную часть от денег компании.

Работают в нежелательной для банка сфере

Банки по своему желанию могут не выдавать кредиты предпринимателям, которые работают в нежелательных сферах.

Нежелательные сферы — это те, где чаще всего крутятся серые деньги, выводят наличные, а компаниям блокируют счета на основании закона о противодействии отмыванию доходов. Например, грузоперевозки, строительство, ремонт.

Банки рассуждают так: мы дадим кредит, а Центробанк потом потребует заблокировать счета заемщика. Скорее всего, начнутся просрочки или кредит не вернут.

Это не значит, что компаниям в этих сферах никто и никогда не даст денег — по опыту, их тщательнее проверяют и могут предложить более высокую кредитную ставку, чтобы перекрыть риски.

Зарегистрированы в высокорискованных регионах

Банки не любят выдавать кредиты предпринимателям, да и физлицам из высокорискованных регионов.

У каждого банка список свой, но чаще всего с настороженностью относятся к Северному Кавказу: Карачаево-Черкесии, Кабардино-Балкарии, Северной Осетии, Ингушетии, Чечне и Дагестану.

Эти регионы считаются высокорискованными, потому что по статистике банков там чаще всего не возвращают кредиты.

Работают с однодневками и обнальщиками

Банки проверяют, с кем предприниматели и организации работают и кому переводят деньги.

Если в списке контрагентов будут фирмы-однодневки и компании с плохой репутацией, банк посчитает это сомнительным и откажет в кредите. Еще банки смотрят на переводы. Если компания быстро выводит деньги, которые только пришли на счет, или часто переводит деньги физлицам и предпринимателям, это тоже вызывает опасения.

Все эти сделки и переводы для банка подозрительны — вдруг тут незаконное обналичивание, — поэтому в кредите он, скорее всего, откажет.

Если кредит на большую сумму и его рассматривают индивидуально, банк может позвонить родственникам, партнерам или еще кому-то.

Возможно, у предпринимателя всё хорошо с бизнесом и отчетностью, но тут компания-партнер говорит, что между ними напряженные отношения, оплату постоянно задерживают. Банк может задуматься, а стоит ли давать деньги такому человеку.

Это не повод для отказа, но в совокупности с какими-то еще причинами может повлиять на решение банка.

Счет для ИП и ООО в Модульбанке

Удобный сервис, недорогие тарифы, защита от блокировок по 115ФЗ