как узнать какие льготы положены организации при коронавирусе по инн

Новая субсидия для пострадавших компаний и ИП

15 сентября 2021 г. некоторые компании и ИП, пострадавшие в условиях пандемии, получат от государства помощь. Кто может рассчитывать на субсидию? Как рассчитывается размер субсидии?

Правительством РФ было принято решение поддержать малый и средний бизнес, а также социально ориентированные НКО, наиболее пострадавшие от ситуации пандемии коронавируса.

С этой целью были запланированы деньги в федеральном бюджете, которые будут выделяться пострадавшим компаниям. Правила получения новой субсидии прописаны в постановлении Правительства РФ от 07.09.2021 № 1513.

Кому положена субсидия?

В первую очередь, отметим, что право на получение денег от государства имеют компании, ведущие деятельность в муниципалитетах, оперативный штаб которых вводил ограничительные меры на своей территории с 1 августа 2021 г.

По этому критерию, например, сразу «отпадают» компании по муниципальным образованиям Московской области, потому что ограничительные меры в отношении пандемии коронавируса не были введены (Информация от 22.09.2021 с официального сайта налоговиков).

Перечень условий, которым должны соответствовать получатели субсидий, следующие:

1) компании должны иметь статус субъектов МСП и, соответственно, быть в реестре на 10.07.2021.

Реестр субъектов МСП ведут налоговики и посмотреть вошла или нет компания в реестр можно на сайте;

2) компании относятся к социально ориентированным НКО и по состоянию на 01.07.2021 входят в реестр (постановления Правительства от 11.06.2020 № 547, от 23.06.2020 № 906);

Ведение реестра НКО, в наибольшей степени пострадавших в условиях пандемии, поручено Минэкономразвития РФ.

Посмотреть вошла или нет компания в реестр можно на сайте.

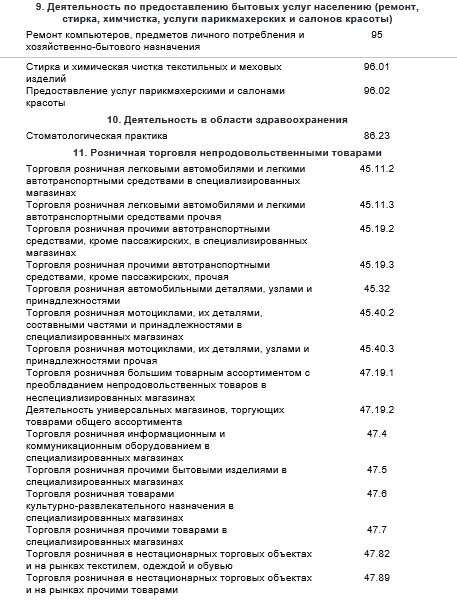

3) субъекты МСП по состоянию на 10.07.2021 работают в отраслях, ОКВЭД которых приведен в приложении № 3 к Правилам предоставления субсидии.

К таким отраслям относятся:

Как видим, в этот перечень включены отрасли, которые действительно нуждаются в поддержке государства.

Для НКО код ОКВЭД не имеет значения.

Но если у компании были долги, и она погасила их до момента подачи заявления на субсидию, это не будет препятствием для ее получения.

Узнать состояние расчетов с бюджетом можно на сайте налоговиков.

Отметим, что налоговиками разработан сервис, с помощью которого компании могут проверить, положена ли им субсидия или нет. Проверка осуществляется по ИНН.

Насколько оперативно обновляется информация в данном сервисе неизвестно. Все зависит от того, насколько своевременно местные власти передают информацию о введенных ограничениях в своем регионе.

Поэтому, на наш взгляд, все равно нужно отправить заявление в налоговую инспекцию, ведь сделать это совсем не сложно.

Какой размер субсидии положен пострадавшим компаниям и ИП?

В Правилах предоставления субсидии приведена формула расчета отдельно для компаний и ИП. Например, для компаний формула выглядит так:

Сумма субсидии = Сумма МРОТ по состоянию на 01.01.2021 г. х Количество работников в нюне 21 х Коэффициент

МРОТ учитывается федеральный, а не региональный, что не совсем справедливо, поскольку не учитывает различия в климатических и экономических условиях работы регионов.

МРОТ = 12 792 рубля.

Коэффициент учитывает сроки коронавирусных ограничений.

Например, К = 0,5 — если ограничения были введены на срок 2 недели, К = 1 — на 4 недели и более.

Количество сотрудников должно быть указано в заявлении на предоставление субсидии.

Форма заявления приложена к Правилам.

Заявление по утвержденной форме подается в течение 2-х месяцев с момента введения коронавирусных ограничений.

Налоговики рассматривают заявление в течение 5 рабочих дней. В случае принятия положительного решения налоговики в течение 3-х рабочих дней перечислят деньги на счет компании или ИП. Как установлено в п.5 Правил, субсидию дадут 1 раз за каждые 2 недели ограничений, но не более чем за 4 недели.

В каких случаях могут отказать в предоставлении субсидии?

В ряде случаях претенденту могут отказать в назначении субсидии.

Самым распространенным случаем является — несоответствие претендента условиям получения. Например, получателя нет в реестре субъектов МСП.

Иными причинами отказа в субсидии могут быть:

Например, компания или ИП указала в заявлении на получение субсидии пяти сотрудников, в то время как в отчетности РСВ указано 3 сотрудника.

Малый бизнес и коронавирус: поддержка государства

К середине мая государство предложило уже несколько пакетов мер в поддержку малого и среднего бизнеса в связи с коронавирусом. Основные касаются налогов, арендной платы, субсидий на зарплату и приостановки проверок и взысканий ФНС. В этой статье разберем их подробно.

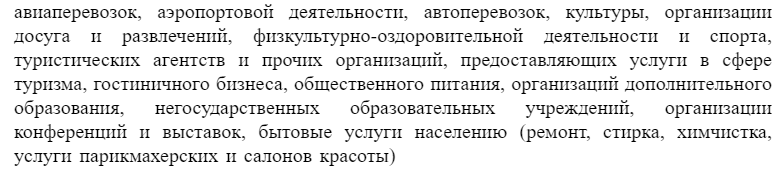

Поддержку от государства получат не все компании, а только те, которым по оценке правительства пандемия повредила больше всего. Список пострадавших от коронавируса отраслей утвердили 3 апреля, а 18 апреля в него добавили непродуктовую розницу:

1/5. Поддержка малого и среднего бизнеса: налоги и страховые взносы

Налоговые льготы для бизнеса в связи с коронавирусом сейчас делятся на пять категорий.

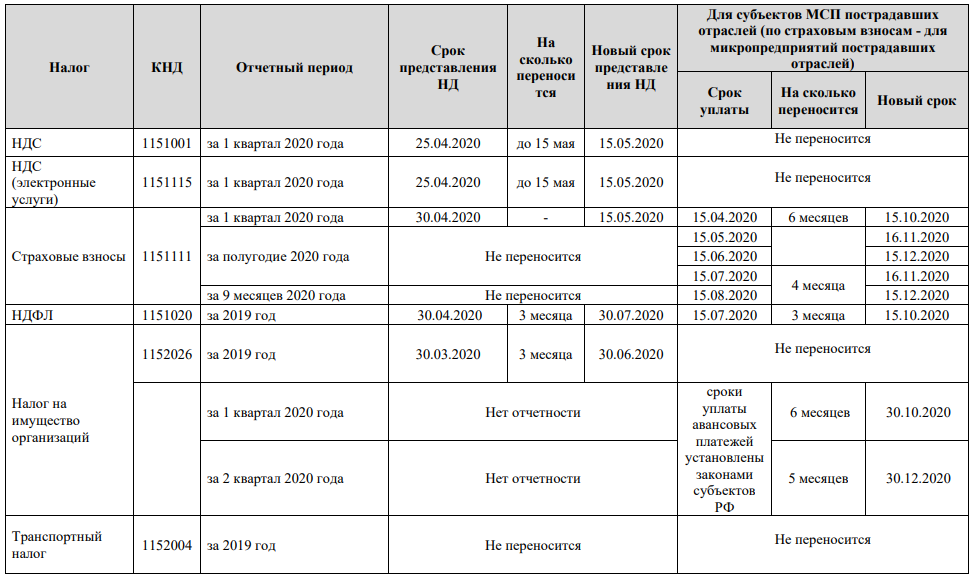

Новые сроки уплаты налогов и взносов

Вид поддержки: Перенос сроков уплаты без изменения суммы.

Кому положена: Организациям и ИП, которые включены на 1 марта в реестр субъектов малого и среднего предпринимательства и заняты в пострадавших от коронавируса сферах.

Вид поддержки: Продление срока подачи декларации по налогу на имущество за 2019 год до 30 июня 2020.

Кому положена: Всем плательщикам этого налога.

Все новые сроки по налогам, взносам и отчетности есть в подробной таблице ФНС:

Отсрочка по уплате налогов и страховых взносов на срок до года

Кому положена поддержка: Только бизнесу из списка пострадавших от коронавируса отраслей.

Условия получения: Доходы предприятия упали больше чем на 10% (по декларации), или деятельность стала убыточной в 2020 году, а в 2019 такой не была.

Как получить отсрочку по уплате налогов и взносов: Подать до 1 декабря 2020 заявление в ФНС. Если отсрочка запрашивается больше чем на полгода, понадобится график погашения долга. Подробнее о том, как подать заявление, рассказали в отдельной статье. Там же можно скачать бланк.

2/5. Аренда: отсрочка для малого и среднего бизнеса

Вид льготы: Отсрочка платежей по аренде федерального имущества в апреле-июне 2020 на срок, предложенный арендатором.

Кому положена: Бизнесу из реестра МСП.

Вид льготы: Освобождение от платежей за апрель-июнь 2020 по договорам аренды федерального имущества, включая земельные участки.

Кому положена: Бизнесу из реестра МСП, который занят в этих сферах:

Условия получения: Имущество взято в аренду для указанной деятельности, и документы подтверждают, что оно используется именно для нее.

Как получить обе эти льготы: Обратиться в Росимущество и заключить допсоглашение.

Источник: Распоряжение правительства РФ от 10 апреля 2020 №968-р.

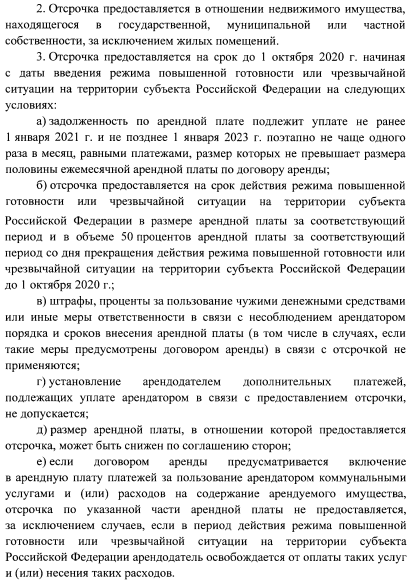

Вид льготы: Отсрочка для бизнеса по аренде муниципального и частного имущества.

Кому положена: Арендаторам из пострадавших от коронавируса отраслей.

Условия получения: Договор заключен до того, как в регионе был установлен режим повышенной готовности или чрезвычайной ситуации. Дополнительные условия определяет постановление Правительства РФ от 3 апреля 2020 №439:

Как получить: Обратиться к арендодателю и заключить допсоглашение.

Вид поддержки: Возможность менять плату по аренде в течение всего 2020 года.

Кому положена: Любым арендаторам, вне зависимости от деятельности.

Условия получения: Договор аренды заключен до того, как в регионе был установлен режим повышенной готовности или чрезвычайной ситуации из-за коронавируса.

Как получить: По соглашению с арендодателем.

Вид поддержки: Уменьшение платы за период, когда бизнес в связи с коронавирусом не мог использовать арендованную недвижимость: из-за правил режима ЧС или повышенной готовности.

Кому положена: Любым арендаторам, как и предыдущая льгота.

Как получить: По требованию (Подробности в законе 98-ФЗ не указаны).

Источник: Федеральный закон 98-ФЗ от 1 апреля 2020, статья 19. В ней оговорены общие принципы, а детали о том, что касается поддержки отраслей бизнеса, пострадавших от коронавируса, указаны в постановлении Правительства РФ от 3 апреля 2020 №439.

3/5. Субсидия на выплату зарплаты

Вид льготы: Субсидия из бюджета на зарплаты за апрель и май в размере МРОТ.

Кому положена поддержка: Малому и среднему бизнесу из пострадавших от коронавируса отраслей.

Условия: Предприятие уволило не больше 10% сотрудников.

Как получить: Подать заявление на сайте ФНС с 1 мая.

Это одна из самых долгожданных мер поддержки по коронавирусу, которые государство предложило малому бизнесу. Деньги будут выплачиваться с 18 мая по частям: за апрель и май. Общая сумма субсидии на зарплату будет рассчитываться по числу сотрудников на начало апреля: 12 130 рублей в месяц на человека. Предприниматель может использовать эти деньги не только для зарплат, но и для компенсации других срочных расходов, которые вызвала пандемия коронавируса. С выплаты не нужно будет платить налоги и взносы: такой законопроект уже приняла Госдума.

4/5. Налоговые проверки, блокировки счетов, штрафы

Вид поддержки: Приостановка налоговых проверок до 31 мая.

Кому положена: Всем налогоплательщикам.

ФНС приостановила не только проверки, но и штрафы — если плательщик по запросу не передаст в налоговую данные или документы. Это касается случаев, когда подать сведения нужно с 1 марта до 31 мая 2020.

Вид поддержки: Приостановка мер взыскания задолженности до 1 мая 2020.

Кому положена: Предприятиям из реестра МСП.

Налоговая не будет присылать требования с начисленными пенями и штрафами, списывать задолженность и блокировать счета.

5/5. Субсидии на средства дезинфекции

Вид льготы: Единоразовая выплата из бюджета для компенсации затрат на средства дезинфекции во время карантина.

Кому положена поддержка: Малому и среднему бизнесу, которые напрямую взаимодействуют с клиентами. К ним относятся: социально ориентированные некоммерческие организации в сфере дополнительного образования и МСП в физкультурно-оздоровительной сфере, гостиничном бизнесе, сфере общепита и бытовых услуг.

Размер выплат: Первоначальные 15 тысяч рублей и 6,5 тысяч рублей, умноженные на количество работников в мае 2020 года. Субсидия для ИП без работников составляет 15 тысяч рублей.

Как получить: Подать заявление на сайте ФНС или в налоговую по месту нахождения фирмы или ИП до 15 августа.

Господдержка бизнеса: ожидание и реальность

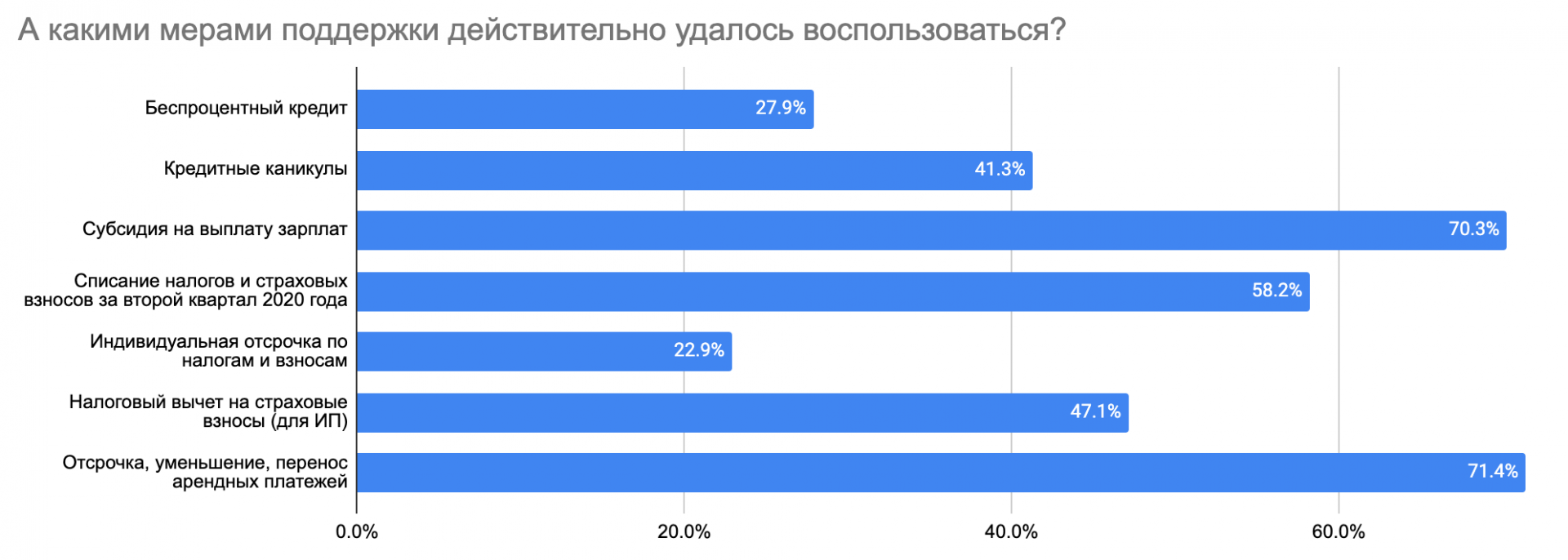

Мы провели исследование, которое показало, что 35% предпринимателей обращались к владельцам торговой недвижимости с просьбой отсрочить, уменьшить или переместить арендную плату. Еще 24% бизнесменов попросили субсидии на выплату зарплат и столько же — возможность списать налоги и страховые взносы за 2-й квартал 2020 года. А 38% участников исследования никакую помощь не запрашивали.

Но получить поддержку смогли не все. Так, отсрочку по аренде получил 71% обратившихся, такая ситуация и с теми, кто просил субсидии на зарплаты — их дали только 70% предпринимателей. А вот беспроцентный кредит получили и того меньше — всего 28% наших респондентов.

Отсюда вывод: задекларированные государством меры поддержки компаний в пандемию работали, но не в полном объеме.

Какие регионы понизили ставки налогов из‑за коронавируса

Режим самоизоляции больно ударил по предпринимателям. Чтобы поддержать малый бизнес, в регионах начали снижать местные налоги.

Мы составили таблицу с «коронавирусными» льготами и регулярно обновляем её.

Самое удивительное — что некоторые льготы действуют даже на 2021 год.

Проверяйте по таблице, какие налоги снижены в вашем регионе

Региональные власти уменьшают ставки по УСН, сокращают потенциально возможный доход по патенту, вводят пониженные коэффициенты по ЕНВД. Из дополнительных мер: арендные каникулы, льготные кредиты, отмена транспортного налога для организаций и другие — в зависимости от субъекта Федерации.

В большинстве регионов пониженные ставки действуют на весь 2020 год. Это значит, что налог можно пересчитать с 1 января, но могут быть исключения.

В основном льготы дают пострадавшим, опираясь на основной вид деятельности по ЕГРИП / ЕГРЮЛ. Одни регионы прописывают ОКВЭДы в тексте закона, другие ориентируются на Постановление Правительства РФ № 434.

В Приморском крае и Тюменской области ставки по УСН «Доходы» снизили для всех.

В Республике Тыве УСН «Доходы» теперь 1%, «Доходы минус расходы» 5%, а потенциально возможный доход по всем видам деятельности на патенте — 16,67 рублей. Но эти регионы скорее исключение, чем правило.

Прежде чем пересчитывать налоги, проверьте все условия в законе своего региона. Или позвоните в налоговую.

Быстрый поиск по таблице — сочетание клавиш Сtrl+F.

Для пострадавших «Доходы» — 1%, «Доходы минус расходы» — 5%.

Нужно сохранить не менее 90% штата по среднесписочной численности относительно 1 марта 2020 года.

Список пострадавших ОКВЭДов — в приложении к местному закону. Не менее 70% доходов должно приходиться на эти виды деятельности

🧾 На 2020 год для пострадавших УСН «Доходы» — 3%, УСН «Доходы минус расходы» — 7,5%. Принадлежность к пострадавшей отрасли определяется по основному ОКВЭДу из постановления правительства РФ № 434 + ОКВЭДы 73.1 — деятельность рекламная и 85.11 — образование дошкольное.

🧾 На 2020 и 2021 годы УСН «Доходы» — 1%, на 2022 — 2%, в 2023 — 4%. На 2020 и 2021 годы «Доходы минус расходы» — 5%, а 2022 — 8%, в 2023 — 11%. Пониженные ставки могут применять налогоплатльщики, которые:

Льгота определяется по основному виду деятельности из госреестра по состоянию на 1 января 2020 года.

Если имеете право на несколько льгот одновеременно, можно выбрать любую из них

🧾 Для отдельных видов деятельности на 2020 год УСН «Доходы минус расходы» — 5%.

Основной ОКВЭД должен быть в реестре ЕГРИП / ЕГРЮЛ по состоянию на 28 марта 2020 года

🧾 Для всех УСН « Доходы » — 4%. Пониженная ставка действует с 1 января 2020 до 31 декабря 2021 года

🧾 На 2020 год УСН «Доходы минус расходы» — 8%, если выполняются условия:

На 2020 год для пострадавших УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

На 2021 год для пострадавших УСН «Доходы» — 3%, УСН «Доходы минус расходы» — 7,5%.

Принадлежность к пострадавшей отрасли определяется по основному ОКВЭДу в ЕГРИП / ЕГРЮЛ на 1 марта 2020 года. Список видов деятельности — в региональном законе.

Для пострадавших УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

Список ОКВЭДов — в местном законе. Доля доходов от этих видов деятельности должна быть не менее 70%

Для пострадавших УСН «Доходы» — 3%, УСН «Доходы минус расходы» — 7,5%

Не менее 70% доходов должно приходиться на ОКВЭДы из постановления правительства РФ № 434.

🧾 Для отдельных видов деятльности на 2020 год УСН «Доходы минус расходы» — 5%

Для пострадавших УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%

Принадлежность к пострадавшей отрасли определяется по ОКВЭДам из регионального закона. На них должно приходится не менее 70% доходов

В 2020 году потенциально возможный доход не индексируется на коэффициент-дефлятор

Для пострадавших УСН «Доходы» — 2%, УСН «Доходы минус расходы» — 5%.

Для пострадавших УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

Принадлежность к пострадавшей отрасли определяется по ОКВЭДам из регионального закона. На них должно приходится не менее 70% доходов.

Налогоплательщик не должен находится в процессе ликвидации или банкротства

🧾 Для всех с 1 января 2020 по 31 декабря 2021 года УСН «Доходы минус расходы» — 6%.

🧾 Для всех с 1 января 2020 по 31 декабря 2021 года УСН «Доходы» — 3%.

🧾 УСН «Доходы» — 1% при условии раздельного учёта доходов для ОКВЭДов:

🧾 Для ИП и ООО, работающих в сфере социального предпринимательства, при условии раздельного учёта УСН «Доходы» — 1%

Принадлежность к пострадавшей отрасли определяется по ОКВЭДам из постановления губернатора

Список видов деятельности — в региональном законе. Доход от них должен составлять не менее 70%. Бизнес должен быть включён в реестр МСП по состоянию на 1 марта 2020 года

Для ИП, впервые зарегистрированных после 1 января 2020 года, ставка — 0%. Список видов деятельности — в региональном законе.

Льготы действуют с 1 апреля по 30 сентября 2020 года

Для пострадавшего малого и среднего бизнеса УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

Принадлежность к пострадавшей отрасли определяется по основному ОКВЭДу в ЕГРИП / ЕГРЮЛ на 1 марта 2020 года. Список ОКВЭДов — в перечне, утверждённом правительством Кабардино-Балкарской Республики

🧾 Для ОКВЭДов из регионального закона УСН «Доходы» — 1% при условии, что на них приходится не менее 70% выручки.

🧾 Для ОКВЭДов из регионального списка «Доходы минус расходы» — 5% при условии, что на них приходится не менее 70% выручки

Для пострадавших УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

Принадлежность к пострадавшей отрасли определяется по основному ОКВЭДу из постановления правительства Калужской области от 15.06.2020 № 464

Для пострадавших УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

Принадлежность к пострадавшей отрасли определяется по списку видов деятельности из регионального закона. Доход от них должен составлять не менее 70%

🧾 Для отдельных видов деятельности в 2020 году УСН «Доходы минус расходы» — 5%.

Льгота определяется по основному или дополнительному ОКВЭДу из ЕГРИП / ЕГРЮЛ по состоянию на 1 марта 2020 года. Если ОКВЭДы дополнительные, на них должно приходится не менее 50% выручки. Нужно вести раздельный учёт доходов (и расходов). Для некоторых видов деятельности есть дополнительное условие — сохранение 90% штата относительно 1 марта 2020 года

Для пострадавших УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

Принадлежность к пострадавшей отрасли определяется по основному ОКВЭДу из перечня в региональном законе. ОКВЭД должен быть включён в ЕГРИП / ЕГРЮЛ по состоянию на 1 марта 2020 года.

Для определённых видов деятельности на патенте в два раза снижен потцениально возможный доход

🧾 Для пострадавших УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%. Принадлежность к пострадавшей отрасли определяется по ОКВЭДу в ЕГРИП / ЕГРЮЛ на 1 марта 2020 года. Список ОКВЭДов — из постановления правительства РФ № 434.

Условия для работодателей:

🧾 УСН «Доходы» — 3%, УСН «Доходы минус расходы» — 7,5%. Льгота для тех, кто торгует обязательными к маркировке товарами: обувью и лекарствами. Они должны составлять не менее 70% дохода.

Для всех УСН «Доходы» — 3%, УСН «Доходы минус расходы» — 7,5%.

Пониженные ставки действуют с 1 января 2020 до 31 декабря 2022 года

Для пострадавших УСН «Доходы» — 2%, УСН «Доходы минус расходы» — 7,5%.

Принадлежность к пострадавшей отрасли определяется по основному ОКВЭДу из перечня в региональном законе. ОКВЭД должен быть включён в ЕГРИП / ЕГРЮЛ по состоянию на 1 марта 2020 года. Доход от этого вида деятельности должен быть не менее 70%

Для пострадавших УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

Список пострадавших ОКВЭДов — в приложении к местному закону. Не менее 70% доходов должно приходиться на эти виды деятельности.

Для пострадавших УСН «Доходы» — 2%, УСН «Доходы минус расходы» — 5%.

Список ОКВЭДов — в региональном законе. Не менее 70% выручки за 2020 год должно приходиться на эти виды деятельности

Для пострадавших УСН «Доходы» — 2%, УСН «Доходы минус расходы» — 5%.

Принадлежность к пострадавшей отрасли определяется по ОКВЭДам из регионального закона

Для пострадавших УСН «Доходы» — 1%.

Принадлежность к пострадавшей отрасли определяется по ОКВЭДам из регионального закона

Для всех снижен потенциально возможный доход.

Для пострадавших потенциально возможный доход — 50 000 рублей

Принадлежность к пострадавшей отрасли определяется по ОКВЭДу из перечня в региональном законе. На этот вид деятельности должно приходиться не менее 70% дохода

Для пострадавших УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

Принадлежность к пострадавшей отрасли определяется по ОКВЭДу в ЕГРИП / ЕГРЮЛ на 1 марта 2020 года. Список ОКВЭДов — из постановления правительства РФ № 434.

Условия для применения льготной ставки:

Пониженные ставки действуют с 1 января 2020 до 31 декабря 2020 года

Для всех УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

Пониженные ставки действуют с 1 января 2020 до 31 декабря 2022 года

Принадлежность к пострадавшей отрасли определяется по ОКВЭДам из перечня, утверждённого указом губернатора Новгородской области. Доход от этих видов деятельности должен составлять не менее 70%.

🧾 Для ОКВЭДов 85.11, 85.41, 87, 88 с 1 января 2020 года установлена ставка УСН «Доходы» — 3%, УСН «Доходы минус расходы» — 7%. Не менее 70% дохода должно приходиться на эти ОКВЭДы

🧾 С 2021 года для ИП, впервые зарегистрированных на территории Оренбургской области, УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%. Список ОКВЭДов — в приложении к региональному закону. Срок — в течение двух налоговых периодов

УСН «Доходы» — 4,5%, УСН «Доходы минус расходы» — 11%. Льготные ставки действуют:

Для пострадавших «Доходы» — 1%, «Доходы минус расходы» — 5%.

Принадлежность к пострадавшей отрасли определяется по основному ОКВЭДу. Список видов деятельности — в региональном законе

Для пострадавших «Доходы» — 1%, «Доходы минус расходы» — 5%.

Принадлежность к пострадавшей отрасли определяется по основному ОКВЭДу в ЕГРИП / ЕГРЮЛ на 1 марта 2020 года. Список видов деятельности — в региональных законах

Для отдельных видов деятельности потенциально возможный доход — 16,67 рублей.

Для пострадавших УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

Список ОКВЭДов — в региональных законах Приморского края. Доля доходов от этих видов деятельности должна быть не менее 70%

Для пострадавших «Доходы» — 1%, «Доходы минус расходы» — 5%.

Принадлежность к пострадавшей отрасли определяется по основному ОКВЭДу в ЕГРИП / ЕГРЮЛ на 1 марта 2020. Список видов деятельности — в региональных законах.

Для пострадавших снижение потенциально возможного дохода на 90%

Для пострадавших УСН «Доходы» — 1%, «Доходы минус расходы» — 5%.

Принадлежность к пострадавшей отрасли определяется по ОКВЭДу в ЕГРИП / ЕГРЮЛ на 1 марта 2020 года. Список ОКВЭДов — из постановления правительства РФ № 434.

Для ОКВЭДов 55 и 79 в 2020 году УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%

Для пострадавших УСН «Доходы» — 3%, УСН «Доходы минус расходы» — 5%.

Принадлежность к пострадавшей отрасли определяется по основному ОКВЭДу в ЕГРИП / ЕГРЮЛ на 1 марта 2020 года. Список видов деятельности — в приложении к региональному закону.

Среднемесячная зарплата сотрудников за 2020 год должна быть не ниже МРОТ в Санкт-Петербурге

Для пострадавших УСН «Доходы» — 2%, УСН «Доходы минус расходы» — 7,5%.

Список ОКВЭДов — в региональном законе. Не менее 70% доходов должно приходиться на эти виды деятельности

Для определённых видов деятельности потенциально возможный доход снижен в 2 раза

Для пострадавших УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

Список видов деятельности — в региональном законе. На них должно приходиться не менее 70% доходов

Для пострадавших УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

Список ОКВЭДов — в региональном законе. Не менее 70% выручки за 2020 год должно приходиться на эти виды деятельности

Для пострадавших УСН «Доходы» — 1%.

Список видов деятельности — в региональных законах. Не менее 70% доходов должно приходится на эти виды деятельности.

Для организаций дополнительное условие: сохранить численность штата не меньше 90% и заработную плату не меньше 50%. Зарплату сравнивают со средними значениями по Свердовской области

Для пострадавших УСН «Доходы» — 1%.

Для пострадавших на 2020 год УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

Принадлежность к пострадавшей отрасли определяется по списку видов деятельности из постановления правительства № 434. Доход от этих ОКВЭДов должен составлять не менее 80%

Для пострадавших УСН «Доходы» — 2 или 4%, зависит от ОКВЭДа. УСН «Доходы минус расходы» — 7 или 10%.

Список видов деятельности — в региональном законе. ОКВЭД должен быть включён в ЕГРИП / ЕГРЮЛ по состоянию на 1 марта 2020 года.

Для пострадавших УСН «Доходы» — 2%, УСН «Доходы минус расходы» — 5%.

Список видов деятельности — в региональном законе. Доход от них должен составлять не менее 70%

Для пострадавших снижен потенциально возможный доход

Для пострадавших УСН «Доходы» — 3%, УСН «Доходы минус расходы» — 7%.

Список видов деятельности — в региональных законах

Для всех УСН «Доходы» — 1%

Для всех ИП на патентной системе налогообложения потенциально возможный доход в 2020 году — 16,66 рублей.

Для отдельных видов деятельности снижен потенциально возможный доход на 2021 год

На 2020 год для всех УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

На 2021 год для всех УСН «Доходы» — 3%, УСН «Доходы минус расходы» — 7%.

На 2020 год на патентной системе потенциально возможный доход — 16,67 рублей

Список ОКВЭДов — в местном законе. Совокупный доход по этим видам деятельности должен быть не менее 70%. Для подтверждения права на льготу по итогам года нужно будет предоставить КУДиР

Для пострадавших УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

Список ОКВЭДов — в местном законе. Доход по этим видам деятельности должен быть не менее 70%.

🧾 В 2020 году для отдельных видов деятельности УСН «Доходы минус расходы» — 8%.

На эти ОКВЭДы должно приходиться не менее 80% дохода

Для пострадавших УСН «Доходы» — 1%.

Принадлежность к пострадавшей отрасли определяется по основному ОКВЭДу из регионального закона. Бизнес должен быть включён в реестр МСП

Для пострадавших УСН «Доходы» — 1%, УСН «Доходы минус расходы» — 5%.

Список видов деятельности — в региональном законе. На них должно приходится не менее 70% доходов

Для пострадавших уменьшение потенциально возможного дохода до 17 рублей.

Список видов деятельности — в приложении к закону

Принадлежность к пострадавшей отрасли определяется по перечню, который утверждает правительство Чеченской Республики. Пониженные ставки действуют с 1 апреля 2020 года

Список видов деятельности — в региональном законе

Для отдельных видов деятельности УСН «Доходы минус расходы» — 5%

Для пострадавших УСН «Доходы» — 1%.

Список видов деятельности — в региональном законе. Выручка от этих ОКВЭДов должна составлять не менее 70% от всего дохода за 2019 год или 50% от дохода за 2020 год

Принадлежность к пострадавшей отрасли определяется по ОКВЭДам из регионального закона. Доход по ним должен составлять не менее 70%. Работодателям нужно сохранить 90% штата относительно 1 марта 2020 года, микропредприятиям — 60%

В таблицу вошли субъекты Федерации, где законы уже приняты и опубликованы. Если не нашли свой регион, возвращайтесь в статью позже.

Если заметили неточность в таблице или знаете о дополнительных мерах поддержки, напишите в комментариях. Это поможет другим предпринимателям сэкономить на налогах.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Поменяются ли ставки в Эльбе автоматически

Мы изменим ставки по УСН автоматически для тех регионов, где изменения касаются всех без исключения.

Если в вашем регионе налог снижен только для пострадавших, поменять ставку в сервисе нужно самостоятельно. Для этого перейдите в Реквизиты → Система налогообложения → УСН → Ставка налога.

Статья актуальна на 02.03.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур