как узнать кбк налоговой инспекции для оплаты налога ип

КБК для УСН в 2021 году

КБК — это код бюджетной классификации. В платёжках на налоги для него предусмотрено поле 104.

Разбираемся, какие коды актуальны для УСН в 2021 году и что будет, если по ошибке указать другой КБК.

Для чего нужны КБК

В КБК зашифрована информация о налоге и весь путь через дебри Федерального казначейства до получателя платежа.

Кроме того, коды помогают упорядочить поступления в бюджет и сформировать статьи дохода.

Минфин утвердил КБК в приказе № 207Н.

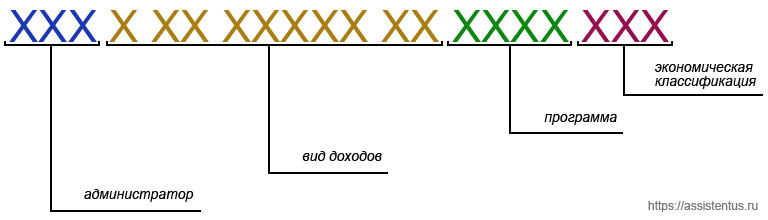

Из чего состоит КБК

В КБК 20 цифр, они делятся на несколько блоков. Посмотрим на примере КБК для уплаты налога УСН «Доходы» — 182 1 05 01011 01 1000 110.

Первые три цифры показывают, кто будет администрировать платёж. Все налоговые платёжки начинаются на «182».

Следующие три цифры говорят о том, какой именно налог оплачиваете. «105» — налог на совокупных доход, за этой формулировкой скрываются УСН и ЕСХН.

Дальше идёт детализация по виду налога, получателю и другая необходимая бюджету информация.

| 182 | 1 05 | 01011 | 01 | 1000 | 110 |

|---|---|---|---|---|---|

| ФНС | Налог на совокупный доход | «УСН Доходы» | Федеральный бюджет | Налоги и сборы | Налоговый доход |

Что будет, если ошибиться в КБК

Ошибка в коде приведёт к тому, что деньги окажутся на счетах Федерального казначейства в невыясненных платежах. Чтобы направить деньги на нужный КБК, придётся уточнить платёж.

Как уточнить платёж

Напишите заявление в налоговую. Приложите к нему скан платёжки с отметкой банка или выписку с расчётного счёта. Платёж уточнят на день фактической оплаты, а пени пересчитают.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Актуальные КБК для налога УСН

Эти КБК указывают в платёжках за 2019-2021 годы. ИП и организации платят по одним и тем же реквизитам.

УСН «Доходы»

| Налог | 182 1 05 01011 01 1000 110 |

|---|---|

| Пени | 182 1 05 01011 01 2100 110 |

| Штрaф | 182 1 05 01011 01 3000 110 |

УСН «Доходы минус расходы»

| Налог | 182 1 05 01021 01 1000 110 |

|---|---|

| Пени | 182 1 05 01021 01 2100 110 |

| Штраф | 182 1 05 01021 01 3000 110 |

С 2017 года КБК минимального налога такой же, как для УСН «Доходы минус расходы».

КБК в Эльбе

В сервисе коды обновляются автоматически. Вам не нужно указывать их вручную.

Что ещё почитать по теме:

Статья актуальна на 04.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Коды бюджетной классификации (КБК) на 2021 год

Эти магические три буквы, ничего не говорящие рядовым гражданам, регулярно создают головную боль предпринимателям.

Как расшифровывается КБК

КБК — коды бюджетной классификации

КБК организаций, необходимые, чтобы платеж попал туда, куда предназначался, меняются чуть ли не ежегодно. А ответственность за их правильное указание лежит на плательщике!

Попробуем разобраться: что же собой представляют эти таинственные коды, зачем они нужны, как формируются и почему регулярно изменяются. Также подскажем, что делать, если вы обнаружили ошибку в указанном коде, и чем вы в таком случае рискуете, а самое главное, как предотвратить этот риск и не оказаться с начисленными штрафами и пенями при уплаченных вовремя налогах и сборах.

Актуальный перечень КБК на 2021 год

Бюджетная классификация – что это и зачем

В июле 1998 Бюджетный кодекс РФ в Федеральном законе № 145 впервые ввел термин «КБК», используемый как средство группировки бюджета.

КБК бывают 4 видов:

Для чего служат КБК:

ИНФОРМАЦИЯ ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ! КБК – это внутреннее кодирование, необходимое, в первую очередь, государственному казначейству, где по ним происходит распределение поступивших средств. Предпринимателям нужны эти коды постольку, поскольку они заинтересованы в соблюдении требований по оформлению госплатежей, особенно налогов и взносов во внебюджетные фонды. Поэтому не забывайте указывать в поле 104 платежного получения правильный и актуальный код КБК.

Строение КБК

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

ВАЖНАЯ ИНФОРМАЦИЯ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

Где взять КБК?

Для заполнения платежного поручения код КБК можно узнать несколькими способами:

Почему меняются коды бюджетной классификации?

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения. У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды. Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Существуют различные версии, которые выдвигают предприниматели и никак не комментирует Минфин и Минюст.

К СВЕДЕНИЮ! Есть мнения, что, поскольку это кодирование – внутреннее дело казначейства, то и производиться оно должно им, а не налогоплательщиками. Код КБК могут присвоить сотрудники банка на основании указанных данных о получателе и назначении платежа, либо сотрудники казначейства при его получении. Тем не менее, на сегодня дополнительный труд по кодированию возложен на плечи плательщиков, уклониться от него они не могут, а значит, остается только соблюдать действующие требования и быть в курсе последних новаций.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит.

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

Как изменились КБК в 2020-2021 годах и были ли изменения в КБК по налогам

Если вы хотите отправить кому-то письмо «Почтой России», то должны указать адрес места назначения и получателя. Код бюджетной классификации играет роль адреса для платежа в бюджет или декларации. Плательщик указывает КБК в 2020-2021 году в платежном поручении, а казначейство направляет деньги в бюджет соответствующего уровня на определенную статью и подстатью дохода. То же и с отчетностью: КБК 2020-2021 содержит информацию как о самом налоге, так и о налогоплательщике.

ВАЖНО! КБК в 2020-2021 годах пользуются не только юрлица и бизнесмены. Обычные граждане тоже их используют, оплачивая, например, имущественные налоги по уведомлениям, полученным из налоговой инспекции.

Перечень КБК регулярно меняется. Утверждает его Минфин России. Так, в 2021 году применяется порядок формирования кодов, их структура и принципы назначения, утвержденные приказом ведомства от 08.06.2020 № 99н. Перечень КБК на 2020 год определяется приказом Минфина от 29.11.2019 № 207н (изначально для этого принимался приказ от 06.06.2019 № 86н, но приказ 207н его заменил). В 2019 году действовали порядок и перечень из приказа Минфина от 08.06.2018 № 132н.

Несмотря на замену регулирующих НПА, КБК на 2021 год по налогам и взносам по сравнению с 2020 годом не изменились. Но их перечень был расширен — введены новые КБК для штрафов по первой части Налогового кодекса. Кроме этого, обновлены КБК для административных штрафов, налагаемых в соответствии с главой 15 КоАП РФ.

Предыдущее (существенное) изменение КБК произошло в 2017 году и было связано с передачей страховых взносов (кроме взносов на травматизм) под контроль налоговой службы. То есть получателем этих средств стал бюджет, а не внебюджетный фонд. Соответственно, потребовались изменения в основных КБК по таким платежам. Впоследствии Минфин несколько раз корректировал КБК по взносам на ОПС, начисляемым по дополнительным тарифам.

С 2019 года был введен КБК для НПД самозанятых граждан — 182 1 05 06000 01 0000 110.

Других значимых изменений, которые имели бы значение в 2020-2021 годах, в перечне КБК не было.

КБК в 2020-2021 годах: таблица по страховым взносам

Наша таблица КБК в 2020-2021 отражает сведения в отношении кодов по страховым взносам, которые наиболее востребованы у плательщиков.

КБК по страховым взносам за работников

Взносы, начисленные за периоды до 2017 года, уплаченные после 01.01.2017

Взносы за 2017-2021 годы

Взносы на обязательное пенсионное страхование

182 1 02 02010 06 1000 160

182 1 02 02010 06 1010 160

182 1 02 02010 06 2100 160

182 1 02 02010 06 2110 160

182 1 02 02010 06 3000 160

182 1 02 02010 06 3010 160

Взносы на обязательное социальное страхование

182 1 02 02090 07 1000 160

182 1 02 02090 07 1010 160

182 1 02 02090 07 2100 160

182 1 02 02090 07 2110 160

182 1 02 02090 07 3000 160

182 1 02 02090 07 3010 160

Взносы на обязательное медицинское страхование

182 1 02 02101 08 1011 160

182 1 02 02101 08 1013 160

182 1 02 02101 08 2011 160

182 1 02 02101 08 2013 160

182 1 02 02101 08 3011 160

182 1 02 02101 08 3013 160

Взносы «на травматизм»

393 1 02 02050 07 1000 160

393 1 02 02050 07 2100 160

393 1 02 02050 07 3000 160

КБК по страховым взносам ИП

Взносы, начисленные за периоды до 2017 года, уплаченные после 01.01.2017

Взносы за 2017-2021 годы

Фиксированные взносы в ПФР, включая взносы

182 1 02 02140 06 1100 160

182 1 02 02140 06 1110 160*

*Единый КБК для фиксированной части и взносов с доходов свыше 300 000 руб. действует с 23.04.2018

Взносы в ПФР 1% с доходов свыше 300 000 руб.

182 1 02 02140 06 1200 160

182 1 02 02140 06 2100 160

182 1 02 02140 06 2110 160

182 1 02 02140 06 3000 160

182 1 02 02140 06 3010 160

Взносы на обязательное медицинское страхование

182 1 02 02103 08 1011 160

182 1 02 02103 08 1013 160

182 1 02 02103 08 2011 160

182 1 02 02103 08 2013 160

182 1 02 02103 08 3011 160

182 1 02 02103 08 3013 160

Скачать таблицу КБК для пеней и штрафов по взносам на ОПС по дополнительным тарифам можно здесь.

Коды бюджетной классификации по налогам на 2020-2021 годы

КБК по налогам, указанным в таблицах ниже, в последние годы не изменялись (одинаковые для 2020 и 2021 годов). Чтобы вы легко и быстро нашли нужный вам КБК (из наиболее востребованных), мы разделили их на группы:

Таблица КБК по НДФЛ на 2020-2021 годы

НДФЛ с доходов сотрудников

182 1 01 02010 01 1000 110

Пени по НДФЛ с доходов сотрудников

182 1 01 02010 01 2100 110

Штраф по НДФЛ с доходов сотрудников

182 1 01 02010 01 3000 110

НДФЛ с доходов ИП на ОСНО

182 1 01 02020 01 1000 110

Пени по НДФЛ с доходов ИП на ОСНО

182 1 01 02020 01 2100 110

Штраф по НДФЛ с доходов ИП на ОСНО

182 1 01 02020 01 3000 110

Таблица КБК по налогу на прибыль

В федеральный бюджет (кроме консолидированных групп налогоплательщиков)

182 1 01 01011 01 1000 110

182 1 01 01011 01 2100 110

182 1 01 01011 01 3000 110

В бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков)

182 1 01 01012 02 1000 110

182 1 01 01012 02 2100 110

182 1 01 01012 02 3000 110

В федеральный бюджет (для консолидированных групп налогоплательщиков)

182 1 01 01013 01 1000 110

182 1 01 01013 01 2100 110

182 1 01 01013 01 3000 110

В бюджеты субъектов РФ (для консолидированных групп налогоплательщиков)

182 1 01 01014 02 1000 110

182 1 01 01014 02 2100 110

182 1 01 01014 02 3000 11

При выполнении соглашений о разделе продукции, заключенных до 21.10.2011 (до вступления в силу закона от 30.12.1995 № 225-ФЗ)

182 1 01 01020 01 1000 110

182 1 01 01020 01 2100 110

182 1 01 01020 01 3000 110

С доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство

182 1 01 01030 01 1000 110

182 1 01 01030 01 2100 110

182 1 01 01030 01 3000 110

С доходов российских организаций в виде дивидендов от российских организаций

182 1 01 01040 01 1000 110

182 1 01 01040 01 2100 110

182 1 01 01040 01 3000 110

С доходов иностранных организаций в виде дивидендов от российских организаций

182 1 01 01050 01 1000 110

182 1 01 01050 01 2100 110

182 1 01 01050 01 3000 110

С дивидендов от иностранных организаций

182 1 01 01060 01 1000 110

182 1 01 01060 01 2100 110

182 1 01 01060 01 3000 110

С процентов по государственным и муниципальным ценным бумагам

182 1 01 01070 01 1000 110

182 1 01 01070 01 2100 110

182 1 01 01070 01 3000 110

С прибыли контролируемых иностранных компаний

с прибыли контролируемых иностранных компаний

с прибыли контролируемых иностранных компаний

с прибыли контролируемых иностранных компаний

КБК по НДС

НДС на товары (работы, услуги), реализуемые на территории России

182 1 03 01000 01 1000 110

182 1 03 01000 01 2100 110

182 1 03 01000 01 3000 110

НДС на товары, ввозимые на территорию России (из Республик Беларусь и Казахстан)

182 1 04 01000 01 1000 110

182 1 04 01000 01 2100 110

182 1 04 01000 01 3000 110

153 1 04 01000 01 1000 110

153 1 04 01000 01 2100 110

153 1 04 01000 01 3000 110

Что делать, если в КБК при оплате налога или взноса допустили ошибку? Ответ на этот вопрос узнайте в Готовом решении от КонсультантПлюс, получив пробный бесплатный доступ к системе.

КБК 2020-2021 для спецрежимов (упрощенки, вмененки, патента, сельхозналога), торгового сбора и налога на игорный бизнес будут такими:

Наименование КБК 2020-2021

КБК для перечисления налога или взноса

Единый налог при УСН «доходы»

182 1 05 01011 01 1000 110

182 1 05 01011 01 2100 110

182 1 05 01011 01 3000 110

Единый налог при УСН «доходы минус расходы» (в т. ч. минимальный налог)

182 1 05 01021 01 1000 110

182 1 05 01021 01 2100 110

182 1 05 01021 01 3000 110

182 1 05 02010 02 1000 110

182 1 05 02010 02 2100 110

182 1 05 02010 02 3000 110

182 1 05 03010 01 1000 110

182 1 05 03010 01 2100 110

182 1 05 03010 01 3000 110

182 1 05 05010 02 1000 110

182 1 05 05010 02 2100 110

182 1 05 05010 02 3000 110

Патент (бюджет городского округа)

182 1 05 04010 02 1000 110

182 1 05 04010 02 2100 110

182 1 05 04010 02 3000 110

Патент (бюджет муниципального района)

182 1 05 04020 02 1000 110

182 1 05 04020 02 2100 110

182 1 05 04020 02 3000 110

Патент (для жителей Москвы, Санкт-Петербурга, Севастополя)

182 1 05 04030 02 1000 110

182 1 05 04030 02 2100 110

182 1 05 04030 02 3000 110

Налог на игорный бизнес

182 1 06 05000 02 1000 110

182 1 06 05000 02 2100 110

182 1 06 05000 02 3000 110

КБК для имущественных налогов (транспортного, земельного, налога на имущество)

КБК для перечисления налога или взноса

Транспортный налог для юрлиц

182 1 06 04011 02 1000 110

182 1 06 04011 02 2100 110

182 1 06 04011 02 3000 110

Транспортный налог для физлиц

182 1 06 04012 02 1000 110

182 1 06 04012 02 2100 110

182 1 06 04012 02 3000 110

Земельный налог для юрлиц (для Москвы, Санкт-Петербурга, Севастополя)

182 1 06 06 031 03 1000 110

182 1 06 06 031 03 2100 110

182 1 06 06 031 03 3000 110

Налог с земли в границах городских округов для юрлиц

182 1 06 06032 04 1000 110

182 1 06 06032 04 2100 110

182 1 06 06032 04 3000 110

Налог с земли в границах межселенных территорий для юрлиц

182 1 06 06033 05 1000 110

182 1 06 06033 05 2100 110

182 1 06 06033 05 3000 110

Налог с земли в границах сельских поселений для юрлиц

182 1 06 06033 10 1000 110

182 1 06 06033 10 2100 110

182 1 06 06033 10 3000 110

Налог с земли в границах городских поселений для юрлиц

182 1 06 06033 13 1000 110

182 1 06 06033 13 2100 110

182 1 06 06033 13 3000 110

Земельный налог за участки в границах городских округов с внутригородским делением для юрлиц

182 1 06 06032 11 1000 110

182 1 06 06032 11 2100 110

182 1 06 06032 11 3000 110

Земельный налог за участки в границах внутригородских районов для юрлиц

182 1 06 06032 12 1000 110

182 1 06 06032 12 2100 110

182 1 06 06032 12 3000 110

Налог на имущество физлиц (для Москвы, Санкт-Петербурга, Севастополя)

182 1 06 01010 03 1000 110

182 1 06 01010 03 2100 110

182 1 06 01010 03 3000 110

Налог на имущество физлиц, расположенное в границах городских округов

182 1 06 01020 04 1000 110

182 1 06 01020 04 2100 110

182 1 06 01020 04 3000 110

Налог на имущество физлиц, расположенное в границах межселенных территорий

182 1 06 01030 05 1000 110

182 1 06 01030 05 2100 110

182 1 06 01030 05 3000 110

Налог на имущество физлиц, расположенное в границах сельских поселений

182 1 06 01030 10 1000 110

182 1 06 01030 10 2100 110

182 1 06 01030 10 3000 110

Налог на имущество физлиц, расположенное в границах городских поселений

182 1 06 01030 13 1000 110

182 1 06 01030 13 2100 110

182 1 06 01030 13 3000 110

Налог на имущество организаций (не входящее в единую систему газоснабжения)

182 1 06 02010 02 1000 110

182 1 06 02010 02 2100 110

182 1 06 02010 02 3000 110

Налог на имущество организаций, входящее в единую систему газоснабжения

182 1 06 02020 02 1000 110

182 1 06 02020 02 2100 110

182 1 06 02020 02 2100 110

В КБК для акцизных сборов ряд изменений есть, но основные коды остались такими же:

КБК для перечисления налога или взноса

Акцизы на этиловый спирт российского производства из пищевого сырья (кроме перечисленных в следующих пунктах)

182 1 03 02011 01 1000 110

182 1 03 02011 01 2100 110

182 1 03 02011 01 3000 110

Акцизы на этиловый спирт российского производства из пищевого сырья (дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового)

182 1 03 02013 01 1000 110

182 1 03 02013 01 2100 110

182 1 03 02013 01 2100 110

Акцизы на этиловый спирт российского производства из непищевого сырья

182 1 03 02012 01 1000 110

182 1 03 02012 01 2100 110

182 1 03 02012 01 3000 110

Акцизы на спиртосодержащую продукцию российского производства

182 1 03 02020 01 1000 110

182 1 03 02020 01 2100 110

182 1 03 02020 01 3000 110

Акцизы на российское пиво

182 1 03 02100 01 1000 110

182 1 03 02100 01 2100 110

182 1 03 02100 01 3000 110

Акцизы на российскую алкогольную продукцию с долей этилового спирта больше 9% (за исключением пива и разнообразных вин)

182 1 03 02110 01 1000 110

182 1 03 02110 01 2100 110

182 1 03 02110 01 3000 110

Акцизы на российскую алкогольную продукцию с долей этилового спирта до 9% (за исключением пива и разнообразных вин)

182 1 03 02130 01 1000 110

182 1 03 02130 01 2100 110

182 1 03 02130 01 3000 110

Акцизы на российские вина

182 1 03 02090 01 1000 110

182 1 03 02090 01 2100 110

182 1 03 02090 01 3000 110

Акцизы на российский автомобильный бензин

182 1 03 02041 01 1000 110

182 1 03 02041 01 2100 110

182 1 03 02041 01 3000 110

Акцизы на российское дизельное топливо

182 1 03 02070 01 1000 110

182 1 03 02070 01 2100 110

182 1 03 02070 01 3000 110

Итоги

В 2021 году применяются те же КБК, которые мы использовали в 2020 году. Применение актуальных КБК позволит вам своевременно перечислять налоги и сборы в бюджет.

КБК в платежном поручении в 2021 году

Что такое КБК?

КБК, или код бюджетной классификации, — основной цифровой идентификатор источника доходов или расходов государственного бюджета РФ и ряда других стран.

Таким образом, есть 2 основных типа КБК:

Но в практике деятельности российских бухгалтеров термин «код бюджетной классификации» чаще всего употребляется в контексте 1-й категории, то есть доходов бюджета. Это вполне логично: бухгалтеры принимают непосредственное участие в пополнении государственной казны, направляя туда налоги и сборы.

Впервые понятие КБК применительно к доходам бюджета было закреплено на законодательном уровне в положениях Бюджетного кодекса РФ (в его редакции от 23.12.2004). Тогда в БК РФ появился такой термин, как «код администратора поступлений». Впоследствии в процессе законотворчества он трансформировался в код классификации доходов, а затем в код бюджетной классификации.

По задумке российского законодателя каждое поступление денежных средств в казну должно сопровождаться информационным сообщением, в соответствии с которым ведомства, получившие денежные средства, обязаны их распределять. Таким информационным сообщением призван быть как раз таки КБК. Законодатель предписывает налогоплательщикам в обязательном порядке указывать код бюджетной классификации в платежных поручениях на перечисление налогов и сборов.

КБК российского образца 20-значный. Чуть позже мы подробно рассмотрим его структуру.

Какие законы РФ регулируют использование КБК на 2020-2021 годы в платежном поручении?

Перечень КБК, которые коррелируют с тем или иным налогом или сбором, зафиксирован в приказе Минфина России «О Порядке формирования и применения кодов бюджетной классификации Российской Федерации, их структуре и принципах назначения» от 06.06.2019 № 85н.

Утвержденный КБК может не меняться в течение довольно длительного периода, но и противоположные примеры наблюдаются регулярно. Практически каждый год законодатель вносит в КБК корректировки, а также выпускает необходимые разъяснения по новым КБК.

Как изменились КБК в 2021 году, узнайте здесь.

Все указанные НПА, а также те, которые их дополняют, так или иначе издаются с целью реализации положений Бюджетного кодекса РФ.

В каком же именно виде должны фиксироваться КБК, в том числе КБК в 2020-2021 годах?

Структура КБК

Исходя из текущих требований законодательства РФ, соответствующие коды должны быть в платежных поручениях 20-значными. КБК 2020-2021 годов представлены 8 блоками цифр.

В 1-м блоке — 3 цифры. Они обозначают администратора дохода бюджета РФ. Например, ФНС обозначается цифрами 182, ФСС — 393, ФТС — 153.

Во 2-м блоке — 1 цифра. Она обозначает группу поступлений.

В 3-м блоке — 2 цифры. С их помощью фиксируется конкретная разновидность поступлений в бюджет. Таковыми могут быть, в частности:

В 4-м и 5-м блоках (иногда они рассматриваются как один) — по 2 и 3 цифры соответственно. Они означают статьи, а также подстатьи доходов.

В 6-м блоке — 2 цифры. С их помощью обозначается уровень бюджета, в который перечисляется налог.

В 7-м блоке — 4 цифры. Они определяют текущий статус платежного обязательства (налог, пеня, взыскание и т.д.).

В 8-м блоке — 3 цифры. В них определяется, к какой экономической категории относится то или иное поступление в бюджет. Так, если речь идет о налогах, то основными экономическими категориями будут:

Блоки 2–6 КБК также могут рассматриваться в рамках единой категории «вид доходов».

КБК по УСН «доходы» в 2020-2021 годах: 182 1 05 01011 01 1000 110.

КБК по УСН «доходы минус расходы» в 2020-2021 годах: 182 1 05 01021 01 1000 110.

КБК по НДФЛ в 2020-2021 годах для налогового агента: 182 1 01 02010 01 1000 110.

КБК 2020-2021 годов: что нового?

Какие принципиальные законодательные нововведения в части регулирования КБК в 2021 году вступили в силу?

Как мы уже говорили выше, сменился регулирующий коды НПА. Несмотря на эту замену, КБК на 2021 год по налогам и взносам по сравнению с 2020 годом не изменились. Но их перечень был расширен — введены новые КБК для штрафов по первой части Налогового кодекса, в том числе:

Раньше все эти платежи шли на единый КБК — 18211603010016000140. Подробнее см. здесь.

Кроме этого, обновлены КБК для административных штрафов, налагаемых в соответствии с главой 15 КоАП РФ, в т. ч.:

Проверьте правильно ли вы указали КБК на уплату взносов и налогов с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Обратите внимание! В 2021 году произошли изменения в заполнении банковских реквизитов в платежных поручениях на уплату налогов. С 01.05.2021 обязательно заполняйте поле 15 «Номер расчетного счета», также изменился счет Казначейства и наменование банка. Период с 01.01.2021 по 30.04.2021 переходный. Т.е. платежки пройдут как со старыми так и с новыми реквизитами. Все подробности см. в нашем материале.

В каких случаях КБК предопределяет отнесение платежа к невыясненным?

Один из критериев отнесения того или иного платежа к невыясненным является отсутствие в платежном поручении КБК, указание некорректного либо недействующего КБК (п. 2.5.5 приказа Федерального казначейства от 10.10.2008 № 8н). При этом предполагается, что ответственность за указание корректного КБК полностью лежит на налогоплательщике, поскольку данные КБК публикуются в нормативных актах. Если фирма указала некорректный КБК, вследствие чего платеж не дошел по назначению, желательно направить в ФНС заявление об уточнении платежа (п. 7 ст. 45 НК РФ).

Если вы несвоевременно оплатили налог, ФНС начислит пени. КБК на уплату пеней отличаются от КБК на уплату налогов и взносов. Какие коды нужно указывать при перечислении пеней, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Полезно будет рассмотреть, к каким правовым последствиям в принципе может привести некорректное указание налогоплательщиком в платежном поручении КБК в 2020-2021 годах.

Критично ли указание неверного КБК в платежке?

Следует отметить, что КБК в 2020-2021 годах не могут предопределить, в частности, отказ банка или Федерального казначейства в зачислении денежных средств на счета ведомств, администрирующих тот или иной вид бюджетных поступлений.

Причинами, которые могут повлечь подобные последствия, в соответствии с подп. 4 п. 4 ст. 45 НК РФ могут быть:

ОБРАТИТЕ ВНИМАНИЕ! С 2019 года при обнаружении ошибок в номере счета казначейства можно не уплачивать налог с пенями, а подать заявление об уточнении платежа. При каких условиях, узнайте здесь.

В свою очередь, в соответствии с подп. 4 п. 7 ст. 26.1 ФЗ от 24.07.1998 № 125-ФЗ (он регулирует уплату в бюджет страховых взносов от несчастных случаев) неверный КБК 2020-2021 уже может быть причиной неперечисления денежных средств на счета ведомств, которые администрируют соответствующие доходы бюджета.

Таким образом, ФНС не имеет формального права не зачесть платеж, в котором указан некорректный КБК либо не указан вовсе (и как следствие, признать обязательства налогоплательщика перед бюджетном невыполненными, наложить штрафы и пени), а страховой фонд имеет.

Однако налогоплательщики активно оспаривают подобные действия государственных ведомств в судах. Предметом иска в данном случае становится требование признать действия ФНС либо социального фонда по выявлению недоимок, а также начислению штрафов и пеней по ним неправомерными. Налоговики, таким образом, иногда решаются наложить на плательщиков те или иные санкции, хотя НК РФ, как мы отметили выше, не дает им на то формального права.

Судебная практика свидетельствует, что при рассмотрении исков налогоплательщиков, составляемых как в отношении ФНС, так и страховых фондов, арбитры обычно встают на сторону истца.

Изучим некоторые примечательные арбитражные дела, касающиеся споров между налогоплательщиками и государством в части оценки качества платежной дисциплины первых в отношении обязательств перед бюджетом.

Арбитражная практика: старый или неправильный КБК по налогу — пеней не будет

Интересен прецедент с участием налогоплательщика и ФНС, которая начислила пени за налог, уплаченный по устаревшему КБК, то есть по когда-то включенному в перечень Минфина, но впоследствии замененному другим.

В постановлении ФАС Центрального округа от 08.10.2013 по делу № А14-18051/2012 суд рассмотрел иск предпринимателя, уплатившего в 2011 году УСН по старому КБК. ФНС посчитала это нарушением обязательства ИП по перечислению налога, зафиксировала недоимку и начислила пени. Впоследствии ФНС зачла платежи, попавшие на счета ведомства по ошибочному КБК, в счет текущих налогов, однако направила ИП требование об уплате пеней.

Суд в трех инстанциях признал действия ФНС незаконными и аннулировал пени. Арбитраж установил, что в соответствии с положениями ст. 45 НК РФ (в редакции, актуальной для рассматриваемого периода) обязанность плательщика по перечислению налога в казну считается неисполненной только в том случае, если в платежке указаны некорректные реквизиты Федерального казначейства и название банка получателя. Кассация, в частности, указала, что неверное указание предпринимателем КБК не может быть поводом для того, чтобы считать его уклонившимся от уплаты налога, поскольку соответствующая сумма была перечислена в бюджетную систему РФ.

По похожей ситуации в пользу налогоплательщика вынесено постановление Арбитражного суда Московского округа от 23.05.2016 № Ф05-6154/2016 по делу № А40-168537/2015 в отношении оплаты за патент, осуществленной ИП в срок, но по неверно указанному КБК. ИФНС сочла, что сроком уплаты должна считаться дата подачи заявления об уточнении реквизитов, выходившая за пределы срока, отведенного для оплаты патента, но несколько судебных инстанций эту позицию не поддержали.

Схожие выводы есть также в постановлениях АС Поволжского округа от 06.06.2018 по делу № А65-32834/2017, АС Волго-Вятского округа от 24.01.2018 по делу № А82-5449/2017 и др.

Таким образом, если в платежном поручении вместо КБК 2020-2021 годов компания указала устаревший или неправильный, то доказать, что налог был уплачен и недоимка по налогу отсутствует, можно, опираясь на решение по вышеуказанному арбитражному делу. Дополнительным аргументом в защиту налогоплательщика в случае неправильного применения КБК в 2020-2021 годах могут также послужить письма Минфина от 19.01.2017 № 03-02-07/1/2145, от 17.07.2013 № 03-02-07/2/27977 и от 29.03.2012 № 03-02-08/31, ФНС от 10.10.2016 № СА-4-7/19125@.

Итоги

В 2021 году КБК стали регулироваться новым НПА Минфина. Однако каких-то масштабных изменений в кодах из-за этого не последовало. Внимательными нужно быть тем, кто уплачивает некоторые налоговые штрафы: для них введены новые КБК. В остальном же все осталось по-прежнему. И ошибки, допущенные при указании КБК, все так же приводят к отнесению платежа к невыясненным и влекут необходимость его уточнения.