как узнать регистрационный номер ккт по инн

Контрольно-

кассовая техника

Ускоряет торговые процессы, автоматизируя

и упрощая деятельность хозяйствующих субъектов

Преимущества ККТ-онлайн

Никакой кассовой отчетности и договора с ЦТО

Отменены 9 форм бумажной

отчетности

Исключены центры технического обслуживания

Увеличен срок службы фискального накопителя

Применение фискального накопителя (аналог ЭКЛЗ) с возможностью его самостоятельной замены 1 раз в 3 года для плательщиков патента, а также сферы услуг

Аналитические возможности

Контролируйте свой бизнес в режиме реального времени: следите за своими оборотами и показателями

Сокращение

проверок

Торговое онлайн-взаимодействие создает прозрачные отношения между бизнесом и налоговым органом

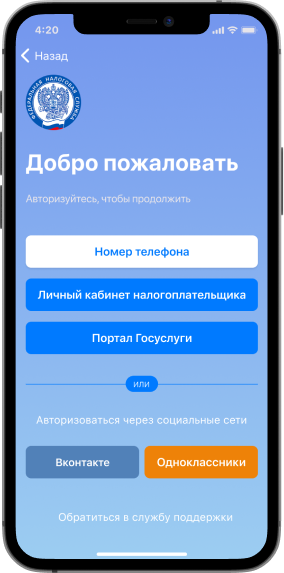

Как зарегистрировать кассу онлайн?

Зарегистрировать ККТ без визита в территориальный налоговый орган можно онлайн при наличии электронной подписи.

Регистрация занимает 5 минут.

В заявлении нужно указать:

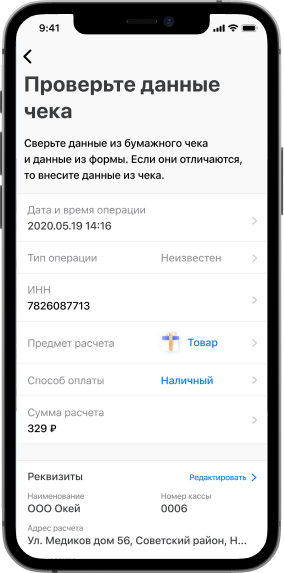

Проверка чеков

под рукой

Проверка чека ФНС России — это официальное приложение налоговых органов для проверки покупателями чеков онлайн-касс. Помимо проверок, оно позволяет хранить чеки, отправлять жалобы в налоговые органы.

Порядка два с половиной миллиона чеков проверяется гражданами с помощью мобильных приложений ФНС России и партнеров

Сканируйте и проверяйте чеки

Мобильное приложение «Проверка чека ФНС России» предназначено для проверки чеков онлайн-касс. С его помощью можно в один клик отправить жалобу в налоговые органы, если с покупкой что-то не так (не найден чек или указана неверная сумма). Для этого необходимо отсканировать QR-код из кассового чека или ввести данные чека вручную.

Фиксируйте жалобы и получайте ответы от ФНС России

Приложение дает возможность подать жалобу в случаях отсутствия чека или указания в чеке неверных данных. Данная функциональность доступна только для зарегистрированных пользователей.

Храните чеки

Приложение дает возможность хранить чеки в специальном разделе и просматривать их в любое удобное время. Открыв чек, можно скачать любой из них себе на телефон или подать жалобу, если чек некорректен и это не было сделано ранее.

Проверьте чек прямо сейчас

Проверьте подлинность фискального документа. Введите номер фискального накопителя (ФН), номер фискального документа (ФД) и значение фискального признака (ФП), которые указаны на чеке. Для корректной проверки чека необходимо заполнить все поля на форме.

ККТ в реестре

Чтобы проверить наличие ККТ в реестре, выберите модель и введите заводской номер ККТ, который указан на задней стороне

Фискальные накопители в реестре

Чтобы проверить наличие ФН в реестре, выберите модель и введите заводской номер ФН, который указан на задней стороне

Частые вопросы

В какие сроки осуществляется регистрация, перерегистрация или снятие c учета контрольно-кассовой техники в налоговом органе?

Процедура регистрации, перерегистрации или снятии с учета контрольно-кассовой техники в налоговом органе происходит в режиме online и не требует большого количества времени.

Карточка регистрации контрольно-кассовой техники и карточка о снятии контрольно-кассовой техники с регистрационного учета, выдается (направляется) пользователю в течение десяти рабочих дней с даты подачи соответствующего заявления.

Датой снятия контрольно-кассовой техники с регистрационного учета при снятии налоговым органом контрольно-кассовой техники с регистрационного учета в одностороннем порядке без заявления пользователя о снятии такой контрольно-кассовой техники с регистрационного учета считается дата формирования налоговым органом карточки о снятии контрольно-кассовой техники с регистрационного учета, выдаваемой (направляемой) пользователю в течение пяти рабочих дней с даты указанного в настоящем пункте снятия налоговым органом контрольно-кассовой техники с регистрационного учета в одностороннем порядке.

Какой порядок снятия с учета ККТ при прекращении деятельности ИП/ЮЛ?

При осуществлении каких видов деятельности можно не применять контрольно-кассовую технику, а также не оформлять бланки строгой отчетности и документы, подтверждающие прием денежных средств?

Контрольно-кассовая техника может не применяться (не распространяется на ЮЛ и ИП, которые используют для осуществления расчетов автоматическое устройство для расчетов, а также осуществляют торговлю подакцизными товарами, за исключением торговли в розлив питьевой водой и розничной продажи бахил):

В какой налоговый орган налогоплательщик (юридическое лицо, индивидуальный предприниматель, обособленное подразделение) обязан подать заявление о регистрации ККТ?

Заявление о регистрации (перерегистрации) контрольно-кассовой техники и (или) заявление о снятии контрольно-кассовой техники с регистрационного учета подается организацией или индивидуальным предпринимателем на бумажном носителе в любой территориальный налоговый орган или через кабинет контрольно-кассовой техники.

Формирование кассового чека коррекции в случаях поломки фискального накопителя и в случаях, когда производителем фискального накопителя невозможно считать из фискального накопителя фискальные данные.

Пользователю после осуществления замены фискального накопителя через процедуру перерегистрации ККТ (по причине его поломки) необходимо сформировать кассовые чеки коррекции по фактам совершения расчетов, не переданных в налоговые органы через оператора фискальных данных.

При этом каждая корректируемая сумма расчёта должна отражаться в кассовом чеке коррекции отдельной строкой, а не общей суммой корректируемых расчётов при корректировке. В случае невозможности пользователем выгрузить фискальные данные из фискального накопителя по причине его поломки, информация о произведенных расчетах может быть восстановлена из учетных систем или учетных документов.

В каких случаях индивидуальные предприниматели, вправе не применять контрольно-кассовую технику при расчетах за такие товары, работы, услуги? (В соответствии с изменениями от 06.06.2019г ФЗ-129 в ФЗ-54 о ККТ)

при реализации товаров собственного производства;

вправе не применять контрольно-кассовую технику при расчетах за такие товары, работы, услуги до 1 июля 2021 года. Указанные выше индивидуальные предприниматели в случае заключения трудового договора с работником обязаны в течение тридцати календарных дней с даты заключения такого трудового договора зарегистрировать контрольно-кассовую технику.

Контрольно-кассовая техника может не применяться индивидуальными предпринимателями при реализации входных билетов и абонементов на посещение театров, являющихся государственными или муниципальными учреждениями, осуществляемой с рук и (или) лотка. Указанные положения не распространяются на случаи реализации указанных входных билетов и абонементов с использованием сети «Интернет» и сетей связи.

Какие установлены основания для отказа в регистрации ККТ?

Налоговые органы отказывают пользователю в регистрации или перерегистрации контрольно-кассовой техники в случае представления им в заявлении о регистрации (перерегистрации) контрольно-кассовой техники недостоверных сведений или сведений не в полном объеме.

Обязаны ли организации и индивидуальные предприниматели, осуществляющие деятельность по приему платежей физических лиц, применять контрольно-кассовую технику в платежных терминалах?

Платежные агенты при приеме платежей вправе использовать платежные терминалы. Платежный терминал, используемый платежным агентом при приеме платежей, должен содержать в своем составе контрольно-кассовую технику и обеспечивать в автоматическом режиме печать кассовых чеков и их выдачу (направление) плательщикам после приема внесенных денежных средств.

В каких случаях налоговый орган может принять решение о снятии с учета ККТ в одностороннем порядке без заявления пользователя о снятии такой ККТ с регистрационного учета?

ККТ не соответствует требованиям законодательства о применении контрольно-кассовой техники;

истек срок действия ключа фискального признака в фискальном накопителе;

внесена запись в ЕГРЮЛ/ЕГРИП о прекращении деятельности юридического лица или индивидуального предпринимателя;

Датой снятия контрольно-кассовой техники с регистрационного учета при снятии налоговым органом контрольно-кассовой техники с регистрационного учета в одностороннем порядке без заявления пользователя о снятии такой контрольно-кассовой техники с регистрационного учета считается дата формирования налоговым органом карточки о снятии контрольно-кассовой техники с регистрационного учета, выдаваемой (направляемой) пользователю в течение пяти рабочих дней с даты указанного в настоящем пункте снятия налоговым органом контрольно-кассовой техники с регистрационного учета в одностороннем порядке.

Какой фискальный накопитель выбрать?

Согласно новому порядку применения ККТ касса должна быть оборудована фискальным накопителем. Обязанность использовать фискальный накопитель сроком действия не менее 36 месяцев существует для организаций и ИП, оказывающих услуги, а также применяющих специальные налоговые режимы (УСН, ЕНВД, ПСН, ЕСХН).

Использовать фискальный накопитель сроком действия не менее 13 месяцев могут хозяйствующие субъекты (ЮЛ и ИП) при наличии хотя бы одного из следующих оснований:

осуществление торговли подакцизными товарами (например, алкогольной или табачной продукцией);

деятельность ведется по сезонному принципу (временный) характер (независимо от вида деятельности и системы налогообложения). Понятие сезонного (временного) характера работы для целей применения ККТ может быть определено каждым налогоплательщиком самостоятельно, поскольку оно не содержится в законодательстве;

организация и ИП применяет общий режим налогообложения (ОСНО), в том числе совмещает ее с любым из спецрежимов ККТ, осуществляет работу в автономном режиме, не передавая фискальные данные в ОФД через интернет (это допускается только в местностях, отдаленных от сетей связи);

использование ККТ лицами, выполняющими функции платежных агентов (или субагентов).

Какие санкции предусмотрены за нарушение законодательства о нарушении ККТ?

Каков порядок применения контрольно-кассовой техники при получении оплаты услуг на расчетный счет ИП или ЮЛ от физических лиц через операциониста в банке? Являются ли такие платежи в понимании Федерального закона 54-ФЗ расчетом в безналичном порядке? Какой момент считать днем осуществления расчета? Когда должен быть сформирован кассовый чек?

Получение оплаты услуг на расчетный счет ИП или ЮЛ от физических лиц через операциониста в банке является расчетом в безналичном порядке. Момент осуществления расчета будет являться день поступления денежных средств на расчетный счет ИП или ЮЛ от покупателя (клиента). При осуществлении расчетов в безналичном порядке, кассовый чек (бланк строгой отчетности), должен быть передан покупателю (клиенту) в электронной форме на абонентский номер или адрес электронной почты, предоставленные покупателем (клиентом), не позднее рабочего дня, следующего за днем осуществления расчета, но не позднее момента передачи товара (работ, услуг).

Не нашли нужный вопрос?

Больше ответов на все интересующие вопросы по ККТ вы найдете в разделе «Частые вопросы»

Государственный реестр ККТ в 2021 году

Согласно ФЗ № 54 от 22.05.2003, ИП и юридические лица, за исключением бизнесменов, получивших освобождение либо отсрочку, при расчетах с клиентами используют кассы нового образца. Причем разрешены только те устройства, информация о которых содержится в государственном реестре ККТ. За эксплуатацию аппаратов, не включенных в него, полагаются штрафы. Такая деятельность приравнивается к работе без кассы. Список постоянно обновляется. По состоянию на 09.03.2021 в него входит 186 моделей ККТ.

Что такое реестр ККТ

Реестр ККТ — документ, содержащий данные о каждой модели устройств. В списке присутствуют только кассы, работающие согласно нормам, установленным законодательством. Корпус устройств оснащен специальным отсеком для установки фискального накопителя (ФН). Присутствуют модули для получения доступа к интернету. Данные о проведенных операциях проходят шифрование в ФН, а затем передаются ОФД в режиме онлайн. Это позволяет налоговой службе получать необходимые сведения и контролировать денежный оборот на территории РФ.

Аналогичный реестр предусмотрен для ФН. Его также контролирует налоговая служба. Необходимо использовать только те устройства, которые содержатся в соответствующем госреестре.

Несмотря на то, что все модели касс, входящие в госреестр ККТ, должны обеспечивать подключение к интернету, в отдельных случаях законодательство допускает их использование без обязательной онлайн-передачи данных. Например, при работе в местности, удаленной от сетей связи.

Какие данные содержатся в реестре ККТ на сайте ФНС

Актуальный реестр ККТ можно скачать на сайте ФНС. Он представлен в виде таблицы, где содержатся такие сведения:

Если модель ККТ исключается из госреестра, в него вносятся соответствующие сведения: дата и основания для удаления оборудования из числа разрешенных к использованию.

Новые модели ККТ в реестре на сайте ФНС

В 2021 году реестр ККТ не пополнялся, тогда как в 2020-м в него вошли шесть моделей:

Ответственность за ведение госреестра лежит на налоговом органе. Его деятельность регулируется ФЗ № 54 о применении ККТ и Административным регламентом, согласно Приказу Минфина РФ от 22.07.2013.

Касса для маркировки Атол Sigma 7

Касса для маркировки ПТК MSPos-K

Касса для маркировки Эвотор 7.3

Порядок формирования реестра ККТ на сайте ФНС

Процедура включения онлайн-кассы в госреестр в 2021 году осталась неизменной. Для добавления ККТ в реестр ФНС производитель предоставляет в контролирующую службу запрос (в электронном либо бумажном виде) со следующими данными:

1. Задай вопрос нашему специалисту в конце статьи.

2. Получи подробную консультацию и полное описание нюансов!

3. Или найди уже готовый ответ в комментариях наших читателей.

При подаче электронного запроса осуществляется его заверка КЭП. Отправить документ можно через кабинет пользователя на сайте ФНС. К документу прилагаются копии заключений и выписок, предоставленных изготовителю кассовой техники экспертами, а также другие бумаги, которые подтверждают указанную в запросе информацию. Дополнительно предоставляются:

В течение тридцати дней с момента включения кассы в реестр ее изготовитель предоставляет в уполномоченный орган информацию о руководителях, главбухе, учредителе и прочих участниках, связанных с ним общим производством. В случае изменения таких данных производитель обязан уведомить о них ФНС в течение 3 дней, указав обновленную информацию.

После включения ККМ в госреестр изготовителю следует подать уведомление в контролирующий орган о произведенных экземплярах моделей кассового аппарата. Обязательными сведениями являются наименование модели, номер, присвоенный на заводе изготовителя, а также дата производства. Для этого формируется электронный документ, заверяется КЭП и подается через кабинет пользователя на сайте ФНС.

Внесение кассовых аппаратов в госреестр осуществляется в течение 120 дней с момента поступления запроса. По итогам его рассмотрения изготовителю выдается на руки соответствующий документ.

Реестры

Реестр контрольно-кассовой техники

Федеральная налоговая служба осуществляет ведение реестра контрольно-кассовой техники в соответствии со статьей 3 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа».

Реестр контрольно-кассовой техники

Реестр фискальных накопителей

Федеральная налоговая служба осуществляет ведение реестра фискальных накопителей в соответствии со статьей 3 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа».

Реестр фискальных накопителей

Операторы фискальных данных

Федеральная налоговая служба принимает решения о выдачи разрешения на обработку фискальных данных и об аннулировании разрешения на обработку фискальных данных, о проведении проверки осуществления деятельности оператором фискальных данных в соответствии со статьей 44 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа».

Список операторов фискальных данных

Реестр экспертных организаций

Федеральная налоговая служба осуществляет ведение реестра экспертных организаций в соответствии со статьей 31 Федерального закона от 22.05.2003 № 54-ФЗ«О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа».

Эксперт — физическое лицо, являющееся работником экспертной организации иполучившее дополнительное профессиональное образование в области оценки соответствия контрольно-кассовой техники и технических средств оператора фискальных данных требованиям законодательства Российской Федерации о применении контрольно-кассовой техники.

Реестр экспертных организаций

Государственный реестр ККТ в 2020 году

Согласно ФЗ № 54, ИП и юридические лица, за исключением бизнесменов, получивших освобождение либо отсрочку, при расчетах с клиентами обязаны использовать кассы нового образца. Причем разрешены только те устройства, информация о которых содержится в государственном реестре ККТ.

За эксплуатацию ККТ, не включенных в госреестр, полагаются штрафы. Такая деятельность приравнивается к работе без кассы. По состоянию на 26.08.2020 в госреестр ККТ содержит 185 моделей ККТ.

Что такое реестр ККТ

Реестр ККТ – это документ, в котором содержится информация о моделях касс. В список включены устройства, которые соответствуют нормам законодательства. В корпусе кассы должен быть специальный отсек, с помощью которого устанавливается фискальный накопитель (ФН), и модуль для получения доступа к интернету. Фискальный накопитель предназначен для шифрования проведенных операций, данные о которых передаются ОФД в режиме онлайн, что позволяет налоговой службе контролировать денежный оборот на территории РФ.

Для ФН предусмотрен аналогичный реестр, который, как и реестр ККТ, контролирует налоговая служба. Используемые устройства должны содержаться в соответствующем госреестре, использование остальных устройств запрещено.

Все модели касс, данные о которых зафиксированы в госреестре ККТ, должны иметь доступ к интернету, однако законодательство допускает в отдельных случаях использование устройств без подключенной онлайн-передачи данных. Это допускается в отдаленных местностях, где существуют проблемы с интернет-соединением и другими связями.

Какие данные содержатся в реестре ККТ?

Скачать актуальный реестр ККТ можно на сайте ФНС. Реестр представлен в виде таблицы, в которой содержатся следующие данные:

У моделей ККТ, которые были исключены из госреестра, добавлены дополнительные данные: дата и основания для удаления оборудования из госреестра.

Новые модели ККТ в реестре на сайте ФНС

В реестре на сайте ФНС в 2020 включены следующие 3 модели кассовых аппаратов:

Налоговый орган ответственен за ведение госреестра, за его пополнение новыми моделями и за исключением из него моделей, которые не соответствуют законодательным нормам. Деятельность налоговой службы регулируется ФЗ № 54 о применении ККТ и Административным регламентом, согласно Приказу Минфина РФ от 22.07.2013.

Порядок формирования реестра ККТ

Чтобы добавить оборудование в реестр ФНС, производителю необходимо предоставить в контролирующую службу запрос, который может быть, как в бумажном, так и в электронном виде. Запрос должен содержать следующие сведения:

Если запрос подается в электронном виде, то проводится его заверка КЭП. Для отправки нужно зарегистрироваться на сайте ФНС и в личном кабинете отправить запрос. К документу необходимо приложить копии выписок и заключений, которые производителю предоставили эксперты, и бумаги, подтверждающие информацию в запросе.

Дополнительно предоставляются следующие:

Изготовителю дается 30 дней с момента включения кассы в реестр для предоставления в уполномоченный орган информации о руководителях компании и её учредителях, о главном бухгалтере и прочих участниках, которые связанны с общим производством. Если в данных произошли изменения, то изготовитель должен в течение 3 дней уведомить о них ФНС, указав обновленную информацию.

Также производителю кассовых аппаратов необходимо уведомить контролирующий орган о существующих экземплярах моделей устройства. К обязательным сведениям относится наименование модели, её номер, который был присвоен на заводе после изготовления, и дата производства. Сформированный и заверенный КЭП электронный документ подается на сайте ФНС в кабинете пользователя.

Внесение устройств в реестр происходит в течение 120 дней с момента поступления запроса. После принятия решения производителю выдается соответствующий документ в бумажном виде.

Штрафные санкции

Эксплуатация касс, которые не входят в госреестр, приравнивается к работе без кассы, что предусматривает штрафы. Для должностных лиц размер штрафа равен 25-50% от суммы проведенных расчётов, но не меньше 10 000 рублей. Для юридических лиц размер штрафа составляет 75-100% от суммы проведенных расчетов, но не меньше 30 000 рублей.

Штраф за повторное нарушение закона и использование неразрешённой онлайн-кассы составляет от 1 млн рублей, а также следующие наказания:

Также предусмотрен штраф для производителя кассового оборудования, который не включил технику в госреестр, а именно:

Предусмотрен штраф для экспертной организации, которая определяет соответствие кассового аппарата установленным законодательным нормам. Если организация выдала заведомо ложное заключение, то на нее накладываются следующие штрафы:

Где посмотреть регистрационный номер ККМ?

В госреестре каждой ККМ соответствует определенный порядковый номер. Найти кассовый аппарат и данные о нем в таблице можно по наименованию.

Регистрационный номер присваивается ККМ при постановке устройства на учет в налоговых органах пользователем ККТ. Им может быть ИП или другое юридическое лицо. Номер отображен в регистрационной карточке устройства, которую выдал уполномоченный орган. Карточка может быть, как в бумажном, так и в электронном виде.

Как зарегистрировать онлайн‑кассу в налоговой в 2021 году: пошаговая инструкция

Что должен знать владелец онлайн-кассы, чтобы без проблем зарегистрировать ее в налоговой инспекции? Какие сроки установлены для фискализации? Как выглядит отчет о регистрации ККТ, реквизиты которого надо передать в ФНС? Существует ли ограничение по количеству перерегистраций кассы без замены фискального накопителя? Ответы на эти вопросы и много другой не менее важной информации можно найти в нашей статье.

Кому необходимо регистрировать кассу в налоговой

Такая обязанность есть у всех, кто должен применять контрольно-кассовую технику (подробнее см. «Для ИП заканчивается последняя отсрочка по кассам: узнайте, кто обязан применять онлайн‑кассу с 1 июля»). Это следует из статьи 1.1 Федерального закона от 22.05.03 № 54-ФЗ (далее — Закон № 54-ФЗ). В ней сказано: применение ККТ — это совокупность действий с использованием кассовой техники, включенной в специальный реестр и зарегистрированной в установленном законом порядке. Таким образом, использование кассы подразумевает ее регистрацию.

ВАЖНО

Если есть обязанность по применению онлайн-кассы, но ККТ не поставлена на учет в налоговой, то печатать чеки и передавать данные в ФНС невозможно. Аппарат не позволяет этого делать. В итоге деятельность незаконна со всеми вытекающими последствиями.

За применение онлайн-кассы, которая не поставлена на учет или зарегистрирована неправильно, полагается штраф. Он составляет:

Инспекторы вправе вместо штрафа вынести предупреждение (ч. 4 ст. 14.5 КоАП РФ).

Как зарегистрировать онлайн-кассу в налоговой: пошаговая инструкция

Самый простой способ поставить ККТ на учет — зарегистрировать ее онлайн через личный кабинет на сайте ФНС. Для этого придется пройти несколько шагов.

Шаг 1: приобрести электронную подпись и заключить договор с ОФД

Договор с оператором фискальных данных (ОФД) нужен всем пользователям онлайн-касс. Исключение предусмотрено только для случая, когда торговля ведется на территориях, где нет интернета. Такие местности внесены в списки, утвержденные региональными властями (п. 7 ст. 2 Закона № 54-ФЗ).

Квалифицированная электронная подпись тоже необходима. С ее помощью владелец кассы в процессе ее регистрации будет обмениваться сведениями с налоговиками.

Шаг 2: подать заявление в ФНС

Этот шаг можно условно разбить на несколько этапов.

Создание личного кабинета

Прежде всего, на сайте ФНС необходимо создать личный кабинет юридического лица или индивидуального предпринимателя. В кабинете найти раздел «Учет контрольно-кассовой техники», а в нем — вкладку «Зарегистрировать ККТ».

Указание общих параметров

Далее программа предложит вручную заполнить параметры заявления. Необходимо указать:

Плюс к этому надо заполнить поле «Заводской номер ККТ». Этот номер можно скопировать из паспорта кассы. Еще одно поле для заполнения — «Заводской номер фискального накопителя».

Сразу запустится автоматический поиск в реестре ФНС, где указаны все номера и модели. Программа определит, значится ли в реестре аппарат с таким номером, и если значится, то на кого записан.

Организация или ИП может заранее проверить сведения о кассе и ФН при помощи специальных сервисов на сайте ФНС (https://www.nalog.ru/css/check_kiz/checkKKT.html и https://www.nalog.ru/rn77/service/check_fn/).

Указание особых параметров применения онлайн-кассы

Следует поставить галочки напротив тех параметров, которые подходят для той или иной ситуации.

Приведем пример. Допустим, ККТ будет установлена на территории без интернета (из утвержденного регионального перечня). Тогда нужно поставить галочку в строке «ККТ предназначена для работы исключительно в автономном режиме».

Выбор ОФД из перечня

Договор с оператором фискальных данных уже заключен. Поэтому на данном этапе достаточно выбрать нужного ОФД из списка, предложенного программой. Затем нажать «Подписать и отправить», и заявление уйдет на проверку.

Шаг 3: провести фискализацию

Она заключается в том, чтобы ввести в кассовый аппарат параметры регистрации, распечатать специальный отчет, и передать данные из отчета в налоговую инспекцию.

К параметрам, которые необходимо ввести в онлайн-кассу, относятся:

Для ввода следует использовать утилиту фискализации, которая обычно входит в пакет программного обеспечения кассы.

ВНИМАНИЕ

Ошибиться при вводе ИНН и регистрационного номера ККТ ни в коем случае нельзя. Если хотя бы одна цифра указана неверно, фискальный накопитель становится недействующим. Использовать его запрещено. Исправить ситуацию, к сожалению, уже не удастся.

ВАЖНО

Фискализацию необходимо осуществить в определенные сроки. Ввести параметры регистрации в ККТ следует не позднее одного рабочего дня, следующего за днем подачи заявления о регистрации. А передать сведения в налоговую — не позднее одного рабочего дня, следующего за днем получения от ФНС регистрационного номера кассы. Это закреплено в пункте 3 статьи 4.2 Закона № 54-ФЗ. Если сроки пропущены, то пользоваться фискальным накопителем нельзя. Но, возможно, его удастся обнулить в сервисном центре, а потом заново провести регистрацию.

Как узнать, что фискализация пройдена успешно? По наличию карточки регистрации, которая поступит в электронном виде в личный кабинет на сайте ФНС. Карточка должны быть подписана усиленной электронной подписью ФНС.

Шаг 4: ввести параметры регистрации на сайте ОФД

Осталось совершить последнее действие — зайти в личный кабинет, открытый на сайте оператора фискальных данных, и зарегистрировать свою ККТ. Для этого придется еще раз ввести данные из отчета о регистрации.

После этого кассу можно использовать в работе.

Отчет о регистрации ККТ

Чуть подробнее расскажем про отчет о регистрации ККТ. Это документ, который кассовый аппарат распечатывает в процессе фискализации — после того, как в кассу ввели регистрационный номер и прочие сведения.

Как выглядит отчет? Как обычный кассовый чек, где сверху выбито «ОТЧЕТ О РЕГИСТРАЦИИ». Отдельной строкой указаны параметры фискализации, которые представляют собой последовательность из 10 цифр. В чеке они обозначены как ПД или ФПД. Именно их нужно передать в налоговую, чтобы завершить фискализацию (см. табл.).

Где смотреть номер фискального документа

Номер фискального документа содержится в отчете о регистрации (в чеке). Это не что иное, как порядковый номер чека. При завершении фискализации его нужно указать в личном кабинете на сайте ФНС в окошке «Отчет о регистрации ККТ» (см. табл.).

Как заполнить окошко «Отчет о регистрации ККТ» на сайте ФНС при завершении фискализации кассы

Строка отчета

Что указывать

10 цифр, которые обозначены в чеке «ПД» или «ФПД»

Дата, время получения фискального признака

Дата и время, выбитые на чеке

Номер фискального документа

Порядковый номер фискального документа (чека), который часто обозначают «ФД» или «ФД№» или «ФДН». У отчета о регистрации, как правило, порядковый номер 1.

Перерегистрация кассового аппарата

Без замены ФН

В каком случае нужно перерегистрировать ККТ, оставив прежний фискальный накопитель? Если изменились данные, указанные в карточке регистрации, полученной от налоговиков после завершения фискализации. Например, поменялся ОФД, адрес владельца кассы и проч.

Суть перерегистрации — сделать так, чтобы в кассовом аппарате и в карточке, оформленной налоговиками, значилась одна и та же актуальная информация. При этом регистрационный номер кассы остается прежним.

Важная деталь: перерегистрировать (менять параметры) без замены фискального накопителя можно не более 12 раз. Об этом должно быть сказано в техническом паспорте ФН. Как правило, все кассы хранят информацию о количестве сделанных и оставшихся перерегистраций. Узнать цифры можно при помощи отчетов (у каждой модели ККТ они свои).

Для перерегистрации нужно направить заявление через личный кабинет на сайте ФНС. В нем указать измененные параметры и поставить электронную подпись. Затем дождаться, пока налоговики пришлют новую регистрационную карточку.

ВНИМАНИЕ

Есть два параметра, при изменении которых перерегистрация кассы без замены ФН невозможна. Это ИНН пользователя техники и регистрационный номер самого кассового аппарата. Фискальный накопитель обеспечивает однократную запись этих данных в своей памяти. Поэтому, если указанные сведения поменялись, нужно закрыть ФН, и при необходимости перерегистрировать кассу (см. «Перерегистрация фискального накопителя, одна касса при совмещении режимов, ошибка при регистрации кассы: ФНС ответила на вопросы о применении ККТ»).

С заменой ФН

Перерегистрацию с заменой фискального накопителя проводят, если срок действия прежнего ФН уже истек (либо поменялся ИНН пользователя). Перед этим:

Далее надо пройти процедуру, которая напоминает первичную постановку кассы на учет. Сначала следует зайти в личный кабинет на сайте ФНС и открыть раздел «Учет контрольно-кассовой техники». Затем — нажать на номер кассы, которую нужно перерегистрировать. Выбрать вкладку «перерегистрировать» и заполнить заявление. В качестве причины указать «…в связи с заменой фискального накопителя».

Также придется скопировать информацию из отчетов, сформированных ранее: о закрытии ФН и об изменении параметров регистрации. Выбрать модель фискального накопителя, а затем нажать «Подписать и отправить». Если все прошло без ошибок, то процедура будет успешно завершена.

ВАЖНО

Можно ли в новую кассу вставить старый ФН, и пройти процедуру перерегистрации онлайн-кассы в налоговой? Нет, нельзя. В этом случае у кассы должен быть новый регистрационный номер, а в фискальном накопителе будет записан регистрационный номер прежней ККТ. Поэтому в такой ситуации нужно зарегистрировать новую кассу (с новым ФН) в общем порядке.