как узнать в налоговой о возврате налога на имущество физических лиц

Как вернуть переплату по налогам

И когда переплату могут не вернуть

Если владеете квартирой, земельным участком или гаражом — словом, любым имуществом, налоговая каждый год присылает вам квитанции и просит заплатить налоги. Есть и другие налоги, например НДФЛ.

Но бывает, что возникает переплата — если случайно заплатили дважды или позже предоставили документы о льготах и сумму пересчитали. Расскажу, можно ли эти деньги вернуть и какие есть ограничения.

Что такое переплата

Переплата по налогам официально называется суммой излишне уплаченного налога. Это остаток средств на вашем счете в налоговой после того, как вы заплатили налог, то есть, словами налоговой, погасили налоговую задолженность.

Почему появляются переплаты по налогам

Переплата может возникнуть по разным причинам. Например, если налоговая по ошибке начислила налог за чужое имущество, а вы уже оплатили квитанцию. Или вы могли поздно узнать о причитающейся льготе — пенсионеры, например, не платят налог на часть имущества, — подаете заявление на льготу и просите пересчитать налог с момента появления права на эту льготу. В обоих случаях после перерасчета появится переплата.

Когда продаете подаренную квартиру, где даритель — дальний родственник или просто знакомый, можно неправильно рассчитать облагаемую налогом сумму: вычесть можно не 1 млн рублей, а больше, если уже заплатили налог на эту сумму в момент дарения. Другой вариант: подарил близкий родственник, а вы сразу заплатили налог, хотя подарки от близких родственников не облагаются налогом.

НДФЛ могут переплатить бывшие нерезиденты. Если к концу года окажется, что сотрудник более полугода был нерезидентом, а работодатель не смог вернуть всю переплату, нужно подавать декларацию.

Есть и более простые случаи переплаты. При уплате налогов онлайн с банковской карты сумма списывается копейка в копейку и переплаты не будет. А если для этого использовать терминал с приемом наличных, уплатить 135 Р без сдачи не получится. Поэтому придется заплатить минимум 150 Р двумя купюрами. Иногда у терминала есть «сдача» — остаток платежа переводится на счет мобильного телефона, но не всегда есть такая опция.

Еще одна причина — опечатка при вводе. Некоторые системы просят ввести сумму вручную или предлагают ее скорректировать, чтобы уплатить больше или меньше. Если случайно ввести не ту цифру, сумма изменится и может возникнуть переплата.

Иногда одни и те же налоги уплачивают дважды. Такое может произойти, если два интернет-банка одновременно настроены на автоматическую уплату налогов. Или муж с женой случайно каждый сам по себе оплатили одну и ту же квитанцию онлайн или через терминал. Двойной оплаты точно не будет, если делать это в отделении банка через операциониста. В этом случае на платежке будет информация об уплате — и повторно оплатить ту же квитанцию не получится.

Как узнать о переплате

По закону налоговая должна сообщить о переплате в течение 10 дней с момента, как ее обнаружит. Но закон не уточняет, как именно это нужно сделать. На практике переплату можно увидеть в личном кабинете налогоплательщика — там данные обновляются быстрее, чем дойдет бумажное письмо.

Что лучше: возврат или зачет

Обнаруженную переплату можно вернуть или зачесть в счет уплаты налогов в будущем.

Зачесть переплату по налогу имеет смысл, если сумма переплаты небольшая или если ее обнаружили поздно и близится новый срок уплаты налогов. Когда получите налоговое уведомление за следующий год, перед уплатой из суммы начисленного налога вычтите размер переплаты.

Сейчас действует ограничение: переплату можно направить только на погашение налога соответствующего вида. Например, переплату по транспортному налогу нельзя направить в счет уплаты налога за квартиру.

Изменение правил учета переплаты

С 1 октября 2020 года переплатой можно распоряжаться для уплаты любых налогов и пеней.

Вернуть переплату по налогу целесообразно, если сумма существенная и выгоднее будет держать эти деньги на своем счете. Есть есть задолженность по налогам, сборам и пеням, сначала нужно погасить долг, например за счет этой же переплаты, а потом оформить на остаток возврат.

Сколько денег можно вернуть

Можно вернуть всю сумму переплаты за вычетом других задолженностей по этому налогу и пеням. Если за один автомобиль в собственности переплатили, а по второму есть долг, сначала нужно погасить долг, а потом вернуть переплату. За счет переплаты можно погасить долг и по другому налогу и после этого вернуть остаток переплаты. Например, если есть долг по земельному налогу и переплата по налогу на имущество физических лиц.

Ограничений по суммам нет. С 1 октября будет иначе: за счет переплаты можно будет погасить долг по другому налогу и только после этого возвращать остаток переплаты.

Как вернуть переплату

Процесс возврата переплаты и подаваемые документы зависят от причины, по которой переплата возникла.

Куда обращаться. С заявлением о возврате переплаты нужно обратиться в налоговый орган по месту учета налогоплательщика. Даже если переплата возникла по налогу, уплаченному в другом регионе, ехать туда не нужно.

Порядок обращения. Заявление на возврат переплаты подается лично, заказным письмом или онлайн в личном кабинете налогоплательщика. Расскажу обо всех способах.

Образец заявления для зачета и возврата при подаче онлайн через личный кабинет формируется автоматически. Вы можете также скачать бланк заявления и заполнить его самостоятельно.

Скачать шаблон заявления о возврате суммы излишне уплаченного налогаPDF, 679 КБ

Для самостоятельного заполнения нужно знать ИНН, код налоговой и реквизиты банковского счета для получения возврата: БИК, наименование банка и расчетный счет. Счет должен принадлежать заявителю — налоговая перечисляет возврат только самому налогоплательщику.

Список документов при подаче заявления на возврат зависит от причины переплаты. Если вы вовремя не подали заявление на льготу, нужно приложить подтверждающие льготу документы. Если переплата связана с возвратом налога на доходы физических лиц — НДФЛ, нужно приложить документы, которые дают право на вычет, например договор покупки квартиры.

Когда налоговой уже известно о переплате — заплатили больше или налоговая сама нашла ошибку — достаточно заявления на возврат и реквизитов для перечисления денег.

Для возврата переплаты из-за ошибки в поданной декларации нужно подать уточненную декларацию с исправленной ошибкой и заявление на возврат или зачет.

К заявлению о возврате излишне уплаченной суммы государственной пошлины приложите документы об уплате: их сканы или электронные версии чеков или платежных поручений из интернет-банка.

Сроки

Для возврата переплаты есть регламент.

В какой срок нужно обратиться за возвратом переплаты. Переплату можно вернуть, если со дня уплаты прошло не более трех лет. Если за три года не успеете обратиться, налоговая спишет переплату.

Когда налоговая вернет переплату. После подачи заявления о возврате или зачете переплаты у налогового органа есть 10 дней для рассмотрения. После принятия решения налоговая в течение пяти дней должна уведомить заявителя о принятом решении, а в случае возврата — вернуть переплату в течение месяца.

Если налоговая не перечисляет переплату вовремя, за каждый день сверх срока на сумму возврата начисляются проценты по ставке, равной ключевой ставке ЦБ на момент просрочки. Если налоговая вернула деньги позднее и без процентов, отправьте обращение в свободной форме через личный кабинет или обратитесь с исковым заявлением в суд. Для расчетов есть специальный калькулятор.

Что может пойти не так

Не любое заявление о возврате или зачете налоговая может рассмотреть положительно. Например, переплату не вернут, если предоставлены неверные реквизиты банковского счета для возврата или владелец счета — другой человек.

Что такое невозвратная переплата. Переплата считается невозвратной, если прошло три года с момента уплаты этого налога или есть долги по налогу, которые можно покрыть переплатой. В 2021 году бесполезно писать заявление на возврат переплаты, которая появилась в 2017 году.

По истечении трех лет налоговая может списать переплату — ни вернуть, ни зачесть ее уже не получится.

Что делать, если налог списался ошибочно. В этом случае также поможет заявление в налоговый орган. Укажите основания, на которых вы считаете списание налога ошибочным, и дождитесь решения. Если результат вас не устроит — обращайтесь в суд.

Что делать, если налоговая не хочет делать возврат. Если при подаче заявления с документами вы получили отказ на возврат — подайте жалобу в управление ФНС по вашему региону. Это можно сделать лично в налоговом органе или через кабинет налогоплательщика на сайте. В случае отказа налогоплательщик может подать исковое заявление в суд.

Как не переплачивать

Налоги можно уплачивать через личный кабинет на сайте, через интернет-банк или мобильный банк — тогда спишется точная сумма. Перед уплатой проверьте содержание налогового уведомления: все объекты должны принадлежать вам, льготы должны быть учтены.

была переплата 3р. 84коп. по транспортному налогу. Каждый год писал заявления на возврат, по прошествии трёх лет наконец отписались, что мол срок вышел. (((

У меня была неприятная переплата при закрытии ИП. Неприятная, потому что я переплатила на авансовых платежах, а потом взяла и закрыла ИП. Мне посчитали закрывающие налоги, но перезачесть переплату было нельзя (разные коды). Я заплатила еще раз и заказала камеральную проверку онлайн. Проверка длилась, наверно, почти полгода. Дело сдвинулось только, когда мне надоело ждать и я позвонила в налоговую.

Потом все прошло очень быстро, проверка магически завершилась в тот же день и подтвердила переплату. Деньги я получила через 10 дней. Заморачиваться с процентами мне было лень, сами они, конечно, вернули только сумму переплаты.

Справедливости ради, в налоговой на телефоне работают милейшие люди, мне даже сказали про неустойку. Ужасно не хотелось контактировать с людьми, но совершенно онлайн вернуть деньги не вышло, может, не повезло, или система была еще не очень в то время

TLDR

2014год подмосковная налоговая(кажется 5020), платил выставленную заведомо ошибочно сумму просто чтобы не создавать задолженность. Возврат и процесс урегулирования очень позитивные, прямо плюсик в карму инспектору которая занималось. Неделя +-.

2017-18-19 возврат вычетов которые тоже переплата. Просрочки от 2 месяцев и больше. Хорошо если по декларации поданной в январе возврат будет в августе. Московская налоговая(7743 если я правильно вспомнил).

Подробности в отдельном комментарии.

Россиянам упростили получение налогового вычета: как будет работать схема

С 21 мая 2021 года в России начинает действовать упрощенный порядок получения налогового вычета по расходам на покупку квартиры, дома, земельного участка, а также по индивидуальным инвестиционным счетам.

Изменения в законодательстве касаются вычетов по расходам на приобретение жилья и погашение процентов по ипотеке. Упрощенный порядок коснется также покупки или строительства дачи. Рассказываем, как он будет работать.

Упрощенный порядок оформления налогового вычета

Раньше, чтобы получить налоговый вычет, по итогам года необходимо было подать декларацию по форме 3-НДФЛ и документы, подтверждающие право на этот вычет. Теперь для получения вычета заявителю нужно лишь подать заявление в личном кабинете налогоплательщика на сайте ФНС. Подтверждения права на имущественный вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется. Достаточно заполнить заявление, указать в нем банковские реквизиты, на которые нужно перевести средства, и оно будет сформировано автоматически.

Налогоплательщики, имеющие личный кабинет на сайте ФНС, смогут получить такие вычеты в два раза быстрее и без необходимости направления декларации 3-НДФЛ и пакета подтверждающих право на вычет документов. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денег.

Требуемую информацию налоговые органы получат от участников информационного взаимодействия (банков), которые смогут подключиться к сервису с 21 мая 2021 года. Перечень банков-участников будет актуализироваться в специальном разделе на сайте ФНС. Чтобы уточнить, можно ли получить налоговый вычет в упрощенном порядке, можно обратиться в банк, с которым заключен договор ипотеки.

Заявление на получение налогового вычета в упрощенном порядке

Скачать форму заявления на получение налогового вычета в упрошенном порядке

Сроки оформления имущественного вычета

Помимо существенного сокращения списка необходимых документов, упрощенная камеральная проверка сократит сроки получения налогового вычета. Сейчас только проверка предоставленных документов в ФНС занимает три месяца, еще 30 дней потребуется для перевода средств на счет.

По новым правилам, камеральная проверка займет 30 дней с момента оформления заявления на налоговый вычет, а деньги на счет будут перечислять в течение 15 дней после ее окончания. Срок камеральной проверки смогут продлить до тех же трех месяцев, если у налоговой появятся подозрения, что вы нарушаете законодательство о налогах и сборах.

Жанна Колесникова, руководитель коммерческой практики адвокатского бюро «Плешаков, Ушкалов и партнеры»:

— На мой взгляд, это существенно облегчит жизнь налогоплательщикам, поскольку теперь им просто нужно сформировать электронное заявление и не придется заполнять налоговую декларацию. Как правило, именно из-за неверного заполнения декларации большинство налогоплательщиков получают отказ в предоставлении вычета. Кроме того, не нужно собирать и сканировать подтверждающие документы.

Что еще нового в упрощенном порядке

Возврат суммы излишне уплаченного налога в связи с предоставлением налогового вычета в упрощенном порядке при наличии у налогоплательщика задолженности, подлежащей взысканию, должен будет производиться только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Предполагается также, что при нарушении сроков возврата суммы излишне уплаченного налога в связи с предоставлением налогового вычета считая с 20-го дня после принятия решения о его предоставлении будут начисляться проценты.

Еще одно нововведение касается налогового вычета. Минфин опубликовал новые разъяснения, согласно которым владелец садового участка может сделать налоговый вычет, если дом на этой земле был оформлен в его собственность в 2019 году или позже.

Сколько можно вернуть из бюджета

Россияне, которые имеют официальный доход и платят НДФЛ, могут вернуть 13% стоимости квартиры. Государством установлен лимит — максимальная сумма, с которой гражданин может получить причитающиеся ему 13%, составляет 2 млн руб. Таким образом, вернуть получится не более 260 тыс. руб. Если квартира стоила меньше установленного лимита, то им можно воспользоваться при покупке другой квартиры.

Вернуть уплаченные налоги из бюджета также можно, если квартира куплена в ипотеку. Россияне могут получить 13% из бюджета от уплаченных процентов по жилищному кредиту. При этом лимит вычета выше — 3 млн руб. Таким образом, вернуть получится 390 тыс. руб. Воспользоваться этим правом можно только один раз.

В результате эти два вычета составляют серьезную сумму — 650 тыс. руб. Если имущество было приобретено в браке и является совместной собственностью, то право на вычет имеет каждый из супругов. Таким образом, семья может вернуть до 1,3 млн руб. из уплаченных налогов.

Инструкция по оформлению имущественного вычета

Введение нового упрощенного порядка не отменяет возможности воспользоваться имущественным вычетом по старым правилам. Это подойдет в том числе физлицам, которым необходимо подтверждать расходы, проводимые не в рамках банковского кредитования, или финансовая организация не подписала в ФНС договор об информационном взаимодействии.

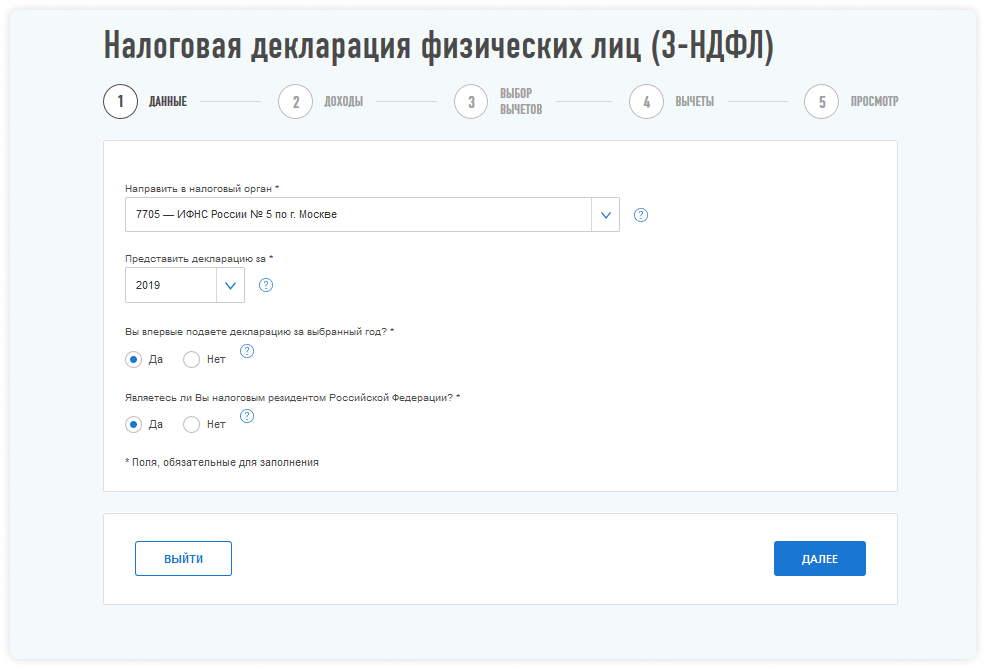

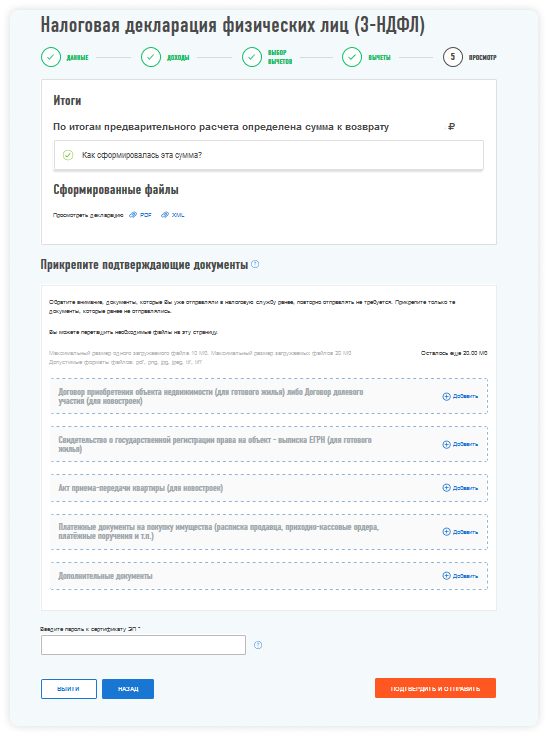

Рассмотрим правила, которые действуют до вступления упрощенного порядка. Для оформления имущественного вычета необходимо зарегистрироваться в личном кабинете налогоплательщика на сайте ФНС. В него также можно войти, если у вас уже действует аккаунт на сайте госуслуг. После завершения регистрации в личном кабинете нужно получить электронную цифровую подпись — и можно приступать к оформлению заявления на имущественный вычет с покупки недвижимости.

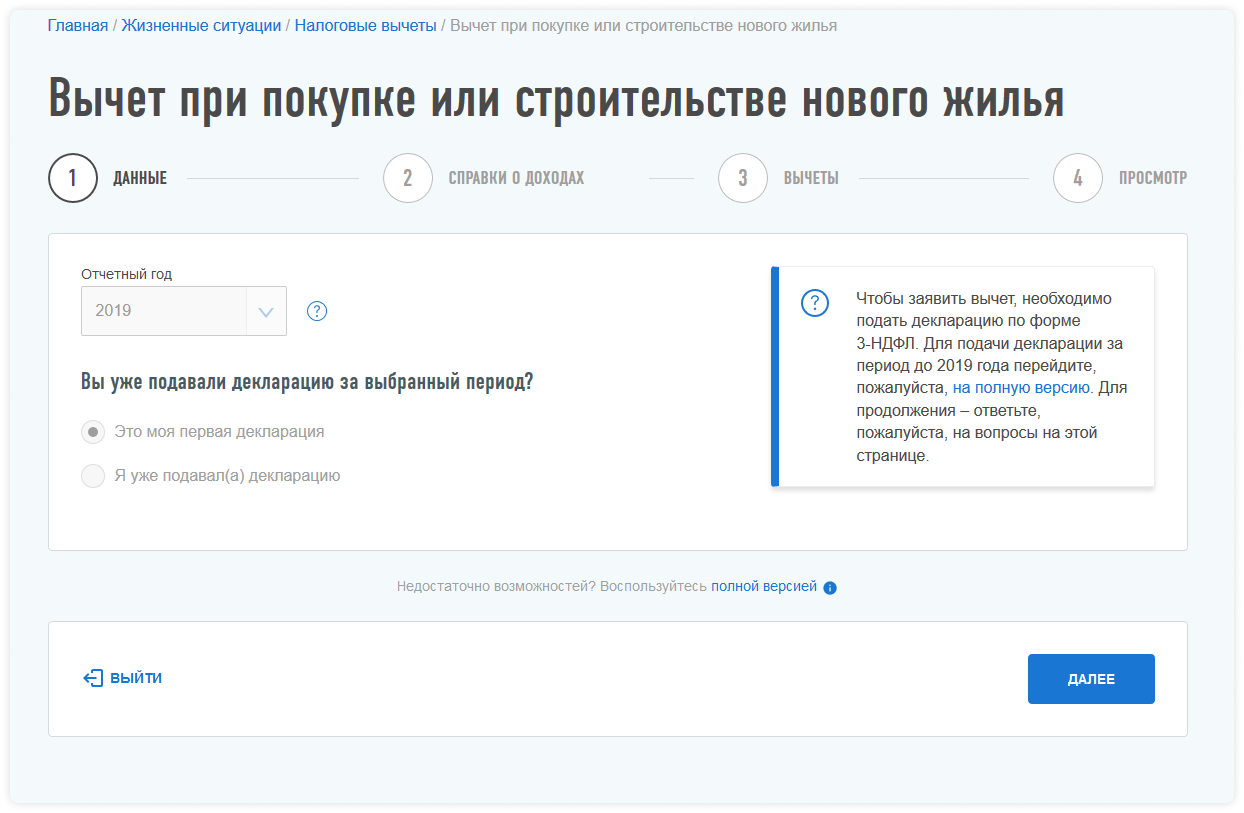

Здесь необходимо выбрать территориальный налоговый орган для подачи декларации и год, за который необходимо получить имущественный вычет.

Далее заполняем налоговую декларацию (по форме 3-НДФЛ) на сайте. Она подгрузится автоматически с необходимыми данными из справки по форме 2-НДФЛ. Если на сайте ФНС нет данных об уплаченных налогах за предыдущие годы, то справку нужно получить в бухгалтерии по месту работы.

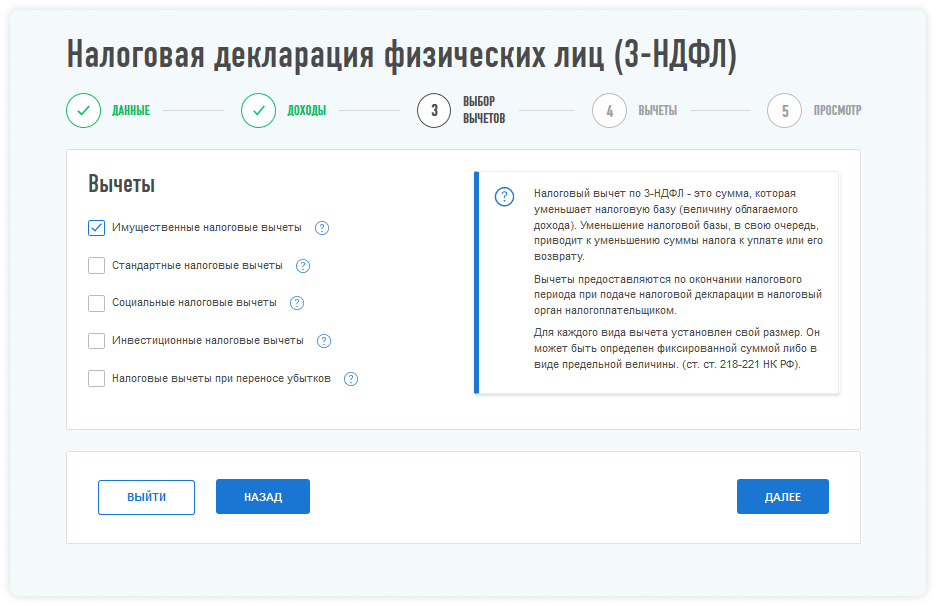

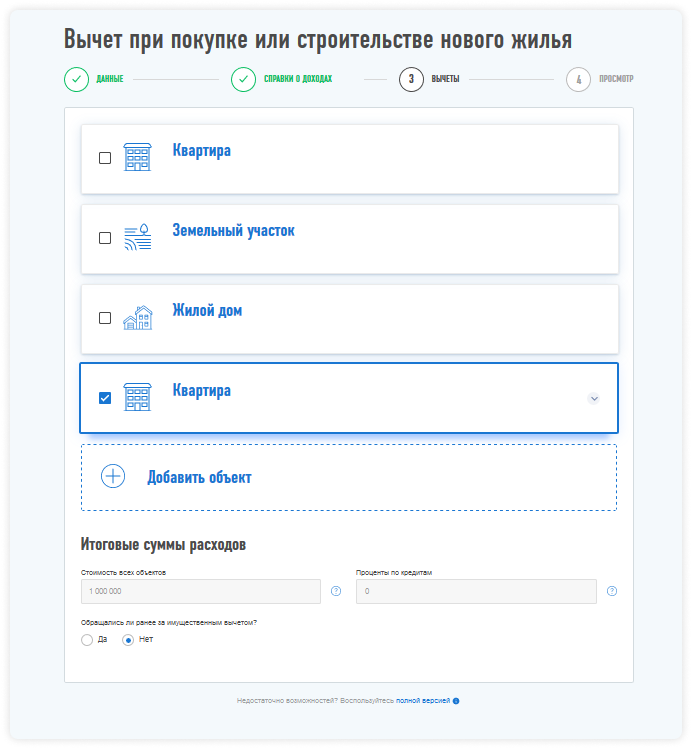

Выбираем объект недвижимости, в отношении которого нужно получить имущественный вычет, и вносим сумму расходов, потраченную на приобретение имущества.

Чтобы получить имущественный вычет онлайн, необходимо сделать сканы документов:

После загрузки и отправки всех необходимых документов следует написать заявление о возврате уплаченных налогов из бюджета с указанием номера счета, куда нужно перечислить вычет. Далее ожидать рассмотрения заявления налоговым органом.

Более полная и подробная информация — в материалах «РБК-Недвижимости» о налоговом вычете при покупке квартиры.

Я вернул излишне уплаченный налог на имущество

На основании постановления Конституционного суда

В 2020 году я вернул 9092 Р излишне уплаченного налога на квартиру за 2017 и 2018 годы и получил право заплатить меньше за 2019 год.

Дело в том, что до 2015 года налог на имущество физлиц считали по инвентаризационной стоимости недвижимости, а с 2020 года его считают по кадастровой стоимости. Между 2015 и 2020 годами был переходный период, во время которого налог на имущество в разных регионах считали по разной стоимости. Это приводило к неравномерной налоговой нагрузке.

В статье расскажу, почему произошел переходный период, что о нем думает Конституционный суд и кому налоговая обязана вернуть излишне уплаченный налог на имущество.

Матчасть: что не так с налогом на имущество физлиц

Расчет налога по инвентаризационной стоимости недвижимости. В 1991 году в России ввели закон «О налогах на имущество физических лиц». Согласно ему, налог исчисляли исходя из инвентаризационной стоимости недвижимости.

Инвентаризационная стоимость — это что-то вроде себестоимости строительства объекта, которая складывается из цены материалов и работ. То есть инвентаризационная стоимость квартиры формируется из фактической стоимости материалов для ее строительства.

Для расчета налога на имущество инвентаризационную стоимость увеличивали на коэффициент-дефлятор. С его помощью учитывали изменение потребительских цен на товары, работы и услуги в России. До 2020 года коэффициент-дефлятор ежегодно утверждало Минэкономразвития.

Инвентаризационная стоимость не учитывает местоположение здания, например удаленность от центра города, инфраструктуру района, где оно расположено, и уровень внутренней отделки помещения. Поэтому обычно такая стоимость в разы ниже рыночной. Их соотношение различается в зависимости от региона: где-то может быть в 1,5 раза меньше, а где-то — в 30 раз.

Например, инвентаризационная стоимость элитных квартир в старинных зданиях в престижном историческом центре города может быть ниже стоимости квартир в удаленных необустроенных новостройках. Соответственно, налог на квартиры с большей рыночной ценой, который посчитали по инвентаризационной стоимости, может быть меньше, чем налог на дешевые квартиры. И наоборот: налог на жилье с низкой рыночной ценой может быть необоснованно большим.

Расчет налога по кадастровой стоимости недвижимости. В 2014 году федеральный закон № 284-ФЗ ввел пятилетний переходный период к другому способу расчета налога на имущество: его должны были начать считать исходя из кадастровой стоимости недвижимости. Он же отменил закон «О налогах на имущество физических лиц» — все положения перенесли в главу 32 налогового кодекса.

Кадастровая стоимость — это аналог рыночной стоимости: цена недвижимости по версии государства. Ее устанавливают при помощи государственной кадастровой оценки, которую проводят с определенной периодичностью.

Например, в Москве и Санкт-Петербурге кадастровую оценку проводят не чаще одного раза в два года. В других регионах — не чаще одного раза в течение трех лет.

Кадастровую оценку проводят на основе анализа рыночных цен: кадастровая стоимость должна быть приближена к рыночной, а в идеале вообще должна совпадать с суммой, которую собственник квартиры указал бы при ее продаже.

Цель перехода от инвентаризационной стоимости к кадастровой как раз в том, чтобы сделать налогообложение более справедливым. Логика примерно такая: не имеет значения, сколько стоила постройка здания, — важна его рыночная цена, а значит, и налог стоит рассчитывать исходя из нее.

Ставка налога на имущество физлиц зависит от способа расчета налога — по инвентаризационной стоимости или по кадастровой. Также на ставку влияет объект налогообложения — на что рассчитывают налог: на комнату, квартиру, дом, гараж, машиноместо и т. д.

Если налог считают по кадастровой стоимости, то размеры ставок не превышают 0,1%, 0,5% и 2%, в зависимости от объекта налогообложения. Например, по ставке до 0,1% облагаются жилые дома, квартиры, комнаты, гаражи и машиноместа. До 2% — деловые и торговые центры, офисные и торговые объекты, а также недвижимость, кадастровая стоимость которой больше 300 млн рублей.

Если налог считают по инвентаризационной стоимости, то налоговые ставки устанавливают на основе суммарной инвентаризационной стоимости недвижимости, умноженной на коэффициент-дефлятор. Размер ставок также зависит от объекта налогообложения и может варьироваться от 0,1% до 2%.

Например, жилой дом с суммарной инвентаризационной стоимостью до 300 тысяч рублей будет облагаться налогом по ставке до 0,1%, а стоимостью от 300 до 500 тысяч рублей — по ставке от 0,1% до 0,3%. Если инвентаризационная стоимость дома больше 500 тысяч, ставка будет от 0,3% до 2%.

Проблемы переходного периода. Переходный период к новому способу расчета налога на имущество начался 1 января 2015 года и закончился 1 января 2020 года. С 2020 года инвентаризационная стоимость вообще не применяется: разрешено считать налог только исходя из кадастровой стоимости.

Во время переходного периода местные органы власти каждого субъекта РФ самостоятельно устанавливали, с какого момента отказаться от инвентаризационной стоимости и перейти на кадастровую. Если субъект не определил дату перехода на кадастровую стоимость, применяли инвентаризационную.

Из-за того, что каждый регион сам решал, в какой момент перейти на кадастровую стоимость, налог на имущество в разных субъектах мог сильно отличаться. Именно эта разница стала предметом разбирательства в Конституционном суде: он проверил, нарушает ли разное налоговое бремя в переходный период принцип равенства налогообложения.

Расскажу об этом разбирательстве подробнее.

Что за постановление Конституционного суда

Именно эту сумму налога жительница Алтайского края считала справедливой, поэтому в марте 2017 года обратилась в суд. Она просила признать недействительными требования ИФНС и обязать ее пересчитать сумму налога на дом.

Сначала суды вообще не хотели принимать у женщины исковое заявление. А когда суд наконец рассмотрел иск, то отказался удовлетворить ее требования. Вторая инстанция поддержала решение.

Параллельно налоговая два раза пыталась взыскать с женщины задолженность в суде, и оба раза ИФНС это не удалось: сначала суд отменил приказ о взыскании денег, а потом отказал налоговой из-за истечения срока исковой давности.

Битва в судах между жительницей Алтайского края и налоговой длилась около года. В итоге в 2018 году женщина решила, что статья 402 налогового кодекса о применении кадастровой и инвентаризационной стоимости не соответствует Конституции: она нарушает принцип равенства налогообложения и возлагает на граждан непосильную налоговую нагрузку. Поэтому она подала жалобу в Конституционный суд.

В феврале 2019 года Конституционный суд постановил, что статья 402 НК РФ не нарушает Конституцию, так как не запрещает налогоплательщику в индивидуальном порядке требовать, чтобы и во время переходного периода налог на имущество рассчитывали исходя из кадастровой стоимости, а не инвентаризационной.

Постановление КС от 15.02.2019 № 10-П PDF, 454 КБ

При этом Конституционный суд указал, что недопустимо, чтобы у кого-то из налогоплательщиков были более выгодные условия, чем у других. Налогообложение должно быть соразмерным: нельзя допускать существенных — в два и более раза — различий в размере налога на имущество в зависимости от способа его расчета.

Если для конкретного объекта недвижимости уже установлена кадастровая стоимость, но для целей налогообложения еще официально не используется, то по ней все равно можно считать налог на имущество физлиц.

А если кадастровая стоимость недвижимости еще не определена, то ее можно применять для расчета налога по решению налоговой или суда. В этом случае необходимо оценить имущество.

Таким образом, Конституционный суд дал возможность всем гражданам требовать пересчитать налог на имущество, если сумма налога по инвентаризационной стоимости для них в два и более раза превышает сумму налога по кадастровой стоимости.

ФНС даже выпустила отдельное письмо, в котором обязала налоговые службы всех субъектов РФ изучить и применить постановление КС. Минфин России, ссылаясь на КС, также неоднократно указывал, что гражданин вправе в индивидуальном порядке требовать применить кадастровую стоимость для расчета налога на имущество.

Письмо Минфина от 14.03.2019 № 03-05-06-01/16658PDF, 187 КБ

Перерасчет налога не происходит автоматически: для этого гражданин должен подать в налоговую заявление в свободной форме.

Вернуть излишне уплаченный налог можно только за три предыдущих года. Например, если подать заявление на перерасчет суммы в 2020 году, то налог пересчитают за 2019, 2018 и 2017 годы.

Если при перерасчете окажется, что налог по кадастровой стоимости больше, чем по инвентаризационной, требовать доплаты не станут.

На сайтах судов мне не удалось найти информацию о том, что жительница Алтайского края обращалась в суд для пересмотра решения по своему делу на основании постановления Конституционного суда. Думаю, это связано с тем, что налоговая все равно уже никогда не сможет взыскать с женщины задолженность — даже в судебном порядке.

Зато благодаря постановлению КС другие граждане, которые платят налог на имущество физлиц, могут пересчитать и вернуть излишне уплаченные деньги. Этим правом я и воспользовался.

Размер налога на мою квартиру

У меня есть квартира в Иркутской области. Каждый год я исправно плачу налог на имущество физических лиц, который рассчитывают по инвентаризационной стоимости.

Р до 6600 Р » loading=»lazy» data-bordered=»true»>

Когда я изучил постановление КС, сначала решил проверить, могу ли претендовать на перерасчет налога на квартиру. Затем обратился в налоговую, чтобы вернуть переплату.

Вот что я для этого сделал:

Кадастровую стоимость недвижимости можно посмотреть в выписке из ЕГРН, если на руках есть свежий документ. Или онлайн на сайте Росреестра по адресу или кадастровому номеру — это бесплатно.

Кроме того, с 2020 года любой гражданин может посмотреть кадастровую стоимость недвижимости в личном кабинете на сайте ФНС в разделе «Имущество» и в уведомлении, которое присылает налоговая. Это быстро и бесплатно.

В личном кабинете также можно рассчитать налог на имущество и посмотреть формулу, которую для этого используют. В ней есть такие показатели:

Налоговая ставка в моей формуле 0,1%, потому что объект налогообложения — квартира.

Коэффициент периода владения отражает, сколько месяцев в году квартира принадлежала мне. В 2017 и 2018 годах их было по 12, поэтому коэффициент равен 1. Если бы я владел квартирой, например, всего два месяца в году, коэффициент составил бы 0,16.

Размер доли в праве собственности показывает, сколько у квартиры владельцев. В моей формуле размер доли 1, потому что я единственный собственник. Если бы существовал еще один владелец, размер доли был бы 0,5, если бы их было три — 0,3, и т. д.

Последнее значение в формуле нужно для учета льготы пенсионерам, инвалидам, Героям Советского Союза, участникам войн и т. д. Мне льготы не положены.

Также рассчитать налог на имущество можно в специальном калькуляторе на сайте ФНС. Он нужен на случай, если нет личного кабинета, где можно посмотреть формулу расчета налога на имущество.

Калькулятор — это форма, в которой необходимо заполнить пустые поля: год расчета налога, регион, кадастровый номер недвижимости и т. п. Весь процесс разбит на шаги, запутаться или ошибиться практически невозможно: система подсказывает варианты заполнения.

Чтобы понять, за какие годы можно пересчитать налог на имущество, необходимо определить, когда регион, где находится недвижимость, перешел на исчисление налога по кадастровой стоимости. Информацию о переходе можно посмотреть на сайте налоговой.

Сроки перехода регионов на расчет по кадастровой стоимостиXLSX, 23 КБ

Иркутская область перешла на расчет по кадастровой стоимости только с 1 января 2020 года.

Это значит, что при подаче заявления в 2020 году я могу претендовать на перерасчет за 2017, 2018 и 2019 годы. Если бы регион перешел на исчисление налога по кадастровой стоимости в 2019 году, а заявление я бы также подал в 2020 году, то перерасчет мне был бы положен только за 2017 и 2018 годы.

24 января 2020 года через личный кабинет налогоплательщика я подал заявление с просьбой сделать перерасчет налога за предыдущие годы. Обратиться в налоговую можно любым другим удобным способом: направить заявление по почте или прийти в инспекцию лично. Обращаться нужно в ИФНС по месту регистрации имущества.

Я отправил заявление в виде обращения в свободной форме. Для этого в личном кабинете перешел в раздел «Сообщения», затем нажал на ссылку «Обратиться в налоговый орган» и выбрал «Прочие ситуации». В открывшемся разделе выбрал «Нет подходящей жизненной ситуации».

В заявлении я использовал такую формулировку:

«Прошу пересчитать налог на имущество физических лиц по моему объекту налогообложения в соответствии с постановлением Конституционного суда РФ № 10-П от 15.02.2019 г.».

Самое важное — сослаться на постановление Конституционного суда и указать его дату и номер. ФНС знает, за какие годы пересчитать налог.

Возможно, если не указать реквизиты постановления, в перерасчете налога могут отказать. Но это не лишает гражданина права еще раз обратиться в налоговую с аналогичным требованием.

На момент подачи заявления я уплатил налоги за 2017 и 2018 годы, а налог за 2019 год — еще нет: его нужно уплатить до 1 декабря 2020 года. Если бы я обратился в ФНС в 2019 году, мне бы также пересчитали налог за 2016 год.

Получается, что за 2015 и 2016 годы я заплатил больше, чем должен был. Если бы Конституционный суд принял постановление уже в 2015 году, то в пятилетний переходный период можно было бы уплатить налог по кадастровой стоимости и сэкономить. Но хорошо, что переплату можно вернуть хотя бы за предыдущие три года.

10 февраля 2020 года мне пришел ответ от налоговой: она скорректировала налог за квартиру за 2017—2018 годы.

В ответе также было указано, что мне придет новое уведомление, в котором налог за 2017—2018 годы рассчитают уже по кадастровой стоимости. Переплату за предыдущие два года можно было включить в счет уплаты налога за 2019 год. О том, что деньги можно вернуть на банковскую карту, в письме сказано не было.

14 февраля 2020 года я получил новое налоговое уведомление, о котором меня предупредили.

излишне уплаченный мной налог

Спустя месяц после подачи заявления, 14 февраля, в личном кабинете отразилась переплата — 9092 Р излишне уплаченного налога на имущество. На следующий день я подал в ИФНС заявление о возврате этой суммы.

Заявление на возврат переплаты можно подать в инспекции, заказным письмом или онлайн в личном кабинете налогоплательщика. Последний способ — самый удобный.

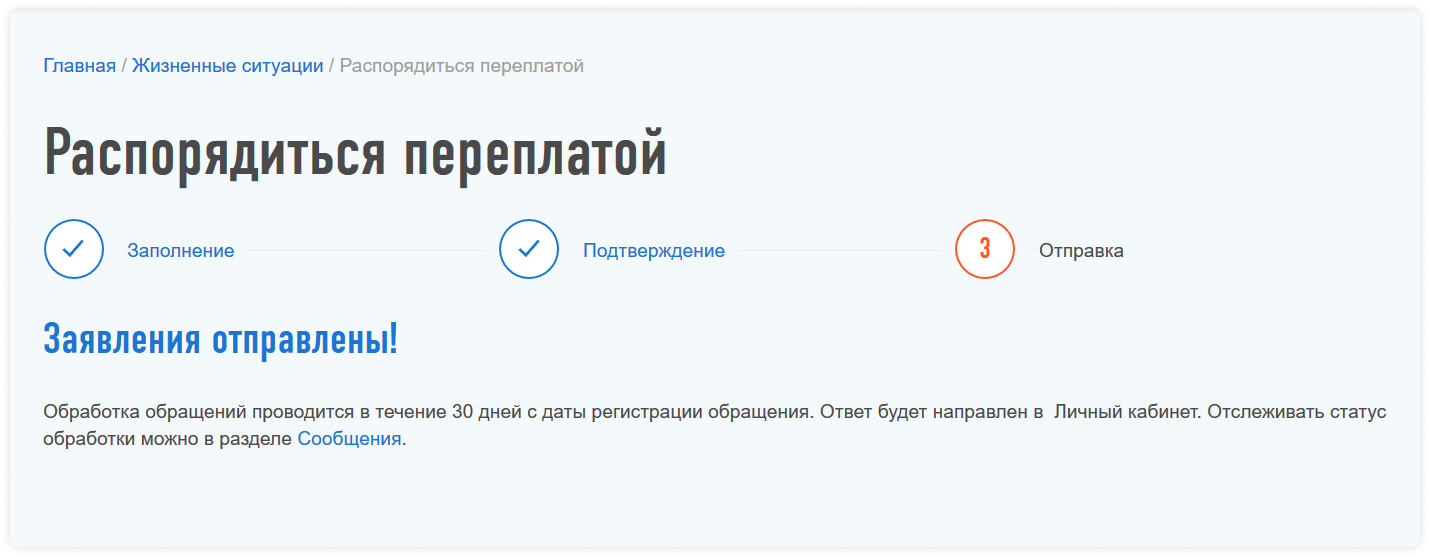

Для этого необходимо зайти в раздел «Жизненные ситуации» личного кабинета и нажать на ссылку «Распорядиться переплатой». Откроется простая и понятная форма для заполнения, в которой нужно указать данные банковского счета для возврата денег. Заявление сформируется автоматически.

Налоговая должна была вернуть излишне уплаченный налог в течение 30 дней, но этого не произошло.

17 апреля через личный кабинет я направил еще одно обращение в свободной форме с вопросом, когда ждать деньги.

28 апреля налоговая ответила, что решение вернуть мне излишне уплаченный налог приняли только 27 апреля. Деньги должны были поступить на мой счет в ближайшее время.

Вся эта история выпала на самый разгар пандемии коронавируса: президент объявил нерабочие дни, в Иркутской области ввели режим самоизоляции. Насколько мне известно, сотрудники моей ИФНС работали из дома, — возможно, именно с этим связана задержка возврата.

Что в итоге

Теперь я жду нового уведомления по налогу на имущество за 2019 год.

В конце 2019 года налоговая в Иркутской области сообщила, что, так как регион перешел на расчет по кадастровой стоимости только в 2020 году, налог на имущество за 2019 год посчитают по инвентаризационной. Применять кадастровую стоимость начнут только в 2021 году.

Мой налог за 2019 год в любом случае должен быть рассчитан по кадастровой стоимости. Надеюсь, в новом уведомлении не будет ошибок. Если же налог рассчитают по инвентаризационной стоимости, придется снова обращаться в соответствующую инстанцию. Если есть личный кабинет налогоплательщика, это несложно.

Запомнить

Использовал в том числе и Вашу статью, всё на днях завершилось удачно пересчётом, налоговая отвечает как ни странно быстро, спасибо за пошаговый опыт и все разъяснения!

Anton, отлично! Очень рад, что у вас все получилось и моя статья оказалась полезна!

Nina, надеюсь, у вас все получится! Поделитесь потом результатом!

Большое спасибо за подробное и понятное разъяснение алгоритма подачи заявления через ЛК. Вот если бы такие разъяснения были в путеводителе по сайту.

Евгения, рад, что статья оказалась вам полезна!

Добрый день. За квартиру налоговая пересчитала. А вот за дом площадью 33 кв м отказала в пересчете. Мотивируя тем, что после применения вычета 50 кв м площадь становится отрицательной, объект налогообложения по кадастровой стоимости не возникает. Соответственно не возникает предмет сравнения и определения во сколько раз сумма налога по И больше чем по К. Ссылаются на письмо СД-4-21/27192

Понимаю, что бред и отписка.

Как убедить налоговую. З

Анна, сложно дать оценку ситуации не видя документов, но в первом приближении кажется, что в вашем случае налоговая может ошибаться.