какие доходы можно не показывать в декларации по ндфл

Декларация 3-НДФЛ

Разделы:

Декларация 3-НДФЛ: в каких случаях ее нужно заполнять?

Декларацию 3-НДФЛ должны подавать физлица, которые получили доходы сверх тех, по которым налог уже оплачен налоговым агентом (например, работодателем или заказчиком). Такая обязанность возложена на:

Отметим, что обязанность представлять налоговую декларацию по НДФЛ ИП не ставится в зависимость от факта получения предпринимателем дохода в соответствующем налоговом периоде. При этом ИП не может представить в налоговый орган единую (упрощенную) налоговую декларацию (письмо Минфина России от 30 октября 2015 г. № 03-04-07/62684).

Одновременно в законодательстве прямо определено, когда незарегистрированные в качестве ИП физлица должны подавать декларацию 3-НДФЛ. Эта обязанность возникает, если гражданин получил следующие виды доходов (ст. 228 НК РФ):

В налоговых декларациях необходимо указать:

При этом в декларации можно не указывать:

Форма

Ознакомьтесь с примером заполнения налоговой декларации по налогу на доходы физических лиц (Форма 3-НДФЛ), подготовленным экспертами компании «Гарант»

По общему правилу, перечисленные лица обязаны подать налоговую декларацию по форме 3-НДФЛ в налоговую инспекцию в срок не позднее 30 апреля года, следующего за истекшим (а уплатить налог – не позднее 15 июля года, следующего за истекшим (п. 4 ст. 228 НК РФ).

Вместе с декларацией подаются документы, подтверждающие доходы и расходы налогоплательщика. Это, в частности, справка о доходах и суммах налога физического лица (форма по КНД 1175018) (форма применяется с 1 апреля 2021 г.), которую по требованию обязан выдать работодатель или любая другая организация – источник дохода.

Суммы доходов, вычетов и суммы налога, которые были удержаны налоговым агентом, из справки о доходах и суммах налога физического лица (форма по КНД 1175018) налогоплательщик переносит в декларацию 3-НДФЛ.

С 1 января 2021 года налогоплательщики вправе представить заявление о зачете (возврате) суммы излишне уплаченного НДФЛ в составе налоговой декларации (п. 4 ст. 229 НК РФ).

Штраф за неподачу декларации составляет 5% неуплаченной суммы налога за каждый месяц со дня, установленного для ее представления, но не более 30% указанной суммы (ст. 119 НК РФ). Минимальный размер штрафа – 1 тыс. руб.

В НК РФ предусмотрены обстоятельства, при которых декларацию нужно подать, не дожидаясь окончания года, в котором был получен доход. К ним относятся следующие случаи:

Если в налоговом периоде налогоплательщик, не являющийся ИП, не получал облагаемых НДФЛ доходов или получил только доходы, НДФЛ с которых был удержан налоговыми агентами, декларацию подавать не нужно. Добавим, что даже если налогоплательщик не обязан подавать декларацию 3-НДФЛ, он вправе сделать это по своему усмотрению в налоговый орган, но только по месту жительства: по месту пребывания декларацию подать нельзя (п. 2 ст. 229 НК РФ, письмо ФНС России от 30 января 2015 г. № ЕД-3-15/290@). Наиболее часто это право используется при подаче налоговой декларации для получения налоговых вычетов. Напомним, что декларацию по НДФЛ только с целью получения налоговых вычетов можно подать в любое время в течение года.

Как рассчитываются суммы налоговых вычетов для физических лиц, а также когда и в какие сроки можно вернуть налог, читайте в материале: Налоговые вычеты для физических лиц.

Как составить декларацию

Как подавать декларацию

В соответствии со ст. 80 НК РФ декларация может быть представлена налогоплательщиком в налоговый орган:

Подача декларации лично или через представителя, чаще всего, отнимает определенное время. При передаче декларации в электронном виде, в том числе через личный кабинет налогоплательщика, посещать инспекцию как правило необходимости нет: файл обмена формируется автоматически на основе утверждаемого ФНС России электронного формата. Для представления декларации в электронном виде налогоплательщик должен иметь электронную подпись, выданную специализированным удостоверяющим центром. А при подаче декларации через личный кабинет в налоговой инспекции предварительно нужно будет получить регистрационную карту с учетными данными пользователя личного кабинета. Этот способ подойдет тем, кто планирует подавать декларации регулярно.

Для однократной сдачи декларации лучше всего подходит направление ее в виде почтового отправления. Почтой декларацию следует отправлять ценной бандеролью с описью вложения и уведомлением о вручении. Датой сдачи будет являться дата на почтовом штампе о приеме бандероли, поэтому отправить декларацию можно даже в последний день срока сдачи.

Нужно ли в декларации 3-НДФЛ указывать все доходы?

Налогоплательщики вправе не указывать в налоговой декларации доходы, при получении которых налог полностью удержан налоговыми агентами, если это не препятствует получению налоговых вычетов (абз. 2 п. 4 ст. 229 НК РФ). А также доходы, которые освобождены от налогообложения на основании статьи 217 НК РФ.

А значит, если у вас есть два источника дохода и одного из них достаточно, чтобы получить вычет, то второй вы можете в декларации не указывать. Так же вы можете не вносить доходы, с которых налог удержан, но по данному доходу нельзя сделать вычет.

Пример 1

Альфонова Екатерина Аннатольевна, бухгалтер, г. Тверь.

В 2017 году работала у двух работодателей: по первому месту работы годовой доход составил 600 000 руб., с которого был удержан НДФЛ в размере 78 000 руб. По второму месту работы годовой доход составил 350 000 руб., налог 45 500 руб. В 2017 году Екатерина пополнила свой ИИС на 400 000 руб. В 2018 году она заполняет декларацию для получения вычета на взносы по ИИС. Она вправе указать только доход от первого работодателя, поскольку его достаточно, чтобы вернуть 52 000 руб.

Пример 2

Салямова Антонина Петровна, менеджер, г. Владивосток.

В 2017 году имела доход от основного места работы в размере 500 000 руб., с которого был удержан налог в размере 65 000 руб. Также в 2017 она получила доход по брокерскому счёту от продажи ценных бумаг в размере 300 000 руб., с которого был удержан налог 39 000 руб. По проданным ценным бумагам она имела право получить вычет по долгосрочному владению ценными бумагами (п. 1 ст. 219.1 НК РФ). Она не подала заявление брокеру в году реализации для получения вычета, в связи с этим она в 2018 году подает декларацию 3-НДФЛ. Ей следует указать только доход по справке 2-НДФЛ полученной от брокера, поскольку вычет распространяется только на доходы от реализации ценных бумаг. Доход от трудовой деятельности не нужно вносить, так как по нему нельзя получить данный налоговый вычет (подробнее о вычете по долгосрочному владению).

Пример 3

Кулик Владимир Олегович, повар, г. Краснодар.

В 2016 году получил убыток по операциям с ценными бумагами 320 000 руб. В 2017 году у одного брокера он получил прибыль (т.е. доходы минус расходы) по операциям с ценными бумагами в размере 200 000 руб., а у другого брокера в этом же году прибыль по операциям с ценными бумагами 130 000 руб. Владимир принял решение воспользоваться вычетом по переносу убытков на будущие прибыльные налоговые периоды (ст. 220.1 НК РФ). Поскольку одного дохода будет мало для переноса убытка, он указывает доходы от двух брокеров.

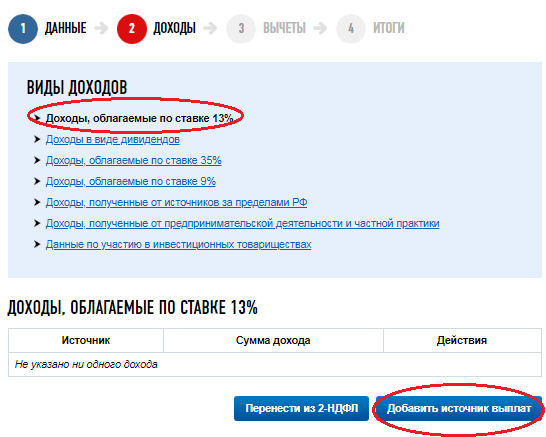

Если 3-НДФЛ заполняется через личный кабинет налогоплательщика, то во вкладке «Доходы» следует внести два источника выплаты. Если инспекция выгрузила вашу справку 2-НДФЛ в программу, то вы сможете автоматически перенести ее данные в заполняемую декларацию. Если справку инспекция ещё не выгрузила, то нажав кнопку «Добавить доход» вам вручную следует перенести показатели.

Если 3-НДФЛ вы заполняете с помощью программы «декларация», то во вкладке «Доходы, полученные в РФ» добавляем два источника выплаты. И по каждому источнику, согласно справке 2-НДФЛ переносим показатели.

Какой доход отражать в декларации для получения вычета?

При заполнении декларации 3-НДФЛ необходимо вносить доходы, которые вы получили в течение календарного года. Какие доходы обязательно указывать, а какие нет, разберём в статье.

Вносить ли в декларацию 3-НДФЛ те или иные доходы, зависит от того, с какой целью вы её предоставляете. Вы можете отчитаться о своих доходах, по которым у вас не было налогового агента, и/или заявить налоговые вычеты.

Когда необходимо самостоятельно отчитаться о своих доходах и заплатить с них налог, читайте в статье «В каких случаях нужно сдавать 3-НДФЛ самостоятельно». В этом случае сдать декларацию следует не позднее 30 апреля года, следующего за отчётным. Необязательно указывать все доходы, включая и те, по которым у вас есть налоговый агент. Главное — отразить доход, по которому нет налогового агента и не был удержан налог.

Пример

Иванов в 2019 году продаёт машину, которая находилась в собственности менее трёх лет, также за этот год он имел доходы от инвестиционной деятельности по брокерскому счёту получал заработную плату. Иванов обязан представить декларацию 3-НДФЛ не позднее 30 апреля 2020 года и отразить только операцию по продаже машины.

Согласно законодательству, налогоплательщики вправе не указывать в налоговой декларации доходы, которые освобождены от налогообложения на основании статьи 217 НК РФ, а также доходы, при получении которых налог полностью удержан налоговыми агентами, если это не препятствует получению налоговых вычетов (абз. 2 п. 4 ст. 229 НК РФ).

Значит, если цель — получение налоговых вычетов, предусмотренных статьями 218–221 Налогового кодекса, и у вас есть несколько источников дохода, к которым может быть применена данная налоговая льгота, то можно внести только один источник, если его достаточно.

О том, какие вычеты существуют, читайте в статье «Все налоговые вычеты для физических лиц».

Пример

В 2018 год Иванов получил доход в виде заработной платы в общем размере 300 000 руб., работодатель удержал НДФЛ в размере 39 000 руб. (300 000 руб. * 13%). Также Иванов получил прибыль от продажи ценных бумаг в размере 200 000 руб., с этой суммы брокер удержал 26 000 руб. (200 000 руб. * 13%). Иванов в 2018 году пополнил свой ИИС на сумму 400 000 руб. и хочет применить вычет на взносы. Он имеет право вернуть из бюджета 13%, но не больше суммы налога, который был уплачен (должен быть уплачен) за данный календарный год. Соответственно, вернуть Иванов сможет 52 000 руб. В его ситуации одного источника дохода не хватает, чтобы применить вычет полностью, следует указать оба источника дохода.

Если бы одного дохода в виде зарплаты или прибыли от инвестиций хватало, чтобы полностью применить вычет на взносы, то можно указать только один источник. Декларацию с заявленным вычетом можно представить в любой момент в течение трёх лет. То есть если вы хотите подать декларацию за 2018 год, то сдать её можно в 2019, 2020 или до конца 2021 года.

Вычет по долгосрочному владению ценными бумагами может быть применён только к соответствующему доходу от ценных бумаг, а вычет по переносу убытков может быть перенесён только на прибыль от ценных бумаг и производных финансовых инструментов. Значит, необходимо указывать только соответствующий доход, к которому может быть применена выбранная налоговая льгота.

Если налоговый агент не смог удержать с вас налог и сообщил об этом инспекции, то вы не обязаны по данному доходу подавать декларацию, исключение — если вы к нему хотите применить вычеты. Подробнее об этом читайте в статьях «Налоговое уведомление: как и когда получу?», «Если брокер не смог удержать налог».

Изменения в НДФЛ: освобождение от сдачи 3-НДФЛ и новый налоговый вычет

Что изменилось в порядке оформления и сдачи 3-НДФЛ

Федеральный закон от 02.07.2021 № 305-ФЗ внес в ст. 229 НК РФ значительные изменения, скорректировавшие порядок сдачи физлицами налоговых деклараций по форме 3-НДФЛ в случаях получения доходов от продажи своего имущества.

По действующим правилам физлицо обязано декларировать доходы от продажи имущества путем представления в ИФНС декларации по форме 3-НДФЛ. Данная обязанность возникает, если проданная недвижимость и иное имущество находилось в собственности физлица менее минимального предельного срока владения (3 или 5 лет).

В этих случаях налоговая декларация должна представляться не позднее 30 апреля года, следующего за истекшим налоговым периодом (п. 1 ст. 229 НК РФ). Иначе физлицу грозит штраф в размере 5% от не уплаченной в установленный срок суммы налога, но не менее 1 000 рублей (п. 1 ст. 119 НК РФ).

В соответствии же с внесенными поправками подавать декларацию при продаже имущества, по которому не наступили минимальные сроки владения в целях освобождения от НДФЛ, потребуется далеко не во всех случаях.

Так, если доход, полученный от продажи данного имущества, не превысит налогового вычета, на который физлицо имеет право по таким сделкам (250 000 рублей и 1 млн рублей), то данный доход по новым правилам разрешается не декларировать. Соответственно, не нужно будет и подавать в налоговую инспекцию декларацию 3-НДФЛ.

Если физлицо все же обязано сдать в ИФНС декларацию за предыдущий налоговый период, то соответствующие доходы в ней попросту не отражаются. Таким образом, в декларациях 3-НДФЛ физлица теперь указывают (абз. 1 п. 4 ст. 229 НК РФ):

Отмена обязанности по представлению 3-НДФЛ

По новым правилам если имущественный налоговый вычет по НДФЛ будет равен или превысит величину дохода, полученного от продажи имущества, находящегося в собственности физлица меньше минимального срока владения, декларацию 3-НДФЛ в налоговую инспекцию можно будет не сдавать.

При этом если доходы от продажи имущества превышают размер соответствующих вычетов (1 млн рублей и 250 000 рублей), то обязанность по предоставлению в инспекцию декларации по форме 3-НДФЛ сохраняется.

Новые правила применяются к доходам, полученным налогоплательщиками в налоговых периодах начиная с 1 января 2021 года (ст. 10 Федерального закона от 02.07.2021 № 305-ФЗ).

Новый социальный вычет по НДФЛ

Еще одно важное изменение в части НДФЛ – предоставление физлицам права на получение социального налогового вычета в отношении расходов на физкультурно-оздоровительные услуги. Напомним, данный вычет был предусмотрен еще в соответствии с Федеральным законом от 05.04.2021 № 88-ФЗ, но вступить в силу этот закон должен был только в будущем 2022 году.

Принятые поправки предоставляют физлицам право на вычет по физкультурно-оздоровительным услугам уже с 1 августа 2021 года, а применить этот вычет разрешается к доходам, полученным начиная с 1 января 2022 года (ст. 8 Федерального закона от 02.07.2021 № 305-ФЗ).

Сам вычет предоставляется в сумме, уплаченной физлицом из собственных средств за физкультурно-оздоровительные услуги, оказанные ему, его детям или подопечным в возрасте до 18 лет, организациями или ИП, осуществляющими деятельность в области физической культуры и спорта в качестве основного вида деятельности.

Общая сумма вычета предоставляется в размере фактически произведенных расходов, но не более 120 000 рублей. Таким образом, вернуть из бюджета можно будет до 15 600 рублей (13% от максимальной суммы в 120 000 рублей).

Новый социальный вычет заявляется путем подачи налоговой декларации 3-НДФЛ. При этом для получения вычета должна выполняться совокупность обязательных условий:

Пять правил идеальной 3-НДФЛ

Если вы хотите воспользоваться правом на налоговый вычет или обязаны отчитаться о своих доходах, то для этого необходимо представить в налоговую службу декларацию 3-НДФЛ.

Рассмотрим пять основных вопросов, которые возникают при заполнении декларации.

Какие доходы следует указывать в декларации 3-НДФЛ, зависит от причины её представления. Если вы отчитываетесь о доходах, по которым у вас не было налогового агента, то в декларацию следует вносить информацию только об этих доходах. Например, если вы хотите отчитаться о полученных дивидендах от иностранной компании, то вносите в декларацию только эти данные, дополнительно вносить информацию из справки 2-НДФЛ от работодателя нет необходимости. Если ваша цель — получение налоговых вычетов, то вносите в декларацию те доходы, к которым вы применяете данные налоговые льготы. Например, если вы применяете налоговый вычет на взносы на ИИС к зарплате, то вам потребуется справка 2-НДФЛ от работодателя, а если применяете данный вычет к доходам, которые получены по обычному брокерскому счёту, то нужна справка 2-НДФЛ от брокера.

Если у вас несколько источников дохода, но для получения налогового вычета достаточно одного, то другие в декларации можно не указывать. Согласно Налоговому кодексу, налогоплательщики вправе не указывать в налоговой декларации доходы, при получении которых налог полностью удержан налоговыми агентами, если это не препятствует получению налоговых вычетов (абз. 2 п. 4 ст. 229 НК РФ).

Если налоговый агент по какой-то причине не смог удержать налог, то он сообщает об этом налоговой инспекции, последняя в свою очередь выставляет уведомление об уплате налога. В этом случае представлять декларацию 3-НДФЛ не нужно, если, конечно, вы не используете этот доход для получения вычета.

За календарный год формируется одна декларация 3-НДФЛ, где нужно указать все причины её представления. Например, если в течение 2019 года вы оплачивали обучение детей, лечение зубов, пополнили ИИС, а также продали машину, которой владели менее трёх лет, то вам необходимо заполнить только одну декларацию 3-НДФЛ за 2019 год. В ней следует отчитаться о доходе от продажи машины, а также заявить три налоговых вычета.

Если вы в чём-то ошиблись или забыли что-то указать в декларации, то после отправки её уже нельзя редактировать, в этом случае необходимо создавать уточнённую декларацию. В каких случаях и как это делать, читайте в статье «Что такое уточнённая декларация?».

Сроки подачи декларации зависят от того, с какой целью вы её представляете. Если ваша цель —получение налоговых вычетов, то декларацию вы вправе представить в течение трёх лет в любой день, когда вам будет это удобно. Получение налоговых вычетов — это ваше право, а не обязанность. Так, если вы хотите получить налоговый вычет за 2019 год, то декларацию следует представить в 2020, 2021 или 2022 году.

Если вы сдаёте декларацию, чтобы отчитаться о своих доходах, то это уже ваша обязанность как налогоплательщика, и в этом случае вы должны представить 3-НДФЛ не позднее 30 апреля. Однако, с информацией о доходах, которые получены в 2019 году, подать декларацию необходимо не позднее 30 июля 2020 года, так как увеличен срок подачи декларации.

Если в вашей декларации заявлены и налоговые вычеты, и доходы, о которых необходимо отчитаться, то в этом случае срок подачи декларации также не позднее 30 апреля. О каких доходах вы обязаны сообщать в налоговую инспекцию, читайте в статье «В каких случаях нужно сдавать 3-НДФЛ самостоятельно».

Некоторые налоговые вычеты можно получить через вашего работодателя, например, стандартные, социальные, имущественные. Если работодатель их предоставлял, то информация об этом содержится в четвёртом разделе справки 2-НДФЛ. При заполнении декларации эти данные необходимо обязательно отразить, так как сумма исчисленного налога не совпадёт с суммой удержанного. Одну из таких ситуаций мы рассматривали в статье «Получение налогового вычета через работодателя».

Подача декларации с целью получения налоговых вычетов — это право налогоплательщика. Однако данное право нужно ещё доказать наличием подтверждающих документов. Для каждого налогового вычета предусмотрен свой комплект документов, без которого инспектор вправе отказать в предоставлении вычета. Поэтому к декларации следует сразу прикладывать необходимые документы, а также заявление на возврат налога, в котором указаны ваши банковские реквизиты. Согласно Налоговому кодексу, у налоговой инспекции будет три месяца для проведения камеральной проверки и ещё дополнительный месяц для возврата налога по данному заявлению (п. 6 ст. 78 НК РФ, п. 2 ст. 88 НК РФ).

Понравилась статья? Помогите сделать следующую ещё лучше — присылайте в редакцию свои впечатления, пожелания и предложения по улучшению нашей работы! Сделать это можно через форму обратной связи. Там же клиенты «Открытие Брокер» могут задать свои вопросы о налоговых правах и обязанностях инвесторов — наши специалисты проконсультируют вас абсолютно бесплатно.