какие документы нужны после одобрения ипотеки в сбербанке

Документы на недвижимость: какие потребуются для ипотеки и где их получить

Вы получили одобрение ипотеки СберБанка и уже выбрали недвижимость. Отлично, вы почти у цели!

Следующий шаг — сбор документов для одобрения недвижимости в банке. Рассказываем, какие документы для этого нужны, зачем они банку и где их можно получить.

Какие документы нужны банку

Зайдите в личный кабинет на Домклик, выберите свою одобренную ипотеку и пройдите короткий опрос. Список документов сформируется автоматически в зависимости от ваших ответов.

Пройти опрос и получить список документов для одобрения недвижимости можно также в мобильном приложении Домклик.

Зачем нужна проверка документов и одобрение недвижимости?

Когда вы покупаете недвижимость в ипотеку, она остается в залоге у банка до момента выплаты кредита. Поэтому банк должен убедиться, что с этой недвижимостью все в порядке.

Для этого банк внимательно проверяет все необходимые документы по ней и принимает решение — готов ли он предоставить вам кредит на покупку именно этой недвижимости.

Это и есть процесс рассмотрения — или одобрения — недвижимости. Без него оформить ипотечный кредит не получится.

Где можно получить документы на недвижимость

Выписка ЕГРН содержащая информацию о документах основания

Свидетельство о собственности

Отчет об оценке

Заявление на приватизацию

Отказ от приватизации

Расширенная выписка из домовой книги

Согласие органов опеки на продажу или залог

Нотариальная доверенность на продажу недвижимости

Нотариальная доверенность на покупку недвижимости

Документ основания

Проект договора купли-продажи или предварительный договор купли-продажи

Что делать после одобрения ипотеки

Даже если банк предварительно оформил ипотеку, это еще не гарантия того, что кредит выдадут. В этой статье расскажем, что должен сделать каждый покупатель после одобрения ипотеки.

Обычно заявителю приходится ждать один или два дня. За это время банк принимает окончательное решение, и, в случае положительного исхода, стороны могут приступать к оформлению сделки.

Выбрать недвижимость

Выбор недвижимости зависит от того, какое жилье вы хотите купить – новостройку или квартиру на вторичном рынке. Проверка юридической чистоты жилплощади в каждом из случаев будет заметно отличаться.

Провести оценку недвижимости

Оценка недвижимости, которую вы намерены приобрести в ипотеку, обязательна – без нее вам просто не дадут кредит. Ее проводят аккредитованные банком оценочные компании или индивидуальные предприниматели.

Они помогают банковским работникам ответить на вопрос: смогут ли они продать жилье с торгов, если покупатель не сможет выплатить долг. А покупатель сможет убедиться в том, что квартира реально стоит тех денег, которые за нее просят.

Как проводится оценка

Оценщик выезжает по адресу ипотечной квартиры и осматривает ее. Затем готовит отчет об оценке (в среднем 3-5 дней). За подготовку такого отчета московские компании берут от 2500 рублей, в Санкт-Петербурге – 3000 рублей.

В отчете приводится следующая информация:

Кроме того, делают приложение к отчету в виде фотографий квартиры и копий документов.

На отчете должна стоять печать оценочной компании и подпись оценщика, иначе документ будет недействителен. Должно быть приложено краткое содержание отчета на одной странице.

Оценщику можно назвать конкретную стоимость, которую вы хотите видеть в отчете. Отчет действителен шесть месяцев, поэтому со сделкой лучше не затягивать.

Как проверить жилье в новостройке

Основной риск покупателя новой недвижимости – стать обманутым дольщиком, если жилье куплено по договору долевого участия, и не дождаться желанных квадратных метров.

Таких собственников защищает закон «О долевом участии в строительстве» и проблему недостроенных домов региональные власти успешно решают – достраивают жилплощадь, возмещают неустойку за срыв сроков.

Поэтому перед оформлением ипотеки на новостройку проверьте все документы от застройщика:

Как проверить жилье на вторичном рынке

Выбрать вторичное жилье значительно сложнее: приходится заказывать юридическую проверку на чистоту. Это делается для того, чтобы снизить риск исковых требований со стороны неучтенных наследников и третьих лиц.

Собрать документы

Документы при покупке новостройки и вторичной недвижимости заметно отличаются.

Документы на новостройку

Для сделки с застройщиком при покупке жилья на этапе котлована готовьте:

Документы на вторичное жилье

На сделку с вторичной квартирой готовьте:

Какие документы проверить у продавца

В ней отражены все переходы права собственности и наличие обременений. Кроме того, можно узнать информацию о точном адресе и метраже, а еще в выписке указаны данные о владельце.

Документ содержит данные о лицах, ранее прописанных в квартире.

По ней посмотрите перепланировки и другие изменения жилплощади.

Также можно запросить справку об отсутствии долгов в управляющей компании либо ТСЖ.

Если последний действует по доверенности, то в справке должен быть перечень конкретных действий, который доверитель разрешает совершать. Подлинность паспорта можно проверить с помощью специального сервиса ГУВД МВД. Дополнительно запросите второй документ, по которому можно подтвердить личность продавца. Например, водительские права.

Сюда входят договор аренды, ренты или мены, договор дарения или свидетельство о вступлении в наследство, свидетельство о приватизации, решение суда, по которому собственник получил квартиру.

Проверьте, не грозит ли дому снос по программе реновации или не признали ли его аварийным.

Подписывайте документы только лично с продавцом. Если жилье продают по доверенности, а собственник находится в другом городе или отбывает срок в тюрьме, лучше отказаться от сделки и поискать другую квартиру.

Получить ключи от жилья

Получить ключи в новостройке можно только после того, как дом сдан в эксплуатацию, покупатель и продавец подписали акт приема-передачи и не имеют друг к другу претензий. С этого момента покупатель становится ответственным за оплату коммунальных услуг.

Если дольщик не спешит с приемкой квартиры и уклоняется от ее передачи, то застройщик вправе подписать односторонний акт приема-передачи.

Обращаем ваше внимание, что срок передачи жилья должен быть указан в договоре. Если застройщик не спешит со сдачей дома в эксплуатацию, дольщик вправе подать досудебную претензию либо исковое заявление в суд о взыскании компенсации за срыв сроков строительства.

А перед передачей жилья застройщик должен выслать покупателям официальное уведомление (важно, чтобы оно было направлено обычной почтой, а не через email или смс).

В акте указывают:

Акт приема-передачи должен быть составлен в двух экземплярах, на них должны быть подписи сторон сделки. Если жилье покупается у строительной компании, то на документе должна быть ее печать.

Перед подписанием акта рекомендуем осмотреть квартиру и зафиксировать все недостатки.

Письменно оформить ипотеку

Совкомбанк предлагает 16 ипотечных программ для покупателей недвижимости. Есть ипотеки от отдельных застройщиков в конкретных ЖК. Можно получить кредит на жилье с господдержкой по льготным условиям – такие программы предлагаются клиентам с детьми.

В среднем кредит дают на сумму от 300 000 рублей по ставке 8,39%, банк заключает договор на срок от одного года до 30 лет. Условия по первоначальному взносу зависят от конкретной программы; можно внести от 10 до 20% от стоимости жилья.

Совкомбанк рассматривает заявку в течение одной недели. Ипотеку дают под залог приобретаемого имущества – то есть квартира будет у банка в собственности, и продать ее можно только после полного погашения кредита.

Минимальный возраст заемщика по ипотечным программам Совкомбанка – 21 год. Ипотеку дают и пенсионерам, но не старше 85 лет к моменту полного погашения.

На оформление кредита нужно принести:

По желанию клиента Совкомбанк может оформить титульное страхование на недвижимую собственность, а также страхование жизни и здоровья. Страховку оформляют у страховых компаний – партнеров банка.

Дополнительно банк может запросить документы на детей, если квартира берется по ипотечной программе для семей с детьми. При наличии созаемщика или поручителя нужно предоставить аналогичные документы.

Есть особые требования для индивидуальных предпринимателей или пенсионеров. Например, ИП придется принести свидетельство о регистрации в налоговой, декларацию за последний налоговый период и лицензию на выбранный вид деятельности, если он ведет бизнес, предусматривающий ее оформление.

Зарегистрировать право собственности

Зарегистрировать право собственности на квартиру в новостройке можно только после составления кадастровых паспортов на всю недвижимость. То есть придется дождаться, пока остальные жильцы получат ключи и составят акт приема-передачи.

Хороший застройщик обязательно сообщит покупателям о начале регистрации квартир и вышлет список документов для регистрационного органа.

Для регистрации права собственности понадобятся:

После погашения долга по ипотеке заемщик должен подать в МФЦ заявление о снятии обременения.

Нужно принести:

Зарегистрировать право собственности на квартиру нужно в течение 120 дней.

Оформить договор страхования

Страхование ипотеки помогает банку снизить риски в случае потери заемщиком платежеспособности или порчи квартиры.

Договор страхования обычно заключается на:

Если наступил страховой случай, например, заемщик потерял работу, заболел или стал инвалидом, или квартира перешла к другому человеку из-за мошеннических действий, банк выплачивает страховое возмещение.

Если страховая компенсация превысит остаток по кредиту, то страховщик должен перечислить банку нужную сумму на погашение кредита, а разницу между выплатой и остатком долга по ипотеке перевести заемщику.

Для оформления страховки заемщик должен принести:

Иногда могут запросить справку о прохождении медосмотра, акт оценки квартиры, справки из БТИ и другие документы.

Могут ли отказать в ипотеке после одобрения

Да, иногда банк отказывает уже в процессе подписания документов. Поэтому важно понять, почему сделка не состоялась.

Возможные причины отказа:

Иногда банки отказывают из-за гражданства или возраста. В любом случае после отказа не стоит опускать руки – можно подать заявку в другое кредитное учреждение. Но лучше это сделать спустя некоторое время, поэтому сначала решите проблему с документами, а затем заново обращайтесь в другие банки за ипотекой.

Порядок действий после одобрения ипотеки

Одобрение ипотеки в Сбербанке

Первый этап оформления ипотечного кредита – это выбор банка для дальнейшего сотрудничества. Преимущества Сбербанка очевидны и состоят в следующем:

Следующий этап оформления ипотеки – получение одобрения со стороны банка. Для этого необходимо выполнить три обязательных условия: собрать необходимые документы, отвечать требованиям банка к заемщикам и подать официальную заявку на выдачу ипотечного кредита.

Кому одобряют ипотеку в Сбербанке

Ответ на вопрос, одобрят ли ипотеку в Сбербанке, зависит от выполнения нескольких базовых требований к заемщику. В первую очередь речь идет о следующих условиях выделения кредита:

Допускается привлечение к сделке по кредитованию в качестве созаемщиков до 3-х физлиц, доходы которых включаются в расчет минимальной величины ипотеки. К ним предъявляются требования, аналогичные перечисленным выше для основного заемщика.

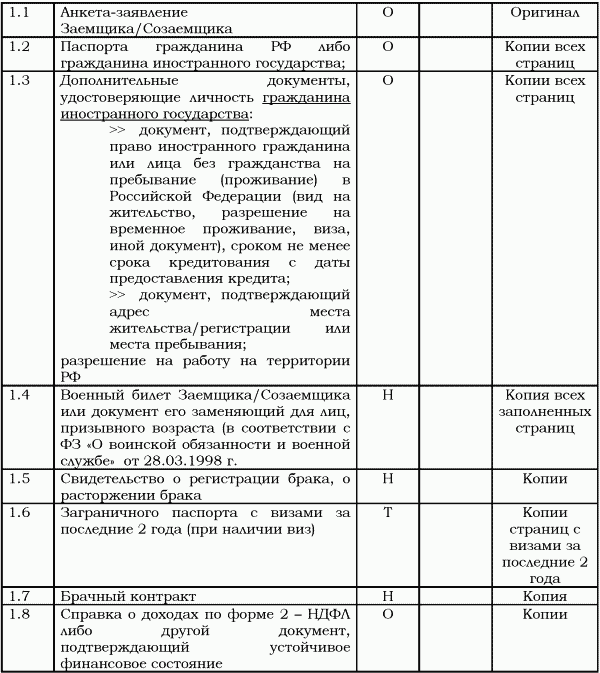

Необходимые документы

Второе условие одобрения выдачи ипотеки со стороны Сбербанка – сбор и предоставление комплекта документации. В его состав входят:

Подача заявления

Еще один обязательный для предоставления в банк документ – заявление на получение ипотеки. Оно подается одним из трех способов:

Именно последний вариант используется сегодня в качестве основного, так как выгоден и удобен для всех участников сделки. Потенциальный заемщик экономит время и средства на поездку в офис, а Сбербанк избавляется от необходимости открывать новые подразделения для обслуживания возрастающего количества клиентов.

Как узнать решение банка

Стандартный срок для принятия решения по одобрению ипотеки, который декларируется Сбербанком – от 2 до 5 дней. Они необходимы для внимательного изучения предоставленных заемщиком документов и сборе сведений о его кредитной истории.

Получить информацию о принятом в банке решении можно несколькими способами:

Возможные причины отказа

Наиболее частыми основаниями для отказа в одобрении ипотечной сделки выступают:

Повторная заявка

Получение отказа со стороны Сбербанка вовсе не означает невозможности получения ипотеки. Нередко допускается возможность повторной отправки заявки на выдачу кредита после устранения замечаний, высказанных специалистами финансовой организации. Обычно речь в данном случае идет о технических ошибках, допущенных заявителем, в числе которых:

Повторная отправка заявки допускается через 2 месяца после получения отказа по первоначальной. Этого времени вполне достаточно, чтобы собрать необходимый комплект документов с учетом ошибок, допущенных ранее.

Что делать после одобрения ипотеки

Положительное решение Сбербанка об одобрении ипотеки действует в течение 3-х месяцев. За этот промежуток времени заемщику требуется произвести комплекс мероприятий, необходимых для оформления договора на ипотечное кредитование. Самые важные операции, выполняемые клиентом пошагово, следует рассмотреть более детально.

Поиск жилого объекта

В первую очередь требуется найти подходящий объект недвижимости – квартиру или дом, который будет куплен на заемные средства банка. Выбор жилья – крайне важное и ответственное мероприятие, поэтому для его реализации нередко прибегают к услугам узкопрофильных специалистов. В их число входят как частные риелторы, работающие в статусе ИП, так и агентств недвижимости.

Сбербанк предлагает различные виды кредитования, начиная с покупки квартиры в новостройках и заканчивая строительством частного дома на предварительно оформленном земельном участке. Естественно, это необходимо учитывать при выборе объекта для приобретения.

Оценка стоимости недвижимости

Следующее мероприятие – независимая оценка недвижимости, приобретаемой в ипотеку. Она проводится специалистами одной из аккредитованных Сбербанком оценочных организаций, перечень которых размещен на сайте финансового учреждения.

Главная задача оценки ипотечной квартиры или дома – получение объективного представления о реальной стоимости объекта с цель уменьшения рисков банка. Для клиента грамотная работа эксперта-оценщика также полезна, так как позволяет выявить возможные недостатки жилья, не замеченные неквалифицированным взглядом покупателя.

Сбор документов

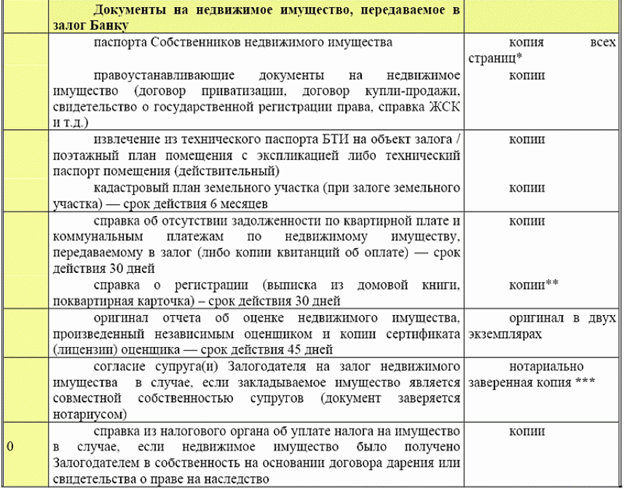

Помимо покупателя, определенный набор документов предоставляется и продавцом ипотечной квартиры или дома. В этом случае речь идет о следующей документации:

Оформление страховки

Получение ипотеки сопровождается оформлением двух видов страховки. Первый касается страхования объекта недвижимости и является обязательным. Второй носит добровольный характер и предполагает заключение договора со страховой компанией на страхование жизни заемщика. Принимая решение о необходимости получения полиса второго типа, необходимо помнить, что при его наличии процентная ставка по кредиту снижается на 1 пункт. Другие возможные варианты ее сокращения – наличие зарплатной карты Сбербанка и работа с застройщиками, имеющими партнерские отношения с финансовой организацией.

Перечень страховых организаций, полисы которых принимаются Сбербанком при оформлении ипотечных кредитов, размещен на официальном сайте учреждения. Он делится на две части – в первую входят страховщики, которые работают с объектами недвижимости и другим имуществом, а во вторую – предоставляющие услуги по страхованию жизни и здоровья заемщиков. Сбербанк активно сотрудничает практически со всеми ведущими участниками страхового рынка страны. Кроме того, в состав финансового холдинга входят две страховые компании – Сбербанк страхование и Сбербанк страхование жизни.

Заключение сделки

После реализации подготовительных этапов необходимо перейти непосредственно к заключению сделки. На этом стадии, которая должна быть завершена пока не истек срок одобренной ипотеки, предпринимаются следующие действия:

Очевидно, что получение одобрения ипотеки – это важное, но далеко не единственное условие успешной покупки жилья за счет заемных средств Сбербанка. Поэтому необходимо четко и последовательно выполнять описанные выше этапы оформления кредита, что позволит исключить или минимизировать вероятность возникновения проблем на любом из последующих этапов сделки.

Документы для получения ипотеки в СберБанке

Редко какая молодая семья в современных реалиях не сталкивается с такой проблемой как отсутствие собственного жилья. Если раньше единственным вариантом было длительное накопление, причем часто не без помощи родственников, то сегодня на первый план выходит ипотечное кредитование. Обратившись за помощью к банку, вы быстро получите недостающую сумму и сможете приобрести квартиры или дом, в котором можно жить уже сейчас. Рассчитываться же нужно будет намного позже. Однако следует отметить, что такой кредит как ипотека имеет ряд серьезных особенностей. В первую очередь имеются в виду его крупный размер и длительность. Неслучайно большинство граждан предпочитают сотрудничать с крупными банками, в надежности которых они уверены. В связи с этими факторами вопрос о том, какие документы для ипотеки в СберБанке потребуются, не теряет своей актуальности.

Какие документы для ипотеки в СберБанке потребуются – общий перечень

Ипотечное кредитование предлагает сегодня множество банков. Каждый из них предлагает свои условия, которые могут быть более и менее выгодные. При этом требования к потенциальному клиенту также существенно различаются. Мы будем вести речь именно о том, какие документы нужны для ипотеки в CберБанке, в силу ряда причин. Именно этот банк считается одним из самых крупных и надежных в силу того, что он был учрежден Центральным банком РФ. Это обуславливает и тот факт, что это банковское учреждение поддерживает все государственные программы и предоставляет льготные условия ряду категорий граждан. Кроме этого, государственное участие в управлении банком, крупный размер его активов и широкая сфера деятельности позволяет предлагать более выгодные условия кредитования, в том числе ипотечного, своим клиентам.

Опираясь на то, какие нужны в СберБанк документы для ипотеки на квартиру, можно подготовиться к подаче заявления на кредит в любой банк, основной перечень будет отличаться минимально.

Условно можно разделить весь список документов на две категории:

И если интерес к финансовому положению и персональным сведениям плательщика кредита понята, то исчерпывающая информация о квартире или доме, который планируется купить, вызвана тем, что недвижимость при ипотеке выступает в роли залогового имущества. Если условия ипотечного кредита предполагают, что клиент предоставляет в качестве залога другой объект (есть специальные предложения, в которых кредит выдается под залог уже имеющейся недвижимости), то все документы нужно собирать на него. В первую очередь к ним относятся такие как:

В том случае, если владелец жилья находится в браке, как при его продаже, так и при оформлении залога необходимо предоставить банку нотариально заверенное согласие супруга или супруги. При наличии несовершеннолетних членов семьи свое одобрение на проведение сделки в документальном виде должны оформить органы опеки. Также вопросы возникают в том случае, если выкупается общая долевая собственность. В этом случае банк потребуется нотариальный отказ от использования своего преимущественного права покупки, подписанный всеми другими участниками собственности

Особенности списка предоставляемого пакета документов для специальных ипотечных программ в СберБанке

Как уже отмечалось выше, особенностью СберБанка является участие во всех государственных программах. При ответе на вопрос, какие документы для оформления ипотеки в СберБанке, важно учитывать, на какой кредит планируется подавать заявку: на стандартных или особенных условиях.

Если вести речь о социальной или военной ипотеке, то здесь в каждом случае перечень документов дополняется теми или иными пунктами. Те, кто может претендовать на те или иные льготы при получении ипотечного кредита, могу ориентироваться на следующие правила:

Одобрили ипотеку в СберБанке – что делать дальше? План действий

Содержание:

Что делать после получения положительного решения по ипотеке в Сбер? 6 шагов

Положительное решение по заявке клиента на кредит в Сбер является предварительным – банк уже проверил репутацию заемщика, его материальное положение, стабильность доходов, уже готов выдать средства на покупку недвижимости (на вторичном рынке или от застройщика). Гражданину необходимо совершить еще несколько шагов:

Действия заемщика после подписания ипотечного договора – что еще нужно?

После заключения кредитного договора останется сделать совсем немного – оформить право собственности. Для этого обращайтесь с продавцом в МФЦ, где оказывают подобную услугу, либо воспользуйтесь сервисом «Электронная регистрация» (второй способ обойдется дороже, но подать документы можно дистанционно).

Вступление в право собственности доступно только для готовых объектов – если квартира приобретена по ДДУ, договор следует зарегистрировать, а оформлять помещение нужно уже после завершения строительства. Не забудьте ознакомиться с графиком платежей в СберБанке, чтобы не допустить просрочек – при возникновении вопросов и сложностей обращайтесь за помощью к персональному менеджеру.

Чего нельзя делать после одобрения заявки на ипотеку?

Когда по заявке получено предварительное одобрение, важно не допустить стандартных ошибок – иначе банк может в любой момент отказать. Так, на этом этапе нельзя:

Ипотека от СберБанка – выгодный кредит, доступный в рамках стандартных и льготных программ. Если по заявке принято положительное решение, вероятность выдачи ссуды крайне высока: главное – подобрать помещение, на 100% соответствующее требованиям, и собрать полный пакет документов.