какие налоги были в советском союзе

Налоги, которые платили в СССР

В госбюджете СССР налоги играли важнейшую роль. К началу нэпа было принято решение о ликвидации всех сборов. Исключения составил продналог, представляющий собой натуральное обложение крестьян. Сегодняшняя система налогов была образована в середине 1921 года.

Факты о налогах в СССР

Общие сведения

Система налогообложения регулярно изменялась и дополнялась властями Страны Советов.

Налоговая система СССР 20-х гг.

| Год | Налог |

| 1920–1921 | Промысловый (спиртосодержащая продукция, табачные изделия, гильзы). |

| 1921–1922 | Поимущественный (плательщиками являлись богатые граждане). |

| 1922–1923 | Подоходный (размер — 11, а потом 20 процентов от прибыли фирм). |

| 1941 | Военный налог (упразднен после войны) |

| 1945–1946 | Налог на холостяков |

Тридцатые годы

Ситуация в экономике существенно изменилась в начале тридцатых. Это время ознаменовалось прекращением работы налоговой системы как самостоятельной инстанции. Она стала важным элементом механизма центрального планового экономического регулирования.

В середине тридцатых унифицировались налоговые и неналоговые выплаты в госбюджет. Они были заменены отчислениями с доходов и налогом с оборота.

Власти существенно «перекроили» систему взимания налогов с населения.

Введенные изменения касались:

Отрывок из газеты “Труд” за 26 мая 1939 года

В 1936 году, после очередных преобразований часть выплат было решено упразднить. Вобрал в себя определенное количество небольших сборов подоходный налог в СССР.

Шестидесятые годы

На XXI съезде Коммунистической партии Советского Союза, который состоялся в 1959 году, было принято «революционное», но необходимое решение. В 1960 году введен закон, отменяющий налоги с зарплаты. В жизнь он проводился посредством увеличения налоговых льгот и постепенного повышения необлагаемого «доходного» минимума.

Программой КПСС предусматривалась абсолютная отмена налогов для граждан.

В середине шестидесятых планировалось, вообще, ввести отказ от налогообложения. Его рекомендовалось заменить на следующее:

Но руководимая А. Косыгиным экономическая реформа, проводимая в 1965 году, не отменила налоговую систему.

Косыгин Алексей Николаевич

Семидесятые годы

Начало семидесятых ознаменовалось формированием налоговой системы в таком виде, в каком она существовала к моменту развала Советского Союза.

На протяжении 40 лет ее развитие осуществлялось почти под 100 % влиянием государственного монополизма. В частности, это затрагивало сферу распределительных отношений.

Существовали следующие налоговые виды отчислений:

Налоговая система постепенно упрощалась. Выплаты утрачивали характер многофункциональности. Постепенно они превратились в нормативные отчисления.

Плакат советских времен

В это время периодически поднимался вопрос об отмене существующей налоговой системы.

Восьмидесятые годы

В восьмидесятые имела место фискальная система. В ее рамках была почти полностью утрачена регулирующая функция налогообложения. Ее заменили на 100 % административные методы снабжения и перераспределения следующих видов ресурсов:

Проведенные реформы во многом были аналогичны западным. Постепенно вырабатывался механизм льготного налогообложения. В первую очередь это касалось предприятий, ведущих инвестиционную активность.

В конце восьмидесятых налоговая система возродилась. Это время было ознаменовано изменением характера налоговой политики. Она вновь стала орудием политической борьбы. Со временем Б. Ельциным был введен суверенный режим налогообложения.

Основные виды отчислений

Во время Союза Советских Социалистических Республик всегда существовали следующие виды отчислений в госбюджет:

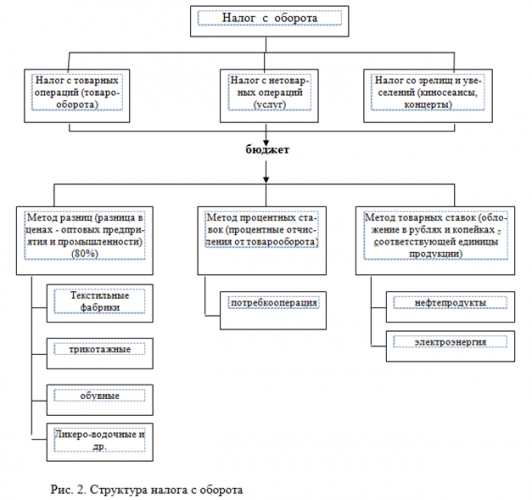

Особенности выплат с оборота

Налог с оборота в СССР — разновидность отчислений предприятий в госбюджет. Он был введен после проведения реформы, в начале тридцатых.

К плательщикам относились:

Отчислялось около 86 % от суммы платежа.

Структура налога с оборота

До 70 % товара облагалось налогом по «рублевой» ставке и % к выручке, полученной после реализации.

Не подвергался налогообложению доход от реализации мясной, молочной, овощной, фруктовой продукции.

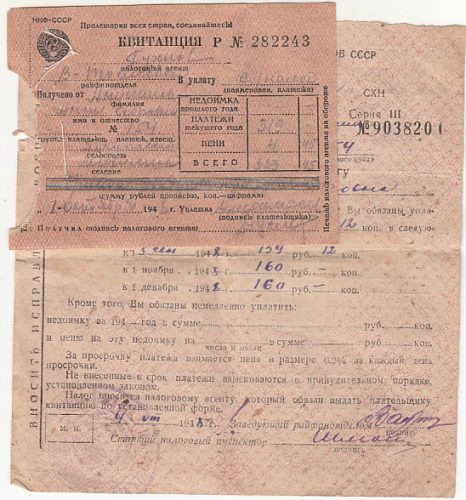

Особенности сельхозналога

Сельскохозяйственный налог СССР представлял собой вид отчислений, которые взимались с физических лиц.

Он вводился в средине 20 годов, и предназначался для замены натуральных и денежных налогов на отчисления с сельского хозяйства. С 01.01.24 выплачивался исключительно в денежном варианте.

Д6 квитанция и платежное извещение об уплате сельскохозяйственного налога

К плательщикам относили владельцев приусадебных земельных участков. А также делать отчисления в госбюджет были обязаны лица, владеющие служебными земельными наделами в селах и деревнях.

Объектом налогообложения был участок земли, независимо от размеров прибыли, которую получал владелец. Для обладателей единоличных хозяйств этот вид отчислений удваивался. Несельскохозяйственные земли в расчет не брались.

Отчисления для владельцев животных

Начало введения налога датируется 1923 г. В период нэпа было дано разрешение на внедрение поимущественного налога в городе.

Это было обусловлено появлением нового класса «советских бизнесменов», которых называли нэпманами. Они предпочитали вкладывать средства в собственное имущество. Целью подобных действий было желание избежать необходимости делать отчисления в госбюджет.

Властями молодой республики было принято решение ввести дополнительный налог. Облагалось имущество всех лиц, проживающих в городах.

По мнению местных советов, было целесообразным ввести налог на животных, помогающих человеку в хозяйстве. Это коснулось рогатого скота.

С течением времени соответствующие выплаты стали обязательными для владельцев не только коров и пр. живности, но и собак, животных, использующихся для транспортировки грузов. Исключение составляли лошади.

Размер налога утверждался местными советами. Он зависел от разновидности четвероногого. Крупный скот облагался большей суммой, нежели мелкий.

Не платили его владельцы молодняка. Крестьянские животные не попадали под налогообложение. Они учитывались при уплате единого сельскохозяйственного налога.

От соответствующих выплат были освобождены:

После временной отмены налог вернулся в измененном виде в 1963 г.

Делать отчисления в госбюджет должны были владельцы животных, количество которых превышало норматив. В 1965 г. налог отменили.

В самом конце шестидесятых на съезде ЦК КПСС был принят «Примерный колхозный устав», обязующий владельцев малых сельхозпроизводств избегать превышения установленных ограничений на содержание домашних животных.

Примерный устав колхоза

Разводить большее количество скота можно было только с разрешения Совмина СССР.

Налог на бездетных граждан

Налог на бездетность в СССР был введен с целью повышения рождаемости. Принятый в 1941 году, со временем он стал обязательным и действовал в течение 50 лет.

Главной задачей такого вида отчислений являлось привлечение бездетных граждан к содержанию школ, садиков и детских домов.

Открытка советских времен

Плательщиками были мужчины (20–50 лет) и женщины (20–45 лет), которые не имели детей. Народное название отчислений — «налог на яйца». Он не касался незамужних лиц женского пола. На этом фоне большинство мужчин вполне серьезно рассуждали о дискриминации по половому признаку.

Ставка таких отчислений была строго дифференцирована. Ее размер зависел от уровня ежемесячной з/п плательщика:

Лица, доход которых был меньше 70 рублей, освобождались от «налога на яйца».

Размер налога для творческой интеллигенции, независимо от дохода, также составлял 6 %.

Освобождались от уплаты следующие категории советских граждан:

Извещение об освобождении от бездетного налога

«Жизнь» налога на бездетность длилась до 1992 г. В начале девяностых было принято решение об уменьшении ставки для людей, месячная з/п которых составляла менее 150 р.

А также планировалось освободить от отчислений бездетных лиц мужского пола, состоявших в браке.

Особенности подоходного налога

В первой половине двадцатых было принято решение о введении имущественных отчислений. К плательщикам относились все советские граждане, а также АО, получающие доход.

В основном эти отчисления касались недвижимого имущества. Подоходным он стал называться с 1924 г.

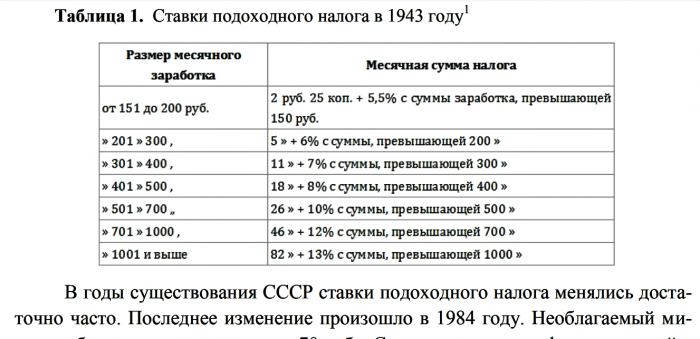

Ставки подоходного налога в 1943 году

Уровень налогообложения имел зависимость от класса, к которому относился советский гражданин. Шкала подоходного налога в СССР всегда прогрессировала. Она неоднократно претерпевала изменения.

Если человек получал менее 70 р./30 дней, он не делал отчисления в госбюджет.

Выглядела ставка следующим образом:

Подробная информация о сумме, которую платили советские граждане, представлена в таблице.

| Размер месячной з/п (р.) | Налоговая сумма (р.) |

| 71 | 0,26 |

| 72 | 0,59 |

| 73 | 0,94 |

| 74 | 1,31 |

| 75 | 1,65 |

| 76 | 2,00 |

| 77 | 2,40 |

| 78 | 2,74 |

| 79 | 3,06 |

| 80 | 3,40 |

| 81 | 3,76 |

| 82 | 4,08 |

| 83 | 4,42 |

| 84 | 4,76 |

| 85 | 5,12 |

| 86 | 5,46 |

| 87 | 5,78 |

| 88 | 6,12 |

| 89 | 6,48 |

| 90 | 6,82 |

| 91 | 7,13 |

| 92–100 | 7,13 + 12% |

| От 101 | 8,21 + 13% |

Отчисления для тунеядцев

В мае 1961 г. Верховным Советом был ратифицирован специфический указ. Он предписывал «бороться с тунеядцами всеми возможными методами». А также власти страны разработали комплекс мер, призванных устранить трудовую незанятость.

Тунеядство в СССР порицалось всеми слоями активного населения

В то время снимались агитационные игровые фильмы с участием великолепных советских актеров. Герой-труженик в них активно противопоставлялся советскому «мажору», который часто оказывался не просто тунеядцем, а вредителем, преступником.

Лица, обвиненные в тунеядстве, не только подлежали общественному порицанию. За «паразитизм» им грозила реальная статья.

Каждый член общества обязан был приносить пользу стране. Делать это можно было, только занимаясь трудом, обычно физическим.

Понятия «замужняя домохозяйка» в шестидесятые не существовало. По мнению общественности, женщина должна была работать наравне с мужчиной. Исключение составляли те, кто вынашивал ребенка, и молодые мамы, находящиеся в лактационном периоде.

Воспитывать детей на дому разрешалось строго до трех лет. По достижении этого возраста ребенок передавался в ясли, детсад, а потом — в школу.

Женщину, находящуюся в декретном отпуске, могли остановить на улице и спросить документы. От молодой матери требовалось доказать, что она не прогуливает работу, а занимается воспитанием детей.

При необходимости родителей обязывали отдавать детей в круглосуточные сады. Маму и папу ребенок мог видеть только по субботам и воскресеньям.

Тунеядцем признавалось лицо, не работающее четыре месяца подряд.

Плакат советского периода

Крайней степени паразитического существования называлась жизнь на нетрудовые доходы. Постепенно был введен налог на тунеядство, актуальный для следующих людей:

Советская налоговая система предполагала, что 96 % отчислений шли в госбюджет. Оставшиеся 4 % перераспределялись в ПФ, на зарплаты и монетизацию производства.

Каждый, кто не вносил свою долю в 96 %, признавался «паразитом». Чтобы не попасть под статью, представители творческих профессий были вынуждены мести дворы и мыть подъезды.

Был в этом всем и позитив: при СССР практически не было безработных. Лицо, закончившее вуз, обязательно устраивалось на место, получало приличную з/п. Многим бесплатно выдавалась жилплощадь.

Карикатура советского периода

Студенты были избавлены от поисков работы, рассылки резюме. Трудиться их устраивали по распределению. По окончании одного–двух лет они могли устроиться на любое другое предприятие по своему выбору.

Особенности транспортных отчислений

Транспортный налог в Советском Союзе взимался с начала двадцатых. Налогообложению подлежали:

Ставка налога для последних в первой половине тридцатых годов варьировалась от 15 коп. до 6 р./1 л. с.

Последние ставки были установлены советским Верховным Советом 21.03.88. Размер налога для владельцев машин составил 50 коп./1 л. с.

18.10.91 был принят закон «О дорожных фондах». Для автолюбителей были установлены новые правила. Соответственно легковушки были впервые разделены на две категории: до 100 л. с. и от 100 л. с.

Представители первой — платили в госбюджет 50 коп./1 л. с., ставка для относящихся ко второй составляла 1,3 р./1 л. с.

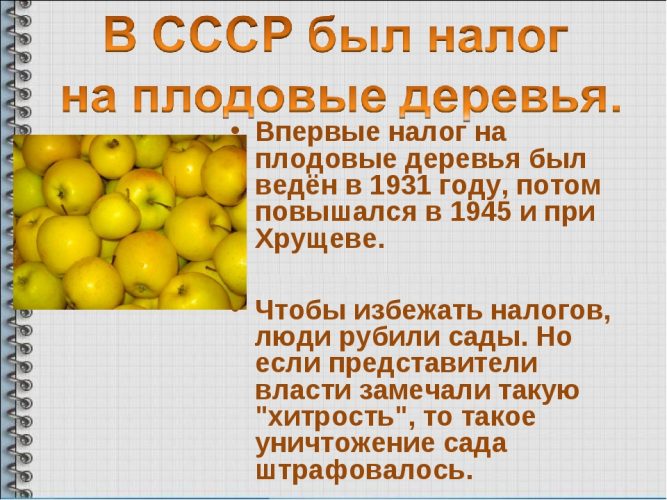

Налогообложение культур

Впервые налог на плодовые деревья в СССР вводился в первой половине тридцатых. После войны он повышался.

10.01.31 г. был рассмотрен вопрос о Северокавказской коллективизации. В молодых колхозах были выявлены грубейшие, на взгляд властей, непорядки. Полученный урожай распределялся не по трудодням, а по едокам.

На этом фоне был введен налог на плодовые растения, которые произрастали в личных подворьях станичников. Отчисления делались в денежном эквиваленте.

Сельскохозяйственным налогом облагались не сами деревья, а их посадки.

По ним была вменена доходность. Каждый год она изменялась. Все зависело от области СССР.

В середине сороковых в Новосибирском регионе доходность сотки культурных посадок оценивалась в 113 рублей. После этого необходимо было сделать отчисление в госбюджет в размере 11 %. Это составляло примерно 12,33 рубля.

Налог на яблони был видоизменен и усилен при Н. Хрущеве. Целью принятия этого решения было повышение трудовой дисциплины населения. Таким образом планировалось пополнить и государственную казну.

Вот так люди уклонялись от таких налогов в Советском Союзе

НАЛОГОВАЯ СИСТЕМА СССР. СТРУКТУРА. НАЛОГООБЛОЖЕНИЯ В ГОДЫ СССР

В антагонистических общественно-экономических формациях налоги выступают как один из главных источников доходов эксплуататорского государства. Они основной тяжестью падают на трудящихся и выражают собой отношения их дополнительной эксплуатации. Уже в рабовладельческих и феодальных обществах действовала широкая система налоги, в основном в форме натуральных сборов (продовольствие, фураж, снаряжение для армии и флота и т. п.) ив виде личных повинностей (участие в походах и др.). С развитием товарно-денежных отношений налоги стали взиматься преимущественно в денежной форме и наибольшее развитие получили при капитализме, особенно в эпоху империализма. В условиях государственно-монополистического капитализма происходит стремительный рост налоги под влиянием милитаризации экономики, разбухания государственного аппарата, расширения государственного регулирования капиталистической экономики в интересах монополистического капитала. Доля национального дохода, мобилизуемая через налоги в бюджет, составляла в развитых капиталистических странах (конец 60-х гг. 20 в.): США 35%, Великобритании 45%, Франции 37%, ФРГ 38% и Японии 28%. За 1950-70 объёмы налоги в этих странах возросли в 3-6 раз и составляют до 70-80% доходов их государственных бюджетов.

В дореволюционной России основное место в системе налогообложения занимали косвенные налоги и среди них доход от винной монополии, составлявший 28,6% всех поступлений в бюджет в 1909-13. Крупные доходы приносили акцизы на сахар и др. предметы массового потребления. Значительно меньшую роль в бюджете играли прямые налоги. поземельный, промысловый и др. При их взимании большие льготы предоставлялись буржуазии и помещикам; тяжёлым бременем эти налоги ложились на широкие массы крестьянства. Характерной чертой налоговой системы в России было отсутствие подоходного налоговой, введению которого сопротивлялись буржуазия и помещики. Он был введён только с 1 января 1917 под давлением революционного движения.

1917 года открыта новая страница в экономических преобразованиях России. Существует утверждение, что после Октябрьской революции «закончилась эпоха совершенствования налогообложения» [10, C. 49]. Но это можно считать по меньшей мере некорректным по той простой причине, что 30. 11. 1920 года выходит проект постановления СНК о прямых налогах и записка В. И. Ленина председателю Комиссии об отмене денежных налогов С. Е. Чуцкаеву. В этом же году издается работа В. И. Ленина «О замене продразверстки продналогом». Другой вопрос, что эти документы дали государству и какой ценой.

Ошибочным этот тезис является еще и потому, что молодая Советская республика постоянно изменяла систему налогообложения.

Так, в 1921 г. введен промысловый налог на обороты частных промышленных и торговых предприятий вводятся акцизы на спирт, вино, пиво, спички, табачные изделия, гильзы и др. товары;

в 1922 г. вводится подоходно-поимущественный налог (на зажиточных людей), налог с грузов, перевозимых ж/д и водным транспортом, налог со строений, рента с городских земель и т. д.;

в 1923 г. введен подоходный налог со ставкой 10%, а затем 20% от прибыли предприятий;

в 1930 г. выходит в свет постановление ЦИК и СНК от 2. 09. 1930 г. «О налоговой реформе»;

в 1931 г. принимается еще ряд постановлений, корректирующих ход налоговой реформы;

в 1936 г. была преобразована система платежей гос. предприятий и колхозно-кооперативного сектора, после чего начаты изменения налогов с населения. Подоходный налог вобрал в себя ряд мелких налогов, а часть налогов была отменена.

Во время Великой Отечественной войны 1941 года введен военный налог, отмененный в 1946 г.

21. 11. 1946 г. введен налог на холостяков для поддержки одиноких матерей – это эхо прошедшей войны.

Прежде всего, отметим, что в СССР платежи в бюджет налоговой системой по сути не являлись. Единственным платежом, более или менее напоминавшим налог, был подоходный налог. Но и его в общем-то можно было не взимать. Ведь все советские граждане были государственными служащими, и можно было просто недоплачивать соответствующую сумму заработной платы.

Все остальные обязательные платежи не обладали характерными свойствами налогов. Налогообложение предприятий осуществлялось, как правило, с помощью двух инструментов – налога с оборота и перечисления в бюджет свободного остатка прибыли. Налог с оборота был по сути не налогом, а скорее неким механизмом регулирования цен и представлял собой определенную часть цены, индивидуально установленную для каждого товара. Соответственно, единой ставки не было, а было огромное количество этих надбавок. Что касается второго инструмента – перечисления свободного остатка прибыли, то он действовал следующим образом: у предприятия по итогам года забирали все, что осталось после оплаты всех необходимых с точки зрения государства расходов и перечисления налога с оборота и ряда других платежей.

Следует отметить, что при социализме налоги являются одним из средств планового распределения и перераспределения части национального дохода в интересах коммунистического строительства. Социалистическая собственность на средства производства позволяет государству осуществлять прямое распределение национального дохода и за счёт поступлений от социалистического хозяйства обеспечивать подавляющую часть доходов государственного бюджета. В конце 60-х гг. этот источник составлял в доходах государственного бюджета СССР свыше 90%, ПНР около 85%, ЧССР около 90%. Налоги с населения занимают незначительный удельный вес в доходах государственного бюджета. Так, в доходах государственного бюджета СССР 1973 они составляли около 8%. Характерной чертой налогов является их возвратность. Средства, мобилизуемые через налоги, используются на общественные нужды. В 1973 ассигнования только на социально-культурные нужды и науку превышали налоговые платежи населения более чем в 4 раза.

Налоговая политика социалистического государства проводится в соответствии с задачами, которые оно решает на различных этапах коммунистического строительства. После установления диктатуры пролетариата налоги использовались государством для подрыва экономической мощи буржуазии (например, чрезвычайные контрибуционные налоги). В переходный период система налогового обложения была направлена на ограничение и вытеснение капиталистических элементов города и деревни и укрепление союза рабочего класса с трудовым крестьянством. Льготное обложение середняцких хозяйств сочеталось с частичным и полным освобождением от налогов. бедняцких крестьянских хозяйств. Подоходный налог с рабочих и служащих взимался с небольшой прогрессией, при значительном необлагаемом минимуме и льготах для низкооплачиваемых групп населения. Налоги с предприятий представляли собой одну из форм косвенного регулирования их деятельности. Наряду с прямыми налогами и налоги с доходов и имущества взимались также и косвенные налоги, однако в отличие от акцизов при капитализме наиболее высокими ставками облагались не товары массового потребления, а предметы роскоши.

Налоговая реформа 1930 в СССР унифицировала налоговые и неналоговые платежи в государственный бюджет и заменила их для социалистических предприятий двумя формами изъятия средств в бюджет — налогом с оборота и отчислениями от прибыли. С победой социализма была перестроена и система налоги с населения. С ликвидацией капиталистических элементов такие налоги, как налоги на сверхприбыль и квартирный, были полностью отменены, а подоходный и с.-х. налоги были соответствующим образом перестроены. Удельный вес налоги с населения был резко снижен.

В 30-е годы в СССР возникает качественно новая экономическая ситуация. Налоговая система фактически перестает функционировать как самостоятельный экономический институт и трансформируется в один из элементов механизма централизованного планового регулирования экономики. Значение регулирующей функции постепенно снижается, а превалирующей в налоговой политике становится реализация фискальной функции в форме изъятия запланированной части доходов у государственных предприятий и населения с целью их последующего перераспределения через систему централизованного планового регулирования социалистической экономики.

В период Великой Отечественной войны 1941-45 доля налоги с населения в доходах государственный бюджета возросла. Наряду с перестройкой действующих государственных и местных налогов были введены военный налог и налог на холостяков, одиноких и малосемейных граждан СССР. Это дало возможность государству мобилизовать дополнительные средства для нужд обороны страны. В послевоенные годы происходило неуклонное снижение налоги с населения. Был полностью отменен военный налог (1946) и значительно снижены налоги на холостяков и с.-х. налоги.

21-й съезд КПСС (1959) принял решение о постепенной отмене налог с населения. Разработанный в соответствии с этим решением закон «Об отмене налогов с заработной платы рабочих и служащих» (май 1960) проводится в жизнь путём постепенного повышения необлагаемого минимума доходов и расширения налоговых льгот. В 1972 в ряде районов страны, где минимальная заработная плата рабочих и служащих производственных отраслей народного хозяйства повышена до 70 руб. в месяц, отменены налоги с заработков этого уровня и уменьшены в среднем более чем на 1/3 ставки налог с заработной платы до 90 руб. в месяц. Программа КПСС предусматривает полную отмену налог с населения.

В 60-е годы были призывы вообще отказаться от налогов и ввести систему платежей из прибыли, плату на фонд и нормируемые оборотные средства. Реформа экономики, в том числе и налоговой системы в 1965 г., руководимая А. Н. Косыгиным, не пошла на отмену налогов.

В 1970-е годы налоговая система сформировалась такой, какой мы имели ее к 1991 году — к моменту развала СССР.

В течение четырех послевоенных десятилетий система налоговых платежей в СССР продолжала развиваться под преобладающим влиянием государственного монополизма в сфере распределительных отношений.

Основными налоговыми платежами являлись:

— налоги с населения — подоходный налог, сельскохозяйственный налог, налог на холостяков, одиноких и малосемейных граждан;

— налоги с предприятий — налог с оборота и платежи из прибыли с государственных предприятий, подоходный налог с предприятий и хозяйственных органов кооперативных и общественных организаций.

В целом происходило последовательное упрощение системы налогов, налоговые платежи все более теряли характер многофункционального экономического инструмента и трансформировались в нормативные отчисления. Неоднократно поднимался вопрос от отмене налоговой системы как таковой.

Такое направление развития налоговой системы объясняется следующим:

1. В послевоенный период, начиная с 60-х годов, система подоходного налогообложения граждан в значительной степени утратила свою роль в качестве инструмента изъятия доходов, обеспечивающих рост капиталистического накопления. Ее роль в обеспечении принципа уравнительности в объемах доходов у различных категорий населения также постоянно сокращалась и к 60-м годам практически не была востребована. Таким образом система подоходного налогообложения полностью утратила возможность выполнять регулирующую функцию.

2. Развитие системы общественных фондов потребления монополизировало функцию обеспечения социальной стабильности в обществе, а подоходный налог ее практически полностью утратил.

3. Фискальная значимость подоходного обложения постоянно сокращалась и была сведена к минимуму. Ее заменила централизованная система нормирования оплаты труда, а через механизм отчислений от прибыли и из фонда оплаты труда осуществлялось практически доналоговое изъятие части заработной платы.

В течение послевоенного периода налоговая система СССР развивалась в качестве одного из инструментов механизма централизованного регулирования плановой экономики. Ее основной задачей стало привлечение в бюджет в запланированных объемах финансовых поступлений в виде отчислений от доходов хозяйственной деятельности государственных, кооперативных, общественных организаций и населения. Формы осуществления налоговых сборов в бюджет соответствовали общей схеме перераспределения ресурсов в условиях централизованного регулирования экономики, базирующейся преимущественно на государственной собственности на средства производства.

В этих условиях в СССР налоговые поступления в бюджет в максимальной степени складывались из вычетов от прибыли государственных предприятий и за счет централизованного механизма определения структуры розничных цен в стране. Основную часть этих поступлений составляли отчисления от прибыли и налог с оборота, исчисленный как разница между оптовой и розничной ценой и взимаемый преимущественно в отраслях, производящих товары народного потребления.

Доходы, получаемые бюджетом от населения в виде налога на заработную плату и подоходного налога, были весьма незначительны. Их совокупный объем уступал даже доходам бюджета в форме поступлений от таможенных и государственных пошлин. Основная величина фискальных изъятий взималась с населения через налог с оборота и систему отчислений от фонда заработной платы.

Налоговая система выполняла роль аккумулятора части валового внутреннего продукта (ВВП) и действовала как чисто фискальный механизм. Роль регуляторов развития производства, координации и стимулирования основных направлений его технической модернизации выполняли плановые и снабженческие государственные органы.

В рамках отечественной фискальной системы 80-х годов налоги по сути перестали выполнять регулирующую функцию, которая была заменена чисто административными методами снабжения и распределения материальных, трудовых и финансовых ресурсов. Между тем в ходе западных налоговых реформ этого периода был выработан механизм льготного налогообложения инвестиционной деятельности предприятий, позволявший осуществлять структурное и региональное регулирование развития производства сугубо экономическими методами.

Центральные органы управления сосредоточили в своих руках максимально возможную массу финансовых ресурсов. Последующее их перераспределение через расходную часть бюджета неизбежно приводило к переливу средств от эффективно работающих к низкорентабельным и убыточным предприятиям. Заинтересованность предприятий в максимизации прибыли отсутствовала. Следствием этого были низкая эффективность производства, нерациональный расход товарно-материальных ценностей, рост себестоимости продукции.

Таким образом, система налоговых отношений фактически стимулировала экстенсивные методы ведения хозяйства. Вследствие этого качество продукции отечественной промышленности существенно отставало от зарубежных аналогов, что делало ее неконкурентоспособной не только на внешнем, но и на внутреннем рынке. Нарастало отставание от развитых стран в области технологических процессов. В СССР господствующее место продолжали занимать трудоемкие энергозатратные механические технологии.

2. ГОСУДАРСТВЕННЫЙ БЮДЖЕТ СССР. ДОХОДЫ БЮДЖЕТА

СССР, используя административно – командную систему управления экономикой применяла планово- директивную финансовую политику. Основанная на государственной собственности, на средства производства, плановая система управления позволяла осуществлять прямое директивное руководство всеми сферами экономики и социальной жизни, в том числе и финансами. Цель финансовой политики в тех условиях – обеспечение максимальной концентрации финансовых ресурсов у государства (в первую очередь у центральных органов власти и управления) для их последующего перераспределения в соответствии с основными направлениями государственного плана.

Адекватно цели финансовой политики СССР строился и финансовый механизм. Основной задачей финансового механизма было создание инструментов, при помощи которых производиться изъятие всех неиспользуемых в соответствии с государственным планом финансовых ресурсов. Изъятие средств производилось у государственных предприятий, населения и органов местной власти.

Для государственных предприятий был создан механизм двухканального изъятия чистого дохода (с последующими незначительными изменениями). Чистый доход государственных предприятий изымался в бюджет вначале при помощи налога с оборота в отраслях, где за счет цен, установленных государством, создавался доход в повышенных размерах (легкая, пищевая промышленность). Затем при помощи индивидуальных отчислений от прибыли (взносов свободного остатка прибыли) изымались в бюджет все излишки прибыли, которые, по мнению государства, нельзя было использовать в рамках предприятий. При этом определялся предельный размер всех расходов предприятия за счет прибыли, то есть государство полностью регулировало весь финансовый механизм государственных предприятий. В отдельные годы у государственных предприятий изымалось до 80% чистого дохода.

Регулирование использования денежных доходов населения осуществлялось при помощи подоходного налога. Кроме того, часть средств изымалась путем размещения фактически принудительных государственных займов. Свободные средства населения, помещенные в систему сберегательных касс, также направлялись в бюджет в виде специального безоблигационного займа. Примерно такой же механизм изъятия доходов применялся для кооперативных предприятий.

Изъятие средств у местных органов власти обеспечивалось ограничением в установлении самостоятельных источников доходов местных бюджетов. Система местных доходов включала небольшие по объему доходы, удельный вес которых в бюджете не превышал 10-15% от общей суммы доходов. В связи с этим уровень доходов местных бюджетов полностью зависел от объема средств, выделяемых им из вышестоящих бюджетов в порядке бюджетного регулирования.

Расходы бюджетов определялись исходя из приоритетов, установленных государственным планом. Средства выделялись на затраты, как правило, без их увязки с возможным получаемым эффектом. В связи с этим значительные ресурсы использовались непроизводительно: на финансирование оборонных отраслей народного хозяйства, «долгостроя», военных расходов и т.п. В то же время покрытие расходов на социальные нужды осуществлялось остаточным методом по минимальным нормам, что отрицательно сказывалось на развитие отраслей социальной сферы.

Управления финансами осуществлялось из единого центра – Министерства финансов, которое занималось всеми вопросами использования финансового механизма в народном хозяйстве. Других управленческих органов в области финансов не существовало.

При СССР государственный бюджет играл роль главного инструмента управления финансами. Государственный бюджет СССР являлся центральным и ведущим звеном финансовой системы СССР. Он обеспечивал сбалансированность всех других финансовых планов, составляемых в народном хозяйстве СССР, и играл важную роль в формировании (и сбалансированности) денежно-кредитных планов и балансов кредитной системы.

Он состоял из союзного бюджета, государственных бюджетов бывших союзных республик и бюджета государственного социального страхования.

Ежегодно на основе заданий народнохозяйственного плана министерства финансов союзных республик и Министерство финансов СССР разрабатывали проекты соответствующих бюджетов, которые в конечном итоге сводились в единый государственный бюджет СССР. После его рассмотрения и утверждения Верховным Советом СССР он становился законом.

Принцип бюджетного устройства при СССР характеризовался: демократическим централизмом (заключался в органическом сочетании централизованного руководства всей бюджетной системой с предоставлением широких бюджетных прав республиканским и местным органам власти, в привлечении к бюджетной работе широких масс трудящихся) и единством бюджетной системы(выражался в том, что все многочисленные самостоятельные бюджеты объединялись в государственном бюджете СССР, составлялись и исполнялись в соответствии с общими директивами и общесоюзным законодательством. Это обеспечивало единый подход к мобилизации средств на всей территории страны и финансированию различных видов расходов).

Прибыль — главная хозрасчетная форма чистого дохода предприятия — распределялась между хозяйством и бюджетом в определенных пропорциях (в последние годы примерно 40 и 60% соответственно). Отчисления прибыли в бюджет осуществлялись предприятиями в виде платы за фонды; в виде фиксированных и рентных платежей и в виде отчислений от прибыли.

Государственный бюджет (миллиардов рублей)