какие налоги платят в италии физические лица

Налоги в Италии

Русские живут во многих странах мира. Не стала исключением и Италия. Эмигрировать туда стремятся по той причине, что это государство считается наиболее сильным в экономическом плане. Во многом этому способствуют достаточно высокие налоги в Италии. Их довольно много и они предполагают весьма сложный порядок исчисления. Сложность заключается еще и в том, что единый кодифицированный документ здесь отсутствует.

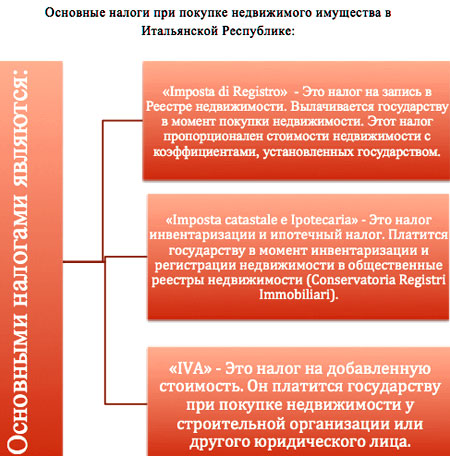

Структура налоговых сборов при покупке недвижимости в Италии

Поэтому налоговая система Италии в 2021 продолжает оставаться одной из самых сложных во всем мире.

Основные обязанности налогоплательщиков

Итальянские налогоплательщики имеют свои обязанности.

Пример налогового бланка в Италии

Какие налоги выплачиваются государству

В Италию эмигрируют не только «гастарбайтеры», то и достаточно крупные инвесторы.

Многие россияне имеют реальную возможность и желание открыть на территории этого государства свое дело. Поэтому вопрос налогообложения для них становится во главе угла. Для того чтобы не запутаться в сложной системе итальянского налогообложения, необходимо знать все о тонкостях и существующих подводных камнях. Также нужно знать о том, какие именно налоги в Италии являются обязательными.

Особенности налогообложения

Одной из ключевых особенностей следует считать то, что в соответствии с Конституцией этого государства, власти страны не имеют никакого права вносить поправки и изменения в налоговое законодательство после того, как бюджет был принят.

Второй немаловажной особенностью следует считать то, что оплата налогов предполагает следование по прогрессивной шкале. Проще говоря, чем больше прибыли получает налогоплательщик, тем больше становится налоговая ставка.

График распределения итальянских налогов в процентном соотношении

Важно знать о том, что ключевой целью налоговой политики итальянского государства следует считать ужесточение мер, актуальных для тех организаций, которые активно ведут деятельность с оффшорными фирмами. Та компания, которая была замечена в извлечении прибыли через оффшорную фирму, обязуется выплатить налог в двойном размере.

В 2021 году такое предприятие обязуется выплачивать налоги по стандартной ставке для фирм итальянского происхождения. Кроме того, выплачивать придется еще и налог на прибыль оффшорной фирмы. Ставка при этом составляет 27 процентов.

Особенности подоходного налога

НДС и подоходный налог дают самые большие поступления в бюджет итальянского государства. Этот налог выплачивается всеми гражданами страны, которые имеют маломальскую прибыль. Не учитываются только соцвыплаты.

В первую очередь облагается годовой доход.

Сравнение ставки подоходного налога Италии с другими государствами

Иностранцы, проживающие на территории Италии на законных основаниях и имеющие официальный источник дохода, обязуются делать выплаты в пользу госказны даже тогда, когда их компания приносит прибыль за рубежом. Лица, не являющиеся резидентами, платят подоходный налог только с прибыли, которая была получена в результате деятельности на территории итальянского государства.

Принимаются во внимание и налоговые льготы.

Они включают в себя вычеты на:

Сумму вычета можно назвать внушительной. В 2016 году она варьировалась от 3000 до 7500 евро. Налоговый период начинается с 1 января и заканчивается 31 декабря.

Особенности уплаты налога на недвижимость

Если физическое лицо приобретает квартиру или дом у юридического лица, то налог на недвижимость в Италии предполагает оплату:

Таблица сравнения итальянских налогов на недвижимость

Что будет в случае неуплаты

Не секрет, что немалое количество россиян стремится уклониться от уплаты налогов. В некоторых случаях нарушители закона наказываются государством, но чаще всего предприниматели находят лазейки в законодательстве.

Итальянское правительство подходит к оплате налогов намного строже. Предприниматели обязываются выплачивать все необходимые налоги. Одновременно с этим жители итальянского государства искренне полагают, что оплата налогов является их непосредственной обязанностью. Учитывая этот факт, становится понятно, что создатели легендарного сериала “Спрут”, который особенно полюбился гражданам Советского Союза, не очень-то и переусердствовали, показывая теневую сторону различных предприятий.

административная карта Италии

Важно знать, что уклонения от уплаты налогов грозит внушительными штрафами. В некоторых случаях предполагается даже лишение свободы. Кстати, лишиться свободы на фоне уклонения от налогов, вполне реально. Назидательным примером служит история легендарной Софии Лорен. Власти страны не обратили внимания ни на ее статус, ни на всенародную любовь. За уклонение от уплаты налогов София Лорен была заключена под стражу.

Можно по-разному относиться к бывшему премьер-министру итальянского государства, Сильвио Берлускони, но одного у него не отнять: он является законопослушным гражданином и исправно выплачивает налоги. Правда, сеньор Сильвио считается одним из богатейших людей нашего земного шара. Отчего-то особо пристальное внимание властями страны уделяется россиянам.

Это было учтено и среди россиян лиц, уклоняющихся от уплаты налогов, замечено пока не было.

Когда должен выплачиваться налог

Лица, открывшие на территории итальянского государства индивидуальное предприятие, обязуются к осуществлению двух авансовых платежей. Это касается налогов на доходы. Остальная сумма рассчитывается из следующих данных:

Крайний срок уплаты налога – двадцатое число актуального месяца. Потом может «включиться счетчик», то есть, с каждым днем «набегает» пеня и в итоге предприниматель оказывается вынужден выплатить огромную сумму, приравниваемую к штрафу.

Видео: странные налоги в Италии

/Оплата туристических налогов

Четыре года назад власти страны приняли решение, которое было оформлено и одобрено итальянским парламентом. Это решение гласит, что каждый итальянский город был обязан ввести туристический налог. В 2020 году туристический налог был равен 5 евро на одного человека.

Это сумма, которую необходимо уплатить за одну ночь пребывания в любой итальянской гостинице. Важно учитывать то, что тарифы и сроки могут быть установлены администрацией города. Тарифы и сроки в разных городах могут отличаться.

Стоимость проживания в Риме

5 лет назад римским городским советом было вынесено историческое решение. Отныне каждый, кто пожелает полюбоваться Колизеем и иными достопримечательностями Вечного города, обязуется оплатить туристический налог.

Цены на некоторые продукты в Риме

Это вовсе не прихоть городских властей. Решение на введение туристического налога было оформлено законодательно. Предполагается, что вырученные средства пойдут на оплату коммунальных услуг. В 2021 году они также будут регулярно отчисляться в городской бюджет.

Это необходимо для улучшения состояния Рима, поскольку немалое количество туристов, приезжающих из разных стран, жалуется то на отсутствие воды в номерах, то на наличие насекомых.

Туристический налог выплачивается лицами, которые забронировали расходы и оплатили свое рандеву посредством турагентства. Соответственно, турист может предъявить сотрудникам гостиницы или отеля только свой ваучер. Туристический налог не распространяется на маленьких детей, не достигших двухлетнего возраста.

Продуктовый магазин в Риме

На сегодняшний день тарифы выглядят следующим образом:

Проживание предполагается не более 10 суток.

Видео: новый налоговый режим в Италии

/Стоимость проживания во Флоренции

Власти Флоренции также ввели туристический сбор. Оплатить его обязаны все, кто только обитал в принимающих городских структурах. Флорентийский туристический налог не актуален для детей, не достигших десятилетия.

Также от выплат освобождаются лица, осуществляющие уход за лицами, находящимися на лечении в стационаре. Кроме того, этот вид налога могут не оплачивать родители лица, не достигшего восемнадцатилетнего возраста и нуждающегося в строгом уходе. Флорентийские тарифы на туристический налог выглядят следующим образом:

Отель Миневра во Флоренции

Если турист решит заночевать в исторической резиденции, то ему предстоит раскошелиться на 4 европейских рубля. Туристический налог предполагает проживание сроком не более десяти суток.

Заключение

Согласно данным, которые были получены после исследования, проведенного серьезным европейским изданием, Италия является наиболее благоприятной страной для инвестиций и бизнеса. В рейтинге она находится на семьдесят восьмом месте.

Улица с модными бутиками в Италии

Но перед тем как решиться открыть на территории этого замечательного, солнечного и уютного государства свое дело, важно учесть, что государству предстоит отдавать примерно пятьдесят процентов выручки. Впрочем, это достаточно демократичные условия для предпринимателей.

Какие налоги платят в италии физические лица

Данный налог уплачивается со всех доходов, полученных на территории Италии и является основным источником дохода для государственной казны.

Заработная плата, различные компенсации, премии подлежат налогообложению. В Италии налоги на доходы физических лиц рассчитывается и вычитается из зарплаты непосредственно работодателем (он выступает в роли налогового агента), который платит налог ежемесячно в налоговые органы. Доходы от предпринимательской деятельности, доходы от индивидуальной трудовой деятельности, доходы от капитала и т.д. также облагаются подоходным налогом.

Ставка налога на доходы физических лиц в Италии (IRPEF), рассчитывается по прогрессивной шкале и зависит от суммы полученного дохода за год, т.е. если сумма годового дохода увеличивается, то соответственно возрастает и налоговая ставка (ст. 53 Конституции Италии).

Закон предусматривает возможность применения вычетов для снижения налоговой нагрузки. Они могут быть фиксированными или уменьшаться по мере увеличения доходов.

Рассмотрим пример:

Ваш общий доход составляет 18.000 евро в год. Из этой суммы удерживается 1.654 € – это отчисления на социальное обеспечение, после чего у нас остается 16.346 €. При необходимости можем вычесть некоторые затраты (алименты детям/супруге, дополнительные пенсионные взносы, расходы на медицинское обслуживание для людей с ограниченными возможностями, взносы на домашних работников), на которые допустим было потрачено 1500 €. Итак, в результате налогооблагаемая прибыль составила 14.846 €. Именно этот доход будет облагаться налогом на доходы физических лиц.

Прибавим сюда еще дополнительный региональный и муниципальный налоги (их размер может меняться в зависимости от региона) – 232 €

В результате мы получаем:

Ставка налога на доходы физических лиц в Италии.

На 2016 год и вплоть до 2018 года ставка подоходного налога составляет от 23% до 43%. Она делится на пять групп и распределяется следующим образом:

Данная группа включает в себя налогоплательщиков с доходами от 0 € до 15.000 € в год. В этом случае ставка подоходного налога составит 23%, что соответствует, в случае максимального дохода, налогу в размере 3.450 €. В эту категорию попадают все работники, которые получают ежемесячный доход не более 1.250 €.

Сюда входят все, кто получает ежегодный доход в размере от 15.001 € до 28.000 €. Налоговая ставка для этой группы составляет 27%. Если Ваш годовой доход равен 28 тысячам евро, то в казну придется уплатить – 6.960 €. Категория представлена классом людей с ежемесячным доходом, не превышающим 2.335 €.

Расчет: 3.450 + [(28.000-15.000) * 27/100] = 3.450 + 3.510 = 6,960 €.

Третья группа объединяет в себе тех граждан, чей доход находится в диапазоне от 28.001 € до 55.000 € в год – это налогоплательщики с максимальным доходом 4.583 € в месяц. Ставка налога на доходы физических лиц установлена в размере 38%. Если Ваш ежегодный доход равен верхней границе, т.е. 55-ти тысячам евро, то налог на доходы составит 17.220 €.

При расчете налога ставка 38% применяется только для дохода более 28 тысяч евро, доход до 28 тысяч евро рассчитываем по предыдущим ставкам.

Расчет: 6.960 + [(55.000-28.000) * 38/100] = 6.960 + 10.260 = 17.220 €.

Приведу еще один пример: Предположим, что за 2015 год Вы получили доход в размере 42-х тысяч евро. 42.000=28.000+14.000. 28 тысяч евро мы рассчитываем по предыдущим ставкам налога (п.1 и п.2), а 14 тысяч евро уже по ставке 38%.

Считаем: 6.960 + [(42.000-28.000) * 38%] = 6.960 + 5320 = 12.280 €.

Четвертая группа включает в себя налогоплательщиков с доходами от 55.001 € до 75.000 € в год, при этом их ежемесячный доход не должен превышать 6.250 €. Для них ставка налога на доходы составит 41% и, следовательно, при расчете самой высокой налоговой нагрузки в казну придется уплатить 25.420 €.

Расчет: 17.220 + [(75.000-55.000) * 41/100] = 17.220 + 8.200 = 25.420 €.

Это пятая и последняя категория, включающая в себя богатых налогоплательщиков с доходами от 75.000 € в год и выше, что соответствует их месячному доходу 6.250 € и больше. Ставка налога составляет 43%. В казну государства им придется заплатить 25.420 € плюс 43% от избыточного дохода.

Например, Ваш годовой доход равняется 120-ти тысячам евро.

Расчет: 25.420 + [(12.0000-75.000) * 43%] = 25.420 + 19.350 = 44.770 €.

Реформа казначейства.

Изменение ставок и формы подоходного налога с 2018 года

Заявленная цель правительства заключается в том, чтобы реформировать к 2018 году ставки и кронштейны, используемые для расчета налога на доходы физических лиц (IRPEF). Реформа предусматривает сокращение налога для граждан с низкими доходами и при этом значительно увеличиваются ставки налогов на доходы для населения со средним уровнем достатка.

Планируется использование 4-х процентных ставок:

| 1. | 0% | Для лиц с годовым доходом от 0 до 8 тысяч евро в год |

| 2. | 27,5% | Доход от 8 до 15 тысяч евро |

| 3. | 31,5% | Доход от 15 до 28 тысяч евро |

| 4. | 42/43% | Доход свыше 28 тысяч евро |

Ренци уверен, что деньги на проведение реформ можно найти благодаря сокращению ряда расходных статей бюджета. Кроме того, программа добровольного раскрытия налоговой информации, принятая в начале 2015 года для борьбы с уклоняющимися от уплаты налогов, принесет в бюджет 1,4 млрд евро в этом году и 2 млрд евро в следующем.

Если Вам необходима консультация по системе налогообложения компаний и физических лиц в Италии, выбору оптимальной системы налогообложения, налоговому планированию, оптимизации налоговой нагрузки, консультации по вопросам экспортных и импортных операций и многое другое, Вы можете связаться с нами по телефону или заполнить электронную форму заявки.

Мы предлагаем как разовые услуги по налоговому консультированию, так и постоянное обслуживание на условиях абонентского договора. Стоимость налогового обслуживания по договору в каждом конкретном случае рассчитывается индивидуально.

Налоги и налоговая система Италии

Налоги в Италии характеризуются относительно высокими по Евросоюзу показателями. Их структура, а также порядок уплаты достаточно традиционны. Вместе с тем в фискальной системе страны в последнее время наблюдается тенденция к введению для определенных категорий плательщиков льгот и к снижению ставок. Кроме того, отменяются налоговые платежи некоторых видов. В Италии есть налоги, которые могут вызвать у россиянина недоумение. А сложность исчисления налоговых выплат обусловливает отсутствие в стране единого кодифицированного документа.

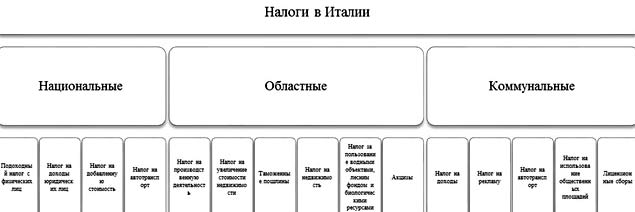

Налоговая система Итальянской Республики

В Италии весьма разветвленная система налогообложения. В правовой базе насчитывается свыше 350 законодательных актов федерального характера.

В целом налоговая система Италии построена на основе принципов, прописанных в Конституции. Главный упор в налогообложении сделан на прямые налоги. Они обеспечивают примерно 40 % поступлений.

Косвенные налоги обеспечивают до 25 % всех налоговых платежей.

Система налогообложения двухуровневая:

В качестве субъектов налоговых отношений выступают юридические и физические лица, имеющие статус как резидентов, так и нерезидентов страны. Первые платят налоги с доходов всех видов (в том числе и зарубежных), а вторые – только с прибыли, полученной на территории Италии.

Основные разновидности прямых налогов

Как и во всех других странах, прямые налоги в Италии взимаются с доходов плательщика и с принадлежащего ему имущества. Рассмотрим их более подробно.

Налог на доход физлиц

Налоги в Италии для физических лиц IRPEF (imposta sul reddito delle persone fisiche) рассчитываются по прогрессивной шкале. Цифры представлены в таблице:

| Доход, евро | Ставка, % |

|---|---|

| 0– 15 тыс. | 23 |

| от 15 до 28 тыс. | 27 |

| от 28 до 55 тыс. | 38 |

| от 55 до 75 тыс. | 41 |

| свыше 75 тыс. | 43 |

Налогообложению подлежат зарплата, премии и различные компенсации. Кроме того, налог необходимо выплачивать с доходов от:

В качестве налогового агента граждан, трудоустроенных по договору найма, выступает работодатель. Именно он рассчитывает и удерживает из зарплаты положенную сумму.

В Италии существует самостоятельная категория трудовой деятельности – случайные работы. Подоходный налог, который должен выплатить получивший денежное вознаграждение исполнитель, в данном случае составляет 20 %. Работают по такой схеме физлица, не открывшие индивидуальное предприятие и не имеющие piva – регистрационного номера НДС. Законодательством установлено, что случайными считаются услуги, принесшие за год доход не более 5 000 евро.

Налог на прибыль для организаций

Налог на прибыль IRES (imposta sul reddito delle società) платят юридические лица 3 категорий:

Ниже представлены основные налоги в Италии для юридических лиц и их ставки:

Платится IRES двумя частями. До 31 мая компания должна перечислить 40 %, одновременно подав декларацию за отчетный год. Оставшиеся 60 % выплачиваются до 30 ноября года, который следует за отчетным.

Региональный налог на производственную деятельность компаний

Ставка IRAP заметно ниже по сравнению с IRES. В среднем в различных регионах она составляет 4,25 % от прибыли производственных предприятий и 8,5 % – от доходов, возникших от предоставления фирмой услуг по транспортировке, реализации и обслуживанию продукции.

Сроки уплаты: до 30 июня вносится 40%, до 30 ноября – оставшиеся 60%.

Единый муниципальный налог

Налогообложение в Италии предусматривает, что платить налог IMU (imposta municipale unica) должны каждый год владельцы жилого недвижимого имущества, земельных наделов / площадей под застройку, нежилых строений и зданий. Однако действующий в настоящее время закон освобождает от оплаты этого сбора владельцев Prima Casa – “первого дома». Под ним подразумевается жилое здание, которое было зарегистрировано в реестре в статусе объекта недвижимого имущества, где проживает собственник со своей семьей.

И еще одно условие: налог IMU не выплачивается, если дом не входит в категорию люксовой недвижимости.

Правом формировать список категорий граждан, освобожденных от этого налога, обладают муниципалитеты. Так, например, власти коммун могут освободить от уплаты IMU инвалидов и пожилых людей.

Для расчета муниципального налога существуют ставки двух типов:

На срок уплаты распространяются следующие правила: 50% от положенной суммы должны быть внесены до 16 июня, а остаток необходимо оплатить до 16 декабря.

Основные разновидности косвенных налогов

Устанавливаются косвенные налоги на услуги и товары в виде надбавок к тарифу или цене. Уплачиваются при получении услуг и при покупке товарно-материальных ценностей потребительского характера.

Налог на добавленную стоимость

Из косвенных налогов НДС в Италии (imposta sul valore aggiunto) – основной. С августа прошлого 2021 года его ставка увеличилась и составляет теперь 22 %. Существует перечень товаров, НДС на которые сохранился на уровне 10 %, но его планируется поднять до отметки 13 %.

В обновленном парламенте страны обсуждается вопрос о путях предотвращения в 2021 году дальнейшего увеличения IVA. В качестве альтернативного варианта рассматривается возможность введения единого налога.

В прежние планы правительства входило повышение VAT (это общепринятая англоязычная аббревиатура НДС – Value Added Tax) до 24,5 % при условии, что текущая экономическая ситуация сохранится.

Несомненно, столь значительное увеличение налога ударит по бизнесу небольших магазинов и мелких предпринимателей, а также негативно отразится на жизни самых бедных слоев населения Итальянской Республики. Кредиторы в лице Еврокомиссии настаивают на повышении НДС, однако Рим, при росте экономики, оставляет за собой право это требование не выполнять.

Налог на регистрацию юридических актов

Обходится она недешево. Приведем лишь 2 примера:

Важно знать, что выплачивается налог нотариусу, после регистрации акта купли-продажи.

Налог, взимаемый при оформлении документов

Гербовый сбор – l’imposta di bollo – взимается через продажу государством гербовых марок или гербовой бумаги, требуемых для надлежащего оформления разнообразных коммерческих документов: письменных соглашений и частных контрактов, счетов-фактур, чеков, квитанций, долговых обязательств.

Стоимость фирменного бланка колеблется в диапазоне 0,21–0,77 евро. Что касается величины налога, то, например, по долговым распискам с каждого евро взимается примерно 0,01 евро.

Налог на подарки

Любого добросовестного налогоплательщика интересует налоговая база, применяемая по отношению к подаренному и наследуемому имуществу – l’imposta di successione e donazione. Независимо от статуса (резидент или нерезидент Италии) применяются такие нормы:

В последних двух случаях уменьшение налогооблагаемой базы на наследство или подарок не предусмотрено.

Другие виды налогов

В Итальянской Республике действуют и другие налоги. Рассмотрим некоторые из них несколько подробнее.

Налог на имеющееся в собственности недвижимое имущество

Налог на недвижимость в Италии входит в категорию местных. Его база – сумма потенциального дохода от имущества. Рассчитывается этот показатель на основе кадастровой стоимости с применением нескольких коэффициентов, зависящих от класса объекта.

Размер ставки налога на недвижимость – 0,76 %. Вместе с тем в разных муниципалитетах этот показатель может отличаться. Но в любом случае предельные значения по отношению к первоначальной ставке ограничены коэффициентом 0,3.

Резиденты страны могут покупать землю для строительства частного дома. В данном случае им придется платить налог размером 8 % от стоимости участка. А вот величина налога на землю сельскохозяйственного предназначения почти в 2 раз больше – 15 %

Важно знать, что резидентам страны нужно платить налог и на имущество, находящееся за пределами Италии. Тогда в качестве налоговой базы выступает договорная или оценочная стоимость недвижимости. А ставка остается прежней – 0,76 %.

Для данного случая актуально законодательство об исключении двойного налогообложения: то есть в Италии этот налог не взимается, если он оплачивается в РФ.

Туристический налог

Чтобы иметь представление о порядке цифр, которыми характеризуется налог на проживание в Италии (это еще одно название туристического налога), изучите данные из таблицы. Обращаем ваше внимание, что в региональных муниципалитетах страны он не может быть выше 5 евро.

| Категория отеля | Отели в Милане, с человека в ночь, € | Отели на Сицилии (г. Наксос), с человека в ночь, € | Отели в Венеции, с человека в ночь, € |

|---|---|---|---|

| 1 звезда | 2 | 1 | 1 |

| 2 звезды | 3 | 1 | 2 |

| 3 звезды | 4 | 1.5 | 3.5 |

| 4 звезды | 5 | 2 | 4.5 |

| 5 звезд | 5 | 2 | 5 |

Городской налог в Риме может достигать 10 евро.

Любителям путешествий по Италии на автомобиле нужно быть готовым, что в чеках, полученных на АЗС, будет указана сумма топливного налога – 5 евроцентов.

Важные для россиян сборы

Россиян прежде всего интересует, во что им обойдется получение разрешения на въезд, а также на кратко- или долгосрочное пребывание в Италии.

Размер сбора за открытие визы:

За предоставление ВНЖ в Италии взимается госпошлина:

От уплаты пошлины освобождаются:

Оформление ПМЖ проводится с уплатой госпошлины размером 200 евро. Потребуются дополнительные расходы:

За подачу ходатайства о предоставлении итальянского гражданства взимается госпошлина размером 250 евро. Дополнительно придется заплатить 16 евро за гербовую марку, атрибуты которой нужно будет указать во время оформления заявки.

Налог для богатых иностранцев

Данным нововведением итальянские власти продемонстрировали желание конкурировать с Испанией и Великобританией. Предлагая льготные условия на налоги в Италии для иностранцев, руководство республики рассчитывает привлечь в экономику государства капиталы состоятельных граждан других стран, например, артистов. Ведь они смогут сэкономить на оплате налогов, превышающих указанную сумму.

Чтобы воспользоваться фискальной преференцией, инвестор не только должен обладать доходом, достаточным для ежегодной оплаты 100 тыс. евро налога – по оценкам местных СМИ, это порядка 15-20 млн евро/год. Еще одно условие – из последних 10 лет проживать на территории Италии иностранец должен как минимум девять.

Пакет правительства содержит и другие нормы по привлечению в Италию работающих за границей специалистов. Так, например, предлагается взимать на 90 % меньше налогов с некогда уехавших работать за пределы страны исследователей и ученых, принявших решение вернуться на родину; выдавать предпринимателям, инвестирующим от 1 млн евро, бессрочную визу.

Социальные взносы

В категорию социальных взносов в Италии входят отчисления на социальное обеспечение от работодателей, сотрудников и индивидуальных предпринимателей, а также другие денежные выплаты, источник происхождения которых по закону может быть не установлен. Также соцвзносы включают условно исчисленные либо фактические отчисления в управляемые правительством системы социального страхования.

Выплачиваются социальные взносы в Италии как работником, так и работодателем. Колеблются они в диапазоне от 9,19 до 10,49 % от зарплаты. Конкретное значение зависит от квалификации работника и от сферы деятельности компании.

За каждого сотрудника работодатель выплачивает на социальное страхование порядка 29-32 %. Основным критерием для определения конечной цифры служит стаж работы по специальности.

Абсурдные итальянские налоги

В Итальянской Республике существуют также нелепые налоги. Назовем лишь некоторые:

Кому в Италии разрешено не платить налоги

Но для различных сфер деятельности имеются исключения. Приведем лишь несколько из них:

Освобождены от оплаты подоходного налога только лица:

От оплаты туристического налога освобождаются:

Примеры расчета итальянских налогов

Забегая вперед, уточним один момент. Ипотечный сбор выплачивают не только лица, взявшие долгосрочную жилищную ссуду, а все покупатели недвижимого имущества. Пошлина так называется в связи с проверками, проводимыми при переходе прав собственности.

Пример расчета налога на вторичное жилье

Покупается 2-комнатная квартира общей площадью около 70 м2, расположенная в центральном районе Болоньи (регион Эмилия-Романья). С момента сдачи в эксплуатацию прошло 5 лет.

Цена, указанная в договоре купли-продажи (ДКП), составляет 70 тыс. евро, кадастровая стоимость – 45 тыс. евро. Цифры, касающиеся налогообложения, выглядят так:

Итого покупатель заплатит в виде налога €4150.

Пример расчета расходов для покупателя новостройки

Приобретается квартира в городе Анкона (регион Марке) вблизи побережья Адриатического моря. Застройщик оценивает ее в 150 тыс.евро.

В данном случае проводятся такие платежи:

Просуммировав эти числа, увидим, что расходы покупателя только на оплату фискальных сборов составят 15 400 евро.

Налоговая отчетность

Для конкретного примера рассмотрим вопросы налоговой отчетности, касающиеся деятельности компании наиболее популярной организационно-правовой формы SRL – аналога российского ООО.

Основное требование звучит так: оформляться и подаваться отчетная документация должна в соответствии с нормами Гражданского кодекса и Положениями бухучета.

Подавать сокращенную отчетность могут организации, удовлетворяющие на протяжении двух лет подряд 2 из 3 таких требований:

Перед подачей отчетности в Регистр предприятий Италии нужно, чтобы ее одобрило общее собрание акционеров. На выполнение этой процедуры отводится 120 дней с того момента, как закончится отчетный период.

В отношении сроков подачи отчетности в Регистр требования более жесткие: после проведения общего собрания акционеров должно пройти не более 30 дней

Что грозит за неуплату налогов

Правонарушения в налоговой сфере влекут в Италии как административную, так и уголовную ответственность. Последняя наступает, если:

В виде наказания налоговая служба может передать сведения о долге специализированному предприятию и уполномочить его на взыскание образовавшейся задолженности. Эта компания самостоятельно взыскивает с неплательщика долг путем изъятия и последующей продажи его имущества. По завершении этих мероприятий фирма перечисляет в бюджет (за вычетом оговоренного в договоре собственного финансового вознаграждения) определенную сумму.

Согласно действующему законодательству, деятельность таких фирм должна вестись с соблюдением прав, достоинства и чести человека.

Сравнение налоговых систем Италии и России

Налоговая система Италии включает в себя более 350 законов, которые устанавливают и определяют порядок расчета и выплаты примерно 40 местных и общегосударственных налогов. Но почти 80 % бюджетных поступлений формируют лишь 3 из них: НДС и налоги на прибыль регионального и федерального уровней.

В Италии к основным относятся прямые налоги, в то время как в России большая часть бюджета формируется за счет косвенного налога – НДС.

Отметим также другие отличия итальянской системы налогообложения от российской:

Сравнение налоговой системы России и Италии позволяет сделать вывод, что Республике присуща большая жесткость по отношению к очень высоким доходам физлиц.

Заключение

Бремя прямого налогообложения в Италии ложится в основном на физических лиц, уплачивающих налог на полученные ими доходы. Иная ситуация с бизнесом: он пополняет бюджет преимущественно посредством косвенного налогообложения. При этом налоговая нагрузка по совокупности всех налогов сопоставима с российской.