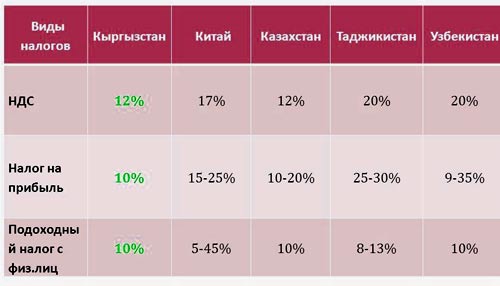

какие налоги в китае для бизнеса

Малый бизнес в Китае – рассказываем как открыть бизнес русским, какая бизнес культура, какие налоги платить

За последние 30 лет экономика Китая достигла небывалых высот. Её история — это история колоссального успеха и стремительного развития. Эта страна имеет вторую по величине экономику мира и является крупнейшим торговым партнером для большинства азиатских стран. Это огромный и расширяющийся рынок, открытый для зарубежных предприятий.

Особенности ведения своего дела в Китае

Торговля и ведение бизнеса в Китае считается особенно перспективным и надежным вложением средств. Это связано с развитием частного сектора и постепенной либерализацией законодательства – зарубежным производствам в КНР открывается всё больше и больше возможностей. Однако эта страна имеет свои особенности, преимущества и недостатки, которыми невозможно пренебречь.

Преимущества ведения бизнеса в Китае:

Сильные стороны китайского бизнес-рынка:

Проблемы ведения бизнеса в Китае

Если вы начнете бизнес в Китае, вы столкнетесь с рядом уникальных проблем. К ним относятся:

Бизнес иммиграция в Китай

Вы должны получить визу для въезда в материковый Китай ещё до прибытия. Вы можете найти информацию о визовых требованиях на веб-сайте посольства государства в России. Здесь представлены общие требования по получению визы. Для этого необходимо предоставить:

Бизнес-культура Китая

Китай — обширная страна, где практика бизнеса сильно отличается от места к месту.

Мандаринский язык — это язык бизнеса. Вы не можете предположить, что у здешних фирм будет персонал, говорящий по-русски или даже по-английски. Переводчик имеет важное значение.

Запугивание и угрожающее поведение

Формы бизнеса в Китае

Существуют две основные формы включения вашего бизнеса в Китайскую экономику.

Полностью иностранное предприятие (WOFE)

Совместное предприятие (СП)

Совместные предприятия — это предприятия, в которых иностранная фирма принимает местного китайского партнера. Владение обычно составляет 49–51%, иностранная фирма владеет большинством. В зависимости от желаний обеих сторон могут быть установлены различные пропорции.

Второй основной причиной вступления в СП является использование знаний и опыта партнера при ведении бизнеса на местном уровне. Это особенно актуально, если это ваша первая попытка выйти на китайский рынок. Местный партнер может быть чрезвычайно полезен для ускорения запуска бизнеса, получения правительственных разрешений, выстраивания отношений с поставщиками и налаживания внутренних каналов сбыта.

Представительство

Представительства имеют льготную поддержку государства. Если вы выберете этот тип бизнеса в Китае, вы будете несколько ограничены, так как вам не разрешается напрямую участвовать в каких-либо прибыльных мероприятиях. Это означает, что вам не разрешается принимать платежи за любые товары, выписывать счета или закрывать контракт от имени штаб-квартиры.

В конце концов, представительство имеет целью представлять иностранную компанию. Таким образом, это не позволяет вам совершать что-то помимо представления вашего бренда китайскому потребителю.

Налоги малого бизнеса в Китае

Ваш бизнес здесь будет облагаться несколькими различными видами налогов, в том числе:

С 1 января 2017 года по 31 декабря 2019 года малые предприятия с годовым налогооблагаемым доходом не более 500 000 юаней (73 599 долларов США) будут иметь право на налоговые преференции, поднятые с предыдущего предела в 300 000 юаней, согласно уведомлению министерства финансов и Государственной налоговой администрации. Малые квалифицированные предприятия имеют двойную базу налога на прибыль, с налоговой ставкой в 20%. Стандартная ставка корпоративного подоходного налога составляет 25%.

Китай перешел на облегчение бремени бизнеса, поскольку его экономика в последнее время нуждается в дополнительном развитии малого бизнеса. Отчет о работе правительства, опубликованный в марте 2017, сократил корпоративный налог на 12%.

Как открыть бизнес в Китае

В течение последних нескольких лет более половины всех иностранных компаний предпочитают входить в Китай как WOFE. Как начать здесь бизнес в:

Согласие зависит от объема предприятия, особенно в «ограниченном» секторе. Обычно, если есть проблема с вашей заявкой, от вас потребуют её исправления. Возможно, ваша заявка будет полностью отклонена.

Если ваш бизнес попадает в «одобренный» сектор, вам также потребуется одобрение Национальной комиссии развития и реформ.

На рассмотрение вашей заявки может потребоваться до 90 дней, она также подлежит дальнейшей проверке, которая может продлить сроки.

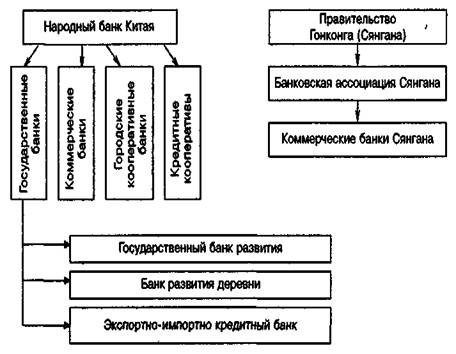

Зарегистрируйтесь и откройте банковский счет

После регистрации вам понадобится новый комплект документов для получения вашей бизнес-лицензии, а именно:

АПК также может запросить дополнительные документы, но этот список является базовым. После того как у вас есть лицензия для бизнеса, вы сможете открыть банковский счет в местном банке.

Накопите деньги

Регистрация бизнеса в Китае – недешевое занятие. Владельцам предприятий приходится выставлять уставный капитал — наличные деньги, которые компания вкладывает в правительство, сверх денег на получение разрешений и регистрационных сборов. Большинство компаний могут регистрировать свой капитал постепенно, в течение двух лет. Те компании, которые хотят использовать наименование страны в названии компании, должны уплатить специальную пошлину.

Бизнес в Китае для иностранцев и русских

Правительство может запретить иностранному гражданину, вовлеченному в какие-либо деловые или юридические споры, покинуть страну, пока не будет решен вопрос, который в некоторых случаях может затянуться на годы. Лица могут не знать, что они подлежат запрету на выезд, прежде чем попытаются уехать на родину.

Закон о контроле за иностранными неправительственными организациями Китая вступил в силу 1 января 2017 года. Этот закон распространяется на все некоммерческие неправительственные организации, юридически созданные за рубежом (включая Гонконг, Макао, Тайвань), которые хотят регистрировать офисы или осуществлять деятельность в материковом Китае. Организации, которые не сообщают о деятельности в соответствии с законом, не смогут легально действовать на указанной территории или передавать средства местным НПО.

Основой иностранной бизнес-политики является урегулирование споров зарубежных предприятий.

Существуют различные варианты урегулирования коммерческого спора, в основном это судебные разбирательства, арбитраж и посредничество. Наиболее подходящий вариант всегда будет зависеть от обстоятельств дела, и компании должны обратиться за советом к адвокату, который специализируется на законах КНР.

Многие иностранные компании стремятся разрешить споры путем арбитража. Совместные предприятия считаются внутренними структурами, и споры, связанные с совместными предприятиями, будут в основном рассматриваться как внутренние споры, которые рассматривает только Китайская судебная система.

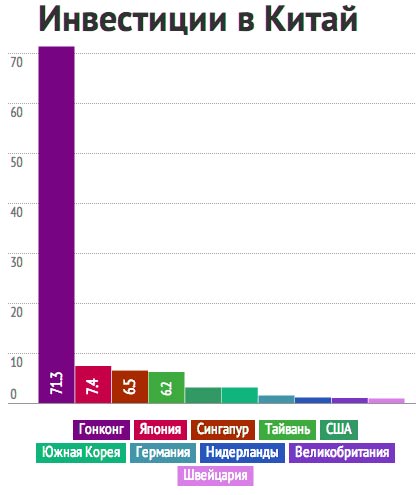

Как инвестировать в Китай

Сегодня состояние Китая значительно улучшилось в глазах международных инвесторов. Местные фонды акций были самым эффективным классом активов для зарубежных инвесторов в текущем году, и многие развивающиеся рынки и мировые менеджеры по капиталу в восторге от долгосрочных перспектив роста рынка.

Азиатские рынки выросли на 25% с начала 2017 года — их лучшие показатели после восстановления после финансового кризиса в 2009 году. Фонды, инвестирующие в местную экономику, вернули инвесторам почти 19% вложенных средств.

Однако есть некоторые опасения для инвестиций и начала бизнеса в Китае. В 2016 году в КНР зафиксировали самый медленный темп роста с 1990 года, его производственные и строительные отрасли замедлились, опасения также касались уровня государственного долга. По данным Банка международных расчетов, общий долг страны вырос с 6 тн в конце финансового кризиса до почти 28$ тн в конце 2016 года. Это означает, что его общая задолженность эквивалентна 260 процентам своего ВВП, тогда как задолженность местных компаний составляет около 170 процентов ВВП.

Как купить и продать бизнес в Китае

Вот несколько надёжных сайтов, на которых можно выгодно приобрести или продать бизнес:

В Китае распространено мошенничество при покупке и продаже бизнеса. В каких случаях следует проявить бдительность и что необходимо предпринять при сомнительной сделке:

Китай всегда был страной, к которой требовался особый подход в торговле и бизнесе. Его отличительной чертой можно считать сохранившиеся традиционные отношения в предпринимательстве, протекционизм со стороны государства и стремительные темпы развития.

Налоги для компаний в Китае в 2021 году

В Китае все платят налоги: физические лица и компании. Подробно о том, что требует от предпринимателей налоговая система КНР.

Какие компании считаются налоговыми резидентами?

Согласно китайскому законодательству налоговым резидентом будет считаться компания, зарегистрированная на материковой части страны и управляемая из Китая — это может быть китайская компания, предприятие с иностранными инвестициями FIE или предприятие со 100-процентным иностранным капиталом WFOE.

Виды налогоплательщиков в Китае:

С точки зрения налогообложения выделить 2 вида компаний:

Все новые компании по умолчанию являются малыми налогоплательщиками, стать обычным налогоплательщиком можно по заявлению в налоговую, либо по достижению оборота 5 000 000 юаней.

Основные виды налогов для бизнеса в Китае

Всего в КНР насчитывается 25 видов налогов, ниже мы рассмотрим основные, которые имеют отношение к иностранным компаниям.

Налог на прибыль (Корпоративный налог)

Ставка налогообложения зависит от годовой прибыли предприятия.

от 1 000 000 до 3 000 000

Стоит отметить, что, если прибыль вашей компании достигла 3 миллионов юаней, ставка налога на всю прибыль составит 25%.

Ставка налога может изменяться в зависимости от региона или отрасли, в которой функционирует данная компания.Например, Для высокотехнологичных компании ставка налога снижена, и составляет 15%. Корректировка налоговой ставки определяется Государственным советом КНР.

*Ставка налога была временно снижена во время эпидемии коронавируса в 2020-2021 году до 2,5%.

Налог на прибыль должен быть уплачен 1 раз в год, как правило, до 31 мая.

НДС варьируется в пределах 0-13% и уплачивается ежемесячно. Еще только пару лет назад Китай входил в число стран с самым высоким показателем НДС, но на фоне торговой войны с США, массового банкротства предприятий в целях поддержания на плаву внутреннего рынка на уровне государства было принято решение снизить эту налоговую ставку до 13%.

Для внешнеторговых компаний плюсом является то, что при экспорте товаров НДС составляет 0%, а также она получает возможность вернуть уплаченный НДС, который входил в закупочную стоимость товара, но ТОЛЬКО после того, как для товара была успешно завершена процедура экспорта (обычно возврат осуществляется в течение 3-6 месяцев, а ставка возвращаемого НДС зависит от вида экспортируемого товара).

Ставку возвращаемого НДС, можно посмотреть на сайте: https://www.hsbianma.com/

Для общих налогоплательщиков ставка налога составляет 13%, 9% и 6%.

Для компаний, реализующих товары, трудовые услуги, услуги по аренде движимого имущества или импортные товары, ставка налога составляет 13%.

Ставка НДС составляет 9% для компаний, которые занимаются продажей транспорта, недвижимости, почтовых услуг, основных телекоммуникационных услуг, ведут строительство, оказывают услуги по аренде недвижимости, передают права землепользования, продают или импортируют следующие товары:

пищевая и другая сельскохозяйственная продукция, пищевое растительное масло, пищевая соль;

водопроводная вода, отопление, кондиционирование, горячая вода, угольный газ, сжиженный нефтяной газ, природный газ, диметиловый эфир, биогаз, угольные продукты для жителей;

книги, газеты, журналы, аудиовизуальная продукция, электронные публикации;

корма, удобрения, пестициды, сельскохозяйственная техника, сельскохозяйственная пленка;

прочие товары, указанные Госсоветом.

Для компаний, занимающихся продажей услуг и нематериальных активов, ставка налога составляет 6%.

Корректировка налоговой ставки определяется Государственным советом.

Для малых налогоплательщиков, чья деятельность связана с оказанием услуг или продажей товаров внутри Китая, фиксированная ставка НДС составляет 3%**. Однако у компании данной категории есть право воспользоваться льготой, в случае если ее оборот за месяц составил менее 100 000 юаней, то есть за квартал менее 300 000 юаней, то на основе ежеквартальной отчетности она может быть освобождена от оплаты НДС.

Потребительский налог (Акциз)

Это налог выплачивается компаниями, которые занимаются производством, импортом либо реализацией потребительских товаров, требующих лицензии (сигарет, алкогольной продукции, пиротехники, ювелирных изделий и др.). Ставка потребительского налога напрямую зависит от вида товара, может быть от 3 до 50%.

Другие виды налогов

Налог на дивиденды составляет около 20% и выплачивается 1 раз в год.

Налог на доходы физических лиц: Ответственность за уплату НДФЛ сотрудников также лежит на компании. Ставка налога 3-45%, подробней про налоги для физических лич можно прочесть в нашей статье: https://chinaexpro.ru/stati/china-life/osobennosti-nalogooblozheniya-dlya-inostrannykh-fizicheskikh-lits-v-kitae/

Гербовый сбор рассчитывается из суммы всех контрактов, заключенных в течение года, и составляет 0,03-0,05%. Взимается 1 раз в год.

Налог на недвижимость

Рассчитывается один раз в год и оплачивается двумя частями, в мае и ноябре. Этот налог применяется только к собственному имуществу. Ставка налога на недвижимость при уплате налога со стоимости недвижимости составляет 1,2%, при уплате налога с суммы арендных платежей – 12%.

Налог на покупку и продажу автотранспорта

Пользователи транспортных средств и водных судов обязаны платить налог на использование транспортного средства. Налоги на суда и грузовики исходят из тоннажа, а налоги на легковые автомобили зависят от типа транспортного средства и количества мест. Необходимо платить дважды в год, в мае и ноябре.

Ресурсный налог выплачивается организациями, которые занимаются добычей природных ископаемых на территории КНР.

Также существуют сборы на образование и на строительство городов, которые рассчитываются от суммы начисленного в отчетном периоде НДС в виде 5% и 7% соответственно.

Все компании, функционирующие на территории КНР, обязуются вести бухгалтерскую отчётность, своевременно подавать налоговую отчетность в налоговые органы, ежегодно проводить аудиторскую проверку и проходить проверку административных органов.

Налоги в Китае: что нужно знать российскому предпринимателю, открывающему бизнес в Поднебесной

Идея построить бизнес на перепродаже китайских товаров не нова. Однако такая незатейливая бизнес-модель не теряет своей актуальности. Аргументов в пользу сотрудничества с Китаем можно привести множество, ограничимся самыми основными.

В этой статье поговорим об открытии торговой компании на территории Китая с целью экспорта товаров в Россию.

С какими налогами столкнется российский предприниматель, решивший организовать такое дело, рассказала Ольга Коновалова — эксперт по бизнесу с Китаем и основатель Торгового Дома «Цайшень».

Основные налоги для бизнеса в Китае:

Вид налога

Ставка

Срок уплаты

Налог на дивиденды

Гербовый сбор (от суммы всех контрактов за год)

Социальное страхование сотрудников

Накопительный фонд или налог на недвижимость (в дополнение к соцстрахованию)

Налог на прибыль в Китае составляет 25%, и компания должна заплатить его до 31 мая. Иногда налоговая инспекция устанавливает сроки самостоятельно, и они могут быть изменены.

Для некоторых малорентабельных предприятий существует пониженная ставка 20%. Льготная ставка 15% также предусмотрена для предприятий из сфер высоких технологий, биомедицины и науки.

Налог на дивиденды будем платить, соответственно, при выводе дивидендов — здесь все стандартно.

Социальное страхование сотрудников. Сумма распределяется между работодателем и сотрудником в таком соотношении: на компанию приходится 27,16%, а на работника — 10,5%.

Здесь существуют зафиксированные пределы: нижний предел составляет 1856 юаней, верхний — 9277 юаней. В этот пакет входят пенсионное и медицинское страхование, страхование от безработицы, травматизма и рождаемости.

Распределение соцстрахования

Компания, ставка (%)

Сотрудник, ставка (%)

Накопительный фонд, или налог на недвижимость. В России аналогичного налога нет — тем интереснее.

Здесь также имеет место распределение сумм между сторонами: 7% платит компания, 7% — сотрудник. Этот фонд создается для ситуации, когда работник захочет купить жилье и воспользоваться ипотечным кредитом. По задумке, именно из данного фонда государство будет брать финансы для погашения процентов за заемщика.

Хитрость заключается в том, что налог платит каждый, а вот ипотечный кредит одобрят далеко не всем желающим китайцам.

Нижний предел составляет 338 юаней, верхний — 3 290 юаней.

Отдельно рассмотрим НДС. Если вы открываете компанию, которая будет работать исключительно на экспорт продукции из Китая, то НДС вы платить не будете, а, наоборот, будете возвращать НДС после продажи товара за границу.

Возврат НДС в Китае работает четко, как часы, главное — подтвердить все документы. Такая система разработана для поощрения экспорта из Китая и привлечения к сотрудничеству большего числа иностранных предпринимателей.

Ставки возврата НДС разные — от нуля до 13%. Ежегодно эти ставки пересматриваются. Если государство считает, что объемы экспорта какого-то вида товара надо увеличить, то могут поднять ставку до максимальной или, наоборот, снизить.

На некоторые виды товаров и природные ресурсы (например, ферромарганец, боксит) есть заградительная пошлина. То есть экспортировать их невыгодно, вы уплатите НДС при покупке внутри Китая в полном объеме, получите нулевой возврат и вдобавок заплатите налог при вывозе из страны.

Но если ваша компания будет заниматься торговлей внутри Китая, то платить НДС будете в размере 13%. Еще два года назад ставка НДС была 17%, но за два года правительство КНР понизило ее два раза — сначала до 16%, затем до 13%, таким образом они стимулируют экономику и компенсируют потери от снижения ВВП.

Для малых предприятий существует ставка НДС 3%.

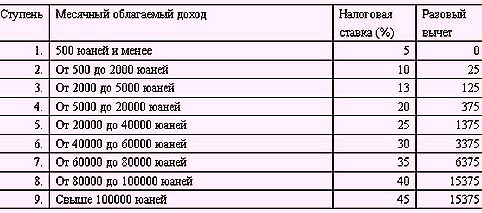

Подоходный налог в Китае, в отличие от России, считается по прогрессивной шкале в зависимости от суммы дохода. Также отличие от России в том, что считается этот налог только от дохода, то есть за минусом всех налогов, а не с полной заработной платы.

Есть минимальный порог, который не облагается доходом, — 5000 юаней в месяц. То есть люди, получающие менее 50 000 руб. в месяц, НДФЛ не платят — довольно справедливо для малообеспеченных граждан.

Налоги в Китае

Налоговые платежи являются главным источником дохода государственной казны Китайской Народной Республики. И это вовсе не удивительно, ведь на территории этой страны проживает более одного миллиарда человек. В 2021 году по прогнозам экспертов, общее количество населения приблизится к полутора миллиардам. В стране не существует понятия теневой экономики, и все граждане Китая ежемесячно выплачивают налоговые сборы.

Платить налоги в 2021 году обязаны не только лица, имеющие гражданство Китая, но и мигранты, работающие на её территории, на протяжении определённого срока.

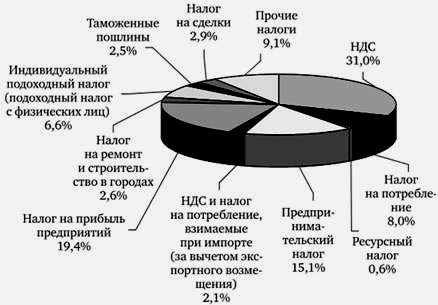

Классификация налогов

Система налогообложения в Китае состоит из трёх основных категорий налоговых выплат:

График структуры налоговой системы в Китае

Бизнес-налог

Одним из общеобязательных отчислений в налоговую систему является бизнес-налог. Он представляет собой выплаты на осуществление хозяйственной деятельности. Такой налог выплачивается лишь предприятиями с иностранными инвестициями. Единой ставки бизнес-налога не существует. Размер выплаты напрямую зависит от рода деятельности предприятия.

Бизнес-налоги в Китае оплачиваются ежемесячно. Так, если организация занимается транспортом, то она обязана заплатить 3 процента от общей месячной прибыли.

Если основной деятельностью организации является строительные или инженерные работы, то налог в 2021 году будет равняться 3 процентам. При предоставлении финансовых услуг, предприятию необходимо будет отчислить в государственный бюджет около 8 процентов. Если организация занимается телекоммуникациями, культурной или спортивной деятельностью, то размер налога равен 3 процентам.

При предоставлении различного рода услуг, продажи недвижимого имущества и приобретении нематериальных активов, размер налога составит 5 процентов. Если организация является представителем индустрии развлечений, то она обязана ежемесячно выплачивать от 5 до 20 процентов от своего дохода.

Налог на прибыль предприятия

Этот налог должны платить все иностранные компании и предприятия, которые осуществляют свою деятельность на территории Китая, и соответственно получают прибыль от осуществляемой деятельности. Он является ежегодным, то есть вносить налог необходимо лишь один раз в году. Налоговая ставка разнится в зависимости от места регистрации компании. Если предприятие официально зарегистрировано на территории Китайской Народной Республики, то его владельцы обязаны платить 30 процентов от ежегодной прибыли.

Таблица сравнения китайского налога на прибыль с другими государствами

Если организация работает в КНР, но зарегистрирована в другой стране, ставка сокращается до 20 процентов в год.

Подоходный налог

Подоходный налог оплачивается исключительно физическими лицами, то есть людьми, которые не занимаются предпринимательской деятельностью, а устроились работать в Китае по найму. Этот налог удерживается непосредственно с заработной платы. Его размер напрямую зависит от уровня оплаты труда.

Если человек получает менее 4000 китайских юаней (620 долларов), то человек освобождается от выплаты налога. Если размер его заработной платы в 2021 году превысит этот показатель, но будет менее 4500 юаней, то налогоплательщик обязан платить 5 процентов от общей суммы своей зарплаты.

При окладе от 4500 до 6000 юаней, ставка налога возрастает до 10 процентов. Если заработной платой является сумма в пределах от 6000 до 9000 юаней, то человек обязан отчислить в государственный бюджет 15 процентов.

Размер подоходного налога в Китае

Двадцать процентов отчисляется тогда, когда зарплата человека выше 9000 юаней, но ниже 24 000 юаней. Если оклад превышает эту сумму, но является меньше 44 000 юаней, то налогоплательщик платит 25 процентов.

30 процентов платится лишь в том случае, если заработная плата китайца находится в диапазоне от 44 000 до 64 000 юаней. При размере дохода от 64 000 до 84 000 юаней, человек обязуется отчислять в государственный бюджет около 35 процентов ежемесячно. Налоговая ставка в 40 процентов платится при зарплате от 84 000 до 100 000 юаней в месяц. Если ежемесячный доход более 100 000 тысяч, то резидент Китая платит 45 процентов.

НДС и потребительский налог

Основными составляющими налоговой системы являются потребительский налог и НДС.

Налог на добавленную стоимость, именуемый НДС, взимается исключительно при продаже товаров различных групп и некоторых услуг. Процентная ставка этого налога равна 17 процентам. Потребительский налог платится исключительно при приобретении товаров, требующих специальной лицензии. К ним относятся сигареты, алкогольная продукция и другие. Ставка потребительского налога напрямую зависит от вида товара. В среднем она составляет от 3 до 50 процентов.

Налог на детей

Китай является самой населённой страной мира. Поэтому правительством этой республики в 1979 году был принят закон, регулирующий количество детей в семьях. Суть законодательного проекта заключалась в том, что с 1979 года, гражданам Поднебесной запрещалось иметь более одного ребёнка в семье.

Закон был направлен на ограничение рождаемости детей. Правительство тем самым пыталось урегулировать уровень демографии. Вовсе неудивительно, что население Китая приняло законопроект весьма нерадостно. Хотя большинство резидентов Поднебесной и перестали рожать детей, некоторые не повиновались этому закону.

За нарушение закона, то есть рождение второго ребёнка, на гражданина Китая накладывался штраф. За последние годы, проанализировав демографическую ситуацию в стране, правительство всё же пришло к выводу, что принятый ранее закон весьма сильно ограничивает китайцев.

В законопроект внесли поправки, и в 2021 году резидентам Китая разрешено иметь двоих детей. Если в китайской семье рождается третий ребёнок, то его родители обязаны за него заплатить налог в размере 3500 долларов. На количество «разрешаемых» детей не влияет, являются ли супруги в официальном браке или родителями – одиночками. Единственное условие: второго ребёнка могут заводить лишь те люди, которые являются единственным ребёнком у своих родителей.

Например: если в семье два взрослых ребёнка, то каждый из них имеет право лишь на одного ребёнка. Но если в семье один сын (дочь), то они имеют право иметь двоих детей. Но если человеку можно иметь всего одного ребёнка, то при рождении второго он также обязан заплатить штраф.

Оплата налогов иностранцами

Не каждый иностранный гражданин должен платить налоги в Китае. Если мигрант пребывает в стране менее трёх месяцев – он не облагается налогами.

Если гражданин государства, у которого с Китайской Народной Республикой заключен договор о двойном налогообложении, пребывает на территории КНР менее 180 дней, то мигрант не обязан платить налоговые взносы.

Если мигрант пребывает в Китайской Народной Республике более трёх месяцев (или 180 дней) но менее 360 дней и является трудоустроенным, то он обязан заплатить налог. Если срок пребывания мигранта более 360 дней, но менее пяти лет, то на иностранного представителя распространяется обязанность выплачивать в государственный бюджет Китая подоходный налог. Размер налога зависит от ежемесячного дохода.

Если мигрант проживает в Китайской Народной Республике более пяти лет, то он обязан платить налог не только со своей зарплаты, которую получает на территории Китая, но и со своей общей прибыли. Это только в тех случаях, если иностранец имеет прибыль в другой стране, помимо КНР.

Налоги для иностранцев в КНР

Другие налоги

Помимо вышеперечисленных налогов, граждане и нерезиденты Китайской Народной Республики обязаны платить и налог на недвижимость. Но налог платится исключительно с продажи имущества. Размер колеблется от 3 до 5 процентов от общей стоимости недвижимости.

Сельскохозяйственный налог оплачивается фермерами и сельскохозяйственными организациями, которые занимаются производством сельскохозяйственной продукции. В среднем представители этой отрасли оплачивают 15 процентов от своего дохода.

Размер напрямую зависит от дохода фермеров и предприятий. Если годовой доход равняется сумме менее 5 тыс. юаней, то фермер обязан выплачивать 5 процентов. Если доход выше этого показателя, но менее 10 000 юаней, то фермер выплачивает ежегодно 10 процентов. При доходе от 10 000 до 30 000, ежегодная налоговая ставка возрастает до 20 процентов.

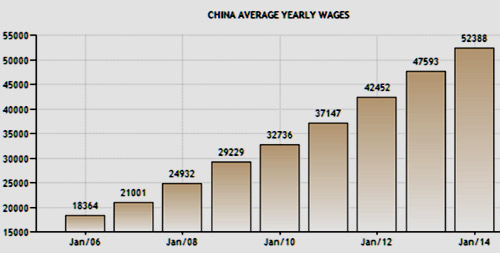

График роста средней зарплаты в Китае

Налог за использование автомобильных номеров платят исключительно владельцы авто. Это налог платится один раз в три месяца. Его размер от 15 до 80 юаней. За номера грузовика потребуется заплатить от 4 до 15 юаней за каждую тонну. Тоннаж определяется по общему весу автомобиля. Так, если грузовик весит 10 тонн, то его владельцу потребуется заплатить около 50 юаней в квартал.

Если гражданин Китайской Народной Республики сдаёт в аренду собственную недвижимостью, обязан заплатить налог в размере 12 процентов.

Нарушение налогового законодательства

Система налогообложения в Китае является весьма «прозрачной». В этой стране не принято уклоняться от уплаты налоговых сборов. Но если такое случается, то на нарушителя накладывается штраф, в размере пятикратной суммы неуплаченного налога.

Случаи исключения

Существуют некоторые виды доходов, которые не подлежат обложению подоходным налогом. Это:

Устройство китайкой налоговой системы

Налоговая система КНР является весьма слаженной и стабильной. За последние годы налоговая система не переживала серьёзных изменений, вносились лишь незначительные коррективы в те или иные законопроекты. В среднем гражданин Китая ежемесячно выплачивает около 25 процентов налогов из своей заработной платы.