какие налоги в швеции

Налоги в Швеции

Одним из самых популярных направлений в целях трудовой миграции являются скандинавские страны. Швеция предлагает соискателям высокий уровень оплаты труда, стабильность финансового положения и комфортные условия проживания. Однако налоги здесь достигают половины доходов.

Налоговая система

Вся система налогообложения построена не совсем обычным образом. Налоговое ведомство делится на структурные подразделения, каждое из которых отвечает за сбор налогов в своем секторе. Центральная служба имеет в своем подчинении региональные ведомства, они же в свою очередь состоят из отделов, собирающих налоги с предприятий, иностранного бизнеса, бизнеса в интернете и т.д.

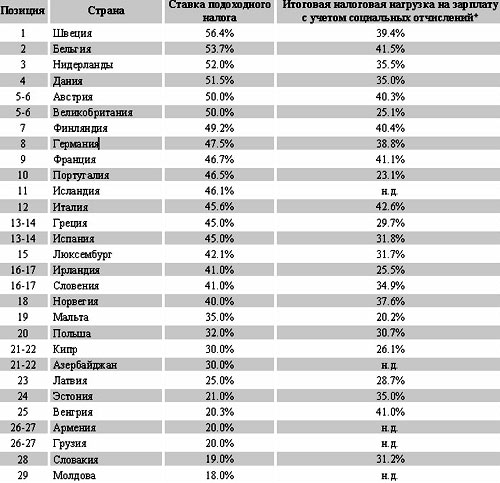

Уровень налогообложения – один из самых высоких в Европе. Но на эти средства государство создает весьма комфортные условия для проживания. Социальная защищенность жителей этой страны вызывает некоторую зависть граждан не столь благополучных стран. Вся инфраструктура содержится в практически идеальном порядке. Медицинские услуги, состояние поликлиник, больниц, образовательных учреждений также финансируются за счет средств, полученных в результате налогообложения.

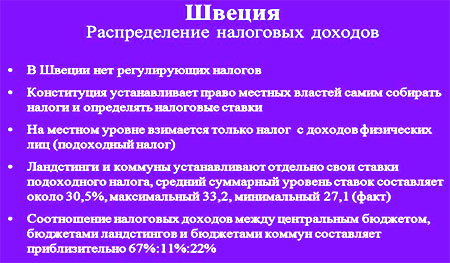

Распределение налоговых поступлений выглядит следующим образом:

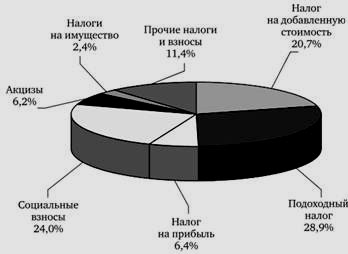

Доходы Швеции обеспечиваются во многом за счет доходов населения. Налоговые средства структурно распределены так:

Даже при таком высоком уровне налогообложения граждане Швеции гордятся своей налоговой системой и доверяют этой структуре. Разработан сайт, где можно увидеть данные о финансовом состоянии любого физического или юридического лица (https://www.allabolag.se/), здесь же предлагаются и другие удобные сервисы для бизнеса.

Более точная информация о налогообложении находится на сайте Skatterverket (сайт налоговой службы Швеции).

Здесь можно подать налоговую декларацию, ознакомиться с налоговыми ставками и вычетами. Декларация заполняется чаще всего работниками службы, плательщику остается лишь подписать и отправить обратно. По итогам года, если произошла переплата или гражданину полагаются разного рода выплаты, некоторая сумма возвращается на банковский счет.

Кроме всех этих обязанностей, благодаря присваиваемому с рождения идентификационному номеру, служба ведет учет граждан, выдает удостоверения личности, дает согласие на бракосочетание и ещё много всего.

Виды налогов

Налоговые отчисления можно разделить на прямые и косвенные. К прямым относятся:

Косвенные: НДС и акциз.

Размер выплачиваемого налога зависит от нескольких факторов:

НДФЛ состоит из муниципального (в среднем 32,19%) и федерального уровней (20-25 %). Те, кто зарабатывает в год менее 455 300 SEK, от уплаты федерального налога освобождены, получающие доход больше до 662 300 SEK, платят 20% государству, если более, то – 25%.

Муниципальный налог больше в тех коммунах, где правят левые партии. Наиболее высокий – в коммуне Доротеа (35,15%), в Веллингтоне самый низкий – 29,19%

С дивидендов платится 30%.

Нерезиденты должны отчислять 20% от доходов.

Для юридических лиц

Базовый уровень для компаний составляет 21,4% (с начала 2019 года). Его уплачивают те предприятия, которые имеют прибыль на территории Швеции. Если по каким-то причинам это условие является невыполнимым, то разрешается перенести бремя на следующие отчетные периоды.

Налог на имущество

Собственник недвижимости платит 1,75% от 2/3 рыночной оценки (если это не новостройка до 5 лет от срока сдачи, тогда налог не платится). При приобретении жилья облагается 1,5% от стоимости и 1% — гербовый сбор.

Самая высокая ставка НДС составляет 25%. Понижающий коэффициент – 12% действителен для:

Ещё меньше – 6% для книжной и журнальной продукции, а также общественного транспорта.

Некоторая продукция и услуги, связанные с медициной и социальным обслуживанием, а также банковская и финансовые сферы НДС не облагаются.

Акцизы

Этим видом налогов облагается алкогольная и табачная продукция, энергоснабжение, топливные материалы (газ, уголь и т.д.)

Некоторые другие налоги

Некоторые налоги вызывают удивление у граждан других стран. Так, например, родители, которые называют своих детей нетрадиционными странными именами, обязаны платить налог. Его ставка отличается в зависимости от коммуны.

Также налогообложению подвергаются держатели собак, эта величина варьируется по высоте холки животного.

Обязателен к уплате церковный сбор – 2%. Эти средства идут в общины на их нужды.

Социальные отчисления

| Отчисление | Ставка, % |

| Пенсионный фонд | 10,21 |

| Здравоохранение | 4,35 |

| По безработице | 2,64 |

| Пенсия на поддержку иждивенцев | 0,7 |

| Фонд материнства | 2,6 |

| От несчастных случаев | 0,2 |

| Общий налог | 10,72 |

Работник выплачивает 7% от общих отчислений в 38,42%, остальное платит работодатель.

Налоги в Швеции: что стоит знать для желающих жить и работать в стране

По статистике, популярным направлением для миграции считаются скандинавские страны, которые отличаются высоким уровнем экономического и социального развития, но при этом не всегда берутся во внимание некоторые их особенности.

К примеру, на территории Швеции налоги считаются одними из наиболее высоких в мире. Наряду с этим местное управление может гарантировать населению достойную жизнь и полноценную защиту в социальной сфере. Узнать, сколько средств государству платят шведы, можно из этой статьи.

Особенности шведской системы налогообложения

Основной является наличие налоговой службы, которая разделена на специализированные подразделения, отвечающие за конкретные сферы.

К примеру, существует подразделение, которое занимается только бизнесом в сети. Отдельно разработано такое и для иностранного бизнеса.

С момента вступления в ЕС шведское правительство приближает налоговую систему страны к европейским стандартам.

Виды налогов

Налоги в Швеции разделяются на несколько категорий:

В первом случае выделяют несколько подвидов:

Налоговая система в Швеции определяет перечень сборов для граждан, отталкиваясь от их статуса – богатый человек или нет, физическое лицо это или организация.

Налогообложение в Швеции обязывает уплачивать НДС всех физических и юридических лиц, реализующих товары в государстве.

Установлено несколько основных ставок:

| 25% | Актуально для большей части товаров и услуг |

| 12% | Действует в отношении продовольственных групп товаров, искусства, гостиниц и ресторанов |

| 6% | Для общественного транспорта и печатной продукции |

| 0% | Для здравоохранения, образования и финансовых услуг |

Для компаний с товарооборотом до 1 млн. крон налоговый период составляет 1 календарный год, в случае превышения – квартал, месяц.

К сведению: согласно правилам законодательства Швеции, налогоплательщики, которые понесли убытки за предыдущие отчетные налоговые периоды, оставляют за собой право рассчитывать на снижение налоговой базы в последующих на сумму понесенных внеплановых затрат.

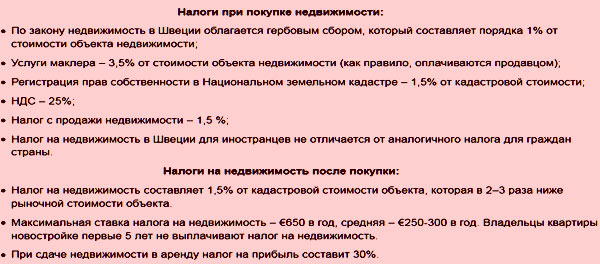

Налог на недвижимость

На территории Скандинавии в случае покупки недвижимости действует налог в 1,5% от оценочной себестоимости имущества. Каждый год дополнительно уплачивается сбор – 1,75% с рыночной стоимости. В среднем, это – 300 долларов, максимальный размер – 600 долларов. Владельцы «новостроя» освобождены от налогообложения первые 5 лет (действует льготный период).

При попытке заработать со сдачи жилья в аренду, нужно помнить – подоходный налог в Швеции на такой заработок составляет 30%.

Налог на прибыль для физических лиц

Налоги в Швеции для физических лиц распространяются на 3 категории населения:

Налоговая база включает сборы за:

Налоги в Швеции имеют ставку от 30 до 55%.

Общая сумма составляет:

Отчетный период составляет календарный год.

Налоги для юридических лиц

Шведское законодательство под налогоплательщиками подразумевает все компании и их структурные подразделения, осуществляющие деятельность в стране.

Налоги на прибыль Швеции привязаны у 26,3% – актуально для резидентов и нерезидентов страны.

Организации должны уплачивать НДС в размере:

Для шоу-бизнеса установлена максимальная ставка – 75%.

НДС в Швеции не начисляется при экспорте продукции. Импорт облагается сборами на общих основаниях.

Необходимо обращать внимание на то, что от уплаты обязательных сборов подлежат освобождению так называемые нелистинговые акции. Одновременно с этим, листинговые должны быть выпущены не менее 12 месяцев назад и сформировать в общей сложности свыше 10% от суммы уставного капитала принимающей организации.

Налогообложение дивидендов в Швеции

Во время передачи прибыли для компаний допускается освобождение от перечисления сборов в таких ситуациях:

Дивиденды физических лиц облагаются ставкой в 30%.

При наличии статуса нерезидента налог на прибыль по дивидендам в Швеции составляет 15%.

Муниципальный налог

Размер муниципального сбора зависит от региона проживания и варьируется от 28,9 до 34,2%. Национальный установлен для лиц, уровень дохода в год у которых превышает 400,1 тыс. крон.

Гербовый сбор

Сбор устанавливается для:

Ставка варьируется от 0,4 до 4,25%.

Акцизные налоги и сборы

Налогоплательщики перечисляют акцизные налоги и сборы в размере 6% за:

Для иных товаров акциз не установлен.

Налог на телеприёмник

Вне зависимости от типа приема, к приемникам относят оборудование для получения телевизионного сигнала. Ими могут выступать:

Размер годового сбора составляет 2 тысячи крон.

Другие налоги в Швеции

Среди иных сборов выделяют:

| На собак | Подлежит к оплате всеми владельцами. Размер определяется, отталкиваясь от роста питомца. Сумма в среднем составляет 100 евро |

| На имена | Считается один из наиболее странных в мировом сообществе. Пошлина распространяется на имена, которые могут во время произношения создавать дискомфорт другим гражданам. Оплачивается родителями младенца |

| Церковный | Оплачивается всеми без исключения гражданами, имеющих отношение к вероисповеданию. Религия значения не имеет, сумма варьируется от 1 до 2% от дохода |

Пошлина на автомобиль приравнивается к ставке по недвижимости.

Валютный контроль

На территории государства отсутствует валютный контроль.

Страховые взносы работодателя

Помимо официальной заработной платы, работодатели на территории государства обязаны перечислять:

Указанные сборы должны быть перечислены каждый месяц в налоговый орган.

Для страховых взносов налоговый орган устанавливает следующие ставки:

Для иных категорий сотрудников ставка по страховым взносам составляет 31,42% от валового оклада.

Финансовый год в Швеции

На территории государства финансовый год устанавливается в 12 месяцев. Первый начинает свой отсчет с момента регистрации статуса юридического лица в специальном регистре. Продолжительность финансового года должна отображаться в уставе организации.

Допускается возможность сокращения периода (учитывать меньше 12 месяцев) и повышения его (максимальная продолжительность – 1,5 года).

Подача налоговой отчетности

Заниматься формированием и подачей отчетности за прошлый финансовый период должны все без исключения компании, вне зависимости от установленной формы собственности и сферы занятости (включая самозанятых).

Одновременно с этим, в таком документе обязательно отображаются все ранее совершенные операции компании, в соответствии с чем возникает необходимость сохранять имеющиеся чеки и квитанции, счета и остальные финансовые бланки.

Налоговая отчетность в Скандинавии подразумевает под собой обязательное наличие:

Последняя разновидность документа должна быть подана в налоговый орган до истечения 7 календарных месяцев, которые следуют за отчетным налоговым периодом. В случае игнорирования установленного порядка подачи документов, на налогоплательщиков накладывается административная ответственность в виде штрафа:

Важно: одним из ключевых документов, который должен быть в наличии во время подачи годового отчета, считается сформированное надлежащим образом аудиторское заключение.

Таким образом, несмотря на высокие сборы с предпринимателей и простого населения, уровень жизни и прогрессивного развития промышленности в Швеции находится на пике. Каждый год в страну приезжает множество инвесторов, благодаря чему появляются новые рабочие места. А те, кто уехал в страну из России, привыкают к такой системе и не торопятся возвращаться на родину.

Налоги в Швеции для физических лиц и предпринимателей. Налоговая система Швеции

Прежде чем иммигрировать в какую-либо страну, а уж тем более с целью вести там бизнес, нужно досконально изучить ее налоговую государственную систему на вопрос всех нюансов и подводных камней. Возможно, это изменит ваше решение или, наоборот, подтвердит его. В статье мы подробно разберем налоговую систему Швеции. Многим она кажется сложной. Кого-то отталкивает слишком большая сумма налоговых сборов в этой стране. Объективно она считается самой высокой среди стран Европейского союза. Но так ли все плохо?

Представление о системе

Многие считают негативным фактором высокую налоговую нагрузку в Королевстве. Но если знать о заботе государства в ответ, то эти цифры вовсе не покажутся такими ужасающими. Более того, даже многие иммигранты, разобравшись в системе, начинают довольно успешно вести в стране экономическую деятельность.

Структура налоговых поступлений в шведский государственный бюджет такова:

Строение системы

Как и в большинстве мировых налоговых систем, в Швеции взимание налогов с деятельности граждан ведется по двум направлениям:

К этому можно присовокупить налоги на капитал и труд, которые мы разберем ниже.

Кто является резидентом?

В Швеции налоговыми резидентами называются все лица, имеющие тесные связи с данным Королевством, проживающие на его территории. Они обязаны отчислять определенный процент со своей прибыли в государственную казну.

Нерезиденты же отчисляют налоги только с того источника дохода, который находится на территории Швеции.

Источники дохода

Для системы налогов в Швеции важны два источника доходов граждан. Ими выступают труд и капитал.

Что касается налогов на капитал, то ими обкладывается финансовое состояние, собственность, получаемая гражданином/организацией прибыль.

Что касается процентного соотношения, то тут актуально на сегодняшний день следующее:

Почему так много?

Но все же поток желающих стать гражданами Швеции не иссякает. Ведь это страна с одним из самых высоких в мире уровнем жизни. Тут она опережает Финляндию, Францию, Бельгию, Мексику, США, Германию, Канаду, Австрию, Испанию и проч.

Налоговая служба

Налогами в Швеции, как и в России, занимается специальная государственная служба. Ее особенностью тут является разветвление на отделы. Каждый из них занимается своей сферой деятельности.

К примеру, функционирует отдел, связанный с налогообложением виртуальной торговли. Отдельное направление отвечает за иностранный бизнес в Королевстве.

Важные факты

Приведем важные факты о шведской налоговой системе:

Конкретные цифры

Представим налоги Швеции в конкретных цифрах.

Что касается НДС, то в Швеции он приравнен к общим требованиям для государств Евросоюза. То есть, 20 %. Стандартно же составляет 25 %. Что касается ставки налогов в Швеции для предпринимателей, нужно уточнить, что есть и специальные режимы НДС:

Недвижимое имущество и налоги

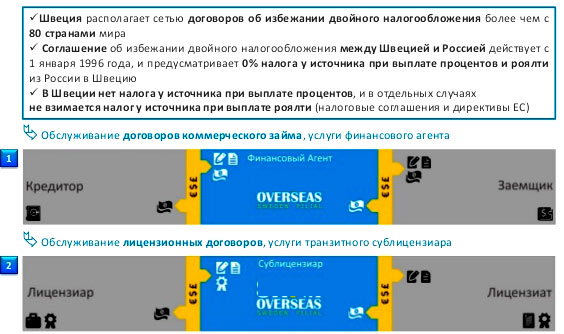

Возможно ли двойное налогообложение?

Что касается двойного налогообложения в Шведском королевстве, то можно представить следующие факты:

Приведем несколько пояснений по проводу вышесказанного. Если лицо уже уплатило налог на прибыль в одной из стран, заключившей со Швецией соглашение, в королевскую казну оно уплачивает лишь разницу (между налогами на прибыль той страны и Швеции).

Таким образом, при уплате в ином государстве налога на определенный вид деятельности, в Швеции эта деятельность не будет облагаться сборами. Подобное соглашение Королевство заключило с Норвегией, Исландией, Финляндией, Данией.

Даже в том случае, если лицо прибыло из страны, не скрепленной подобными договорами со Швецией, тут будут предприняты все меры для предотвращения ситуации двойного налогообложения со стороны двух государств одной и той же деятельности.

Перспективы для иммиграции

Большинство стран Европейского Союза стараются сделать условия пребывания на своей территории комфортными не только для коренных жителей, но и для приезжих из иных государств. Швеция не придерживается данного направления. Если судить по прогнозам финансистов, в стране в будущем будет наблюдаться не послабление, а, наоборот, усиление налогового бремени.

Например, на сегодняшний день человек, получающий 5000 евро в месяц, отчисляет со своего дохода 45 % налога. А ведь это практически половина его заработной платы. Нет каких-то послаблений и для пенсионеров в этой стране. Если доход пожилого человека больше 12 000 евро в месяц, с него будет высчитываться налог, как с работающего человека.

Что касается малого бизнеса, возможности для его успешного развития в Швеции уменьшаются. Одним из неблагоприятных факторов были и остаются налоги. Однако при наличии адекватного представления о шведском рынке, грамотного бизнес-плана тут можно достичь больших успехов.

Наиболее перспективными для открытия бизнеса в Швеции являются отрасли:

Налоги в Швеции и перспективы развития бизнеса

Прежде чем отправиться в Швецию в качестве бизнес-эмигранта, нелишним будет узнать больше о налоговой системе страны. Налоги в Швеции – это сложная, и, как сказали бы наши соотечественники, мудрёная система. Некоторых она отталкивает, так как, если собрать все выплаты воедино, получается достаточно высокая процентная ставка, одна из самых крупных в Евросоюзе.

Устройство шведской налоговой системы

Налоговая система Королевства Швеции полна нюансов, которые сложны для понимания не только русских, но и граждан других европейских государств. Однако если в ней разобраться, можно неплохо устроиться в стране и успешно развивать любой экономический сегмент. Особенностью налоговой службы Королевства является то, что она разветвлена на отделы, отвечающие за определённые направления.

Структура шведских налоговых поступлений в бюджет

К примеру, имеется отдел, занимающийся исключительно интернет-торговлей. Отдельное направление предусмотрено и для иностранного бизнеса. Со дня вступления в Европейский Союз шведские власти стремятся приблизить внутреннюю налоговую систему к евро-стандартам. Судя по всему, это не очень у них получается.

Почему власти Швеции хотят много

Государственное устройство Королевства Швеции устроено таким образом, что большинство доходов страны складывается из взимаемых налогов. Таким образом, физические и юридические лица государства, являющиеся его резидентами, платят за бесплатное образование, отличную страховку, приличное пособие в случае попадания в число безработных и т. д.

Высокий уровень жизни в Швеции обеспечивается непомерно большими налоговыми ставками. Это не пугает наших граждан, стремящихся открыть бизнес в Королевстве. Есть немало примеров успешного ведения нашими соотечественниками бизнеса в Швеции.

Таблица сравнения налоговой нагрузки на шведскую экономику

Как и в прошлые годы, многие рассчитывают в 2021 году устроиться на работу в перспективной европейской стране.За что взимают налоги в Швеции

Как и в любой налоговой системе мира, в Королевстве Швеция взимание процентов с деятельности идёт по двум основным направлениям:

К двум основным направлениям можно также присовокупить и налоги на труд и капитал. Объектами прямого налогообложения являются все доходы и имущество. Тут раскошеливаться приходится как физическим, так и юридическим лицам. Взимание процентов осуществляется по трём направлениям:

Что касается косвенного налогообложения, то оно имеет отношение к деловым людям. Его единственным объектом является оборот. В ход идут акцизы и НДС.

Основные источники дохода

Если рассматривать все доходы относительно источников их получения, можно также выделить две весомые группы:

Любая работа приносит доход, и именно он в данном случае является источником налогообложения. Это должны иметь в виду все, кто находится в поиске шведских вакансий. Отчисляются подоходный налог с заработной платы Швеции, НДС, если речь идёт о коммерческой деятельности, соц. выплаты, собственные отчисления. Налогообложение на капитал предполагает взимание процентов с состояния, недвижимости и прибыли. Предприятия обязаны делать отчисления подоходного налога от доходов с капитала.

Что почём в шведском налогообложении

Налоговая система Королевства взимает с капитала всего 15% от общего налогообложения. Соответственно, остальные 85% в казну поставляет труд.

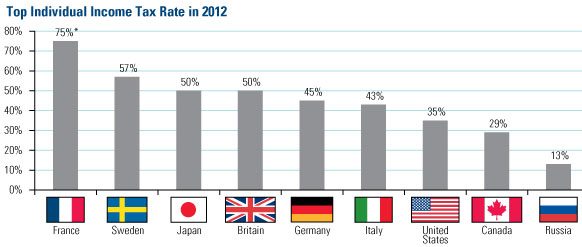

Сравнение ставки подоходного налога в Швеции с другими государствами

Если говорить о физическом или юридическом лице, то в совокупности всех выплат его отчисления могут доходить до 45% от всех доходов. Есть и более высокий процент выплат – это 75%, которые взимаются с шоу-бизнеса. Тем не менее, на территории государства успешно функционируют тысячи предприятий шоу-бизнеса, и отрасль не считается бесперспективной.

Подоходный налог с физических лиц начинает взиматься с 45 тыс. евро в год. Чьи заработки ниже, платят по нулевой ставке. Те, кто превзошёл указанную разницу, должны отдавать в казну 20%. И это не предел. Ставка растёт в зависимости от суммы и может достигать 57%. Дивиденды, получаемые физическими лицами, облагаются 10%.

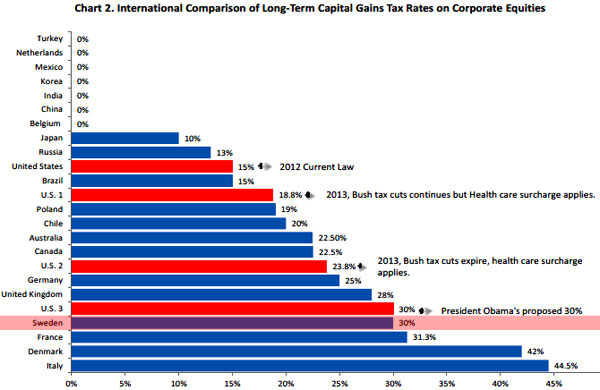

График сравнения шведских налогов на доход корпораций с налогами в других странах

НДС в Швеции приведён к общим требованиям, созданным для всех стран Евросоюза. В стандартном варианте он равен 25%. Нулевая ставка предусмотрена для экспорта, медицинских товаров, авиатоплива и т. д. Сниженные ставки – 6 и 12% предусмотрены для средств массовой информации, ресторанного и гостиничного бизнеса и т. д.

Налог на прибыль в стране равен 22%. Это базовый показатель. Если речь идёт о прибыли, получаемой паевыми инвестиционными фондами, он будет равен 30%. Тем, кто планирует обзавестись в стране недвижимым имуществом, важно узнать, что представляет собой налогообложение жилых и промышленных площадей.

Недвижимость, подлежащая налогообложению

Налоговое законодательство Королевства Швеция отталкивает многих желающих обзавестись жильём в стране. В цифрах сбор кажется не таким высоким. Всего 1,7%.

Причём речь идёт о процентах от общей стоимости, под которой понимается не первоначальная цена, по которой приобретается недвижимое имущество, а 75% от неё. То есть, если дом или квартира были куплены за 10 000 евро. Проценты будут сниматься с 7 500.

Другим видом выплат за недвижимое имущество являются отчисления, которые делает покупатель квадратных метров. Это 1,5 % от рыночной стоимости. В отличие от других стран, в Королевстве Швеция не так выгодно приобретать недвижимость для последующей сдачи её в аренду. Государство такой доход расценивает, как основной, а, следовательно, и взимает с него весьма приличную сумму. Целых 30%. То есть, в казну уйдёт едва ли не половина прибыли хозяина недвижимого имущества, что гражданам нашей страны, где добрая доля квартир сдаётся на чёрном, не облагаемом налогами, рынке, кажется совершенно несправедливым.

По налогу за жильё владельцам приходится ежегодно отчислять в казну около 300 евро. Максимальная сумма – 650 евро в год.

Если наметили покупку жилья

Если немного отступить от темы налогов и сосредоточиться на содержании недвижимости, то тут есть немало других нюансов, требующих значительных расходов со стороны домовладельцев. Первым делом речь идёт о коммунальных платежах.

Львиная доля их уходит на оплату электричества, которым отапливается подавляющее большинство домов. В среднем на такое отопление уходит около 1 500 евро в год.

Содержание не самых крупных жилых площадей обходится их хозяевам в сумму около 250 евро в месяц. Если владелец намеревается продать свою недвижимость, агентствам, которые занимаются поиском покупателей и оформлением документов, придётся отдать не менее 2 000 евро.

Как разобраться со шведскими налогами

Сравнение налоговых сборов в Швеции с другими странами

Несмотря на то что Швеция в плане налогов не столь привлекательна как её соседи, в 2021 году количество бизнес и трудовых эмигрантов в неё не уменьшится. Многие физические и юридические лица, облюбовавшие страну, как объект для жизни, трудоустройства и открытия бизнеса, поначалу нанимают специалистов, которые занимаются всеми вопросами, связанными с законодательством государства. Такой подход помогает исключить промахи, связанные с незнанием местных правил и законов.

Практика показывает, что налоговая система Королевства для многих наших соотечественников стала непосильным ярмом и причиной финансового краха. Выживают сильнейшие. Прежде чем обосноваться в стране, нужно взвесить все за и против. Меньше рискуют те, кто изначально нанимает налогового бухгалтера, который ведёт дела предприятия.

Несколько слов о двойном налогообложении

Швецией подписано на сегодняшний день 84 соглашения, цель которых состоит в предотвращении двойного налогообложения граждан, которые являются резидентами сразу двух стран и в обеих имеют налоговые обязательства. В результате, если лицо уже уплатило налог на прибыль в одной из стран соглашения, в Королевстве Швеция ему остаётся отчислить в казну государства оставшуюся разницу.

Если лицо доказало, что оно уже уплатило в одной из стран налог на какой-то определённый род деятельности, в Швеции эта деятельность не будет облагаться процентами. Это относится к соглашению с Данией, Финляндией, Исландией и Норвегией. Если речь идёт о странах, с которыми у Королевства нет никаких соглашений о двойном налогообложении, то и тут предпринимаются все меры для того, чтобы лицо не стало объектом двойного взимания налогов с одной и той же деятельности.

Карта Швеции с обозначением городов и приграничных государств

Его частично или полностью освобождают от выплаты налогов.

Резиденты и нерезиденты

Если резиденты страны, каковыми являются все лица, имеющие тесные связи с Королевством или проживающие на его территории, должны отчислять в казну проценты со всех своих мировых доходов, то нерезиденты должны отчислять налоги только с того дохода, источник которого располагается на территории Швеции.

Основные направления налоговой политики Швеции

Большинство стран Европейского Союза стремятся к тому, чтобы сделать условия пребывания на территории государств более привлекательными. Но только не Швеция. Судя по той политике, которую ведёт её правительство, налоги будут не снижаться, а, наоборот, расти. Уже сегодня человек, зарабатывающий около 5 000 евро в месяц, должен отчислять государству 45%, то есть половину денег, ради которых он трудился целый месяц.

Если пенсионер получает в год дохода более 12 000 евро, с него высчитывают проценты, как с заработной платы. Налоговые новшества Швеции по большей части направлены на увеличение сборов, а не на послабление бремени.

Можно ли рассчитывать на открытие успешного бизнеса в Швеции

В последние годы малый бизнес в Швеции начал сокращаться. Это связано с возрастающими рисками, связанными с развитием экономического кризиса. Не последнюю роль в перечне неблагоприятных факторов играют и налоги. Однако, если имеется хороший бизнес-план и реалистичные представления о шведском рынке, можно и при таком налоговом бремени рассчитывать на успех.

Наиболее привлекательными для открытия бизнеса являются следующие сферы:

Помимо высоких налогов, в Королевстве Швеция для предпринимателей из зарубежья есть и другие подводные камни.

К ним относятся и законы, разрешающие иностранцам открывать на территории страны всего два вида предприятий: акционерное общество открытого типа или общество с ограниченной ответственностью. К тому же процедуры открытия бизнеса, а также его продажи могут значительно затянуться. Если выбор страны для открытия бизнеса не принципиален, стоит многократно подумать, прежде чем начать деятельность в Королевстве. Возможно, другие страны Европейского Союза покажутся более интересными.