какие процентные ставки на кредиты в германии

Потребительский кредит в Германии. Как взять займ в немецком банке по интернету. Проверка кредитоспособности жителей Германии.

Что нужно немецкому банку для выдачи кредита

По данным SCHUFA, 15% жителей Германии оформляют кредит — Finansierung. Как и везде, немцы берут заём на автомобили, бытовую технику, мебель, гаджеты и другие дорогие вещи. Статья о процедуре получения, условиях оформления потребительского кредита. Где выгоднее брать заём: в банке или в интернете.

Немецкие банки выдают кредит резидентам страны, поэтому заёмщик предоставляет подтверждение прописки в Германии и разрешение на пребывание. При оформлении займа просят справку о регистрации или другой документ с указанием адреса — например, счёт за телефон или интернет.

Второе условие — расчётный счёт заявителя в немецком банке. С него банк-кредитор снимает ежемесячные платежи в зачёт погашения долга и процентов.

Чтобы получить одобрение банка, заёмщик показывает подтверждение постоянного дохода — подойдёт зарплатный листок с работы или выписка со счёта с обоснованием источника дохода. Частные предприниматели берут справку из налоговой. Недостаточный для оплаты займа доход ведёт к отказу.

Иностранцы предоставляют вид на жительство в Германии, длительность которого покрывает сроки погашения займа.

Например, иностранцу выдали ВНЖ на 3 года, а предполагаемый срок кредита — 5 лет. В таком случае дело рассматривают индивидуально: одни банки откажут, другие предложат особые условия, чтобы минимизировать риски.

Задача заёмщика — показать финансовое благополучие: стабильную работу, высокую зарплату, другие источники дохода. Если с доходом все в порядке, но вид на жительство кончается раньше срока займа — деньги получить сложно, но реально.

Прежде чем принять решение о выдаче кредита, банк запрашивает информацию о потенциальном клиенте из базы данных SCHUFA. Система хранит персональную информацию о заёмщиках и их финансовых обязательствах: долгах, сроках погашения и внесения процентов, заключенных договорах на мобильную связь, стационарный телефон и интернет.

Получить заём с плохой историей в SCHUFA в Германии сложно. Если база данных содержит негативную информацию о человеке, в выдаче кредита откажут или предложат высокий процент годовых. Со временем эти данные исчезают, поэтому некоторые немцы ждут несколько лет, чтобы взять в долг. Если деньги нужны срочно, заёмщики обращаются к частным кредиторам или за границу. Например, швейцарские банки выдают займы без проверки истории, но под высокий процент и с обязательными платными дополнительными услугами.

Условия получения займа в Германии

Банк рассматривает структуру доходов и расходов просителя, рассчитывает сумму, которую клиент готов платить каждый месяц и делает предложение.

К доходам относится зарплата (нетто), пенсия, доходы от сдачи жилья. Пособие на ребенка — Kindergeld — в расчёт не берут.

В расходы включается аренда, страховые взносы, питание, транспорт, телефон, интернет, отдых, развлечения, одежда, выплаты по другим кредитам. Годовые издержки, например, страховка на автомобиль — делятся на 12 месяцев и результат добавляется к расходам на месяц.

Сумма, которая остается после оплаты всех расходов — это максимальный месячный платеж заёмщика. Банк берет две суммы: месячный взнос и сумму займа и рассчитывает сроки погашения и годовой процент — индивидуально для заявителя. Чем короче срок выплаты, тем выше ежемесячный платеж и наоборот.

Например, клиент берет 10000 евро на два года, тогда он платит 475 евро в месяц. Если срок возврата средств увеличить до четырех лет, то ежемесячная плата — 230 евро. Процент кредита зависит от его срока — на короткие займы ставка выше. Но если заёмщик «растягивает» погашение долга, то сумма совокупных выплат в банк выше, чем за короткий кредит — так банки зарабатывают. Поэтому клиентам выгоднее быстрее отдавать долг.

Другой пример: житель Германии просит у банка 15 000 евро и хочет знать, за какой срок он отдаст эту сумму. Допустим, после анализа доходов и расходов, у клиента остаются «свободные» 500 евро в месяц. Исходя из этой суммы, банк предложит взять взаймы на 3 года и платить 429 евро в месяц под 1,9% годовых.

Если взять другого клиента, который берет эту же сумму, но готов платить 300 евро в месяц — для него увеличат длительность кредита на несколько лет и снизят процент. Но в совокупности второй клиент заплатит банку больше.

Срок погашения кредита должен быть разумным: нет смысла платить 10 лет за автомобиль, но выплачивать ипотеку на собственное жильё 10-20 лет — нормально.

Получение кредита в банке

Клиент назначает встречу в банке, приходит на собеседование и после разговора с банковским сотрудником получает предложение от банка в виде контракта на кредит.

Если клиент согласен, он подписывает контракт и передаёт в банк. Банк запрашивает подтверждающие бумаги. Если банк всё устроит, то деньги поступят на счёт клиента. Срок рассмотрения дела — от нескольких дней до нескольких недель, зависит от банка.

Проценты по кредиту в Германии

Процент также зависит от цели — банк хочет знать, зачем человеку деньги, чтобы оценить риски. Если конкретной цели нет, и деньги нужны для свободного пользования — банк установит повышенный процент. Если клиент берёт кредит на покупку автомобиля или на отпуск — ставка будет ниже.

Иногда в немецких магазинах проходят акции «0%-Finansierung», во время которых получают выгодные условия по кредиту. Немцы считают нормальным влезать в долги из-за покупки жилья, ремонт или открытия собственного дела. Потребительские займы на гаджеты, машины или бытовую технику бюргеры не приветствуют.

Популярные цели кредита у немцев

Процент зависит от банка и от ситуации клиента. На 2017 год, минимальный — 1,69% годовых на сумму 10 000 евро.

| Срок в месяцах | Процент годовых минимально возможный | Месячный взнос |

|---|---|---|

| 12 месяцев | 1,69% | 840,92 |

| 24 месяца | 1,69% | 423,98 |

| 36 | 1,69% | 285,02 |

| 48 | 1,69% | 215,54 |

| 60 | 1,69% | 173,87 |

| 72 | 1,69% | 146,09 |

| 84 | 1,69% | 126,26 |

| 96 | 1,98% | 112,64 |

| 108 | 2,49% | 103,32 |

| 120 | 2,49% | 94,10 |

Если сумма долга больше 100 000 евро, минимальный процент на 2017 год — 2,59% годовых.

| Срок в месяцах | Процент годовых минимально возможный | Месячный взнос |

|---|---|---|

| 12 месяцев | 2,59% | 8 449,33 |

| 24 месяца | 2,59% | 4 278,67 |

| 36 | 2,59% | 2 888,76 |

| 48 | 2,59% | 2 194,03 |

| 60 | 2,59% | 1 777,37 |

| 72 | 2,59% | 1 499,75 |

| 84 | 2,59% | 1 301,58 |

| 96 | 3,99% | 1 215,16 |

| 108 | 3,99% | 1 100,28 |

| 120 | 3,99% | 1 008,60 |

Кредит в интернете

Процедура получения денег проще, чем в банке, если у клиента нет особых обстоятельств вроде поручительства третьих лиц.

Сайт показывает минимальный процент для благополучного интернет-пользователя. Реальный процент банк предложит только после проверки информации о клиенте.

Агрегатор кредитных предложений запрашивает максимум информации, чтобы передать нужную в конкретный банк:

Банк запрашивает от клиента подтверждающие бумаги: распечатки по доходам и расходам, зарплатные листочки, справки из налоговой. Затем проверяет документы и информацию по SCHUFA и запрашивает другие бумаги, если нужно. Если всё в порядке, банк перечисляет деньги на счёт клиента.

В стандартных ситуациях процедура получения кредита через интернет проще, быстрее и выгоднее, чем в филиале банка. Заявители сразу видят предложения от разных банков и выбирают подходящее, тратят 30-60 минут на заполнение анкеты и получают контракт в течение дня. С момента заявки до получения денег проходит от 1 до 6 недель.

Интернет-провайдеры кредитов проводят рекламные акции в немецких магазинах. Займы определённого размера и на конкретный срок выдают под 0% годовых или с минусовым процентом. Изучайте детали контракта: иногда в таких предложениях содержится обязательная страховка купленного товара на несколько лет, что увеличивает стоимость покупки.

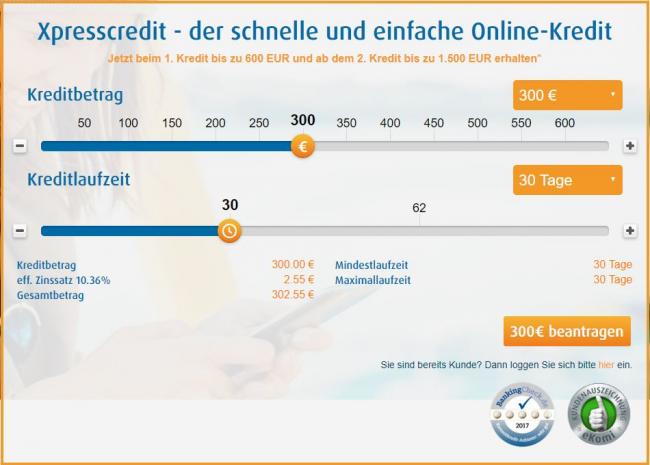

Микрокредиты в Германии

Для небольших сумм — от 200 до 600 евро — жители Германии пользуются сервисом микрокредитов. Здесь оформляют заём сроком от 7 до 90 дней.

Некоторые компании выдают кредиты на 30, 60 или 180 дней — зависит от кредитора. Для «постоянных» проверенных клиентов выдают займы до 3000 евро.

Преимущество мини-кредитов — возможность получения денег в течение 24 часов. Недостаток займа — высокий процент по сравнению с обычным кредитом — 7-14% годовых.

Если деньги нужны срочно, например, на следующий день после запроса — клиент платит дополнительную комиссию.

Цель микрокредита — быстро заплатить по внезапным счетам. Частные предприниматели пользуются возможностью «дотянуть до получки» для оплаты счетов, когда клиенты ещё не оплатили работу.

Немцы берут микрокредиты через интернет

Просрочка по кредитным платежам

Условия по просрочкам прописывают в контракте. Если у клиента возникают опасения — он предупреждает банк заранее и берёт паузу на выплату в тело кредита, но вносит ежемесячные проценты. Несколько пропущенных выплат в год допускаются, если клиент предупреждает банк, но проценты тикают постоянно.

Непредвиденная просрочка без информирования банка — катастрофа. Информация попадает в базу SCHUFA на 2-3 года, а банк высылает запрос на погашение просрочки со штрафом. Если клиент игнорирует выплаты, банк разрывает контракт с увеличенным штрафом и передаёт дело в суд.

Контактируйте с банком и объясняйте причины просрочки. Запрашивайте сокращение месячных платежей, паузы в выплатах или перекредитование. Если банк не идет на уступки — проще занять деньги в других источниках, так как из-за просрочки по кредиту невозможно заключить контракты на простые услуги, например, на интернет.

Ипотека под 2%: могут ли россияне взять дешевый жилищный кредит в Европе

Ипотечные ставки в России сейчас находятся на минимальных значениях за всю историю заимствований. Этому способствовала мягкая денежно-кредитная политика Центробанка (на последнем заседании регулятор взял паузу в понижении ставок) и льготные кредитные программы. Например, квартиру в новостройке сейчас можно купить по ставке от 5,9% годовых.

Несмотря на это, пока российская ипотека остается дорогой по сравнению с европейскими странами. Ставки по жилищным кредитам в Европе в среднем составляют 2–3%. В России по такой ставке действует пока только дальневосточная ипотека.

Вместе с экспертами рассказываем, в каких странах самая дешевая ипотека и доступна ли она иностранцам, в частности россиянам.

Ипотека в Европе: ставки и условия

Самые низкие ипотечные ставки в странах Европы — в Германии, Испании, Великобритании. Для иностранцев жилищные кредиты доступны в большинстве европейских стран. «Среди популярных у российских покупателей недвижимости стран самые низкие ставки в Германии, Финляндии, Испании — здесь заемщик с хорошей историей может рассчитывать на 1–2% годовых. Чуть выше, но все равно низкие проценты в Италии, Чехии, Словении — 2–3%, а вот в Черногории и Латвии ставки сравнительно высоки — 4–6%», — рассказала аналитик Prian.ru Анастасия Фалей.

Многие жилищные кредиты в Европе выдаются с плавающими ставками, привязанными к Euribor — это европейская межбанковская ставка предложения. Она в последнее время постоянно снижалась, что сделало ипотеку дешевле. При этом ипотечная ставка может существенно отличаться для разных получателей и разных объектов — каждый случай изучается индивидуально. Но в целом они не превышают 3%.

Условия по ипотеке в европейских банках схожи с российскими. Например, для получения такого кредита потребуется первоначальный взнос. Его размер варьируется от 20% до 50% стоимости жилья и зависит от качества объекта и надежности заемщика. Европейские банки тщательно проверяют кредитную историю заемщиков, текущие доходы, наличие залога, а также сам объект недвижимости — его ликвидность, рыночную стоимость и перспективность.

«Например, в Германии и Словении проще взять в кредит сравнительно крупную сумму, например €500 тыс., на покупку доходного объекта коммерческой недвижимости с заключенным на десять лет договором аренды, чем €50 тыс. на приобретение вторичного жилья в небольшом городе. Кстати, многие инвесторы используют оценку банка в качестве своеобразного сигнала: если банк предлагает условия по кредиту хуже среднего (выше первый взнос или процентная ставка), значит он нашел в объекте серьезные риски», — отметила Анастасия Фалей.

Также при оформлении ипотеки есть дополнительные расходы — открытие кредитной линии, дополнительные сборы и страховки. Банки снижают свои риски с помощью обязательного страхования и комиссий за выдачу займов. В результате при использовании ипотеки расходы покупателя увеличиваются на 1–2% от цены недвижимости.

Могут ли россияне получить ипотеку в Европе

Граждане России наравне с местными жителями могут воспользоваться ипотечными программами при покупке жилья за рубежом. Россияне часто используют кредиты при покупке недвижимости в Германии, Чехии, Испании. Местные банки работают с нерезидентами, но требования к ним выше, а условия хуже. Ставки для россиян, как правило, на 1–2% выше, чем для местных или иностранцев с ВНЖ, а собственного капитала требуют больше.

Также могут возникнуть сложности с подтверждением платежеспособности. Даже «белые», но нестабильные (например, доход сильно меняется в зависимости от нерегулярных премий) зарплаты могут вызывать вопросы. Например, в Италии или Греции иностранец без официальных доходов, полученных в еврозоне, кредит не получит.

Какие нужны документы

Екатерина Шабалина, юрист Tranio:

— Ситуация индивидуальна и зависит и от того, кто заемщик (например, россиянин, но проживающий в Европе, или россиянин, живущий в России), и от внутренней политики каждого отдельного банка.

Если систематизировать, то обычно от иностранца практически все банки запрашивают:

1. Личные документы:

2. Данные о финансовом положении:

Могут попросить доказательства уплаты налогов в стране налогового резидентства потенциального заемщика.

3. Сведения об объекте, который потенциально рассматривается под ипотеку, и документация, относящаяся к объекту.

Примеры стран с низкими ставками

Ипотека в Испании — один из самых популярных финансовых инструментов. Заемными средствами при покупке жилья здесь пользуются не только местные жители, но и иностранцы. По оценкам Tranio, ипотеку в Испании оформляет каждый второй покупатель жилья. Ставки находятся на уровне 2–3%. Они бывают фиксированные, плавающие или смешанные. Ипотека оформляется с максимальным сроком на 30 лет, сумма первоначального взноса варьируется от 20% до 50%. Ограничения по возрасту заемщика — 80 лет на момент возврата кредита.

«Иностранцы в Испании могут без проблем получить ипотеку, условия почти такие же, как и у местных. Единственное, первоначальный взнос для нерезидентов будет выше. Только местным разрешено делать первоначальный платеж в 20% в отличие от иностранцев», — отметила аналитик Tranio Саглара Оконова.

Ипотека на 110%

До кризиса 2008–2009 годов в Испании выдавали кредиты на 110% от цены объекта — мало того, что банк был готов полностью финансировать стоимость квартиры, так он еще и соглашался оплатить все сопутствующие расходы. В результате люди набирали по два — четыре объекта, так как рассчитывали на долгий рост рынка и не нуждались в первоначальном взносе. При возникновении проблем все эти объекты возвратились к банкам. С последствиями такой политики в Испании не могут разобраться до сих пор: чуть ли не каждый месяц появляются новости о массовых распродажах недвижимости, скопившейся на балансе у банков, хотя основной пул проблемных активов уже реализован.

Ипотека в немецких банках является одной из самых дешевых в Европе. Для граждан Германии ставки составляют 1–2%. Для иностранцев ставки по кредитам выше, в среднем от 3% годовых. Но каждый заемщик рассматривается в индивидуальном порядке. В первую очередь банки проверяют кредитную историю и платежеспособность потенциального заемщика. По немецким законом заемщику необходимо зарабатывать столько, чтобы на оплату ипотеки уходило не больше трети от общего ежемесячного дохода. Важным фактором является наличие первоначального взноса, сумма сделки и ликвидность самой недвижимости. Заемщик должен внести первоначальный взнос для иностранных покупателей, как правило, это 40–50% от стоимости объекта.

По данным Tranio, ставки на ипотеку в Великобритании варьируются от 1,95% до 3,5%. Нерезиденты могут получить ипотечный кредит в Великобритании почти на тех же условиях, что и граждане страны. До кризиса банки выдавали ипотечные кредиты с небольшим первоначальным взносом — от 10%. Сейчас необходимо внести первую сумму в размере от 15–25%. Ипотека выдается сроком на 25–30 лет. «Что касается востребованности среди иностранцев, то ипотеку спрашивают довольно часто, но сегодня получить ее не так просто. Банки требуют много документов, и новичку сделать это сложнее, если нет предыдущей истории хотя бы в Европе. Но все равно это по-прежнему реально и возможно», — отметила аналитик Tranio.

В Финляндии ставки по ипотеке находятся на уровне 2% годовых. Оформить жилищный кредит может и иностранец, ставки для него будут немного выше — от 3%. Иностранцу проще получить ипотеку при наличии доходов или банковского счета в стране, а также вида на жительство. Зарубежные претенденты могут столкнуться с дополнительными сложностями. Некоторые банки требуют дополнительные документы у заемщика: вид на жительство или поручителя — гражданина Финляндии. Иностранных заемщиков проверяют скрупулезнее.

Первоначальный взнос — 25–50% от стоимости недвижимости. Ипотека выдается сроком до 35 лет. Сумма ежемесячных выплат не должна превышать 30% от месячного дохода заемщика.

Когда в России будет ипотека под 2%

Екатерина Щурихина, младший директор по банковским рейтингам агентства «Эксперт РА»:

— Динамика ипотечных ставок в России зависит в том числе от стоимости фондирования для банков и ключевой ставки. В свою очередь, Банк России устанавливает ключевую ставку, ориентируясь в том числе на целевые значения инфляции. В Европе в течение длительного времени наблюдаются низкая инфляция (а в отдельных странах и дефляция) и околонулевые или отрицательные процентные ставки. Соответственно, и ипотечные ставки находятся на низком уровне.

Для достижения в России ставок по ипотеки на уровне 2–3% по массовым продуктам необходим длительный период стабильного развития и низкой инфляции, что пока представляется маловероятным. Однако и сейчас у заемщика есть возможность получить низкую ставку по ипотеке в размере 2–3% при использовании ряда госпрограмм субсидирования ставок (дальневосточная ипотека, сельская ипотека).

Кредиты в России и за рубежом в 2021 году

Стоимость займа в банке зависит от массы нюансов. Начиная от целевого использования поученных в долг денег и обеспечения, заканчивая общим экономическим положением в стране. Невзирая на все это, сервис Brobank.ru все же сравнил кредиты в России и за рубежом в 2021 году по уровню переплаты. Оценка охватывает США и страны ЕС и постсоветского пространства.

Кредиты в России и за рубежом в 2021 году – входные данные

Анализ применен к одному типу займов – кредиты наличными. Причем без обеспечения в виде жилья или транспортного средства. Помимо этого, продукты не должны ограничивать человека в целевом использовании полученных в долг денег. Проще говоря – оценка выполнена по одним из самых дорогих приложений в банках.

Россия

Отечественные займы в банках будут представлены двумя параметрами. Во-первых, аналогичным подходом ко всем государствам. То есть средним значением ПСК по трем случайно выбранным кредитным организациям. Такой подход устанавливает средний уровень переплаты в 14,77% годовых.

| Банк | Минимальная ставка | Максимальная ставка | Средний уровень |

| Газпромбанк | 8,632 | 20,241 | 14,44 |

| Сбербанк | 10,87 | 19,74 | 15,31 |

| Альфа-Банк | 5,5 | 23,659 | 14,58 |

Во-вторых, по рынку в целом. Получить эти данные удастся на основе ограничений полной стоимости продуктов. В публикуемом каждый квартал соответствующем материале ЦБ РФ указывается среднерыночный уровень рассматриваемого параметра. Его сопоставление и будет выполнено.

Важно отметить, что средний уровень ПСК определяется для каждого кредита наличными отдельно. В зависимости от срока и суммы договора. Если учесть все варианты, то переплата по кредитам в России будет находится на уровне 15,80% годовых. Такой показатель зафиксирован последним на момент сравнения.

В последнее время ключевая ставка ЦБ РФ менялась. Плюс, отмеченный уровень применялся на рынке в последнем квартале 2020 года. По этой причине отечественные продукты, сравнивая кредиты в России и за рубежом в 2021 году, располагают двумя параметрами.

Для Америки, как и других стран, взяты данные трех банков. Учитывается минимальная и максимальная переплаты. Из этого выведено среднее значение. Сумма этих показателей, деленная на три дает возможность оценить ориентировочную ставку по кредитам наличными. Она находится на уровне 13,24% годовых.

| Банк | Минимальная ставка | Максимальная ставка | Средний уровень |

| Wells Fargo Bank | 5,99 | 24,49 | 15,24 |

| U.S. Bank | 6,49 | 18,49 | 12,49 |

| Sovereign Bank | 6,99 | 16,99 | 11,99 |

Страны Европейского союза

Во внимание взяты четыре государства. Выбирались они, в большинстве случае, случайно. Только Германия взята в качестве эталона самых выгодных кредитных продуктов для потребителей. Процентные ставки в этой стране минимальные. Причем и по общественному мнению, и по факту, что будет отображено в таблице.

Германия

Средняя переплата по трем принятым во внимание банкам находится на уровне 4,48% годовых.

| Банк | Минимальная ставка | Максимальная ставка | Средний уровень |

| Deutsche Bank | 2,69 | 7,49 | 5,09 |

| SWK Bank | 1,75 | 4,99 | 3,37 |

| Santander | 1,99 | 7,98 | 4,99 |

Чехия

Полученный среднестатистический параметр стоимости потребительских кредитов составляет 13,06% годовых.

| Банк | Минимальная ставка | Максимальная ставка | Средний уровень |

| MONETA Money Bank | 3,6 | 28,8 | 16,2 |

| Komerční banka | 3,8 | 18,95 | 11,375 |

| ČSOB | 4,9 | 18,3 | 11,6 |

Польша

В отличие от сопоставления микрозаймов, кредиты в Польше дороже, чем в Чехии. Правда разница незначительная – 0,79% годовых. Средняя переплата по рассматриваемому государству – 14,98% годовых.

| Банк | Средний уровень |

| Bank Millennium | 18,72 |

| Alior Bank | 13,7 |

| Bank Pekao | 12,53 |

Испания

Самые дорогие услуги банков по финансированию граждан без залога и целевого использования заемных средств зафиксированы в Чехии. Их средняя стоимость находится на уровне 16,51% годовых.

| Банк | Минимальная ставка | Максимальная ставка | Средний уровень |

| ABANCA | 10,0 | 33,28 | 21,64 |

| Openbank | 7,18 | 15,22 | 11,2 |

| Sabadell | 5,94 | 27,43 | 16,69 |

Постсоветское пространство

Учтено два государства. Причем оба не являются членами ЕС, как, например, страны Балтии. Речь идет о Казахстане и Украине. Забегая наперед, здесь самые дорогие услуги банков по предоставлению денег в долг гражданам. Причем в одном случае ставки грандиозные.

Казахстан

Средняя переплата по кредитам наличными составляет 26,73% годовых.

| Банк | Минимальная ставка | Максимальная ставка | Средний уровень |

| Bank RBK | 8,27 | 34,5 | 21,385 |

| Нурбанк | 25,8 | 38,5 | 32,15 |

| ForteBank | 22,96 | 30,36 | 26,66 |

Украина

Здесь ставки по кредитам наличными в банках сопоставимы с процентами, применяемыми отечественными МФО по долгосрочным займам. Иногда, у микрофинансовых организаций России переплата даже меньше. В банках Украины средний уровень – 67,53% годовых.

| Банк | Минимальная ставка | Максимальная ставка | Средний уровень |

| Альфа-Банк | 30,6 | 98 | 64,3 |

| Ощадбанк | 40,11 | 82,23 | 61,17 |

| ПУМБ | 47,14 | 107,08 | 77,11 |

Сравнение переплаты по отечественным кредитам и за рубежом в 2021 году

Как и указывалось ранее, цена заемных средств для России будет взята в двух вариантах. Первый – общий. То есть применяемый и в случае с другими странами. Второй – среднерыночный, зафиксированный на конец прошлого года. Более актуальные данные ЦБ РФ опубликует только во второй половине II квартала 2021 года.

Помимо этого, важно отметить – сопоставляется не именно процентная ставка, а полная стоимость продукта. То есть общая ориентировочная средняя переплата по кредиту. Этот факт играет ключевую роль в услугах зарубежных банков.

В первую очередь можно отметить, что используемый вариант определения средней переплаты по потребительским кредитам для России играет роль. Хотя, существенно, как и другие страны, отечественные продукты уступают только Германии. Незначительно – еще двум странам ЕС и Америке.

В то же время, как видно из графика, Европа неоднородна. Разница ставок по займам в банках может быть колоссальной. Иногда, превышает три с половиной раза. Например, если сравнить самые выгодные кредиты в Германии с менее презентабельными относительно России услугами Испании.

Анализ условий по кредитам в России и за рубежом в 2021 году

Сразу же можно выделить, что ключевая ставка Центробанка – важный параметр при формировании стоимости финансовых продуктов. В то же время не единственный фактор, влияющий на переплату. Тем более в кредитах на любые цели. Для подтверждения этого достаточно сравнить ключевые ставки оцениваемых стран.

| Страна | Ключевая ставка (%) |

| Германия | 0,0 |

| Испания | 0,0 |

| Польша | 0,1 |

| США | 0-0,25 |

| Чехия | 0,25 |

| Россия | 5,0 |

| Украина | 7,5 |

| Казахстан | 9,0 |

Таблица выстроена по уровню ключевой ставки. От минимальной до максимальной. Список не соответствует рейтингу, представленному в графике переплат. Причем уровень основного параметра, определяющего цену денег, у Германии сопоставим с еще четырьмя странами. В то время как эта страна единоличный лидер по самым выгодным условиям в банках. Причем с явным отрывом.

Отдельно можно отметить, что именно проценты, например, в банках Чехии и Польши все же сопоставимы с ключевой ставкой. Указанная переплата достигается другими методами. В частности, дополнительными комиссиями. Например, за оформление займа или его обслуживание. Они, к слову, для россиян стали уже давней историей.

Если же говорить о сопутствующих платных услугах в отечественных банках, то единственной популярной является страховка. Хотя она используется и во многих других странах. Например, помимо упомянутых, в Испании. Принцип ее применения везде идентичен – наличие дополнительной услуги снижает ставку по кредиту. Так же, как, например, получение зарплаты в структуре, где заключается договор. Ведь это влияет на риски, а этот базовый принцип действует везде.

Дополнительно можно отметить, что встречались условия, которые, как и ранее указанные, для россиян уже являются непривычными. Самый заметный пример касается досрочного погашения. Только за сам факт выполнения этой операции в Чехии придется заплатить дополнительную комиссию. Ее размер зависит от тех или иных обстоятельств, но будет находится в пределах 0,5-1% от остатка долга.

Методология

Кредиты в России и за рубежом в 2021 году сравнивались по уровню переплаты, а не только процентной ставке. То есть – по полной стоимости продукта, которая учитывает все траты клиента за использование взятых в долг денег.

Для отечественных займов взяты два уровня основного параметра. Первый – среднерыночный, зафиксированный ЦБ РФ в IV квартале 2020 года. Это последние данные на момент сбора информации.

Второй – средне значение ПСК по трем банкам, по которым выведен средний уровень, делением на два суммы минимального и максимального параметра в тарифе. Идентичный подход применен и к оценке других стран.

При расчетах выполнялось округление до сотых процента. В случае с Польшей указан только средний уровень переплаты в связи с нюансами продуктов. Точнее с формированием их полной стоимости и раскрытием данных. Минимальные и максимальные ставки не представлены. Как минимум в простом доступе. Поэтому приходится опираться на примеры расчетов, которые, зачастую, приближены к максимально выгодным условиям.

Источники:

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь: